Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Деофшоризация экономики: мировой опыт и российская специфика |

|

Хейфец Б.А.

д. э. н., проф. главный научный сотрудник Института экономики РАН В последнее время тема деофшоризации российской экономики стала особенно актуальной (Обухова, Огородников, 2013). Прежде всего это вызвано внутренними причинами, в число которых входят: растущая угроза для национальной экономической безопасности со стороны офшорной экономики; финансовое «обескровливание» бюджета в условиях серьезных рисков снижения его доходов; усиление общественного неприятия «офшорной аристократии», получающей основные доходы в России и инвестирующей свои капиталы за рубежом. Внешние причины связаны с активизацией антиофшорной политики международного сообщества и зарубежных оншорных юрисдикции в условиях глобального кризиса и обострения долговых и бюджетных проблем, с повышением роли моральных факторов при формировании экономической политики, включая справедливое налогообложение. Понятия и определенияУточним понятие «офшор». Сам термин «офшор» использовался в докладах международных организаций — МВФ, Международной группы по борьбе с отмыванием (легализацией) преступных доходов ОЭСР, FATF, Форума финансовой стабильности, появившихся в конце 1990-х - начале 2000-х годов (см.: OECD, 1998; IMF, 2000; FATF, 2000; Financial Stability Forum, 2000). В этих докладах, а также в научной литературе применялись термины «офшорная зона», «офшорная юрисдикция», «офшорный бизнес», «офшорный финансовый центр», «налоговая гавань», «налоговый рай», «налоговый оазис» и др. К офшорам (далее будем преимущественно использовать этот термин) относили страны (юрисдикции), которые обеспечивали:

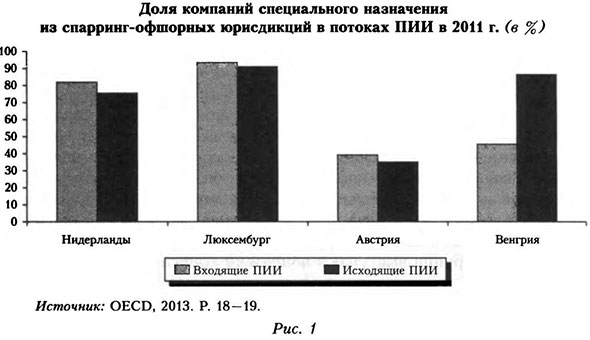

Указанные критерии использовались при составлении различных списков офшорных юрисдикции, к которым было приковано внимание национальных и международных регуляторов. Капитальные потоки с этими юрисдикциями находились под особым контролем. Однако офшорными преимуществами там пользовались только специальные структуры, созданные иностранными инвесторами, которые получают доход за рубежом и не занимаются коммерческой деятельностью в данной офшорной юрисдикции. Большинство корпоративных структур офшорных юрисдикции не может применять такие налоговые льготы. Поэтому речь всегда идет о конкретных корпоративных структурах (компаниях, банках, фондах, трастах и т. п.), действующих в рамках офшорного законодательства. Из-за активизации антиофшорной политики международного сообщества в 2000-е годы модели использования офшоров значительно усложнились (см.: Хейфец, 2008). Большое распространение получили «связки» компаний из классических офшорных и престижных юрисдикции, которые также предоставляли льготы по налогообложению доходов, получаемых за рубежом (спарринг-офшорные юрисдикции). Это требовало определенных дополнительных затрат, но создавало бизнесу престижный имидж. Не случайно профессионалы налогового планирования часто называли фирмы из престижных юрисдикции «компаниями-прокладками». В научной литературе получил распространение термин Special Purpose Entity/Vehicle (SPE/SPV) — «компания специального назначения», созданная для определенной цели и позволяющая эффективно управлять отдельными финансовыми потоками. Чаще всего спарринг-офшорными юрисдикциями выступают Нидерланды, Великобритания, Канада, Дания, Франция, Исландия, Испания, Италия, Австрия, Венгрия, Греция, Новая Зеландия, США, Люксембург, Ирландия, Португалия. SPE стали играть особую роль в некоторых спарринг-офшорных юрисдикциях (см. рис. 1). Например, в 2011 г. в Нидерландах объем входящих ПИИ составил 3207 млн долл., из них 2625 млн предназначалось для SPE. Соответствующие показатели для исходящих инвестиций составили 4002 млн и 3023 млн долл. В том же году в Люксембурге из входящих 2129 млн долл. ПИИ на SPE пришлось 1987 млн, соответствующие показатели для исходящих ПИИ составили 2140 млн и 1945 млн долл. (OECD, 2013. Р. 18). Кроме того, все чаще стали использовать цепочки компаний из менее и более престижных (по принципу транспарентности, участия в международных объединениях и т. п.) офшорных юрисдикции. Всего в начале 2000-х годов к классическим можно было отнести 40—50 офшоров, а вместе с используемыми с ними в «связке» другими юрисдикциями их число могло возрасти до 100.

Для обозначения офшорных схем, которые применяют для агрессивной минимизации налогообложения, мы предложили термин «офшорные финансовые сети» (см.: Хейфец, 2009). На наш взгляд, он лучше отражает суть возникающих взаимосвязей, которые могут основываться как на отношениях собственности (например, в рамках экономической субординации холдингового типа), так и на формальной (например, на базе агентских соглашений) и неформальной (родственные или дружественные связи, общий номинальный директор, принадлежность к определенной группе лиц и т. п.) аффилированности отдельных звеньев сети. На рисунке 2 показаны возможные варианты формирования офшорных финансовых сетей, которые могут отличаться еще большим разнообразием с точки зрения как вовлеченных в них юрисдикции (офшорных и спарринг-офшорных), так и числа и форм используемых офшорных и неофшорных бизнес-структур.

Одним из самых одиозных примеров такой офшорной финансовой сети стала структура, созданная для владения и управления московским аэропортом «Домодедово». Несмотря на прямое указание президента РФ, компетентные силовые ведомства не смогли раскрыть реальных собственников стратегического аэропорта. На практике в большинстве случаев используют более простые офшорные финансовые сети, поскольку каждое дополнительное звено повышает издержки бизнеса. Более сложные сети создают крупные ТНК. При этом офшорная компания или их группа выступают центрами концентрации прибыли. Таким образом, офшорную финансовую сеть можно определить как некую формально и неформально объединенную группу экономических акторов, созданную с целью обеспечить оптимальную комбинацию низкой налоговой нагрузки, удобных условий ведения бизнеса и анонимности конечных бенефициаров финансовых операций. С учетом тенденции к формированию офшорных финансовых сетей вряд ли можно считать оправданным существующий в некоторых странах, в том числе в России, подход к мониторингу операций с офшорами, основанный на специальных списках офшоров. Глобальный кризис и новый этап в антиофшорной политике мирового сообществаПервая волна глобального финансового кризиса, начавшегося в 2008 г., вызвала ряд новых инициатив в антиофшорной политике мирового сообщества. Основные акценты в ней были перенесены на усиление прозрачности офшоров, выявление их реальных бенефициаров и расширение сотрудничества офшоров с властями оншорных стран. ОЭСР 2 апреля 2009 г. опубликовала «черный», «серый» и «белый» списки юрисдикции с точки зрения их соответствия международным стандартам обмена финансовой информацией. При этом международное сообщество заявило о своей решимости применять к странам из «черного» и «серого» списков конкретные санкции: например, вводить повышенные требования к раскрытию информации о переводимых туда капиталах; обращаться в международные финансовые институты, типа Всемирного банка и МВФ, с просьбой отказаться от инвестиционных проектов в таких юрисдикциях и др. Состав этих списков быстро изменился, что говорит об эффективности подобных методов антиофшорной политики. Практически сразу исчез «черный» список, «серый» сократился с 38 до 2 юрисдикции (остались Ниуэ и Науру). Престижный «белый» список, помимо фигурантов бывших «серых» и «черных» списков, пополнился рядом других юрисдикции, первоначально не учтенных ОЭСР (см. табл. 1). Таблица 1 Изменение списков юрисдикции по степени соответствия международным стандартам обмена финансовой информацией

Источник: данные ОЭСР. www.oecd.org. Можно назвать ряд других знаковых мер, уже принятых или намечаемых в антиофшорной политике мирового сообщества.

Особо отметим изменения в законодательстве, которые вносят сами офшорные юрисдикции для повышения прозрачности своей деятельности и обмена информацией с налоговыми органами заинтересованных стран. Показателен пример подписания в мае 2013 г. ведущими офшорными юрисдикциями — Каймановыми, Бермудскими, Британскими Виргинскими островами, Гибралтаром, островами Гернси, Джерси и Мэн — соглашений с Великобританией, а также Германией, Францией, Италией и Испанией (государствами так называемой группы G5) об автоматическом обмене налоговой информацией. С 1 февраля 2013 г. в Швейцарии вступил в силу закон «О международной административной помощи по налоговым делам», который фактически означает конец знаменитой швейцарской банковской тайны. Закон разрешает иностранным налоговикам направлять запросы швейцарским властям о банковских счетах иностранцев, пытавшихся избежать налогообложения у себя дома. С 2015 г. Люксембург начнет обмениваться информацией о владельцах счетов в местных банках с другими странами ЕС. С 1 июля 2013 г. сокрытие доходов от уплаты налогов будет считаться преступлением и в Сингапуре. Наконец, новой тенденцией стал рост общественного недовольства налоговыми уклонистами, использующими офшоры. Ключевым моментом здесь оказалось появившееся в апреле 2013 г. сообщение об антиофшорном расследовании Международного консорциума расследовательской журналистики (ICIJ). Консорциум планирует постепенно выложить в Интернет информацию о почти 130 тыс. офшорных компаний и трастов из более чем 170 юрисдикции. Это крупнейшая и, вероятно, не случайная утечка сведений об офшорах, когда-либо появлявшаяся в свободном доступе. Совокупный объем этой информации, уже названной Offshore leaks, более чем в 160 раз превышает объем документов Госдепартамента США, опубликованных Wikileaks в 2010 г. В исследовании участвовали более 80 журналистов из 46 стран, работающих в The Guardian, ВВС, Le Monde, Suddeutsche Zeitung, Washington Post, CBC, Le Soir и других изданиях. Журналисты изучили более 2,5 млн документов, содержащих сведения о владельцах офшорных счетов1. Эти материалы сразу же вызвали повышенный интерес правительственных структур в Бельгии, Германии, Греции, Южной Корее, Канаде, США, Франции, Индии и других странах. Влияние офшоров на развитие российской экономикиДля российской экономики характерна высокая степень офшори-зации (см.: Хейфец, 2010). Большинство крупных частных компаний России контролируются холдинговыми центрами, инкорпорированными в юрисдикциях, которые входят в офшорные финансовые сети. Основные потоки капитала в Россию и из России также идут транзитом через офшорные и спарринг-офшорные юрисдикции. Это касается ПИИ, кредитов и займов, торговли на фондовых рынках. Так, от 2/3 до 3/4 всех иностранных инвестиций (ИИ), накопленных в России и отправленных за рубеж, связаны с офшорными и спарринг-офшорными юрисдикциями (см. табл. 2). Таблица 2 Доля отдельных юрисдикции в общем объеме накопленных ИИ в России (на 1 января 2013 г., в %)

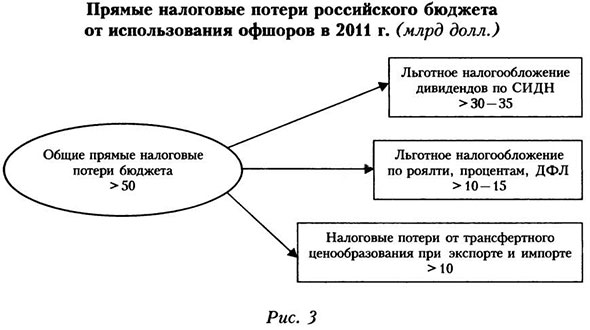

Источник: данные Росстата. Более 60% внешней корпоративной задолженности приходится на офшорные и спарринг-офшорные юрисдикции, что связано с так называемым «кредитным инвестированием», когда прямые инвестиции в Россию замещаются кредитами, что в известной мере страхует инвестиционные риски благодаря возможности использовать международный арбитраж. В 2012 г. доля ПИИ в общем притоке инвестиций в Россию составила всего 12,1% (в 2000 г. — 60%), а торговых и прочих кредитов — 88,0%. По данным адвокатского бюро «Егоров, Пугинский, Афанасьев и партнеры», практически 100% первичных размещений бумаг (IPO) крупнейших российских компаний подчинялись иностранному праву. Количество сделок по созданию венчурных фондов, работающих в России, примерно такое же. Под иностранной юрисдикцией находятся 80% сделок по структурированию лицензионных соглашений, 50% сделок по структурированию бизнеса (Иванов, Одинцов, 2013). Сильную офшорную «окраску» имеют и внешнеторговые отношения. Крупнейший торговый партнер России — небольшие Нидерланды, на которые в 2011 г. пришлось 12% всего российского экспорта. По объему экспорта из России — 62,6 млрд долл. — Нидерланды почти в 2 раза опережали Китай (35,2 млрд долл.) и значительно больше — Германию, Италию, Польшу, Турцию и США. Большая часть торговли российской нефтью, металлами и зерном идет через швейцарских трейдеров, которые в основном используют кантональные спецрежимы офшорного типа. В Швейцарии зарегистрированы: один из крупнейших трейдеров по продаже российской нефти и нефтепродуктов Gunvor, трейдер «Газпром экспорта» Gazprom Schweiz AG, Litasco «ЛУКойла», ENRC MMK, Novex Trading НЛМК, Severstal Export «Северстали», Mechel Trading AG «Мечела», Metal Trade Overseas «Норильского никеля» (Казьмин, 2013). Офшоризация экономики существенно искажает суть экономической политики государства. Так, в 2008 г. около 200 млрд из 5 трлн руб., выделенных руководством России на поддержку банковского сектора в условиях кризиса, банки вывели из страны и аккумулировали на заграничных счетах, в том числе в офшорах. Офшоризация российской экономики создает дополнительные риски и для российской кредитной политики. В конце 2011 г. Кипру был предоставлен кредит на 2,5 млрд евро под 4,5% годовых на 4,5 года (ниже ставки 4,6%, по которой в марте 2012 г. осуществлялось размещение 5-летних еврооблигаций на сумму 2 млрд долл., и ставки 5,8% для 30-летних еврооблигаций, размещенных тогда же на сумму 3 млрд долл.). Однако это не помогло предотвратить негативное развитие событий на Кипре. Кипрский кризис убедительно показал, насколько опасна офшоризация российской экономики. Кипр выступал одной из важнейших «перевалочных баз» для транзита российского капитала. В 2011 г. Россия была крупнейшим инвестором в кипрскую экономику. В свою очередь, в 2011 г. размер накопленных инвестиций из Кипра в Россию более чем в 7 раз превысил размер кипрского ВВП (в текущих ценах). На Кипре инкорпорировано большое количество российских офшорных компаний, многие из них владеют крупными активами в России или выступают важнейшими элементами офшорных финансовых сетей, выстроенных российскими бизнесменами. Например, на Кипре зарегистрировано 14,4 тыс. компаний, которые имеют активные «дочки» в России, что составляет 34,1% общего числа российских «дочек» иностранных компаний2. Но их существование несет серьезные риски и для российских банков. На начало 2012 г. активы российской банковской системы на Кипре достигли 10,2 млрд долл., или более 10% всех ее активов3. По оценкам агентства Moody's, объем кредитов, выданных российскими банками кипрским компаниям, на конец 2012 г. составлял 30 — 40 млрд долл. Российские банки разместили в кипрских банках, в основном дочерних компаниях российских банков, денежные средства в размере 12 млрд долл. Еще 1 млрд долл. составляют их прямые инвестиции в капитал кипрских «дочек». Наконец, объем депозитов российских компаний в кипрских банках приближался к 19 млрд долл. (на 1 октября 2012 г.) (Moody's, 2013). Не случайно, когда Кипр в 2012 г. попросил помощь у ЕС в размере 17,5 млрд евро, многие европейские политики высказывали сомнения в прозрачности кипрской финансовой системы и обвиняли страну в том, что она выступает налоговым раем для российских олигархов4. Такой подход в определенной мере сказался и на стратегии помощи ЕС Кипру. В марте 2013 г. еврогруппа (объединение министров финансов государств еврозоны) совместно с тройкой кредиторов (Еврокомиссией, ЕЦБ и МВФ) приняла решение предоставить Кипру стабилизационный кредит на 10 млрд евро на довольно жестких условиях: Кипр должен самостоятельно мобилизовать для спасения своей экономики 5 — 6 млрд евро. Для этого придется ликвидировать второй по величине активов и один из самых проблемных банков страны — Cyprus Popular Bank (Laiki). Депозиты этого банка до 100 тыс. евро будут переведены в Bank of Cyprus и компенсированы полностью. А с незастрахованных депозитов (свыше 100 тыс. евро) может быть списано до 80%. Владельцы таких депозитов в Bank of Cyprus, среди которых значительную часть составляют депозиты россиян, могут потерять до 40 — 60% средств. Допэмиссию акций Bank of Cyprus для принудительного обмена на часть депозитов пока нельзя рассматривать как серьезную компенсацию. Причем выплат по не затронутым реструктуризацией остаткам депозитов придется ждать долго. В результате прямые потери российских вкладчиков на Кипре могут составить не менее 3 млрд евро.Кроме того, Кипр ввел ограничения на движение капитала до стабилизации ситуации в экономике. Планируется также повысить ставку корпоративного налога с 10 до 12,5%, налога на инвестиционный доход — с 15 до 30%. Все эти события уже привели к утрате Кипром статуса удобного финансового убежища, хотя, возможно, временно. Введение Кипром антикризисных мер отразится на российской экономике. В частности, может замедлиться реализация ряда инвестиционных проектов, увеличиться вывоз капитала в связи с необходимостью создать новые конфигурации офшорных финансовых сетей и т. п. Помимо серьезной корректировки стратегий госкомпаний, российскому правительству придется минимизировать потери от ранее выданного Кипру кредита, пролонгация которого и снижение процентной ставки до 2,5% означают убытки на сумму не менее 250 млн евро. Оценить величину общих потерь от офшоризации российской экономики весьма сложно, поскольку нужно учитывать большое число факторов. По нашим оценкам, только из-за прямого использования легальных возможностей минимизировать налогообложение, прежде всего с помощью соглашений об избежании двойного налогообложения (СИДН), российский бюджет в 2011 г. потерял не менее 50 млрд долл. (см. рис. 3), что составляет около 12% его расходной части и почти 2,5% ВВП. Реальные потери российского бюджета, если учесть виртуальную возможность использовать эти средства (их часть) для бюджетных расходов и соответствующее расширение налоговой базы, можно оценить на уровне 60-70 млрд долл.

Для сравнения: потери бюджета США от агрессивной минимизации налогообложения с помощью офшоров в конце 2000-х годов оценивались в 100 млрд долл., а Германии — порядка 30 млрд евро. Огромный ущерб бюджетной системе наносит нелегальный отток капитала. За последние 20 лет чистый приток частного капитала в Россию наблюдался только в 2006 и 2007 гг. За 2008—2012 гг. чистый отток частного капитала достиг почти 360 млрд долл. Основную часть этого оттока составляют сомнительные операции (своевременно не полученная экспортная выручка и не поступившие товары в счет перевода денежных средств по импортным контрактам, не полученные услуги в счет перевода денежных средств по импортным контрактам, переводы по сомнительным операциям с ценными бумагами, переводы по сомнительным операциям с предоставляемыми кредитами и т. п.). На них в 2012 г. пришлось почти 62% чистого оттока капитала (см. рис. 4). Как заявлял С. Игнатьев, с 2001 по 2012 г. объем сомнительных операций вырос в 6 раз — с 5,9 млрд до 35,1 млрд долл. с учетом сомнительных операций, которые Банк России включил в финансовый счет и в отток капитала. Кроме того, около 14 млрд долл. сомнительных операций в 2012 г. не были отнесены к оттоку капитала, так как относятся к текущему счету (например, по «серому» импорту или экспорту).

Ущерб для бюджетной системы в результате сомнительных операций Игнатьев оценил на уровне примерно 30% объема сомнительных операций, то есть порядка 450 млрд руб. в год. С учетом внутренних операций по обналичиванию, связанных с этими внешними операциями, ущерб составляет около 600 млрд руб. в год (Игнатьев, 2013). Огромную роль в проведении сомнительных операций и выводе средств в офшоры играют фирмы-однодневки. Об их количестве можно судить по косвенным данным. Всего в ФНС России зарегистрировано 3,9 млн коммерческих организаций, из них в форме ООО — 3,6 млн. Реально действующих организаций, которые проводят хоть какие-то платежи через банковскую систему, примерно 2 млн. Из них 11% организаций не платят никаких налогов, еще 4 — 6% платят чисто символические суммы (Игнатьев, 2013). По оценкам руководителя созданной в 2011 г. межведомственной рабочей группы по выявлению и пресечению незаконных финансовых операций В. Зубкова, в 2011 г. с признаками отмывания средств за рубеж было выведено — в основном через фирмы-однодневки — около 1 трлн руб. (4% ВВП) (Стеркин и др., 2012). Активизация российской антиофшорной политикиВ 2011—2013 гг. в российской политике в отношении офшоров произошли существенные изменения. К наиболее значимым следует отнести пересмотр трех СИДН (с Кипром, Люксембургом и Швейцарией). Были приняты нормы, направленные на выявление «пустых» холдингов, создаваемых только для получения льгот по налогообложению; установлены ограничения на применение льготных ставок по дивидендам в размере 5% для отдельных операций; выведены из-под льготного налогообложения операции с недвижимостью путем приобретения офшорных компаний и т. п. После длительного обсуждения в Налоговый кодекс РФ с 1 января 2012 г. были внесены серьезные новации по трансфертному ценообразованию. В частности, введен обязательный контроль всех внешнеторговых сделок с офшорными компаниями на сумму более 60 млн руб. в год; определен четкий круг взаимозависимых лиц; прописаны порядок и методы определения рыночной цены для целей налогообложения. Однако налоговики могут пересчитать цены, которые им кажутся нерыночными, и доначислить налоги только в судебном порядке. До 2017 г. штраф не будет превышать 20% недоимки (затем 40%). В Уголовном кодексе РФ в конце 2011 г. появились две статьи, направленные на борьбу с фирмами-однодневками: в ст. 173.1 установлены санкции за незаконное создание компании через подставных лиц; в ст. 173.2 предусмотрена ответственность за незаконное использование документа, удостоверяющего личность, с целью создания фирмы-однодневки. При этом санкции предусматривают как крупные штрафы, так и уголовную ответственность. Но разработке эффективной политики деофшоризации мешает несогласованность позиций отдельных ведомств. Представители Минэкономразвития, Антимонопольного комитета, Президентского совета по кодификации, Государственной думы РФ, ученые, бизнесмены придерживаются разных подходов к решению этой проблемы. В целом можно выделить две позиции.

Такая позиция части бизнеса и богатых граждан вполне объяснима и должна заставить правительство начать активнее решать эти проблемы. Однако отметим, что сторонники использования офшоров стремятся создать в налоговых оазисах не просто органы управления своим бизнесом (например, инвесткомпании, инвестфонды и т. п.), которые позволили бы преодолеть недостатки российского инвестиционного климата. Офшорные структуры российского бизнеса — это, в первую очередь, центры концентрации прибыли, которую они получают в России и выводят из-под российского налогообложения, а также надежные «сейфы» для состояний, полученных как законным, так и криминальным путем. Во многом под влиянием мягкой проофшорной позиции формируются и некоторые официальные программы деофшоризации. Об одной из них можно судить по интервью руководителя Экспертного управления Президента РФ К. Юдаевой. В число важнейших мер этой программы входят:

По мысли разработчиков программы, благодаря этим мерам уже к 2015 г. количество размещений бумаг российских компаний на внутреннем рынке должно увеличиться с 6 до 100%, объем торгов их ценными бумагами может вырасти с 50 до более чем 90%, величина пенсионных накоплений, инвестированных в акции на российском фондовом рынке, приблизится к отметке 50% (сегодня менее 1%), а средств суверенных фондов (Резервного и Фонда национального благосостояния) — до 15% (Полухин, 2013). Вместе с тем вряд ли эти предложения можно рассматривать как меры по деофшоризации, так как они не исключают использование офшорных финансовых сетей. Повысить авторитет российских судов и других институтов без серьезной реформы политической системы невозможно. Наконец, ограничение размещения российских акций на зарубежных площадках приведет к значительному сокращению объема привлекаемых средств из-за неразвитости российских финансовых рынков и отсутствия у иностранных инвесторов доверия к отечественным судам. Эта мера не избавит от риска фактического вывода российских активов за рубеж с помощью офшорных финансовых сетей. Другую группу экспертов по подготовке мер по деофшоризации российской экономики возглавляла Э. Набиуллина. По ее мнению, главными направлениями деофшоризации могут стать меры как ужесточающие политику по отношению к офшорам, так и стимулирующие отказ от вывода активов в эти юрисдикции. Причем приоритет отводится стимулирующим мерам. В их числе предлагается создать в российском законодательстве аналог англосаксонского траста (в котором можно размещать активы с четкими условиями управления), расширить налоговые льготы для частных инвесторов в ценные бумаги, в том числе в ПИФы. Самое радикальное предложение группы Набиуллиной — введение нулевого налога для частных лиц и компаний после года владения акциями5. Безусловно, принятие подобных мер будет способствовать сохранению части капиталов в России. Однако вряд ли они побудят инвесторов переориентироваться на российскую юрисдикцию: имеются глубинные причины, притягивающие российские капиталы в офшоры. Кроме того, для реализации этих предложений надо внести существенные изменения в действующее законодательство, что также непросто. Необходимость системного подходаПока политика деофшоризации носит фрагментарный, не всегда последовательный, а часто и декларативный характер. Большинство новых рекомендаций предполагает лечение лишь симптомов болезни, а не ее самой. Ниже изложена система мер по деофшоризации российской экономики, которая содержит несколько оригинальных идей и дополняет и развивает некоторые предложения других экспертов. При этом речь идет в основном о деофшоризации, связанной с легальным использованием офшоров, хотя предлагаемые меры ослабят и нелегальную офшорную экономику. Программа деофшоризации российской экономики должна базироваться на нескольких системных принципах. В их числе:

На основе этих принципов можно предложить конкретные меры по деофшоризации экономики. Для изменения соотношения «выталкивающих» и «притягивающих» капитал в Россию факторов нужно серьезно улучшить условия ведения бизнеса в стране. Мы имеем в виду: реальный прогресс в области защиты прав собственности, обеспечение подлинной независимости судов, поддержание стабильности законодательства, уменьшение налоговой нагрузки и административного давления и др. Однако улучшение инвестиционного климата — длительный процесс. Кроме того, офшорные компании используют и по другим причинам, часть из них сохранится, даже если инвестиционный климат будет сравним с лучшими мировыми стандартами. Не следует забывать и о генетической памяти россиян, не склонных верить обещаниям власти. Поэтому параллельно нужно задействовать и другие инструменты, способствующие деофшоризации. Знаковым моментом стал бы кардинальный пересмотр большинства СИДН, заключенных Россией. Цель такого пересмотра — гармонизация ставок налогообложения в России и в офшорах за счет переноса центра тяжести налогового стимулирования в российскую юрисдикцию. Задача-минимум — ликвидировать налоговые льготы, которые предусмотрены в действующих СИДН, для корпоративных структур, инкорпорированных за рубежом. Задача-максимум — снизить соответствующие налоги в российской юрисдикции, начав, например, с важнейших для модернизации секторов экономики или ОЭЗ. Такие меры существенно сузили бы пространство для использования офшорных финансовых сетей. Сейчас большинство СИДН практически не ограничивают налоговые льготы для компаний, зарегистрированных в зарубежных юрисдикциях. Это стимулирует использовать такие компании в схемах агрессивной минимизации налогообложения. Утвержденное в 2010 г. правительством РФ типовое СИДН (с изменениями и дополнениями, принятыми в 2012 г.)6 в принципе позволяет ликвидировать некоторые «лазейки» для легальной минимизации налогообложения. Однако многие его рекомендации не носят обязательного характера и не закреплены в действующих СИДН (исключение составляют только пересмотренные СИДН с Кипром, Люксембургом и Швейцарией). В 2009—2012 гг. почти 80% всех налогов на дивиденды, начисленные иностранным организациям и физическим лицам, не являющимся резидентами РФ, было уплачено по ставке 5% и ниже (см. табл. 3). В России налог на дивиденды для российских компаний составляет 9%, для иностранных — 15%. Таблица 3 Структура налоговых выплат по дивидендам иностранным организациям и физическим лицам в соответствии с СИДН

Источник: данные Налоговой службы РФ (www.nalog.ru). Включение в российские СИДН возможности льготного налогообложения дивидендов и других выплат из России по месту нахождения их получателя связано со стремлением создать дополнительные стимулы для привлечения иностранных инвесторов. Это было особенно актуально в 1990-е годы, когда заключили 85% всех действующих СИДН. Однако сейчас, как показывают исследования инвестиционной привлекательности России, налоговые стимулы не приоритетны для серьезных зарубежных инвесторов. По данным опубликованного в августе 2012 г. опроса Ernst & Young, инвесторов в первую очередь не устраивают политическая, законодательная и административная среда (62% всех респондентов), а также транспортно-логистическая инфраструктура (45%) (Ernst & Young, 2012). Первое модельное СИДН, разработанное ОЭСР в 1977 г., использовало принцип резидентства, в соответствии с которым страна происхождения дохода уступает значительную часть налога с него в пользу страны резидента компании, получающей доход. Эта модель, однако, оказалась неприемлемой для развивающихся стран, которые в таком случае лишались значительной части налоговых поступлений. Чтобы обеспечить поступление доходов от налогообложения ТНК в пользу развивающихся стран, ООН разработала и рекомендовала в 1980 г. иную модель типового налогового соглашения. В ней шире используется принцип территориальности, предусматривающий обложение всех доходов, образовавшихся на территории развивающихся стран. Этот принцип также позволяет применять более высокие налоговые ставки, чем в модели ОЭСР, на репатриацию прибыли в индустриально развитые страны7. В настоящее время для подготовки СИДН используют Модельную конвенцию ОЭСР о налогах на доходы и капитал 2010 г., которая предусматривает возможность налогообложения как у источника дохода, так и по месту нахождения его получателей. Этот вопрос должен решаться в процессе подготовки конкретных двухсторонних СИДН (OECD, 2010). Увеличение налогов для бенефициаров офшорных юрисдикции, как и снижение налогов для зарегистрированных в России иностранных компаний, помимо переориентации потоков капитала, способствовало бы упрощению фискального администрирования СИДН. Это важно в свете кадровых проблем у российских проверяющих и контролирующих органов, а также сложности доказывания в судах нарушений, допущенных при получении налоговых льгот. Целесообразно разработать закон «О национальной компании». Эту идею поддерживает глава и крупный акционер ТНК «ЛУКойл» В. Алекперов, по мнению которого национальной может называться компания, зарегистрированная в России, выступающая крупным налогоплательщиком (формирует не менее 5% госбюджета), а ее ценные бумаги торгуются на российских биржах. Она должна иметь стабильные финансовые показатели и тратить на социальные проекты не менее 1% выручки (Лютова, Гавшина, 2011). Формирование национальных компаний будет способствовать повышению престижности регистрации и уплаты налогов в российской юрисдикции и усилит отрицательное отношение к офшорному инкорпорированию. Необходимо отказаться от государственного патернализма в отношении офшорных компаний, владеющих активами в России. Следует прекратить или существенно ограничить кредитование офшорных компаний и связанных с ними «прокладочных» структур из престижных юрисдикции банками и компаниями с госучастием. При этом можно использовать чисто экономические инструменты: например, значительно увеличить норму резервирования для банков по кредитам, выданным компаниям, не осуществляющим реальную деятельность либо осуществляющим ее в объемах, не сопоставимых с размером ссуд. Аналогичный подход применим в отношении других форм помощи (налоговые каникулы, льготные тарифы на электроэнергию, товарные кредиты и т.п.). Надо жестче реагировать на шантаж со стороны офшорных холдинговых центров — угрозы закрыть принадлежащие им предприятия в России, что вызовет рост безработицы и социальной напряженности. Рано или поздно придется создавать механизм смены собственников и перепрофилирования неэффективных производств; необходимые для этого средства можно получить за счет лишения льгот соответствующих офшорных компаний и создания специальных госфондов. Важно усилить ответственность за несоблюдение налогового законодательства, без чего эффективная деофшоризация невозможна. Существующие нормы не содержат серьезных угроз для нарушителей, использующих офшорную минимизацию налогообложения и трансфертное ценообразование. Например, ст. 122.1 Налогового кодекса РФ предусматривает, что сообщение участником консолидированной группы налогоплательщиков ответственному участнику этой группы недостоверных данных (несообщение данных), приведшее к неуплате или неполной уплате налога на прибыль организаций по консолидированной группе налогоплательщиков ее ответственным участником, влечет штраф в размере 20% от неуплаченной суммы налога8.В США, например, при выявлении незаконного офшорного счета его держатель должен заплатить штраф, который может доходить до 150% от суммы счета. Существует и уголовная ответственность за такие нарушения. Конечно, можно уповать на принципиально иную правовую культуру, но не пора ли начать активнее внедрять принятые в цивилизованных странах нормы и правила поведения налогоплательщиков в современной экономике? Важным шагом в этом направлении был бы отказ от вялотекущей налоговой амнистии, когда срок давности по налоговым преступлениям ограничен 3 годами. Его можно увеличить по крайней мере до 10 лет. В случае ужесточения наказаний за налоговые преступления следовало бы провести мягкую одноразовую амнистию капиталов, выведенных в офшоры. Уровень налогообложения при этом мог бы составить не более 5 — 8% (при неудачной налоговой амнистии 2007 г. было 13%) с условием инвестирования данных средств в России (возможно, на определенное время). В результате в страну вернулись бы десятки миллиардов долларов. Успешность налоговой амнистии будет зависеть не только от гибкости налоговой ставки, но и от последовательности дальнейшей политики в отношении офшоров и контроля за расходами российских налогоплательщиков. Только при реальном усилении ответственности станут выполнять требование раскрывать информацию о конечных бенефициарах зарубежных компаний, ведущих свою деятельность в России. Другой жесткой мерой могло бы стать создание специальных списков (баз данных) конечных бенефициаров офшорных компаний и офшорных финансовых трастов. К участникам таких списков повышенное внимание должны проявлять налоговые органы, Росфинмониторинг и другие государственные ведомства, а также СМИ и общественность. Такая мера нанесет ущерб репутации участников офшорных финансовых сетей, используемых для вывода доходов и капиталов из российской юрисдикции. Важно наладить тесное сотрудничество с налоговыми органами других стран и международными организациями в области обмена налоговой информацией и пресечения налоговых преступлений (см.: OECD, 2012). В принципе отправка запросов и получение налоговой информации — процесс достаточно сложный и длительный. В большинстве случаев подобный запрос возможен только по конкретным налоговым расследованиям. Наряду с дополнением соответствующими статьями СИДН необходимо ускорить заключение межгосударственных соглашений об обмене налоговой информацией, максимально упростив этот процесс и сделав такой обмен автоматическим. Целесообразно обмениваться подобной информацией с США, Великобританией, Германией и рядом других оншорных стран, создавших большие базы данных налогоплательщиков, которые используют низконалоговые юрисдикции для агрессивной минимизации налогообложения. Россия могла бы подключиться и к деятельности соответствующих ведомств США по реализации упомянутого выше закона о зарубежных счетах (FATCA). Аналог FATCA будет создан и в ЕС, который рассматривает этот механизм как пример внедрения глобального стандарта автоматического обмена налоговой информацией. Особое внимание нужно уделить гармонизации антиофшорной и налоговой политики с нашими партнерами по Таможенному союзу и формирующемуся Евразийскому экономическому пространству (ЕЭП) — Белоруссией и Казахстаном. Дело в том, что их могут использовать как звенья офшорных финансовых сетей российского бизнеса. В последние годы уже проявилась тенденция к миграции (часто только номинальной) российского бизнеса в эти государства, предоставляющие во многих случаях значительно более благоприятные условия, в том числе в области налогообложения. Например, в Казахстане ставка страховых взносов составляет всего 11%, ниже в стране и ставки налогообложения прибыли и доходов физических лиц. Создание ЕЭП, где будет свободное движение капиталов, товаров и рабочей силы, требует существенно ускорить эту гармонизацию. Причем многое здесь будет зависеть от России, которая должна предложить отечественному и иностранному бизнесу реальную альтернативу юрисдикциям партнеров по ЕЭП. Следует изучить вопрос о введении налога на финансовые трансакции по типу установленного некоторыми странами ЕС. Ведь среди решивших ввести этот налог европейских государств некоторые страны используются для транзита капиталов, связанных с Россией. На Каннском саммите G20 (ноябрь 2011 г.) Россия отказалась от подобного налога. Однако ситуация в мире меняется, и число стран, согласившихся применять налог на определенные финансовые трансакции, посредством которых осуществляется переток спекулятивного капитала, будет возрастать. Наряду с чисто экономическими и силовыми мерами для деофшоризации экономики особое значение имеют моральные факторы. Использование офшоров должно стать неприличным, как в цивилизованных странах (см.: Shaxson, 2011; Henry, 2012; The Economist, 2013). В мире сейчас усиливаются протесты против социального неравенства и финансовой несправедливости, которые во многом обусловлены ростом масштабов не связанных с реальным производством финансовых спекуляций. Россию этот тренд также затрагивает. Поэтому реальная деофшоризация российской экономики должна стать одним из ответов власти на новые ожидания российского общества.

Как показывает опыт наиболее успешных в этом отношении оншорных стран, добиться полной деофшоризации национальной экономики невозможно, поскольку в мире идет острая конкуренция не только за инвесторов, но и за налогоплательщиков. Однако даже сокращение вдвое миграции из России потенциальных налоговых доходов позволило бы увеличить на 1,5-2% темпы роста ВВП и существенно сократить чистый отток капитала из России. При современном состоянии российской экономики и общества требуется более жесткая антиофшорная политика. Это отвечает национальным интересам России и будет способствовать улучшению имиджа нашей страны в мире. Финансовый коллапс Кипра в 2013 г. лишний раз подтвердил необходимость такого подхода. Иными словами, для снижения уровня офшоризации российской экономики нужны реальная политическая воля и конкретные продуманные действия, а не популистская риторика. Естественно, при проведении указанной политики возникают определенные риски. Они связаны с возможным временным спадом предпринимательской активности в России и с нарушением сбалансированности сложившейся системы политических и экономических интересов. Вместе с тем в качестве ответной реакции крупный бизнес может активизировать свои действия по улучшению инвестиционного климата, так как именно использование офшоров ставило его в привилегированное положение по сравнению с неофшорным малым и средним бизнесом. 1 Secret Files Expose Offshore's Global Impact / ICIJ. 2013. April, www.icij.org/offshore/ secret-files-expose-offshores-global-impact. 2 Офшорные компании — учредители действующих российских компаний (Коммерсантъ. 2013. 8 апр.). 3 Данные Банка России, www.cbr.ru. 4 Еврозона хочет привлечь держателей крупных счетов на Кипре к спасению страны от кризиса // Газета.Ru. 2013. 22 февраля. 5 Набиуллина предлагает вывести экономику из офшора с помощью налоговых льгот // Forbes. 2013. 18 янв. 6 Типовое соглашение между Российской Федерацией и иностранными государствами об избежании двойного налогообложения и о предотвращении уклонения от уплаты налогов на доходы и имущество. Постановление Правительства РФ от 24.02.2010 г. № 84. http://base.consultant.ru. 7 Договоры об избежании двойного налогообложения, www.jurcod.ru/index.php/offshori. 8 Налоговый кодекс Российской Федерации (редакция марта 2013 г.). www.interlaw.ru/ law docs /10800200-051.htm. Список литературы Захаров А. (2012). Европа против офшоров: первый реальный шаг // Forbes. 10 дек. [Zakharov А. (2012). Europe Against Offshores: The First Real Step // Forbes. December 10.] Иванов Д., Одинцов M. (2013). Чужое право // Секрет фирмы. № 5. [Ivanov D., Odintsov М. (2013). Strange Law // Sekret Firmy. No 5.] Игнатьев С. (2013). Интервью // Ведомости. 20 февр. [Ignatiev S. (2013). Interview // Vedomosti. February 22.] Казьмин Д. (2013). Осторожно, кантоны закрываются // Ведомости. 24 янв. [Kazmin D. (2013). Beware, the Cantons Are Closing // Vedomosti. January 24.] Лютова M., Гавшина О. (2011). Национальная идея // Ведомости. 3 окт. [Lyutova М., Gavshina О. (2011). The National Idea // Vedomosti. October 3.] Обухова E., Огородников Е. (2013). Пора возвращаться с островов // Эксперт. № 4. [Obukhov Е., Ogorodnikov Е. (2013). It's Time to Get Back from the Islands // Expert. No 4.] Полухин A. (2013). Госплан выходит на IPO // Новая газета. 11 февр. [Poluhin А. (2013). Planning Commission Goes on IPO // Novaya Gazeta. February 11.] Стеркин Ф., Лютова M., Товкайло М., Бирюкова Л. (2012). Чиновники перестарались в борьбе с однодневками и «офшорной экономикой» // Ведомости. 12 марта. [Sterkin F., Lyutova М., Tovkailo М., Biryukova L. (2012). Officials Acted Too Hard Against One-day Companies and "Offshore Economy" // Vedomosti. March 12.] Хейфец Б. A. (2008). Офшорные юрисдикции в глобальной и национальной экономике. М.: Экономика. [Kheyfets В. А. (2008). Offshore Jurisdictions in Global and National Economy. Moscow: Ekonomika.] Хейфец Б. (2009). Офшорные финансовые сети российского бизнеса // Вопросы экономики. № 1. С. 52 — 67. [Kheyfets В. (2009). Offshore Financial Networks of the Russian Business // Voprosy Ekonomiki. No 1. P. 52 — 67.] Хейфец Б. A. (2010). Офшоризация поп stop // Российская Федерация сегодня. № 10. С. 41-42. [Kheyfets В. (2010). Offshorization Non Stop // Rossiiskaya Federatsiya Segodnya. No 10. P. 41—42.] Ernst&Young (2012). Потенциал роста. Исследование инвестиционной привлекательности России. [Ernst & Young (2012). Growth Potential. The Analysis of Russia's Investment Attractiveness.] The Economist (2013). Tax Havens: The Missing $20 Trillion / A Special Report on Offshore Finance. February 16. FATF (2000). Report on Non-Cooperative Countries and Territories, www.fatf-gafi.org/ dataoecd/57/22/33921735.pdf. Financial Stability Forum (2000). Report of the Working Group on Offshore Centres, www. f sforu m. org. Henry J. (2012). The Price of Offshore Revisited / Tax Justice Network. July. IMF (2000). Offshore Financial Centers // IMF Background Paper, www.imf.org/ external/np/mae/oshore/2000/eng/ back, htm. Kar D., Freitas S. (2012). Illicit Financial Flows from Developing Countries, 2001-2010 / Global Financial Integrity. December. Kar D., Freitas S. (2013). Russia: Illicit Financial Flows and the Role of the Underground Economy / Global Financial Integrity. February. Moody's (2013). Russian Banks: Cyprus-Related Risks Could Lead to Moderate Credit Losses. OECD (1998). Harmful Tax Competition. An Emerging Global Issue. Paris. OECD (2010). Model Tax Convention on Income and on Capital 2010. July. OECD (2012). Global Forum on Transparency and Exchange of Information for Tax Purposes. Peer Reviews: Russian Federation 2012. PHASE 1. October. OECD (2013). Addressing Base Erosion and Profit Shifting. February. Shaxson N. (2011). Treasure Islands: Tax Havens and the Men Who Stole the World. L.: Vintage.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка