Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Экономика нефтегазового сектора России |

|

Эдер Л.В.

к.э.н., доцент завотделом Института нефтегазовой геологии и геофизики СО РАН руководитель специализации «Экономика и управление в энергетическом секторе» кафедры политической экономии экономического факультета Новосибирского государственного университета Филимонова И.В. к.э.н., доцент ведущий научный сотрудник Института нефтегазовой геологии и геофизики СО РАН завкафедрой политической экономии экономического факультета Новосибирского государственного университета Результаты деятельности российского нефтегазового комплекса (НГК) выступают основой обеспечения платежного баланса страны, поддержания курса национальной валюты, формирования в экономике инвестиционных ресурсов. Экономика России по-прежнему зависит от доходов нефтегазовых компаний, за счет которых формируется 50% федерального бюджета и около 70% поступлений от экспорта (оценки величины нефтегазовой ренты в России см. в: Гурвич, 2010). Рыночная стоимость акционерного капитала нефтегазовых компаний составляет половину капитализации российского рынка акций. Именно благодаря высоким производственно-экономическим показателям компаний НГК сформированы Резервный фонд и Фонд национального благосостояния, увеличиваются международные резервы страны. Ценовая конъюнктураНа формирование доходов нефтегазового сектора прежде всего влияют мировые цены на нефть и природный газ. В настоящее время ценообразование на нефть осуществляется в ходе биржевых торгов. Для анализа динамики мировых цен на нефть используется простое среднее спот-цены основных маркерных сортов: Brent — на Лондонской нефтяной бирже (IPE); WTI (West Texas Intermediate) — на Нью-Йоркской товарной бирже (NYMEX) и Dubai — на Сингапурской международной товарной бирже (SIMEX). Ценообразование на российские сорта нефти осуществляется аналитически с привязкой (дисконтом) к нефти сорта Brent. По данным Министерства финансов РФ, среднегодовая цена на нефть сорта Urals в 2011 г. выросла до 109 долл./барр. по сравнению с 78 долл./барр. в 2010 г., или на 40%. По прогнозу Министерства экономического развития РФ, среднегодовая цена на нефть сорта Urals в 2012 г. составит 115 долл./барр.; рассматриваются варианты корректировки прогноза в сторону понижения, что связано с падением цен на нефть на мировом рынке примерно на 10% с начала 2012 г. Согласно экспортным долгосрочным контрактам ОАО «Газпром» с европейскими потребителями, расчетная средневзвешенная цена на газ «Газпрома» для поставок в дальнее зарубежье в 2011 г. составила 402 долл./тыс. куб. м, а в 2010 г. — 305 долл./тыс. куб. м. Внутренние цены на газ проиндексированы в 2011 г. на 14,6% и увеличились с 2296,8 руб./тыс. куб. м в 2010 г. до 2631,7 руб./ тыс. куб. м в 2011 г. С 2011 г. правительство РФ планировало перейти на равнодоходную с экспортной цену на газ на внутреннем рынке, однако вследствие мирового экономического кризиса переход был отложен. Планируется, что равнодоходность от продажи газа на внешнем и внутреннем рынках будет достигнута к 2015 г., для этого внутренние цены на газ ежегодно индексируют на 15% (см. подробнее: Коржубаев, 2012). Федеральный бюджет и налоговые поступленияВ 2008 г. доходы бюджета России были разделены на нефтегазовые и ненефтегазовые. Нефтегазовые доходы обеспечивают налог на добычу полезных ископаемых (НДПИ) (в виде углеводородного сырья — нефть, газ горючий природный из всех видов месторождений углеводородного сырья, газовый конденсат из всех видов месторождений углеводородного сырья), а также вывозные таможенные пошлины на нефть сырую, газ природный и продукты нефтепереработки. Несмотря на планы правительства РФ уменьшить зависимость доходов федерального бюджета от нефтегазовых поступлений, в 2010 г. их доля увеличилась до 46%, в 2011 г. — до 50%. В настоящее время в структуре нефтегазовых доходов около 65% (3,6 трлн руб.) всех поступлений приходится на экспортную выручку, а доля НДПИ составляет около 35% (1,988 трлн руб.). Экспортная пошлина рассчитывается на основе мировых цен на нефть, заметно выросших в 2011 г. Федеральный бюджет РФ на 2011 г. был рассчитан исходя из цены на нефть 75 долл./барр. и предполагал дефицит в размере 3,6% ВВП. Однако из-за роста мировых цен на нефть в среднем до 107 долл./барр. федеральный бюджет был исполнен с профицитом в размере 0,8% ВВП за счет дополнительных нефтегазовых доходов, составивших 5,6 трлн руб. (см. табл. 1). Таблица 1 Нефтегазовые доходы в структуре федерального бюджета РФ в 2005-2011 гг. (млрд руб.)

Источник: Казначейство Российской Федерации. В 2011—2012 гг. в налоговое законодательство России был внесен ряд изменений с целью увеличить налоговое бремя на нефтегазовый комплекс. Экспортная пошлина. В течение первого полугодия 2011 г. наблюдался непрерывный рост экспортной пошлины на нефть. В июне был достигнут ее максимальный показатель с сентября 2008 г., однако во второй половине года произошло некоторое снижение. Среднегодовая экспортная пошлина на нефть в 2011 г. составила 408,9 долл./т, что на 49,5% больше, чем в 2010 г., и в 2,3 раза больше, чем в 2009 г. С 1 октября 2011 г. в России была введена новая система расчета экспортных пошлин на нефть и нефтепродукты «60/66», направленная на стимулирование добычи нефти и увеличение глубины ее переработки (см. подробнее: Асташов, 2012). В новой формуле расчета ставка экспортной пошлины на нефть составляет 60% (а не 65%, как раньше) от разницы между ценой, установленной на основе данных ежеквартального мониторинга цены на нефть сорта Urals, и базовой ценой нефти (25 долл./барр.), заложенной в формулу расчета. Несмотря на рост первичной переработки нефти, в 2011 г. производство мазута увеличивалось. Ставки пошлин на светлые и темные нефтепродукты унифицированы на уровне 66% от пошлины на нефть; до введения нового налогового режима «60/66» ставка на светлые нефтепродукты составляла 67%, на темные — 47%. Дополнительно в мае 2011 г. была введена заградительная экспортная пошлина на бензин в размере 90% от пошлины на нефть, а с 1 июня 2012 г. — и на прямогонный бензин. Чтобы поддержать освоение ресурсного потенциала Восточной Сибири, для 22 месторождений нефти и газа в 2010 г. была установлена пониженная ставка экспортной пошлины, а для ряда месторождений — нулевая (см. подробнее: Коржубаев и др., 2010). С июля 2010 г. отменена нулевая ставка экспортной пошлины на нефть Ванкорского («Роснефть»), Верхнечонского (ТНК-BP и «Роснефть») и Талаканского («Сургутнефтегаз») месторождений и применена льготная, пониженная ставка, которая перестала действовать с 1 мая 2011 г. С 1 августа 2011 г. льготная пошлина отменена для Алинского («Сургутнефтегаз»), Дулисьминского («Дулисьма»), Западно-Аянского, Ярактинского, Марковского и Даниловского месторождений («Иркутская нефтяная компания»). С 1 января 2012 г. Правительство РФ вернуло льготную экспортную пошлину на нефть Дулисьминского месторождения. Налог на добычу полезных ископаемых. Налоговые отчисления по НДПИ интенсивно росли до мая 2011 г., когда они несколько снизились из-за перепадов цен на мировом рынке. В сентябре 2011 г. ставка НДПИ была повышена и до конца года стабилизировалась на уровне 4770 руб./т, в большей степени из-за ослабления рубля относительно доллара. Среднегодовая ставка НДПИ в 2011 г. составила 4455 руб./т, что на 44,9% больше показателя 2010 г. и на 93,8% выше, чем в 2009 г. Базовая ставка НДПИ на нефть — 419 руб./т в 2011 г. — с 1 января 2012 г. увеличена до 446 руб./т. С 1 января 2013 г. ее планируется повысить до 470 руб./т. Ставка НДПИ за 1 т добытого газового конденсата составляет: с 1 января 2012 г. — 556 руб.; с 1 января 2013 г. - 590 руб., с 1 января 2014 г. - 647 руб. В 2011 г. впервые за несколько лет была повышена ставка НДПИ для природного газа — со 147 до 237 руб. за 1000 куб. м. В ноябре 2011 г. в Налоговый кодекс РФ были внесены изменения, предусматривающие поэтапное повышение ставки НДПИ на природный газ с 237 руб. за 1000 куб. м в 2011 г. до 509, 582 и 622 руб. за 1000 куб. м в 2012, 2013 и 2014 гг. соответственно. Эти ставки определены только для «Газпрома» как собственника объектов Единой системы газоснабжения. Для остальных организаций они корректируются понижающими коэффициентами и составляют 251, 265 и 278 руб. в 2012, 2013 и 2014 гг. соответственно. Правительство РФ одобрило постепенный рост НДПИ на газ: для «Газпрома» к первому полугодию 2015 г. до 886 руб., ко второму полугодию — до 1062 руб. за 1000 куб. м; для независимых производителей — соответственно 726 и 1049 руб. Дополнительным налогом на нефтеперерабатывающий комплекс в 2012 г. можно считать обязательство поставлять нефтепродукты по сниженным ценам сельхозпроизводителям. Согласно решению правительства РФ, нефтяные компании должны были поставлять горюче-смазонные материалы для проведения весенних полевых работ со скидкой 30% от цены, сложившейся на 31 декабря 2011 г. в субъектах РФ. Налоговая нагрузка на компании нефтегазового комплекса России в 2011 г. в структуре выручки составила в среднем 39,1% (см. табл. 2). Наибольшая налоговая нагрузка приходится на «Славнефть» (71,5%), наименьший показатель у «Газпрома» (25,9%) и «ЛУКойла» (29,0%). Таблица 2 Налоговая нагрузка компаний нефтегазового комплекса России в 2008—2011 гг.

* Оценка. Источник: расчеты авторов. Специализированные фонды и резервыБлагоприятная конъюнктура мирового рынка нефти и значительный приток валютной экспортной выручки в страну, а также рост объемов собираемых налогов, связанных с деятельностью нефтегазовых компаний в России, обеспечили условия для создания в стране специализированных фондов (см. также: Лебединская, 2012) и накопления международных резервов. Стабилизационный фонд, Резервный фонд, Фонд национального благосостояния Рост мировых цен на нефть и увеличение доходов от нефтегазового сектора позволили 1 января 2004 г. сформировать Стабилизационный фонд Российской Федерации, который функционировал до начала 2008 г. Он был создан, чтобы сконцентрировать финансовые ресурсы на решении приоритетных задач, снизить зависимость бюджетных доходов от конъюнктуры цен на нефть, обеспечить сбалансированность федерального бюджета при снижении цены на нефть ниже базовой (с 1 января 2006 г. установлена на уровне 27 долл./барр. сорта Urals). За четыре года ресурсы Стабилизационного фонда выросли более чем в 5 раз — с 522 млрд руб. в 2004 г. до 3849 млрд руб. в 2007 г. (см. табл. 3). Основным направлением расходов стало погашение внешнего долга. Кроме того, средства выделялись на финансирование бюджета Пенсионного фонда РФ, ряда крупных инвестиционных проектов и развитие нанотехнологий. Таблица 3 Объем средств Стабилизационного фонда РФ в 2004—2007 гг. (на конец года, млрд руб.)

Позднее на первый план вышла задача обеспечить устойчивость бюджетных расходов. Стабфонд 1 января 2008 г. был преобразован в Резервный фонд и Фонд национального благосостояния. Резервный фонд должен обеспечивать расходы бюджета в случае значительного снижения цен на нефть. После формирования нефтегазового трансферта в полном объеме нефтегазовые доходы поступают в Резервный фонд. Его нормативная величина утверждается федеральным законом о федеральном бюджете на очередной финансовый год и плановый период в абсолютном размере, определенном исходя из 10% прогнозируемого на соответствующий год объема ВВП. После наполнения Резервного фонда до указанного размера нефтегазовые доходы направляются в Фонд национального благосостояния. Фонд национального благосостояния призван стать частью устойчивого механизма пенсионного обеспечения граждан РФ на длительную перспективу. Его цели: обеспечение софинансирования добровольных пенсионных накоплений граждан и поддержание сбалансированности (покрытия дефицита) бюджета Пенсионного фонда РФ. Несмотря на экономический кризис, суммарные финансовые ресурсы фондов выросли с 3841 млрд руб. в 2008 г. до 6612 млрд руб. в 2009 г. (см. табл. 4). Основной прирост происходил за счет накопления средств в Фонде национального благосостояния. С 1 января 2010 г. до 1 января 2014 г. нормативная величина Резервного фонда не определяется, нефтегазовые доходы федерального бюджета не используются для финансирования нефтегазового трансферта и формирования Резервного фонда и Фонда национального благосостояния, а направляются на финансовое обеспечение расходов федерального бюджета. В результате в настоящее время пополнение Резервного фонда Таблица 4 Объем средств Резервного фонда и Фонда национального благосостояния РФ в 2008—2012 гг. (на конец года, млрд руб.)

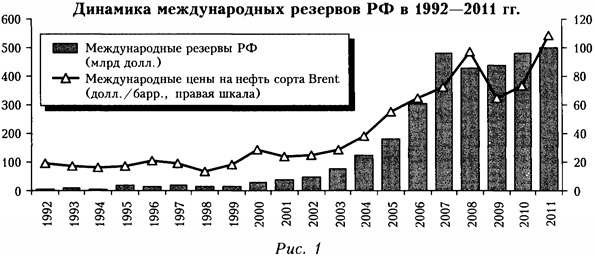

Источник: Казначейство Российской Федерации. происходит на основании ежегодных решений правительства России, исходя из текущей конъюнктуры на мировом рынке нефти. Несмотря на быстрый рост цен на нефть, в 2011 г. нефтегазовый трансферт был отменен. Финансовые ресурсы Резервного фонда активно используются для финансирования государственного бюджета. В 2009—2011 гг. активы фонда сократились более чем в 6,5 раза — с 4028 млрд руб. в 2009 г. до 775 млрд руб. в 2011 г. Финансовые ресурсы Фонда национального благосостояния в 2010—2011 гг. практически не изменились и направляются на софинансирование пенсионных накоплений граждан. Международные резервы Международные резервы современной России, в том числе золотовалютные, начали формироваться в 1992 г. после выхода Указа Президента РФ об обязательной продаже 50% экспортной выручки резидентов Центральному банку. В том же году валютные резервы были пополнены за счет средств первого транша стабилизационного кредита Stand-by, предоставленного России МВФ. С отменой обязательной продажи части валютной выручки основным источником пополнения валютных резервов стали операции Банка России на открытом рынке. Кроме того, он осуществляет прямые покупки валюты у Министерства финансов РФ, а также учитывает доходы от операций со средствами международных резервов на мировом валютном рынке. Резервы находятся под контролем органов денежно-кредитного регулирования и используются прежде всего для интервенций на валютном рынке, оказывающих влияние на курс национальной валюты, а также для финансирования дефицита платежного баланса. Высокие цены на нефть и значительный объем экспорта российской нефти привели к существенному росту золотовалютных резервов России. В 1999—2007 гг. (период активного роста цен на нефть) международные резервы возросли в 13 раз — с 13 млрд до 480 млрд долл. (см. рис. 1). В период мирового финансово-экономического кризиса из-за необходимости поддерживать курс рубля относительно основных мировых иностранных валют международные резервы снизились до 426 млрд долл. В 2008-2010 гг. вследствие повышения цен на нефть до докризисного уровня международные резервы РФ восстановились. По итогам 2011 г. их рост замедлился. На 1 января 2012 г. они составили почти 500 млрд долл.; по этому показателю наша страна находится на 5-м месте в мире (см. табл. 5).

Таблица 5 Международные резервы ряда стран в 2006—2011 гг. (на конец года, млн долл.)

Источник: Структура международных резервов отдельных стран / Центральный банк Российской Федерации. 2011. Платежный баланс и доходы от экспортаВ настоящее время статистику по экспорту нефти из России публикуют Федеральная служба государственной статистики (Росстат), Федеральная таможенная служба России (ФТС), Центральное диспетчерское управление топливно-энергетического комплекса России (ЦДУ ТЭК). Данные об объеме поставок сырой нефти из всех трех источников отличаются, что связано с определением понятия экспорта: общий объем вывезенной продукции из России либо объем, который оформлен как экспорт без учета временного вывоза на переработку. По-разному учитываются поставки в рамках Таможенного союза России, Белоруссии и Казахстана и реэкспорт через порты сопредельных государств (стран СНГ и Балтии). В физическом выражении в 2011 г., по данным Росстата, экспорт нефти сократился на 2,5% — с 250,7 млн до 244,5 млн т; по данным ФТС — на 6,3% - с 233,9 млн до 219,1 млн т. Экспорт нефтепродуктов уменьшился, по данным Росстата, на 0,8%; по данным ФТС — на 4,9%. В 2011 г. экспорт природного газа вырос, по данным Росстата, на 6,7%; по данным ФТС — на 5,9% (см. табл. 6). Таблица 6 Объем экспорта нефти, нефтепродуктов и природного газа в физическом и стоимостном выражении в 2010—2011 гг.

* По данным Росстата и Центрального банка РФ. ** По данным ФТС России. Не учтена сырая нефть, экспортированная в государства — члены Таможенного союза. Экспорт энергоносителей из России в 2011 г. в стоимостном выражении составил 71% от совокупного экспорта товаров (см. рис. 2) и увеличился на 3% по сравнению с 2010 г. В стоимостном выражении на экспорт нефти пришлось 36%, нефтепродуктов — 19, газа — 13%. Затем в структуре российского экспорта товаров следуют металлы — 9% и химическая продукция — 7%.

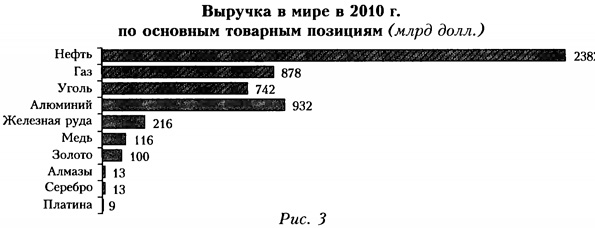

Базовые экономические показатели нефтегазового комплексаНа основе анализа годовой бухгалтерской отчетности российских нефтегазовых компаний был сформирован ряд финансово-экономических показателей работы отрасли (выручка, чистая прибыль, рентабельность) в 2011 г. Как правило, вертикально интегрированные нефтяные компании (ВИНК) публикуют данные в соответствии с Международной системой финансового учета (МСФУ). В связи с этим в анализе представлены показатели, рассчитанные по международным стандартам. Некоторые компании («Сургутнефтегаз») отчитываются по Российской системе бухгалтерского учета (РСБУ), поэтому в анализе использованы соответствующие данные по российским стандартам. В ряде случаев сравнивать отчетность по МСФУ и РСБУ по отдельным компаниям некорректно, однако при отсутствии данных можно проводить анализ экономических показателей по отрасли в целом. Выручка. Мировая выручка от реализации первичных энергоресурсов — нефти, природного газа и угля — составляет около 4 трлн долл. (см. рис. 3). В мировом торговом обороте объемы продаж сырой нефти и газа в 3,5 раза превосходят продажи алюминия и более чем в 30 раз — драгоценных камней и металлов (золото, серебро, платина, алмазы).

Совокупная выручка нефтегазовых компаний России в 2011 г. выросла на 33% по сравнению с 2010 г. и составила 603,0 млрд долл. Это в целом соответствует увеличению цен на жидкие углеводороды (см. табл. 7). В настоящее время в общей структуре выручки НГК России около 404 млрд долл., или примерно 67%, приходится на экспортные поставки (см. подробнее: Коржубаев и др., 2011). Доходы от продажи нефти и газа, а также продуктов их переработки на внутреннем рынке составляют около 198 млрд долл. (32,9%). В общей структуре выручки увеличилась доля внутреннего рынка — с 24,7 до 32,9%, что отчасти связано с индексацией цен на углеводороды на внутреннем рынке. Таблица 7 Структура выручки нефтегазового комплекса России

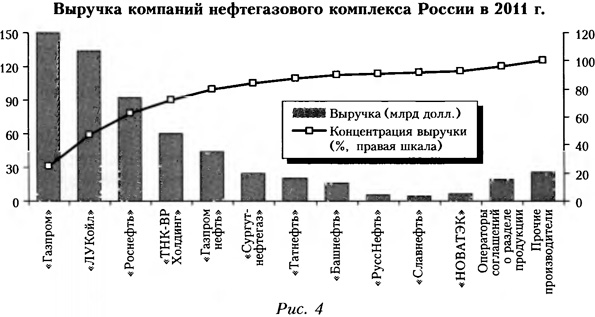

НГК России характеризуется высокой степенью концентрации финансовых потоков — более 70% оборота нефтегазового рынка формируют четыре компании: «Газпром», «ЛУКойл», «Роснефть» и ТНК-ВР (см. рис. 4). Одновременно они обеспечивают 82% добычи газа и 56% добычи нефти (см. подробнее: Эдер, 2012).

Крупнейшая нефтяная компания России по выручке «ЛУКойл» в 2011 г. получила 133,6 млрд долл. Второе место занимает «Роснефть» — 91,9 млрд долл. Далее следуют ТНК-ВР (60,2 млрд долл.), «Газпром нефть» (44,2 млрд долл.) и «Сургутнефтегаз» (25,1 млрд долл.) (см. табл. 8). Таблица 8 Выручка нефтегазовых компаний России в 2008-2011 г.

В 2011 г. прирост выручки выше среднего показателя по отрасли (32,8%) был у «НОВАТЭКа» (57,9%), ТНК-ВР (46,5%), «Роснефти» (45,9%), «Газпром нефти» (35,2%), «Татнефти» (33,3%). В то же время у «ЛУКойла» (27,4%), «Газпрома» (26,7%) и «Сургутнефтегаза» (28,3%) этот показатель был значительно ниже среднего по отрасли. Прибыль. Чистая прибыль предприятий нефтегазовой промышленности России в 2011 г. выросла на 27% по сравнению с 2010 г. и составила 93 млрд долл. В условиях повышения налогового бремени на НГК, несмотря на рост производственных (увеличение добычи нефти) и ценовых (благоприятная ценовая конъюнктура в мире) показателей, темпы роста прибыли заметно отставали от увеличения суммарной выручки (см. табл. 9). Таблица 9 Чистая прибыль нефтегазовых компаний России в 2008—2011 г.

Крупнейшей нефтегазовой компанией России по объему прибыли остается «Газпром». Среди нефтяных компаний в число лидеров отрасли входят «Роснефть» (12,4 млрд долл.), «ЛУКойл» (10,3 млрд долл.), ТНК-ВР (8,9 млрд долл.) и «Сургутнефтегаз» (7,8 млрд долл.). Хотя выручка «ЛУКойла» почти в 1,5 раза превышает аналогичный показатель «Роснефти», объем чистой прибыли государственной компании больше, чем у крупнейшей частной нефтяной компании России. «Сургутнефтегаз» обошел «Газпром нефть» по объему прибыли, в то время как был на строчку выше по суммарной выручке. Рентабельность. По рентабельности (отношение чистой прибыли к суммарной выручке) первые строчки рейтинга нефтегазовых компаний России занимают «Газпром» и «НОВАТЭК» (см. табл. 10). Кроме того, высокий показатель у «Сургутнефтегаза» (это связано с тем, что компания публикует показатели финансовой отчетности по российским стандартам). Среди компаний, предоставляющих данные по МСФУ, наибольшая рентабельность у ТНК-ВР и государственных компаний «Роснефть» и «Газпром нефть». Один из аутсайдеров отрасли по этому показателю — «ЛУКойл» — 7,7%. Таблица 10 Рентабельность продаж нефтегазовых компаний России в 2008-2011 г.

Фондовый рынок и капитализация нефтегазовых компанийПо рыночной стоимости нефтегазовый сектор превосходит все остальные секторы, представленные на российском фондовом рынке. В число 10 крупнейших по рыночной капитализации компаний входят 6 представителей НГК — «Газпром», «Роснефть», ТНК-ВР, «ЛУКойл», «НОВАТЭК» и «Сургутнефтегаз» (см. табл. 11). К началу 2012 г., на фоне роста цен на нефть в 1,5 раза, показатель рыночной капитализации всех компаний нефтегазового сектора снизился (за исключением «НОВАТЭКа»). Одним из факторов, сдерживающих рост капитализации нефтегазовых компаний в 2011—2012 гг., стало усиление налогового бремени на нефтегазовый сектор. Таблица 11Рыночная капитализация крупнейших компаний России в 2011—2012 гг. (млрд долл.)

Источники: ММВБ-РТС; оценки РБК. Доля компаний НГК в общей капитализации российского рынка составляет 47% (см. рис. 5). В целом на компании топливно-энергети-ческого комплекса приходится почти 60% рыночной стоимости акций. Лидерство по капитализации компаний НГК создает предпосылки и обеспечивает хорошие перспективы для инвестирования в добычу нефти и газа. После принятия ряда государственных стратегических решений об интенсификации освоения восточных регионов России и о финансировании строительства инфраструктурных объектов наблюдается повышенный интерес со стороны горно-металлургических, транспортных и энергетических компаний к предприятиям НГК, созданию холдингов с дочерними структурами в смежных отраслях. Это обусловлено стремлением, с одной стороны, повысить надежность энергоснабжения собственных производств, а с другой — диверсифицировать активы и вкладывать средства в высокодоходные ценные бумаги. Крупные, хорошо управляемые компании повышают конкурентоспособность России, как и любой страны, в структуре международного разделения труда. Укрупнение собственности и создание стратегических альянсов позволяют оптимизировать технологическую схему бизнеса, аккумулировать и привлекать крупные инвестиции в проекты освоения месторождений (особенно в новых регионах), а также более эффективно влиять на глобальную конъюнктуру. Кроме того, крупные корпорации размещают свои акции на международных финансовых рынках, поэтому они заинтересованы в формировании благоприятного имиджа, чтобы повысить свою капитализацию, а это предполагает прозрачность финансовых потоков, использование современных технологий, социальное партнерство.

В процессе освоения российскими нефтегазовыми компаниями зарубежных рынков расширяется их участие в производственных, транспортных и сбытовых активах в других странах. Однако в структуре мирового фондового рынка позиции российских компаний слабые: «Газпром» занимает 34-е место, «Роснефть» — 74-е, «НОВАТЭК» — 178-е, «Сургутнефтегаз» — 216-е место. В отличие от российского, мировой фондовый рынок высоко дифференцирован, доля компаний нефтегазового сектора в общей капитализации составляет 15% (существенно ниже, чем в России), уступая лишь банковской сфере (17%). Несмотря на бурный рост капитализации компании Apple в 2011-2012 гг., в десятку крупнейших компаний мира по рыночной капитализации входят компании нефтегазового сектора — ExxonMobil, PetroChina, Royal Dutch/Shell, Chevron. Нефтегазовый комплекс играет ключевую роль в экономике России. Однако, несмотря на заявления о необходимости уменьшить его влияние на экономику страны, по итогам 2011 г., на фоне роста цен на энергоресурсы по базовым экономическим показателям роль НГК в экономике России продолжала увеличиваться. За этот год доля нефтегазовых доходов в структуре федерального бюджета возросла с 46 до 50%, доля валютных поступлений от экспорта нефти, газа и продуктов их переработки в общем объеме экспорта повысилась с 65,7 до 68%. Увеличился удельный вес нефтегазового комплекса в структуре ВВП. В 2011 г. ценовая конъюнктура как на внутреннем, так и на внешних рынках существенно улучшилась. Несмотря на быстрый рост цен на нефть, был отменен нефтегазовый трансферт. В 2011—2012 гг. возросло налоговое бремя на нефтегазовый комплекс. Так, в 2011 г. среднегодовая экспортная пошлина на нефть выросла на 49,5%, а среднегодовая ставка НДПИ — на 44,9%. Совокупная выручка нефтегазовых компаний России в 2011 г. увеличилась на 33% по сравнению с 2010 г., что в целом соответствует росту цен на углеводороды. В то же время чистая прибыль возросла только на 27%. Из-за повышения налогового бремени на нефтегазовый сектор России темпы роста его прибыли заметно отставали от увеличения суммарной выручки. В итоге рентабельность в целом по отрасли снизилась. Усиление налоговой нагрузки и снижение рентабельности стали важными (но не единственными) факторами сокращения рыночной стоимости компаний нефтегазового сектора. Капитализация первых шести крупнейших компаний НГК в 2011 г. снизилась на 28 млрд долл. Список литературы Асташов Ю. (2012). Золотой век российской нефтепереработки: итоги и перспективы // Вопросы экономики. № 2. [Astashov Yu. (2012). The Golden Age in Russian Refining: Outcomes and Prospects // Voprosy Ekonomiki. No 2.] Гурвич E. (2010). Нефтегазовая рента в российской экономике // Вопросы экономики. № 11. [Gurvich Е. (2010). Natural Rent in the Russian Oil and Gas Sector // Voprosy Ekonomiki. No 11.] Коржубаев А. Г. (2012). Направления и механизмы обеспечения технологической безопасности нефтегазового комплекса России // Бурение и нефть. Jsfe 4. [Korzhubaev A. G. (2012). Directions and Mechanisms for Technological Safety Ensuring in the Oil-and-Gas Complex of Russia // Burenie i Neft'. No 4.] Коржубаев А. Г., Филимонова И. В., ЭдерЛ. В. (2010). Движение на Восток продолжается // Нефть России. No 2. [Korzhubaev A. G., Filimonova I. V., Eder L. V. (2010). Movement to the East Continues // Neft' Rossii. No 2.] Коржубаев А. Г., Филимонова И. В., Эдер Л. В. (2011). Экспорт нефти и нефтепродуктов из России: долгосрочные тенденции, приоритетные направления // Нефть и газ Евразия. № 9. [Korzhubaev A. G., Filimonova I. V., Eder L. V. (2011). Export of Oil and Petroleum Products from Russia: Long-term Trends, Priorities // Oil & Gaz Eurasia. No 9.] Лебединская E. (2012). Роль нефтегазовых фондов в России // Вопросы экономики. No 3. [Lebedinskaya Е. (2012). Sovereign Wealth Funds' Role in Russia // Voprosy Ekonomiki. No 3.] Эдер Л. В. (2012). Нефтяная промышленность России в 2011 г. // Минеральные ресурсы России. Экономика и управление. No 3. [Eder L. V. (2012). The Petroleum Industry of Russia in 2011 // Mineralnye Resursy Rossii. Economika i Upravlenie. No 3.]

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка