Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Оценка влияния изменений в налоговом законодательстве на эффективность экспорта нефти и нефтепродуктов |

|

Чернявский А.В.

к.э.н. ведущий научный сотрудник Института «Центр развития» НИУ ВШЭ (Москва) Эффективность экспорта нефти и нефтепродуктов в 2001-2010 гг.Продукция нефтяного комплекса доминирует в российском экспорте и играет определяющую роль в формировании бюджетных доходов. В 2010 г. поступления от добычи и экспорта нефти и нефтепродуктов составляли 92% нефтегазовых доходов и 43% суммарных доходов федерального бюджета. В середине 1990-х годов российская нефтедобыча пережила резкий спад (пик снижения пришелся на 1996 г.), однако в последующие 14 лет ее объемы росли и в 2010 г. вышли на уровень 98% показателя 1990 г. На рисунке 1 представлены данные о добыче нефти в России, начиная с 1981 г.

В соответствии с прогнозами МЭР период быстрого восстановительного роста нефтедобычи в России закончился, и до 2030 г. производство будет стагнировать. В таблице 1 представлены данные о добыче и экспорте нефти за последнее десятилетие. Из данных таблицы 1 следует, что доля экспорта в объеме производства нефти устойчиво росла с 2001 по 2004 г., но затем стала снижаться и стабилизировалась на уровне около 50%. С середины «нулевых» годов экспорт нефти стал замещаться экспортом нефтепродуктов. Таблица 1 Добыча и экспорт сырой нефти в Российской Федерации (млн т)

Источники: данные Росстата, Банка России. По данным таблицы 2 видно, что в 2005 г. резко возросла доля нефтепродуктов, идущих на экспорт; одновременно сократилась доля экспортируемой нефти. В 2006-2010 гг. доля экспорта в производстве нефтепродуктов монотонно повышалась. В структуре выпуска нефтепродуктов производство мазута и соответственно глубина переработки в предыдущем десятилетии оставались практически на неизменном уровне; можно сказать, что модернизация производства в отрасли не проводилась. Одновременно опережающими темпами рос экспорт мазута: в последние три года прошедшего десятилетия экспортировалось 90% и более производимого мазута. Таблица 2 Первичная переработка нефти и экспорт нефтепродуктов (млн т)

Источники: данные Росстата, Банка России и таможенной статистики. Абсолютное и относительное сокращение экспорта нефти в середине 2000-х годов при росте нефтедобычи и одновременном резком увеличении экспорта нефтепродуктов связано с особенностями налогообложения в нефтяном комплексе, как и отсутствие модернизации в нефтепереработке и бурный рост экспорта мазута. Речь идет о соотношении вывозных пошлин на экспорт нефти и нефтепродуктов, а также пошлин на светлые нефтепродукты и мазут. Особенности налогообложения экспорта продукции российской нефтеперерабатывающей промышленности рассмотрены в ряде работ (Асташев, 2012; Рудерман, 2012; Мещерин, 2010 и др.). В прошедшее десятилетие решения в области установления соотношения между экспортными пошлинами на нефть и нефтепродукты пересматривались очень быстро. На рисунке 2 видно, что со II квартала 2001 до февраля 2003 г. экспортная пошлина на светлые нефтепродукты была выше, чем на нефть. В таких условиях экспортировать нефтепродукты невыгодно. В период с февраля 2003 по апрель 2005 г. пошлины на светлые и темные нефтепродукты устанавливались на одном уровне, но более низком, чем пошлина на нефть.

Политика в области экспортных пошлин не замедлила сказаться на объеме нефтепереработки: он снизился до 180 — 185 млн т в 2001 — 2002 гг. и приблизился к объему внутренней потребности в нефтепродуктах. С 2005 по 2010 г. был установлен налоговый режим, при котором соотношение вывозной пошлины на светлые нефтепродукты и на нефть составляло около 70%, а аналогичное соотношение для мазута — 40%. Таким образом, были созданы мощные стимулы для максимально возможного расширения производства продуктов нефтепереработки на существующих мощностях. Одновременно такой налоговый режим способствовал консервации технического уровня в отрасли. Во многом вследствие искусственного стимулирования расширения нефтепереработки, включая производство мазута, глубина переработки нефти в 2001 г, примерно соответствовала показателю 2010 г. Изменения в налогообложении нефти и нефтепродуктов влияют на абсолютную и относительную эффективность их экспорта. В свою очередь, показатели сравнительной эффективности определяют соотношение экспорта нефти и нефтепродуктов. Рассчитаем количественные показатели удельной (на тонну) эффективности их экспорта за последнее десятилетие. При определении этих показателей мы использовали поквартальные данные Росстата о себестоимости нефти и нефтепродуктов, об отпускных ценах на эти товары за 2001—2010 гг., оценку современных расходов на транспортировку нефти и нефтепродуктов на экспорт из «Генеральной схемы развития нефтяной отрасли РФ на период до 2020 года» и индексы изменения стоимости услуг трубопроводного транспорта Росстата за 2001—2010 гг., данные Минфина РФ о величине экспортной пошлины и данные таможенной статистики об экспортных ценах на нефть и нефтепродукты. Мы располагали поквартальными данными Росстата о себестоимости нефти и нефтепродуктов только с IV квартала 2007 г., но имеются годовые данные об отпускных ценах нефтедобывающих и нефтеперерабатывающих предприятий за 2001—2010 гг. На основе данных о себестоимости нефти и нефтепродуктов за 2008—2010 гг. и об отпускных ценах за этот период были рассчитаны показатели рентабельности за три года. На их базе мы экспертно оценили рентабельность производства нефти и нефтепродуктов в 2001—2007 гг. Эти оценки были использованы для определения показателей себестоимости в 2001—2007 гг., необходимых для расчета эффективности экспорта нефти и нефтепродуктов. Полученные оценки вместе с данными Росстата представлены в таблице 3 и на рисунке 3. Таблица 3 Показатели оптовых цен и себестоимости тонны нефти и нефтепродуктов (руб.)

Источники: данные Росстата; оценки автора. Рентабельность нефтедобычи, рассчитанная на основе соотношения внутренних цен производителей и показателей себестоимости, в 2008 г. составляла 13%, в 2009 г. сократилась до 4,5 и в 2010 г. возросла до 8%. На период 2001-2007 гг., в целях расчета себестоимости, она была экспертно оценена на уровне 10%. Для бензина рассчитанный аналогичным образом показатель рентабельности в 2008 г. составлял 29%, в 2009 г. он снизился до 13 и в 2010 г. вырос до 37%. На период 2001—2007 гг. этот показатель был принят на уровне 30%. Для дизельного топлива рентабельность в 2008 г. составляла 41%, в 2009 г. — 8 и в 2010 г. — 40%. На период 2001-2007 гг. расчетная рентабельность была принята на уровне 40%. Наконец, при производстве топочного мазута в 2008 г. рентабельность составляла 6,3%, в 2009 г. — 11,5 и в 2010 г. — 33%. Отметим, что при производстве нефти и светлых нефтепродуктов в кризисном 2009 г. производители были вынуждены снизить рентабельность, но уже в 2010 г. она резко выросла.

Как видно из данных таблицы 3, за прошедшее десятилетие в текущих ценах себестоимость нефти и мазута выросла более чем в 4 раза, себестоимость бензина — в 3,2, себестоимость дизельного топлива — в 2,5 раза. В значительной степени это связано с ростом мировых цен на нефть (в 2010 г. НДПИ на нефть составлял 50% себестоимости нефти). Динамика себестоимости нефти и нефтепродуктов в неизменных ценах 2001 г. выглядит весьма умеренной (см. табл. 4). Таблица 4 Себестоимость тонны нефти и нефтепродуктов в ценах 2001 г. (руб.)

Источники: см. табл. 3. В качестве дефлятора использован индекс цен производителей промышленных товаров по РФ. Как видно из данных таблицы 4, за десять лет в неизменных ценах себестоимость нефти выросла на 26%, бензина — сократилась на 3,6, а дизельного топлива — на 25%. Относиться к этим данным следует с осторожностью. Рост себестоимости производства нефти можно объяснить увеличением степени выработанности месторождений. Сокращение себестоимости производства моторного топлива, на наш взгляд, не связано с повышением технологического уровня производства. Положительно сказалось на снижении себестоимости повышение коэффициента загрузки производственных мощностей. Экспортные цены на нефть и нефтепродукты обычно приводят в долларах США. В настоящей работе эти цены приведены в рублях для сопоставления с себестоимостью и другими экспортными затратами. В соответствии с данными таблицы 5 экспортные цены на нефть в рублях в 2001—2010 гг. выросли в 3,7 раза, при этом номинальный обменный курс повысился всего на 4%; таким образом, мировые цены на нефть выросли за десятилетний период в 3,6 раза. Экспортные цены на бензин и дизельное топливо росли медленнее, соответственно в 3,2 и 3,3 раза, зато цены на мазут выросли в 4,8 раза. Отметим, что темпы роста себестоимости сырой нефти в последнее десятилетие опережали темпы роста мировых цен на нефть: в сочетании с реальным укреплением рубля это стало фактором снижения эффективности нефтяного экспорта. Себестоимость производства нефтепродуктов за тот же период, напротив, росла медленнее экспортных цен, что способствовало росту эффективности экспортных продаж. Таблица 5 Экспортные цены на тонну нефти и нефтепродуктов (руб.)

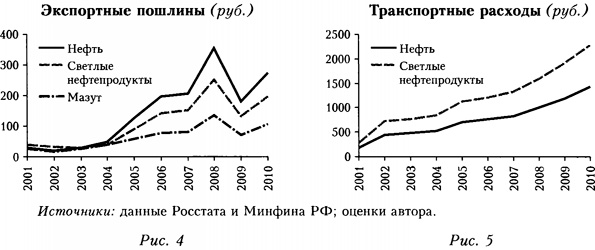

Источники: см. табл. 3. На рисунках 4 и 5 представлена динамика ставок вывозных пошлин на нефть и нефтепродукты, транспортных расходов на экспорт тонны нефти и нефтепродуктов за десятилетний период. Динамика экспортных пошлин в 2001-2010 гг. соответствовала динамике мировых экспортных цен. Рост тарифов на транспортировку нефти и нефтепродуктов на экспорт опережал рост и себестоимости нефти и нефтепродуктов, и мировых цен; тарифы на транспортировку нефти и нефтепродуктов за десять лет выросли более чем в 8 раз.

Удельные показатели эффективности экспорта нефти и нефтепродуктов в настоящей работе рассчитаны по формуле: Е = Р — С — Т — ЕТАХ, где: Е — удельная расчетная эффективность экспорта нефти и нефтепродуктов; Р — экспортная цена; С — полная себестоимость нефти и нефтепродуктов, включающая НДПИ и ряд других налогов; ЕТАХ — экспортная пошлина на экспорт нефти и нефтепродуктов; Т — транспортные расходы на экспорт нефти и нефтепродуктов. Расчет эффективности экспорта нефти и нефтепродуктов в текущих ценах представлен на рисунке 6 и в таблице 6.

Таблица 6 Расчетная эффективность экспорта тонны нефти и нефтепродуктов (руб.)

Источники: данные Росстата, ФТС; расчеты автора. При расчете прибыли от продажи набора нефтепродуктов использована структура экспорта нефтепродуктов соответствующего года. Как следует из представленной выше формулы, эффективность экспорта нефти и нефтепродуктов зависит от уровня экспортных цен, себестоимости добычи, включая НДПИ, затрат на транспорт и экспортной пошлины. В соответствии с данными таблицы 6 эффективность экспортных продаж нефти в 2001-2010 гг. снижалась. Это обусловлено опережающим ростом себестоимости добычи нефти и расходов на транспорт по сравнению с ростом экспортных цен. Резкое сокращение эффективности экспортных продаж нефти в 2006 и 2008 гг. вызвано скачкообразной динамикой ее себестоимости в эти годы. Отрицательная эффективность экспорта нефтепродуктов в 2009 г. связана с резким падением экспортных цен в период кризиса. Из-за сложившегося соотношения экспортных пошлин на нефть и нефтепродукты в 2005-2010 гг. в сочетании со снижением экспортной эффективности нефти при экспорте нефтепродуктов образовалась значительная искусственная премия по отношению к экспорту нефти. Применительно к основным продуктам российского экспорта нефтепродуктов — дизельному топливу и мазуту — в 2010 г. она составляла около 2000 руб./т. Расчет прибыли нефтяных компаний от экспорта нефти и нефтепродуктов в рублях необходимо дополнить соответствующим расчетом в долларах США. Можно предположить, что оценка прибыли в долларах — основная для акционеров нефтяных компаний. Соответствующие расчеты представлены в таблице 7. Таблица 7 Расчетная эффективность экспорта тонны нефти и нефтепродуктов (долл.)

Источники: см. табл. 6. В соответствии с данными таблицы 7 в 2001—2010 гг. валютная эффективность экспорта сырой нефти уменьшилась почти в 3 раза, экспорта бензина, занимающего незначительную долю в экспортных поставках, изменилась незначительно, зато эффективность экспорта дизельного топлива возросла в 2,4 раза, топочного мазута — в 4(!) раза. В 2010 г. прибыль при экспорте тонны дизельного топлива в 4 раза превосходила аналогичный показатель для сырой нефти. Из-за высокой доли дизельного топлива и мазута в экспорте нефтепродуктов эффективность продажи за рубеж российского «экспортного набора» нефтепродуктов в 3,8 раза превосходила эффективность экспорта нефти. Для получения более полной картины сравнительной доходности экспорта нефти и нефтепродуктов в 2001—2010 гг. от рассмотрения удельных показателей перейдем к объемным. В таблице 8 представлены объемы и структура расчетной (операционной) прибыли российских нефтяных компаний от экспорта нефти и нефтепродуктов. Из данных таблицы 8 следует, что за десять лет доходы российских экспортеров нефти и нефтепродуктов в текущих долларах США выросли на 26%. Если учесть, что рост потребительской инфляции в США за эти годы составил 24%, то можно констатировать: прибыль нефтяных компаний за указанный период в постоянных долларах почти не изменилась, несмотря на рост номинальных цен экспорта нефти в 3,6 раза. Зато структура прибыли изменилась значительно. Если в 2001 г. на экспорт нефти приходилось 87% прибыли от экспорта нефти и нефтепродуктов, то в 2010 г. — лишь 36%. В 2010 г. доходы от экспорта мазута превысили доходы от экспорта нефти — невероятный результат, обусловленный российским режимом налогообложения. Таблица 8 Структура прибыли нефтяных компаний от экспорта тонны нефти и нефтепродуктов (в %)

Источники: данные Росстата, ФТС, ЦБ РФ; расчеты автора. Одним из оснований для введения в 2005 г. соотношения между экспортной пошлиной на нефть и светлые нефтепродукты на уровне 70% и на мазут на уровне 40% было стремление удовлетворить возросшую внутреннюю потребность в бензине. Для этого пришлось задействовать все имеющиеся мощности, в том числе с низкой глубиной нефтепереработки. Сегодня можно констатировать, что указанная задача была решена. Объем производства бензина вырос с 30,5 млн т в 2004 г. до 36 млн т в 2010 г. Однако за это решение пришлось заплатить высокую цену. Глубина переработки нефти за прошедшее десятилетие в России практически не изменилась. Набор экспортируемых продуктов нефтепереработки стоил дешевле нефти (в отрасли создавалась отрицательная добавленная стоимость). В 2010 г. стоимость экспортированной из России тонны нефти была на 4% выше, чем тонны продукции нефтепереработки. Такое соотношение возникло потому, что свыше 50% экспорта нефтепереработки приходилось в конце «нулевых» годов на мазут, а экспортная цена мазута была более чем на 20% ниже экспортной цены нефти. В результате страна ежегодно недополучала 7-8 млрд долл. экспортной выручки. Кроме того, в России углубляется диспропорция между производственными мощностями по первичной и вторичной переработке нефти: мощностей первого рода в России избыток, второго — недостаток. При современном техническом состоянии российские нефтеперерабатывающие заводы не могут выпускать достаточный объем продукции, удовлетворяющей современным экологическим стандартам, а старение оборудования повышает риск техногенных катастроф. В недалеком будущем это грозит ростом импорта моторного топлива и потерей энергетической независимости. Реформирование налогообложения в нефтяном комплексе в 2011 г. и модернизация нефтепереработкиС начала 2011 г. в России осуществляются реформы в сфере вывозных налоговых тарифов на нефтепродукты. Первой формальной новацией стало применение формульного подхода к определению зависимости экспортной пошлины на нефтепродукты от экспортной пошлины на нефть. В предыдущие годы правительство РФ, ежемесячно определяя величину пошлин на нефтепродукты, также могло поддерживать их соотношение с нефтяной пошлиной на неизменном уровне, но это не было закреплено законодательно. Далее, начиная с 2011 г., происходит сближение экспортных пошлин на светлые и темные нефтепродукты: на первые пошлина понижена до 0,67% от нефтяной, а на мазут повышена до 0,467%. Соответственно изменилась сравнительная удельная эффективность экспорта нефти и нефтепродуктов. В мае 2011 г. в связи с возникшим дефицитом бензина на внутреннем рынке в качестве временной меры была введена повышенная ставка вывозной пошлины на бензин в размере 90% от нефтяной. Однако это соотношение действовало весь 2011 г. и продолжает действовать в нынешнем году. С октября 2011 г. постановлением правительства РФ введен долго обсуждавшийся налоговый режим «60/66», при котором предельная ставка вывозной пошлины на нефть понижается с 65 до 60% и вводится единая ставка экспортной пошлины на светлые и темные нефтепродукты, за исключением бензинов, на уровне 66% от соответствующей ставки на нефть. Кроме того, в соответствии с тем же постановлением с начала 2015 г. экспортная пошлина на топочный мазут будет приравнена к нефтяной. Как введение новых ставок экспортных пошлин на нефть и нефтепродукты влияет на доходность экспортных операций? Используя приведенную выше формулу, рассчитаем эффективность экспорта нефти и основных видов нефтепродуктов по кварталам 2011 и I кварталу 2012 г. В расчетах использованы данные о себестоимости нефти и нефтепродуктов за четыре квартала 2011 и I квартала 2012 г., помесячные данные ФТС об экспортных ценах и физическом объеме экспорта нефти и нефтепродуктов, данные БД «Консультант» об экспортных пошлинах на нефть и нефтепродукты. В таблице 9 приведены расчетные доходы нефтяных компаний от экспорта тонны нефти и нефтепродуктов с учетом себестоимости, экспортных пошлин, затрат на транспорт и обменного курса доллара к рублю. Правый столбец таблицы 9 рассчитан при предположении, что налоговый режим 2015 г. уже действует и вывозная пошлина на мазут равна нефтяной. Таблица 9 Расчетная эффективность экспорта тонны нефти и нефтепродуктов в 2011 и I квартале 2012 г. (руб.)

* Эффективность экспорта при налоговом режиме, вводимом в 2015 г., в условиях I квартала 2012 г. Источники: данные Росстата, ФТС; расчеты автора. При расчете прибыли от продажи за рубеж «экспортного набора» нефтепродуктов использована структура экспорта нефтепродуктов соответствующего квартала. Поквартальная структура экспорта основных нефтепродуктов, использованная при расчете прибыли от экспорта набора нефтепродуктов за 2011-2012 гг., приведена в таблице 10. Показатель доходов от экспорта набора нефтепродуктов, рассчитанный в соответствии со структурой российского экспорта, важен, поскольку нефтеперерабатывающие предприятия не могут за короткое время существенным образом изменить структуру производимых нефтепродуктов без модернизации производства. Таблица 10 Структура экспорта нефтепродуктов (в %)

Источники: данные ФТС; расчеты автора. По аналогии с расчетами за 2001—2010 гг. рассчитаем прибыль от экспорта нефти и нефтепродуктов в долларах. Как видно из данных таблицы 11, с начала 2011 г. эффективность экспорта нефти, рассчитанная в долларах, резко возросла (с 23 долл./т в среднем за 2010 г. до 52 долл./т в I квартале 2011 г.). Такой рост вызван одновременным влиянием двух факторов: укрепления рубля и роста цены на нефть на 25%. Одновременно снизилась эффективность экспорта мазута — с 87 до 55 долл./т. Здесь сказалось повышение пошлин на мазут с 39% от уровня экспортной пошлины на нефть до 47%. Из-за снижения эффективности экспорта мазута по сравнению с уровнем 2010 г. сократилась прибыль от продажи за рубеж российского «экспортного набора» нефтепродуктов. Тем не менее в I—III кварталах 2011 г. эффективность продаж нефтепродуктов была выше, чем экспорта сырой нефти. Введение налогового режима «60/66» качественно поменяло это соотношение. Таблица 11 Расчетная эффективность экспорта тонны нефти и нефтепродуктов (долл.)

* Эффективность экспорта при налоговом режиме, вводимом в 2015 г., в условиях I квартала 2012 г. Источники: данные Росстата, ФТС; расчеты автора. Новый налоговый режим заметно изменил структуру доходов российских нефтяных компаний от экспорта нефти и нефтепродуктов (см. табл. 12). С IV квартала 2011 г. в ней резко возросла доля нефти. Таблица 12 Структура расчетной прибыли нефтяных компаний от экспорта нефти и нефтепродуктов (в %)

* Структура прибыли при налоговом режиме, вводимом в 2015 г., в условиях I квартала 2012 г. Источники: данные ФТС; расчеты автора. Введение налогового режима «60/66» привело к потерям для федерального бюджета из-за сокращения экспортной пошлины на сырую нефть. В IV квартале 2011 г. потери составили 28 млрд руб., в I квартале 2012 г. — 53 млрд. Изменилось соотношение эффективности экспорта нефти и нефтепродуктов. Из данных таблицы 12 видно, что, начиная с IV квартала 2011 г., «экспортный набор» нефтепродуктов стал приносить меньшую прибыль, чем экспорт нефти, хотя продавать на экспорт дизельное топливо все еще выгоднее, чем нефть. Но нельзя сказать, что с введением нового налогового режима структура экспорта изменилась. Не сократились и объемы экспорта нефтепродуктов. Мазут все равно производится, и его нужно куда-то продавать, тем более что прибыль от экспорта мазута положительная. В IV квартале 2011 г. его доля в экспортной структуре нефтепродуктов была рекордно высокой, в I квартале 2012 г. она снизилась, но лишь до уровня I и II кварталов 2011 г. Сокращение производства и экспорта мазута требует инвестиций в реконструкцию и новое строительство нефтеперерабатывающих предприятий, но этому препятствует неблагоприятный инвестиционный климат в России. Справедливости ради отметим, что одно новое нефтеперерабатывающее предприятие в нашей стране строится («Татнефть» сооружает нефтеперерабатывающий комплекс «Танеко») при определенном противодействии Минэнерго (необходимо чем-то заполнять экспортные нефтяные трубопроводы). Поскольку, начиная с IV квартала 2011 г., экспорт нефтепродуктов из России стал менее привлекательным, чем сырой нефти, можно ожидать, что в ближайшей перспективе он сократится в абсолютном выражении, а предприятия с долей производства мазута выше среднероссийской столкнутся с угрозой остановки, исходя из общеэкономических соображений. Конечно, в реальности этого может и не произойти, переработка нефти и экспорт нефтепродуктов могут оставаться экономически привлекательными, например, в случае достижения нефтяными компаниями лимита по экспортным квотам на нефть. Сокращение объемов переработки нефти может привести к дефициту бензина на внутреннем рынке. Напомним, что в середине «нулевых» именно опасения возникновения такого дефицита вынудили правительство РФ принять меры по искусственному стимулированию производства и экспорта нефтепродуктов на технически отсталых предприятиях. При возникновении «бензинового кризиса», возможно, придется вернуться к какому-то аналогу прежнего налогового режима. Данные правого столбца таблицы 12 показывают, что при современной структуре российского экспорта нефтепродуктов приравнивание экспортной пошлины на мазут к нефтяной, предположительно с начала 2015 г., приведет к тому, что экспорт нефтепродуктов станет убыточным. В принципе это должно побуждать нефтяные компании вкладывать средства в модернизацию нефтепереработки. В противном случае ее общий объем должен сократиться примерно в два раза. Проблема в том, что без модернизации при таком сокращении возникнет резкий дисбаланс между внутренней потребностью в моторном топливе и объемами его производства. Вероятно, для создания современной нефтеперерабатывающей отрасли правительству придется действовать не только кнутом, но и пряником, иначе вся российская экономика станет заложником склонности нефтяных компаний к инвестированию в нефтепереработку. Список литературы Асташов Ю. (2012). Золотой век российской нефтепереработки: итоги и перспективы // Вопросы экономики. № 2. [Astashov Yu. (2012). The Golden Age in Russian Refining: Outcomes and Prospects // Voprosy Economiki. No 2.] Мещерин A. (2010). Нефтепереработка: так жить нельзя // Нефтегазовая вертикаль. № 5. [Meshcherin А. (2010). Russian Refining: This Is No Way to Live // Neftegazovaya Vertical. No 5.] Рудерман Я. (2012). Налогообложение в нефтепереработке: сумбур вместо музыки // ЭКО. № 8. [Ruderman Ya. (2012). Taxing in Refining: Confusion instead of Music // ECO. No 8.]

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка