Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Прогноз мировой энергетики и последствия для России |

|

А.А. Макаров

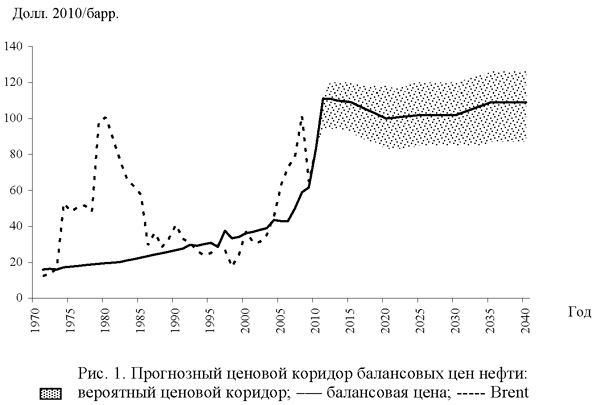

Т.А. Митрова В.А. Малахов Россия - одна из стран-лидеров мировой энергетики (производит 10% и потребляет 5,7% мировой первичной энергии) и крупнейший экспортер топлива. Топливно-энергетический комплекс (ТЭК) обеспечивает более четверти ВВП и треть доходов бюджетной системы РФ, от него непосредственно зависит устойчивость национальной экономики. Поэтому для прогнозирования развития экономики страны необходимо адекватное видение перспектив ТЭК, что в свою очередь требует исследования будущего мировой энергетики. В этой сфере наступает очередной (четвертый за последние 150 лет) этап серьезных изменений. Произошел переход цен топлива на новый уровень (удвоение по сравнению со средним уровнем предыдущего 30-летнего этапа); глобальный кризис сопровождался заметным замедлением роста спроса и обострением конкуренции на энергетических рынках; а главное - новые технологии уже перекраивают международную торговлю нефтью и газом в неблагоприятном для России направлении. Поэтому сейчас особенно необходимы исследования возможных трансформаций на мировых энергетических рынках и независимые прогнозы их эволюции. Понимание этого побудило ИНЭИ РАН и Аналитический центр при Правительстве РФ подготовить Прогноз развития энергетики мира и России до 2040 года [1] (далее - Прогноз-2013). Предыдущий Прогноз-2012 [2; 3] показал большую востребованность в стране собственного анализа будущего мировой энергетики: его материалы широко использовались в докладах представителей федеральных органов власти, руководства крупнейших российских компаний и обсуждались на научно-экспертных мероприятиях в России и за рубежом. Основная цель Прогноза-2013 - оценить: а) естественные тренды мировых рынков углеводородов, б) их изменения при ожидаемых технологических прорывах, в) последствия для энергетики и экономики России. Основным инструментом исследования был, как и в [2; 3], модельно-информационный комплекс SCANER [4; 5]. С его помощью рассчитаны экономические равновесия производства и потребления основных видов топлива и их балансовые цены на всех региональных рынках, выполнен анализ чувствительности рынков к изменению наиболее важных ресурсных и технологических факторов и оценена роль основных участников на них. Прогнозы энергетики России выполнены для базового сценария и сценария «сланцевого прорыва» с расчетом их влияния на внутренний спрос, производство и экспорт энергоресурсов и последствий для экономики страны. Также вы можете ознакомиться с прогнозом курса золота на 2014 от независимых аналитиков МОФТ. Новые условия развития мировой энергетикиПо многим важным параметрам развития мировой энергетики и энергетических рынков Прогноз-2013 содержит новые оценки, существенно отличающиеся от Прогноза-2012 и от результатов, полученных рядом международных организаций. Рассмотрим наиболее важные из них. Более сдержанно оцениваются перспективы роста мировой экономики. Исследование показало, что длительные последствия текущего кризиса не противоречат долгосрочным тенденциям: согласно статистически явному тренду мирового валового внутреннего продукта (ВВП), наблюдавшемуся в 1955-2010 гг., к 2040 г. ВВП мира возрастет в 2,7 раза по сравнению с уровнем 2010 г. при среднегодовом темпе 3,4%, что ниже прежних прогнозов. При этом сохранится опережающий рост развивающихся стран с увеличением их доли в мировом ВВП с 45 до 63%; первой экономикой мира, как ожидается, станет Китай (около четверти мирового ВВП в 2040 г.), США и Евросоюз отстанут от него почти вдвое. По прогнозам рост мирового энергопотребления при сохранении прежнего тренда энергоемкости мирового ВВП (статистически значимое уменьшение за 55 лет на 1,2% в год) увеличится к 2040 г. на 40% (среднегодовые приросты втрое меньше, чем ВВП) так, что наши предыдущие прогнозы на 2035 г. сдвинулись почти на 2040 г. При этом практически весь рост мирового энергопотребления обеспечат развивающиеся страны, из него половину - Китай и Индия. Отсутствие заметных изменений в структуре мирового энергопотребленияПрогноз мирового энергобаланса показывает, что минеральное органическое топливо по-прежнему останется основой мировой энергетики (77% потребления первичной энергии в 2040 г.). При этом замедлятся темпы роста потребления неуглеродных энергоресурсов - их доля увеличится с 19% в 2010 г. до всего лишь 23% в 2040 г. (в большинстве прежних прогнозов этот показатель относился к 2030 г.). Продолжится рост производства нефти (на 16% за 30 лет), угля (на 30%) и особенно природного газа (в 1,6 раза), который по доле в общем производстве энергоресурсов (25% в 2040 г.) почти догонит нефть и откроет, наконец, давно обсуждаемую «эру метана». Прогноз-2013 количественно подтвердил развитый нами в [6] тезис о существенном ослаблении ограниченности энергетических ресурсов, особенно нефти и газа на современном этапе технологического прогресса. «Сланцевый прорыв» отодвинет на 20-25 лет казавшуюся недавно столь близкой угрозу исчерпания экономически приемлемых ресурсов нефти и газа. Он не только значительно увеличит объемы доступных ресурсов, но главное, широко диверсифицирует их по регионам мира. Рост самообеспеченности отдельных регионов изменит всю структуру мировой торговли углеводородами. Уже наблюдается регионализация мировых рынков нефти с формированием значительных различий в ценах нефти разных маркеров -WTI, Brent и др. Одновременно усиливается регионализация и газовых рынков с кратно различающимися на них ценами, но она будет отчасти компенсироваться тенденцией к интеграции рынков газа вследствие опережающего роста торговли сжиженным природным газом (СПГ). Эти противоречивые процессы, происходящие в мировой энергетике, заметно изменят позиции основных игроков на рынках углеводородов. В полном соответствии с теорией инноваций наибольший выигрыш получит зачинатель «сланцевого прорыва». При благоприятном его исходе США в ближайшие 5-10 лет обретут энергетическую независимость при низких ценах углеводородов, что станет стимулом их «новой индустриализации». Главное, США получат возможность осуществлять масштабный экспорт нефти и газа при удержании в течение двух-трех лет заниженных цен на них. Это может создать большие проблемы для России и «слабых» членов ОПЕК, наряду с предпосылками развала самой организации (ОПЕК). Исследования выявили также ослабление рыночной силы ОПЕК: ее способность влиять на цены нефти уменьшится почти вдвое - с [-11...+5] долл./барр. в 2011 г. до [-2...+7] долл./барр. в 2030 г. Дестабилизация ОПЕК чревата скачком цен углеводородов с негативным воздействием на экономику Китая и недружественных США импортеров нефти и газа. Эти и другие геополитические аспекты ожидаемых трансформаций энергетических рынков потребуют специальных исследований их механизмов и количественных проявлений. Ниже остановимся на их экономических последствиях для России, сосредоточив внимание на неблагоприятных для страны базовом сценарии и сценарии дальнейшего совершенствования сланцевых технологий1. Изменение конъюнктуры на экспортных рынках углеводородовНаиболее значительное изменение, наблюдаемое в настоящее время и прогнозируемое на перспективу на внешних рынках нефти и газа, - это появление (пожалуй, впервые за всю историю советского и российского энергетического экспорта) жестких ограничений по емкости экспортных рынков. Если раньше экспорт был ограничен в основном возможностями отечественного производства, то теперь, в условиях более медленного роста потребления и усиления конкуренции между производителями именно спрос становится лимитирующим фактором. Мировой спрос на жидкие топлива в период до 2040 г. будет расти в среднем на 0,5% ежегодно и увеличится на 26% за весь период. При этом если в развивающихся странах ожидается ускоренный рост спроса, то основные экспортные рынки России демонстрируют противоположную тенденцию: останавливается рост спроса на жидкие виды топлива в Европе и США, а в развитых странах Азии (особенно - в Японии) ожидается заметное снижение вообще потребления за счет растущей энергоэффективности транспортного сектора и сокращения численности населения. При этом на стороне предложения не ожидается дефицита - помимо традиционных поставщиков на рынки выходят производители нетрадиционной нефти (сланцевой, битуминозных песчаников и пр.), которые будут обеспечивать до 16,4% общей добычи, и производители биотоплива (5,9%). Это неизбежно приведет к обострению конкуренции за потребителей и ухудшит позиции России, которая как из-за усложнения условий добычи, так и неблагоприятного налогового климата оказывается одним из замыкающих, наиболее дорогостоящих поставщиков. К 2040 г. стагнация спроса и появление нетрадиционных нефтяных ресурсов уменьшат емкость экспортных рынков для традиционных поставщиков нефти по сравнению с 2010 г. на 275 млн. т. Прежде всего, Северная Америка за счет роста добычи нефти из сланцевых плеев2 в США и битуминозных песков в Канаде становится нетто-экспортером уже после 2025 г. и полностью закрывается для российских поставок. Сокращаются объемы импорта нефти в Европу, что связано со снижением загрузки собственных европейских НПЗ и стагнацией спроса в Европе, а значит, усложняются условия для основного экспортного рынка России. Наиболее перспективным рынком сбыта российской сырой нефти остается Азиатско-Тихоокеанский регион (АТР) - единственный, чей импорт увеличится по сравнению с 2010 г. Регион продолжит наращивать мощности по переработке, что обеспечит рост спроса на импортную сырую нефть до 2035 г. с постепенной стабилизацией к 2040 г. Однако поставки нефтепродуктов в отличие от сырой нефти вызовут большие проблемы, так как Китай и другие страны региона нацелены в первую очередь на развитие собственных перерабатывающих мощностей. Вообще, в мире сегодня сформировался избыток нефтеперерабатывающих мощностей, и в прогнозный период, с учетом строительства НПЗ в различных регионах, дефицита мощностей не ожидается. Новые проекты готовятся к вводу на Ближнем Востоке, в Африке и АТР. Они способны почти вдвое увеличить переработку на Ближнем Востоке, создавая значительные объемы выпуска нефтепродуктов, которые начнут вытеснять с рынков Европы и Северной Америки продукцию других поставщиков (включая Россию) и даже собственных производителей. Таким образом, экспорт российских нефтепродуктов, вероятно, столкнется с серьезными ограничениями со стороны спроса (в том числе по качеству нефтепродуктов). Таким образом, стагнация европейского спроса на сырую нефть и ужесточающаяся конкурентная борьба за растущие рынки АТР снижают потенциальную экспортную нишу для российских производителей. Ситуация усугубляется высокими по сравнению с большинством других стран-экспортеров затратами и налогами, что фактически делает российскую нефть наименее конкурентоспособной. При этом исследование динамики цен нефти и газа не выявило фундаментальных оснований для крайних прогнозов - как слишком высоких, так и экстремально низких. Во всех сценариях балансовые цены нефти3 находятся в диапазоне 100-130 долл./барр. (США 2010 г.), а до 2020-2022 гг. более вероятно снижение балансовых цен нефти, затем их стагнация и восстановление тенденции ускоряющегося роста к концу периода (рис. 1) [1]. На фоне сокращающихся объемов экспорта это означает неизбежное снижение доходов от экспорта нефти в бюджете РФ.

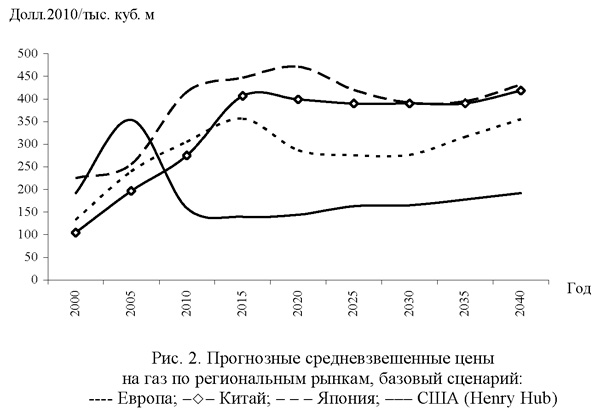

С ценами нефти будут устойчиво коррелировать сильно дифференцированные по регионам балансовые цены газа, для которых до 2025-2030 гг. вероятен больший спад по сравнению с нефтью, с восстановлением роста в конце периода (рис. 2) [1]. Снижение ожидаемых темпов экономического роста в еврозоне и приоритеты европейской энергетической политики, направленной в первую очередь на сокращение роли ископаемых видов топлива, ведут к сдержанным оценкам перспектив газопотребления в этом ключевом для российского экспорта регионе - в Прогнозе-2013 среднегодовые темпы роста европейского спроса на газ в период до 2040 г. составляют не более 0,5% (суммарный прирост - всего 15% с 2010 по 2040 г.).

При этом все регионы мира (за исключением Европы) будут заметно наращивать производство газа, лидерами по его приросту станут, помимо традиционных поставщиков (СНГ и Ближний Восток - 59 и 95% соответственно к 2040 г.), также развивающиеся страны Азии (+202%). За ними следует Северная Америка с ростом добычи на 39%. Основной прирост добычи обеспечат новые месторождения традиционного газа и дальнейшее расширение добычи нетрадиционного газа, который к концу периода составит 15% мировой газодобычи (11% - сланцевый газ, 3% -метан угольных пластов и 1% - биогаз). Развитие сланцевой газодобычи в США, даже оставаясь региональным явлением, уже оказало значительное влияние на мировые рынки, прежде всего на перераспределение потоков СПГ. Это влияние только возрастет с возможным началом (2016-2018 гг.) экспорта СПГ из США и Канады, скорее всего, на премиальные рынки АТР, Латинской Америки и Европы. Таким образом, Северная Америка сможет стать полностью самодостаточной, снизив зависимость от любых внешних поставщиков, и при этом направлять на внешние рынки около 100 млрд. куб. м газа, гибко реагируя на изменения конъюнктуры и оперативно перенаправляя поставки на наиболее прибыльные рынки. Появление новых крупных игроков на рынке СПГ (помимо США и Канады, это - Австралия, которая к 2018 г. обгонит Катар по объему мощностей сжижения, а также Восточная Африка) достаточно сильно ограничит рыночную нишу для дополнительных поставок российского газа. Фактически единственным вариантом будет наращивание поставок на быстрорастущий рынок Северо-Восточной Азии - к концу периода он выйдет на второе место в мире по емкости, в том числе из-за бурного роста спроса в Китае. Но при этом наличие собственных больших запасов нетрадиционного газа и стремление их активно разрабатывать в сочетании с успешной политикой диверсификации импорта и опережающим развитием инфраструктуры СПГ превращают Китай в наиболее сложно прогнозируемый рынок сбыта, связанный с высокими рисками. При таких изменениях конъюнктуры основных экспортных рынков переговорные позиции РФ ослабевают, так как осуществленные инвестиции в дорогостоящие проекты, которые будут маржинальными на всех этих рынках, делают ее заложницей даже не очень сильных колебаний рыночной конъюнктуры - ведь именно российский газ будет в этом случае вытесняться с рынка более дешевыми его поставками. Если же в ближайшие годы произойдет новый4 технологический прорыв в добыче сланцевой нефти и газа, снимающий ограничения по распространению этих технологий, связанные с дефицитом пресной воды, экологическими рисками и сравнительно высокими затратами на добычу (80-140 долл./барр. по нефти и 120-410 долл./тыс. куб. м по газу), то значительно расширится ресурсная база мировой нефтегазовой промышленности. Добычу сланцевой нефти и газа удастся начать в тех странах, где она вообще не велась исторически: если после 2020 г. появится безводная технология добычи нефти и газа низкопроницаемых пород, то в эксплуатацию поступят месторождения Китая, Иордании, Израиля, Монголии и других стран. При условии, что затраты на добычу сланцевой нефти во всем мире не будут превышать 80 долл./барр. и газа - 150 долл./тыс. куб. м, реализация такого сценария «сланцевого прорыва» увеличит к 2040 г. добычу нетрадиционной нефти в мире на 120 млн. т, а газа - на 220 млрд. куб. м по сравнению с базовым сценарием и способна снизить (хотя и не очень значительно - на 4-8 долл./барр. и 50-60 долл./тыс. куб. м) нефтяные и газовые цены уже после 2020 г. Для России реализация подобного сценария еще сильнее сократит добычу и экспорт нефти и газа по сравнению с базовым. Риски трансформаций внешних энергетических рынков для экономики и энергетики РоссииОбъективно благоприятные трансформации мировой энергетики и особенно рынков углеводородов оборачиваются большими рисками для энергетики и экономики России. Исследования показали, что среди основных игроков энергетических рынков Россия оказалась наиболее чувствительной к колебаниям рыночной конъюнктуры - снижению спроса, росту предложения и особенно к уменьшению цен топлива. Высокие затраты на добычу и трансконтинентальную транспортировку, а также действующая налоговая система ограничивают конкурентоспособность российских энергоресурсов на внешних рынках, и российский ТЭК впервые сталкивается со столь жесткими условиями. В мировом прогнозе Россия вначале была представлена показателями развития, которые в период до 2030 г. в основном соответствуют инновационному сценарию долгосрочного прогноза МЭР [7], а затем сохраняют его тенденции. В этом исходном варианте прогнозируется рост численности населения страны почти до 144 млн. чел. в 2020 г. со снижением до 138 млн. чел. в 2040 г. ВВП России увеличится к 2040 г. в 3,2 раза или в среднем на 3,4% ежегодно, а в расчете на душу населения ВВП возрастет в 3,3 раза. Россия при этом до 2030 г. сохранит 6-е место по объемам ВВП среди стран мира, а к 2040 г. опередит Японию и поднимется на 5-е место. В табл. 1 показан рост ВВП в исходном варианте развития экономики России. Такой динамике населения и экономики в исходном варианте соответствует рост внутреннего спроса на энергоресурсы на 37% к 2040 г. Энергоемкость российского ВВП при этом снизится на 57% к 2040 г., но все же останется выше среднемировой на 75% (в 2010 г. превышение составляло 90%). Таблица 1 Исходный (1) и расчетный (2) прогнозные варианты развития экономики и ТЭК России, %

Источник: расчеты ИНЭИ РАН. В исходном варианте предусматривался рост экспорта энергоресурсов к 2025 г. на 5% с последующей стагнацией и снижением суммарного экспорта при уменьшении вывоза нефти и нефтепродуктов и увеличении экспорта газа, особенно в виде СПГ; но по этому варианту Россия и через 30 лет остается крупнейшим в мире экспортером нефти и газа. Внутренний и внешний спрос в этом варианте обусловит рост производства энергоресурсов на 20% в основном за счет газа, возобновляемых энергоресурсов и ядерной энергии при уменьшении доли нефти и сохранении доли угля. Добыча газа в России в исходном варианте превысит 900 млрд. куб. м в год и сравниться с ней могут только США Добыча нефти стабилизируется до 2030 г. на уровне, близком к современному (500 млн. т в год), и будет сопоставима с добычей в Саудовской Аравии и США. Принятые в исходном варианте внутренние потребности и возможности производства энергоресурсов в России, затраты на добычу, переработку и транспорт нефти и газа, а также действующие в настоящее время экспортные пошлины и налоговая нагрузка на эти отрасли были заложены в оптимизационные модели мировых энергетических рынков. Расчеты показали существенное уменьшение по сравнению с исходными размеров воспринимаемых внешними рынками поставок российских углеводородов. В прогнозе мировых энергетических рынков российская нефть оценивалась по затратам на освоение месторождений и развитие транспорта (согласно данным Goldman Sachs) и с учетом действующего налогообложения. По результатам моделирования Россия оказалась среди замыкающих поставщиков с неполным использованием потенциальных возможностей добычи. Поэтому в базовом сценарии Прогноза-2013 российский экспорт нефти и нефтепродуктов снизился после 2015 г. на 30-35% по сравнению с исходным вариантом с ежегодной потерей 100-120 млрд. долл. (см. табл. 2, разность вар. 1 и 2). Если уменьшить пошлины на экспорт нефти на 35% (до 255 долл./т), то добыча и экспорт российской нефти почти вернутся к исходному варианту. Однако вклад нефтяной отрасли в ВВП страны сократится еще больше, чем без пошлины (табл. 2, вар. 3), поскольку выручка от сохранения объемов экспорта российской нефти не сможет компенсировать уменьшения общего сбора экспортной пошлины со всего объема продаж нефти. Еще 20-25 млрд. долл. страна будет ежегодно терять от сокращения объемов экспорта и снижения цен нефти в случае реализации сценария «сланцевый прорыв» (табл. 2, вар. 4).

По сравнению с исходным вариантом российский экспорт газа снизится после 2015 г. на 15-20% (см. табл. 2, разность вар. 1 и 2). В течение всего периода не будут востребованы обсуждаемые проекты экспорта сетевого газа на европейский рынок: Ямал-2 и две новых нитки Северного потока, а загрузка Южного потока не превысит 20% его проектной мощности. На 5-10 лет откладываются обсуждаемые сроки поставки в Китай сетевого газа и экспорта СПГ с заявленных заводов на Ямале и во Владивостоке. Все это уменьшит вклад экспорта газа в ВВП на 40-50 млрд. долл. в год (табл. 2, вар. 2). Если отказаться от действующей экспортной пошлины на сетевой газ (30%), то его добыча и экспорт увеличатся, хотя и не достигнут уровней исходного варианта. При этом, как и по нефти, вклад газовой отрасли в ВВП страны сократится еще больше, чем с пошлиной (табл. 2, вар. 3), т. е. фискальное стимулирование экспорта российского газа не компенсирует в базовом прогнозе мировых рынков отказа от экспортной пошлины. Еще до 10 млрд. долл. ВВП страна будет ежегодно терять от сокращения объемов экспорта и снижения цен газа при реализации сценария «сланцевого прорыва» (табл. 2, вар. 4). Негативные для России последствия «сланцевого прорыва» наиболее сильны в первые 10-15 лет и существенно ослабевают в 2030-2040 гг. Таким образом, исследование выявило большие угрозы российской экономике и энергетике в результате ожидаемых трансформаций мировых рынков углеводородов. Полученный моделированием расчетный вариант уступает исходному по всем основным показателям (см. табл. 1, вар. 2): В прогнозном (расчетном) варианте в предстоящие 10-15 лет Россия на 20% и более снизит и затем стабилизирует объемы экспорта нефти и газа, хотя и останется крупнейшим поставщиком топлива на мировые рынки. При умеренном сокращении внутреннего спроса в прогнозном варианте по сравнению с исходным суммарное производство энергоресурсов уменьшится на величину немногим большую снижения экспорта, но Россия сохранит сегодняшнее место третьего крупнейшего их производителя в мире. Топливно-энергетические балансы страны и регионов претерпят существенные изменения, результатом которых может стать либо продление срока, либо неэффективность ряда крупных энергетических проектов в нефтяной и особенно в газовой отрасли. Снижение выручки от экспорта газа и особенно нефти на треть уменьшит их вклад в ВВП страны (см. табл. 2, разность вар. 2 и 4). Свойственные этим отраслям значимые мультипликативные эффекты, а также уменьшение притока в них иностранных капиталов значительно усилят воздействие спада экспортной выручки и замедлят развитие экономики страны в среднем на 1 проц. п. ежегодно (табл. 1, вар. 2). Это «уведет» ее от инновационного к консервативному сценарию прогноза МЭР [7]. В результате Россия вместо принятого в исходном варианте опережения роста ВВП по сравнению со среднемировым ВВП, будет отставать от него и не поднимется выше занимаемого ею сегодня 6-го места в мире; это, естественно, ослабит геополитические позиции страны. На первый взгляд, для противодействия этой угрозе полезно уменьшить или даже ликвидировать пошлины на экспорт углеводородов, тем более, что крупные игроки мировых рынков их не практикуют, и это не одобряется ВТО. Отказ от пошлин существенно повысит конкурентоспособность российских углеводородов и увеличит объемы экспорта, но будет иметь два отрицательных следствия. Во-первых, как отмечалось, вклад экспорта в ВВП только сократится из-за того, что прирост размеров вывоза будет меньше потери от снижения пошлины, налагаемой на весь его объем. Во-вторых, это обоснованно повысит внутренние цены газа и нефтепродуктов, что замедлит развитие и уменьшит добавленную стоимость большинства видов экономической деятельности и еще больше затормозит развитие экономики страны. Меры противодействия рискам «сланцевого прорыва» для экономики и энергетики РоссииДля противодействия внешним вызовам необходимо всесторонне оценить последствия новой ситуации для энергетической политики страны и планов крупных (особенно государственных) компаний. Это тем более актуально, что принятые в 2009-2011 гг. Энергетическая стратегия России на период до 2030 года и конкретизирующие ее генеральные схемы развития отраслей ТЭК вопиюще не соответствуют сегодняшним реалиям мировых рынков и последнему прогнозу социально-экономического развития России. Новые стратегические разработки необходимо четко нацелить на противодействие замедлению экономического роста и на укрепление позиций страны на внешних рынках. Для этого имеются большие возможности, из которых наиболее действенными являются: 1) значительное уменьшение ценовой нагрузки энергетики на экономику, 2) форсированный рост эффективности инвестиций в ТЭК, 3) ускорение снижения энергоемкости национального хозяйства. При разработке соответствующих документов в рамках формируемой системы стратегического планирования следует обосновать и утвердить состав и количественные значения целевых показателей развития основных секторов энергетики и разработать комплекс мер по их достижению. Предварительные исследования показали, что по каждому из этих направлений имеются реальные резервы, использование которых в совокупности способно противостоять экономическим угрозам ухудшения конъюнктуры мировых энергетических рынков и «вернуть» экономику России от консервативного к инновационному сценарию социально-экономического развития МЭР [7]. Кратко охарактеризуем эти возможности. 1. ТЭК оказывает сильное негативное влияние на экономику регулярным и опережающим инфляцию ростом цен топлива и энергии. Как это ни парадоксально, ожидаемое снижение мировых цен нефти и особенно газа открывает возможность переломить эту тенденцию. Действительно, прогнозируемый вплоть до 2030 г. спад цен газа на европейском рынке (см. рис. 2) позволяет уменьшить ежегодную индексацию его тарифов на внутреннем рынке до уровня инфляции и выйти на равную доходность внутреннего и внешнего рынков к 2030 г., причем на меньшем уровне тарифов - 136 долл. 2010/тыс. куб. м по сравнению с 142 по прогнозу МЭР (табл. 3). Замедление роста внутренних цен газа благотворно скажется на развитии экономики: как было показано в [8; 9], каждый процент замедления их роста позволяет увеличить ВВП страны на 0,1-0,2%. Согласно данным табл. 3 о разнице средних оптовых цен газа (строка 3), снижение его мировых цен позволит вплоть до 2025 г. ежегодно на 6-7% замедлять повышение внутренних цен газа. Это ускорит рост ВВП на 0,7-1,2% и, по меньшей мере, наполовину компенсирует ущерб экономике России от сокращения экспортной выручки вследствие «сланцевого прорыва». Возможные положительные последствия замедления роста внутренних цен газа не исчерпываются названным макроэкономическим эффектом. Поскольку главным фактором их влияния на экономику служат электроэнергетика и теплоснабжение, это влияние не ограничивается лишь уменьшением топливной составляющей затрат на производство электроэнергии и тепла. Удешевление газовой генерации позволит в большей мере заменить наиболее капиталоемкие угольные и атомные электростанции и, что особенно важно, ускорить развитие так называемой распределенной генерации, намного сокращающей требования к развитию непомерно дорогих электрических сетей. Тем самым, наряду со снижением затрат на топливо, будет получена крупная экономия капитальных вложений в строительство электростанций и сетей, что позволит не только остановить рост тарифов на электроэнергию, но и снизить их вплоть до 10% к 2025 г. (табл. 3, стр. 6). Это даст дополнительный импульс экономике, тесно связанный со вторым направлением противодействия неблагоприятным трансформациям мировых энергетических рынков. Таблица 3 Варианты динамики внутренних цен на газ и электроэнергию*

* Расчеты ИНЭИ РАН: 1 — инновационный сценарий МЭР, 2 — вариант сдерживания внутренних цен. ** В последний год периода. Примечание: рост оптовых цен энергии (стр. 2 и 5) исчислен в рублях и не совпадает с динамикой долларовых цен из-за изменения курса рубля. 2. Российский ТЭК имеет уникальный потенциал радикального повышения инвестиционной эффективности. Действительно, он уже в настоящее время и по утвержденным Схемам развития топливно-энергетических отраслей требует на будущее гигантских капиталовложений, которые в настоящее время составляют беспрецедентные 6-7% ВВП (в среднем в мире это около 1,3%) и только к 2030 г. снизятся до 5% (см. табл. 1) при среднемировых значениях около 1,5%. По сравнению с 2006-2010 гг. капиталоемкость единицы произведенной энергии увеличится в 2011-2015 гг. на 22% (с 37 до 45 долл./т у.т. с последующим ростом), что в основном обусловлено низкой эффективностью управления инвестициями. Для устранения такого расточительства потребуются две согласованные группы мер: инновационно-технологических и хозяйственно-организационных. Первая имеет стратегический характер и требует длительного постоянного воздействия. Вторая допускает достаточно быстрые и действенные решения, столь необходимые при ожидаемых глобальных изменениях. В российском ТЭК их целью должны стать в первую очередь радикальное снижение стоимости инвестиционных проектов и тщательные расчеты их экономической эффективности и рисков. Действительно, анализ зарубежными и российскими специалистами стоимости отечественных энергетических проектов регулярно показывал кратное их удорожание по сравнению с мировыми аналогами5, и нередко мощность построенных объектов годами была слабо загружена6. Необходимо ранжировать инвестиционные проекты, в том числе направленные на диверсификацию экспортных маршрутов, продуктов и рынков сбыта, с отказом от экономически неэффективных проектов или отсрочкой их реализации. Другим необходимым (но далеко не достаточным) условием повышения эффективности и снижения рисков инвестиционных проектов является широкое исследование перспектив внешних и внутренних энергетических рынков. Настоящий второй цикл таких исследований демонстрирует возможные подходы, усовершенствованные средства и новые результаты, но еще недостаточен для полноценной оценки экономической и особенно коммерческой эффективности проектов. Очевидно, необходимо создание механизма постоянного мониторинга и корректировки экспортной политики (при четком соответствии ей всех тактических действий) и создание российской системы прогнозирования перспектив развития мировых энергетических рынков с возможностью анализа их чувствительности к различным факторам, включая поведение основных игроков. Главным же условием повышения конкурентоспособности российского ТЭК является коренное улучшение качества государственного и особенно корпоративного управления. В последнем важную роль может сыграть участие иностранных партнеров в консорциумах по освоению ресурсов (особенно в восточной части страны, на шельфах и нетрадиционных углеводородов). Это позволит:

По нашим расчетам, предотвращение этими и другими мерами дальнейшего снижения «производительности капитала» в ТЭК сэкономит до 25-30 млрд. долл. в год, что равносильно притоку капитала с ускорением роста ВВП на 0,1-0,2% в год. 3. Россия имеет один из самых низких показателей энергетической эффективности экономики - энергоемкость российского ВВП втрое выше среднего по миру, и к 2030 г. в прогнозном варианте этот разрыв существенно не уменьшится. Казалось бы, предложенная выше политика низких цен энергии только ухудшит ситуацию, уменьшив экономические стимулы энергосбережения. Но приходится констатировать, что прошедший в последние годы форсированный рост цен энергоносителей не привел к заметной интенсификации энергосбережения по двум основным причинам. Первая - высокая стоимость капитала и практическая недоступность «длинных» денег, необходимых для серьезных мер энергосбережения, и вторая -чрезмерная технологическая и правовая зарегулированность процесса оформления прав на их осуществление и особенно на получение дохода. Устранение этих барьеров в гораздо большей степени увеличит возможности повышения энергоэффективности экономики, чем дальнейший рост цен топлива. Таким образом, укрупненные оценки показывают условия, позволяющие компенсировать комплексом своевременно принятых мер негативные экономические последствия ожидаемых трансформаций мировых энергетических рынков с возвращением экономики и энергетики России к инновационному сценарию развития. 1 Рассмотренный в Прогнозе-2013 менее вероятный сценарий «сланцевого провала» с его относительно высокими ценами нефти и газа опасности для России не представляет. 2 Нефть сланцевых плеев (далее — сланцевая нефть) включает в себя все виды нефти, добываемые на месторождениях нефтяного сланца — мелкозернистой осадочной породы с высоким содержанием керогена (глина, мергель или карбонаты); в частности, нефть низкопроницаемых пород (tight oil — нефть, добываемая из сланцевых плеев или другой низкопроницаемой породы с использованием технологий бурения горизонтальных скважин и мультистадийного ГРП) и нефть, добываемую методами термического воздействия на нефтяной сланец, который богат керогеном. 3 Они отражают фундаментальные тренды (равновесие спроса и предложения), что отнюдь не исключает больших флуктуации цен под действием политических и спекулятивных факторов — см. затемненную зону на рис. 1. На рис. 2 показаны цены средневзвешенные, т. е. между ценами долгосрочных контрактов, привязанных к альтернативным видам топлива, и спотовыми ценами (с учетом объемов потребления). 4 Уже сегодня можно говорить о «сланцевом прорыве» как о свершившемся факте: за последние пять лет добыча сланцевой нефти увеличилась с 8 млн. т в 2007 г. до 100 млн. т в 2012 г., добыча сланцевого газа — примерно с 40 до 250 млрд. куб. м за тот же период. Вероятнее всего, технологии, которые могут снять действующие пока ограничения на распространение этих технологий, будут основываться на дешевом безводном методе гидроразрыва пласта и современных методах внутрипластового ретортинга. 5 Например, принятые в наших расчетах по корпоративным публикациям стоимости газовых инвестиционных проектов более чем вдвое выше их международных оценок в базе данных газовой модели NEXANT. 6 Газопровод «Голубой поток» в Турцию был загружен менее чем на половину в течение 10 лет. Литература 1. Прогноз развития энергетики мира и России до 2040 года / Под ред. А.А. Макарова, Л.М. Григорьева, Т.А. Митровой. М.: ИНЭИ РАН и Аналитический центр ПРФ. 2013. 2. Прогноз развития энергетики мира и России до 2035 года /По ред. А.А. Макарова, Л.М. Григорьева. М.: ИНЭИ РАН и РЭА. 2012. 3. Макаров А.А., Митрова Т.А., Кулагин В.А. Долгосрочный прогноз развития энергетики мира и России // Экономический журнал Высшей школы экономики. 2012. Т. 16. № 2. 4. Макаров А.А., Веселов Ф.В., Елисеева О.А., Кулагин В.А., Малахов В.А., Митрова Т.А., Филиппов С.П. SCANER — Модельно-информационный комплекс /Под ред. А.А. Макарова. М.: ИНЭИ РАН, 2011. 5. Макаров АА. Модельно-информационная система для исследования перспектив энергетического комплекса России (SCANER) //В кн.: Управление развитием крупномасштабных систем. М.: Физматлит, 2012. 6. Энергетика и геополитика /Под ред. В.В. Костюка, А.А. Макарова. М.: Наука, 2011. 7. Прогноз долгосрочного социально-экономического развития Российской Федерации на период до 2030 г. Минэкономразвития РФ. М, 2013. http://www.economy.gov.ru/minec/activity/sections/macro/prognoz/doc20130325_06 8. Макаров А.А., Малахов В.А., Митрова Т.А. Эффективные цены на природный газ в России. Энергетика России в ХХ1 веке. Иркутск: ИСЭМ СО РАН, 2005. 9. Елисеева О.А., Макаров А.А., Малахов В.А., Шапот Д.В. Обоснование основных параметров конкурентного рынка газа //Газовый бизнес. 2006. № 3-4.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка