Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Социально-экономическая политика России в 2014 году: выход на новые рубежи? |

|

May В.А.

д. э. н., проф. ректор Российской академии народного хозяйства и государственной службы при Президенте РФ Глобальный кризис и дискуссия о посткризисной экономической повесткеГлобальный кризис, начавшийся в 2007-2008 гг., остается определяющим фактором социально-экономического развития ведущих стран, включая Россию. В данном случае мы рассматриваем кризис не как циклическое колебание от роста к спаду (или от ускорения к торможению) в развитии страны или группы стран. Речь идет о длительном периоде турбулентности, когда в результате глубинных сдвигов формируется новая модель экономического роста, оказывающая существенное влияние на социально-экономическую ситуацию, на глобальные экономические и политические балансы. Развитие современного глобального кризиса и вызываемые им геополитические и структурные сдвиги позволяют сделать три принципиальных вывода. Во-первых, драйвером выхода из кризиса становятся США, как и в предыдущих аналогичных кризисах XX в. Во-вторых, в мировой экономике уже произошел структурный сдвиг в пользу доминирования высокотехнологичных компаний при снижении роли сырьевых и обрабатывающих производств. В-третьих, формируется новая повестка, связанная с обеспечением экономического роста, — новый экономический мейнстрим. В 2011 г. проявилось расхождение в экономическом развитии ключевых стран и регионов мира (табл. 1). Предположение пятилетней давности о новой роли стран с формирующимся рынком (emerging markets) как возможном локомотиве выхода из кризиса не подтвердилось. Таблица 1Темп прироста ВВП в крупнейших странах (в %)

Источники: IMF, WEO Database. 2014. October Ключевым фактором формирования новой, посткризисной экономической и технологической структуры, драйвером преодоления глобального кризиса становятся США. В этой стране повышаются темпы экономического роста, возникают новые производственные секторы, сокращается разрыв между потреблением и сбережениями. Бюджетный дефицит сократился с 8,4% ВВП в 2011 г. до 2,9% ВВП в 2014 г., а безработица за тот же период — с 8,6 до 5,8%. Позитивная динамика позволила денежным властям США приступить к сворачиванию сверхмягкой денежной политики, что привело к укреплению курса доллара. В очередной раз проявился феномен бегства в качество: улучшение ситуации в американской экономике повышает спрос на ее валюту, несмотря на многочисленные предостережения о том, что доллар — «особо рискованная ценная бумага, не обеспеченная никакими материальными активами». О серьезном структурном сдвиге говорит то, что высокотехнологичные компании (прежде всего IT и биотехнологии) становятся лидерами по капитализации, опережая традиционные корпорации, в том числе энергетические (табл. 2). И если раньше, 10-15 лет назад, в этом видели признаки «пузыря» (dotcom crisis), то теперь налицо уже устойчивый тренд. В десятке крупнейших по капитализации компаний девять американских. Таблица 2 Первые десять компаний по капитализации в 1997, 2000 и 2014 гг.

Источник: Financial Times Global 500. Китай, сохраняя высокие темпы роста, не стал существенным фактором преодоления глобального кризиса. Здесь происходит важная трансформация: повышается роль внутренних факторов роста. Огромный китайский рынок становится значимым для национальной экономики, что свидетельствует об осознании политической элитой этой страны важности формирования новой модели экономического роста. Еврозона продолжает демонстрировать признаки нездоровья, хотя темпы роста здесь начинают повышаться. Ключевой проблемой остаются сложности модели, основанной на единой валюте без единой финансовой системы. Можно предположить, что со временем решение будет найдено и кризиса евро удастся избежать1. Ситуация отчасти напоминает выход из кризиса на рубеже 1970-1980-х годов, когда западноевропейские страны стали наращивать темпы роста вслед за США. Важный элемент глобального тренда — перспектива цен на энергоносители. Практически двукратное падение цен на нефть за последние несколько месяцев 2014 г., хотя они пока не дошли до минимальных значений 2009 г., формирует ключевой вопрос (или даже загадку) 2015 г.: этот сдвиг устойчивый (аналогично середине 1980-х годов) или временный (аналогично 2008-2009 гг.), за которым последует отскок? Строгий («научный») ответ на этот вопрос вряд ли возможен: существуют аргументы в пользу обоих вариантов. Несомненно, что этот фактор станет значимым для формирования структуры посткризисной глобальной экономики. Для Европы устойчивое снижение цен на нефть представляется предпочтительным, для США — нейтральным, поскольку они скорее всего могут получить преимущества (хотя и различные) при обоих вариантах. Для развивающихся стран-импортеров дешевая энергия — очевидное благо. Наконец, для производителей нефти это период непростых испытаний, который должен стимулировать проведение институциональных реформ. Хотя открытым остается вопрос, какого рода институциональный ответ будет дан. Вполне возможны два варианта институциональных преобразований — как в мобилизационной (административной), так и в либерализационной (экономической) логике (ниже мы рассмотрим этот вопрос подробнее). По мере развертывания глобального кризиса сформировался ряд проблем национальной и глобальной повестки экономической политики, поиск ответов на которые будет находиться в центре внимания исследователей и практиков в среднесрочной перспективе (см. подробнее: May, Улюкаев, 2014). Проблема темпов экономического роста. В докризисное десятилетие мировая экономика росла беспрецедентно высокими темпами, казавшимися результатом вдруг обретенных экономико-политических инноваций, которые теперь будут действовать всегда. Это соображение лежало в основе нежелания денежных властей (особенно в США) сдерживать рост кредитования и тем самым тормозить перегрев экономики. Высокие темпы демонстрировали как развитые, так и развивающиеся страны, что было важным достижением экономической политики, хотя она все-таки привела к перегреву и кризису. Теперь в условиях замедления роста возникает ряд вопросов. Во-первых, станут ли низкие темпы роста частью «новой нормальности», о которой писали еще в начале кризиса? Тогда этот термин связывали преимущественно с особенностями денежной политики (количественными смягчениями и низкой процентной ставкой). Теперь речь идет о том, что ее результатом может стать устойчивый период низких темпов роста (secular stagnation hypothesis — Summers, 2014). Иными словами, отражают нынешние темпы роста краткосрочные проблемы (еще не преодоленного кризиса, общей политической неустойчивости) или это характерная черта будущей посткризисной модели экономического развития (Teulings, Baldwin, 2014)? Соответственно возникает вопрос о перспективах развивающихся стран, особенно тех, от которых ожидали экономического чуда. Нетрадиционная макроэкономическая (прежде всего денежная) политика. Современная ситуация в развитых странах привела к существенному пересмотру понимания ключевых макроэкономических угроз. После стагфляционных проблем 1970-х годов важнейшей макроэкономической задачей считалось сдерживание инфляции — она доминировала в развитых странах и выдвигалась в качестве основной макроэкономической рекомендации для развивающихся стран. Теперь, по прошествии нескольких десятилетий и в результате дефляционных проблем последних лет, инфляцию перестали воспринимать как главную макроэкономическую проблему. Все большей поддержкой пользуются предложения повысить целевые показатели инфляции в рамках инфляционного таргетирования. Постепенно получают осторожное признание экономико-политические рекомендации, еще недавно казавшиеся старомодными и фактически табуированными в экономико-политических дискуссиях. В частности, все чаще речь заходит о возможности введения элементов валютного контроля. События последних лет показывают, что либерализация рынка капитала подчас создает существенные риски, которые нельзя игнорировать. Сыграл свою роль и положительный опыт использования валютного контроля рядом азиатских стран (особенно Малайзии) для преодоления кризиса 1997-1998 гг. При этом оговаривается, что ограничения на движение капитала могут оказаться оправданными при соблюдении двух условий: во-первых, если такие меры нацелены не на структурное сдерживание потоков капитала, а на поддержание макроэкономической стабильности и устойчивости финансового сектора, на смягчение конъюнктурных колебаний; во-вторых, если они действуют непродолжительный период, в ходе которого проводятся институциональные реформы, повышающие эффективность финансового рынка и создающие благоприятные условия для инвесторов. Без соблюдения этих условий ограничения на движение капитала не дадут устойчивого результата и приведут лишь к снижению эффективности экономики и к коррупции2. Как показывает исторический опыт, обеспечить реализацию этих условий на практике бывает очень сложно, и большинство соответствующих попыток последнего времени оказались неэффективными. Более определенной становится ситуация с возможностями стимулировать экономический рост при помощи бюджетной политики. В условиях тяжелого бюджетного кризиса правительства ряда развитых стран стали проводить политику наращивания бюджетных расходов в качестве традиционной антициклической меры. Но скорее всего такую политику может позволить себе только страна, эмитирующая резервную валюту. Европейский опыт показывает, что более успешны в политическом и экономическом отношениях страны, которые проводят жесткую бюджетную политику на фоне мягкой денежной (прежде всего, Великобритания и Германия, а также Португалия). Попытки проводить мягкую бюджетную политику во Франции вряд ли можно признать успешными и для экономического роста, и для популярности социалистического правительства3. Перспективы глобализации и глобальных дисбалансов. За минувшие с начала кризиса годы глобальные дисбалансы несколько смягчились, что связано и с развитием новых технологий на Западе, и с удорожанием труда в Азии (включая Китай). Однако здесь возникает другой, более сложный вопрос — о перспективах глобализации как важнейшего феномена последней четверти XX в. В результате роста благосостояния в ряде развивающихся стран сложилась новая реальность — они все менее способны конкурировать по цене труда с развитым миром. Теперь они должны конкурировать преимущественно за институциональные улучшения, за качество предпринимательского климата. Роль товарообмена между странами (и соответственно разделения потребления и сбережения) снижается. Рост издержек в развивающихся странах, с одной стороны, и рост их внутреннего спроса — с другой, могут привести к замедлению темпов роста мировой торговли или даже некоторому сокращению мирового товарооборота. Иными словами, не исключена возможность деглобализации. В этом нет ничего беспрецедентного. Она происходила и раньше. По-видимому, периоды глобализации и деглобализации время от времени сменяют друг друга. Фактором деглобализации может стать еще одна тенденция последнего времени — реиндустриализация развитых стран. Она представляет собой не возврат традиционных производств в развитые страны, а формирование новых отраслей промышленности, для которых характерны снижение доли труда в издержках и повышение значимости таких факторов, как близость исследовательской базы и основного потребительского спроса. Удорожание труда в ведущих развивающихся странах вносит лишь некоторый дополнительный вклад в этот процесс. Важным фактором реиндустриализации выступает трансформация рынка энергоресурсов. Удешевление энергии связано с новейшими технологическими решениями по извлечению нетрадиционных видов газа и нефти, а также с существенным расширением возможностей их транспортировки. Следствием становится «революция энергетических цен». Проблема неравенства. Теперь в центре внимания оказались вопросы неравенства в развитом мире. У этой проблемы два аспекта: динамика неравенства в ходе экономического роста и влияние неравенства на него. Очевидно, что в данном пункте проблемы неравенства пересекаются с темой длительного торможения роста, а также с вопросом о современных формах социального государства (или государства всеобщего благосостояния, welfare state), соответствующего демографическим и политическим реалиям XXI в. Особое внимание к этой теме было привлечено после выхода книги Т. Пикетти (Piketty, 2014). Он отметил, что в современном мире, помимо межстранового неравенства, наблюдается тенденция к усилению неравенства в распределении доходов и особенно сбережений. Причем последнее характерно как для развитых стран, так и для «верхней» группы развивающихся экономик. Неравенство в распределении сбережений, по мнению Пикетти, играет важную роль в наблюдаемом замедлении. Концентрация большого объема сбережений (формируемого в том числе за счет доходов от операций по всему миру) у небольшой доли населения создает на внутреннем рынке условия для превышения предложения ресурсов над спросом на инвестиции. Это толкает процентные ставки вниз и в условиях замедления экономической активности и низкой инфляции лишает денежные власти возможности проводить стимулирующую политику за счет низких процентных ставок (номинальная ставка процента не может быть ниже нуля — так называемое ограничение нижней нулевой границы, zero lower bound). Для решения поставленных вопросов нужно переосмыслить теоретические основы современной экономической политики и общепринятые практические рекомендации (включая так называемый «Вашингтонский консенсус»). При всей важности обеспечения макроэкономической стабильности перед экономистами и политиками теперь стоит задача найти дополнительные инструменты регулирования экономического развития, которые позволили бы избежать длительной стагнации на фоне низкой инфляции. Перечисленные новые явления и тенденции нуждаются в более строгом эмпирическом подтверждении и теоретическом осмыслении. Можно предположить, что эти вопросы станут важной частью исследовательских программ экономистов и войдут в состав новой экономической парадигмы. Россия: экономико-политические трендыНаложение кризисовКлючевой характеристикой социально-экономического и политического развития России в 2014 г. стало совмещение, взаимное наложение нескольких кризисов. В данном случае мы имеем в виду не кризис в каком-то одном, строгом значении (например, экономическом), а ряд тенденций и событий, каждое из которых выходит за рамки устойчивого, инерционного тренда и существенно осложняет принятие экономико-политических решений. Можно выделить следующие кризисы и проблемы, которые проявились в настоящее время в России:

Каждую из этих проблем можно решить в рамках ответственной экономической политики. Однако наложение их друг на друга создает серьезные трудности, поскольку требуется принимать не просто различные, но подчас диаметрально противоположные меры. Названные кризисы по-разному влияют на развитие ситуации в России. Ключевым, по нашему мнению, выступает глобальный кризис, ведущий к структурным сдвигам в мировой экономике и политике, с чем связана необходимость трансформировать сложившуюся в России модель роста. Она исчерпала себя, по сути, уже к 2008 г., о чем предупреждали экономисты практически всех направлений. Однако короткий кризисный спад 2009 г. и отскок упавших тогда цен на нефть позволили продлить время ее существования еще на несколько лет. Начавшееся в 2012 г. падение темпов экономического роста вновь напомнило о необходимости структурных и институциональных реформ4. Геополитические факторы (включая санкции), при всей их важности, играют вторичную роль, обостряя ситуацию, но одновременно создают дополнительные возможности для антикризисного маневрирования и институционального обновления. Складывающиеся внутренние и внешние обстоятельства привели к ряду существенных новаций в экономической и политической жизни страны, к усилению взаимного влияния политических и экономических факторов. Как уже было отмечено выше, политика начинает доминировать над экономикой, что характерно для периодов кризисов и трансформаций. Идеологический и политический контекстИдеологический фон 2014 г. формировался под знаком усиления конфронтации с Западом, роста взаимного непонимания и неприятия с обеих сторон. Западная модель идеологического (отчасти — и политического) развития воспринимается значительной частью российского населения и среднего класса все более негативно. Опросы общественного мнения свидетельствуют о высоком уровне недоверия к Западу (прежде всего к США и ЕС) при высокой поддержке российского руководства, активно критикующего «западных партнеров»5. Почти 20-летний период попыток взаимного сближения, иногда выглядевших как вполне искренние, но чаще неуклюжие, сменился более понятными и более привычными для обеих сторон отношениями в логике «мы и они». Россия и Запад вернулись к традиционному противостоянию. Переход от формата G8 к G7 расставил все на свои места, привел ситуацию к понятному всем исходному состоянию. Строго говоря, это очередная волна цикла отношений союзничества и недоверия, хорошо известного из истории последних 300 лет. Крым в этом отношении стал скорее предлогом, позволившим обеим сторонам вернуться к привычной модели6. Здесь, правда, возникает несколько вопросов, важных с точки зрения посткризисного развития России и ее партнеров. В какой мере Россия сможет политически и, главное, экономически переориентироваться на другие страны и регионы? Политически здесь наиболее очевидные партнеры — страны БРИКС. Это объединение из умозрительного филологического упражнения стало в последние годы приобретать политические очертания. По-видимому, у ее руководителей есть амбиции превратить БРИКС в не менее влиятельный механизм, чем «большая семерка». После завершения формата «восьмерки» в 2014 г. Россия еще больше заинтересована в укреплении влияния этой группировки, чему может способствовать российское председательство в ней в 2015 г. У этого формата есть еще один аспект, важный для России, — недопущение фактического (или даже формального) появления «большой двойки», состоящей из США и Китая, о чем несколько лет назад писал 3. Бжезинский (Brzezinski, 2009). С экономической точки зрения ситуация более сложная. С одной стороны, на ЕС приходится доминирующая доля во внешнеэкономических связях России, и это нельзя быстро изменить — да и стремиться к этому не требуется. С другой стороны, Китай, как вторая экономика мира и естественный сосед России, при всей готовности к сотрудничеству вряд ли предпримет активные экономические действия по нейтрализации западных санкций. Разворот в китайском направлении не может быть самостоятельной экономической и политической стратегией, не говоря уже о том, что для решения ключевых проблем внешнеэкономического сотрудничества России — привлечение капитала (инвестиций) и технологий — партнерства с БРИКС и иными развивающимися странами будет недостаточно.Другим вариантом альтернативной экономической парадигмы выступает постсоветская интеграция, которую стали активно развивать в последние годы. Создание Таможенного союза, а с 2015 г. — Евразийского экономического союза (ЕАЭС), расширение этой группировки до пяти стран — важное направление экономической политики России. Еще только предстоит оценить масштабы произошедшего идеологического разрыва с Западом. На протяжении последних 300 лет Россия воспринимала себя частью западной цивилизации, причем стремление «догнать и перегнать» часто совмещалось с утверждениями, что по определенным направлениям она предвосхищает формы политической или экономической организации будущего. Даже СССР в своих классических формах рассматривался не столько как альтернатива Западу, сколько как модель, указывающая ему путь в коммунистическое завтра. Сейчас, похоже, базовые ориентиры претерпевают трансформацию: в логике «многополярного мира» и «столкновения цивилизаций» (Huntington, 1996) отчетливо формируется модель «особого пути». Правда, здесь пока существует важная развилка. С одной стороны, это может быть особая модель, принципиально отличная от западной. С другой стороны, налицо элементы чисто западной идеологии консерватизма и традиционализма. Этот тренд может означать возврат к традиционным ценностям христианской цивилизации и возрождение идей европейского национализма XIX в. и realpolitik (в стиле А. М. Горчакова, О. Бисмарка или Б. Дизраэли). Последнее подтверждается готовностью части европейских правых солидаризироваться с современной Россией. Отсюда вытекает терминологическое переосмысление стоящих перед страной ключевых вызовов. После завершения трансформационного кризиса, то есть в 2000-е годы, речь шла о необходимости инновационного развития, затем в центре внимания оказалась модернизация, а теперь главным лозунгом стало импортозамещение. Экономические особенности 2014 годаНаложение нескольких кризисов осложняет экономическое развитие России и предъявляет особые требования к ее экономической политике. Здесь важен взвешенный анализ как негативных трендов и проблем, связанных с ними, так и понимание позитивных элементов, которые можно использовать для противодействия кризису. Каковы основные характеристики экономической ситуации 2014 г., влияющие на среднесрочное развитие страны (табл. 3-5)? Прежде всего, это торможение экономического роста, которое началось еще в 2012 г. В 2015 г. темпы роста могут стать отрицательными. Сам по себе спад экономики — не такая большая проблема, если он будет непродолжительным. Опасны длительная рецессия и связанные с этим риски неадекватной антикризисной экономической политики. Примером может служить политика ускорения в 1986-1989 гг., обернувшаяся длительным кризисом (см. подробнее: May, 2014. С. 22-24). Таблица 3Основные показатели экономического развития России, 2008-2014 гг.

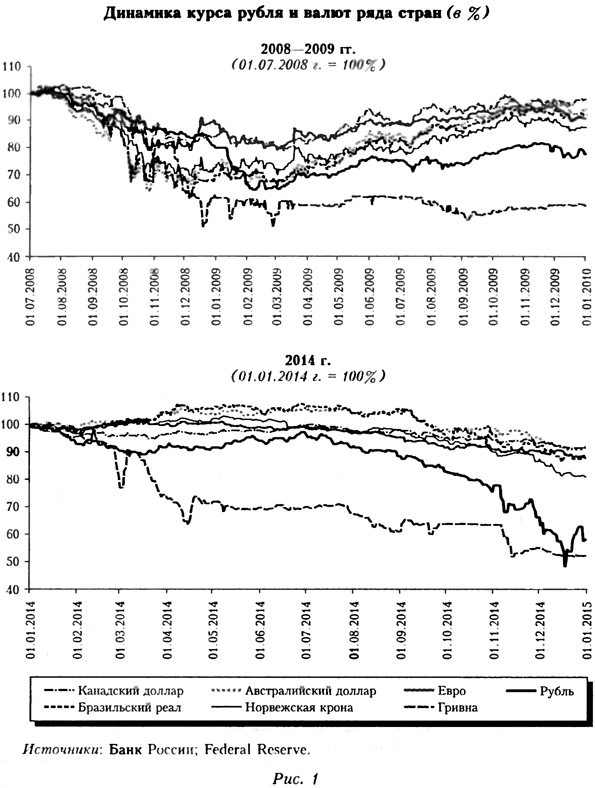

a I-III кварталы 2014 г. к I-III кварталам 2013 г. b Январь-ноябрь 2014 г. к январю-ноябрю 2013 г. с Январь-сентябрь 2014 г. d На 1 декабря 2014 г. i Ноябрь 2014 г. к декабрю 2013 г. f В среднем за январь-ноябрь 2014 г. Источники: Росстат; Минфин; Банк России. Произошла дестабилизация национальной валюты. Было бы неправильно объяснять резкую девальвацию рубля в декабре 2014 г. ошибками денежных властей. Главная причина девальвации — структурные проблемы российской экономики, о которых на протяжении последних 10 лет писали практически все экономисты, придерживающиеся по другим вопросам противоположных взглядов. Слабая диверсификация, невысокая конкурентоспособность значительной части предприятий, низкий уровень доверия в обществе, а также сохраняющийся на протяжении 20 лет высокий инфляционный фон делают российскую экономику крайне чувствительной к динамике цен на нефть и доступности внешнего дешевого финансирования. Поэтому изоляция страны от внешних финансовых рынков при одновременном падении цен на нефть не могла не привести к падению курса национальной валюты. Можно искать другие причины (объективные и субъективные), но они будут вторичными по отношению к двум названным экзогенным факторам. Сочетание перечисленных обстоятельств объясняет, почему рубль оказался гораздо уязвимее валют других сырьевых экономик. В этом существенное отличие от 2009 г., когда масштабы его ослабления были сопоставимы с динамикой валют других аналогичных стран (рис. 1).

Рост политической неопределенности стал еще одним фактором снижения предпринимательской и инвестиционной активности. Это привело к оттоку капитала, сопоставимому по масштабам с 2009 г. Однако тогда наблюдалось снижение ВВП почти на 8%. Под влиянием девальвации рубля ускорился рост цен. Показатели инфляции вновь стали двузначными (11,4%), что существенно обостряет экономические (через процентные ставки) и социальные проблемы. Подавление инфляции опять становится одной из главных задач экономической политики России. Серьезной проблемой стал фактический запрет на доступ российских компаний к мировому финансовому рынку. Это сказалось на возможности как привлечения кредитов (в том числе для рефинансирования накопленных долгов), так и размещения акций российских компаний за рубежом. По сравнению с 2013 г. объем сделок по слиянию и поглощению (М&А) снизился в 3 раза, а привлеченных синдицированных кредитов — более чем в 4 раза (с 48,4 млрд до 11,7 млрд долл.). Привлечение компаниями евробондов сократилось с 52,6 млрд до примерно 10 млрд долл. Дело здесь не только в прямом ограничении доступа на рынки капитала стран, которые официально объявили о санкциях (США, ЕС, Канада, Япония). Во-первых, замещение капитала за счет рынков других стран, в том числе быстрорастущих азиатских, проблематично, поскольку в условиях глобализации финансовые институты третьих стран с осторожностью относятся к попавшим под санкции корпорациям, не желая портить отношения с регуляторами стран, вводящих их. Во-вторых, усложняется доступ на рынки капитала и для компаний, формально не попавших под санкции, поскольку инвесторы высоко оценивают страновые риски. В-третьих, на российском бизнесе отражается мировая конъюнктура, то есть не вполне ясные перспективы глобального роста и снижение спроса на основные позиции российского экспорта (энергетика, металлурги я и др.). Девальвация рубля, ограничение доступа на финансовые рынки в сочетании со снижением инвестиционных рейтингов страны и отдельных компаний осложняют выплату внешнего долга банков и корпораций, который достигал к началу 2014 г. 651 млрд долл., а к 1 января снизился до 548 млрд (табл. 4). Хотя это определенный положительный результат с точки зрения перспектив макроэкономического оздоровления, однако в краткосрочном периоде сокращение присутствия российских компаний на мировых финансовых рынках станет дополнительным негативным фактором экономического роста.Таблица 4 Отдельные показатели платежного баланса и внешней задолженности РФ, 2008-2014 гг. (млрд долл.)

* Без учета банков. Источник: Банк России. когда пик оттока капитала пришелся на III квартал 2008 — II квартал 2009 г. и составил 182,6 млрд долл. — на 31 млрд долл. больше, чем в 2014 г. Правда, в тот период российские небанковские корпорации смогли наращивать внешние активы, в том числе прямые инвестиции. В кризис 2008-2009 гг. рост этих активов на 41 млрд долл. превысил соответствующий показатель 2014 г. (142 млрд против 101 млрд долл.). Отток капитала из банковского сектора в кризис 2008-2009 гг. был на 32 млрд долл. больше, чем за первые три квартала 2014 г., причем помимо значительного погашения внешней задолженности банки тогда интенсивно наращивали иностранные активы (табл. 5). Таблица 5 Структура капитальных операций частного сектора РФ, 2008-2014 гг. (млрд долл.)

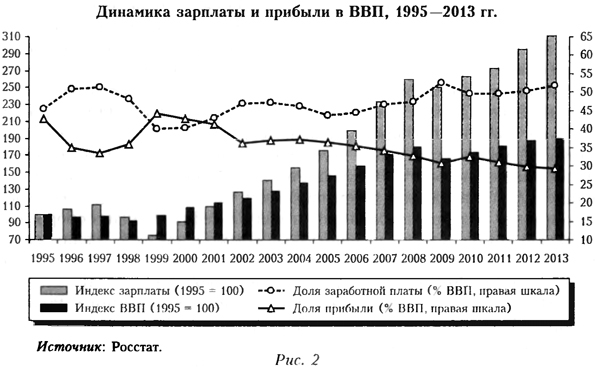

Источник: Банк России В 2014 г. главной причиной увеличения чистого оттока капитала стали замедление притока внешних займов и инвестиций, а также вложения в наличную иностранную валюту. Если очистить показатели 2013 г. от влияния сделки «Роснефти» по покупке ТНК-BP и внешних займов на эти цели, то за 2014 г. чистый отток вырос на 98,0 млрд и составил 151,5 млрд долл. Практически весь рост вложений в иностранные активы небанковского сектора был обеспечен увеличением вложений в наличную иностранную валюту. Если в 2013 г., по оценкам Банка России, ее объем у российских резидентов сократился на 0,3 млрд долл., то за 2014 г. он вырос на 34,1 млрд долл., почти как в кризис 2008 2009 гг. О нарастании проблем в российской экономике свидетельствует динамика заработной платы и прибыли в ВВП. Мы уже обращали внимание, что на протяжении последних 20 лет превышение доли зарплаты в ВВП 50-процентной отметки служит индикатором приближающегося кризиса (May, 2014. С. 14). Как видно на рисунке 2, ключевую роль здесь играет реальный курс рубля. Его укрепление ведет к снижению доли экспорта в ВВП (даже в условиях роста цен на нефть), что означает рост доли труда. При девальвации доля труда надает, что становится одним из факторов повышения конкурентоспособности и роста доли экспорта в ВВП. Так происходило в 1998-1999 гг. Отчасти это произошло и в 2009 г., но из-за небольших масштабов девальвации с точки зрения повышения конкурентоспособности эффект был ограниченным.

При всех перечисленных проблемах прошедшего года важно видеть ряд положительных элементов макроэкономической ситуации, которые могут стать опорными рычагами для преодоления наступающего кризиса. К ним относятся:

К этим показателям можно было бы добавить существенное улучшение позиций России в рейтинге Всемирного банка Doing Business. Однако на данный момент это продвижение выглядит парадоксальным, поскольку улучшение позиций в рейтинге коррелирует с замедлением темпов роста, тогда как в предшествующее десятилетие российская экономика росла высокими темпами на фоне последовательного снижения позиций в рейтинге. Сказанное, впрочем, не означает, что этот показатель впредь нужно игнорировать. Но очевидно, что экономический рост — результат взаимодействия разнообразных и разнонаправленных факторов. Еще одним важным позитивным результатом 2014 г. следует признать то, что ЦБ РФ продемонстрировал способность действовать независимо, вопреки мнению большинства экономической и политической элиты. Это касалось и политики процентных ставок, и последовательной работы по расчистке банковского сектора. За 2014 г. Центробанк отозвал 85 лицензий — 72 у банков и 13 у небанковских кредитных организаций, что было результатом раскрытия различных схем искажения балансов. При всех издержках принятого решения о переходе к инфляционному таргетированию в ранее установленные сроки (к началу 2015 г. — на деле даже с некоторым опережением) оно представляется уместным и своевременным. Это позволило сохранить значительную часть валютных резервов. Последнее особенно важно в сравнении с ситуацией 2008-2009 гг. Тогда за пять месяцев (с сентября 2008 по январь 2009 г.) Банк России продал около 40% (209 млрд долл.) резервов, чтобы удержать курс рубля в условиях кризисной неопределенности и падения цен на нефть. В результате удалось обеспечить стабильность национальной валюты и затем нарастить (хотя и не до докризисного максимума) резервы по мере роста цен на нефть. Однако оборотной стороной этого стало сохранение завышенного в новых условиях курса рубля и соответственно торможение структурной модернизации — после отскока 2009-2010 гг. возобладала модель business as usual. Можно выделить ряд важнейших аспектов ситуации в России, которые будут определять дальнейшее развитие событий:

Экономическая политика в контексте накопленного опытаПроблемы и вызовы настоящего времени не беспрецедентные. Поэтому при анализе современной ситуации целесообразно опираться на существующий отечественный и международный опыт, на прецеденты относительно недавнего прошлого. Этот опыт не может восприниматься как непосредственное руководство к действию, однако он важен для понимания контекста решаемых сегодня задач. Особого внимания заслуживают следующие события и обстоятельства. Прежде всего, уместно проанализировать опыт двух предыдущих структурных кризисов XX в. — 1930-х и 1970-х годов. Структурный кризис не тождествен спаду, в его рамках могут чередоваться периоды рецессии и роста. Это примерно десятилетний период турбулентности, в результате которого формируются новая модель экономического роста, новые валютные конфигурации и новая доминирующая экономическая доктрина. Его политическое и интеллектуальное влияние сохраняется на десятилетия7. Опыт показывает, что каждый такой кризис качественно отличается от предыдущего, а потому подготовиться к нему нельзя. Сколько бы Б. Бернанке ни уверял М. Фридмена8, что новое поколение экономистов не повторит ошибок регуляторов периода Великой депрессии 1930-х годов, это не спасло от серьезных макроэкономических проблем и не отменило необходимость проводить глубокие структурные реформы для преодоления «великой рецессии». Для современной России особенно важны опыт стагфляционной экономики 1970-х годов и выход из нее при помощи сочетания структурных реформ (последовательной либерализации), жесткой денежной политики и бюджетного стимулирования. Преодоление стагфляции требует более жестких макроэкономических решений и не сводится к стандартным кейнсианским рецептам. В начале 1980-х годов выход из кризиса был найден благодаря сочетанию либерализационных мер (начатых еще в конце 1970-х при Дж. Картере), жесткой денежной политики руководителя ФРС П. Волкера, приведшей на первом этапе ее реализации к рецессии, и бюджетной экспансии администрации Р. Рейгана. Бюджетная экспансия 1980-х годов компенсировала денежную жесткость и связанные с ней высокие процентные ставки, создавая дополнительный спрос в экономике. Для нас важны и уроки экономического развития СССР в последнее десятилетие его существования. На рубеже 1970-1980-х годов экономическое и политическое положение страны выглядело сверхустойчивым. «Единство партии и народа» в совокупности с высокими ценами на нефть (которые в реальном выражении находились примерно на уровне 2013 г.) позволяло реализовывать практически любой внутри- и внешнеполитический курс, поддерживая дружественные режимы в разных регионах мира. Запад проходил через системный кризис, и, казалось, его влияние ослабевало. Однако в начале 1980-х годов капиталистические страны вышли из кризиса структурно обновленными, их темпы роста превысили советские. Ответом СССР стала политика ускорения (она предшествовала перестройке, то есть институциональным реформам). Но проблема состояла в том, что ускорение разворачивалось на фоне двойного бюджетного шока — внешнего и внутреннего: цены на нефть снизились в 2,5-3 раза и одновременно была начата антиалкогольная кампания. При всей моральной значимости последней бюджет лишился двух важнейших источников доходов. Ускорение привело к повышению темпов роста в течение двух лет, но за этим последовала экономическая катастрофа. Иными словами, темпы экономического роста в условиях структурного кризиса не являются самоцелью, а между экономической стабильностью и крахом может пройти всего три года, два из которых экономика будет расти повышенными темпами. Наконец, следует обратить внимание на опыт новой экономической политики (нэпа) 1921-1927 гг. Это была попытка сочетать государственную экономику с рыночными принципами хозяйствования. Ее ключевой проблемой было открытое недоверие коммунистического руководства СССР к частному сектору, который тогда количественно доминировал в народном хозяйстве. Отсутствие взаимного доверия власти и бизнеса в совокупности с регулярно принимаемыми решениями в интересах государственных трестов и вопреки интересам частных производителей приводило к тому, что бизнес весьма сдержанно относился к перспективам расширения производства, причем особенно это касалось крестьянских хозяйств. Почти все известные экономисты утверждали, в том числе ссылаясь на работы В. И. Ленина, что для обеспечения устойчивого роста и модернизации необходимо соблюдать баланс интересов («смычку») государственного и частного секторов, промышленности и сельского хозяйства, поддерживать необходимую пропорциональность развития секторов9. У этой модели не было альтернативы в рамках экономической логики развития страны. Однако жизнь показала, что правительство вполне может выйти за рамки экономической логики, которая предполагала умеренные темпы роста и создавала риск утраты политической власти руководством компартии («государством диктатуры пролетариата»). Высшее руководство предпочло отказаться от экономической логики и решать экономические проблемы административными и политическими мерами: частный сектор был в ускоренном порядке уничтожен, а отобранные у него ресурсы направлены на индустриализацию. Экономико-политические цели были достигнуты, однако за это пришлось заплатить высокую цену — человеческими и институциональными потерями. Иными словами, государство всегда имеет возможность выйти за пределы экономической логики, поскольку политические задачи в краткосрочном периоде доминируют над собственно экономической проблематикой10. Обратим внимание, что руководство Китая после трех десятилетий экспериментирования с традиционной советской (мобилизационной) моделью приняло в 1978 г. принципиальное решение о повороте к экономической логике индустриализации. В результате за следующие три десятилетия страна сумела вернуть утраченный в XIX в. статус одной из крупнейших экономик мира. Дискуссии об экономической политике и стимулировании ростаКлючевая проблема современного развития России — экономический рост. Начиная с 2000 г. в стране темпы роста превышали среднемировые, что сформировало определенные ожидания — не только экономические, но и политические. В 2013-2014 гг. ситуация изменилась, причем почти все экономисты и политики признают, что торможение определяется не конъюнктурными, а фундаментальными, прежде всего институциональными, факторами. Практически все писали о том, что модель роста, основанная на вовлечении доступных ресурсов (производственных мощностей, рентных доходов) и тем самым на расширении спроса, не может быть устойчивой в долгосрочной перспективе. Для выхода на траекторию устойчивого роста нужны институциональные реформы, то есть формирование стабильных «правил игры», понятных хозяйствующим субъектам и позволяющих им прогнозировать последствия тех или иных экономических решений. В данном случае речь не идет о конкретном наборе мер — важно, чтобы эти правила существовали и были понятны субъектам хозяйственной жизни. Как было отмечено выше, краткосрочный экономический рост (рост любой ценой) не может быть самоцелью, поскольку важен рост, устойчивый в долгосрочной перспективе и сопровождаемый модернизацией. По вопросу об источниках этого роста и ведутся в настоящее время основные дискуссии. Две моделиДля роста нужны инвестиции. В условиях ограничений на доступ к внешним рынкам основное внимание следует уделить внутренним источникам инвестиций. Здесь есть традиционная развилка: кто должен прежде всего обеспечивать инвестиции — государство или частный бизнес? Первый сценарий по форме административный, а по сути — мобилизационный. Разочаровавшееся в готовности бизнеса инвестировать государство должно сконцентрировать у себя ресурсы и направить их в приоритетные секторы экономики. Этот путь хорошо известен из опыта XIX и XX вв. Он может привести к повышению темпов роста, но на этом пути очень трудно обеспечить эффективность и глобальную конкурентоспособность отечественной экономики. Для решения задач ускоренной индустриализации лучше всего использовать бюджет и государственные банки — именно так, в изложении А. Гершенкрона, выглядели институты развития того времени (Gerschenkron, 1962). Источники — налоги, накопленные резервы, государственные заимствования и печатный станок (кредитование правительством или кредитором последней инстанции). Причем последние два источника тесно переплетены — госзаймы в конечном счете финансирует центральный банк. В настоящее время часто звучат предложения поручить Банку России выдавать кредиты на крупные инвестиционные проекты предприятий (по-видимому, одобренные государством) под «доступные» (существенно ниже инфляции) проценты. Очевидно, что мобилизационный путь предполагает эмиссионное финансирование — за счет если не бюджета, то квазибюджетных операций. Он неизбежно сводится к трем шагам: собрать или напечатать деньги, раздать их правильным образом отобранным предприятиям, а также ввести валютный контроль (ограничить конвертируемость национальной валюты), чтобы не допустить попадания эмитированных денег на валютный рынок. Эта логика с неизбежностью (как свидетельствует опыт многих стран в XX в.) на следующем этапе приводит к замораживанию цен (введению государственного контроля за ценами) и заработной платы. Эти тезисы изначально никогда не озвучиваются, но они выступают обязательными условиями реализации административного (мобилизационного) сценария. Другой вариант политики — экономический (по сути, либерали-зационный) — направлен на создание стимулов для формирования частных сбережений, трансформации их в инвестиции и на этой основе — ускорения экономического роста. Он сложнее интеллектуально и организационно, поскольку многие решения требуют обсуждения и тщательной проработки. Он не дает быстрых результатов, поскольку необходимо время для достижения доверия между экономическими агентами (предпринимателями, работниками, государством), без чего не будут проходить экономические сигналы. Преимущество этого подхода в том, что он обеспечивает более устойчивые результаты и существенно снижает амплитуду политических и экономических колебаний. Либерализационный вариант не был популярен в условиях классической догоняющей индустриализации первой половины XX в. Однако в последние десятилетия, по мере развития постиндустриальной модели, он получил распространение не только при преодолении кризисов в развитых странах, но и при решении задач догоняющего развития в развивающихся. Наиболее масштабный пример такого рода дает Китай после 1978 г. и особенно после подавления студенческих волнений в 1989 г., когда против этой страны были введены экономические санкции. Несмотря на доминирование в Политбюро ЦК КПК сторонников мобилизационной точки зрения, Дэн Сяопин настоял на принятии мер в направлении последовательной либерализации и расширения частной инициативы. Именно в результате этой либерализации в стране с 1992 г. начался бурный рост инвестиций и ВВП (Киссинджер, 2014. С. 469-475; Кадочников, Пташкина, 2014). Имеются и другие примеры ускоренного роста на основе либерализации (Чили, Финляндия, Ирландия, ЮАР, Польша), но аналогичных примеров в рамках мобилизационной модели за последние полвека привести нельзя. Поскольку каждый структурный кризис приводит к переоценке и пересмотру модели регулирования экономики, вопрос о перспективах либеральной модели и возможности возврата к масштабному государственному вмешательству возник уже в 2008 г., сразу после краха банка Lehman Brothers. Поначалу казалось, что кризис обернется возвратом «большого государства». Но вскоре зазвучали предостережения от грубого вмешательства государства в экономическую жизнь, от использования идей вульгарного кейнсианства (Crass-Keynesianism). Одним из первых с такими предостережениями уже в начале 2009 г. выступил В. В. Путин: «Известно, что во времена кризиса силен соблазн простых и популистских решений... Возможная ошибка — это чрезмерное вмешательство в экономическую жизнь со стороны государств, слепая вера во всемогущество государства. Да, усиление его роли в условиях кризиса — это естественная реакция на провалы рыночного регулирования. Однако вместо того чтобы заняться совершенствованием рыночных механизмов, появился соблазн максимально расширить непосредственное участие государства в экономике... В Советском Союзе в прошлом веке роль государства была доведена до абсолюта. Что в конце концов привело к тотальной неконкурентоспособности нашей экономики, мы за это дорого заплатили. Этот урок нам дорого обошелся. Уверен, никто не хотел бы его повторять»11. О необходимости либерализации условий деятельности бизнеса, обеспечения свободы предпринимательской деятельности говорилось и в послании президента России в декабре 2014 г. Механизмы обеспечения ростаОпыт бюджетного и денежного стимулирования — в настоящее время одна из наиболее популярных тем экономических дискуссий. Развитые страны Запада (включая Японию, если «Запад» понимать в экономико-политическом, а не в географическом смысле) активно задействуют эти методы, хотя и с неоднозначными результатами. Нередко раздаются призывы использовать эти инструменты в России. Однако макроэкономическая ситуация здесь радикально отличается от сложившейся в западных странах. На Западе основными проблемами выступают высокий долг и (или) бюджетный дефицит при исключительно низкой инфляции (или даже дефляции), в России же экономическое торможение происходит на фоне достаточно устойчивого бюджета, низкого государственного долга при высокой инфляции, которая в 2014 г. вернулась к двузначным значениям. Иными словами, в России речь идет о стагфляции, которую нельзя преодолеть методами количественных смягчений. Напротив, для ее преодоления требуются ужесточение денежной политики, подавление инфляции до приемлемых для возобновления экономического роста уровней и только потом — снижение процентных ставок. Повторим: опыт Запада рубежа 1970-1980-х годов для России наших дней представляется более актуальным. В России сейчас невозможен путь денежного стимулирования (quantitative easing), поскольку его результатом были бы дальнейшая дестабилизация, ускорение инфляции и углубление спада экономической активности. К тому же у России не очень хорошая «кредитная история» инфляции — она была высокой на протяжении четверти века. Не решает проблему стимулирования роста и административное снижение процентной ставки. Дороговизна кредитных ресурсов в России определяется не столько ставкой рефинансирования (или ее аналогом в той или иной форме, например, ключевой ставкой), сколько уровнем доверия к проводимой политике и надежности контрагентов. Это легко заметить по разрыву между ставкой центрального банка и коммерческими ставками, по которым выдаются кредиты бизнесу. В России он достаточно велик по сравнению с другими развитыми странами (табл. 6). Таблица 6 Спред между кредитной и учетной ставками в отдельных странах, 2013 г.

Источник: IMF. IFS Database. Не только процентная ставка (доступность денег) служит важным фактором денежной политики, влияющим на экономический рост. Не менее значимо доверие к национальной валюте. В условиях сочетания санкций и падающей цены на нефть рубль оказался одной из наиболее неустойчивых валют, что резко отличает нынешнюю ситуацию от 2008-2009 гг. Теперь проблемой становится не обменный курс как таковой, а его стабильность на новом равновесном уровне.Российские власти в 2014 г. неоднократно отвергали возможность ввести валютный контроль, но было бы неправильно полностью исключать этот инструмент из арсенала денежной политики. Могут возникнуть обстоятельства, при которых введение элементов валютного контроля будет целесообразным, и в этой ситуации важно учесть ограничения, о которых говорилось в первом разделе настоящей статьи (Jeanne, 2014). С точки зрения денежной политики ключевой задачей предстоящего периода становится подавление инфляции. Двузначная инфляция и порождаемые ею высокие номинальные процентные ставки сегодня стали главными макроэкономическими препятствиями для экономического роста. Необходимо последовательно подавить инфляцию до целевых 4%. Это решаемая задача. При всех бюджетных проблемах, создаваемых невысокими ценами на нефть (если реализуется такой сценарий), появляется возможность выйти из ловушки «голландской болезни», что существенно упрощает проведение дезинфляции. Если денежная ситуация в России существенно сложнее, чем на Западе, то бюджетная, напротив, гораздо стабильнее благодаря низкому государственному долгу и стремящемуся к нулю бюджетному дефициту. Казалось бы, это создает пространство для бюджетного стимулирования. Однако на самом деле возможности количественного роста бюджетных расходов небольшие. Во-первых, отметим ограниченность дополнительных финансовых ресурсов. Рынки внешнего долга для России практически закрыты. Наращивание внутреннего долга в условиях близких к нулю темпов роста будет оттягивать ресурсы от частных инвестиций или сведется к выкупу государственного долга центральным банком. В обоих случаях есть риск получить эффект, обратный ожидаемому: вместо стимулирования экономического роста дополнительный бюджетный спрос уйдет в инфляцию. Дополнительный спрос за счет финансирования из средств суверенных фондов может дать определенный эффект, но их будет явно недостаточно с учетом существующих внешних и внутренних ограничений. Во-вторых, остается открытым вопрос о наличии внутренних резервов для адекватной реакции на повышение спроса. Оценки производственного потенциала, обсуждаемые в настоящее время экономистами, противоречивы. С одной стороны, ряд исследований показывает, что экономика находится почти на границе производственных возможностей и дальнейший рост требует повысить факторную производительность (Синельников и др., 2014; World Bank, 2014. P. 12). С другой стороны, по данным Росстата, загруженность производственных мощностей составляет порядка 60—65%, причем аналогичные результаты дают и конъюнктурные опросы предприятий, проводимые ИЭП имени Е. Т. Гайдара12. Однако если вопрос о производственных мощностях может быть дискуссионным, то низкая безработица и сокращение населения в трудоспособном возрасте создают серьезный барьер для позитивной реакции на повышение спроса. Внешняя миграция также перестает быть источником дополнительной рабочей силы, поскольку девальвация рубля снижает привлекательность работы в России, и поток мигрантов в конце 2014 г. начал сокращаться. В-третьих, несовершенна структура бюджетных расходов с точки зрения их влияния на экономический рост (IMF, 1995; Moreno-Dodson, 2013). За последние несколько лет она претерпела существенные изменения. Расходы, способствующие увеличению запасов и улучшению качества факторов производства (труда и капитала), а также росту совокупной факторной производительности (эффективности использования факторов производства, прежде всего, вложений в инфраструктуру), не увеличились, а по некоторым статьям даже сократились в долях ВВП. Одновременно росла доля непроизводительных расходов — на оборону, государственное управление, охрану правопорядка. Понимая политическую значимость некоторых из них, необходимо учитывать, что этот структурный сдвиг ограничивает результативность бюджетного стимулирования (см.: Кнобель, Соколов, 2012; Идрисов, Синельников-Мурылев, 2013; 2014). Бюджетное стимулирование само по себе требует проводить соответствующие институциональные реформы и повышать эффективность расходов. Для последнего необходимы, с одной стороны, осуществление бюджетного маневра в пользу отраслей с более высокой бюджетной эффективностью (в первую очередь социальная и транспортная инфраструктура), а с другой — совершенствование бюджетных процедур. Отдельная проблема — функционирование «бюджетного правила» (способа использования конъюнктурных доходов в текущей бюджетной политике). В 2014 г. по вопросу целесообразности сохранения правила, требующего резервировать сверх доходы от нефти и газа, шла острая дискуссия. Пока цена на нефть оставалась высокой, на Министерство финансов оказывалось давление, чтобы все доходы направлялись в бюджет с целью компенсировать снижение деловой активности государственными вливаниями. Когда цены на нефть стали резко падать и в соответствии с «бюджетным правилом» накопленные резервы нужно было направить на компенсацию выпадающих доходов, Минфин предложил признать его фактически отмененным и провести секвестр расходов, чтобы сохранить резервы на будущее. Однако в дискуссии о «бюджетном правиле» есть важный аспект, касающийся принципов экономической политики в условиях существенного влияния рентных доходов. Необходимы специальные механизмы, смягчающие зависимость бюджета (и всей экономики) от непредсказуемых конъюнктурных колебаний. На протяжении предшествующего десятилетия проблема решалась путем выведения части сверхдоходов в суверенные фонды. Это было гораздо лучше, чем расходовать всю ренту в текущем бюджете, как делал Советский Союз в 1970-1980-е годы. Однако опыт 2009-2012 гг. продемонстрировал серьезный недостаток такого рода сбережений: наличие «подушки безопасности» дестимулирует модернизацию. Кризис — это время, которое подталкивает к ней, однако наличие ресурсов позволяет его смягчить в логике business as usual. По нашему мнению, в настоящее время требуется переосмыслить саму идеологию использования конъюнктурных сверхдоходов и соответственно «бюджетного правила». С учетом российских политических реалий целесообразно более жестко определить цену отсечения конъюнктурных доходов (зафиксировать ее на достаточно низком уровне) и балансировать текущий бюджет (бюджет возобновляемых обязательств) на уровне доходов, максимально защищенном от колебаний внешних факторов. В случае появления дополнительных рентных доходов их следует направлять на формирование бюджета развития, то есть финансировать расходы с конечным временным горизонтом. Такая модель позволит активнее инвестировать в развитие при благоприятной конъюнктуре и не создаст искушения «заливать» проблемы деньгами при наступлении кризиса. Хотя проблемы макроэкономической стабильности выходят на передний план как необходимое условие экономического роста, перед страной по-прежнему стоит задача осуществить комплекс институциональных реформ, о которых в последние годы уже много было сказано (см., например: May, 2013. С. 19-22). Среди приоритетов ближайшего времени можно выделить следующие:

В 2008 г. часто писали о том, что кризисом надо воспользоваться для модернизации экономической и общественной жизни. Тогда эту задачу решить не удалось. Остается надеяться, что урок пятилетней давности все-таки будет усвоен. 1 Правда, как грустно пошутил журнал The Economist, «для преодоления кризиса евро требуются французские реформы, немецкая экстравагантность и итальянская политическая зрелость» (Economist, 2012). 2 Схожие выводы содержатся в исследовании МВФ (Saborowski et al., 2014). В нем показано, что введение ограничений на движение капитала может оказаться эффективным при наличии хотя бы одного из трех условий: здоровая макроэкономика (strong macroeconomic fundamentals), развитая институциональная среда, существование полноценной системы контроля на протяжении длительного времени. 3 Поддерживая позицию социалистического руководства Франции, не желающего снижать в обозримом будущем бюджетный дефицит до Маастрихтского критерия 3% ВВП, левый премьер-министр Италии М. Ренци заявил, что лучше более высокий дефицит, чем победа на выборах правых во главе с Марин Ле Пен (Politi, 2014). Это один из примеров доминирования политики над экономикой, что становится характерной чертой современного глобального кризиса. 4 Тезис о приоритетной роли структурных реформ применительно к кризису развитых стран вообще и России в особенности общий практически для всех исследователей. «Чтобы преодолеть спад и улучшить долгосрочные перспективы, Россия должна будет предпринять меры как контрциклической, так и структурной политики. Причем применительно к России меры структурного характера более значимы. Ограниченность в прошлом последовательных структурных реформ привела к постепенному размыванию доверия инвесторов» (World Bank, 2014. P. 5). Острые дискуссии вызывает, однако, программа мер по их осуществлению. 5 Согласно исследованиям « Левада-центра», если в 1990 г. почти 90% опрошенных позитивно относились к США и лишь порядка 10% - негативно, то в 2014 г ситуация зеркально противоположная: соответственно 17 и 75%. Примерно такие же цифры характеризуют отношение к ЕС. Рейтинги поддержки В. В. Путина после присоединения Крыма устойчиво превышают 80%. 6 Некоторые западные исследователи обращают внимание на то, что подобное развитие событий было практически запрограммировано изначально настороженным отношением ЕС и НАТО к постсоветской России. Дж. Сакс, который был консультантом польского правительства при проведении рыночных реформ и в начале 1990-х годов пытался оказывать помощь российскому правительству, отмечает, насколько радикально отличалось восприятие западным политическим истеблишментом проблем в двух странах. По отношению к Польше был взят курс на сближение с экономически развитыми странами, на оказание всемерной экономической помощи, включая списание внешнего долга. Однако подобные меры отвергались применительно к России (хотя она приняла на себя весь внешний долг СССР), которая воспринималась как потерпевшая поражение, и по отношению к ней фактически предлагалось проводить политику сдерживания. Естественно, заключает Сакс, при укреплении России это не могло не привести к кризису в отношениях с Западом (Sachs, 2014а; 2014b). 7 По словам Б. Бернанке, «Великая депрессия породила саму макроэкономическую теорию... а опыт, пережитый в 1930-е годы, продолжает влиять на макроэкономические ожидания, политические рекомендации и тематику научных исследований» (Bernanke, 1995. Р. 1). 8 В речи на праздновании 90-летия М. Фридмена в 2002 г. Б. Бернанке (в то время профессор Принстонского университета и член совета директоров ФРС) сказал: «Позвольте мне немного злоупотребить моим статусом как официального представителя ФРС. Хочу сказать Милтону и Анне [Шварц]: относительно Великой депрессии — вы правы. В этом наша вина. Мы очень сожалеем об этом. Но благодаря вам мы больше этого не повторим» (Jahan, Papageorgiou, 2014). 9 Модель сбалансированной индустриализации разрабатывали Н. Кондратьев, В. Базаров и ряд других экономистов, группировавшихся вокруг Наркомфина и Госплана. На политическом уровне за нее выступали Н. Бухарин, А. Рыков и Г. Сокольников. Лозунгом этой модели стал призыв к крестьянам богатеть в расчете на «врастание кулака в социализм» (дискуссии подробно описаны в: Эрлих, 2010; Ясный, 2012). 10 «Политика есть концентрированное выражение экономики», — говорил В. И. Ленин. Но добавлял: «Политика не может не иметь первенства над экономикой» (Ленин В. И. Полн. собр. соч. Т. 42. С. 278). 11 Путин В. В. Выступление в Давосе 29 января 2009 г. www.vesti.ru/doc.html?id=246949. 12 «Средний уровень загрузки производственных мощностей, по оценке опрошенных руководителей, в декабре 2014 г. составил 62%. 91% респондентов считают, что их производственные мощности обеспечат удовлетворение ожидаемого в ближайшие 6 месяцев спроса на продукцию, из них 11% указывают на избыточность имеющихся мощностей» (Деловая активность организаций в России / Росстат. 2014. Декабрь. www.gks.ru/bgd/free/B04_03/IssWWW.exe/Stg/ d04/264.htm.). Список литературы Идрисов Г., Синельников-Мурылев С. (2013). Бюджетная политика и экономический рост // Вопросы экономики. Jsfe 8. С. 35—59. [Idrisov G., Sinelnikov-Murylev S. (2013). Budget Policy and Economic Growth. Voprosy Ekonomiki, No. 8, pp. 35 — 59. (In Russian).] Идрисов Г., Синельников-Мурылев С. (2014). Формирование предпосылок долгосрочного роста: как их понимать? // Вопросы экономики. № 3. С. 4—20. [Idrisov G., Sinelnikov-Murylev S. (2014). Forming Sources of Long-run Growth: How to Understand Them? Voprosy Ekonomiki, No. 3, pp. 4—20. (In Russian).] Кадочников П., Пташкина M. (2014). Либерализация внешней торговли в Китае: ответ на вызовы начала 1990-х годов // Экономическая политика. Jsfe 6. С. 103—113. [Kadochnikov P., Ptashkina М. (2014). Trade Liberalization in China: A Response to the Challenges in the Beginning of the 1990s. Ekonomicheskaya Politika, No. 6, pp. 103-113. (In Russian).] Киссинджер Г. (2014). О Китае. М.: ACT. [Kissinger Н. (2014). On China. Moscow: AST (In Russian).] Кнобель А. Ю., Соколов И. A. (2012). Оценка бюджетной политики РФ на среднесрочную перспективу // Экономическое развитие России. Jsfe 12. С. 23—32. [Knobel A. Yu., Sokolov I. А. (2012). Assessing RF Budget Policy for Medium Term. Ekonomicheskoe Razvitie Rossii, No. 12, pp. 23 — 32. (In Russian).] May B. (2013). Между модернизацией и застоем: экономическая политика 2012 года // Вопросы экономики. № 2. С. 4—23. [Mau V. (2013). Between Modernization and Stagnation: Economic Policy in 2012. Voprosy Ekonomiki, No. 2, pp. 4—23. (In Russian).] May B. (2014). В ожидании новой модели роста: социально-экономическое развитие России в 2013 году // Вопросы экономики. № 2. С. 4 — 32. [Mau V. (2014). Waiting for a New Model of Growth: Russia's Social and Economic Development in 2013. Voprosy Ekonomiki, No. 2, pp. 4—32. (In Russian).] May В., Улюкаев A. (2014). Глобальный кризис и тенденции экономического развития // Вопросы экономики. N° 11. С. 4—24. [Mau V., Ulyukaev А. (2014). Global Crisis and Trends of Economic Development. Voprosy Ekonomiki, No. 11, pp. 4—24. (In Russian).] Синельников-Мурылев С., Дробышевский С., Казакова М. (2014). Декомпозиция темпов роста ВВП России в 1999—2014 годах // Экономическая политика. .No 5. С. 7-37. [Sinelnikov-Murylev S., Drobyshevsky S., Kazakova M. (2014). Decomposition of Russia's GDP Growth Rates in 1999-2014. Ekonomicheskaya Politika, No. 5, pp. 7—37. (In Russian).] Эрлих A. (2010). Дискуссии об индустриализации в СССР, 1924 — 1928. М.: Дело. [Erlich А. (2010). The Soviet Industrialization Debate, 1924-1928. Moscow: Delo. (In Russian).] Ясный H. (2012). Советские экономисты 1920-х годов. Долг памяти. М.: Дело. [Jasny N. (2012). Soviet Economists of the 1920s. Names to Be Remembered. Moscow: Delo. (In Russian).] Bernanke В. S. (1995). The Macroeconomics of the Great Depression. A Comparative Approach. Journal of Money, Credit and Banking, Vol. 27, No. 1, pp. 1—28. Brzezinski Z. (2009). The Group of Two that Could Change the World. The Financial Times. January 14. P. 9. Economist (2012). The Europe's Achilles Heel. The Economist. May 12. Gerschenkron A. (1962). Economic Backwardness in Historical Perspective: A Book of Essays. Cambridge, MA: Belknap Press of Harvard University Press. Huntington S. (1996). The Clash of Civilizations and the Remaking of World Order. N. Y.: Simon & Schuster. IMF (1995). Unproductive Public Expenditures: A Pragmatic Approach to Policy Analysis. Prepared by Ke-young Chu et al. IMF Pamphlet Series. No. 48. Jahan S., Papageorgiou Ch. (2014). What Is Monetarism? Finance & Development, Vol. 51, No. 1, pp. 38 — 39. http://www.imf.org/external/pubs/ft fandd/2014/ 03/pdf/ basics.pdf. Jeanne O. (2014). Putin Has One Weapon to Protect the Rouble - He Must Use It Wisely. The Financial Times. December 23. Moreno-Dodson B. (ed.) (2013). Is Fiscal Policy the Answer? A Developing Country Perspective. Washington DC: The World Bank. Piketty T. (2014). Capital in the Twenty First Century. Cambridge: Belknap Press of Harvard University Press. Politi J. (2014). Berlin Has no Right to Lecture, Says Renzi. The Financial Times. Oct. 3 Sachs J. (2014a). Why the Shadow of WW1 and 1989 Hangs over World Events. BBC News Magazine. Dec. 16. www.bbc.com/news/magazine-30483873. Sachs J. (2014b). Time to End the Cold War Once and for All. CNBC. Dec. 22. www. cnbc.com/id/102289227. Saborowski Ch., Sanya S., Weisfeld H., Yepez J. (2014). Effectiveness of Capital Outflow Restrictions. Washington, DC: IMF. Summers L. (2014). Reflections on the 'New Secular Stagnation Hypothesis'. In: Teulings C., Baldwin R. (eds.) (2014). Secular Stagnation: Facts, Causes and Cures. A VoxEU.org eBook. London: CEPR Press. Teulings C., Baldwin R. (eds.) (2014). Secular Stagnation: Facts, Causes and Cures. A VoxEU.org eBook. London: CEPR Press. World Bank (2014). Confidence Crisis Exposes Economic Weakness. Russian Economic Report, No. 31, March. Moscow: The World Bank in the Russian Federation.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка