Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Глобальный кризис и тенденции экономического развития |

|

May В.А.

д. э. н., проф. ректор Российской академии народного хозяйства и государственной службы при Президенте РФ Улюкаев А.В. д. э. н., проф. министр экономического развития РФ Глобальные кризисы — общее и особенноеЭкономическое развитие ведущих стран определяется прежде всего предпосылками и характером глобального кризиса, который начался в 2008 г. и продолжается по настоящее время. Это кризис особого рода: он не описывается одним-двумя параметрами (например, спадом производства и ростом безработицы), а является многоаспектным, охватывая разные сферы социально-экономической жизни, и, как правило, имеет серьезные социально-политические последствия. Это системный кризис, и в этом отношении он аналогичен кризисам 1930-х и 1970-х годов (May, 2009). Разумеется, здесь не может быть прямых аналогий. Структурные кризисы уникальны, то есть опыт, накопленный в ходе преодоления каждого из них, практически нельзя использовать в новых условиях. Тем не менее есть ряд качественных характеристик, которые позволяют относить их к одному классу, то есть эти кризисы можно сравнивать, учитывать их особенности, но не прилагать рецепты антикризисной политики, эффективные в одном случае, к другому. Можно выделить следующие черты системных кризисов. Первое. Такой кризис одновременно и циклический, и структурный. Он связан с серьезными институциональными и технологическими изменениями, со сменой технологической базы (некоторые экономисты используют термин «технологические уклады»). Эти изменения выводят экономику на качественно новый уровень эффективности и производительности труда. Системное обновление технологической базы на основе новейших достижений науки и техники — важнейшее условие успешного выхода из кризиса1. Второе. Существенным элементом системного кризиса выступает финансовый кризис. Именно наложение последнего на собственно экономический кризис (спад производства и падение занятости) затрудняет выход из него, обусловливает необходимость проведения комплекса структурных и институциональных реформ для выхода на траекторию устойчивого роста. Третье. Неизбежным результатом кризиса выступает формирование новой модели экономического роста: она предполагает структурную модернизацию как развитых, так и развивающихся стран, что связано с созданием новых технологических драйверов. Возникновение новых отраслей и секторов реального производства, их географическое перемещение по миру определяют новую глобальную экономическую реальность и одновременно создают предпосылки для появления новых вызовов и инструментов экономической политики. Эту тенденцию хорошо отражает появившийся в 2009 г. термин «новая нормальность» — new normal (Улюкаев, 2009). Четвертое. Отметим серьезные геополитические и геоэкономические сдвиги, формирование новых балансов сил (отдельных стран и регионов) в мировой политике. В начале кризиса можно было предположить, что он приведет к закреплению двухполярной модели, на сей раз основанной на противостоянии США и Китая, которых иногда обозначают как G2 — «большую двойку» (Brzezinski, 2009), а Н. Фергюсон назвал «Кимерикой» (Chimerica = China + America; см.: Ferguson, 2008). Однако постепенно все отчетливее проступают контуры многополярного мира, который хотя и не отрицает наличия двух-трех ключевых экономических центров, на практике означает возврат к хорошо известной по XIX в. модели «концерта стран», балансирующих интересы друг друга. С поправкой на нынешние реалии речь может идти скорее о балансе интересов ключевых региональных группировок. Пятое. В ходе системного кризиса происходит смена модели регулирования социально-экономических процессов. В 1930-е годы завершился переход к индустриальной стадии развития и закрепились идеология и практика «большого государства», сопровождаемого ростом налогов, бюджетных расходов, государственной собственности и планирования, а в некоторых случаях — и государственного ценообразования. Напротив, кризис 1970-х годов привел к масштабной либерализации и дерегулированию, к снижению налогов и приватизации — словом, к тому, чего требовал переход к постиндустриальной технологической фазе. В начале последнего кризиса создавалось впечатление, что мир вновь вернется к модели, основанной на доминирующей роли государства в экономике (появился даже термин «примитивное кейнсианство» — Crass-Keynesianism). Практика, впрочем, пока не подтверждает такую тенденцию. Роль государственного регулирования действительно возрастает, однако это относится преимущественно к сфере регулирования финансовых рынков на национальном и глобальном уровнях. Действительно, в настоящее время важнейшим противоречием выступает конфликт между глобальным характером финансов и национальными рамками их регулирования. Важно выработать механизм регулирования глобальных финансов в отсутствие глобального правительства. Шестое. Системный кризис ставит на повестку дня вопрос о новой мировой финансовой архитектуре. В результате кризиса 1930-х годов сформировался мир с одной резервной валютой — долларом. После 1970-х годов сложилась бивалютная система (доллар и евро). Направление эволюции валютных систем после новейшего кризиса пока не определилось. Можно предположить усиление роли юаня, а также региональных резервных валют, если значение региональных группировок в мировом балансе сил возрастет. Множественность резервных валют могла бы поддержать тенденцию к многополярности мира и способствовать росту ответственности денежных властей соответствующих стран (поскольку резервные валюты будут конкурировать между собой). Седьмое. Начнет формироваться новая экономическая доктрина, новый мейнстрим в науке (по аналогии с кейнсианством и неолиберализмом в XX в.). Из всего сказанного вытекают важные выводы относительно перспектив преодоления системного кризиса и соответствующих механизмов. Во-первых, системный кризис связан с масштабным интеллектуальным вызовом, требующим глубокого переосмысления его причин, механизмов развертывания и путей преодоления. Как генералы всегда готовятся к войнам прошлого, так и политики и экономисты готовятся к прошлым кризисам. До поры до времени это срабатывает, пока приходится иметь дело с экономическим циклом, то есть с повторяющимися проблемами экономической динамики. Поэтому сначала для борьбы с системным кризисом пытаются применить методы, известные из прошлого опыта. Применительно к 1930-м годам — это стремление правительства Г. Гувера (прежде всего его министра финансов Э. Меллона) не вмешиваться в естественный ход событий, жестко балансировать бюджет и укреплять денежную систему, основанную на золотом стандарте. Как свидетельствовал опыт предшествующих 100 лет, кризисы обычно рассасывались примерно за год и никакой специальной политики для этого не требовалось. Аналогично в 1970-е годы с началом кризиса попытались задействовать традиционные для того момента методы кейнсианского регулирования (бюджетное стимулирование в условиях замедления темпов роста и даже государственный контроль за ценами в исполнении республиканской администрации Р. Никсона), но это обернулось скачком инфляции и развитием стагфляционных процессов. К системным кризисам плохо применимы подходы экономической политики, выработанные в предыдущие десятилетия. Возникает слишком много новых проблем, изначально не ясны механизмы развертывания кризиса и выхода из него, его масштабы и продолжительность. В XX в. на преодоление системных кризисов требовалось порядка десяти лет. Именно на это обстоятельство указывал П. Волкер, когда в июле 1979 г., в разгар предыдущего системного кризиса, вступил в должность руководителя ФРС: «Мы столкнулись с трудностями, которые до сих пор еще не встречались в нашей практике. У нас больше нет эйфории... когда мы возомнили, что знаем ответы на все вопросы, касающиеся управления экономикой»2. Во-вторых, системный кризис не сводится к рецессии, росту безработицы или панике вкладчиков банков. Он состоит из ряда эпизодов и волн, охватывающих отдельные секторы экономики, страны и регионы. Это предопределяет его продолжительность — примерно десятилетие, которое можно назвать турбулентным. Более того, статистические данные могут неточно или даже неадекватно отражать происходящие в экономике процессы. Сам факт технологического обновления может искажать (причем существенно) динамику производства, поскольку новые секторы сначала плохо учитываются традиционной статистикой. Проблемы создает и статистика занятости. Если в ходе циклического кризиса одним из важных показателей его преодоления выступает рост занятости, то при системном кризисе этот критерий действует лишь в конечном счете. Технологическое обновление предполагает качественно новые требования к трудовым ресурсам, то есть серьезные структурные изменения на рынке труда. Поэтому для выхода из системного кризиса характерно запаздывающее восстановление занятости, когда высокая безработица сохраняется на фоне экономического роста. Возникает своеобразный конфликт между новой экономикой и старой статистикой, и для его разрешения требуется определенное время. В-третьих, нельзя преодолеть системный кризис лишь мерами макроэкономической политики, макроэкономического регулирования при всей важности бюджетных и денежно-кредитных проблем. Ответственная макроэкономическая политика не должна упускать из виду важность структурных и институциональных решений, обеспечивающих модернизацию национальной социально-экономической системы. Системные кризисы можно охарактеризовать как инновационные. И в смысле возникновения (накануне, во время или после кризиса) новых экономических и политических институтов, и в смысле появления нового поколения политиков, предпринимателей и экспертов, и в смысле создания новой технологической базы, приходящей на смену сложившейся в результате предыдущего системного кризиса. Такой кризис завершается, когда происходят сдвиги и трансформации, о которых шла речь выше, или, другими словами, когда будет дан ответ на поставленные кризисом вопросы. Это прежде всего:

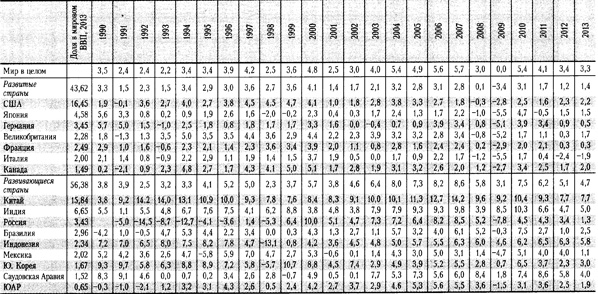

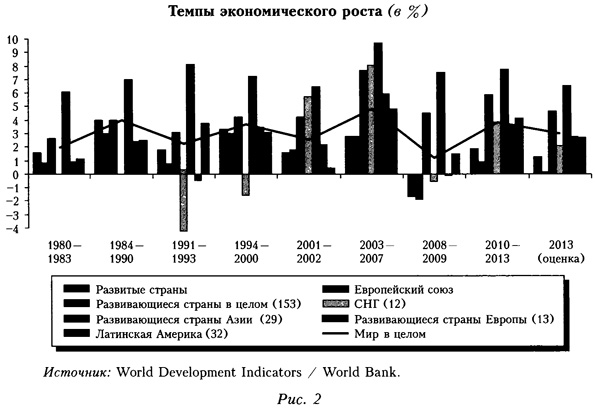

Названные проблемы предполагают переосмысление теоретических основ современной экономической политики и общепринятых практических рекомендаций. На протяжении 1980-2000-х годов ее ключевым вопросом было обеспечение экономического роста и макроэкономической стабильности, а основными препятствиями на этом пути считали высокую инфляцию и избыточное государственное вмешательство. Подобное понимание задач и рисков получило концентрированное выражение в так называемом «Вашингтонском консенсусе» — своде базовых рекомендаций преимущественно для развивающихся стран (Williamson, 1989). Мы не отрицаем важности макроэкономической стабильности, но сегодня перед экономистами и политиками стоит задача найти дополнительные инструменты регулирования экономического развития, которые позволили бы избежать длительной стагнации на фоне низкой инфляции. Экономический рост и его стимулированиеВ докризисное десятилетие в мире наблюдались беспрецедентно высокие темпы роста, казавшиеся результатом обретенных экономико-политических инноваций, которые теперь будут действовать всегда. Это определяло нежелание денежных властей (особенно в США) сдерживать рост кредитования и тем самым замедлять перегрев экономики. Высокие темпы демонстрировали как развитые, так и развивающиеся страны. Теперь рост замедлился, в связи с чем возникает ряд вопросов. Та6лица 1 Темпы прироста ВВП в ведущих развитых и развивающихся странах по годам, 1990-2013 гг. (в %)

Источники: Росстат; IMF; OECD. Можно ли считать низкие темпы роста частью той самой «новой нормальности», о которой писали еще в начале кризиса? (табл. 1-2). Состоит ли она преимущественно в особенностях денежной политики (количественные смягчения, низкая процентная ставка и т. д.) или речь идет о том, что результатом такой политики может стать устойчивый период низких темпов роста? Иными словами, отражают ли нынешние темпы роста краткосрочные проблемы (еще не преодоленного кризиса, общей политической неустойчивости) или это характерная черта будущей посткризисной модели экономического развития?3 Таблица 2

Темпы прироста ВВП в ведущих развитых и развивающихся странах по периодам (в среднем за период, в %)

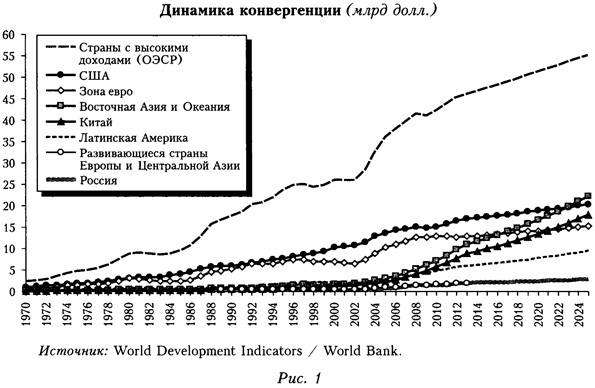

Источники: Росстат; IMF; OECD. Соответственно возникает вопрос о перспективах роста развивающихся стран, особенно тех, от которых ожидали экономического чуда. Отметим, что и сама гипотеза о наличии группы стран BRIC содержала заявку на него. С их динамичным развитием связывали немало надежд. Первоначально ускоренное развитие стран с формирующимся рынком породило ожидания грядущей конвергенции развитых и развивающихся экономик, поскольку при ответственной (и «правильной», основанной на международном опыте) экономической политике менее развитые страны по определению должны расти быстрее (рис. 1).

Далее, в самом начале кризиса, когда он еще воспринимался как «англосаксонский» феномен, страны с формирующимся рынком претендовали на то, чтобы стать спасительной гаванью от экономических бурь, в которых западный бизнес может пережить кризис. Тогда же появилась гипотеза о наличии так называемого феномена decoupling, то есть ситуации, при которой страны BRIC и ряд аналогичных развивающихся экономик смогут сохранить свою устойчивость, «отвязавшись» от кризисного пути развития западного (включая Японию) мира. Развернулась дискуссия о том, насколько в обозримом будущем развивающиеся страны сумеют повторить успехи предыдущих 20 лет. Выдвинута гипотеза, в соответствии с которой высокие темпы роста развивающихся стран в этот период были аномальными и теперь произойдет их коррекция до уровней, характерных для 1970-1980-х годов (Äslund, 2013). Есть, правда, проблема адекватности измерения темпов роста. С самого начала появления понятия ВВП существовали сомнения в корректности его измерения. Особые сложности здесь возникали в условиях структурных сдвигов, то есть в период системных (структурных) кризисов. Качественное обновление экономической системы резко ограничивало возможность сопоставимых измерений ВВП и его динамики. Новые, особенно возникающие в условиях кризиса, секторы экономики, как правило, плохо улавливаются статистикой, привыкшей измерять традиционные экономические реалии. К таким отраслям в настоящее время относятся информационные и биотехнологии, производство новых материалов4. Требуется время для адаптации статистики к новым реалиям, а потому вполне вероятно занижение уровня развития экономики в условиях системного кризиса, особенно на этапе выхода из него. Как перечисленные проблемы выглядят на практике в последние годы? Экономическая динамика 2008-2013 гг. не позволяет сделать однозначный вывод о начале фазы долгосрочных низких темпов роста, а тем более — о переходе к модели долгосрочной стагнации (secular stagnation). Механизм развертывания последней можно представить гипотетически (Teulings, Baldwin, 2014), но пока нельзя подтвердить эмпирически: период низких темпов роста еще не столь длительный, чтобы делать долгосрочные выводы. Несмотря на замедление развития мировой экономики в 2012-2013 гг., средние темпы роста в этот период хотя и ниже, чем в 2000-е годы, но соответствуют среднегодовым темпам роста мирового ВВП в 1990-е годы (рис. 2). Поэтому говорить о долгосрочной стагнации пока преждевременно.

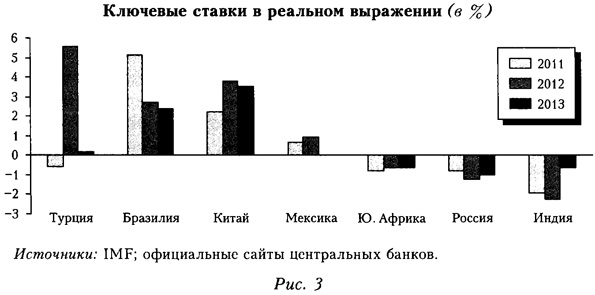

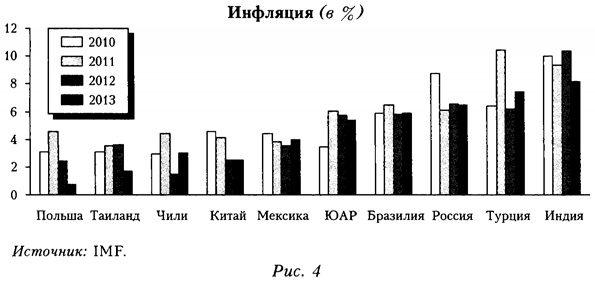

Темпы роста развитых стран существенно замедлились как в докризисном (по сравнению с 1990-ми годами), так и в посткризисном периоде. При этом значимый вклад в это замедление вносит Европа, а среднегодовые темпы роста неевропейских развитых стран превышают 2%. Развивающиеся страны пока остаются наиболее динамичной группой, хотя их темпы роста заметно замедлились в 2012-2013 гг. Причем лидерство здесь по-прежнему поддерживается за счет азиатских стран. Однако доля развивающихся стран в мировом ВВП повышается благодаря как высоким темпам роста в развивающихся странах Азии, так и расширению группы динамично растущих развивающихся стран, в частности за счет стран Латинской Америки. Экономическая дискуссия о долгосрочной стагнации, развернувшаяся в настоящее время в экономической литературе5, имеет несколько измерений. Первое измерение связано с вопросом о том, касается долгосрочная стагнация потенциального или фактического ВВП. Факторы замедления темпов роста потенциального ВВП известны еще с 1980-х годов и действовали на протяжении всего периода быстрого экономического роста в 1990-2000-е годы. К их числу относятся: замедление темпов прироста населения развитых стран (в ряде стран — даже сокращение его численности); старение населения; достижение практически во всех развитых странах естественного предела в доле населения, имеющего высшее образование; развитие аутсорсинга и перенос промышленных производств из развитых в развивающиеся страны; рост альтернативных издержек, связанных с экологическими проблемами. Первые два фактора определяют замедление темпов роста предложения рабочей силы, следующие факторы — замедление темпов роста совокупной факторной производительности. В 1990-2000-е годы влияние данных факторов было ослаблено за счет развития сектора услуг, стимулирования культуры потребления, продления возраста активного вовлечения людей в трудовую деятельность и перераспределения добавленной стоимости при производстве новых продуктов между развитыми и развивающимися странами в пользу первых, при том что физическое производство размещено в последних. Кроме того, с точки зрения темпов роста потенциального ВВП больше внимания уделяется качеству роста.К числу факторов, повлиявших в последние годы на замедление темпов роста фактического ВВП, относятся избыточное давление на экономику со стороны государственного и частного долга, ограничение притока мигрантов в развитые страны и завершение действия эффекта технологического цикла, связанного с развитием ИКТ. Второе измерение дискуссии о долгосрочной стагнации касается вопроса о том, справедливо это только для развитых стран либо затрагивает все страны. При описании факторов замедления темпов экономического роста мы практически везде упоминали группу развитых стран. Однако такое замедление в них неизбежно влияет на темпы роста и развивающихся стран. Основными каналами этого выступают аутсорсинг производства, наличие основного объема конечного спроса в развитых странах, необходимость трансфера технологий и капитала из развитых в развивающиеся страны, глобализация мирового финансового рынка, способного перенаправлять в условиях глобального спада экономической активности капиталы из развивающихся стран в безрисковые активы (то есть активы в развитых странах). Динамика фактического ВВП развитых стран прямо влияет на фактический ВВП развивающихся стран. Третье измерение касается проблемы сходимости (конвергенции) уровня жизни между странами. Как показано в недавней работе Д. Родрика (Rodrik, 2011), долгосрочная тенденция к сходимости уровней жизни устойчиво наблюдалась примерно до середины XX в., после чего межстрановое неравенство, по крайней мере, не снижается либо даже возрастает. Фактически мы наблюдаем процесс усиления дифференциации между различными развивающимися странами. С одной стороны, достаточно большая группа крупнейших развивающихся стран (Китай, Ю. Корея, Россия, Бразилия, Чили, Мексика, Турция и др.) уверенно догоняет развитые страны по показателям абсолютного размера экономик и подушевого ВВП (особенно с учетом ППС, отражающего различия в уровне цен между странами). В этом смысле проверка гипотезы конвергенции с учетом весов стран по ВВП дает положительные результаты. В то же время большинство развивающихся стран, включая страны с низкими доходами населения (low-income countries), имеет на длинных временных промежутках неустойчивые низкие темпы экономического роста, что не позволяет им приближаться к развитым странам. В отношении этих стран гипотезы сходимости не подтверждаются практикой. Новые контуры макроэкономической политикиПравительства развитых стран активно прибегают к макроэкономическим инструментам стимулирования роста, в том числе к тем, которые можно отнести к разряду экзотических или нетрадиционных. Сверхмягкая денежная политика — в форме количественного смягчения (quantitative easing), трансформации механизмов рефинансирования центральных банков из средства поддержания ликвидности в инструмент фондирования операций коммерческих банков, близких к нулю или отрицательных процентных ставок — призвана сделать финансовые ресурсы доступными для запуска инвестиционного процесса. Низкая инфляция и риски попасть в ловушку дефляции делают эти меры политически приемлемыми, хотя остаются открытыми вопросы об их долгосрочных перспективах и рисках денежной дестабилизации. С одной стороны, надо понимать, как долго можно проводить политику количественного смягчения и в какой мере ее прекращение приведет к замедлению темпов роста с возможной новой рецессией. С другой стороны, не понятны долгосрочные последствия проводимой денежной политики, которая в значительной мере противоречит опыту и логике монетарной сдержанности, характерной для развитых стран в 1980-2000-е годы (после стагфляции 1970-х). В нынешней ситуации сохраняется риск своеобразной ловушки денежной политики: низкие темпы роста будут заставлять снижать ставки, а их повышение с началом оживления будет вновь подталкивать темпы роста к нулевой отметке. В экономической теории возникшую ситуацию объясняют, используя гипотезу Дж. М. Кейнса о «ловушке ликвидности», однако этот вопрос пока изучен недостаточно. Параллельно идет острая дискуссия о возможности и целесообразности проведения мягкой бюджетной политики. Высокий уровень долга и (или) бюджетного дефицита в большинстве развитых стран требует ограничить бюджетные расходы и даже сокращать их. Однако бюджетный консерватизм чреват серьезными социально-политическими рисками, и правительства ряда развитых стран не решаются прибегнуть к подобным мерам. Неопределенной остается ситуация с возможностью стимулировать экономический рост при помощи бюджетной политики (дискуссия о целесообразности бюджетного ужесточения — austerity). Столкнувшись с тяжелым бюджетным кризисом, правительства ряда развитых стран стали проводить политику наращивания бюджетных расходов в качестве традиционной антициклической меры. Однозначного понимания эффективности такой политики нет. Эмпирические наблюдения показывают, что ограничение бюджетных дисбалансов может вести к улучшению экономической ситуации. Во всяком случае, об этом свидетельствует опыт Великобритании и США, которые пошли по пути сокращения бюджетного дефицита, что сопровождалось снижением безработицы и повышением темпов роста. Европейский опыт также показывает, что более успешные в политическом и экономическом отношении страны проводят жесткую бюджетную политику (прежде всего Великобритания и Германия, а также Греция и Португалия). Напротив, в ведущих странах зоны евро, которые не решаются идти по пути бюджетной стабилизации (в первую очередь Франция и Италия), экономика балансирует на грани рецессии. Впрочем, большинство стран, резко нарастивших государственные расходы, все-таки сократили бюджетный дефицит и государственный долг. В области денежной политики на повестке дня стоит отказ от нестандартных мер денежно-кредитной политики, принятых в ходе кризиса для стабилизации ситуации на финансовых рынках. Однако регуляторы развитых стран при сворачивании антикризисных мер будут действовать крайне осторожно, сокращая объем поддержки по мере восстановления экономической активности и увеличения денежного мультипликатора. В дискуссии о мерах современной макроэкономической политики и стимулирования роста можно выделить четыре важных аспекта. Во-первых, эти меры антикризисные, то есть они преимущественно нацелены на смягчение кризиса, но сами по себе не решают структурных проблем, вызвавших его. Это наглядно проявляется в том, что в условиях неопределенности спрос на кредиты очень низкий даже при отрицательной процентной ставке. Иными словами, фактор неопределенности (структурной, технологической, а в ряде случаев — и социально-политической) обусловливает низкую экономическую активность. Во-вторых, несмотря на текущую макроэкономическую экзотику, классические принципы макроэкономической политики (поддержание низкой инфляции и бюджетного дефицита, либерализация торговли, дерегулирование) остаются актуальными в качестве условий устойчивого роста в долгосрочной перспективе. В этом смысле «Вашингтонский консенсус» не отменяется, но должен быть модифицирован. В-третьих, политику количественного смягчения успешнее применяют в странах (регионах), эмитирующих резервную валюту, которая пользуется спросом во всем мире. В-четвертых, эти меры не могут быть автоматически использованы другими странами, особенно развивающимися. Возможности проведения мягкой бюджетной и денежной политики определяются не только глубиной кризиса, но и конкретными обстоятельствами текущего экономического положения и накопленного опыта («кредита доверия») к политике данной страны. Для стран с формирующимся рынком стандартные принципы и меры макроэкономической политики остаются актуальными: при применении нестандартной денежной политики риски для экономики гораздо выше. Действительно, важнейшей особенностью ситуации в развитых странах стало то, что нетрадиционная денежно-кредитная и бюджетная политика не ведет к росту инфляции. Ситуация в развивающихся странах гораздо менее однозначная: инфляционный фон выше, реакция экономики на рост денежного предложения менее гибкая (рис. 3-4). Поэтому опасно применительно к развивающимся странам делать вывод о целесообразности отказа от базовых принципов «Вашингтонского консенсуса», то есть снятия с повестки дня вопросов макроэкономической стабильности и обеспечения благоприятного предпринимательского климата.  Другое дело, что необходимо пойти дальше. Кризис показал, что стабильность цен и выпуска не обязательно гарантирует финансовую стабильность: поведение экономических агентов становится более рискованным. Теперь очевидно, что ситуация на финансовых рынках значительно больше влияет на экономическую активность, чем предполагалось ранее. На этом фоне некоторые рекомендации и ориентиры нацеленной на стимулирование роста экономической политики также претерпевают изменения.

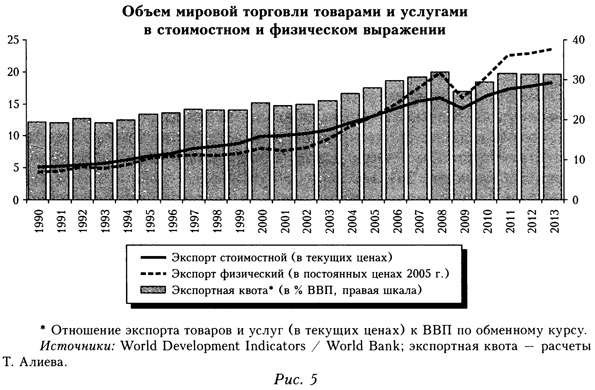

Целевой ориентир по инфляции. Высказываются предположения о целесообразности повысить целевой ориентир инфляции в стабильной экономике с 2 до примерно 4%. Это существенное изменение представления о макроэкономических основах экономического роста. Границы валютного контроля. Дискутируется вопрос о пределах либерализации денежной политики, включая возможность введения при определенных обстоятельствах валютного контроля (особенно счета капитальных операций). В последние десятилетия политика регулирования трансграничных финансовых потоков эволюционировала в направлении большей либерализации, причем в развивающихся странах этот тренд был более выраженным. Однако события последних лет показывают, что либерализация рынка капитала подчас создает существенные риски, которые нельзя игнорировать. Основная проблема не в масштабах трансграничного движения капитала, а в высокой волатильности его потоков. Деофгиоризация. С наличием офшорных зон все меньше готовы мириться как развитые, так и развивающиеся страны. Однако в борьбе с офшорами надо видеть два аспекта спроса на их услуги: с одной стороны, фискальный, как способ минимизации налогов, взимаемых в национальных юрисдикциях, а с другой — связанный с минимизацией рисков ведения бизнеса, желанием замаскировать конечного бенефициара по соображениям личной и предпринимательской безопасности. Первая проблема универсальная, общая как для развитых, так и для развивающихся стран, и ее можно решать или ужесточением контроля, или снижением налогов. Вторая касается преимущественно развивающихся стран с неустойчивыми политическими режимами или плохим предпринимательским климатом. Здесь, конечно, возможны и репрессивные меры, но более эффективно улучшить качество бизнес-среды. Без этого скоординированные усилия стран по деофшоризации приведут скорее к переходу компаний из офшоров под юрисдикцию развитых стран, чем к возвращению в национальные юрисдикции. Хотя, разумеется, в конечном счете решение будет зависеть от оценки соотношения рисков и доходов (risk-profit ratio) в каждом индивидуальном случае. Наконец, в дискуссиях о перспективах экономического роста меняется представление о проблеме неравенства. Если в предшествующие десятилетия эта тема обсуждалась преимущественно в глобальном контексте — с точки зрения соотношения развитых и развивающихся стран, то теперь в центре внимания оказались вопросы неравенства в развитом мире (Piketty, 2014). Появились два новых обстоятельства, стимулировавших интерес к этой проблеме. С одной стороны, «кривая Кузнеца» задавала определенные теоретические рамки, в которых развивались дальнейшие исследования. Доминировало представление, что при достижении определенного уровня экономического развития дальнейший рост ослабляет проблему неравенства. Более тонкие экономические исследования не подтверждали этот вывод однозначно, но политическая ситуация (в отличие от периода индустриализации XIX — начала XX в.) не давала повода для тревоги, поскольку по мере экономического роста росло благосостояние общества. С другой стороны, либеральная экономическая модель, доминировавшая в большинстве развитых стран после кризиса 1970-х годов, фактически предполагала необходимость прежде всего обеспечить экономический рост, который сам по себе приведет к росту благосостояни я всех, независимо от того, будет общий рост экономики и благосостояния сопровождаться углублением или сокращением неравенства. Исследования последнего десятилетия указывают не только на усиление поляризации в современных развитых обществах, но и на то, что подобная ситуация становится структурным фактором торможения экономического роста6. По-видимому, обсуждение этих вопросов будет в центре экономико-политической дискуссии в обозримом будущем. По сути, речь идет о возврате к обсуждению гипотезы С. Кузнеца (Kuznets, 1966), но теперь применительно к перспективам соотношения экономического роста и уровня неравенства по мере отхода от традиционной индустриальной модели и глубоких структурных сдвигов в развитых странах. Тенденции глобализации и глобальных дисбалансовГлобализация выступает важнейшей характеристикой последних десятилетий, основным фактором и одновременно результатом современного экономического роста. С ней связывают как социально-экономические успехи, так и социально-экономические провалы. Глобализацией объясняют и беспрецедентный экономический рост в 1990-2000-е годы, и глобальный кризис, начавшийся в 2008 г., и социальную стагнацию, сопровождающуюся усилением неравенства. Рассмотрение социально-политических и экономических последствий глобализации выходит за рамки настоящей статьи. Нас интересует, насколько устойчив этот тренд, какое воздействие оказал на него глобальный кризис и каковы перспективы глобализации в посткризисном мире. При оценке перспектив глобализации следует учитывать два аспекта: конъюнктурный (проблема дисбалансов, или «пузырей» активов) и структурный (технологический). Уже накануне и в начале последнего кризиса ряд экономистов считали глобальные дисбалансы важнейшим источником обострения проблем. Прежде всего речь шла о фактическом разделении мира на потребляющие и сберегающие страны. Собственно, термин «Кимерика» порожден сложившимся разграничением между потребительским бумом в Америке (можно сказать, на Западе) и мощным процессом сбережения в Китае и других растущих странах Азии (Ferguson, 2008. Р. 300). Необходимо понимать, удается преодолевать эти дисбалансы или после некоторого смягчения они вновь начнут нарастать, в том числе из-за самих антикризисных мер (прежде всего политики количественного смягчения), которые могут привести к возникновению новых проблем (инфляции и «пузырей»). Отсюда возникает тема, связанная с принципиальной возможностью нейтрализовать дисбалансы, уравновешивая глобальный рынок глобальным регулированием7. Однако ключевым становится вопрос о перспективах глобализации в новых технологических реалиях. Дело в том, что по мере социально-экономического прогресса, роста благосостояния происходит удорожание труда в основных развивающихся странах. Они все менее способны конкурировать с развитыми странами — во всяком случае по цене труда. В совокупности с новейшими технологическими достижениями (снижение доли живого труда в новейших производствах) это создает принципиальную основу замедления темпов роста мировой торговли (Улюкаев, 2014).Теперь эти страны должны конкурировать преимущественно за институциональные улучшения предпринимательского климата. Роль товарообмена между странами (соответственно разделения потребления и сбережения) ослабевает. В странах с формирующимся рынком все больше внимания надо уделять не столько поддержке экспорта (он, конечно, важен и даже может расти), сколько улучшению условий для предпринимательской деятельности безотносительно к тому, на какие рынки она направлена. Более того, с ростом благосостояния развивающихся стран их внутренний рынок становится не менее, а более важным для их роста, чем рынки развитых стран. Таким образом, рост издержек в развивающихся странах (прежде всего на труд), с одной стороны, и рост их внутреннего спроса — с другой, могут стать факторами замедления темпов роста мировой торговли или даже некоторого сокращения мирового товарооборота. В этом нет ничего странного. Деглобализация происходила и в 1870-1880-е годы, и в середине XX в. По-видимому, периоды глобализации и деглобализации периодически сменяют друг друга. Вообще, опыт последних 200 лет показывает, что было бы ошибкой рассматривать глобализацию как некоторый линейный процесс. С начала XX в. можно было наблюдать несколько этапов расширения и свертывания глобализации, причем каждый раз казалось, что эта тенденция возобладала навсегда8. Анализ современных экономических тенденций не позволяет сделать однозначный вывод о деглобализации (рис. 5). Но следует обратить внимание на ряд важных тенденций, причем некоторые могут иметь долгосрочный характер. Они связаны с динамикой как товарных, так и финансовых рынков.

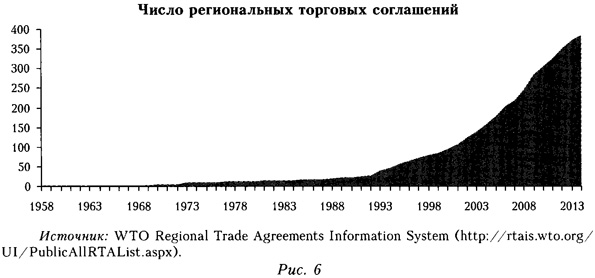

Темпы роста мировой торговли замедляются. Правда, при анализе ее ускорения в 2000-е и замедления в 2010-е годы важно учитывать ценовой фактор и эффект двойного счета. Иными словами, высокая динамика цен на сырьевые ресурсы могла искусственно завышать объем международной торговли. Кроме того, наблюдаемое в 2012-2013 гг. ее замедление скорее всего объясняется вялой динамикой спроса и ухудшением условий финансирования торговли. Несколько сокращается объем мировых прямых трансграничных инвестиций, однако это нельзя интерпретировать однозначно. Масштабный рост их потоков был одной из главных особенностей мирового экономического развития в конце 1990-х — 2000-е годы, источником ускоренного экономического роста в докризисное десятилетие. Сейчас, несмотря на высокую волатильность потоков инвестиций, они колеблются около достигнутого уровня: среднегодовой объем мировых прямых иностранных инвестиций (ПИИ) в 2005-2012 гг. составил около 1,5 трлн долл. Значимо меняется соотношение развитых и развивающихся стран как реципиентов в совокупном объеме инвестиций: если в 2000 г. на развивающиеся страны приходилось 20% всех мировых ПИИ, то в 2009 г. — 50, а в 2012 г. — 60%. В посткризисном периоде восстановились и даже выросли потоки инвестиций в развивающиеся страны Азии и Латинской Америки. Причем развитые страны остаются основным поставщиком иностранных инвестиций, хотя их доля сократилась с 90% в начале 2000-х годов до 65% в 2012 г., но по-прежнему доминирует. В то же время замедлилось трансграничное движение капитала между ведущими странами. Если в 2007 г. финансовые потоки между странами «большой двадцатки» составляли 18% их совокупного ВВП, то теперь этот показатель не достигает 4,5%, а во всей мировой экономике они сократились на 60% (Lund et al., 2013; Atkins, Fray, 2014). Разумеется, некоторые экономисты могут видеть в этом укрепление стабильности мировой экономики, что отражает известную дихотомию «стабильность, которая откладывает кризис, или рост, который его приближает». Однако ценой такой стабильности может стать долгосрочное торможение экономического развития. Отчетливо заметен «спрос» на протекционистскую политику и идеологию, правда не в грубой форме торговых запретов и высоких пошлин, противоречащих требованиям ВТО. Подобные меры, введенные в кризисный период, охватывают не более 5% объема мировой торговли. Однако гораздо большую роль начинают играть своего рода «разрешенные» барьеры в торговле — нетарифные, связанные с качественными ограничениями (фитосанитарные, экологические и т. п.). Новым трендом стала «регионализация глобализации» — рост количества соглашений о свободной торговле (рис. 6). Можно ожидать трансформации системы ВТО в направлении формирования «групп по интересам»: здесь возможен отход от единогласия как единственного принципа при формировании соглашений групп стран по отдельным вопросам, в том числе секторальным.

В результате изменяется модель внешнеэкономической политики ведущих стран. Реальные масштабы современной экономики и соответственно внешнеэкономической деятельности определяются не столько размером экспорта и импорта, сколько объемом добавленной стоимости, которую создает та или иная страна, ее влиянием в рамках глобальных цепочек добавленной стоимости (global value chains, GVC). При выработке внешнеэкономической стратегии сегодня важно включиться в такие цепочки, повысить долю добавленной стоимости, создаваемой национальными компаниями, и конкурентоспособность продукции, в том числе за счет размещения производств в «дешевых» странах и использования импортных комплектующих. За этим следует переосмысление целей и механизмов внешнеэкономической политики как фактора экономического роста. С одной стороны, меняются регулирование внешней торговли и отношение к роли импорта. Стратегии экспортоориентированного роста и защиты от импорта больше не совместимы. В обоих случаях ключевым вопросом становится международная конкурентоспособность продукции. С другой стороны, меняется само понимание протекционизма. На смену защите отечественного производителя, находящегося на территории страны, приходят защита отечественных транснациональных производителей, обеспечение их интересов во всех звеньях глобальной цепочки добавленной стоимости. Это означает, что пограничные и внутренние барьеры, контроль за технологиями и охрана интеллектуальной собственности, конкуренция и доступ на рынки других стран, входящих в эти глобальные цепочки, становятся важными инструментами продвижения отечественных компаний и повышения их конкурентоспособности. Национальный протекционизм превращается в протекционизм своих участников глобальных цепочек создания стоимости. Тенденции реиндустриализацииФактором деглобализации может стать еще одна важная тенденция последнего времени — реиндустриализация развитых стран. На протяжении последних примерно 50 лет в них сокращалась доля промышленности в ВВП и в занятости, причем посткоммунистическая Россия также включилась в этот процесс. Критики современного капитализма считали это деиндустриализацией, большинство исследователей характеризовали данный тренд как формирование постиндустриальной экономики и общества. Современная реиндустриализация может быть результатом действия ряда факторов. Причем удорожание труда в странах с формирующимся рынком не определяющее. В конце концов, есть много бедных и относительно стабильных стран, куда можно перенести производство для минимизации издержек. Реиндустриализация (если эта тенденция подтвердится) представляет собой не возвращение традиционных производств в развитые страны, а формирование новых отраслей промышленности, характерной чертой которых становится относительное снижение доли труда в издержках и рост значимости таких факторов, как близость исследовательской базы (в связи с повышением доли R&D) и основного потребительского спроса. Удорожание труда в ведущих развивающихся странах, особенно в Юго-Восточной Азии, вносит лишь некоторый вклад в этот процесс (Egawa, 2013). Важным фактором реиндустриализации может стать серьезная трансформация на рынке энергоресурсов. Наблюдаемое удешевление энергии связано как с новейшими технологическими решениями по извлечению нетрадиционных видов газа и нефти, так и с существенным расширением возможностей их транспортировки. Не менее важен фактор близости рынка сбыта. В настоящее время, когда товар становится все более индивидуально ориентированным, близость его потребителя превращается в важный фактор конкурентоспособности. В условиях динамичного обновления экономики важна близость разработчиков новых технологий и продуктов, которые находятся преимущественно в развитых странах. Анализ новых отраслей представляет особый интерес с точки зрения выявления перспективных технологических секторов, которые станут драйверами экономического роста в обозримой посткризисной перспективе. Пока тенденция к реиндустриализации не прослеживается статистически, хотя можно наблюдать конкретные примеры возрождения производств на давно закрытых промышленных предприятиях (например, в США). Разумеется, это производства с радикально обновленными технологиями (примером может служить возрождение трубной промышленности для добываемых в США сланцевой нефти и газа). В этих условиях новое содержание может получить промышленная политика. Но теперь это не «назначение чемпионов» и не перераспределение бюджетных ресурсов в пользу отдельных предприятий и секторов, а создание институциональных условий, благоприятных для развития новых секторов экономики.

Рассмотренные в настоящей статье тенденции и проблемы имеют непосредственное отношение к развитию экономической ситуации в России. Однако этот анализ должен стать предметом отдельной работы. Авторы выражают признательность С. Дробышевскому, Г. Идрисову, П. Кадочникову, С. Синельникову-Мурылеву за ценные рекомендации, высказанные при подготовке статьи.

1 Ряд экономистов рассматривают проблему смены технологической базы в логике «больших циклов конъюнктуры» Н. Д. Кондратьева — длинных волн, охватывающих 50 —60-летний период (Кондратьев, 1925). Это интересная и потенциально продуктивная гипотеза, хотя строгих доказательств ее справедливости нет и быть не может в связи с отсутствием достаточного числа статистических наблюдений. Сам Кондратьев рассматривал свои выводы лишь как гипотезу. 2 Из речи П. Волкера при вступлении в должность президента ФРС. Июль 1979 г. 3 Л. Саммерс поставил под сомнение возможность обеспечить устойчивый рост в США в обозримой перспективе и в связи с этим предостерег от слишком решительного сворачивания мер ФРС по стимулированию роста (Summers, 2013; 2014). 4 «Эти показатели были разработаны для экономики зерна и стали, а не для той, в которой наиболее динамично развиваются секторы производства информации и обработки данных. Они недооценивают вклад инноваций в экономический рост» (Мокуг, 2014). 5 См., например: Teulings, Baldwin, 2014. 6 Дискуссию о неравенстве см. в: Journal of Economic Perspectives. 2013. Vol. 27, No 30 (см.: Alvaredo et al.; Mankiw; Corak; Bonica et al.). 7Д. Родрик в самом начале глобального кризиса писал о регулятивных проблемах, порождаемых глобализацией: «Хотя экономическая глобализация принесла развитым странам беспрецедентный уровень благосостояния и обернулась благом для сотен миллионов бедных рабочих в Китае и других странах Азии, она выстроена на ненадежном фундаменте. В отличие от внутренних рынков, развитию которых способствуют местные регуляторы и политические институты, глобальные рынки пока что „недостаточно укомплектованы". Так, не существует ни глобального антимонопольного органа, ни глобального кредитора последней инстанции, ни глобального регулятора, ни глобальных гарантий, ни, конечно же, глобальной демократии. Другими словами, мировые рынки страдают от слабого управления, а следовательно, и от низкой легитимности» (Родрик, 2008). Эти проблемы были в дальнейшем детально исследованы в: Родрик, 2014. Гл. 10; Улюкаев, 2014. Гл. 1. 8 Подводя итоги предвоенного экономического развития, Дж. М. Кейнс писал в 1919 г.: «Какой замечательный период в экономическом развитии человечества пришел к концу в августе 1914-го! ...Житель Лондона мог заказывать по телефону, попивая чай в постели, товары со всего света, в таком количестве, сколько пожелает, причем в уверенности, что утром их доставят прямо к двери; в тот же самый момент и таким же способом он мог вложить свои средства в предприятия в любой части земного шара и спокойно получить от них дивиденды и преимущества; либо он мог удвоить безопасность своих сбережений вместе с жителями любого большого города на любом континенте. Он мог обезопасить их тотчас, если пожелает, дешевым и простым путем перевода их в любую страну без паспорта или прочих формальностей...». Но здесь же он предупреждал: «Однако, что важнее всего, житель Лондона рассматривал это положение дел как нормальное, привычное, постоянное и улучшающееся, а любые отклонения от него — как нечто скандальное, неправильное и не обязательное» (Keynes, 1919. Ch. 2).

Список литературы Кондратьев Н. Д. (1925). Большие циклы конъюнктуры // Вопросы конъюнктуры. Т. 1, вып. 1. [Kondratiev N. D. (1925). Large Cycles of Conjuncture // Voprosy Konyunktury. Vol. 1, No 1.] May B. (2009). Глобальный кризис: опыт прошлого и вызовы будущего // Экономическая политика. № 4. С. 47—61. [Mau V. (2009). Global Crisis: Past Experience and Future Challenges // Ekonomicheskaya Politika. No 4. P. 47—61.] Родрик Д. (2008). Глобализация: срочно нужен Кейнс // Ведомости. 28 июля. [Rodrik D. (2008). Globalization: We Urgently need Keynes // Vedomosti. July 28.] Родрик Д. (2014). Парадокс глобализации. М.: Изд-во Института Гайдара, 2014. [Rodrik D. (2014). Globalization Paradox. Moscow: Gaidar Institute Publ.] Улюкаев A. B. (2009). Россия и новая макроэкономическая реальность // X Международная научная конференция по проблемам развития экономики и общества. М.: Изд. дом ГУ ВШЭ. [Ulyukaev А. V. (2009). Russia and New Macroeconomic Reality // X International Scientific Conference on Problems of Development of Economy and Society. Moscow: HSE Publ.] Улюкаев A. B. (2014). Болезненная трансформация мировой экономики. М.: Изд-во Института Гайдара. [Ulyukaev А. V. (2014). Painful Transformation of the World Economy. Moscow: Gaidar Institute Publ.] Alvaredo F., Atkinson А. В., Piketty Т., Saez E. (2013). The Top 1 Percent in International and Historical Perspective // Journal of Economic Perspectives. Vol. 27, No 3. P. 3-20. Aslund A. (2013). Why Growth in Emerging Economies Is Likely to Fall // Peterson Institute for International Economics Working Paper. No 13-10. Atkins R., Fray K. (2014). Rapid Fall in Capital Flows Poses Growth Risk // Financial Times. 2014. January 6. Bonica A., McCarty N., Poole К. Т., Rosenthal H. (2013). Why Hasn't Democracy Slowed Rising Inequality? // Journal of Economic Perspectives. Vol. 27, No 3. P. 103-123. Brzezinski Z. (2009). The Group of Two that Could Change the World // The Financial Times. January 14. P. 9. Corak M. (2013). Income Inequality, Equality of Opportunity, and Intergenerational Mobility // Journal of Economic Perspectives. Vol. 27, No 3. P. 79 — 102. Egawa A. (2013). Will Income Inequality Cause a Middle-Income Trap in Asia? // Bruegel Working Paper. No 2013/06. Ferguson N. (2008). The Ascent of Money: A Financial History of the World. N.Y.: Penguin Press. Keynes J. M. (1919). The Economic Consequences of the Peace. N. Y.: Harcourt, Brace, and Howe. Kuznets S. (1966). Modern Economic Growth: Rate, Structure, and Spread. New Haven; London: Yale University Press. Lund S., Daruvala Т., Dobbs R. et al. (2013). Financial Globalization: Retreat or Reset. Global Capital Market 2013 / McKinsey Global Institute. Mankiw N. G. (2013). Defending the One Percent // Journal of Economic Perspectives. Vol. 27, No 3. P. 21-34. Mokyr J. (2014). What Today's Economic Gloomsayers Are Missing: Science Is Enabling Invention Like Never Before and in Ways that Will Improve Life but Isn't Captured by GDP Statistics // Wall Street Journal. August 8. Piketty T. (2014). Capital in the Twenty-First Century. Cambridge, MA: Harvard University Press. Rodrik D. (2011). Unconditional Convergence // NBER Working Paper. No 17546. Summers L. (2013). Why Stagnation Might Prove to Be the New Normal // Financial Times. December 15. Summers L. (2014). Washington Must not Settle for Secular Stagnation // Financial Times. January 5. Teulings СBaldwin R. (eds.) (2014). Secular Stagnation: Facts, Causes and Cures. London: CEPR Press. Williamson J. (1989). What Washington Means by Policy Reform // Latin American Readjustment: How Much Has Happened / J. Williamson (ed.). Washington, DC: Institute for International Economics.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка