Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Платежный баланс укрепляется за счет девальвации и санкций |

|

А. Божечкова

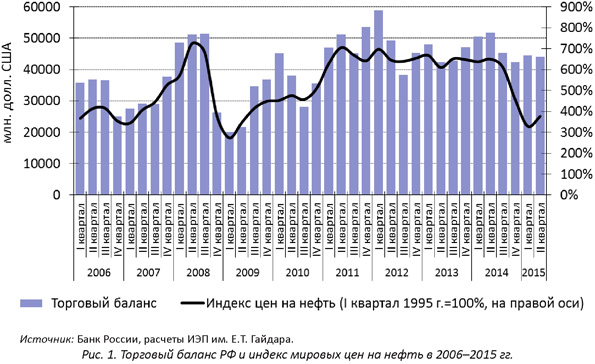

П. Трунин Согласно опубликованной Банком России предварительной оценке платежного баланса за апрель-июнь 2015 г. положительное сальдо счета текущих операций составило 19,2 млрд долл., существенно увеличившись по сравнению с II кв. 2014 г. (на 58,1% или на 12,1 млрд долл.). Увеличение счета текущих операций связано, как и прежде, с эффектами девальвации и санкций: опережающим сокращением импорта по сравнению с экспортом, сокращением отрицательной величины сальдо инвестиционных доходов, баланса услуг, а также сальдо оплаты труда. В условиях продолжающихся санкционных ограничений по привлечению капитала банки снизили во II кв. 2015 г. внешние обязательства на 12,3 млрд долл., погашая накопленный ранее долг. Небанковский сектор, напротив, нарастил во II кв. свои внешние обязательства на 3,9 млрд долл., после того как в I кв. 2015 г. они сократились на 8 млрд долл. В целом, чистый вывоз капитала частным сектором составил 20,0 млрд долл., что ниже соответствующего значения I кв. 2015 г. на 38,5%. Тенденции 1 полугодия позволяют предположить, что при отсутствии новых внешних шоков сальдо платежного баланса по итогам 2015 г. будет достаточно большим, чтобы обеспечить устойчивость курса рубля даже с учетом значительных выплат по внешнему долгу в конце года. Положительное сальдо торгового баланса во II кв. осталось на уровне I кв. и составило 44,1 млрд. долл. экспорт товаров за II кв. 2015 г. сократился на 30% по сравнению с аналогичным периодом предыдущего года (с 132,3 млрд долл. до 92,7 млрд долл.), в том числе экспорт сырой нефти - на 39,7% (до 25,5 млрд долл.), а природного газа - на 33,9% (до 10,8 млрд долл.). За этот же период импорт товаров снизился на 39,8% (с 80,6 млрд долл. до 48,5 млрд долл.). В результате положительное сальдо торгового баланса снизилось на 14,7% по сравнению со значениями II кв. 2014 г. (с 51,7 млрд долл. до 44,1 млрд долл.) (рис. 1).

Высокое положительное сальдо счета текущих операций обеспечила динамика сальдо факторных доходов. Так, дефицит баланса услуг составил 9,2 млрд долл., сократившись (по абсолютной величине) по сравнению со II кв. 2014 г. на 36%: импорт услуг уменьшился на 28,7% и достиг 22,6 млрд долл., что в первую очередь обусловлено снижением расходов россиян на поездки за границу, в то время как экспорт услуг сократился на 22,7% до 13,4 млрд долл. Отрицательный баланс оплаты труда сократился более чем в два раза (на 57,4%) до -1,1 млрд долл. (во II кв. 2014 г. он составлял -2,6 млрд долл.), а дефицит баланса инвестиционных доходов во II кв. 2015 г. по сравнению с аналогичным периодом 2014 г. снизился на 36,5% (с -21,9 млрд долл. до -13,9 млрд долл.) в связи со снижением расходов по обслуживанию сократившегося внешнего долга. Инвестиционные доходы к получению уменьшились на 32,1% (с 10,3 млрд до 7 млрд долл.) в связи с сокращением в предыдущих периодах иностранных активов частного сектора, которые использовались для погашения внешних обязательств. снижение доходов к выплате по нефинансовым предприятиям составило 28,8% (18,4 млрд долл.), а по банкам - 62,5% (2,1 млрд долл.), что определило снижение общих доходов к выплате на 34,8% (21,0 млрд долл.). Таким образом, счет текущих операций обеспечивал значительный приток валюты в РФ, несмотря на ухудшение макроэкономической ситуации. В свою очередь дефицит финансового счета во II кв. 2015 г. составил 14,5 млрд долл. (против 27,7 млрд долл. во II кв. 2014 г. и 37,3 млрд долл. в I кв. 2015 г.). Обязательства российских экономических агентов перед иностранными по итогам апреля-июня 2015 г. сократились на 9,4 млрд долл., тогда как во II кв. 2014 г. все еще наблюдался их рост (на 7,1 млрд долл.). Основное сокращение обязательств пришлось на банковский сектор: во II кв. 2015 г. вследствие продолжающихся санкционных ограничений по привлечению капитала банки снизили внешние обязательства на 12,3 млрд долл., погашая накопленный ранее долг. Небанковский сектор, напротив, нарастил во II кв. свои внешние обязательства на 3,9 млрд долл., после того как в I кв. 2015 г. они сократились на 8 млрд долл. Если во II кв. 2014 г. приток прямых иностранных инвестиций в небанковский сектор составил 10,6 млрд долл., то во II кв. 2015 г. он снизился до 4,7 млрд долл. Задолженность по статье «ссуды и займы» сократилась на 2,9 млрд долл. Иностранные активы резидентов (обязательства иностранных экономических агентов перед российскими) увеличились за апрель-июнь 2015 г. на 5,1 млрд долл. (во II кв. 2014 г. они выросли на 34,8 млрд долл.). Иностранные активы банковского сектора увеличились на 2,3 млрд долл. Прирост иностранных активов прочих секторов составил 2,6 млрд долл., в то время, как во II кв. 2014 г. данная величина равнялась 26,5 млрд долл. Из них на прямые и портфельные инвестиции за рубеж приходилось 2,7 и -0,1 млрд долл. соответственно (13,4 и 1,5 млрд долл. во II кв. 2014 г.). Отметим, что если в 2014 г. рост вложений в иностранные активы небанковского сектора был главным образом обеспечен накоплением наличной иностранной валюты, то в I кв. и II кв. 2015 г. экономические агенты сократили вложения в наличную иностранную валюту на 5,5 млрд долл. (по 2,8 млрд долл. за квартал). в целом, чистый вывоз капитала частным сектором составил 20,0 млрд долл., что ниже соответствующего значения I кв. 2015 г. на 38,5%, а II кв. 2014 г. - на 8,3%. Таким образом, данные платежного баланса говорят о том, что, если в I кв. 2015 г. экономические агенты использовали иностранные активы для погашения обязательств, то во II кв. 2015 г. их поведение несколько изменилось. Размеры сокращения обязательств перед нерезидентами существенно уменьшились, а объемы покупок иностранных активов резидентами выросли. В целом, данные платежного баланса демонстрируют сохранение значительного положительного сальдо счета текущих операций: несмотря на весеннее укрепление рубля, сокращение импорта товаров и услуг во II кв. продолжилось при стабильном экспорте. Что касается финансового счета, то за II кв. чистая задолженность российских экономических агентов перед иностранными практически не изменилась, что опять же свидетельствует о завершении фазы адаптации российской экономики к шокам 2014 г. Тенденции 1 полугодия позволяют сделать вывод о том, что при отсутствии новых внешних шоков общее сальдо платежного баланса по итогам 2015 г., скорее всего, будет достаточно большим, чтобы обеспечить устойчивость курса рубля, даже с учетом значительных выплат по внешнему долгу в конце года.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка