Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Дискуссии о денежно-кредитной политике и состоянии экономики: в поисках конструктивной критики |

|

Могилат А.Н. В настоящее время экономика России развивается под воздействием ряда факторов риска — как внешних (нестабильность на сырьевых рынках, геополитическая ситуация), так и внутренних (структурные диспропорции в экономике). В сложившихся условиях ключевой задачей денежно-кредитной политики (ДКП) выступает сдерживание инфляционного давления на экономику, с одной стороны, и недопущение ее чрезмерного охлаждения — с другой. Ситуация осложняется тем, что для выхода на устойчиво низкий уровень инфляции России необходимо пройти этап дезинфляции, который, как показывает опыт большинства центральных банков (ЦБ), успешно таргетирующих инфляцию, достаточно трудный и даже болезненный. Сложность адаптации к новой парадигме ДКП представляется одной из причин появления в экспертном сообществе разных (нередко — полярных) точек зрения на политику Банка России. Мы полагаем, что современная ДКП в России (как, впрочем, и любая в мире) нуждается в обсуждении, независимом экспертном анализе и — что особенно важно — конструктивной критике. Этому будет способствовать детальное обсуждение наиболее дискуссионных аспектов анализа ДКП. Зачастую из-за широты спектра существующих в литературе индикаторов экономической активности не всегда легко судить о текущем состоянии экономики, поскольку далеко не все индикаторы поддаются однозначной интерпретации, лишенной элементов субъективизма. По этой причине в «неспокойные» для экономики времена при оценке текущей ситуации требуется особое внимание к деталям. Не ставя цель проанализировать все актуальные темы и показатели1, в данной статье мы концентрируемся на двух аспектах, по нашему мнению, наиболее дискуссионных и активно обсуждаемых в литературе, — характеристике фазы экономического цикла и показателях состояния денежно-кредитной сферы. Об индикаторах загрузки производственных мощностейУровень загрузки производственных мощностей — важный инструмент анализа экономической активности, который помогает идентифицировать фазу экономического цикла. Индикаторы загрузки мощностей позволяют судить о наличии инфляционного (или дезинфляционного) давления в экономике, а также о его силе. Изменение уровня загрузки мощностей:

Несмотря на недостатки опросных индикаторов3, они служат релевантным инструментом анализа фазы экономического цикла. Преимущество таких индикаторов перед другими методиками расчета уровня загрузки мощностей4 в том, что никто лучше менеджеров предприятий не может охарактеризовать отклонение текущего выпуска от потенциала (в свою очередь, меняющегося под влиянием различных факторов). Микрообоснование связи между загрузкой и инфляционным давлением для непрерывных производств и производств конвейерного типа следующее: изменяются предельные издержки на труд при изменении выпуска вследствие роста загрузки. Производства таких типов в российской промышленности доминируют по объему валовой добавленной стоимости (ВДС) по сравнению с иными типами производств, для которых загрузка мощностей менее релевантна как индикатор поведения предельных издержек5. Конкретные числовые оценки на российских данных могут, на первый взгляд, свидетельствовать о низком уровне загрузки мощностей и существовании очень большого дезинфляционного потенциала. Для сравнения: инфляционно-нейтральным уровнем загрузки в США считается 82% (Corrado, Mattey, 1997). Однако это не совсем так в силу ряда обстоятельств. Во-первых, использование индикаторов загрузки требует сравнения фактического выпуска с некоторым релевантным «нормальным» уровнем, при этом в силу методологических особенностей точечные оценки различных индикаторов (а также их «нормальные» уровни) часто существенно расходятся6. Поэтому в развитых странах обычно рассматривают текущий уровень загрузки мощностей относительно не 100%, а долгосрочного среднего. Во-вторых, в России высока доля сильно изношенных мощностей, которые не могут выпускать продукцию, конкурентоспособную на рынке. Опросные анкеты не дают представления о масштабе этой проблемы, однако о ней свидетельствуют данные Росстата: низкая доля потребления основного капитала относительно ВВП (порядка 5-6% по сравнению с 15-16% в США)7, высокая степень износа основных фондов (около 50%) и др. Таким образом, загрузка конкурентоспособных производственных мощностей в целом по экономике не ниже, а, вероятно, существенно выше, чем по результатам опросов. В настоящее время уровень8 загрузки мощностей в России не находится на пике, однако все еще выше среднего за период с начала наблюдений (тенденция в динамике загрузки9 отражена на рис. 1). Текущий уровень загрузки заметно ниже среднего за 2011-2013 гг., однако далек от уровня кризиса 2008-2009 гг.

Динамика загрузки говорит о снижении экономической активности. С учетом долгосрочной динамики и при разумном предположении о высокой загрузке конкурентоспособных мощностей это снижение не чрезмерное. Об ожиданиях и настроениях в корпоративном сектореНаряду с индикаторами загрузки мощностей для идентификации разрыва выпуска и фазы экономического цикла важны ожидания корпоративного сектора относительно динамики спроса, занятости, заработной платы, цен и других показателей. Они во многом отражают настроения участников рынка, что, в свою очередь, влияет на макроэкономический фон. Для описания динамики разрыва выпуска опросные индикаторы применяют и за рубежом. В организации Office for Budget Responsibility (2011) исследователи использовали в этих целях ожидания и настроения, как и другие циклические индикаторы. При моделировании влияния финансового кризиса 2008 г. на экономику США в модели GPM специалисты МВФ (Carabenciov et al., 2008) использовали данные опросов старших аналитиков коммерческих банков об условиях банковского кредитования. Показатель, полученный элементарным агрегированием ответов, послужил хорошим приближением индикатора разрыва выпуска в период финансового шока и при добавлении в модель существенно улучшил ее прогностические свойства. Для учета динамики ожиданий и настроений в российском корпоративном секторе был разработан индикатор, опирающийся на актуальные показатели РЭБ10. Для этого в помесячном выражении оценена динамическая факторная модель (ДФМ), основанная на фильтре Калмана и методе главных компонент:

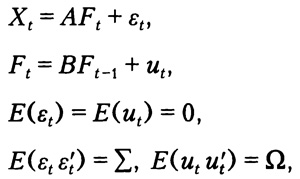

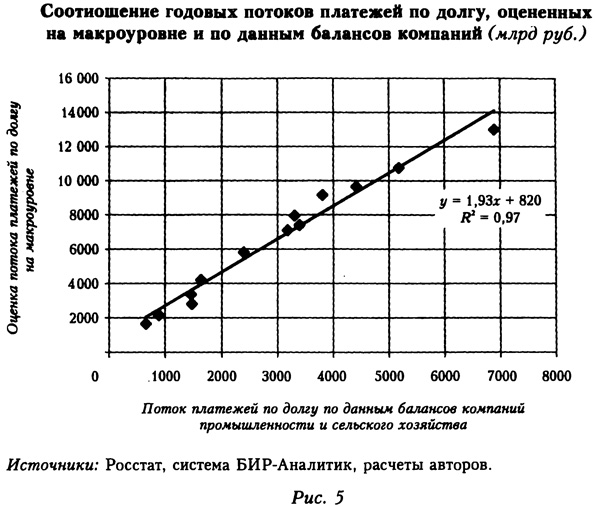

где: Xt — вектор опросных показателей; Ft — вектор факторов, соответствующих данной группе переменных (опросных показателей). Количество факторов в ДФМ ограничено сверху исключительно размерностью Xt, но для устранения «проклятия размерности» количество факторов обычно выбирают существенно меньше, чем число изначальных показателей. Часто критерием, определяющим количество факторов, служит доля объясненной факторами дисперсии (следа ковариационной матрицы) рассматриваемой группы переменных. Согласно результатам построения ДФМ, первый фактор объяснил 40% дисперсии, при этом ее прирост, объясненный вторым фактором, существенно меньше (рис. 2), поэтому первый фактор можно интерпретировать как сводный индикатор ожиданий экономических агентов.

Динамика полученного индикатора сходна с динамикой показателей разрыва выпуска, рассчитываемых при помощи экономико-математических процедур на основе принципов фильтрации (рис. 3). Это позволяет использовать его в качестве прокси для разрыва выпуска, что может помочь решить проблему «последней точки». Согласно оценке на 2015 г., индикатор ожиданий находится в отрицательной области и снижается, что указывает на отрицательный разрыв выпуска и его некоторое углубление, при этом масштаб снижения далек от уровня кризиса 2009 г.

Таким образом, индикатор ожиданий, как и индикаторы загрузки мощностей, свидетельствуют о высокой вероятности отрицательного разрыва выпуска, но не столь глубокого, как в кризис 2009 г. Это означает наличие потенциала безынфляционного роста, однако менее существенного, чем в кризис 2009 г. Учитывая данное обстоятельство, а также то, что формирование небольшого отрицательного разрыва выпуска служит предпосылкой для последовательного и поступательного снижения инфляции, проведение политики контрциклического монетарного стимулирования в настоящее время представляется необоснованным. Об индикаторах ситуации в корпоративном сектореДля идентификации цикла и характеристики текущей ситуации в экономике важны показатели сложившегося делового климата в корпоративном секторе: «выживаемость» компаний под воздействием меняющихся экономических условий (в том числе внешних шоков), а также интенсивность их ротации (firms turnover). «Выживаемость» компании, то есть ее способность продолжать функционирование при ухудшении экономической конъюнктуры, — предмет многочисленных исследований11 по анализу финансовой устойчивости на микро- и отраслевом уровнях. Этот показатель также используется в макроисследованиях как индикатор напряженности в корпоративном секторе. К настоящему времени в литературе сложилось несколько подходов к определению сегмента «проблемных» (в зарубежных исследованиях — «corporate/business failure», «financial distress») компаний (Kareis, Prakash, 1987). В число наиболее распространенных входят (Bellovary et al., 2007): объявление банкротом/участие в деле о банкротстве; наступление дефолта по обязательствам; фактическая ликвидация; реструктуризация/вынужденное изменение стратегии выплаты дивидендов и др.; резкий спад/прекращение производства. Однако, как правило, предпочтение отдается анализу динамики корпоративных банкротств (Platt, Platt, 2008) по следующим причинам:

Ключевые недостатки определения «проблемности» через банкротство следующие. Первый — участие в процедуре банкротства изначально может быть вызвано неэкономическими факторами (например, преднамеренное или фиктивное банкротство). Это может искажать оценку влияния макроэкономического фона на устойчивость корпоративного сектора. Второй — через процедуру банкротства проходят только компании, накопившие критический объем долгов, который невозможно покрыть или отсрочить. Иными словами, в категорию «банкроты» попадают не все компании, испытывающие серьезные финансовые затруднения, а лишь глубоко проблемные, что в том числе определяет относительную редкость события «банкротство». (Справочно: доля банкротств среди компаний промышленности и сельского хозяйства — без учета самых мелких предприятий12 — 1,3%.) Кроме того, при анализе динамики банкротств в российской экономике необходимо учитывать ряд особенностей13. 1. Возбуждение дела о банкротстве не обязательно подразумевает «гибель» компании, поскольку она все еще имеет шанс восстановить свою платежеспособность, — так построена «стандартная» процедура банкротства14. Поэтому показатель интенсивности возбуждения дел о банкротстве как индикатор системных проблем в экономике не вполне корректно использовать сам по себе, вне связи с характеристиками «эффективности» процедуры банкротства. Ключевые индикаторы «эффективности» процедуры банкротства: ее средняя продолжительность, а также доля компаний, которым удалось восстановить платежеспособность в рамках этой процедуры (далее — «выжившие»). Согласно анализу российских данных15, в последние пять лет средняя продолжительность процедуры банкротства16 устойчиво сокращалась при сохранении достаточно высокой (около 25% в год17) доли «выживших» компаний во многом благодаря введению с 2009 г. поправок в Закон о банкротстве, учитывающих опыт развитых стран. 2. В отношении «безнадежных» компаний, не имеющих перспектив восстановить платежеспособность и/или не заинтересованных в дальнейшем продолжении деятельности, законом предусмотрено введение упрощенной процедуры банкротства18. С 2009 по 2014 г. доля «безнадежных» банкротств в промышленности и сельском хозяйстве выросла с 16 до 24%, при этом с 2011 г. показатель устойчиво растет. 3. Следствием относительной редкости банкротств выступает высокий вклад идиосинкратической компоненты в их динамику (он может быть существенно выше по сравнению с событиями высокой частотности). В связи с этим следует осторожно судить о том, шок какого экономического показателя действительно вызвал рост числа банкротств. К сожалению, некоторые авторы склонны делать весьма смелые выводы относительно влияния процентной политики на устойчивость корпоративного сектора, основанные нередко на косвенных оценках, что может привести к неправильной интерпретации результатов анализа. Например, в работе: Апокин и др., 2015, связь между повышением кредитных ставок (вызванным шоком ключевой ставки в декабре 2014 г.) и резким ростом числа банкротств объясняется с использованием оценок модели вероятности банкротства, где долговую нагрузку описывает переменная «отношение чистой кредиторской задолженности к активам компании». Данный показатель хотя и отражает уровень нагрузки на компанию с точки зрения заимствований, однако эта нагрузка иной природы, чем банковские кредиты (подробнее см.: Могилат, 2015). Поэтому оценить влияние процентной политики в рамках данной модели можно лишь опосредованно19, что, в свою очередь, сопряжено с дополнительными допущениями и, как следствие, с дополнительным «шумом». Таким образом, чтобы корректно оценить влияние изменения условий банковского кредитования (в том числе в результате процентной политики) на риски корпоративного сектора, необходимо прямо учитывать соответствующий показатель в модели (см. ниже раздел «О влиянии кредитования на ситуацию в реальном секторе»). Обобщая сказанное, при анализе макроэкономического фона мы строим выводы о ситуации в корпоративном секторе на основании совокупности индикаторов: общее количество банкротств, доля «безнадежных» банкротов, средняя и медианная продолжительность процедуры банкротства и ее «эффективность»; для ответа на вопрос «ухудшилась или улучшилась ситуация в корпоративном секторе?» используем индикаторы динамики банкротств, а для ответа на вопрос «как повлиял тот или иной шок на ситуацию в корпоративном секторе?» опираемся на факторный анализ с учетом особенностей российских данных о банкротстве (в частности, редкости события). Помимо «выживаемости» компаний важный индикатор — интенсивность ротации в корпоративном секторе (firms turnover; entry—exit process). Идея его использования нашла подтверждение как в эмпирических (Bartelsman, Doms, 2000), так и в теоретических (Foster et al., 2005) исследованиях и основана на том, что повышение интенсивности чистой «рождаемости»20 предприятий, как правило, связано с замещением низкоэффективных игроков высокоэффективными, а также с ростом конкуренции на рынке. В докладе Европейского центрального банка (ЕЦБ)21 показатель чистого создания компаний22 (синоним — нетто-создания) также интерпретируется как индикатор динамики потенциального ВВП: периоды быстрого роста потенциала сопровождаются активизацией нетто-созданий, а периоды его снижения — замедлением чистой «рождаемости» предприятий, при этом циклический кризис на эту динамику значимо не влияет (2008-2009 гг.). Гипотеза о наличии связи между интенсивностью ротации предприятий и потенциальным выпуском в экономике в целом подтверждается и на российских данных (рис. 4), за исключением конца анализируемого периода, когда наблюдалось расхождение их динамики. В начале 2015 г. ускоренный прирост числа компаний в экономике

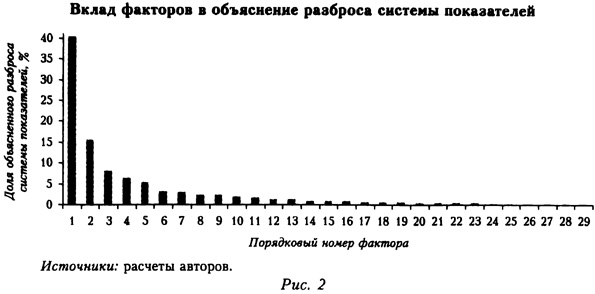

скорее всего был связан с резким ухудшением условий ведения бизнеса в отраслях, сильно зависящих от колебаний спроса и обменного курса через цены запасов и валюту долгов (в первую очередь в торговле и сфере недвижимости). Следствием стал рост «плохих» долгов, что побудило бизнес к выводу активов в новые юридические лица. Влияние данного фактора, а также высокий уровень волатильности показателя чистого создания предприятий затрудняют интерпретацию его текущей динамики. Тем не менее использовать показатель количества нетто-созданий при анализе экономической активности целесообразно. Он может служить, наряду с другими индикаторами, для целей идентификации фазы экономического цикла и степени влияния факторов риска на ситуацию в корпоративном секторе. Об индикаторах развития банковского сектораСреди индикаторов экономической активности, вызывающих дискуссии в экспертном сообществе, особое место занимают денежно-кредитные показатели. Многочисленность обращений к ним связана и с близостью темы широкому кругу читателей, и с объемом средств, обращающихся в банковской отрасли. Порой многообразие показателей банковской статистики вводит авторов в заблуждение. Значимые положения исследования нередко основаны именно на отсылках к статистическим показателям, а их некорректное использование ставит под вопрос авторские выводы. Так, игнорирование переоценки валютных активов и обязательств превращает сокращение показателя в рост (Глазьев, 2015), а некорректное сопоставление оборотов и требований приводит к многократной недооценке доли долгосрочного кредитования в портфеле кредитов (Туманянц, Утученкова, 2015). И если некоторые неточности видны невооруженным глазом, то более сложные деформации не столь очевидны. Одна из таких деформаций — использование пиковых показателей выборки (Гиблова, 2015; Поляков, 2013), наглядных и выразительных, но не отражающих ситуацию во всей ее полноте. Особенно серьезные искажения возникают, когда максимальные по России показатели сравнивают со средними показателями США или Китая (Поляков, 2013). Часто на основе локальных колебаний показателей делают глобальные обобщения. Во многих публикациях первой половины 2015 г. (Туманянц, Утученкова, 2015; Апокин и др., 2015) замедление темпов роста кредитного портфеля банков и рост просроченной задолженности описывались как предвестие краха российской банковской системы, а то и экономики в целом. Однако после короткого периода снижения кредитной активности банки вновь стали наращивать кредитные портфели. В июле-ноябре 2015 г. среднемесячный прирост портфеля корпоративных кредитов составлял 0,7%, что ниже аналогичных значений 2013 г., но мало похоже на обвал кредитования. При этом вызывавший столько опасений рост просроченной задолженности во втором полугодии резко замедлился, а на отдельных сегментах рынка сменился умеренным снижением. На розничном сегменте рынка темпы сокращения кредитного портфеля тоже заметно уменьшились по сравнению с пиковыми значениями первого полугодия. Конечно, в сложившейся ситуации, когда мировые сырьевые цены резко снизились, нет оснований ожидать гладкого восстановления кредитной активности, однако перечисленные выше тенденции свидетельствуют в пользу положительной динамики в банковском секторе и не дают оснований ожидать приближение кризиса. Таким образом, данные второй половины 2015 г. позволяют уверенно говорить о том, что оценки рисков для устойчивости кредитного рынка в целом, в том числе вследствие жесткой ДКП Банка России, несколько преувеличены. Другая, более локальная, проблема анализа денежно-кредитных показателей, характерная для многих российских авторов, — концентрация на кредитах как на единственном канале поступления средств банков в экономику. Подобная точка зрения была в какой-то мере оправданной 7-8 лет назад, когда облигации составляли около 5% банковских активов. Но к настоящему времени их доля в банковских активах более чем удвоилась. В последнее время банки особенно активно наращивали облигационные портфели. За январь-сентябрь 2015 г. портфель корпоративных кредитов вырос на 1,5% (с исключением валютной переоценки), а портфель облигаций — более чем на 10%. Тем не менее многие исследователи, анализируя финансирование банками реального сектора, исследуют исключительно кредитные операции (Алтунян, 2015; Поляков, 2013). Более того, в одном исследовании (Апокин и др., 2015) из кредитного портфеля банков исключаются «квазикредитные сделки», связанные с кредитованием покупок облигаций аффилированными организациями банков23. Если речь идет об особенностях функционирования банковской системы, то разница действительно существенная — кредиты, облигации, векселя различаются ликвидностью, возможностью использования в качестве обеспечения и др. Но в указанных работах речь идет о финансировании реального сектора — заемщику безразлично, через сколько и каких именно посредников прошли деньги банка, прежде чем оказаться на счете получателя. Подобные подходы характерны для многих российских исследователей. Авторы исключают из анализа ставок кредиты Сбербанка (Апокин и др., 2015), отказываясь почти от трети всего кредитного рынка, или игнорируют вклад бюджетных факторов в формирование банковской ликвидности (Гиблова, 2015), в отдельные периоды игравшей не менее значимую роль, чем операции Банка России. В результате позиция авторов на первый взгляд выглядит проще и нагляднее, однако при этом искажается реальная картина функционирования экономических механизмов. О влиянии кредитования на ситуацию в реальном сектореВопрос идентификации денежно-кредитных условий, помимо первого, обозначенного выше, уровня — отбора и мониторинга финансовых показателей, имеет и второй — качественную оценку. Необходимо охарактеризовать текущие денежно-кредитные условия как мягкие, жесткие или нейтральные. Отправная точка в данном вопросе — динамика процентных ставок. Это связано как с тем, что ключевым инструментом воздействия ЦБ на экономику выступают именно ставки (денежного рынка), так и с тем, что влияние их изменения на поведение экономических агентов хорошо видно на микроуровне. Вместе с тем условия финансирования для реального сектора определяются не только уровнем процентных ставок по кредитам, но и рядом других качественных и количественных параметров, включая требования к залогу, срок кредитования, отношение суммы кредита к доходам, валюту кредитования. Причем часть этих показателей может изменяться независимо от ДКП, имея циклические и шоковые колебания, определяемые отношением банков к риску (Jakab, Kumhof, 2015). Соответственно кредитные условия в целом можно идентифицировать на основе всей совокупности указанных индикаторов или пойти по другому пути: оценивать динамику количественных кредитных показателей, сложившихся под их влиянием. Однако в этом случае для получения качественного вывода необходимо соотносить количественные показатели динамики кредитования с «нормальными», фундаментально обоснованными уровнями (Донец, Пономаренко, 2015; Дерюгина и др., 2015). Картину также может дополнить переход от простых количественных к относительным показателям кредитной нагрузки (отношение кредитов к ВВП, коэффициент обслуживания долга — Drehman, Juselius, 2012). Такие оценки позволяют выявлять периоды кредитного бума или спада, что важно с точки зрения не только идентификации и прогнозирования кредитных условий и принятия решений по ДКП, но и управления рисками для финансовой стабильности. (В частности, они применяются Банком России при установлении антициклической надбавки к нормативу достаточности капитала — Банк России, 2015.) В данной работе мы предприняли попытку расширить анализ показателя долговой нагрузки, изложенный в: Донец, Пономаренко, 2015, с привлечением микроуровневых данных компаний промышленности и сельского хозяйства. На первом этапе мы сверяли оценку потоков платежей по методологии коэффициента обслуживания долга (КОД) на макроуровне с данными балансов компаний (источник данных — система БИР-Аналитик)24. Динамика оценок на макро- и микроданных оказалась в высокой степени согласованной (рис. 5), при этом охват выборки по данным компаний промышленности и сельского хозяйства устойчиво составлял около 50% от оценки по экономике в целом.

Вторым направлением анализа было определение критических уровней долговой нагрузки для качественной оценки ее динамики и выявления финансовых рисков. Для этого, используя расширенную модель вероятности банкротства компании с включением показателей долговой нагрузки, была проверена гипотеза о том, что рост долговой нагрузки свыше определенных уровней может быть нежелателен, так как ведет к повышению риска реализации системного кризиса. Методика оценки модели риска банкротства компаний нефинансового сектора в целом опирается на изложенную в: Сальников и др., 2012, однако несколько видоизменена по следующим направлениям:

В ходе анализа были рассмотрены различные варианты расчета переменной, отвечающей за долговую нагрузку28 (в скобках — предполагаемый знак в модели вероятности банкротства)29:

Таблица Прирост вероятности банкротства в результате изменения основных факторов риска для каждого фактора при прочих фиксированных на уровне средних (в %)*

Примечания. * Если не указано иное, долговая нагрузка фиксируется на уровне ниже порога (фиктивная переменная равна 0). ** Приведенные в таблице значения отражают прирост вероятности банкротства при превышении долговой нагрузкой порогового значения 16,4%. Источник: расчеты авторов. Как показал анализ30, все три показателя долговой нагрузки значимо влияют на вероятность банкротства, при этом подтверждаются априорные предположения о направлении этого влияния (см. таблицу). По совокупности критериев наиболее удачным оказался третий показатель31. Согласно оценкам, долговая нагрузка значимо влияет на вероятность банкротства, начиная с «порогового» уровня32 16,4% к выручке компании (см. подробнее таблицу). По результатам анализа были получены следующие значимые выводы относительно развития подхода к моделированию вероятности банкротства компаний нефинансового сектора.

Учет динамики показателей долговой нагрузки может существенно уточнить макроэкономическую картину, однако не делает принятие решений по ДКП более простым. Так, если долговая нагрузка в экономике находится на высоком уровне, то у ЦБ есть два варианта действий. Первый — снизить ставку — внесет прямой вклад в снижение долговой нагрузки (через текущие процентные платежи), но может закрепить тренд на «избыточное» принятие рисков и дальнейшее расхождение динамики кредитования и доходов, обеспечивающих платежи по долгу. Второй вариант — жесткая ДКП — при прочих равных условиях временно сохранит более высокий вклад уровня процентных ставок в показатель долговой нагрузки, но в среднесрочном периоде, вероятно, уменьшит кредитный перегрев и устойчиво снизит финансовые риски. Наконец, в обоих случаях не следует забывать о курсовой переоценке, на которую изменение процентных ставок также может оказать влияние через динамику валютного курса. Первый вариант нам представляется более предпочтительным в случае краткосрочных шоков, за которыми может последовать быстрое восстановление доходов, а также при нахождении долговой нагрузки без учета курсовой переоценки в области критических уровней, второй — в случае устойчивых негативных шоков (структурных сдвигов), а также шоков, сопряженных с курсовыми колебаниями (ослаблением рубля). Гипотетически существует и третий вариант. Помимо сокращения кредитования и снижения процентной ставки есть еще один фактор, который может обеспечить коррекцию долговой нагрузки, — увеличение сроков предоставления средств. Это может быть наиболее позитивным способом безрискового наращивания кредитной активности. Однако удлинение кредитных и инвестиционных горизонтов в экономике, как правило, требует значительного времени и последовательных институциональных изменений. К их числу можно отнести меры по развитию инструментария финансовых рынков, увеличение доверия к финансовой системе за счет повышения качества регулирования, а также укрепление макроэкономической стабильности и снижение неопределенности. Последнему, как показывает мировой опыт, в значительной мере способствует, в частности, реализация центральным банком режима таргетирования инфляции. В 2014 г. заметно выросла долговая нагрузка компаний (отношение объема платежей по долгу за год к выручке) — как средняя, так и медианная. При этом, по средним оценкам, она даже превысила критический порог, что привело к существенному увеличению доли компаний «группы риска» в 2015 г. Таким образом, в текущих условиях вопрос о предпочтительности кредита как инструмента стимулирования экономической активности в реальном секторе представляется неоднозначным, поскольку есть основания полагать, что дальнейший рост долговой нагрузки может значительно увеличить риски финансовой стабильности. Проведенный анализ сконцентрирован на рассмотрении альтернативных индикаторов, которые могут внести вклад в характеристику состояния экономического цикла, а также расширить понимание динамики денежно-кредитных условий. Обобщая анализ первой группы показателей, отметим, что совокупность имеющихся данных указывает на сочетание в текущем экономическом спаде российской экономики как циклических, так и структурных элементов. При этом циклическая компонента, сопряженная с коррекцией ожиданий и ценового давления, значима, хотя по масштабу заметно меньше, чем в кризис 2008-2009 гг., несмотря на видимую схожесть ситуации по отдельным признакам. Начавшийся 2016 год станет важным периодом для уточнения понимания того, как соотносится действие краткосрочных и долгосрочных факторов в динамике экономического роста России. Что касается характеристики денежно-кредитных условий, важно определить степень их жесткости в соотношении с текущими экономическими условиями. Приведенные соображения свидетельствуют о том, что текущие денежно-кредитные условия умеренно жесткие. Они могут восприниматься как фактор, сдерживающий экономическую активность, однако, безусловно, не в такой степени, чтобы стать источником нелинейных процессов ухудшения экономической ситуации, то есть реализации рисков для экономической и финансовой стабильности. В текущей относительно непростой экономической ситуации анализ и оценка ДКП остаются сложной задачей. Поэтому продолжение и повышение конструктивности дискуссии о показателях и методиках анализа экономических и финансовых условий рализации ДКП — значимая и актуальная задача, требующая повышения точности и детальности обсуждения со стороны как Банка России, так и экспертного сообщества. Авторы выражают признательность П. В. Бадасен, 3. А. Кузьминой, Е. Н. Лозгачевой, Е. А. Олениной, а также анонимному рецензенту за ценные замечания и предложения. Точка зрения авторов может не совпадать с позицией Банка России. 1 Они отчасти затронуты в более ранних работах (см., например: Бадасен и др., 2015). 2 См., например: Банк России, 2015. 3 Некоторые из них отмечены, в частности, в: Апокин и др., 2015. 4 Например, путем оценки на основании форм БМ «Баланс производственной мощности» и 1-Натура БМ «Сведения о производстве, отгрузке продукции и балансе производственных мощностей». 5 Для производств, построенных вокруг реплицирования одних и тех же процессов на несколько рабочих мест, с повышением спроса добавляются новые рабочие места (например, швейные, некоторые пищевые, производства пластмассовых и металлических изделий, большинство производств, классифицируемых как «прочие»). Доля таких производств в ВДС обработки — не более 20% (оценка с использованием данных формы П-3 и 5-3). 6 Отметим, что индикаторы, рассчитанные как отношение фактического выпуска к потенциальному, не полностью объективны, поскольку требуют оценки «потенциала», которая не однозначна. Например, вызывает вопросы значительная волатильность показателя Росстата «Уровень использования среднегодовой производственной мощности» по отдельным видам продукции, который нередко за 1-2 года меняется с очень высоких (70-100%) до чрезвычайно низких (1 5%) уровней. 7 Рассчитывается как отношение применяемой в СНС оценки снижения текущей стоимости основных фондов к номинальному ВВП. 8 Текущий уровень составляет (в скобках — среднее за период): по данным РЭБ — 74,9% (70,1%), по данным Банка России — 72,1 (69,7), поданным Росстата — 63,4% (64,0%). 9 Показатель рассчитан как нормализованное среднее имеющихся индексов загрузки на каждую дату. Он позволяет охарактеризовать не сам уровень загрузки, а тенденцию в его динамике относительно среднего за весь период имеющихся наблюдений. 10 Всего 29 показателей: все показатели РЭБ, кроме диффузного индекса условий получения банковских кредитов промышленности. Подробнее список индикаторов см. в: Банк России, 2015; Ачкасов, 2016. Приложение. 11 Подробный обзор работ см. в: Bellovary et al., 2007; Jardin, 2010; Gepp, Kumar, 2012. 12 Здесь и далее - оценки на основе выборки компаний промышленности и сельского хозяйства, объем годовой выручки которых хотя бы раз за период 2002-2014 гг. превысил 80 млн руб. 13 Подробнее см.: Банк России, 2015; Могилат, 2015. 14 В соответствии с Ф3 «О несостоятельности (банкротстве)» от 26.10.2002 г. № 127-ФЗ, ред. от 13.07.2015 г.: наблюдение —> финансовое оздоровление —> внешнее управление —> конкурсное производство. При этом даже на этапе конкурсного производства в соответствии со ст. 146 Ф3 о банкротстве по ходатайству конкурсного управляющего возможно его досрочное прекращение и введение внешнего управления. 15 Источники данных: система БИР-Аналитик агентства Прайм; IT-Audit «Банкротство предприятия». Под датой банкротства понимается дата первого упоминания об участии в процедуре банкротства в СМИ («Российская газета», «Коммерсантъ») или дата внесения соответствующей записи в ЕФРСБ. 16 Число дней между датой введения наблюдения и датой введения конкурсного производства. 17 Доля «выживших» в общем числе компаний, проходящих по «стандартной» процедуре банкротства. 18 В рамках упрощенной процедуры в отношении должника сразу вводится конкурсное производство. 19 К сожалению, в работе: Апокин и др., 2015, этот механизм не прояснен. 20 Идея показателей интенсивности ротации ассоциируется в литературе с демографическими индикаторами естественного движения населения (рождаемость, смертность). 21 Подробнее см.: ECB, 2011. 22 Разность между количеством созданных (в том числе в результате реструктуризации) и ликвидированных (в том числе в результате банкротства) компаний. 23 Авторы указанной работы анализируют именно кредитный портфель, а не портфель требований к организациям, то есть об устранении возможного двойного счета речь не идет. 24 В качестве показателя потока платежей на микроуровне использованы данные о заемных средствах компаний со сроком погашения не более 12 месяцев после отчетной даты (строка 1510 Формы 1 РСБУ). Согласно методологии бухгалтерского учета, по строке 1510 отражается сумма кредитового сальдо по счету 66 «Расчеты по краткосрочным кредитам и займам», а также кредитового сальдо по счету 67 «Расчеты по долгосрочным кредитам и займам» (в части задолженностей, срок погашения которых на отчетную дату не более 12 месяцев). Таким образом, данный показатель включает не только основную сумму кредита (займа), но и процентные выплаты по нему в соответствии с условиями договора, что отвечает методологии построения показателя КОД. 25 Проблема редкости события вызывает смещение оценок коэффициентов модели, в силу чего распределение вероятностей риска оказывается сильно смещено к нулю. Это приводит к искажению результатов классификации на основе модельных оценок, прежде всего при использовании неравных весов в функции ошибок классификации. 26 На предварительном этапе оценки к исходным данным применена фильтрация выборки, аналогичная описанной в: Сальников и др., 2012. 27 По сравнению с версией модели банкротства, изложенной в: Сальников и др., 2012, из спецификации исключены фиктивная переменная на посткризисный период, а также индикатор принадлежности активов компании к государственной собственности. 28 Здесь и далее под «долговой нагрузкой» понимается показатель, в обязательном порядке учитывающий задолженность компании перед кредитными организациями. 29 Показатели для включения в модель сформулированы так, чтобы представлять однородно возрастающий/убывающий ряд, втом числе с учетом того, что прибыль компаний может принимать отрицательное значение. 30 Показатель долговой нагрузки включался в модель: (1) в уровнях; (2) в виде фиктивной переменной (1 — превышение долгом порогового уровня, 0 — иначе); (3) в виде «полуфиктивной» переменной (равна величине долговой нагрузки при превышении долгом порогового уровня, и нулю в противном случае). 31 При отборе модели учитывались следующие критерии: значимость и знак коэффициента при долговой нагрузке; устойчивость значений коэффициентов при переменных, входящих в состав «базовой» спецификации (без долговой нагрузки); объясняющая способность модели. 32 Пороговый уровень определялся на основании дискриминирующей способности переменной, отвечающей за долговую нагрузку, при помощи алгоритма локальной оптимизации, реализованного авторами в Stata 12. Список литературы / ReferencesАлтунян А. Г. (2015). Приоритеты монетарной политики в контексте национальных интересов // Вестник Санкт-Петербургского университета. Сер. 5. № 1. С. 103-115. [Altunyan A. G. (2015). Priorities of monetary policy in the context of national interests. Vestnik Sankt-Peterburgskogo Universiteta, Series 5, No. 1, pp. 103 115. (In Russian).] Апокин А., Галимов Д., Голощапова И., Сальников В., Солнцев О. (2015). Денежно-кредитная политика: работа над ошибками // Вопросы экономики. № 9. С. 136 — 151. [Apokin A., Galimov D., Goloshchapova I., Salnikov V., Solntsev О. (2015). Russian monetary policy: Work on the bugs. Voprosy Ekonomiki, No. 9, pp. 136 — 151. (In Russian).] Ачкасов Ю. (2016). Модель оценивания ВВП России на основе текущей статистики: модификация подхода // Банк России. Серия докладов об экономических исследованиях. № 8. [Achkasov Yu. (2016). Nowcasting of the Russian GDP using the current statistics: Approach modification. Bank of Russia Working Paper Series, No. 8. (In Russian).] Бадасен П., Исаков А., Хазанов A. (2015). Современная денежно-кредитная политика: обоснованная критика или типичные заблуждения экспертного сообщества? // Вопросы экономики. № 6. С. 128 — 142. [Badasen P., Isakov A., Khazanov А. (2015). Modern monetary policy: Relevant criticism or misunderstanding in the expert community? Voprosy Ekonomiki, No. 6, pp. 128 — 142. (In Russian).] Банк России (2015). Доклад о денежно-кредитной политике. № 3. [Bank of Russia (2015). Monetary Policy Report, No. 3. (In Russian).] Гиблова H. M. (2015). Денежно-кредитная политика Банка России: смена курса? // Банковское кредитование. № 3. С. 15—23. [Giblova N. М. (2015). Bank of Russia: A shift in monetary policy? Bankovskoe Kreditovanie, No. 3, pp. 15—23. (In Russian).] Глазьев С. Ю. (2015). Национальная валютно-финансовая система: дестабилизирующие усилия Запада и меры по их нейтрализации // Российский экономический журнал. № 4. С. 34—43. [Glazyev S. Yu. (2015). National monetary and financial system: Destabilizing efforts of the West and ways of their neutralization. Ros-siyskiy Ekonomicheskiy Zhurnal, No. 4, pp. 34—43. (In Russian).] Дерюгина E., Коваленко О., Пантина Е., Пономаренко А. (2015). Идентификация факторов спроса и предложения кредитов в России // Банк России. Серия докладов об экономических исследованиях. № 3. [Deryugina Е., Kovalenko О., Pantina Е., Ponomarenko А. (2015). Identifying factors of credit supply and demand in Russia. Bank of Russia Working Paper Series, No. 3. (In Russian).] Донец С., Пономаренко A. (2015). Индикаторы долговой нагрузки // Банк России. Серия докладов об экономических исследованиях. № 5. [Donets S., Ponomarenko А. (2015). Debt level indicators. Bank of Russia Working Paper Series, No. 5. (In Russian).] Могилат A. H. (2015). Банкротство компаний реального сектора в России: основные тенденции и финансовый «портрет» типичного банкрота // Научные труды: Институт народнохозяйственного прогнозирования РАН; гл. ред. А. Г. Коровкин. М.: МАКС Пресс. С. 156-186. [Mogilat А. N. (2015). Bankruptcy in Russian real sector: Basic tendencies and financial indicators of a typical bankrupt. In: A. G. Korovkin (ed.). Nauchnye trudy: Institut Narodnokhozyaystvennogo Prognozirovaniya RAN. Moscow: MAKS Press, pp. 156 — 186. (In Russian).] Поляков E. (2013). Причины спада — внутренние // Эксперт. Jsfe 46. С. 38 — 44. [Polyakov Е. (2013). Reasons for the crisis — internal. Expert, No. 46, pp. 38—44. (In Russian).] Сальников В. А., Могилат A. H., Маслов И. Ю. (2012). Стресс-тестирование компаний реального сектора для России: первый подход (методологические аспекты) // Журнал Новой экономической ассоциации. N? 4. С. 46 — 70. [Salnikov V. A., Mogilat А. N., Maslov I. Yu. (2012). Stress testing for Russian real sector: First approach. Zhurnal Novoy Ekonomicheskoy Assotsiatsii, No. 4, pp. 46—70. (In Russian).] Туманянц К. А., Утученкова M. В. (2015). Особенности функционирования кредитного канала механизма денежной трансмиссии в России // Финансы и кредит. № 33. С. 31-39. [Tumanyants К. A., Utuchenkova М. V. (2015). Specifics of credit channel functioning of the monetary transmission mechanism in Russia. Financy і Kredit, No. 33, pp. 31—39. (In Russian).] Bartelsman Е., Doms М. (2000). Understanding productivity: Lessons from longitudinal microdata. Journal of Economic Literature, Vol. 38, No. 3, pp. 569 — 594. Bellovary J., Giacomino D., Akers M. (2007). A review of bankruptcy prediction studies: 1930 to present. Journal of Financial Education, Vol. 33, No. 4, pp. 1—42. Carabenciov I., Ermolaev I., Freedman C., Juillard M., Kamenik O., Korshunov D., Laxton D. (2008). A small quarterly projection model of the US economy. IMF Working Papers, No. 08/278. Corrado C., Mattey J. (1997). Capacity utilization. The Journal of Economic Perspectives, Vol. 11, No. 1, pp. 151-167. Drehmann M., Juselius M. (2012). Do debt service costs affect macroeconomic and financial stability? BIS Quarterly Review, September, pp. 21—35. ECB (2011). Monthly Bulletin, No. 01/2011, January. Foster L., Haltiwanger J., Krizan C.J. (2005). Reallocation, firm turnover, and efficiency: Selection on productivity or profitability? NBER Working Paper Series, No. 11555. Gepp A., Kumar K. (2012). Business failure prediction using statistical techniques: A review. Bond Business School Publications. Paper 675. Jakab Z., Kumhof M. (2015). Banks are not intermediaries of loanable funds — and why this matters. Bank of England Working Papers, No. 529. Jardin P. (2010). Predicting bankruptcy using neural networks and other classification methods: The influence of variable selection techniques on model accuracy. Neurocomputing, Vol. 73, No. 10 — 12, pp. 2047—2060. Karels G., Prakash A. (1987). Multivariate normality and forecasting of business bankruptcy. Journal of Business Finance & Accounting, Vol. 14, No. 4, pp. 573 — 593. King G., Zeng L. (2001). Logistic regression in rare events data. Political Analysis, Vol. 9, No. 2, pp. 137-163. Office for Budget Responsibility (2011). Estimating output gap. Briefing Papers, No. 2. Platt H. D., Platt M. B. (2008). Financial distress comparison across three global regions. Journal of Risk and Financial Management, Vol. 1, No. 1, pp. 129 — 162.

|

|||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка