Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Спрятанные «дыры» в капитале еще не обанкротившихся российских банков: оценка масштаба возможных потерь |

|

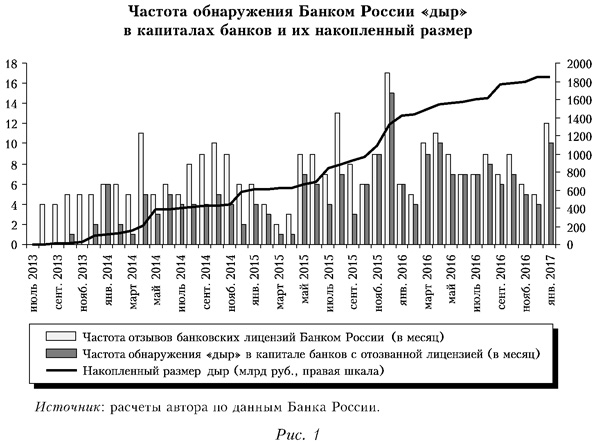

Мамонов М.Е. Выявление «дыр» в капитале кредитных организаций стало новой нормальностью для российской банковской системы после прихода Э. Набиуллиной на пост главы Банка России в июне 2013 г. Новостные ленты СМИ изобилуют заголовками об очередных эпизодах отзыва лицензий у банков, а «Вестник Банка России»1 — об обнаружении недостачи активов на балансах этих банков через некоторое время после отзыва у них лицензии (обычно месяц; рис. 1). Как было показано в нашей предыдущей работе, эта новая нормальность для банковской системы не связана ни с торможением российской экономики, ни с санкциями со стороны западных стран (Мамонов, 2017), а вызвана необходимостью решать проблему недостоверности банковской отчетности. Спустя четыре года процесс расчистки банковской системы от «дырявых» банков еще далек от завершения. Почему нам важно это именно сейчас? Анализ показывает, что за это время «дыры» в капитале были обнаружены лишь в относительно небольших банках (за редкими исключениями в виде банка «Траст», входившего в топ-30 по размеру активов, и еще пяти банков из первой сотни), а масштаб фальсификации их отчетности поражал воображение. Так, если сложить положительные величины, которые они заявляли за месяц до отзыва лицензии как свой собственный капитал, то мы получим цифру 336 млрд руб., приходящихся на 183 банка (для сравнения: капитал одного Сбербанка примерно в восемь раз превосходит эту сумму). Если мы систематизируем информацию, содержащуюся в «Вестнике Банка России», то увидим, что суммарная «дыра» в капитале этих банков, обнаруженная после отзыва у них лицензии, составляет 1735 млрд руб. (2,1% ВВП России в 2015 г.; см. рис. 1), что в абсолютном выражении более чем в пять раз превышает раскрытый ими капитал. Чего же можно ожидать, если «дыры» будут обнаружены в более крупных банках? Вообще, насколько вероятно, что уже сейчас крупные банки скрывают проблемы с собственным капиталом? В условиях дефицита федерального бюджета и замедления потока средств частных вкладчиков в российскую банковскую систему (особенно в частные банки) в последние годы2 необходимо заранее идентифицировать наличие и масштаб проблем именно у крупнейших финансовых организаций — возможно, это позволит сократить потери общества (утраченные сбережения, кредитное сжатие, мошеннический вывод средств за рубеж и т. п.).

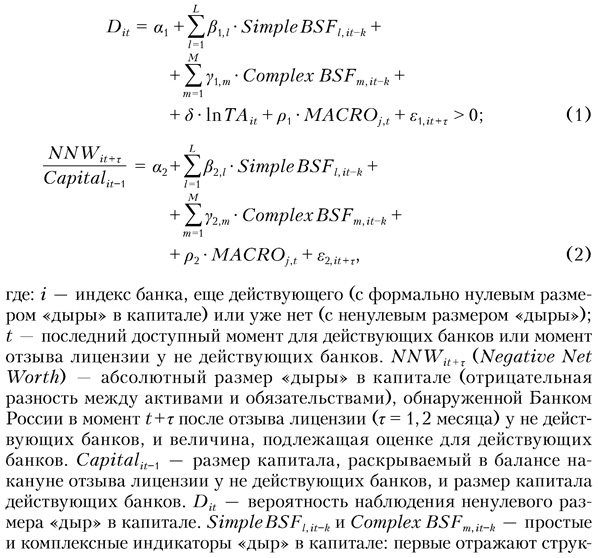

В этой работе мы попытаемся поспорить с древней конфуцианской мудростью и показать, что даже если черной кошки в темной комнате нет, то это не значит, что ее там невозможно найти. Другими словами, если еще действующие банки — в первую очередь крупные — не раскрывают в официальной отчетности проблемы со своим капиталом, то это не значит, что их нет. Просто проблемы могут быть хорошо замаскированы. Методология идентификации «дыр» в капитале банков: селективная модель ХекманаЧтобы найти то, что спрятано — «дыры» в капитале еще действующих банков, и определить размер спрятанного, уместно использовать селективные модели, предложенные Дж. Хекманом (Heckman, 1979)3. Типичная селективная модель представляет собой набор из двух уравнений, первое из которых (уравнение отбора) определяет вероятность причисления объекта к интересующему классу, а второе (уравнение размера) — величину признака этого объекта при включении его в интересующий класс. Такая спецификация модели позволяет решить проблему смещения из-за неполноты выборки (sample selection bias), возникающую в нашем случае, поскольку мы можем наблюдать «дыры» только в банках, которые уже обанкротились, но не в тех, которые еще функционируют. Поскольку процесс банкротства в российской банковской системе далек от завершения, в некоторых еще действующих банках уже есть ненулевые, но спрятанные «дыры». Они пока не обнаружены, с одной стороны, из-за успешной фальсификации, а с другой — в силу так называемого эффекта медлительности регулятора (regulatory forbearance; см.: Wheelock, Wilson, 2000; Brown, Ding, 2005; 2011; Cole, White, 2015) и даже, как показывает мировой опыт, возможного политического давления (Kang et al., 2015). Почему селективные модели Хекмана уместно применять в нашем случае? Потому что они способны различать уже обанкротившиеся («1») и действующие («0») банки, а из числа последних — с определенной вероятностью — выявлять похожих на «1». И напротив, если бы мы ограничились только рассмотрением выборки «1» и построили эмпирическую модель размера «дыры» с помощью OLS (как в: Мамонов, 2017), то получили бы модель, которая не может различать «0» и «1». Она приписывала бы все действующие банки к выборке «1» с вероятностью 100%. В данном исследовании нам это не подходит. В рамках подхода Хекмана обычно предполагается, что изучаемый признак наблюдается, если выполняется некоторое условие отбора. Если признак не наблюдается, то это означает, что объект в выборке либо им не наделен, либо скрывает его. Обычно уравнение отбора представляет собой стандартную logit- или probit-регрессию, а уравнение размера признака — регрессию, ошибки которой скоррелированы с ошибками уравнения отбора. В нашем случае уравнения отбора и размера «дыры» в капитале типичного банка имеют следующий вид:

Успешная идентификация модели Хекмана требует, чтобы, во-первых, состав уравнений отбора и размера отличался хотя бы на одну переменную, которая была бы значимой в уравнении отбора и не значимой в уравнении размера (см.: Heckman, 1979). В качестве такой переменной мы предлагаем использовать показатель доли банка в активах банковской системы — величину активов банка (в логарифмах), ln TAit (ТА — Total Assets). Чем больше банк, тем меньше должна быть вероятность банкротства, особенно с образованием «дыры» в капитале (Balla et al., 2015), по известной причине «слишком большой, чтобы обанкротиться» (TBTF, Too-big-to-fail; см., например: Stern, Feldman, 2004; Demirgüg-Kunt, Huizinga, 2013; Boyd, Heitz, 2016). Однако связь между величиной банка и относительным5 размером «дыры» может не наблюдаться, потому что теоретически у больших банков размер «дыры» может быть как больше, так и меньше, чем у мелких банков, — это определяется масштабом фальсификации баланса, а не величиной самого банка, что подтверждают данные по американским банкам (см.: Balla et al., 2015) и эмпирические данные по российским6. Во-вторых, модель Хекмана считается успешно идентифицированной, если в выборке действительно есть смещение — вероятность отбора и размер признака не должны быть независимыми величинами. Это тестируется с помощью коэффициента корреляции между регрессионными ошибками в уравнениях отбора и размера: если корреляция статистически значима, то смещение в выборке есть, и лишь модель Хекмана будет давать состоятельные оценки параметров уравнения размера. Напротив, если корреляция окажется не значимой, то состоятельные оценки уравнения размера (2) можно получить с помощью любого известного метода (OLS, ML и др.) без рассмотрения уравнения отбора (1). Оценки параметров уравнений (1) и (2) осуществлялись в рамках двухшаговой процедуры (2-step approach) вместо одновременных оценок максимального правдоподобия, требующих больше времени для сходимости. Как показал обзор литературы, до сих пор исследователи уделяли внимание лишь моделированию размера «дыр» в капитале на выборках из банков-банкротов — уравнению типа (2), причем только в одной стране — США, и не принимали во внимание проблему смещения из-за неполноты выборки (James, 1991; Osterberg, Thompson, 1995; Schaeck, 2008; Kang et al., 2015; Cole, White, 2015). Лишь в работе: Balla et al., 2015, авторы пытаются решить эту проблему, исследуя фальсификацию балансов североамериканскими банками в периоды банковских кризисов 1980-х и конца 2000-х годов. Однако и эта работа концентрируется лишь на уравнении типа (2). Авторов не интересует задача выявить «дыры» в еще действующих банках. Кроме того, в качестве индикаторов величины «дыр» они используют простые показатели структуры активов и пассивов, размера банков и их рисков, не рассматривая собственно показатели, которые могли хотя бы косвенно указывать на фальсификацию баланса. В наиболее близких исследованиях по российским банкам авторы ставили задачу разработать эмпирические модели для идентификации банков-банкротов (logit- или probit-модели). Они не затрагивали вопросы определения размера «дыр» в капитале в случае банкротства (Дробышевский, Зубарев, 2011; Карминский, Костров, 2013; Fungacova, Weill, 2013; Пересецкий, 2013 и др.). Данные: сходство и различия между обанкротившимися и еще действующими банкамиДля анализа были собраны данные на уровне отдельных банков из различных источников за период с момента прихода Э. Набиуллиной на пост главы ЦБ (24 июня 2013 г.) до 1 июня 2016 г. Данные о структуре активов и пассивов банков, их размеру и склонности к риску взяты из форм 101 (Оборотные ведомости по счетам бухгалтерского учета), а данные по величине «дыр» в капиталах банков с отозванными лицензиями — из «Вестника Банка России». Оба источника имеются в открытом доступе на сайте регулятора. Специфика оценок «дыр» в капитале — в их динамическом характере: для части банков эти оценки могут пересматриваться со временем (обычно в сторону повышения). Для дальнейшего анализа перепроверены данные об изменении регулятором оценок «дыр» в капитале обанкротившихся банков (по состоянию на декабрь 2016 г.). Прежде чем оценивать селективные модели Хекмана, которые должны уметь различать банки с «дырами» и без них, нужно определить, в чем различия между такими банками, а в чем — сходство. Сравнение проведем на основе показателей, отражающих структуру активов, пассивов, а также размер банка и риски. Для сравнения возьмем выборку всех банков, в которых были выявлены «дыры» в капитале в период с середины 2013 по середину 2016 г., и выборку всех банков, которые к середине 2016 г. продолжали функционировать. Здесь возможна критика из-за неучтенного временного фактора, поскольку банки из выборки с «дырами» сталкивались с отзывом лицензий в различные периоды, когда макроэкономические условия могли существенно различаться, а банки из выборки без «дыр» взяты на один момент (конец анализируемого периода). Однако в нашем случае это не играет важной роли, поскольку во-первых, период не велик — всего три года; во-вторых, как мы показали в предыдущей работе (Мамонов, 2017), тренд на выбытие банков из банковской системы в течение этого периода практически не усилился с переходом годовых темпов ВВП из положительной области в отрицательную. Таблица 1 Сравнительная статистика банков с «дырами» и без них: структура активов и пассивов, размер и риски

Примечание. а С лагом три месяца до отзыва лицензии (выборка «1») или до последней даты рассматриваемой статистики по действующим банкам (выборка «0»). ФЛ и ЮЛ — физические и юридические лица соответственно. б, в Доля просроченных кредитов населению и нефинансовым предприятиям соответственно. Источник: здесь и далее в таблицах, если не указано иное, — расчеты автора. Структура активов (табл. 1, панель 1). Как показали расчеты, банки с уже выявленными «дырами» в капитале в среднем хранили меньше средств в абсолютно ликвидной форме (на корреспондентских счетах и на депозитах в Банке России), чем еще действующие банки. В меньшей мере они занимались розничным кредитованием, но в ощутимо большей — корпоративным. Значительно меньше банки с «дырами» кредитовали другие банки на рынке межбанковского кредита (МБК). Они практически не вкладывали средства в государственные облигации и корпоративные ценные бумаги, однако по максимальным значениям обоих показателей существенно опережали действующие банки. Зарубежные операции — кредитование нефинансовых предприятий и банков — были значительно менее характерны для банков с «дырами» по сравнению с действующими банками. Наконец, такой инструмент, как закрытые ПИФы, был более характерен именно для банков с «дырами». Итак, профиль по активам банков с «дырами» в капитале — корпоративное кредитование и в отдельных случаях вложения в ценные бумаги. Структура пассивов (табл. 1, панель 2). Как показали дальнейшие расчеты, основным источником привлеченных средств для банков с выявленными позднее «дырами» в капитале служили вклады населения — в существенно большей мере, чем у еще действующих банков. Напротив, на средства корпоративных вкладчиков такие банки ориентировались примерно в той же или чуть меньшей степени, чем действующие банки. Это выглядит логичным: розничные вкладчики в большей мере подвержены асимметрии информации, чем корпоративные, обладающие большим арсеналом для мониторинга устойчивости банков, выбираемых для размещения сбережений. Далее, на рынке межбанковского кредитования банки с «дырами» оказывались менее активными, чем действующие банки. Обязательств перед нерезидентами у них также было меньше. По выпущенным собственным долговым обязательствам и привлечению кредитов от ЦБ РФ банки с «дырами» и действующие банки почти не отличались, как и по показателям прибыльности активов, но капитал в последних в среднем больше, что также ожидаемо. Итак, профиль по пассивам банков с «дырами» в капитале — активное привлечение вкладов населения. Размер и риски (табл. 1, панель 3). В основном, как мы и писали выше, банки с «дырами» в капитале — это небольшие по размеру кредитные организации: самый большой банк занимал не более 0,5% активов банковской системы (примерно в 60 раз меньше Сбербанка). Сомнения вызывает качество отражаемых на балансе корпоративных ссуд: доля просроченных кредитов в кредитах предприятиям меньше, чем у действующих банков. Получается, что банки с «дырами» кредитовали предприятия существенно больше, чем действующие банки, качество кредитов при этом было лучше, а не хуже, а в итоге они стали банкротами. Еще один подозрительный момент: при формально более высоком качестве кредитов банки с «дырами» создавали больше резервов на возможные потери, чем действующие банки. По динамике активов сравниваемые группы мало отличались: в среднем годовые темпы прироста бизнеса были чуть выше в группе банков с «дырами», чем в группе еще действующих банков. Итак, профиль по размеру и рискам банков с «дырами» в капитале — небольшой размер, завышенное качество кредитов и повышенное резервирование потерь по ним. Результаты оценок селективных моделей «дыр» в капитале банковОценка моделей на различных горизонтах времениПомогут ли нам сведения, полученные при сравнении действующих банков и банков с «дырами», при моделировании? Конечно, в моделях мы должны учесть выявленный профиль обанкротившихся банков по активам (акцент на корпоративном кредитовании), по пассивам (привлечение средств преимущественно от населения), по размеру и рискам (небольшие банки с формально завышенным качеством кредитов и высоким уровнем резервирования потерь по ним). Кроме этих — простых — факторов, мы должны учитывать и комплексные показатели, которые могут указывать на фальсификацию баланса в условиях, когда банковский бизнес становится низкомаржинальным, и показатели, измеряющие интенсивность оборота по различным видам активов. Далее, нужно провести оценки на полном горизонте имеющихся наблюдений (до 1 июля 2016 г.) и на укороченном горизонте (скажем, до 1 января 2016 г.). Первое поможет получить внутривыборочный прогноз вероятности обнаружения и ожидаемой величины «дыр» в капитале еще действующих банков, а второе даст возможность оценить долю верно предсказанных эпизодов обнаружения «дыр» и их величины в период между 1 января и 1 июля 2016 г. Ниже представлены результаты оценок селективной модели Хекмана на укороченном (модель I) и полном горизонте наблюдений (модель II, табл. 2). В первую модель попали из банков с «дырами» в капитале, обнаруженными до 1 января 2016 г., и 619 еще действовавших на тот момент банков; во вторую — соответственно 152 банка с «дырами» в капитале и 577 банков, еще функционировавших на 1 июля 2016 г. Расчеты показали, что предсказывать образование «дыр» в капитале могут не только простые, но и комплексные индикаторы. Таблица 2 Результаты оценки селективных моделей «дыр» в капитале банков

Примечание. Зависимые переменные: в уравнении отбора — вероятность обнаружить «дыру» в капитале банка, в уравнении размера — относительный размер «дыры» в капитале. * р < 0,1%, ** р < 0,05%, *** р < 0,01%. В скобках указаны робастные стандартные ошибки. ЮЛ и ФЛ — юридические и физические лица. а Показатели нормированы величиной активов, %. б > а (< а) — цензурированная переменная: принимает свои значения, если они больше (меньше) а и 0 — иначе. Простые индикаторы. Среди работоспособных простых индикаторов выделяется, во-первых, доля вложений банков в корпоративные ценные бумаги в активах: чем она выше, тем вероятнее образование «дыры», а если «дыра» уже образовалась, то тем больше будет ее размер. Во-вторых, отношение собственного капитала к активам: чем выше значение этого показателя, тем меньше вероятность образования и размер «дыры». Последнее выглядит логичным и соответствует выводам в зарубежных работах (Osterberg, Thompson, 1995; Wheelock, Wilson, 2000; Schaeck, 2008; Kang et al., 2015; Cole, White, 2015; Balla et al., 2015), кроме одной (James, 1991), в которой была обнаружена положительная связь между величиной капитала накануне отзыва лицензии и размером «дыры», выявленной после него (эффект мошенничества, fraud, или insider abuse — дословно: чем больше можно вывести живых средств из банка, тем больше будет выведено). В-третьих, выданные межбанковские кредиты (МБК): вероятность образования «дыры» в банках, выдававших кредиты другим банкам, ниже, чем в банках, меньше вовлеченных в этот рынок; в случае образования «дыры» ее размер был тем меньше, чем больше кредитов банк выдавал прочим кредитным организациям. В-четвертых, мы не обнаружили связи годовой динамики совокупных активов с вероятностью образования «дыры» на нашей выборке, однако показали, что у более динамичных банков обычно больше размер выявленной «дыры» в капитале. В-пятых, размер активов отрицательно связан с вероятностью образования «дыры» в капитале, но всегда не значимо — с размером «дыры». Как отмечено выше, это наша основная переменная, идентифицирующая модель, и мы не включаем ее в итоговые версии уравнений. Не значимыми (или практически не значимыми) оказались переменные, отражающие структуру кредитного портфеля (кредиты населению и предприятиям), обеспеченность банков абсолютно ликвидными активами, использование зарубежных источников фондирования и, что более удивительно, размер сформированных резервов на потери по кредитам. Относительно зарубежных источников фондирования заметим, что, хотя на уровне выборки в среднем соответствующая переменная оказалась не значимой (или маржинально значимой), она была полезна при прогнозировании «дыры» в крупнейших банках (в смысле улучшения стандартных вневыборочных характеристик, out-of-sample, см. ниже). Комплексные индикаторы: фальсификация и низкая маржинальность. Среди комплексных индикаторов, которые могут косвенно указывать на фальсификацию баланса и низкую маржу, наиболее работоспособным и устойчивым к удлинению периода оценки оказался показатель одновременной специализации на вкладах населения и корпоративных кредитах. Этот показатель отражает ситуации, в которых одновременно привлечение (дорогих) средств от населения и их последующее размещение в (дешевые) кредиты предприятиям превышали соответствующие средние (нормальные уровни) по банковской системе на соответствующую дату. Чем больше такое превышение, тем вероятнее образование «дыры» и существеннее ее размер. Далее, мы попытались учесть проблему аффилированного корпоративного кредитования, предполагающего работу банка с низкой маржой, через показатель, отражающий ситуации, когда доля кредитов нефинансовым предприятиям в активах банков была большой (для определенности: выше медианы по выборке) и одновременно с этим показатель ROE (Return-on-equity, отношение прибыли к капиталу) был низким (ниже медианы по выборке). Как показали расчеты, наш комплексный показатель входит и в уравнение отбора, и в уравнение размера с отрицательным знаком и в основном статистически значим. Поскольку по построению он принимает только отрицательные значения, оцененный отрицательный знак коэффициента связи соответствует ожиданиям: чем больше отрицательное значение отклонения ROE банка от среднего по банковской системе и чем выше значение доли корпоративных кредитов в активах, тем больше вероятность образования «дыры» и ее размер. Наконец, была сделана попытка учесть в модели индикатор фальсификации баланса — переменную, отражающую ситуации, в которых одновременно резервы на потери по кредитам превышали средний по выборке уровень, а доля просроченных кредитов была меньше соответствующего среднего уровня по выборке. Однако эта переменная оказалась не значимой. Комплексные индикаторы: обороты по активам. Была протестирована работоспособность таких показателей, как внутримесячные обороты по средствам в кассе, по корреспондентским счетам в Банке России, по средствам на зарубежных корреспондентских счетах, по государственным и частным ценным бумагам, по кредитам населению и предприятиям (включая их просроченные части). Как показали расчеты, из всего списка информативными с точки зрения идентификации размера «дыр» оказались только показатели оборотов по корреспондентским счетам банков в ЦБ РФ и по вложениям банков в долговые обязательства по договорам с обратной продажей и договорам займа (РЕПО). Чем выше обороты по первому виду операций, тем больше размер «дыры» в капитале; напротив, чем выше обороты по второму виду операций, тем меньше размер «дыры». К этим результатам следует относиться с осторожностью, но, по-видимому, они показывают, что в условиях вывода активов банки могли использовать свои корреспондентские счета в ЦБ (возможно, для создания видимости нормальной деятельности) и были в меньшей степени склонны увеличивать обороты по РЕПО (вкладывать в рыночные инструменты часть активов, которые можно было бы вывести). Построенные селективные модели несколько завышают средний размер «дыры» в капитале: при фактическом среднем, равном в абсолютном выражении 3,2 величины капитала на коротком и 3,3 — на полном горизонте, они предсказывают соответственно 3,5 и 3,8. Следовательно, в среднем модели могут несколько завышать прогнозы величины «дыр» в капитале, и это необходимо иметь в виду, а в будущих исследованиях постараться найти более точные спецификации. Однако мы полагаем, что размер несоответствия не критичен, и текущие версии селективных моделей «дыр» в капитале могут быть полезны для анализа. Более того, лучше переоценить возможные потери, чем недооценить их. Оценки коэффициентов корреляции между регрессионными ошибками в уравнении отбора и в уравнении размера оказались статистически значимыми на полном горизонте и маржи-нально значимыми — на укороченном (Р-значения равны соответственно 0,023 и 0,177). Положительный знак корреляции указывает на прямую связь между ошибкой измерения вероятности образования (и обнаружения) «дыры» и ошибкой измерения ее ожидаемого размера. Отметим, что в моделях I и II в качестве объясняющих переменных включены попарные произведения отдельных показателей, но не сами показатели. Из эконометрической теории известно, что это приводит к смещению оценок. Однако, как показали предварительные расчеты, результаты прогнозов «дыр» в капитале еще функционирующих банков не меняются качественно с этими показателями и без них. Выбор был сделан в пользу более компактных версий модели. Закончив описание результатов оценки селективных моделей «дыр» в капитале банков, мы можем перейти к постоценочным процедурам на их основе. Калибровка порогов на укороченной выборке: как часто угадываем?Первая постоценочная процедура — определение частоты улавливания эпизодов обнаружения «дыр» в капитале. Для этого мы использовали версию селективной модели, оцененную на коротком горизонте (до 1 января 2016 г.) — модель I (табл. 3), и сделали внутривыборочные прогнозы по выборке еще действовавших на тот момент банков («1») на последующие полгода, то есть до 1 июля 2016 г. Затем мы сравнили модельные результаты с реальными. Результаты сравнений показывают (см. табл. 3), что при низком пороге (5%) мы правильно определили 93% случаев обнаружения «дыр», их размер составил 63% от реально выявленного за эти полгода (403 млрд руб.). При увеличении порога до 10% мы правильно предсказываем большинство эпизодов обнаружения «дыр» — 75%, а размер верно предсказанных «дыр» падает до 37%. При увеличении порога до 15% оба рассматриваемых показателя снижаются до 59 и 32% соответственно. Действительно, наиболее работоспособными следует признать пороги от 5 до 10%. Таблица 3 «Дыры» в капитале банков: вневыборочный прогноз

Справочно: фактический размер «дыр» в первом полугодии 2016 г. = 403,4 млрд руб. Источник: оценки на основе модели I «дыр» в капитале, представленной в таблице 2. Внушривыборочные прогнозы: сколько еще «дыр» впереди?Вторая из набора постоценочных процедур — внутривыборочные прогнозы. При их описании мы будем исходить из принципа «от общего к частному», то есть сначала обсуждаем результаты на уровне банковской системы в целом, а потом — на уровне отдельных групп банков. Во-первых, поскольку селективные модели позволяют оценивать вероятность обнаружить интересующий признак, то полезно знать, как соотносится распределение вероятности обнаружить «дыры» в капитале в банках, в которых они уже выявлены (группа «1»), и в еще действующих (группа «0»). Нормальной можно считать ситуацию, когда основная часть наблюдений в группе «1» сосредоточена в области более высоких значений вероятности, чем основная часть наблюдений в группе «0». Это означает, что балансы уже обанкротившихся банков хуже, чем еще действующих, и мы можем проводить различие между ними. Как показали расчеты (рис. 2), это не противоречит действительности. Если мы возьмем порог, например, 20%, то ниже него окажутся примерно 40% еще действующих банков и только 23% из числа уже обанкротившихся. При более высоких порогах плотность еще действующих банков всегда оказывается ниже, чем уже обанкротившихся кредитных организаций.

Во-вторых, модели должны идентифицировать большие «дыры» в еще действующих банках с большей вероятностью. Есть ли прямая связь между размером «дыры» и вероятностью ее обнаружить? Если да, то большие проблемы плохо прячут; если нет, то чем больше проблемы, тем тщательнее их скрывают. Как показали расчеты (рис. 3), к сожалению, для российских банков в большей степени характерно второе. Если мы возьмем все пороги больше 20%, то обнаружим всего 4 потенциальные «дыры» в еще действующих банках, каждая размером не менее 50 млрд руб. Если примем менее жесткий (и, как покажем далее, более работоспособный) порог 5%, то выявим уже 30 потенциальных «дыр» размером не менее 50 млрд руб. каждая. Это 3,4 трлн руб. в дополнение к 1,7 трлн, которые уже были обнаружены. Еще 24 случая потенциальных «дыр» минимального размера характеризуются очень низкой вероятностью обнаружения — не более 5%. Это показывает, что крупные «дыры» действительно прячут тщательнее, и процесс очистки банковского сектора пока затронул лишь небольшие кредитные организации (основные «дыры» могут быть еще впереди).

В-третьих, важно понять, насколько хорошо наши модели улавливают банки, в которых «дыры» уже обнаружены (выборка «1»), при различных пороговых значениях вероятности выявить их. Как показали расчеты (табл. 4), если мы установим порог на очень низком уровне (1%), то уловим почти все банки, однако масштаб еще не выявленных «дыр» окажется нереально большим. Так, на коротком горизонте мы идентифицируем 112 банков из 123, в которых «дыры» обнаружены до 1 января 2016 г., а на полном горизонте — 149 из 149. Суммарный размер уже выявленных «дыр» в этих случаях предсказывается неплохо: на уровне соответственно 1,22% ВВП при фактическом значении 1,32% на коротком горизонте и 1,78% ВВП при фактическом значении 1,83% на полном горизонте. Однако количество еще действующих банков, для которых модель будет предсказывать наличие «дыры», оказывается нереально большим: 561 из 697 на коротком и 501 из 641 на полном горизонте, а размеры скрытых «дыр» составят более 30 и 20% ВВП соответственно. Как показывают дальнейшие расчеты, подобные недостатки можно устранить, установив более жесткие пороги. Так, при пороге 5% мы практически сохраняем способность предсказывать число уже обанкротившихся банков, но получаем существенно более реалистичную, хотя все еще весьма драматичную, картину: на коротком горизонте 420 банков могли скрывать «дыры» общим объемом свыше О/о ВВП и на полном горизонте 403 банка могли скрывать «дыры» общим объемом немногим менее 7% ВВП. Это в 3 — 3,5 раза больше, чем уже обнаруженное. Основные «дыры» еще действительно могут быть впереди. Таблица 4 «Дыры» в капитале банков: внутривыборочный прогноз

В-четвертых, рассмотрим проекцию наших модельных расчетов на уровень отдельных групп банков: банки из числа топ-30 по размеру активов7, остальные банки первой сотни и банки вне ее. Именно это даст возможность определить, где может быть локализован основной объем скрываемых «дыр». Как показали расчеты (табл. 5), в каждой из трех групп есть банки как с нулевой, так и с достаточно высокой вероятностью обнаружить «дыру» — до 59% в группе из топ-30, до 97% в остальных банках первой сотни и до 100% в банках вне ее. Средние значения вероятности обнаружить «дыру» составляют соответственно 6%, 11 и 15%. Среднее значение вероятности обнаружить «дыру» равно 17% по еще действующим банкам и 40% по уже обанкротившимся. Наконец, мы рассчитали ожидаемые величины «дыр» в капитале всех трех групп еще действующих банков при различных пороговых значениях вероятности их обнаружить и соотнесли эти потенциальные потери с размером их текущего капитала. Расчеты показали, что в группе банков из топ-30 даже при низком пороге обнаружения (5%) величина «дыр» не больше 1,6 трлн руб. при 6,3 трлн руб. суммарного капитала, раскрываемого в балансах. Подчеркнем, что модель предсказывает наличие скрываемой «дыры» не во всех банках из числа топ-30, а только в 7 случаях. Таким образом, % совокупного капитала банков из топ-30 может быть «нарисована на бумаге». Отметим, что в банках с уже обнаруженными «дырами» их суммарная величина составила на 1 июля 2016 г. 1,5 трлн руб. при всего 0,3 трлн руб., «нарисованных» на балансе в качестве капитала накануне отзыва лицензий. Наши селективные модели, даже если они несколько завышают размеры потерь, не свидетельствуют о плохой ситуации в крупнейших банках России, чего, к сожалению, нельзя сказать о более мелких банках. Так, в группе остальных банков из первой сотни у отдельных игроков возможны «дыры», суммарный размер которых даже при самом жестком пороге (15%) составляет 0,5 трлн руб. при всего 0,8 трлн руб. суммарного капитала всей группы. Ситуация вне первой сотни еще хуже: при том же жестком пороге 15% суммарная «дыра» может составлять 0,8 трлн руб. при всего 0,7 трлн руб. суммарного капитала игроков этой группы. Таблица 5 Распределение возможных «дыр» в капитале еще действующих банков: вероятностный подход (по состоянию на 01.07.2016)

* В абсолютном выражении (знак «минус» опущен для простоты). Источник: оценки на основе модели II «дыр» в капитале, представленной в таблице 2. В этой работе мы впервые попытались определить, сколько эпизодов обнаружения «дыр» в капитале российских банков еще может ждать впереди, в каких группах банков эти «дыры» могут быть локализованы и какова их ожидаемая величина в случае обнаружения. Для этого мы использовали селективные модели Хекмана, которые позволяют получить состоятельные оценки в условиях смещения анализируемых выборок (sample selection bias). Результаты расчетов показали, что с очень большой вероятностью (больше 50%) можно обнаружить только очень мелкие «дыры» — размером не более 10 млрд руб., а очень крупные «дыры» — размером более 50 млрд руб. — могут быть обнаружены с вероятностью, лишь в трех случаях превышающей 20% (за редкими исключениями). Другими словами, большие проблемы прячут тщательнее. Внутривыборочные прогнозы показывают, что наши селективные модели способны улавливать большинство эпизодов обнаружения Банком России «дыр» в капитале банков, имевших место с середины 2013 до середины 2016 г. Основной итог наших расчетов в том, что из 641 кредитной организации, функционировавшей на 1 июля 2016 г., не менее чем в 301 уже могли скрываться «дыры» общей величиной 3,6% ВВП. С несколько меньшей вероятностью можно утверждать, что более 400 банков на тот момент могли скрывать «дыры» на еще большую величину: 6,8% ВВП, что в 1,5-3,5 раза больше, чем уже обнаружено. Основные «дыры» еще действительно впереди. Проекции этих расчетов на группы банков, выделенных по критерию размера активов, показали, что на середину 2016 г. с вероятностью обнаружения 5-10%:

В будущих исследованиях целесообразно рассмотреть вопросы о реальных эффектах «дыр» в капитале банков: о масштабе утерянных сбережений розничных вкладчиков и росте недоверия населения к банковской системе; о размере кредитного сжатия и недополученного экономикой кредита; о размере потерь федерального бюджета вследствие поддержки банков, в том числе недобросовестных; наконец, о дестимулировании потенциальных инвесторов к вложениям средств в капиталы российских банков. 1 Нерегулярный информационный ресурс Банка России, http: www.cbr.ru publ ?PrtId=vestnik 2 В кризисный 2009 г. годовой темп пополнения частных вкладов достигал 28% (с исключением влияния валютной переоценки), в бескризисные 2011-2013 гг. он держался на уровне 20%, в кризисные 2014-2015 гг. опускался до -3% и с 2016 г. остается на уровне 11%. Это может быть сигналом об уменьшении доверия населения к банковской системе, в первую очередь частной, и следствием снижения ценовой привлекательности банковских депозитов. 3 Дж. Хекман — лауреат Нобелевской премии по экономике 2000 г. (совместно с Д. Макфадденом) «за разработку теории и методов анализа селективных выборок». Модели Хекмана получили широкое распространение в различных сферах: в криминалистике (Bushway et al., 2007), оценке спроса на медицинские услуги (Hay, Olsen, 1984), моделировании скрываемых и нескрываемых зарплат (Mroz, 1987; Dustmann, Rochina-Barrachina, 2007) и др. В финансовых исследованиях эти модели нашли применение в работах по оценке кредитно-скоринговых моделей (Greene, 1998), по кредитному каналу денежно-кредитной политики (Jimenez et al., 2014) и др. 4 Результаты проверок на устойчивость не раскрываются в тексте статьи и доступны по запросу читателей. 5 Напомним, что зависимой переменной в наших селективных моделях выступает величина отрицательного капитала в % к капиталу до отзыва лицензии. 6 Для простой иллюстрации возьмем три известных банка с выявленными «дырами» в капитале: Мастер-банк с капиталом 9,1 млрд руб. крупнее банка «Пушкино» с капиталом 2,8 млрд руб., но меньше Внешпромбанка с капиталом 16,1 млрд руб. (величина капитала за месяц до отзыва соответствующих лицензий). Однако относительный размер «дыры» у Мастер-банка составляет всего 1,9 раза — ощутимо меньше, чем 4,0 у «Пушкино» и 13,0 у Внешпромбанка. Таким образом, связь между величиной банка и относительным размером «дыры» не наблюдается. 7 В топ-30 банков прецедент обнаружения «дыры» в капитале встречался лишь один раз — в банке «Траст». Однако заметим, что даже в этом случае частота изучаемого признака в топ-30 — 1/30, то есть примерно 3,3%, соответствует (или даже немного выше) средней частоте в эмпирических работах по предсказанию банкротства банков (примерно 1-3%; см., например: Карминский, Костров, 2013; Пересецкий, 2013). Соответственно построенные модели Хекмана можно использовать для анализа скрываемых «дыр» в капитале топ-30 банков. Несомненно, наши выводы вызывали бы меньше сомнений, если бы число банкротов в группе топ-30 было выше. Однако мы имеем выборку «дыр», какая есть, и должны уметь строить предсказания по всем группам банков, тем более таким ключевым, как топ-30 финансовых институтов в стране. Исследование осуществлено в рамках научного гранта РФФИ № 16-36-60037 мол_а_дк в 2016 г. Автор выражает благодарность за конструктивную критику 3. Фунгачовой (Zuzana Fungacova), Л. Соланко (Laura Solanko) и всем участникам научного семинара Института переходных экономик Банка Финляндии (BOFIT); Л. Вейлу (Laurent Weill) и всем участникам XVII Международной Апрельской конференции по проблемам развития экономики и общества НИУ ВШЭ; участникам семинара по макроэкономике, денежному обращению и финансам, организованного Центром экономического анализа г. Римини (2016 RCEA Macro-money-finance workshop); Р. ДэЯнгу (Robert DeYoung), С. Онджине (Steven Ongena), К. Скурсу (Koen Schoors), M. Семеновой, В. Соколову и остальным участникам 6-го Международного семинара по банкам в НИУ ВШЭ (6th Annual CInST Workshop «Banking in emerging markets: Challenges and opportunities»); С. Игнатьеву, E. Румянцеву и всем участникам научного семинара Банка России; участникам 9-й конференции Чешского экономического общества (The 9th biennial conference of the Czech Economic Society), 3-го Российского экономического конгресса, семинара в Федеральной службе по финансовому мониторингу; О. Солнцеву и А. Пестовой, а также анонимным рецензентам за полезные замечания. Список литературы / ReferencesДробышевский С., Зубарев А. (2011). Факторы устойчивости российских банков в 2007—2009 гг. (Научные труды № 155Р). М.: Институт экономической политики имени Е. Т. Гайдара. [Drobyshevsky S., Zubarev А. (2011). Determinants of banking stability in 2007—2009 (Working Paper No. 155P). Moscow: Gaidar Institute for Economic Policy. (In Russian).] Карминский A.M., Костров A.B. (2013). Моделирование вероятности дефолта российских банков: расширенные возможности // Журнал Новой экономической ассоциации. Т. 17, № 1. С. 64 — 86. [Karminsky А. М., Kostrov А. V. (2013). Modeling the default probabilities of Russian banks: Extended abilities. Journal of the New Economic Association, Vol. 17, No. 1, pp. 64 — 86. (In Russian).]. Мамонов M. E. (2017). «Дыры» в капитале обанкротившихся российских банков: старые факторы и новые гипотезы // Экономическая политика. Т. 12, № 1. С. 166-199. [Mamonov М. Е. (2017). «Holes» in the capital of failed Russian banks: Old indicators and new hypotheses. Ekonomicheskaya Politika, Vol. 12, No. 1, pp. 166-199. (In Russian).] Пересецкий A. A. (2013). Модели причин отзыва лицензий российских банков. Влияние неучтенных факторов // Прикладная эконометрика. Т. 30, № 2. С. 49 — 64. [Peresetsky А. А. (2013). Modeling reasons for Russian bank license withdrawal: Unaccounted factors. Applied Econometrics, Vol. 30, No. 2, pp. 49 — 64. (In Russian).]. Balla E., Prescott E. S., Walter J. (2015). Did the financial reforms of the early 1990s fail? A comparison of bank failures and FDIC losses in the 1986-92 and 2007-13 periods. Federal Reserve Bank of Richmond Working Paper, No. 15-05. Boyd J. H., Heitz A. (2016). The social costs and benefits of too-big-to-fail banks: A "bounding" exercise. Journal of Banking & Finance, Vol. 68, No. 7, pp. 251—265. Brown C., Ding I. S. (2005). The politics of bank failures: Evidence from emerging markets. Quarterly Journal of Economics, Vol. 120, No. 4, pp. 413 — 444. Brown C., Ding I. S. (2011). Too many to fail? Evidence of regulatory forbearance when the banking sector is weak. The Review of Financial Studies, Vol. 24, No. 4, pp. 1378-1405. Bushway S., Johnson B. D., Slocum L. A. (2007). Is the magic still there? The use of the Heckman two-step correction for selection bias in criminology. Journal of Quantitative Criminology, Vol. 23, No. 2, pp. 151 — 178. Cole R. A., White L. J. (2015). When time is not on our side: The costs of regulatory forbearance in the closure of insolvent banks. Available at SSRN: https://ssrn. com/ abstract=2694556 Demirgüg-Kunt A., Huizinga H. (2013). Are banks too big to fail or too big to save? International evidence from equity prices and CDS spreads. Journal of Banking & Finance, Vol. 37, No. 3, pp. 875-894. Dustmann C., Rochina-Barrachina M. E. (2007). Selection correction in panel data models: An application to the estimation of females' wage equations. Econometrics Journal, Vol. 10, pp. 263-293. Fungacova Z., Weill L. (2013). Does competition influence bank failures? Evidence from Russia. Economics of Transition, Vol. 21, No. 2, pp. 301 — 322. Greene W. (1998). Sample selection in credit-scoring models. Japan and the World Economy, Vol. 10, No. 3, pp. 299-316. Hay J. W., Olsen R. J. (1984). Let them eat cake: A note on comparing alternative models of the demand for medical care. Journal of Business & Economic Statistics, Vol. 2, No. 3, pp. 279-282. Heckman J. (1979). Sample selection bias as a specification error. Econometrica, Vol. 47, No. 1, pp. 153-161. James C. (1991). The losses realized in bank failures. Journal of Finance, Vol. 46, No. 4, pp. 1223-1242. Jimenez G., Ongena S., Peydrö J.-L., Saurina J. (2014). Hazardous times for monetary policy: What do twenty-three million bank loans say about the effects of monetary policy on credit risk-taking? Econometrica, Vol. 82, No. 2, pp. 463 — 505. Kang A., Lowery R., Wardlaw M. (2015). The cost of closing failed banks: A structural estimation of regulatory incentives. Review of Financial Studies, Vol. 28, No. 4, pp. 1060-1102. Mroz T. A. (1987). The sensitivity of an empirical model of married women's hours of work to economic and statistical assumptions. Econometrica, Vol. 55, No. 4, pp. 765-799. Osterberg W. P., Thomson J. B. (1995). Underlying determinants of closed-bank resolution costs. In: A. F. Cottrell, M. S. Lawlor, J. H. Wood (eds.). The causes and costs of depository institution failures. Norwell, MA: Kluwer Academic Publishers, pp. 75-92. Schaeck K. (2008). Bank liability structure, FDIC loss, and time to failure: A quantile regression approach. Journal of Financial Services Research, Vol. 33, No. 3, pp. 163-179. Stern G. H., Feldman R. J. (2004). Too big to fail: The hazards of bank bailouts. Washington, DC: Brookings Institution Press. Wheelock D., Wilson P. (2000). Why do banks disappear? The determinants of U.S. bank failures and acquisitions. Review of Economics and Statistics, Vol. 82, No. 1, pp. 127-138.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка