Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Новая волна глобального долгового кризиса: риски возрастают |

|

Хейфец Б.А. Особенности современного долгового кризисаЛетом 2017 г. исполнилось 10 лет с начала финансово-экономического кризиса в США, который в сентябре 2008 г. перерос в глобальный финансовый кризис, затронувший не менее % мировой экономики. На его основе развился глобальный долговой кризис. Если после первой волны глобального кризиса многие страны вышли из рецессии и в них возобновился экономический рост в начале 2010-х годов, то говорить об ослаблении глобального долгового кризиса сейчас не приходится. Более того, платой за преодоление кризиса стало серьезное ослабление долговой устойчивости многих ведущих государств, что в перспективе чревато новым обострением глобального долгового кризиса. В числе особенностей современного долгового кризиса, определяющих его продолжительность и потенциальную опасность для устойчивого развития мировой экономики, можно отметить следующие.

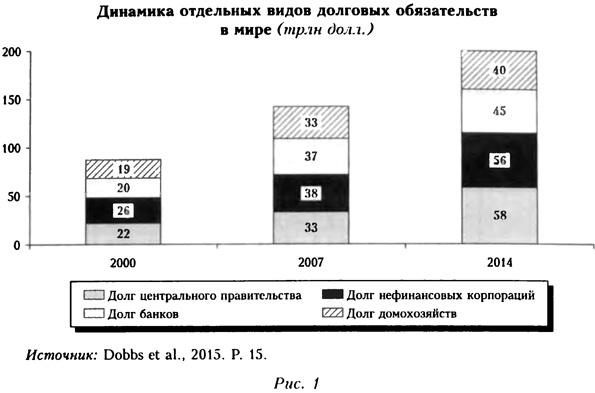

Условия возникновения современного глобального долгового кризисаФундаментальной предпосылкой глобализации долговых проблем и появления такого феномена, как глобальный долговой кризис, стал бурный рост финансовой экономики и финансовой либерализации, особенно в сфере валютно-кредитных отношений. В 2007-2014 гг. совокупный глобальный долг, по расчетам Глобального института McKinsey, увеличился на 57 трлн долл., достигнув 199 трлн долл., или 287% мирового ВВП (рис. 1). Наиболее высокими темпами росли обязательства центральных правительств и корпоративный долг.

По оценкам Института международных финансов, к началу 2017 г. глобальный долг достиг 230 трлн долл., или 313% мирового ВВП. Если в 2000 г. прирост ВВП на 1% вызвал прирост глобального долга на 2,4%, то в 2016 г. — уже на 4,6% (IIF, 2017). «Спусковым крючком» глобального долгового кризиса послужил кризис корпоративной задолженности. Он начался в США с кризиса частной (в основном ипотечной) задолженности, быстро переросшего в кризис задолженности банков и корпораций. В сентябре 2008 г. дефолт крупнейших финансовых институтов США, играющих важнейшую роль в функционировании мировой экономики, вызвал первую волну глобального финансово-долгового кризиса (OECD, 2013; Kheyfets, 2012). Для его нейтрализации и оказания помощи ведущим корпорациям и банкам большинство стран увеличили государственные расходы, в том числе за счет роста государственного долга. В условиях сужения спроса на рынках и падения производства это определило уменьшение доходов государственных бюджетов и обострение проблем бюджетного дефицита. В особенно тяжелом положении на первом этапе глобального долгового кризиса оказались европейские страны — Исландия, Ирландия, Кипр, Греция, Испания, Португалия, а также Япония, США и некоторые другие государства. Даже возник вопрос о возможном выходе из еврозоны некоторых слишком отягощенных долгом стран (Кипр, Греция) с целью сохранить стабильность общей валюты евро. В 2011-2015 гг. в результате принятых мер многие страны Европейского Союза несколько сократили бюджетный дефицит, однако ситуация остается сложной. Проблема бюджетного дефицита не потеряла остроту и для ряда других развитых стран (табл. 1). Таблица 1 Баланс бюджета центрального правительства в ряде стран (на начало года, в % ВВП)

Источник: IMF, 2016. Р. 63. Бюджетный дефицит покрывался в основном за счет денежной эмиссии и новых заимствований, что привело к серьезным проблемам государственной задолженности. О соотношении госдолга и ВВП в отдельных государствах, которое еще называют «долговым навесом», можно судить по данным таблицы 2. Таблица 2 Соотношение общего долга центрального правительства и ВВП (на начало года, в %)

Источник: IMF, 2016. Р. 69. Эти показатели характеризуют состояние экономики с точки зрения ее долговой уязвимости. Так, для анализа риска долгового кризиса МВФ предлагает следующие пороговые значения соотношения долг/ ВВП: низкий (30%), средний (40%) и высокий (50%). Нормативы европейского «Пакта стабильности и роста» (1997 г.) в целях обеспечения устойчивости зоны евро для суверенного долга составляют до 60% ВВП, а для годового дефицита бюджета — до 3% ВВП. К похожим критическим значениям уровня долговой зависимости экономики приходят К. Рейнхарт с соавторами. На основе анализа долговых кризисов за 1800-2011 гг. они рассчитали порог для соотношения совокупный долг/ВВП на уровне 90%: в годы его превышения темпы экономического роста снижались на 1% и более (Reinhart et al., 2012. P. 21). В то же время реальная картина долговой устойчивости требует детального структурного анализа. Например, с учетом только внешнего долга для некоторых стран она будет отличаться. В частности, нерезидентам принадлежит менее 1/3 государственного долга США и 1/10 госдолга Японии. Кроме того, в структуре совокупного внешнего долга многих стран значительное место занимает задолженность корпоративного сектора (рис. 2). При этом ряд исследователей отмечают возросшую роль корпоративного и частного долга в долговой уязвимости.

В этом плане представляет интерес подход американского финансового эксперта, экс-банкира Р. Вейга к оценке роли корпоративной задолженности в долговых кризисах. В исследовании таких кризисов за последние 150 лет он пришел к выводу, что они возникают, когда частный долг превышает ВВП в 1,5 раза и его уровень растет примерно на 20% в течение 5 лет (Vague, 2014). Именно с такой проблемой США столкнулись в 2008 г., а многие страны еврозоны — несколько позднее. Есть и другие государства, подпадающие под данные критерии и соответственно сталкивающиеся с угрозой кризиса. С. Кин выделяет 7 стран, у которых частный и корпоративный долг превышает 175% ВВП и наблюдаются высокие темпы прироста корпоративного долга (около 10% в год) — Китай, Австралия, Швеция, Гонконг, Ю. Корея, Канада, Норвегия (Keen, 2016). Одними из первых признаков кризиса суверенного долга стали лишение США летом 2011 г. высшего инвестиционного рейтинга агентством Standard & Poor's и острая полемика в связи с угрозой технического дефолта по поводу увеличения лимита государственного долга. В августе 2011 г. Конгресс США повысил лимит госдолга на 2,4 трлн лолл. — до 16,7 трлн в обмен на обязательства исполнительной власти сократить бюджетные расходы в течение 10 лет. В октябре 2015 г. лимит был поднят до 19,6 трлн долл. В начале 2017 г. госдолг США приблизился к 20 трлн долл., и для легитимации его дальнейшею роста требуется снова увеличить лимит до конца текущею года. В целом за последние 10 лет объем американскою госдолга возрос почти на 10 трлн долл., что эквивалентно сумме, занятой за предыдущие 200 лет. Другой лидер по долговой отягощенности экономики Япония, госдолг которой оценивается на уровне 12,5 трлн долл. (2016 г.). Японский «долговой навес» сформировался из-за растущего с середины 1990-х годов бюджетного дефицита. Важную роль в этом играли увеличение социальных расходов для стареющего населения и слабая динамика номинальною ВВП. В период с 1989 но 2015 г. задолженность правительства Японии выросла более чем в три раза, а долг частного сектора сократился на 55%. ВВП вырос примерно на 25%, поскольку в условиях доминирующего роста государственного долга он все чаще вытеснял частный кредит, а заимствованные государством средства использовались для финансирования все более непродуктивной деятельности (Wilson, 2016). Долговая нагрузка экономики ведет к дополнительным расходам на обслуживание долга. Например, в Японии почти 16% всех доходов федерального бюджета, или 130 млрд долл., идет на уплату процентов по государственным облигациям, большая часть которых используется для рефинансирования существующего долга. В 2017 фискальном году США должны потратить на выплату процентов по госдолгу 266 млрд долл., что составляет 6,5% расходов федерального бюджета, а к 2026 г. подобные расходы могут достичь 787 млрд долл., или 12,2% бюджетных расходов (Amadeo, 2017). Такие значительные платежи оказывают существенное дополнительное давление на бюджеты этих стран, что, в свою очередь, будет стимулировать новые займы. Кроме того, долговая нагрузка возрастет в связи с повышением ключевой ставки ФРС. В конечном счете это вызовет рост недоверия к американскому доллару; как следствие, серьезные проблемы возникнут не только у США, но и у всей мировой экономики. Развивающиеся страны и страны с переходной экономикойНа фоне долгового кризиса в развитых странах на второй план отошли долговые проблемы развивающихся стран и стран с формирующимся рынком. Задолженность этой группы государств быстро увеличивалась в 1980-е годы (в 2,5 раза), затем ее рост несколько замедлился. За 10 лет (1996-2005 гг.) совокупный внешний долг рассматриваемой группы стран увеличился только на 35%. Однако глобальный кризис 2008-2009 гг. вызвал существенное ускорение роста этой задолженности: в 2006-2015 гг. она возросла в 2,6 раза (рис. 3). При этом быстрее росла краткосрочная задолженность, доля которой в совокупном внешнем долге увеличилась с 13,6% в 2000 г. до 27,1% в 2015 г.

Произошли серьезные изменения и в структуре этой задолженности. Одной из важнейших особенностей, как и в развитых странах, стало увеличение корпоративного долга. Его доля в совокупном внешнем долге в 2015 г. составила 35% (в 1990 г. — 4,5%). Такая тенденция связана с появлением в этой группе государств корпоративных заемщиков, которым стали доверять иностранные кредиторы, а также с увеличением финансовой ликвидности на международных рынках. Однако рост внешнего корпоративного долга повышает уязвимость стран, еще находящихся в стадии становления национальных экономических систем, особенно в условиях сильных внешних шоков. В то же время резко возрос риск, связанный с увеличением внутреннего долга1, который уже превзошел внешний. Согласно данным Банка международных расчетов (БМР), доля внутренних долговых ценных бумаг увеличилась примерно с 56% в 2000 г. до 87% в 2015 г. (UN, 2016). Динамика и структура внутреннего долга 21 развивающейся страны представлены в таблице 3. Таблица 3 Внутренний долг развивающихся стран с разбивкой по секторам (млрд долл.)

Источник: UN, 2016. Р. 13-14. Как видно из данных таблицы 3, в структуре внутреннего долга наибольшими темпами росли внутренние обязательства корпоративного сектора. Если в 2001-2015 гг. обязательства центральных правительств выросли в 10,2 раза, то нефинансовых корпораций — в 45,7 и финансовых — в 33,5 раза. Отметим увеличение долга домашних хозяйств, прежде всего по микрозаймам, которые рассматриваются как важнейшее средство борьбы с нищетой и стимулирования предпринимательской активности на локальном уровне в этой группе стран. Эксперты ООН обратили внимание на рост случаев резкого сокращения выплат по микрозаймам и значительное увеличение числа дефолтов по ним, что свидетельствует о чрезмерном уровне задолженности в секторе микропредприятий (UN, 2016. Р. 20). С учетом этих обстоятельств существенно меняется картина долговой устойчивости отдельных стран. Об этом свидетельствует сравнение соотношения внешнего долга и ВВП и всего совокупного долга и ВВП (табл. 4). Таблица 4 Роль внешнего долга в долговой устойчивости отдельных стран (в %)

Источник: Kaiser, 2017. Р. 7—9. Особую озабоченность вызывает быстрое увеличение «долгового навеса» в крупнейшей мировой экономике — Китае. Внешний долг КНР в 2009-2015 гг. вырос в 3,8 раза и превысил 1,4 трлн долл. При этом существенно увеличилась доля краткосрочных обязательств во всем внешнем долге — с 49,2% в 2008 г. до 64,9% в 2015 г. Обслуживание внешнего долга сильно зависит от одной валюты — доллара США (более 97% всех внешнедолговых обязательств). Однако для Китая внешний долг сейчас не выступает серьезной проблемой — его отношение к ВВП в последние годы не превышало 15-20%, а годовой объем процентных выплат, хотя и увеличился за 2009-2015 гг. в 2,2 раза, пока составляет лишь 10,5 млрд долл. (World Bank, 2017). Значительно быстрее внешнего долга после 2008 г. рос внутренний долг, что было во многом вызвано деятельностью секторов, связанных с недвижимостью (прежде всего банков и строительства). На него в 2014 г. приходилось 45% всего долга (исключая долг финансового сектора). Соотношение общего долга Китая (государственного, корпоративного и частного) и ВВП составило 282% — один из самых высоких показателей в мире (Dobbs et al., 2015. P. 77). Значительная часть прироста долга Китая использовалась для рефинансирования существующей задолженности или создания активов в отраслях, которые уже сталкиваются с недостаточным спросом на рынке. Это усиливает вероятность невозврата таких долгов. Факторами риска развития долгового кризиса выступают замедление роста китайской экономики, увеличивающийся бюджетный дефицит (более 400 млрд долл. в 2016 г.), усилившийся отток капитала за рубеж, а также необходимость поддерживать определенный курс юаня, который вошел в корзину резервных валют МВФ, и связанное с этим сокращение золотовалютных резервов (2998 млрд долл. на начало 2017 г. — шестилетний минимум — против 3840 млрд в конце 2013 г.), накопление «плохих» кредитов в банковской системе и нежелание правительства идти на радикальные шаги по банкротству предприятий. В результате растет число фактически недееспособных предприятий, а возможности государства по их поддержке путем предоставления банковских гарантий сужаются. Соотношение денежной массы (М2) и ВВП в Китае в конце 2016 г. составило 208% и было одним из самых высоких в мире. В похожем положении находятся региональные правительства, большая часть которых уже не в состоянии обслуживать свои долговые обязательства. По некоторым оценкам, не менее 15% всех долгов банковской системы могут быть отнесены к невозвратным, что чревато реальным банковским кризисом (Wilson, 2016). Как отмечает Ю. Хендрих-Вонг, китайская экономика попала в ситуацию, которая называется «рискованная троица»: 1) рост коэффициентов левериджа (в данном случае долг/ВВП. — Б. X.); 2) замедление роста производительности; 3) снижение гибкости политики. По мере роста финансовых рисков способность правительства решать эти проблемы будет ослабляться (Hedrick-Wong, 2015). Неблагоприятным фактом стало понижение в мае 2017 г. (впервые с 1989 г.) долгосрочного суверенного кредитного рейтинга Китая агентством Moody's с АаЗ до AI. С учетом большого экономического веса Китая его долговые проблемы становятся серьезным фактором риска не только для китайской, но и для всей мировой экономики. Некоторые эксперты уже задаются вопросом, не станет ли китайский дефолт по суверенному долгу началом нового глобального финансового кризиса (Huang, 2017). Стратегии преодоления долгового кризисаВ процессе глобального долгового кризиса сложилось два основных подхода к его преодолению. Их выделение носит условный характер, так как они часто дополняют друг друга. Это затрудняет объективную оценку эффективности каждого из них для решения долговых проблем. Один подход, доминирующий в Европейском Союзе, связан с жесткой бюджетной политикой, которая требует укрепления бюджетной дисциплины и сокращения государственных расходов. К недостаткам этого подхода относится сдерживание экономического роста, что продлило депрессию в ряде отягощенных долгом государств, но не привело к существенному повышению их долговой устойчивости. В большинстве из них вероятно новое обострение долгового кризиса (Wijffelaars, Loman, 2015; Amaro, 2017). Кроме того, жесткое давление на страны-должники в целях сокращения бюджетного дефицита, в том числе за счет социальных расходов, привело к усилению в них социальной напряженности. Другой подход заключается в стимулировании экономического роста за счет государственного финансирования, чтобы в последующем снижать бюджетный дефицит и смягчать долговую уязвимость экономики. Наиболее ярко указанная стратегия проявилась в политике так называемого «количественного смягчения» (quantitative easing, QE), при которой финансовый регулятор покупает или берет в обеспечение финансовые активы, часто проблемные, для направления определенного количества денег в экономику с целью снизить стоимость кредита. В 2016 г. Банк Японии начал проводить политику отрицательных процентных ставок, что вызвало спрос на ипотечные кредиты по фиксированным ставкам для новых покупок жилья, а также стимулировало рефинансирование старых кредитов. Главный недостаток стратегии QE: финансирование экономики за счет эмиссии денег и госзаймов ведет к росту госдолга и стоимости его обслуживания, что в перспективе угрожает новыми экономическими потрясениями. В США программа количественного смягчения проводилась с ноября 2008 по октябрь 2014 г. ЕЦБ официально запустил программу количественного смягчения с начала 2015 г., хотя осуществлял активное монетарное стимулирование экономик Европейского Союза с начала глобального финансового кризиса. В частности, он реализовал программу Целевого долгосрочного кредитования (TLTRO), выкуп обеспеченных активами облигаций (ABS) и др. Первый этап программы ЕЦБ (1,1 трлн евро) предполагал выкуп частных и государственных ценных бумаг на сумму до 60-80 млрд евро в месяц. В апреле 2016 г. сумма ежемесячного выкупа долговых бумаг была расширена и добавлены их новые виды (корпоративные еврооблигации). Программа ЕЦБ продлена до 2019 г. Банк Японии стал реализовывать свою программу количественного смягчения с начала 2013 г. и собирается ее продолжить в среднесрочной перспективе. В рамках программы QE Банк Японии покупает государственные облигации и платит за них, выдавая резервы коммерческим банкам, которые они хранят на своих счетах в центральном банке. По оценкам М. Армстронга, общая сумма QE, объединяющая балансы Федеральной резервной системы (ФРС), ЕЦБ и Банка Японии, на начало 2017 г. составила около 13,5 трлн долл. (Armstrong, 2017). Такая цифра сопоставима с ВВП (в текущих ценах) Китая или Европейского Союза. Поэтому количественное смягчение серьезно усилило риски для мировой финансовой системы и глобальной экономики в целом. В их числе можно назвать не только инфляционные риски, но и риски валютных войн, роста стоимости кредита, коллапса рынков государственного долга, отягощенных «пузырями» выкупленных «плохих» долгов. Например, в уязвимом положении находится ЕЦБ, который аккумулировал до 40% долга правительств стран — членов Европейского Союза. В 2013-2016 гг. сумма принадлежащих Банку Японии гособлигаций выросла почти в три раза и составила примерно 65% ВВП. Казначейские облигации в активах баланса ФРС США выросли с 5% ВВП в 2007 г. до 13% в 2016 г. (Klitgaard, Wheeler, 2016). На практике применялись разные стратегии блокирования долгового кризиса. Особенно показателен в этом плане Евросоюз, где осуществлялись следующие меры:

Так, ярким примером стала секьюритизация долга перед частными кредиторами одной из самых проблемных стран Европейского Союза — Греции. После длительных переговоров, начавшихся летом 2011 г., в феврале 2012 г частные кредиторы Греции согласились на списание 53,5% номинальной цены «старых» греческих облигаций при их обмене на новые. Принадлежащие частным кредиторам ценные бумаги (31,5% задолженности Греции) были обменены на 20 траншей новых гособлигаций со сроками погашения от 11 до 30 лет. Остальные долговые обязательства обменивались на краткосрочные бумаги ЕФФС. Секьюритизация долговых обязательств Греции (более 200 млрд евро) стала самой крупной в истории мировых финансов. Представление о новой структуре долга Греции дает таблица 5. Таблица 5 Основные кредиторы Греции (млрд долл.)

Источник. Truth Committee on Public Debt, 2015. P. 22 28. Наряду с секьюритизацией в разрешении долгового кризиса в Европейском Союзе использовалось рефинансирование долга, когда для его обслуживания находились новые источники капитала. Для рефинансирования своих долгов европейские страны (Италия, Испания и др.) проводили новые размещения еврооблигаций на рынке по более высоким, чем обычно, ставкам. Это вело к увеличению их долговой нагрузки, но позволяло избежать технических дефолтов. Однако для Греции и Португалии рыночное размещение займов было неприемлемым, поскольку для них оно было дороже, чем для менее пораженных кризисом государств2. В таких случаях альтернативой рефинансированию выступали кредиты МВФ и других международных организаций. Но в 2015 г. Греция оказалась не в состоянии обслуживать кредит МВФ, фактически допустив дефолт и вызвав обострение долгового кризиса. Возник вопрос о новом пакете помощи стране, который был согласован в 2016 г. в размере 86 млрд евро. Одновременно с этим была разработана «дорожная карта» с целью снизить отношение долга к ВВП Греции до 20% к 2060 г. Однако на практике возникли споры между Европейским Союзом и МВФ: правительства некоторых стран еврозоны, в частности Германии, предлагали не предоставлять новые кредиты, пока это не сделает МВФ. Последний, в свою очередь, отказывался присоединиться к клубу кредиторов до тех пор, пока не уменьшится долговая нагрузка Греции. В процессе долгового кризиса принципиально изменилось поведение банков еврозоны. Они значительно сократили свои иностранные активы и внешнее кредитование, сосредоточившись на кредитах национальной экономике. Если после создания единой валюты эти банки стали быстро расширять свою внешнюю экспансию, а общий объем их внешних займов и прочих иностранных требований увеличился с 4,3 трлн долл. в 2000 г. до 15,9 трлн долл. в 2007 г., то в 2007-2015 гг. их иностранные требования сократились на 7,3 трлн долл., или на 45%. Почти половина этого снижения приходится на требования к другим заемщикам еврозоны, прежде всего на межбанковское кредитование (Lund et al., 2017. P. 13). Упомянем еще один, скорее эксклюзивный, случай решения долговых проблем. Так, на крайние меры в этой области пошла Исландия, в которой активы трех основных местных банков — Glitnir, Kaupthing и Landsbanki — к началу кризиса в 2008 г. в 14 раз превышали объем ВВП. Ее правительство не стало поддерживать банки, позволив им разориться. Была девальвирована национальная валюта и установлен контроль за вывозом капитала за границу, который сохранялся в течение почти 7 лет — до июня 2015 г. В это время был введен так называемый «налог на стабильность» в размере 39% стоимости вывозимого капитала. Против ряда банкиров были выдвинуты обвинения в финансовом манипулировании, а иностранные вкладчики исландских банков не получили своих денег. Несмотря на принимаемые национальными правительствами меры и локальные успехи некоторых стран, «долговой навес» мировой экономики быстро растет, что повышает вероятность новой волны глобального долгового кризиса. Это обусловлено не только медленным восстановлением мировой экономики, но и усилением глобальной конкуренции национальных юрисдикций, региональных и трансрегиональных экономических партнерств, возрастанием геополитических рисков и увеличением военных расходов, ростом эгоизма действующих властей при проведении суверенной политики управления государственным долгом. На последнем феномене остановимся отдельно. В теории государственного долга используется понятие «моральный риск» (moral hazard), под которым понимают риск недобросовестности заемщика. Этот термин описывает ситуацию, когда должник изменяет отношение к своим обязательствам (что усиливает риски для кредиторов), а также предполагает потенциальную поддержку более сильной третьей стороны. В условиях глобализации политика управления государственным долгом отдельных крупных стран или региональных объединений, прежде всего эмитентов свободно конвертируемых валют, непосредственно отражается на других государствах. Финансирование собственной экономики за счет эмиссии государственных бондов означает перекладывание экономического бремени на инвесторов в эти бумаги, в том числе иностранных. Дефолт по такому госдолгу наносит сильный удар по мировой валютно-финансовой системе. И еще один моральный аспект: накапливание долговых проблем фактически означает отказ от решения актуальных задач в угоду текущим политическим интересам и перекладывание большой дополнительной экономической нагрузки на будущие поколения. До последнего глобального финансового кризиса долговые обязательства формировались в сравнительно благоприятных внешних условиях, прежде всего дешевых финансовых ресурсов, они были во многом взаимозаменяемыми и бессистемными (по заемщикам, валютам заимствования, срокам погашения обязательств). В настоящее время могут возникнуть серьезные сложности с их выполнением. Например, в 2017 г. страны с развивающимся рынком должны выплатить около 1,1 трлн долл. по своим бондам и кредитам, причем 1/5 всех выплат приходится на долларовые обязательства (Chan Szu Ping, 2017). Если прежде распространенной практикой обслуживания долга было его рефинансирование, то сейчас такие действия столкнутся с определенными трудностями, поскольку условия новых займов могут оказаться намного хуже. Речь идет о реальной новой волне глобального долгового кризиса. Об опасности обострения долговых проблем пишет, например, финансовый аналитик К. Вилсон: «Долговые кризисы в Китае, Японии и Европе возможны в ближайшие два года» (Wilson, 2016). По оценкам некоммерческой организации Jubilee Debt Campaign, анализирующей долговую устойчивость отдельных стран в мировой экономике, в 2016 г. 27 государств находились в состоянии долгового кризиса (в 2015 г. — 22). Главными критериями такого исследования были большой финансовый дисбаланс с остальным миром и крупные государственные платежи по внешнему долгу по сравнению с получаемыми доходами. По оценкам экспертов Jubilee Debt Campaign, риску долгового кризиса могут быть подвержены 80 стран (в 2015 г. — 71), в том числе 22 — риску государственного или частного долгового кризиса, 18 — риску кризиса государственного долга и 40 — риску кризиса частной задолженности (Jubilee Debt Campaign, 2017). Глобализация долговых проблем подразумевает ответственный и комплексный подход в национальной политике и более тесное согласование усилий ведущих государств на глобальном и региональном уровнях. Это еще один аргумент в пользу укрепления системы глобального управления. В последние 60 лет была создана и успешно функционировала система урегулирования проблем внешней задолженности развивающихся стран. Ведущую роль в ней играли G7 и МВФ, а также специально созданные институты — Парижский и Лондонский клубы кредиторов (Хейфец, 2002). Однако сейчас характер и масштаб долговых проблем качественно изменились, что требует поиска новых подходов и решений. Хорошей площадкой для этого может быть G20, а Россия вместе с другими странами БРИКС могла бы выступить с инициативой обсуждения данных вопросов. В частности, они могли бы предложить повысить прозрачность макроэкономической политики отдельных государств, в том числе путем создания глобальной системы обмена макроэкономической информацией. Именно такую систему формируют страны БРИКС в рамках своего пула условных валютных резервов. 1 В отличие от внешнего долга, для анализа которого есть ряд больших баз данных, статистика по внутреннему долгу этой группы стран часто носит оценочный и фрагментарный характер. 2 Например, доходность по 10-летним суверенным бондам в конце 2010 г. в Германии не превышала 3%, а в Италии и Испании 5-6%, в то время как в Греции по новым облигациям она составляла 9, в Португалии - 7% (Буторина, 2012. С. 101). Список литературы / ReferencesБуторина О. (2012). Причины и последствия кризиса в зоне евро // Вопросы экономики. Nb 12. С. 98 — 115. [Butorina О. (2012). Causes and consequences of the crisis in the eurozone. Voprosy Ekonomiki, No. 12, pp. 98 — 115. (In Russian).] Хейфец Б. (2002). Решение долговых проблем. Мировой опыт и российская действительность. М.: Наука. [Kheyfets В. (2002). Solution of debt problems. World experience and Russian reality. Moscow: Nauka. (In Russian).] Amadeo K. (2017). How interest on the national debt affects you. https://www.thebalance.com /interest-on-the-national-debt-4119024 Amaro S. (2017). Debt crisis 2.0? Worries return to Europe as ECB could be forced to continue with stimulus. CNBC, 13 February, https://www.cnbc.com/2017/02/13/ debt-crisis-20-worries-return-to-europe-as-ecb-could-be-forced-to-continue-with-stimulus.html Armstrong M. (2017). The end of quantitative easing — perhaps now it will be inflationary? https://www.armstrongeconomics.com /world-news/sovereign-debt-crisis/the-end of-quantitative-easing-perhaps- now-it-will-be-inflationary/ Chan Szu Ping (2017). Global debt explodes at 'eye-watering' pace to hit J170 trillion. The Telegraph, 4 April, http://www.telegraph.co.uk /business/2017/04/04/ global-debt-explodes- eye-watering-pace-hit-1 70-tri 11 ion/ Dobbs R., Lund S., Woetzel J., Mutafchieva M. (2015). Debt and (not much) deleveraging. McKinsey Global Institute. Hedrick-Wong Y. (2015). QE and its global consequences. Forbes, 18 October. Huang Y. (2017). The next global financial crisis: A Chinese sovereign debt default? The National Interest Blog, May 28. http://nationalinterest.org/blog /the-buzz/ the-next-global-financia l-crisis-chinese-sovereign-debt-20889 IMF (2016). Fiscal Monitor: Debt - use it wisely. October. Wahington, DC: International Monetary Fund. IIF (2017). Global debt monitor. January. Washington, DC: Institute of International Finance. Jubilee Debt Campaign (2017). Global debt crises and threats increase across the world. http://jubileedebt.org.uk /press-release/ global-debt-crises-threats- increase-across-world Kaiser J. (2017). Global sovereign indebtedness monitor. Debt Report 2017, English version. Düsseldorf. Keen S. (2016). The seven countries most vulnerable to a debt crisis. Forbes, 27 March. Kheyfets В. (2012). Economic crisis and the Russian debt problem. Journal of Comparative Economic Studies, Vol. 7, pp. 33 — 52. Klitgaard Т., Wheeler H. (2016). The rapidly changing nature of Japan's public debt. Federal Reserve Bank of New York Liberty Street Economics, June 22. http:// libertystreeteconomics.newyorkfed.org /2016/06/the-rapidly -changing-nature-of -japans-public-debt.html Lund S., Windhagen E., Manyika J., Härle P., Woetzel J., Goldshtein D. (2017). The new dynamics of financial globalization. McKinsey Global Institute. OECD (2013). Debt and macroeconomic stability. Economics Department Policy Note, No. 16. Reinhart C., Reinhart V., Kenneth S., Rogoff К. (2012). Debt overhangs: Past and present. NBER Working Paper, No. 18015. Truth Committee on Public Debt (2015). Preliminary report. Athens. Vague R. (2014). The next economic disaster: Why it's coming and how to avoid it. Philadelphia, PA: University of Pennsylvania Press. UN (2016). External debt sustainability and development (A/71/276). Report of the Secretary-General. Seventy-first session. General Assembly. 2 August. Wijffelaars M., Loman H. (2015). The eurozone (debt) crisis — causes and crisis response. Rabobank, 18 December, https://economics.rabobank.com/publications/2015/ december/the-eurozone-debt-crisis—causes-and-crisis-response/ Wilson K. (2016). The economics of resolving the global debt crisis. https://seekingalpha.com /article/ 3969722-economics-resolving -global-debt-crisis World Bank (2017). International debt statistics. Washington, DC.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка