Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Россия и мир: насколько устойчив экономический рост? Риски и препятствия |

|

Ершов М.В. На финансовых рынках в среднесрочном плане растет неустойчивость, — утверждает МВФ. Причем риски переходят и на небанковский финансовый сектор (IMF, 2017b. P. 3). Сохраняющийся перегрев на финансовых рынках, который дополняется противоречиями в политической сфере (КНДР, Испания, Ближний Восток), ставит под сомнение начавшееся восстановление мировой экономики. Новый виток санкций США против России лишь усиливает нестабильность ситуации. В таких условиях российские регуляторы предполагают продолжать политику бюджетной и денежно-кредитной стерилизации с основным акцентом при формировании ликвидности, как и раньше, на внешней сфере. При этом, хотя процентные ставки несколько снижаются, их уровень по-прежнему превышает возможности большинства отраслей, что делает средства невостребованными и еще больше усиливает наметившуюся ранее тенденцию к формированию структурного профицита ликвидности в РФ, который, как ожидается, будет расти и дальше. В результате не используется потенциал финансирования отечественной экономики, что затрудняет ее развитие.

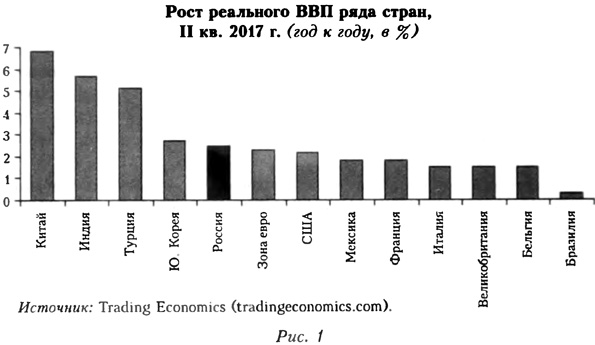

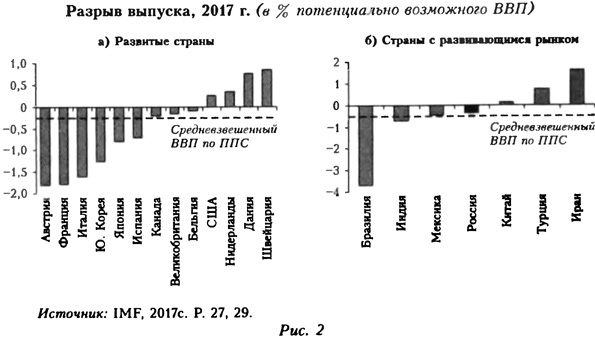

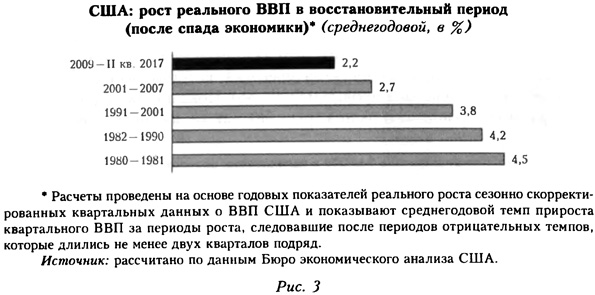

О сохраняющейся неустойчивости в миреВ целом во многих странах отмечается экономический рост (рис. 1), но он заметно ниже потенциального (рис. 2). Более того, в ряде стран темпы экономического роста самые низкие за периоды послекризисного восстановления в прошлом (например, в США) (рис. 3).

Экономический рост становится еще более неустойчивым из-за отсутствия ясности по поводу проводимой экономической политики. Отметим, что показатели, отражающие движение рынка и восприятие экономической политики, долгие годы изменялись однонаправленно, однако с начала 2016 г. эти кривые стали заметно расходиться (рис. 4).

На фоне указанных процессов фондовые индексы на развитых рынках достигают новых пиков. Так, в истории индекса S&P500 за последние 90 лет наблюдается второй по продолжительности и масштабам рост (табл. 1), что усиливает риск коррекции. Таблица 1 S&P500: самые продолжительные периоды роста с 1928 г. (без корректировки вниз на 3%)

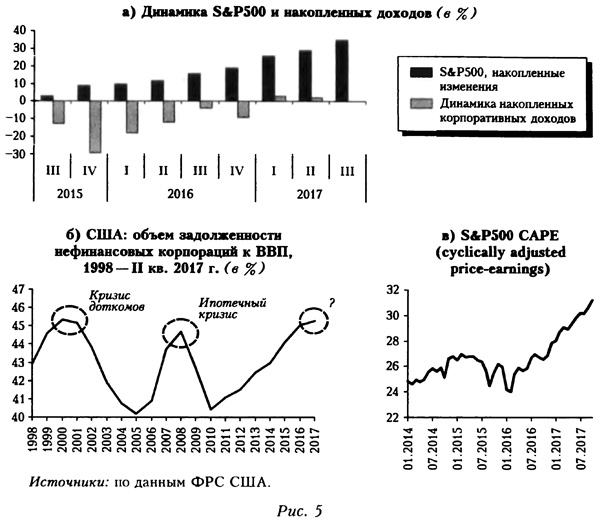

* После указанного периода, в частности, наблюдалась коррекция индекса на 3,7%. Источник: составлено по данным Bloomberg Вероятность коррекции растет, поскольку указанный рост не подкрепляется ни динамикой ВВП, ни показателями корпоративного сектора в целом (рис. 5а). Отметим, что задолженность американских нефинансовых корпораций достигла значений, которые были характерны для периодов кризисов в прошлом (рис. 5б). Показатели, характеризующие развитие фондового рынка (рис. 5в), также достигли новых пиков.

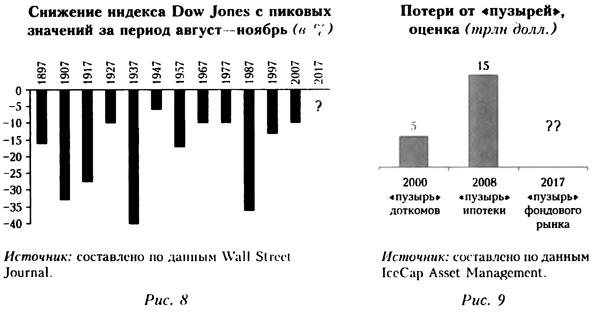

И очевидный перегрев рынка, и его более рискориентированная структура вложений вновь создают угрозу падения, на которую все чаще указывают эксперты. Действительно, низкая волатильность (рис. 6) и низкая доходность провоцируют вложения в высокорискованные активы с повышенной доходностью (рис. 7). ФРС справедливо отмечает, что это может привести к росту рисков финансовой стабильности (US Fed, 2017). Эксперты даже пытаются уловить более тонкие хронологические закономерности, на основе которых можно прогнозировать изменение рынка. Так, вызывает интерес падение индекса Dow Jones в августе-ноябре за периоды, повторяющиеся каждые десять лет (рис. 8). Хотя в 2017 г. падение пока не отмечено, рынок с напряжением ожидает, что может произойти. При этом часто напоминают о величине потерь, которые наблюдались в периоды предшествующих кризисов (рис. 9).

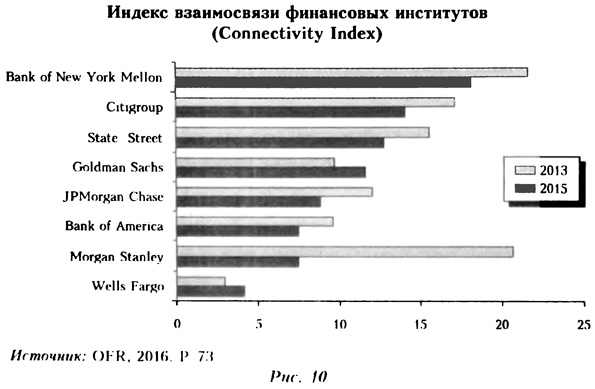

Ситуация усугубляется и тем, что, несмотря на принятые меры по стабилизации в финансовой сфере, балансы многих финансовых институтов пока остаются не нормализованными. При этом взаимосвязи банков очень сильны (рис. 10), что создает угрозу цепной реакции.

Таким образом, при кажущемся допустимым уровне прочности ситуации ее неопределенность и нестабильность достаточно высоки. Устойчиво растет открытость в финансовой сфере относительно такой традиционной области, как международная торговля (рис. 11). Причем именно развитые страны, в финансовой сфере которых отмечаются столь настораживающие явления, выступают драйвером указанного роста, усиливая вероятность «заражения» в случае кризисных провалов.

В целом, по мнению МВФ, углубление интеграции стран в глобальную экономику делает их более подверженными воздействию внешних шоков. Страны, сильнее вовлеченные в финансовые и внешнеторговые отношения, могут быть более уязвимы к ужесточению глобальных финансовых условий и/или негативных внешнеторговых мер (IMF, 2017а. Р. 84, X). О влиянии санкций на финансовый сектор РФ и меры по их нейтрализацииНовый пакет санкций против России, подписанный в августе 2017 г. президентом США, предполагает комплексные подходы, охватывая более широкий круг вопросов, чем меры, которые действовали ранее. Вместо набора актов и инструкций отдельных ведомств возникает, по сути, единый свод принципов, регулирующих указанный вопрос. Пакет подписан, несмотря на то что некоторые из предложенных мер, даже по словам президента США, противоречат американской конституции. Более того, «санкции абсолютно незаконны с точки зрения международного права, нарушают принципы международной торговли и правила Всемирной торговой организации», — подчеркнул президент РФ В. В. Путин1. Но хотя принятые санкции могут создать определенные трудности для России в финансовой сфере, в распоряжении регуляторов имеются необходимые механизмы, которые позволят эффективно решать возникающие проблемы. О возможных последствиях финансовых санкцийАмериканский закон о санкциях (далее — закон), принятый 2 августа 2017 г. (115-44), помимо ограничивающих мер, содержит ряд положений общеполитического характера. При этом он предполагает дальнейшее изучение широкого круга вопросов (включая финансирование терроризма, сокращение зависимости западных стран и Украины от российских энергоресурсов и др.), а также предусматривает проведение новых исследований относительно возможного расширения санкций в перспективе. В части финансовых ограничений закон включает сокращение сроков финансирования для российских банков и нефтегазового сектора (находящихся в санкционном списке) по сравнению с прописанными в санкциях, принятых в сентябре 2014 г. Максимальная продолжительность предоставляемого нового финансирования для российских банков будет сокращена с 30 до 14 дней, а для компаний энергетического сектора — с 90 до 60 дней. Согласно закону, Минфин США не позднее 180 дней с момента вступления закона в силу должен представить доклад с подробным анализом эффекта от расширения санкций в виде ограничений на вложения в российский госдолг и деривативы. Это означает, что по результатам доклада не исключено введение ограничений на вложения в указанные инструменты. Закон оставляет за президентом США право вводить дополнительные ограничения по широкому кругу операций в разных сферах (кибербезопасность, оборона, трубопроводы, приватизация госимущества в РФ). В частности, президент США может ограничить деятельность американского Экспортно-импортного банка в отношении санкционных организаций и лиц; запретить любому американскому финансовому институту выдавать кредит на сумму свыше 10 млн долл. на срок 12 календарных месяцев; дать директиву американским представителям в международных финансовых организациях при голосовании противодействовать решениям, направленным на финансирование организаций из санкционного списка. Президент США может запретить американским физическим или юридическим лицам осуществлять инвестиции в акции и долговые инструменты, эмитированные организациями РФ, подпадающими под санкции, а также вводить другие ограничения. Сокращение периода финансирования, предоставляемого российским банкам и энергетическому сектору, а также планируемое ограничение американских вложений в российские гособлигации могут:

Как следствие, увеличится волатильность валютного рынка, что может оказать дестабилизирующее воздействие на финансовый сектор в целом, повышая в нем долю краткосрочных инвесторов. Механизмы нейтрализации основных ограниченийРоссийские регуляторы и бизнес должны принять дополнительные меры с целью обеспечить стабильность рынка и минимизировать негативные последствия санкций. Необходимо комплексно использовать различные компоненты и механизмы, которые позволят российской экономике нейтрализовать возникающие отрицательные эффекты, одновременно создавая возможности для ускорения ее экономического роста. Российские регуляторы располагают многими механизмами и рычагами для решения указанных задач, и в складывающейся ситуации требуется их активно и целенаправленно использовать. Основные шаги могут заключаться в следующем. Валютный рынокДля обеспечения необходимой устойчивости в валютной сфере российским регуляторам следует четче обозначать свои курсовые предпочтения и возможности устанавливать валютный курс, чтобы участники лучше понимали будущие тенденции валютного рынка. Так, объем ЗВР РФ сейчас превышает величину всей рублевой эмиссии (денежной базы) практически в два раза (рис. 12). Это означает, что регулятор может установить любой целесообразный с его точки зрения уровень валютного курса, при этом минимизируя неопределенность и амплитуду курсовых колебаний.

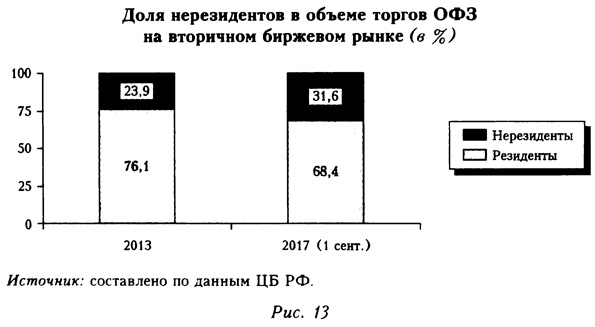

Для минимизации рисков, связанных с нежелательным давлением на курс рубля, необходим комплекс мер, направленных на предотвращение ухода участников рынка в валюту (с использованием льготных нормативов, регулирующих операции с рублями, — норм резервирования, достаточности капитала и др.; налоговых стимулов, а также иных механизмов, предотвращающих нецелевой переток средств, дестабилизирующий рынок, — посредством использования спецсчетов, валютных позиций и т. п.). Важно стимулировать экспортеров продавать валюту за счет использования широкого комплекса мер (налоговых рычагов, резервов, балансовых нормативов), формирующих более выгодные условия хранения и проведения операций в рублях по сравнению с операциями в валюте. В случае острой валютной дестабилизации можно задействовать специальные временные механизмы для восстановления стабильности на рынке: прекращение торгов при снижении валютного курса на определенную величину (разовая мера, которая практикуется на многих валютных рынках, включая рынки развитых стран); возобновление продажи части валютной выручки для пополнения необходимого объема ЗВР как механизм, повышающий валютную стабильность, и др. В целом целесообразно диверсифицировать рынки и источники привлекаемых валютных ресурсов. Речь может идти, в частности, о финансовых системах японской иены, швейцарского франка, юаня и др. Финансовый рынокПредполагается подготовка доклада правительства США о возможном ограничении операций с российскими госбумагами для американских участников. Такие ограничения могут негативно сказаться на ликвидности российского рынка госдолга и его стабильности. Доля нерезидентов на рынке ОФЗ сейчас превышает 30% (рис. 13), что составляет более 30 млрд долл. Действительно, в случае одномоментного ухода с рынка ОФЗ это может дестабилизировать ситуацию. Однако представляется, что и размер ЗВР, и набор инструментов, которым располагают российские регуляторы, позволяют избежать существенного обострения ситуации.

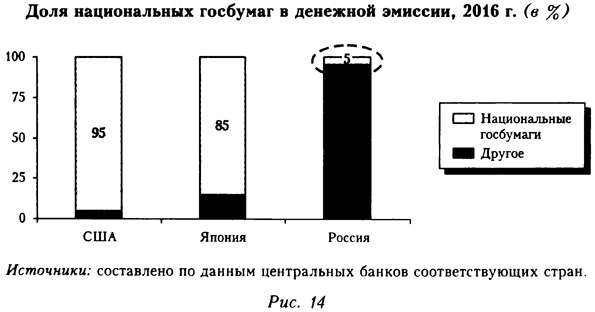

В преддверии дефолта 1998 г. объем рынка ГКО составлял около 60 млрд долл., а доля нерезидентов на нем — около 30% (с учетом всех форм непрямого участия — свыше 40%). При этом был полностью либерализован режим их выхода из госбумаг. Когда появились первые признаки кризиса, иностранные инвесторы стали быстро выводить свои средства с этого рынка, что еще больше осложнило положение в экономике России. Санкции — это чрезвычайные, не анонсированные ранее меры, и их последствия создают риски для финансовой стабильности РФ. Законодательство ряда международных организаций предполагает, что для ее обеспечения допускается использовать не запланированные ранее механизмы. При необходимости целесообразно увеличить сроки вывода средств иностранных инвесторов (или использовать другие ограничения) на период, необходимый для стабилизации ситуации, одновременно предусматривая возможность альтернативных вложений для финансовых ресурсов, высвобождаемых после продажи ОФЗ и других инструментов. В целом такие рублевые и валютные ресурсы будут направляться на восполнение ликвидности российского финансового рынка, что будет способствовать сохранению его глубины и стабильности. Валютным экспортерам можно предложить либо продавать часть их валютной выручки, либо направлять ее на покупку российских валютных облигаций с целью восполнить сокращение валютных инвестиций вследствие выхода иностранных участников из российских активов из-за санкций. Масштабные продажи российского госдолга американскими инвесторами могут привести к снижению его цены и к росту доходности, что повысит стоимость обслуживания долга. В такой ситуации могут быть оправданы интервенции регуляторов, вплоть до использования механизмов рублевой эмиссии под покупку госбумаг для пополнения рублевой ликвидности с целью не допустить спада на рынке. (Подобный механизм широко используется в международной практике.) Необходимо рассмотреть возможность ограничить для российских инвесторов покупку зарубежных, в первую очередь американских, госбумаг, а также сократить уже существующие российские вложения в эти инструменты. Это актуально в связи с вновь начавшимся ростом вложений российских инвесторов в американские казначейские облигации (достигли 109 млрд долл. в мае 2017 г.). В целом важно рассмотреть вопрос о сокращении вложений ЗВР России в американские активы, которые остаются слишком большими с учетом нынешней геополитической ситуации. (На конец 2016 г. в американские активы вложены 24% активов Банка России.) В прошлом США неоднократно прибегали к конфискационным мерам. Не следует забывать и о фактическом дефолте США и об их неплатежах по долгосрочным обязательствам в связи с крахом Бреттон-Вудской системы 1971 г. Причем США нарушили указанные многосторонние соглашения в одностороннем порядке. Поэтому интересен еще один вопрос. Любая страна, не выполнившая своих обязательств, должна каким-то образом впоследствии погасить свои долги. Это практикуется применительно не только к современной ситуации (Лондонский и Парижский клубы и т. д.), но и к обязательствам гораздо более ранних периодов. (Примером могут служить недавние попытки предъявить претензии к России по ее долгам, возникшим до 1917 г.) Аналогично, было бы оправданным оценить размер потерь всех стран, компаний, а также частных долларовых вкладчиков, которые имели доллары к 1971 г. и для которых пересмотр «правил игры» означал серьезные убытки, и рассмотреть вопрос о механизмах возможной компенсации. «Длинные» деньги и расширение внутренних источников фондированияЧтобы не допустить негативного влияния на российскую экономику со стороны зарубежных источников финансовых ресурсов, важно обеспечить приоритетную роль внутренних источников монетизации. Целесообразно последовательно замещать иностранные заимствования контролируемых государством банков и корпораций внутренними источниками кредита. Для этого следует расширить набор механизмов и инструментов финансирования экономики со стороны ЦБ РФ и Минфина России. По примеру развитых стран монетарным властям целесообразно делать упор на формирование «длинных» ресурсов, основанных на использовании целевых государственных бумаг (в том числе связанных с финансированием долгосрочных инвестиционных проектов), которые дополняются инструментами среднесрочного финансирования. Это будет способствовать созданию мощной основы «длинных» ресурсов в экономике и снижению процентных ставок. Такие механизмы в первую очередь предполагают размещение госбумаг на внутреннем рынке с участием ЦБ в качестве их покупателя (как, например, в США и в Японии, где эмиссия национальных валют на 85-95% осуществляется в результате покупки центральными банками своих госбумаг; рис. 14). Центральные банки этих стран покупают госбумаги, выпущенные своим минфином. Одновременно они осуществляют целевую эмиссию (на ипотеку, на малый бизнес, на региональные программы и др.). Причем, как правило, это длинная и сверхдлинная эмиссия на 30-40 лет (в США даже не исключают возможность эмиссии сроком до 100 лет). При этом купленные ЦБ бумаги хранятся у него в течение всего срока, а не поступают на рынок и не вымывают с него деньги (Ершов, 2015; 2016).

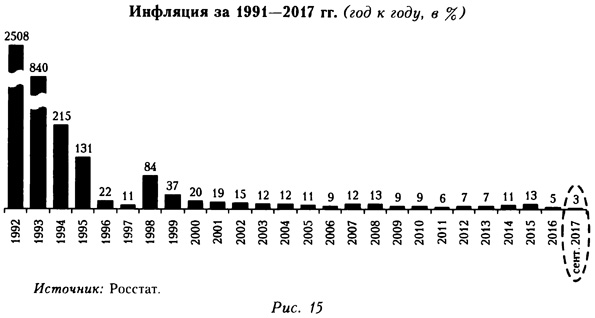

Подчеркнем, что незначительная роль, которую играют в настоящее время российские госбумаги в формировании рублевой финансовой системы (менее 5% накопленной рублевой эмиссии ЦБ РФ), указывает на сохранение сильной зависимости РФ от мировой конъюнктуры и мировых источников финансовых ресурсов. Мы видим в этой связи, сколь велики неиспользуемые возможности российской финансовой системы для формирования ее прочных национальных основ. Также низкая доля российских госбумаг в денежной базе говорит о том, что у нас не используются механизмы монетизации на основе бюджетных приоритетов, а российский регулятор, по сути, постоянно осуществляет интервенции в поддержку доллара, то есть покупает иностранную валюту, формируя на этой основе эмиссию рублей. (В результате вся монетизация опирается на приток валюты.) Не будь этого канала монетизации, рубль стоил бы гораздо дороже, так как притекающую в страну валюту в этом случае покупали бы на рынке без участия ЦБ РФ, что укрепляло бы курс рубля. Кроме того, в сложившихся условиях важно расширить мандат Банка России. ЦБ РФ, помимо возложенных на него задач, должен — в соответствии с мировой практикой отвечать и за экономический рост, что даст возможность использовать широкий набор инструментов (механизмы формирования денежных ресурсов — «длинных» и «коротких», механизмы, определяющие их цены, механизмы обеспечения ликвидности в экономике и др.), находящихся в распоряжении Банка России, для устойчивого экономического развития РФ. Об инфляции, профиците ликвидности и пр.В 2017 г. инфляция в России достигла исторических минимумов, снизившись к сентябрю до 3% (рис. 15). По прогнозам Банка России, в ближайшие три года ожидается ее сохранение на целевом уровне 4% (Банк России, 2017).

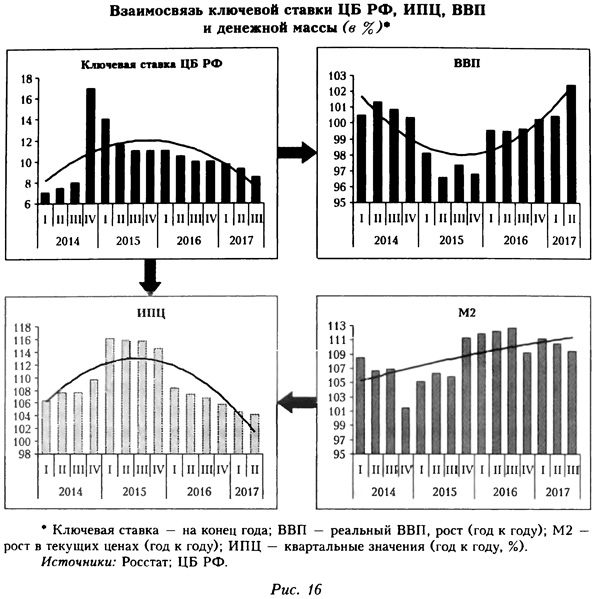

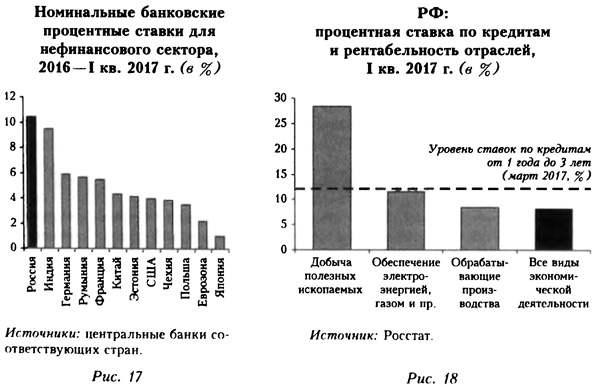

В последнее время регулятор неоднократно снижал ключевую ставку, которая достигла 8,25% в октябре 2017 г. Но это не привело к росту инфляции, как часто опасаются. Более того, с 2016 г. динамика цен заметно замедлилась. К ожидаемому повышению цен не привело и ускорение роста денежного предложения (М2), которое наблюдается с конца 2015 г. (рис. 16). Однако процентные ставки по кредитам для нефинансовых организаций по-прежнему превышают рентабельность большинства отраслей обрабатывающей промышленности (рис. 17-18). Это ограничивает спрос на кредиты, ведет к стагнации банковского кредитования и монетизации в целом, одновременно тормозя экономический рост. Более того, большая доступность кредитов для добывающих отраслей приводит к перекосам в экономике, усилению ее сырьевой ориентации.

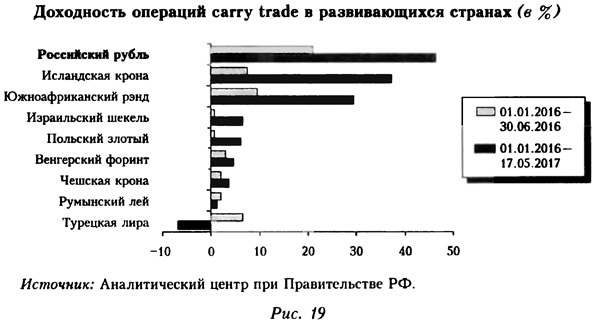

В таких условиях Банк России ожидает дальнейшего роста профицита ликвидности, который сформировался в 2017 г., до 2-3 трлн руб. к концу 2020 г. (Банк России, 2017. С. 19). В связи с этим планируется увеличивать объемы абсорбирования денежных средств посредством депозитных аукционов и эмиссии облигаций Банка России. Такой подход свидетельствует о том, что регулятор не предполагает налаживать механизмы денежной трансмиссии в реальную экономику, что могло бы повысить роль внутренних факторов экономического роста. Отметим, что объем Фонда развития промышленности составил в 2016 г. около 25 млрд руб., что примерно в 100 раз (!) меньше ожидаемого профицита ликвидности. Другими словами, при более активном применении механизмов денежной трансмиссии возможности поддерживать рост за счет неиспользуемых финансовых ресурсов могут быть весьма значительными. Даже несмотря на снижение процентных ставок, показатель доходности по операциям carry trade остается в России одним из самых высоких в развивающихся странах (рис. 19). Это касается и ОФЗ, высокая доходность которых при относительной предсказуемости валютного курса делает вложения в эти бумаги весьма привлекательными. По данным Bloomberg, с начала года спекулянты заработали на сделках carry trade с валютами развивающихся стран порядка 10%.

Поскольку санкции против России сохраняются и не исключено их дальнейшее расширение, снижение процентных ставок и в целом создание более благоприятных условий ведения бизнеса в стране очень важны для активизации деловой активности.

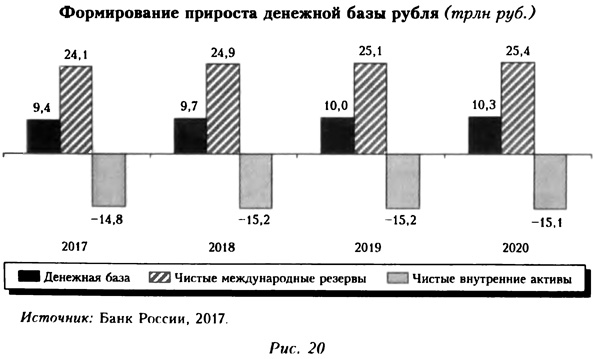

О проекте денежно-кредитной политики (ДКП) Банка РоссииПроект ДКП Банка России, опубликованный в сентябре 2017 г., более взвешенный, комплексный, полнее информирует участников рынка о состоянии денежно-кредитной сферы, чем ранее опубликованные. Однако он требует ряда уточнений. Банк России справедливо ожидает сохранения санкций на всем прогнозном горизонте и не исключает их дальнейшего ужесточения. При этом в фактически программном документе регулятор ничего не говорит о возможностях и предполагаемых шагах с его стороны в случае обострения ситуации, ссылаясь лишь на анализ стрессовых сценариев, которые ЦБ РФ публикует в текущих документах. Важно, чтобы в самих «Основных направлениях ДКП» содержались механизмы восполнения «длинного» фондирования и уменьшения волатильности движения спекулятивного капитала, которая может усилиться из-за санкций. ЦБ РФ справедливо отмечает, что «внешнеэкономические факторы не будут оказывать значимой поддержки российской экономике» и в таких условиях «большое значение должны иметь внутренние источники развития, в том числе усиление механизмов перераспределения финансовыми институтами имеющихся долгосрочных внутренних ресурсов» (Банк России, 2017. С. 57). При этом прирост денежной базы рубля ЦБ РФ планирует и дальше обеспечивать в решающей степени за счет роста международных резервов и сокращения (а не роста) чистых внутренних активов (рис. 20). Предполагается уменьшить прирост валового кредита банкам и одновременно увеличить объем средств коммерческих банков на депозитах в ЦБ РФ и в других инструментах регулятора, то есть речь идет о фактическом изъятии средств из экономики.

Банк России будет оценивать возможность возобновить покупки иностранной валюты на валютном рынке с целью довести объем международных резервов до 500 млрд долл. Это противоречит заявленной политике невмешательства регулятора в курсообразование. Кроме того, выход ЦБ РФ на рынок в качестве покупателя валюты будет, по сути, приводить к удешевлению рубля и, как следствие, к росту инфляции. Также вмешательство Центробанка в валютный рынок может увеличить неопределенность и соответственно повысить валютные риски. Внешняя дестабилизация может отразиться и на формировании механизмов предложения рублей. В настоящее время, как и в 1990-е годы, большая часть денежного предложения формируется на основе притока валюты (поступающей как по каналам внешней торговли, так и в результате привлечения внешних займов). Такой механизм, по сути, отводит экспортным отраслям центральное место в формировании финансовых ресурсов и обеспечении экономического подъема. Очевидно, что ухудшение положения в мировых финансах (падение цен на нефть, ужесточение санкций и др.) может негативно сказаться на функционировании данного денежного канала. Поэтому важно создать более устойчивые источники формирования денежного предложения, в первую очередь на основе приоритетов национального развития по примеру наиболее развитых финансовых систем, где практически весь объем денег был создан под бюджетные приоритеты. В результате существенно расширяются возможности решать бюджетные проблемы, возникают новые очаги роста, а формирование ликвидности привязано к задачам структурной политики. Банк России справедливо отмечает, что «успешность проведения экономической политики в целом, перспективы преодоления структурных ограничений в значительной мере зависят от координации действий органов государственной власти на всех уровнях, в том числе Банка России и Правительства Российской Федерации» (Банк России, 2017. С. 12). В связи с этим подходы наиболее зрелых финансовых систем заслуживают тем большего внимания, особенно когда перед российской экономикой стоит задача поддерживать экономический рост в условиях ужесточения бюджетной политики (рис. 21).

В России планируют отменить бюджетное кредитование регионов по льготным процентным ставкам. (Ранее бюджетные кредиты предоставлялись под символическую ставку 0,1%.) Теперь банки будут кредитовать регионы по ставке на 1 п. п. выше ключевой (8,25%). Учитывая, что доля бюджетных кредитов в госдолге регионов составляет 48%, банковских кредитов — 28%, подобные изменения существенно повысят финансовую нагрузку регионов. Кроме того, планируется постепенно сокращать дефицит федерального бюджета, что также может затормозить рост экономики. По мнению МВФ, страны должны использовать все имеющиеся в их распоряжении инструменты, включая денежно-кредитную политику, фискальные и структурные реформы, для обеспечения стабильного и устойчивого роста. Подходы развитых финансовых систем позволяют обеспечить рост и одновременно расширить возможности бюджета, не создавая препятствий для экономического развития. Согласно мировому опыту, тщательно контролируемый и умеренный дефицит бюджета может быть важнейшим рычагом экономического роста. Политика бюджетного дефицита широко применяется в развитых странах. С 2000 г. бюджетный дефицит наблюдался в ряде ведущих стран в течение 12-17 лет (табл. 2). Таблица 2 Количество лет с дефицитом бюджета за период 2000-2016 гг.

Источник: рассчитано по данным национальных минфинов и национальной статистики. Более того, дефицит выступает одним из технических средств снижения процентных ставок. Отметим, что даже МВФ, несмотря на свои либеральные взгляды, в случае Японии писал: «Либерализация денежно-кредитной политики и бюджетные стимулы позволили Японии добиться впечатляющего оживления экономической активности» (IMF, 2013. Р. 1) Экономический рост в России и в мире сопровождается возникновением новых препятствий, которые могут его затормозить. Политические риски, финансовые «пузыри», спекулятивные операции, чрезмерно жесткие подходы в регулировании могут существенно замедлить этот рост, не позволяя полностью использовать имеющийся экономический потенциал. В таких условиях необходима последовательная и активная политика российских регуляторов, направленная на создание внутренних основ устойчивого развития отечественной экономики при одновременной нейтрализации внешних рисков. Всеми необходимыми рычагами и возможностями наши регуляторы располагают. Это лишь вопрос экономической воли, и хотелось бы, чтобы в нынешних условиях она проявилась в полном объеме. От этого российская экономика только выиграет. 1 http://kremlin.ru/events/president/news/55175 Список литературы / ReferencesБанк России (2017). Основные направления единой государственной денежно-кредитной политики на 2018 год и период 2019 -2020 годов. Москва. [Bank of Russia (2017). Guidelines of the single state monetary policy for 2018 and the period of 2019-2020. Moscow. (In Russian).] Ершов M. (2015). Возможности роста в условиях валютных провалов в России и финансовых пузырей в мире // Вопросы экономики. Мв 12. С. 32-50. [Ershov М. (2015). The opportunities of growth in the environment of currency collapses in Russia and financial bubbles in the world. Voprosy Ekonomiki, No. 12, pp. 32—50. (In Russian).] Ершов M. (2016). Механизмы роста российской экономики в условиях обострения финансовых проблем в мире // Вопросы экономики. Jsfc 12. С. 5—25. [Ershov М. (2016). On the mechanisms of growth of the Russian economy under conditions of worsening financial problems in the world. Voprosy Ekonomiki, No. 12, pp. 5—25. (In Russian).] Минфин России (2017). Проект Федерального закона «О федеральном бюджете на 2018 год и плановый период до 2019 — 2020 годов». [Ministry of Finance of Russia (2017). Draft law "On the Federal budget for 2018 and the planning period 2019-2020Moscow. (In Russian).] Титов Б.Ю. и др. (2017). Среднесрочная программа социально-экономического развития России до 2025 года «Стратегия роста». М.: Институт экономики роста им. Столыпина П. A. [Titov В. Yu. et al. (2017). Medium term program of social and economic development of Russia till 2025 "Strategy of growth". Moscow: Stolypin Institute for the Economy of Growth. (In Russian).] IMF (2013). World economic outlook: Transitions and tensions. Washington, DC: International Monetary Fund, October. IMF (2017a). Global financial stability report: Getting the policy mix right. Washington, DC: International Monetary Fund, April. IMF (2017b). Global financial stability report: Is growth at risk? Washington, DC: International Monetary Fund, October. IMF (2017c). World economic outlook. Seeking sustainable growth: Short-term recovery, long-term challenges. Washington, DC: International Monetary Fund, October. OFR (2016). Financial stability report. Washington, DC: Office of Financial Research. US Fed (2017). Minutes of the Federal Open Market Committee. Washington, DC: The Federal Reserve Board of Governors, June 13 — 14.

|

|||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка