Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Поведенческие теории денежно-кредитной политики: кадровая независимость, ротация руководства и влияние тендера |

|

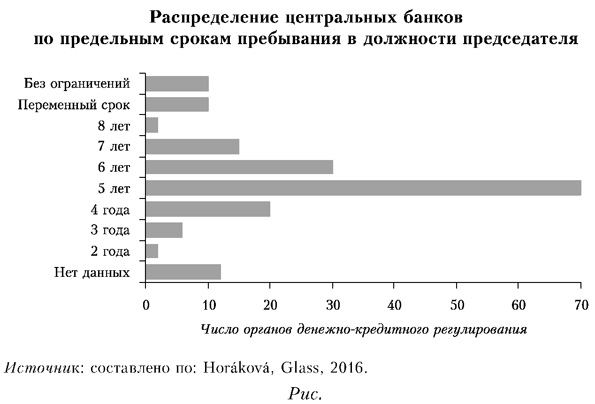

Моисеев С.P. Кадровая независимость центрального банкаВ 1990-е годы А. Цукерман из Тель-Авивского университета предложил новое измерение независимости центрального банка (ЦБ): степень ротации его председателя (turnover rate of central bank governor). Она рассчитывается как обратная величина к продолжительности пребывания в должности, измеренной в годах. Проведя анализ статистической выборки из 68 развивающихся и развитых стран, исследователь пришел к выводу, что степень ротации руководства ЦБ выступает одним из факторов инфляции (Cukierman, 1992). Ротация характеризует кадровую независимость ЦБ, то есть набор ограничений, накладываемых на назначение его председателя, порядок снятия с должности, а также продолжительность пребывания на посту. Доступная статистика свидетельствует о том, что степень ротации председателя ЦБ оценивается на уровне 0,21, то есть в среднем глава ЦБ пребывает в должности 4,3 года. Однако, учитывая досрочные отставки, фактический средний срок пребывания председателя на посту составляет 3,7 года. Ежегодно руководство ЦБ обновляется в 14% стран (Dreher et al., 2010). Сроки пребывания в должности первых лиц ЦБ варьируют от двух (Сингапур, Белиз) до восьми лет (еврозона, Германия). В ряде случаев предельный срок формально не ограничен (Таиланд, Мьянма, Эквадор и др.), однако он регламентируется через членство в совете директоров. Так, в Дании срок пребывания в совете директоров ЦБ, включая его председателя, составляет пять лет, однако по достижении возраста 70 лет он должен уйти на пенсию. Пять лет — наиболее распространенный срок трудового договора председателя ЦБ (см. рисунок), что объясняется стандартом, заданным Европейской системой центральных банков. В соответствии со ст. 14.2 ее устава записанный в уставе национального центрального банка срок полномочий его председателя должен составлять не менее пяти лет. Та же статья обязывает власти гарантировать, что произвольное увольнение первого лица не допускается. Председатель ЦБ может быть освобожден от должности, если он не в состоянии выполнять свои обязанности или виновен в серьезном нарушении законодательства. Таким образом, пять лет признаны международным стандартом пребывания в этой должности. В России председатель ЦБ также назначается на должность Государственной думой РФ сроком на пять лет. В отличие от многих стран, переназначение на этот пост в Банке России ограничено: одно и то же лицо не может занимать должность председателя более трех сроков подряд.

Предположение, лежащее в основе показателя независимости ЦБ, состоит в том, что быстрая сменяемость председателей свидетельствует об их зависимости от назначающих и утверждающих лиц. Однако за границами анализа остаются два факта: обстоятельства ухода с должности и особенности нового кандидата на должность. Для полноценного понимания причин смены руководства ЦБ необходимо учитывать, когда произошли отставка или снятие с должности — до истечения первого официального срока полномочий председателя или после. Кроме того, во внимание следует принимать, откуда вышел новый кандидат — из правительства или из рядов политической оппозиции действующей власти. Расширенный анализ ротации руководителей ЦБ подтверждает связь между их высокой сменяемостью и инфляцией. В наибольшей степени эта взаимосвязь проявляется при преждевременном уходе с поста, а также при замене на более лояльного кандидата. В остальных случаях смена руководства и ироинфляционная политика центрального банка связаны в меньшей степени. Результаты эмпирического анализа долгосрочных данных можно обобщить следующим образом (Vuletin, Zhu, 2011; Qureshi, 2017):

Эти выводы учитывают фиксированные эффекты, например глобальную инфляцию, внешнеторговую открытость, режим валютного курса и денежно-кредитной политики (ДКП), целевой ориентир инфляции, системный банковский кризис и кризис суверенного долга. Таким образом, их можно считать не зависящими от национальных особенностей экономики. Данные таблицы 1 дают представление о ротации председателей ЦБ. На одном конце спектра находится Аргентина, где в период макроэкономической нестабильности 1980-х годов сменилось 12 председателей ЦБ, то есть средний срок их пребывания на посту составлял менее года. Таблица 1 Средняя ротация председателей центральных банков

* Данные по Банку России по состоянию на начало 2018 г. Источник: Vuletin, Zhu, 2011. Так, при президенте Аргентины К. Э. де Киршнер (2007-2015 гг.) сменилось четыре главы Центрального банка Аргентины. Первый из них, М. Редрадо (2004-2010 гг.), был снят с должности чрезвычайным указом президента республики с формулировкой «за невыполнение обязанностей государственного служащего» из-за отказа использовать международные резервы ЦБ для оплаты внешнего долга. Можно привести и противоположный пример: знаменитый Й. Нордал (Johannes Nordal, род. 1924 — н. в.) стал первым главой Центрального банка Исландии со дня его учреждения в 1961 г. Свой пост он оставил спустя 32 года — только в 1993 г. Считается, что под его руководством Исландия успешно прошла несколько периодов макроэкономической и финансовой нестабильности. Несмотря на личный рекорд, Центральный банк Исландии уступает Банку Нидерландов, находящемуся на другом конце спектра: смена председателей происходит в среднем раз в 13 лет. Устойчивость положения его руководителей — часть корпоративной культуры банка, которая восходит к XIX в. Первый голландский «долгожитель» В. Меес (Willem Cornells Mees) находился в должности председателя ЦБ рекордный срок — 21 год — с 1863 по 1884 г. При нем Банк Нидерландов получил монополию на денежную эмиссию. Столько же лет в должности пробыли Н. ван ден Берг (Norbertus Petrus van den Berg, 1891-1912 гг.) и M. Холтроп (Marius Holtrop, 1946-1967 гг.). Примечательно, что в Нидерландах средний срок пребывания в этой должности растет со временем: если в XIX в. он составлял 10 лет, то в XX в. — 13 лет. К. Адольф из Вашингтонского университета (США) отмечает, что фактический срок пребывания руководителя ЦБ на своем посту сокращается в случае невыполнения макроэкономических задач с учетом политического контекста. В частности, если в период пребывания у власти правых политических сил инфляция оказывается высокой или при власти левых партий высокой считается безработица (Adolph, 2013). В любом случае триггером для смены руководства выступают макроэкономические проблемы. Группа исследователей из Геттингенского университета (Германия), Швейцарского экономического института и Банка Нидерландов проанализировала причины ухода с поста главы ЦБ до истечения срока полномочий в 88 странах в 1970-2013 гг. Они пришли к выводу, что вероятность досрочно сложить полномочия повышается не только из-за действия таких экономических факторов, как инфляция и слабое развитие финансового сектора, но и в периоды политической нестабильности и демократических выборов (Dreher et al., 2010). К перечисленным факторам также следует отнести финансовые кризисы. Из них в наибольшей степени на смену руководства ЦБ влияют банковский и долговой кризисы: они повышают вероятность утверждения парламентом на должность нового лица, находящегося в оппозиции действующему правительству (Artha, de Haan, 2015). Консерватизм и происхождение руководителя центрального банкаКак можно проанализировать консерватизм руководителя ЦБ? Адольф предложил интересную модель эндогенного консерватизма, в которой предпочтения должностных лиц выступают результатом их карьеры (Adolph, 2013). Карьерное происхождение должностного лица определяет его стратегические (политические) идеи, что носит название «карьерная социализация». Кроме того, они зависят от намерений должностных лиц продвинуть свою карьеру («карьерные стимулы») и заставляют их принимать во внимание предпочтения будущих работодателей — ключевых игроков в экономическом мире. В результате предпочтения должностных лиц отражают интересы «теневых принципалов», для которых они выступают агентами. «Теневой принципал» заключает со своим агентом своеобразный неформальный трудовой договор, который побуждает последнего проводить политику, отвечающую интересам принципала. Изучая карьеры руководителей центральных банков, Адольф разработал индекс карьерного консерватизма центрального банкира (central banker career conservatism): насколько долго глава ЦБ ранее работал на консервативных принципалов. Выводы о степени консерватизма прошлого работодателя можно получить, исходя из анализа инфляции и предыдущей карьеры руководителя ЦБ. Чем более консервативен принципал, тем менее склонен к инфляционной политике будущий глава ЦБ. В случае успеха он сможет вернуться в стан своего принципала — работает своеобразная «вращающаяся дверь» между ведомством и принципалом. Выделяются четыре работодателя: финансовый сектор, министерство финансов, центральный банк и правительство (его нефискальные ведомства). Адольф анализировал биографии 600 членов советов директоров ЦБ из 20 стран с 1950 по 2000 г., а также динамику инфляции. По его оценкам, финансовый сектор и министерство финансов — наиболее консервативные работодатели, они порождают «ястребов» с выраженным неприятием инфляции. Центральный банк и правительство — либералы, поскольку из их стен выходят кандидаты-«голуби», более толерантные к росту цен. В количественном выражении увеличение индекса карьерного консерватизма на одно стандартное отклонение ведет к снижению инфляции в развитых странах на 1,5% и в развивающихся — на 1,0%. Эффект проявляется тем сильнее, чем выше юридическая независимость ЦБ. Данные свидетельствуют о том, что подавляющее число председателей ЦБ — выходцы из государственных органов (министерств или центрального банка). Второе место по численности «выпускников» занимает финансовый сектор. Однако существуют национальные отличия. В Швеции, Бельгии и Финляндии главы ЦБ назначаются из нефискальных ведомств. В Новой Зеландии и Дании предпочитают частных банкиров. Во Франции и Ирландии придерживаются традиции выбирать руководителя из министерства финансов. В Канаде, Великобритании и Италии должность чаще достается профессионалам из ЦБ. Для России характерна европейская кадровая модель центрального банка. Средний срок пребывания в должности председателя Банка России до конца 1990-х годов составлял всего два года вместо четырех, положенных по закону (до 2013 г., после — пять лет). Это объясняется тем, что срок большинства председателей ЦБ заканчивался с наступлением валютного кризиса. После достижения макроэкономической стабилизации в 2000-е годы в Банке России сложилась относительная кадровая устойчивость. Продолжительное пребывание в должности С. М. Игнатьева и Э. С. Набиуллиной положительно влияет на оценки по России. Для нашей страны средний председатель ЦБ — это профессиональный государственный служащий, в частности выходец из нефискального государственного органа (аппарат Президента РФ или министерство экономики) или из министерства финансов (табл. 2). Таблица 2 Председатели и исполняющие обязанности председателя Банка России

Источник: составлено автором. За оригинальное исследование, породившее новое направление политической экономии, Адольф в 2014 г. был удостоен премии имени Ч. Левина (Charles Levine Memorial Prize). Его разработка получила название «карьерная теория денежно-кредитной политики» (career theory of monetary policy). Как считает ее автор, говоря о независимости денежных властей, нельзя игнорировать индивидуальные предпочтения председателей ЦБ. Их микропредпочтения могут иметь макропоследствия для экономики. Даже в случае юридически независимого центрального банка формирование определенного состава руководителей может свести на нет правовой статус института. Некоторые экономисты полагают, что из карьерной теории следует делать прикладные выводы. Например, чтобы разорвать связь между «теневым принципалом» и его агентом, надо запретить бывшим руководителям в течение определенного периода возвращаться на прежнее место работы (ведомство, сектор, отрасль) (Hüser, 2014). Эволюция председателя центрального банкаЛичность руководителя денежного ведомства эволюционировала вместе с институтом центрального банка. По мере укрепления юридической независимости ЦБ повышался уровень профессионализма его руководства. М. Вендшлаг из Уппсальского университета (Швеция) изучил биографии глав ЦБ с 1950 по 2000 г. в 12 странах — членах ОЭСР и выделил четыре периода развития человеческого капитала (Wendschlag, 2017). В 1950-е и 1960-е годы их руководители были обычными чиновниками — гражданскими служащими. В 1970-е годы, когда развитые страны погрузились в пучину макроэкономических проблем, в руководстве ЦБ преобладали политики — общественные деятели. Начиная с 1980-х годов к работе в ЦБ привлекают профессионалов с рынка, как правило бывших банкиров. После проведения реформ правового статуса ЦБ с 1990-х годов в состав их руководства впервые входят независимые академические деятели. Глобальный характер финансовых кризисов вынудил ЦБ проводить международную координацию денежно-кредитной политики и финансового регулирования. Как следствие, с конца 1990-х годов главы ведомств сформировали глобальную элиту, располагающую широкими международными связями. Спрос на определенные индивидуальные характеристики председателя ЦБ меняется со временем и определяется текущими проблемами — рецессией, безработицей или финансовым кризисом. Особое влияние на индивидуальные предпочтения глав ЦБ оказывает политическая среда. В 1990-е годы сформировались ЦБ новых демократических государств, возникших после распада социалистического лагеря. Восточноевропейские, как и азиатские, экономики импортировали западную модель центрального банка. Этому способствовали социализация глав новых ЦБ и обучение их персонала на западных площадках. МВФ, Объединенный венский институт при Национальном банке Австрии, Банк Англии и немецкий Бундесбанк выступили архитекторами ЦБ в посткоммунистических странах. В экономиках с авторитарными политическими режимами преобразования носили ограниченный характер. В более демократических обществах реформы проводились по западному образцу, хотя и варьировали от политического консенсуса местных элит до слепого подражания (Johnson, 2016). Последующее развитие ЦБ и окружающая политическая среда не могли не отразиться на предпочтениях их руководства. Страны, намеревавшиеся присоединиться к Европейскому союзу и войти в состав еврозоны, полностью переняли установки Европейского центрального банка (ЕЦБ). В остальных странах ЦБ де-факто имели ограниченную независимость, поскольку «теневым принципалом» выступало политическое руководство страны. Наиболее ярко это проявилось в Киргизии, где ЦБ потерял независимость, а его глава У. Сарбанов (1999-2006 гг.) при президенте К. Бакиеве (2005—2010 гг.) был снят с должности и арестован. Таким образом, на индивидуальные предпочтения глав ЦБ в развивающихся странах критическое влияние оказывают политические режимы. В недемократических обществах юридическая независимость центрального банка не играет заметной роли (Johnson, 2016). Тендерный вопрос в центральном банкеВ XIX в. привлечение лиц женского пола к работе в ЦБ не допускалось. Так, большинство персонала Государственного банка Российской империи составляли мужчины — отставные военные. На младших позициях женщины в штате появились во время Первой мировой войны, когда мужчины были мобилизованы на фронт и возникла нехватка кадров. Борьба за права женщин в XX в. открыла эпоху социального равенства. «Выравнивание тендерного дисбаланса на высших должностных позициях займет некоторое время, однако оно поможет преодолеть текущий тендерный разрыв оплаты труда», — заявил председатель Банка Англии М. Карни в 2017 г., впервые комментируя социальное равенство в своей организации (Monaghan, 2017). В 2010-е годы на авансцену ДКП вышли женщины, которых стали активно привлекать к работе в ЦБ. Центральные банки, как правило, не публикуют данные о тендерном составе своего персонала. Среди развитых экономик исключение составляют ЕЦБ, Банк Англии и Банк Италии. Как можно заключить из их отчетов, доля женщин среди сотрудников составляет около 40% (табл. 3). В Банке Англии они преобладают в аппарате председателя, структурных подразделениях по операциям на открытом рынке и платежной системе. Банк России отличается от остальных центральных банков, публикующих тендерную статистику: доля женщин в системе Банка России, куда входят территориальные учреждения и обособленные подразделения, достигает 60% — выше, чем в каком-либо другом ЦБ. В центральном аппарате Банка России и в территориальных учреждениях картина аналогичная: женщины составляют 57 и 61% соответственно. Таблица 3 Удельный вес женщин в персонале ЦБ, по состоянию на 2017 г.

Источник: составлено автором по отчетам центральных банков. Среди всех стран только в Великобритании и Австралии устанавливают целевые ориентиры тендерной политики: к 2020 г. Банк Англии планирует довести совокупную долю женщин в штате до 50%, а в младшем и среднем персонале — до 45% (Bank of England, 2017а). (К слову, у Банка Англии есть планы и по меньшинствам.) Однако кадровые планы подавляющего числа ЦБ не простираются дальше увеличения доли женщин в руководстве до 30%. Далеко от остальных ушел Резервный банк Австралии, у которого тендерная цель по руководству достигает 35% в 2020 г., а долгосрочная цель — до 50% (Reserve Bank of Australia, 2017. P. 100). В 2017 г. Банк Англии впервые обнародовал отчет о тендерном разрыве в оплате труда (Bank of England, 2017b), согласно Закону о равенстве (Equality Act), принятому в Великобритании в 2010 г. Разрыв в оплате измеряется как разность между средней часовой оплатой труда мужчин и женщин. Со временем он медленно снижается — с 22,0% в 2013 г. до 18,6% в 2017 г. Разрыв объясняется тем, что на наиболее высокооплачиваемых позициях работают мужчины, а женщины преобладают на менее оплачиваемых младших должностях. Без учета вознаграждения V4 наиболее и наименее оплачиваемых категорий сотрудников разрыв составляет всего 3%. В Банке Англии намерены его сокращать, однако маловероятно, что его можно свести к нулю. Дело в том, что мужчины и женщины выполняют неравнозначные роли, которые требуют разных профессиональных навыков и знаний. Для поддержания тендерного равенства Банк Англии декларирует цель довести долю женщин в руководстве подразделений к 2020 г. до 35%. В 2014 г. она составляла 20%, а в 2017 г. — 30%. Отметим, что к руководству не относятся председатель и его заместители, поскольку они не назначаются, а избираются в соответствии с порядком, утвержденным законодательством. Если женщины в штате регулятора — обычное явление, то женщины во главе центрального банка встречаются редко. На 2017 г. они занимали руководящие должности (председатель и его заместители, члены совета директоров или правления) только 9% центральных банков (Diouf, Pepin, 2017). Число женщин в управлении ЦБ непрерывно растет с 1990-х годов: если в 1998 г. было всего 3 женщины-председателя, то в 2008 г. — уже 8, а в 2016 г. - 16 (Bodea, Iseneker, 2017). Первой женщиной — председателем ЦБ стала немка Г. Кукхоф (Greta Kuckhoff). С 1950 по 1958 г. она занимала пост президента Немецкого эмиссионного банка, который позднее был преобразован в Государственный банк ГДР. В качестве ЦБ Немецкий эмиссионный банк подчинялся министерству финансов и находился под влиянием правящей коммунистической партии. В 2010-е годы самым известным примером была Дж. Йеллен, первое (и единственное) женское лицо ФРС США. Однако это исключение, чаще женщины становятся лидерами в развивающихся странах: в России, на Украине, в Туркменистане, Малайзии, на Кипре, Мальдивах и т. д., хотя только в развитых странах продвигается идея тендерного равенства, вплоть до квот в Совете управляющих ЕЦБ. Абсолютный чемпион Л. Мохохло пробыла в должности председателя Банка Ботсваны почти 20 лет (табл. 4). Таблица 4 Наибольшие сроки пребывания женщин в должности председателя ЦБ, по состоянию на 2017 г.

Источники: Diouf, Pepin, 2017; годовые отчеты центральных банков. Доля женщин в коллегиальных органах управления (советах директоров или, в случае его отсутствия, в правлении) ведущих ЦБ составляет около 1/4. Это больше, чем в банковском секторе в целом, где она менее 20% (Sahay et al., 2017). Больше всего женщин в Банке России (см. табл. 3). Если не принимать во внимание совет директоров Банка России, члены которого назначаются Государственной думой РФ, и рассматривать только руководителей, заключающих трудовой договор (заместители председателя и директора департаментов), то доля женщин составляет 31%, что соответствует показателю других ЦБ. В наименьшей степени женщины представлены в коллегиальных органах ЕЦБ и Банка Японии. Это объясняется тем, что в Совет управляющих ЕЦБ входят первые лица национальных центральных банков, а чаще всего это мужчины. В Японии традиционно доля женщин ниже, однако и там корпоративная культура меняется: в стране принят Закон о содействии трудоустройству и продвижению женщин, который вступил в действие с 2016 г. В соответствии с ним Банк Японии планирует, что при найме персонала доля кандидатов из числа женщин на позиции директора, главного менеджера и вышестоящие должности должна приближаться к 30% (Bank of Japan, 2017). Без учета ЕЦБ и Банка Японии женщины составляют 1/3 коллегиальных органов управления. Как свидетельствует статистика, вероятность назначения женщины на руководящую должность выше, если происходит ротация женщины-руководителя, а также если в составе руководства доля женщин изначально низкая (Charlety et al., 2017). Эмпирический анализ показывает, что появление женщин в руководстве ЦБ стало возможным после 1990-х годов, когда центральные банки получили независимый правовой статус и сосредоточились на достижении ценовой стабильности. Пионерное исследование роли женщин в ДКП провели Г. Чеппел из Университета Южной Каролины (США) и Р. Макгрегор из Университета Северной Каролины (США) (Chappell, McGregor, 2000). Они изучали стенограммы Федерального комитета по операциям на открытом рынке ФРС США для определения стереотипов поведения его членов. Из 84 членов в состав комитета в 1966-1996 гг. входили семь женщин. Как показывают архивы, женщины в ФРС США чаще голосовали «за» мягкую ДКП. Это породило гипотезу, что женщины более миролюбивы и, как следствие, не выступают «ястребами» в денежно-кредитной политике. Последующие исследования перевернули первоначальное представление. Анализ тендерного состава руководства центральных банков и результатов ДКП показал, что при более высокой доле женщин инфляция ниже (Farvaque et al., 2010; Masciandaro et al., 2016). Другими словами, присутствие женщин в органах управления ЦБ связано с агрессивной денежно-кредитной политикой. Тендерный вопрос может оказаться важным в странах, где ЦБ придерживается инфляционного таргетирования. Между долей женщин в руководстве пруденциальных агентств, отвечающих за регулирование и надзор в банковском секторе, и стабильностью банковского сектора также наблюдается положительная связь. В частности, если в банках и органе регулирования высока доля женщин, то буфер собственного капитала больше, а доля просроченных кредитов — меньше (Sahay et al., 2017). Природа связи между результатами ДКП и назначением женщины на должность председателя полностью не изучена. Очевидно, что женщинам удается успешнее бороться с высокой инфляцией, особенно в развивающихся странах. Это объясняется тем, что женщины уделяют больше внимания снижению и стабилизации инфляции, чем их коллеги-мужчины. Исследователи полагают, что женщины более консервативны, то есть у них выше степень неприятия риска (risk aversion), а также склонность к поддержанию своей репутации, нежели у мужчин (Diouf, Pepin, 2017). Поведенческие теории денежно-кредитной политики позволяют сформулировать ряд прикладных рекомендаций в области кадровой политики. Для достижения законодательно закрепленных целей и минимизации кратковременных популистских решений руководству ЦБ предоставляется кадровая независимость. Она связана с долгосрочным трудовым договором и четкими условиями досрочного ухода/снятия с должности. С одной стороны, законодательство обеспечивает кадровую устойчивость центрального банка, а с другой — необходима мотивация для достижения целей ДКП. В качестве стимула нередко рассматривается так называемый трудовой «контракт Уолша» (назван в честь профессора экономики Калифорнийского университета К. Уолша) (Walsh, 1995). Его смысл заключается в том, что вознаграждение совета директоров увязывается с макроэкономическими результатами политики. Председатель ФРС США в 2006-2014 гг. Б. Бернанке назвал «контракт Уолша» одной из трех самых влиятельных макроэкономических идей за четверть века (наряду с динамической согласованностью денежно-кредитной политики во времени и публичными обязательствами достижения целей для обеспечения доверия к политике) (Bernanke, 2004). Однако «контракт Уолша» остается научной метафорой, поскольку вознаграждение может привязываться к результатам политики, но классический договор и законодательство не предусматривают увольнение председателя в случае недостижения целевого ориентира по инфляции. При продвижении кандидатов во внимание могут приниматься карьерные стимулы, чтобы будущий руководитель был достаточно консервативным и не зависел от политического цикла. Однако даже при подходящих индивидуальных характеристиках руководство может находиться под влиянием политической среды. Нестабильность в Латинской Америке — наиболее яркое тому свидетельство. Без здоровой налогово-бюджетной политики денежно-кредитная политика не может быть эффективной даже при наличии кадровой независимости ЦБ. Тендерный профиль также может оказывать влияние на макроэкономические результаты. Некоторые экономисты полагают, что тендерная диверсификация при принятии решений увеличивает креативность, инновации и производительность (Bodea, Iseneker, 2017). По меньшей мере, тендерное выравнивание способствует поиску оптимальных решений благодаря различным подходам к обработке информации. Список литературы / ReferencesAdolph С. (2013). Bankers, bureaucrats and central bank politics: The myth of neutrality. Cambridge: Cambridge University Press. Artha I., de Haan J. (2015). Financial crises and the dismissal of central bank governors: New evidence. International Journal of Finance and Economics, Vol. 20, No. 1, pp. 80—95. Bank of England (2017a). Bank of England annual report and accounts. 1 March 2016—28 February 2017. London. Bank of England (2017b). Gender pay gap report. London. Bank of Japan (2017). Bank of Japan annual review 2017. Tokyo. Bernanke В. (2004). What have we learned since October 1979? Remarks to the Conference on reflections on monetary policy 25 years after October 1979. Federal Reserve Bank of St. Louis, 8 October. Bodea C., Iseneker T. (2017). Exactly how male-dominated are central banks? Here are the numbers. The Washington Post, 8 December. Chappell Н., McGregor R. (2000). A long history of FOMC voting behaviour. Southern Economic Journal, Vol. 66, No. 4, pp. 906 — 922. Charlety P., Romelli D., Santacreu-Vasut E. (2017). Appointments to central bank boards: Does gender matter? Economics Letters, Vol. 155, pp. 59 — 61. Cukierman A. (1992). Central bank strategy, credibility, and independence: Theory and evidence. Cambridge: MIT Press. Diouf I., Pepin D. (2017). Gender and central banking. Economic Modelling, Vol. 61, Issue C, pp. 193-206. Dreher A., Sturm J.-E., de Haan J. (2010). When is a central bank governor replaced? Evidence based on a new data set. Journal of Macroeconomics, Vol. 32, No. 3, pp. 766-781. Farvaque E., Hammadou H., Stanek P. (2010). Selecting your inflation targeters: Background and performance of monetary policy committee members. German Economic Review, Vol. 12, No. 2, pp. 223—238. Horäkovä M., Glass E. (2016). Central bank directory 2017. London: Central Banking Publ. Hüser А.-С. (2014). Christopher Adolph. Bankers, bureaucrats and central bank politics. The myth of neutrality. International Journal of Constitutional Law, Vol. 12, No. 2, pp. 835-840. Johnson J. (2016). Priests of prosperity. How central bankers transformed the post communist world. Ithaca: Cornell University Press. Masciandaro D., Profeta P., Romelli D. (2016). Gender diversity and monetary policy. SUERF Policy Note, No. 4. Monaghan A. (2017). Bank of England pays men 25% more than women, says report. The Guardian, 23 November. Qureshi I. (2017). Monetary policy shifts and central bank independence. Warwick Economics Research Paper, No. 1139. Reserve Bank of Australia (2017). Annual report 2017. Canberra. Sahay R., Cihäk M. et al. (2017). Banking on women leaders: A case for more? IMF Working Paper, No. 17/199. Vuletin G., Zhu L. (2011). Replacing a 'disobedient' central bank governor with a "docile" one: A novel measure of central bank independence and its effect on inflation. Journal of Money, Credit and Banking, Vol. 43, No. 6, pp. 1185 — 1215. Walsh C. (1995). Optimal contracts for central bankers. American Economic Review, Vol. 85, No. 1, pp. 150-167. Wendschlag M. (2017). Central bankers in twelve countries between 1950 and 2000: The making of a global elite. In: Y. Cassis, G. Telesca (eds.). Financial elites and European banking: Historical perspectives. Oxford: Oxford University Press, Ch. 7.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка