Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Развитие исламского банкинга в России на примере ООО «Финансовый Дом «Амаль» |

|

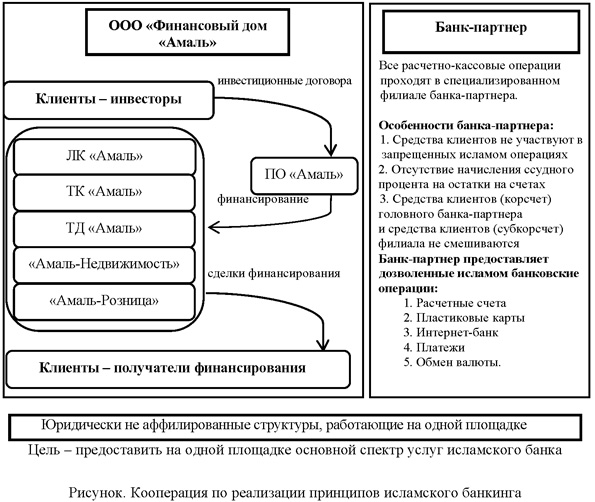

И.И. Гарифуллин Исламский финансовый сектор в мире развивается стремительно: годовые темпы роста составляют 15% и оцениваются более 2 трлн долл. [1]. Исламский банковский сектор является крупнейшим сегментом мирового исламского финансирования [2]. В России по законодательству исламские банки существовать не могут, но при этом функционируют исламские финансовые организации: ООО «Финансовый дом «Амаль», «Центр Партнерского банкинга», ФД «Масраф», ТНВ «ЛяРиба-Финанс». В настоящее время наиболее успешно функционирует ФД «Амаль», который более 5-ти лет предоставляет финансовые услуги на основе принципов исламской экономики. Организационно ФД «Амаль» представляет собой группу компаний, которые могут взаимодействовать с банком-партнером (рисунок).

Компании, созданные для привлечения и размещения финансовых ресурсов, работают совместно со специализированным филиалом банка-партнера, имеющим отдельный баланс и корреспондирующий счет для гарантии несмешения своих денежных средств со средствами других отделений банка, участвующих в обычных банковских операциях. В ее рамках, финансовые ресурсы привлекаются в Потребительское Общество «Амаль», последующее размещение которых происходит через компании инфраструктуры: Лизинговая Компания «Амаль», Торговая Компания «Амаль», Торговый дом «Амаль», «Амаль-Недвижимость» и «Амаль-Розница» [3]. Инвестиционные вклады ФД «Амаль» представляют собой свободные денежные средства с получением инвестиционного дохода. Все инвестиционные сделки ФД «Амаль» основаны на инвестиционном договоре (мудараба). По договору, инвестор передает свой капитал ФД «Амаль», который направляет его на финансирование своих активных сделок: рассрочки (мурабаха) и лизинга (иджара). Полученная в результате прибыль, распределяется между инвестором и ФД «Амаль» в соответствии с пропорцией, определенной в договоре. В случае отрицательного результата размер капитала инвестора уменьшается [3]. Минимизация рисков убытка в процессе управления привлеченными средствами ФД «Амаль» достигается, исходя из следующих факторов [3]:

Рассмотрим среднюю фактическую доходность по активным операциям ФД «Амаль» и доходность инвесторов по инвестиционным договорам на период с 2010-2016 гг. [3] (табл. 1). Таблица 1 Фактическая доходность ФД «Амаль», %

Источник: https://sbankami.ru/ Средняя (историческая) доходность сделок ФД «Амаль» составила 23,14% ± 1,43%, средняя (историческая) доходность инвесторов ФД «Амаль» - 14,54% ± 1,01%. Доходность сделок ФД «Амаль» с каждым годом увеличивается (в среднем на 1% в год), что свидетельствует о высоком качестве финансирования и возврате денежных средств по рассрочке со стороны клиентов. Доходность клиентов с 2011 по 2014 г. также возрастала в среднем на 1% годовых, с 2015 г. доля прибыли клиентов была уменьшена, чтобы увеличить прибыль организации. С возрастанием доходности сделок происходит прирост портфеля по привлечению инвестиций и активным операциям, что способствует его диверсификации, следовательно, минимизации рисков и увеличению доходности по активным операциям. ФД «Амаль» по активным операциям занимается размещением привлеченных средств, предоставляя рассрочку с торговой наценкой и по лизингу. Согласно международным стандартам AAOIFI, рассрочка представляет собой сделку, в которой финансовый посредник приобретает необходимый клиенту актив у продавца и продает его клиенту с отсрочкой платежа [4]. Процесс реализации рассрочки включает несколько этапов: клиент осуществляет заказ на покупку товара; финансовый институт покупает товар в собственность; финансовый институт продает товар клиенту с определенной и фиксированной наценкой в рассрочку [5]. Рассмотрим основные отличия исламского инструмента рассрочки от кредита (табл. 2). Таблица 2 Отличительные особенности исламского инструмента рассрочки от кредита

Организация бухгалтерского учета и аудита для исламских финансовых институтов (AAOIFI) - международная исламская некоммерческая организация (ранее известная как Организация финансового учета для исламских банков и финансовых институтов) была создана в соответствии с соглашением об ассоциации, подписанным исламскими финансовыми институтами 26 февраля 1990 г. в Алжире, зарегистрирована 27 марта 1991 г. в Королевстве Бахрейн в качестве международного автономного некоммерческого корпоративного органа [6]. В AAOIFI входит около 200 членов из 45-ти стран мира, включая центральные банки, исламские финансовые институты. Задачи AAOIFI включают распространение идей и стандартов бухгалтерского учета и аудита в отношении исламских финансовых институтов и их использование посредством обучения, семинаров, публикаций периодических информационных бюллетеней, введения в действие результатов исследований и др. Деятельность AAOIFI нацелена на укрепление доверия пользователей финансовой отчетности исламских финансовых институтов к информации о вложениях или хранении денежных средств в исламских финансовых институтах и пользовании их услугами. Стандарты AAOIFI в настоящее время используются лидирующими исламскими финансовыми учреждениями во всем мире. Соглашение о переводе всего спектра стандартов AAOIFI по исламским финансам на русский язык [7] было подписано 7 декабря 2015 г. в Бахрейне. ФД «Амаль» финансирует юридических и физических лиц по направлениям: автомобили и недвижимость (максимальный срок до 2-х лет), товары народного потребления (до 3-х лет). Для юридических лиц используются лизинговые операции, продажа в рассрочку, а также в зависимости от налогообложения организаций с начислением и без начисления НДС [3]. В договорах ФД «Амаль» о предоставлении финансовых услуг или закупок товаров такие пункты, как штрафы, пени и другие, противоречащие шариату и законодательству РФ, не прописываются и не применяются. В настоящее время основные итоги деятельности ФД «Амаль» следующие:

Среди функционирующих исламских финансовых организаций ФД «Амаль» является наиболее приспособленным к условиям развития исламского банкинга в России, несмотря на отсутствие законодательства в данной сфере, поскольку ФД «Амаль» находится на начальном этапе становления исламского банкинга. Для дальнейшего развития исламской финансовой организации, на наш взгляд, необходимо внедрить такой исламский инструмент, как Договор о совместном предприятии между двумя сторонами, участвующими в определенных деловых операциях или в определенном проекте с целью получения прибыли (мушарака). На наш взгляд, основными направлениями развития исламских финансовых организаций в России могли бы быть:

Главной площадкой экономического взаимодействия Российской Федерации и стран исламского мира, которая может помочь сближению российской экономики с исламскими финансами, является Казань [8]. Литература

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка