Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Международный опыт налогообложения движимого имущества организаций |

|

А.В. Корытин Налог на имущество организаций в России является одним из основных региональных налогов и важной составляющей налоговой нагрузки на бизнес. С момента появления в 1991 г. механизм налогообложения имущества организаций претерпел заметные изменения и продолжает развиваться, в т. ч. в части определения налоговой базы. Первоначально налогом облагалась вся сумма активов баланса за исключением износа основных средств и малоценных предметов, а также использования прибыли и заемных средств, но уже в 1995 г. объект налогообложения был ограничен только находящимися на балансе основными средствами (ОС), нематериальными активами, запасами и затратами. С 2004 г. налогом на имущество организаций (НИО) облагаются уже только основные средства, включающие как недвижимость1, так и движимое имущество. Затем принимаются решения (пусть и недостаточно последовательные), направленные на освобождение от налога на движимое имущество. Так, с 2013 г. движимое имущество, поставленное на учет после 1 января 2013 г., прекращает облагаться налогом, причем оно было явным образом исключено из объектов налогообложения. Однако с 2015 г. освобождение движимого имущества от НИО стало считаться льготой, хотя вместе с этим объектом налогообложения перестали признаваться основные средства со сроком полезного использования не более трех лет. Казалось бы, последнее решение ничего не поменяло для налогоплательщиков, если за вновь поставленное на учет движимое имущество не нужно платить налог. Но поскольку налог на имущество организаций — региональный, то следующим шагом стало предоставление регионам права решать, какие льготы по НИО вводить, поэтому в 2018 г. движимое имущество снова стало облагаться налогом по ставке до 1,1 % по инициативе почти всех субъектов РФ, кроме шести регионов, в которых освобождение все-таки было предоставлено. Продолжительный диалог федеральных властей с предпринимательским сообществом привел к решению, представляемому как компромисс: движимое имущество полностью исключается из налогообложения с 1 января 2019 г. среди ряда других мер, компенсирующих повышение НДС с 18 до 20 %2. История налога на имущество организаций в последние годы показывает, что законодатели не могут определиться по вопросу налогообложения движимого имущества: сначала его освободили от налога, затем отменили освобождение, а теперь снова освободили, представляя как льготу взамен повышения НДС. Поэтому нельзя исключать возможности нового решения, возвращающего налог на движимое имущество под очередным предлогом. Необходимо иметь в виду, что теоретические работы (см. ниже) указывают на искажающий характер налогов на материальное движимое имущество: при прочих равных условиях налог на машины и оборудование повышает издержки их использования, дестимулируя инвестиции в автоматизацию труда. В свою очередь это может иметь значительные последствия для долгосрочного экономического роста [OECD, 2010, с. 118]. Приводит ли налогообложение движимого имущества к большим экономических искажениям, чем налог на недвижимость? По всей видимости, на данный вопрос следует дать утвердительный ответ, основываясь на двух конкурирующих взглядах на то, кто на самом деле несет бремя имущественного налога. Согласно первому взгляду (т. н. benefit view) некоторые исследователи рассматривают налог на имущество как по сути плату за услуги местных органов власти. Этот взгляд предполагает, что налогом облагается немобильный фактор — недвижимость, и у налогоплательщика нет возможности оптимизации налоговых платежей, уменьшив этот фактор или переведя его в другую юрисдикцию. Второй взгляд (т. н. capital view) утверждает, что налог на имущество является экономически искажающим налогом из-за обложения мобильного фактора — капитала, уходящего из юрисдикций с высокими налогами в области с низким уровнем налогообложения [Zodrow G. R., 2001]. На практике налог на имущество может иметь элементы как возмездной оплаты местных услуг, так и налога на капитал в зависимости от дополнительных условий. В случае налога на жилые дома, например, в жилых сообществах со строгим зонированием более обоснован первый взгляд (benefit view), поскольку налог мало отличим от платы за услуги ЖКХ. Если же налог взимается с движимого и недвижимого имущества предприятий, то может восторжествовать второй взгляд (capital view), поскольку бизнес способен перемещаться в юрисдикции с низкими налогами, минимизируя свои издержки. Налогообложение движимого имущества делает имущественный налог более искажающим (уменьшающим инвестиции), а значит — менее желательно, чем налогообложение недвижимости [Salm M., 2017]. Принимая во внимание данный недостаток налога на движимое имущество, нашей задачей является проверка соответствия обозначенной российской практики международному опыту налогообложения имущества организаций и современным тенденциям в сфере имущественного налогообложения. ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА ОРГАНИЗАЦИЙ В СТРАНАХ ОЭСР И БРИКСБыло рассмотрено устройство налога на имущество организаций в 41 стране: 36 странах, входящих в ОЭСР, а также в странах БРИКС. Таким образом, мы обобщили опыт в сфере налогообложения имущества всех наиболее крупных и развитых экономик мира. Хотя уменьшение роли производств с крупными физическими активами в экономике развитых стран приводит к снижению доли налога на имущество организаций в бюджетных доходах, доля бизнеса в уплате имущественных налогов пока остается значительной во многих странах ОЭСР [OECD, 2010], что проиллюстрировано на рис. 1.

Налог на имущество организаций (как и на имущество физических лиц) существует во всех рассмотренных странах, хотя в Эстонии им облагается только земля, в других странах базой налога являются также здания и строения либо единый объект недвижимости, включая землю и здания на ней. Недвижимое имущество (real property) означает землю и прикрепленные к ней объекты3. Остальное имущество считается движимым (personal property)4. Иногда в определениях объекта налогообложения указана только земля, но подразумевается земельный участок с объектами капитального строительства как единый объект недвижимости5. Поскольку во многих странах исторически объектом имущественного налогообложения являлась только земля, часто налог на недвижимость сохраняет название «земельного», хотя им могут облагаться также капитальные строения (см. предыдущее примечание). В таком случае устройство налога было подробно проанализировано. Иногда (например, в Австралии) объектом налогообложения признается единый объект недвижимости, но база налога определяется как разность между рыночной стоимостью этого объекта и стоимостью строений (residual site value), т. е. налог взимается со стоимости земли. Такие налоги не были включены в обзор. Многие страны оценивают налоговую базу согласно арендной стоимости недвижимости (rental value), т. е. равной капитализации дохода от сдачи сопоставимого имущества в аренду. Но поскольку не всегда имеется достаточно информации об аренде сопоставимых объектов, особенно уникальных объектов коммерческой и промышленной недвижимости, то подход к оценке на основе балансовой стоимости на практике весьма распространен [Loretz S., 2008]. В большинстве стран физические и юридические лица облагаются одинаковыми (по названию) налогами, хотя могут отличаться налоговые базы и ставки. В Великобритании, Ирландии, Дании, Франции и Китае физические и юридические лица облагаются разными налогами. Во всех странах были выбраны налоги, затрагивающие имущество организаций. Как правило, налогом не облагается государственное и муниципальное имущество, а также имущество благотворительных и религиозных организаций. В Бельгии налог на имущество существует как часть налога на доход: оценивается вмененный доход, получаемый с объекта, и облагается в сумме с другими доходами6. Этот подход схож с налогообложением имущества по арендной стоимости, однако в большинстве стран налог на имущество (даже если он называется иначе) не смешивается с другими налогами. Особый подход к налогообложению имущества применяет Израиль, взимающий налог на прирост стоимости недвижимости аналогично тому, как взимается налог на прирост капитала. Почти во всех рассмотренных странах налог на имущество организаций не отделяется от налога на имущество физических лиц и поступает в местные бюджеты, в отличие от России, где НИО, будучи отдельным налогом, служит источником пополнения региональных бюджетов. В тех странах, где налог на имущество относится к местным налогам, фискальные полномочия муниципальных властей, как правило, ограничиваются выбором налоговых ставок, льгот и других менее существенных для нашего исследования параметров. В странах с федеративным государственным устройством (Австралия, Австрия, Бельгия, Бразилия, Германия, Индия, Мексика и США), а также в Великобритании основные правила налогообложения имущества могут устанавливаться региональными правительствами, поэтому иногда различаются. Различия, значимые для целей данной работы, были учтены; в случаях, когда эти особенности не касались объекта налогообложения, рассмотрены общенациональные характеристики налога. На этапе предварительного анализа было обнаружено, что кроме России движимое имущество попадает под налогообложение в семи странах ОЭСР (в Австрии, Великобритании, Германии, Нидерландах7, США, Франции, Японии), а также в Китае. Как нетрудно заметить, в данный список входят наиболее развитые и крупные экономики. Латвия и Литва до 2006-2007 гг. сохраняли схему налогообложения имущества, близкую к российской, но затем перешли на взимание налога только с недвижимости, причем исходя из ее рыночной стоимости. В то же время было установлено, что 32 страны из 41 рассмотренной облагают налогом на имущество только недвижимость, что позволяет взимать один налог на имущество как с физических лиц, так и с организаций и применять единый подход к оценке налоговой базы (обычно по рыночной стоимости, в некоторых случаях — исходя из восстановительной стоимости или просто площади объектов). Напротив, движимое имущество требует особого подхода к оценке. Страны, для которых выявлены упоминания о налогообложении движимого имущества, были выбраны для дальнейшего детального анализа применяемых подходов к налогообложению имущества организаций. Налог на имущество в ГерманииВ Германии налог на имущество существует в виде поземельного налога (Grundsteuer). Согласно § 2 Закона о поземельном налоге (Grundsteuergesetz — GrStG)8 объектами налогообложения являются:

Определений данных понятий в Законе о поземельном налоге не содержится, при этом в § 2 GrStG, устанавливающем объект налогообложения, дана отсылка к соответствующим нормам Закона об оценке (Bewertungsgesetz — BewG)9: § 33 — для предприятий сельского и лесного хозяйства и § 68 и 70 — для объектов недвижимости. Отсылка к § 99 BewG распространяет действие § 2 GrStG на имущество предприятий. Пункт 1 § 33 BewG определяет предприятие сельского и лесного хозяйства (Betrieb der Land- und Forstwirtschaft) как хозяйственную единицу (wirtschaftliche Einheit) сельско-и лесохозяйственного имущества, к которому относятся «все активы (alle Wirtschaftsguter), предназначенные для длительного использования предприятиями сельского и лесного хозяйства». В п. 2 указанной нормы закона уточняется, что такие активы включают, в частности, землю, жилые и производственные постройки, основные средства (stehende Betriebsmittel) и нормальный запас оборотных средств (umlaufende Betriebsmittel). При этом под нормальным запасом понимается требуемый для гарантированного дальнейшего функционирования предприятия. Пункт 3 § 33 BewG исключает из состава сельско- и лесохозяйственного имущества финансовые активы (в частности, средства платежа и ценные бумаги), излишки товара, а также животных и связанные с ними активы в определенных случаях. Пункт 1 § 70 BewG определяет объект недвижимости (Grundstuck) как хозяйственную единицу недвижимого имущества (Grundvermogen), к которому согласно п. 1 § 68 BewG относятся земля, здания, иные составные части недвижимого имущества (например, гараж, бассейн), принадлежности (например, пожарная сигнализация)10, права собственности на жилье и наследственные права застройки. При этом подп. 2 п. 2 § 68 BewG устанавливает, что в состав недвижимого имущества не включаются «механизмы и устройства любого типа, которые принадлежат к оборудованию предприятий (Betriebsanlage), (т. е. функционально связаны не со зданием, а с осуществляемой в нем деятельностью), даже если они представляют собой существенную составную часть имущества». Согласно п. 1 § 13 GrStG при исчислении суммы налога к уплате11 ставка налога применяется к оценочной стоимости (Einheitswert) объекта налогообложения или ее налогооблагаемой части (при частичном использовании объекта для льготируемых случаев). Таким образом, движимое имущество (основные и оборотные средства с некоторыми исключениями) включается в базу поземельного налога в Германии только у предприятий сельского и лесного хозяйства. Это объясняется тем, что такие предприятия не подпадают под промысловый налог (Gewerbesteuer), который, по сути, представляет собой местный налог на прибыль, и поэтому налогообложение их доходности на местном уровне осуществляется через поземельный налог12. Налог на имущество в АвстрииСогласно информации, размещенной на официальном сайте Министерства финансов, в Австрии поземельный налог (Grundsteuer) устроен аналогично немецкому: сумма налога к уплате определяется налоговым органом (Finanzamt) путем применения ставки налога к оценочной стоимости (Einheitswert) объектов налогообложения, что служит основой для налогообложения на местном уровне; объекты налогообложения в целом те же, что и в Германии: сельско- и лесохозяйственное имущество (land- und forstwirtschaftliches Vermogen) и недвижимое имущество (Grundvermogen)13. Сельско- и лесохозяйственное имущество определяется австрийским Законом об оценке (Bewertungsgesetz — BewG) как землевладение (Grundbesitz), которое длительно используется главным образом для целей сельского и/или лесного хозяйства. Оно включает, в частности, землю, постройки, в том числе жилые, основные и оборотные средства (Betriebsmittel), поголовье скота, а также сельско- и лесохозяйственные вспомогательные предприятия (которые финансово и организационно подчинены основному предприятию). Исключение сделано, в частности, для средств платежа, ценных бумаг, запасов, превышающих нормальные, построек и площадей, используемых для промышленных (gewerbliche) целей, а также сданных в аренду под жилье, долей в сельскохозяйственных товариществах (Agrargemeinschaften)14. К недвижимому имуществу относятся все прочие землевладения, например земли, предназначенные под застройку, одно- и многоквартирные дома, недвижимость, используемая для экономической деятельности, права застройки, постройки на принадлежащих иным лицам земельных участках. Недвижимость предприятий (Betriebsgrundstucke) согласно Закону об оценке — это землевладение, принадлежащее предприятию, которое, рассматриваемое независимо от своей принадлежности, либо попало бы в категорию недвижимого имущества (Grundvermogen), либо составило бы сельско- и лесохозяйственное предприятие15. При этом в п. 1 § 51 BewG сделана аналогичная немецкому Закону об оценке оговорка: к недвижимому имуществу не относятся «механизмы и устройства любого типа, которые принадлежат к оборудованию предприятий (Betriebsanlage), даже если они представляют собой существенную составную часть имущества»16. Таким образом, в Австрии, как и в Германии, движимое имущество подпадает под поземельный налог только у предприятий сельского и лесного хозяйства. По всей видимости, это связано с устройством налоговой системы с учетом совокупной налоговой нагрузки на такие предприятия. В частности, налогообложение их доходов нередко осуществляется с использованием вмененных методов, что, как считается, ведет к занижению налоговых обязательств по налогам на доходы (прибыль)17, хотя муниципальный налог (Kommunalsteuer), заменивший с 1994 г. местный налог на прибыль — промысловый налог (Gewerbesteuer), такие предприятия платят [Knirsch D., Niemann R., 2005]. Критика включения движимого имущества предприятий сельского и лесного хозяйства в базу поземельного налога в Австрии, а также предложения по изменению такого порядка в доступных источниках не встречаются. Налоги на имущество во ФранцииВо Франции одновременно существуют два налога на имущество, и оба на местном уровне (п. I ст. 1379 Налогового кодекса — Code general des impots18):

Налог на недвижимость существует во Франции в двух видах: на застроенные владения (taxe fonciere sur les proprietes baties) и незастроенные владения (taxe fonciere sur les proprietes non baties). Согласно ст. 1380 Налогового кодекса налогом на застроенные владения облагаются все такие владения, расположенные в стране, кроме прямо освобожденных положениями Кодекса. Предусмотрены постоянные (в частности, для школ и музеев) и временные освобождения от данного налога (например, для малых инновационных предприятий). Базой налога служит кадастровая стоимость аренды (valeur locative cadastrale) застроенных владений, уменьшенная на 50 %, что призвано отражать плату за управление недвижимостью, ее страхование, амортизацию, поддержание в нормальном состоянии и ремонт (ст. 1388 Кодекса). Согласно ст. 1393 Налогового кодекса налогом на незастроенные владения облагаются все такие владения во Франции, кроме прямо освобожденных положениями Кодекса (к последним относятся, в частности, земли, занятые железными дорогами и сельскохозяйственными теплицами). Как и для застроенных владений, освобождения от налога делятся на постоянные и временные. В общем случае базой налога на незастроенные владения является их кадастровая стоимость аренды, уменьшенная на 20 % (п. I ст. 1396 Налогового кодекса). Плательщиками налога на недвижимость выступают ее собственники (п. I ст. 1400 Налогового кодекса). Положения Налогового кодекса не позволяют заключить, входит ли оборудование предприятий в состав застроенного владения. Этот вывод подтверждается, в частности, в Официальном бюллетене государственных финансов (налоги) (Bulletin Officiel des Finances Publiques-Impots) от 4 февраля 2015 г. № BOI-IF-TFB-20-10-50-10-20150204, где сказано, что «не существует установленного законом определения производственных предприятий (etablissements industriels) <...> для определения стоимости аренды (valeur locative) долгосрочных активов (immobilisations), подлежащих обложению налогом на застроенные владения (taxe fonciere sur les proprietes baties)»19. Вместе с тем в разделе III данного документа приведен состав производственного предприятия (etablissement industriel) для целей указанного налога — это:

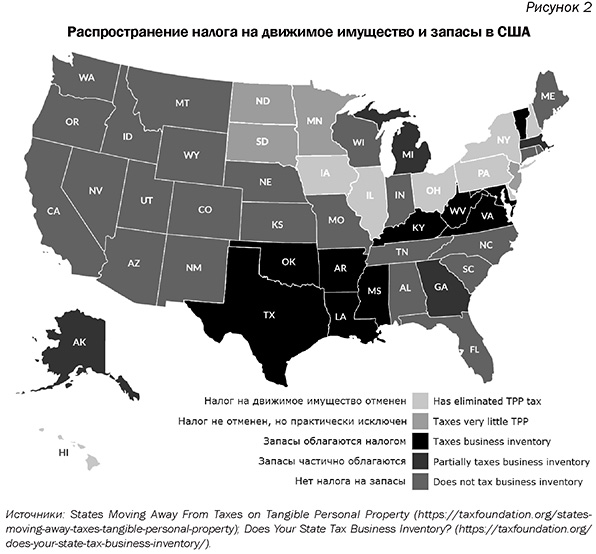

Как можно видеть из приведенного перечня, речь об обложении налогом на недвижимость (taxe fonciere) производственного оборудования, т. е. связанного с деятельностью предприятий, а не с принадлежащей им недвижимостью, не идет. Взнос с недвижимости предприятий (cotisation fonciere des entreprises — CFE) является частью территориального экономического сбора (contribution economique ter-ritoriale) — ст. 1447-0 Налогового кодекса. Согласно данной статье по общему правилу этот налог подлежит уплате физическими, юридическими лицами и организациями без образования юридического лица, осуществляющими профессиональную деятельность (для физических лиц — кроме работы по найму), если доход от такой деятельности подлежит обложению корпоративным или подоходным налогом соответственно. В соответствии со ст. 1467 Налогового кодекса базой CFE является стоимость аренды (valeur locative) находящихся во Франции активов, подпадающих под обложение налогом на недвижимость и используемых плательщиком для профессиональной деятельности. При этом для целей исчисления CFE стоимость аренды производственных долгосрочных активов (immobilisations industrielles) уменьшается на 30 %. В ст. 1449-1466 F Налогового кодекса установлен ряд освобождений от CFE, в частности для фермеров. Поскольку в базу CFE включаются только активы, подпадающие под налог на недвижимость, и, как было показано выше, оборудование предприятий последним не облагается, можно заключить, что со стоимости такого оборудования CFE также не взимается. Упоминание о налогообложении движимого имущества во Франции может объясняться тем, что база профессионального налога рассчитывалась исходя из арендной стоимости движимых и недвижимых материальных активов (immobilisation corporelle), однако из-за нежелательной налоговой конкуренции между муниципалитетами данный налог с 2010 г. заменен на CFE, облагающий только недвижимость [Gilbert G., 2010]. Таким образом, во Франции движимое имущество предприятий на данный момент не попадает в базу ни одного из двух налогов на недвижимость. Вместе с тем возможно двойное налогообложение одного и того же объекта недвижимости: и налогом на недвижимость (taxe fonciere), и CFE20. Налог на имущество организаций в ВеликобританииНалог на имущество предприятий в Великобритании существует в виде муниципального налога на бизнес (business rates), который установлен в Законе о финансировании местного самоуправления от 1988 г. (Local Government Finance Act 1988). Согласно ст. 42 данного Закона имущество, используемое для деловых целей («нежилое наследуемое имущество» — non-domestic hereditaments), включается в перечень налогооблагаемых объектов21. Понятие наследуемого имущества (hereditament) как объекта налогообложения для целей данного Закона принимается (п. 1 ст. 64) таким, каким его определяет п. 1 ст. 115 General Rate Act 1967: «Наследуемое имущество означает имущество, которое оценивается или может быть оценено [в целях налогообложения], являясь единицей такого имущества, которое включается или может быть включено отдельным пунктом в список [объектов для] оценки»22. Такое законодательное определение само по себе мало помогает в понимании, что же является наследуемым имуществом, которое должно быть включено в число объектов налогообложения, поэтому значение данного понятия раскрывается через правоприменительную и судебную практику. Под hereditaments, как правило, подразумевается земля со зданиями или без них, за редкими исключениями, когда земля может не включаться в объект прав собственности. Хотя движимое имущество обычно не облагается налогом, некоторые объекты, не являющиеся ни землей, ни зданиями, могут входить в оценку налоговой базы, если это промышленные установки и машины или прикрепленные к недвижимости предметы, повышающие ее ценность. Статья 66 отделяет понятие нежилого имущества от жилого имущества (domestic property). Жилым имуществом называется как жилая недвижимость, так и двор, сад, пристройки и другие объекты, прилежащие к жилью; частные гаражи, используемые для размещения личных транспортных средств, и частные хранилища предметов домашнего пользования. В противоположность этому вся прочая недвижимость называется нежилой (non-domestic), в том числе жилые объекты и гаражи, используемые для сдачи в аренду. Согласно Приложению 5 к Закону о финансировании местного самоуправления не облагаются налогом объекты сельского и рыбоводческого хозяйства, коммунальной инфраструктуры, религиозного назначения, а также находящиеся в государственной и муниципальной собственности. Указания на порядок определения налоговой базы для целей взимания муниципального налога на бизнес содержатся в Приложении 6 к рассматриваемому закону. База налога должна быть определена как величина годовой арендной платы за данное имущество при условии, что арендатор несет расходы на содержание имущества, включая уплату всех обязательных платежей. Однако понять, что включается в состав налогооблагаемой базы при определении арендной стоимости имущества, можно только на основании действующих в Великобритании стандартов оценки. Так, Стандарт налоговой оценки промышленных установок и оборудования № 540 от 2000 г. предусматривает включение стоимости промышленных установок и оборудования, входящих в состав объекта, в оценку налогооблагаемой стоимости недвижимого имущества согласно следующей классификации23. Класс 1. Входящие в состав объекта средства производства, хранения и распределения энергии: паровые котлы, паровые двигатели, газовые турбины, генераторы постоянного и переменного тока, аккумуляторные батареи, трансформаторы, кабели, распределительные щиты, трубопроводы, гидравлические и пневматические двигатели, воздушные компрессоры, ветряные мельницы, солнечные панели. Класс 2. Входящие в состав объекта элементы инженерных систем: теплоснабжение, охлаждение и вентиляция, освещение, водоснабжение и водоотведение, пожарная защита. Класс 3. Объекты промышленной инфраструктуры: железнодорожные пути, лифты, опоры и линии электропередачи, трубопроводы, шахты и прочие объекты. Класс 4. Различные промышленные сооружения: доменные печи, мосты и туннели, плотины, башенные краны, телевышки, цистерны и другие сооружения. Аналогичные стандарты оценки существуют также в Уэльсе, Шотландии и Северной Ирландии. При налогообложении промышленных установок и оборудования факт прикреплен-ности к земле играет важнейшую роль. Определяющее решение, вынесенное палатой лордов по делу LCC v Wilkins (VO) (1956) HL 49 RIT 495, подтверждает, что движимое имущество облагается налогом, если оно используется вместе с объектом недвижимости, повышая его ценность. Последующие решения Земельного трибунала установили, что перечисленное движимое имущество также должно облагаться налогом: фургоны, навесные гаражи, плавучие помещения, контейнерные хранилища, цветочные ларьки в торговых центрах. Из них становится ясно, что объекты, размещаемые на земельном участке в течение значительного времени, могут облагаться налогом не постольку, поскольку они повышают ценность земли, а сами по себе, однако не в отрыве от объекта недвижимости (за исключением некоторых предметов, в отношении которых особый порядок оценки введен специальными положениями закона, например газовых счетчиков24). Физическая невозможность перемещения объекта без повреждения, как для недвижимости, не обязательна: например, фургоны и плавучие суда также облагаются налогом, хотя могут быть немедленно перемещены. Более важным является ожидаемая продолжительность нахождения объекта на одном земельном участке, пусть он даже перемещается внутри него. Так, в случае Thomas (VO) v Witney Aquatic Co Ltd (1972) LT RA 493 плавучий клуб (движимое имущество), перемещаемый внутри участка (озера) на зимний причал, признается как объект налогообложения25. Налог на движимое имущество в СШАБольшинство штатов США облагают налогом движимое имущество (personal property tax), обычно прямо указывая его в качестве объекта налогообложения в соответствующих налоговых кодексах. На примере законодательства штата Техас становится ясна общая схема налогообложения. В ст. 1.04 Texas Property Tax Code дано определение материального движимого имущества (tangible personal property — TPP). Оно означает «движимое имущество, которое может быть увидено, взвешено, измерено, почувствовано или каким-либо еще образом дано в ощущениях, но не включает документы», как не включает и другие подобные объекты, которые имеют незначительную внутреннюю ценность. Согласно ст. 11.01 все движимое и материальное недвижимое имущество, находящееся в юрисдикции штата, облагается налогом, кроме установленных законодательно исключений. К исключениям, указанным в ст. 11.11, относится муниципальное имущество, имущество некоммерческих, образовательных, медицинских и религиозных организаций, а также некоторое имущество физических лиц. Кроме этого, из движимого имущества не облагается имущество, не приносящее доход (ст. 11.14), и малоценное имущество стоимостью менее $500 (ст. 11.145). Таким образом, движимое имущество коммерческих организаций в Техасе облагается в полном объеме, включая материально-производственные запасы26. В большинстве штатов налог на движимое имущество также присутствует, хотя в каждом имеются свои особенности. Этот налог полностью отсутствует в десяти штатах (Айова, Гавайи, Делавэр, Иллинойс, Миннесота, Нью-Гемпшир, Нью-Йорк, Пенсильвания, Северная Дакота, Южная Дакота). Еще ряд штатов различными путями снижают этот налог, постепенно двигаясь к его отмене. Например, Огайо полностью прекратил налогообложение движимого имущества, заменив его другими источниками дохода. В некоторых штатах из налогооблагаемых объектов были исключены некоторые категории движимого имущества, такие как запасы. Другие штаты освобождают от налога все вновь поставленное на учет движимое имущество, например в штате Мэн не облагается движимое имущество, поставленное на учет с 1 апреля 2008 г.27 Канзас освободил от налога на имущество машины и оборудование, приобретаемые после 30 июня 2016 г. В Вермонте сокращение и отмена налогов на движимое имущество происходит со стороны местного самоуправления: после передачи им в 1992 г. полномочий по установлению широких налоговых вычетов 200 из 262 юрисдикций освободили машины и оборудование от налогообложения28. Флорида и Аризона увеличили число исключений из налогообложения на референдумах в ноябре 2012 г., освободив от налога также многие малые предприятия. Материально-производственные запасы — наиболее частое исключение из налога на движимое имущество организаций. Как показано на рис. 2, в десяти штатах (Арканзас, Вермонт, Виргиния, Кентукки, Луизиана, Миссисипи, Мэриленд, Оклахома, Техас и Западная Виргиния) налогом по-прежнему облагается большинство запасов. В штатах Аляска, Джорджия и Мичиган запасы облагаются налогом лишь в нескольких муниципалитетах. В Массачусетсе от налога на запасы освобождены индивидуальные предприниматели и некоторые общества с ограниченной ответственностью (LLC) [Errecart J. et al., 2012]. В отношении налогообложения запасов тоже наблюдается тенденция к сокращению территориального охвата: теперь только в 14 штатах имеется такой налог, хотя еще в 1990-х гг. налог на имущество с запасов взимался в подавляющем большинстве штатов [Gravelle J., Wallace S., 2009]. Таким образом, бизнесу в США удается лоббировать сокращение и отмену налогов на движимое имущество, опираясь на его известные недостатки, такие как дестимулирование инвестиций.

Налог на имущество организаций в КитаеНа данный момент в Китае из налогов на имущество существуют налог на землю, налог на дома физлиц и налог на городскую недвижимость, которым облагается имущество юридических лиц. В положениях, устанавливающих налог на городскую недвижимость (urban real estate tax),29 нет указаний на то, что движимое имущество является частью налоговой базы. Согласно ст. 6 положений налог взимается в размере 1 % от кадастровой (рыночной) стоимости здания или 15 % арендной стоимости, если рыночную стоимость трудно оценить. Однако из дополнительной информации о стандартах оценки промышленных зданий для целей налогообложения можно судить, что установки и оборудование облагаются налогом, если являются неотделимой частью зданий (увеличивая оценку стоимости объекта недвижимости, к которому они прикреплены)30. Поскольку действие ранее существовавшего налога на инвестиции в основные средства (fixed assets investment orientation regulatory tax) приостановлено в 2000 г.31, на данный момент в Китае налогообложение движимого имущества отсутствует. Налог на основные средства в ЯпонииНалогообложение имущества в Японии, в т. ч. принадлежащего юридическим лицам, регулируется Законом о местном налогообложении (Законодательный акт № 226 от 1952 г.)32. Статья 342 данного закона определяет, что налогом на имущество облагается недвижимость и амортизируемые основные средства (depreciable fixed assets) по местонахождению этих объектов. Согласно ст. 341 к объектам налогообложения относятся земля, здания и амортизируемые активы. Там же даются следующие пояснения:

Основные средства относятся к амортизируемым согласно правилам налогообложения прибыли: промышленные установки, машины, оборудование и другие активы, включая права на добычу полезных ископаемых, рыбный промысел и прочие нематериальные активы. Амортизируемые активы облагаются налогом на имущество по остаточной стоимости. Не облагаются налогом небольшие транспортные средства и суммы, попадающие под вычет; вычет для амортизируемых активов составляет 1,5 млн иен33 (ст. 351). Остаточная стоимость конкретного актива уменьшается на величину начисленной амортизации, размер которой зависит от срока эксплуатации актива34 и метода начисления амортизации. Правила начисления амортизации определяются стандартами учета, при этом можно найти обзоры по данной тематике, иллюстрирующие сроки эксплуатации и применяемые методы начисления амортизации для наиболее распространенных типов основных средств35. Не амортизируются земельные участки и произведения искусства. Не облагаются налогом определенные типы имущества общественного значения: государственное и муниципальное имущество, железные дороги, религиозные объекты, кладбища, природные парки, музеи, школы, медицинские учреждения, исследовательские центры и т. п. (ст. 348). Налоговой базой является справедливая (т. е. рыночная) стоимость имущества. Для амортизируемых активов — балансовая стоимость за вычетом амортизации (ст. 349-2). Стандартная налоговая ставка, установленная примерно в 90 % муниципалитетов, составляет 1,4 %; максимальная ставка равна 2,1 %36. Общий объем поступлений от налога на амортизируемые основные средства составляет 1,5 трлн иен ($15 млрд, 18 % суммы поступлений от налога на имущество) [DeWit A., 2017]. Около половины муниципалитетов помимо налога на основные средства взимают налог на городское планирование (city planning tax) по ставке 0,3 %. Налог применяется к той же базе и в целом аналогичен налогу на основные средства; налог вводится местными властями как сдерживающая мера против нежелательной урбанизации37. ЗАКЛЮЧЕНИЕТаким образом, лишь немногие исследуемые страны вменяют налог на имущество организаций в отношении движимого имущества, причем, как правило, налогом облагаются только те машины и оборудование, которые являются частью объекта недвижимости. В Австрии и Германии движимое имущество включается в базу налога только у предприятий сельского и лесного хозяйства. В Нидерландах, Франции, а также в Китае под налогообложение попадают только те основные средства, которые являются неотделимой частью недвижимости, отчего нельзя утверждать, что в этих странах есть налог на движимое имущество. В Великобритании налогом на имущество может облагаться движимое имущество организаций, если оно долговременно находится на определенном земельном участке (но не обязательно к нему прикреплено), однако это частные случаи, когда движимый объект можно расценить как часть объекта недвижимости. Соответствующим российской практике налогообложения широких категорий движимого имущества можно считать только опыт Японии и некоторых штатов США. Более того, в этих странах налогом могут облагаться нематериальные активы и производственные запасы. Тем не менее общая тенденция заключается в том, что в странах, где налогообложение движимого имущества имело место, происходит постепенный отказ от этой практики, поскольку признается его негативное влияние на инвестиции. Среди рассмотренных стран за последние 20 лет переход к налогообложению только недвижимости произошел во Франции, Латвии, Литве и Китае; многие штаты США также постепенно уходят от налога в отношении как запасов, так и движимого имущества в целом. В то же время изменения налогового законодательства в России привели к переходу от налогообложения основных средств предприятий к налогообложению только недвижимого имущества. Поскольку в научной литературе налог на движимое имущество организаций рассматривается как налог на капитал и налог на прибыль организаций — тоже налог на капитал, то прекращение налогообложения движимого имущества является не льготой, а переходом к более прогрессивной налоговой системе с устранением элементов двойного налогообложения. Поэтому окончательное исключение движимого имущества из числа объектов налогообложения следует считать правильным как с экономической точки зрения, так и с точки зрения международной практики. 1 Кроме земельных участков — с них взимается земельный налог. Также исключаются из налогообложения отдельные категории имущества: имущество федеральных органов власти, используемое для нужд гражданской обороны и охраны правопорядка, объекты культурного наследия народов РФ, ядерные установки, ледоколы, космические объекты, морские суда. 1а Компания из реестра ЦБ РФ: «Автоламбард Капитал» — займы под залог авто или ПТС https://lombard-capital.ru/uslugi/dengi-pod-zalog-avto/ в Москве. 2 Заседание Правительства РФ от 14 июня 2018 г. URL: http://government.ru/news/32873/. Вообще говоря, эта замена выглядит «притянутой за уши»: во-первых, НДС и НИО поступают в разные бюджеты; во-вторых, разная экономическая сущность НДС и налога на движимое имущество приводит к тому, что НДС ложится на потребителя, в то время как налог на имущество организаций рассматривается в качестве налога на капитал. И тем не менее удобство взимания НДС с точки зрения Минфина России делает его более привлекательным источником дохода, а проблему бюджетного федерализма в РФ предполагается решать путем большей централизации доходов и распределения дотаций нуждающимся регионам. 3 Согласуется с определением ст. 130 ГК РФ: «К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства». 4 В России к недвижимости относятся также воздушные и морские суда и космические объекты. 5 В отличие от «единого недвижимого комплекса» в определении ст. 133.1 ГК РФ для единого объекта недвижимости достаточно, что он является связанной землей совокупностью объектов. Регистрации особого статуса единого объекта недвижимости обычно не требуется. 6 http://www.ejustice.just.fgov.be/cgi_loi/change_lg.pl?language=nl&la=N&cn=1992041032&table_name=wet. 7 Однако положения национального законодательства Нидерландов не позволяют говорить о том, что движимое имущество предприятий, такое как производственное оборудование и запасы, облагается налогом. Под устанавливаемые на местном уровне налоги на недвижимость подпадают только такие объекты, как дома на воде, что можно считать расширенной трактовкой понятия «недвижимость» в данной стране (см. http://wetten. overheid.nl/BWBR0005416/2018-01-01). 8 https://www.gesetze-im-internet.de/grstg_1973/. 9 http://www.gesetze-im-internet.de/bewg/. 10 В законодательстве Германии принадлежности (Zubehor) — это движимые вещи, которые, не являясь составной частью основной вещи, предназначены служить ее экономическому назначению и находятся с ней в надлежащей пространственной связи. Вещь не является принадлежностью, если она в деловом обороте не рассматривается как принадлежность. При этом временное использование одной вещи для экономического назначения другой не делает первую принадлежностью, а временное отделение принадлежности от основной вещи не лишает ее статуса принадлежности (§ 97 Гражданского кодекса (Burgerliches Gesetzbuch). URL: https:// www.gesetze-im-internet.de/bgb/. 11 Речь идет о базовой сумме, к которой потом добавляется муниципальная часть, рассчитываемая в процентах от основной. 12 Gesetzentwurf des Bundesrates. Bundesrat. Drucksache 515/16 (Beschluss). November 2016, р. 38. 13 https://www.bmf.gv.at/steuern/immobilien-grundstuecke/grundsteuer.html. 14 https://www.bmf.gv.at/steuern/immobilien-grundstuecke/einheitsbewertung/land-und-forstwirtschaftliches-vermoegen-bodenschaetzung.html. 15 https://www.bmf.gv.at/steuern/immobilien-grundstuecke/einheitsbewertung/grundvermoegen.html. Аналогичное определение содержится в § 99 BewG Германии. 16 https://www.ris.bka.gv.at/GeltendeFassung.wxe?Abfrage=Bundesnormen&Gesetzesnummer=10003860. 17 Die Steuererklarungen fur 2017. Ausfullanleitung fur pauschalierte Land- und Forstwirte. Landwirtschafts-kammer Osterreich. Februar 2018; Hierlander J. Bauernschlau und steuerfrei / Die Presse, Print-Ausgabe, 12. August 2012. 18 https://www.legifrance.gouv.fr/affichCode.do?cidTexte=LEGITEXT000006069577. 19 http://bofip.impots.gouv.fr/bofip/1250-PGP.html. 20 См., напр., размещенный на сайте Национальной ассамблеи вопрос налогоплательщика — малого предпринимателя, использующего свое жилье в том числе для профессиональной деятельности. URL: http:// questions.assemblee-nationale.fr/q13/13-95871QE.htm. 21 http://www.legislation.gov.uk/ukpga/1988/41. 22 https://www.legislation.gov.uk/ukpga/1967/9/contents/enacted. 23 http://www.legislation.gov.uk/uksi/2000/540/contents/made. 24 https://www.gov.uk/guidance/rating-manual-section-2-maintaining-the-rating-list/part-2-hereditaments-valued-by-the-central-valuation-officer. 25 https://www.gov.uk/guidance/rating-manual-section-3-valuation-principles/part-1-hereditament. 26 https://comptroller.texas.gov/taxes/property-tax/docs/96-297-17.pdf. 27 http://www.maine.gov/revenue/propertytax/propertytaxbenefits/bete.htm, Me. Const. art. IV, pt. 3, § 23. 28 http://www.leg.state.vt.us/reports/2012ExternalReports/274897.pdf. 29 http://english.mofcom.gov.cn/aarticle/lawsdata/chineselaw/200211/20021100053869.html. 30 http://wiki.ipti.org/index.php/Peoples_Republic_of_China. 31 http://bj2.mofcom.gov.cn/article/chinalaw/taxation/201507/20150701031320.shtml. 32 http://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=325AC0000000226 &openerCode=1. 33 Около $15 тыс. 34 В течение срока эксплуатации остаточная стоимость актива убывает до нуля. Например, при линейном методе каждый год остаточная стоимость уменьшается на 1/Т часть от первоначальной стоимости, где Т — срок эксплуатации актива в годах. 35 http://www.tax.metro.tokyo.jp/book/guidebookgaigo/guidebook2018e.pdf; http://www.ey.com/gl/en/services/ tax/2016-worldwide-capital-and-fixed-assets-guide---japan. 36 https://www.mof.go.jp/english/tax_policy/tax_system/japanese_tax_system_1999/zc001f03.htm. 37 City Planning Act 1968 no. 100. URL: http://www.japaneselawtranslation.go.jp/law/detail_download/?ff=09&id=1923. Список источников / ReferencesDeWit A. (2017). Japan's Fixed Assets Tax in Context. Rikkyo Economic Review, vol. 70, no. 4, pp. 23 - 74. Errecart J., Gerrish E., Drenkard S. (2012). States Moving away from Taxes on Tangible Personal Property. Washington, DC: Tax Foundation. Gilbert G. (2010). La suppression de la taxe professionnelle; antecedents, enjeux et debats. Regards sur l'actualite, no. 359, pp. 24-38. Gravelle J., Wallace S. (2009). Overview of the Trends in Property Tax Base Erosion. In: Erosion of the Property Tax Base: Trends, Causes, and Consequences. Cambridge, MA: Lincoln Institute of Land Policy, pp. 17-47. Knirsch D., Niemann R. (2005). Die Abschaffung der osterreichischen Gewerbesteuer als Vorbild fur eine Reform der kommunalen Steuern in Deutschland? Arqus-DiskussionsbeitragezurquantitativenSteuerlehre, no. 11, pp. 18-19. Loretz S. (2008). Corporate Taxation in the OECD in a Wider Context. Oxford Review of Economic Policy, vol. 24, no. 4, pp. 639-660. OECD (2010). Tax Policy Reform and Economic Growth. OECD Publishing. DOI: 10.1787/9789264091085-en. OECD/KIPF (2016). Fiscal Federalism 2016: Making Decentralisation Work. OECD Publishing, Paris. DOI: http:// dx.doi.org/10.1787/9789264254053-en. Salm M. (2017). Theoretical Insight on the Property Tax. In: Property Tax in BRICS Megacities. Springer, Cham, pp. 13-40. DOI: http://dx.doi.org/10.1007/978-3-319-62671-0_2. Zodrow G. R. (2001). The Property Tax as a Capital tax: A Room with Three Views. National Tax Journal, vol. 54, no. 1, pp. 139-156.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка