Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

К вопросу о фискальной нагрузке различных доходных групп населения |

|

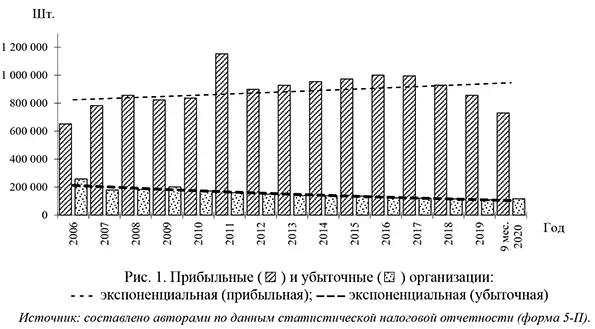

Ордынская Е.В. Ситуация с налоговыми поступлениями в 2020 годуЛиквидация последствий пандемии COVID-19 потребует весьма значительных усилий и средств, основным источником которых являются налоги. Привлечение дополнительных налоговых доходов вызовет рост налоговой нагрузки. Определенные меры в данном направлении намечаются в большинстве стран, в том числе в РФ [1]. Ряд экспертов полагает, что пандемия может «привести еще полмиллиарда людей к нищете» [2], введение же дополнительных налогов только усугубит ситуацию. Кроме того, экономический кризис, негативные последствия пандемии и другие явления привели к значительному снижению экономической активности бизнеса и, как следствие, к сокращению налоговых поступлений. Можно предположить, что, помимо очевидных причин уменьшения налоговых поступлений, на данный процесс повлияло стремление бизнеса, особенно малого и среднего, в период пандемии уйти в наличный оборот. Вероятнее всего, это во многом связано с ограничительными «антиковидными» мерами, которые привели к тому, что значительное число предприятий было вынуждено сократить свою деятельность, а многие компании ее полностью приостановили. На этом фоне также произошел вывод некоторых видов деятельности в ненаблюдаемый сектор. Например, данные явления в первую очередь прослеживались в индустрии красоты и в других видах деятельности, связанных со сферой услуг. Последствием такой «оптимизации налоговых платежей» также явилось сокращение налоговых поступлений. В целом же сокращение налоговых доходов бюджета по итогам 2020 г. выглядит следующим образом. На 1 января 2021 г. поступления по налогу на прибыль организаций сократились по сравнению с аналогичным периодом прошлого года примерно на 12%, а по налогу на добычу полезных ископаемых - на 35%, также значительно снизились поступления государственной пошлины2 (примерно на 14%) [3]. Данное обстоятельство может косвенно свидетельствовать также о снижении экономической активности, так как сокращение поступающих платежей в виде государственной пошлины, вероятнее всего, связано с сокращением количества сделок, подлежащих соответствующей государственной регистрации. Существенно сократилось число прибыльных организаций. На 1 января 2020 г. их количество составляло 856 418 ед., а на 1 октября 2020 г. - только 730 315 ед. (рис. 1) [3]. Снижался в целом и размер совокупной полученной прибыли.

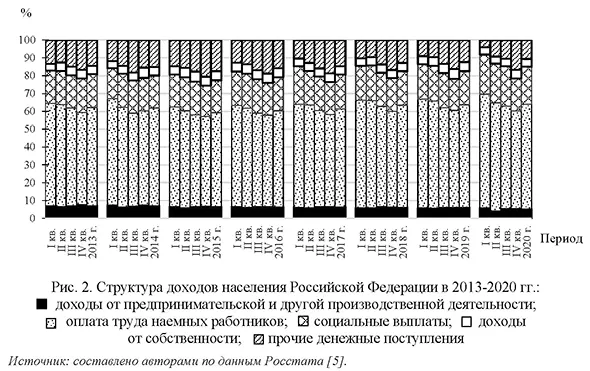

В то же время по отдельным налогам по итогам 2020 г. наблюдался рост поступлений. В частности, необходимо отметить рост поступлений по налогу на дополнительный доход от добычи углеводородного сырья (НДД), он составил 47% [3]. Также значительный прирост поступлений (43%) [3] был отмечен по внутренним акцизам. Вероятнее всего, в первом случае данный рост обусловлен тем, что НДД - новый налог, и пока практика его исчисления и уплаты только формируется. Во втором случае можно предположить, что увеличение поступлений вызвано, прежде всего, традиционным ростом налоговых ставок. Объем налоговых поступлений по отдельным видам подакцизных товаров увеличился еще более значительно, чем по акцизам в целом. Например, поступления по акцизам на этиловый спирт и на спиртосодержащие продукты возросли в 2020 г. в 2,5 раза по сравнению с 2019 г. [4]. Кроме того, по данным Росстата, в период самоизоляции довольно существенно возросло потребление подакцизных товаров, таких как алкоголь и табачные изделия [5]. Данное обстоятельство, безусловно, также способствовало увеличению притока акцизных поступлений. Наблюдался рост и по налогу на доходы физических лиц (НДФЛ). По сравнению с 2019 г. в 2020 г. соответствующие поступления увеличились на 7%, что примерно соответствует приросту налоговых доходов бюджета от данного налога за 2019 г. [3]. Также необходимо отметить, что вышеуказанная ситуация сложилась по итогам 2020 г., тогда как по итогам 8 мес.2020 г. картина была несколько иной. В частности, за период января-августа 2020 г. в бюджетную систему РФ поступило налогов и сборов на 9%, а в консолидированный бюджет Российской Федерации - на 12,2% меньше, чем на ту же дату в 2019 г. Снижение налоговых поступлений в консолидированные бюджеты субъектов Российской Федерации в январе-августе 2020 г. по сравнению с тем же периодом 2019 г. составило 6,3% [3]. Кроме того, следует отметить, что произошло существенное изменение доли отдельных налогов в налоговых поступлениях. Например, доля НДПИ в налоговых доходах консолидированного бюджета Российской Федерации в период январь-август 2020 г. составляла 20%, а за тот же период 2019 г. - 27% [3] (в более ранние периоды она также находилась на уровне 27% [6]). Данное обстоятельство обусловлено снижением потребления энергетических ресурсов, прежде всего углеводородов, в условиях пандемии. Также снижались поступления и по налогу на прибыль организаций, на 1 сентября 2020 г. они сократились на 17% по сравнению с тем же периодом 2019 г. [3]. Сходная картина наблюдалась в течение всего периода самоизоляции. Снижались и поступления по налогу на добычу полезных ископаемых. На 1 сентября 2020 г. поступления по НДПИ были меньше, чем на 1 сентября 2019 г. на 37% [3]. Снижение поступлений наблюдалось в отношении большинства имущественных налогов и налогов, уплачиваемых в связи с применением специальных налоговых режимов. Однако в конце 2020 г. наметилась тенденция к некоторой стабилизации поступления налоговых доходов в бюджетную систему страны, возможно, в том числе, и за счет некоторых наметившихся улучшений в экономике в целом, а также за счет прекращения действия налоговых коронавирусных льгот. Налогообложение доходов населения и социальное неравенствоКак отмечено ранее, собираемость налога на доходы физических лиц практически не менялась в последнее время, в том числе и в период пандемии. Соответственно можно предположить, что в целом величина налоговой базы - налогооблагаемых доходов населения - осталась примерно на том же уровне, что и в предыдущие налоговые периоды. Также существенное значение имеют источники доходов населения. Основными из них являются следующие: доходы от предпринимательской и другой производственной деятельности, доходы в виде оплаты труда наемных работников, социальные выплаты, доходы от собственности и прочие денежные поступления. Основная часть доходов населения традиционно формируется за счет заработной платы. Доля оплаты труда от работы по найму в общей сумме денежных доходов составляла, по данным Росстата, с 2013 г. по настоящее время примерно 50-60%, доля доходов от предпринимательской и другой производственной деятельности с 2013 по 2020 г. менялась с 7,0 до 5,2%. При этом в целом наблюдалась общая, довольно устойчивая тенденция к снижению доли доходов от предпринимательской деятельности в общих денежных доходах населения. Помимо этого некоторое число лиц, ведущих предпринимательскую деятельность, не представляют необходимую отчетность, либо представляют «нулевую» отчетность. При этом суммарное количество предпринимателей, представивших «нулевые» декларации, и ликвидированных ИП и КФХ3 примерно на 9% превышает количество созданных ИП и КФХ в 2018 г., на 20% - в 2017 г., на 35% - в 2016 г.[3]. Таким образом, количество предпринимателей, прекративших свою деятельность, стабильно превышает число вновь созданных ИП. Данное обстоятельство, наряду с сокращением доли доходов от предпринимательской деятельности в общей сумме доходов физических лиц, может свидетельствовать о сокращении предпринимательской активности населения России. Данные за более поздние периоды, в том числе за период пандемии, в настоящее время отсутствуют, но справедливо будет предположить, что ситуация будет выглядеть еще более пессимистично. Тенденцию изменения доли доходов от собственности и от прочих денежных доходов населения однозначно определить практически невозможно. Колебания данных показателей были слишком разнонаправленны. Единственным показателем, доля которого в доходах населения устойчиво росла, явились социальные выплаты (рис. 2).

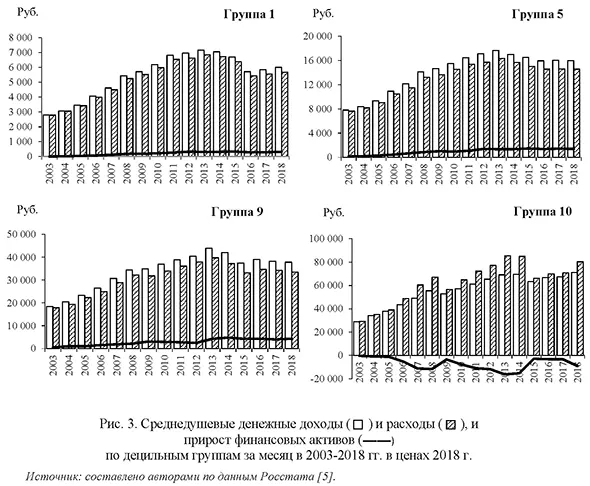

Таким образом, обозначилась еще одна важная проблема, которая существенно обострилась в кризисный период. Она заключается в необходимости срочной выработки мер стимулирования предпринимательской активности населения. С одной стороны, это позволит снизить расходы бюджета по выплате дополнительных социальных пособий, с другой - приведет к росту налоговых поступлений. В то же время до начала пандемии проявилась еще одна, довольно интересная тенденция, выразившаяся в сокращении численности работающего населения. Но при этом отмечались рост общих доходов населения и увеличение размера среднегодового дохода, приходящегося на одного человека. Это, в частности, находит отражение в аналитических материалах ФНС России. Например, по информации Федеральной налоговой службы, в 2017 г. численность работающего населения сократилась на 3%, при этом рост доходов населения за тот же период составлял 5,6%. Среднедушевой годовой доход увеличился на 8,9% [3]. При этом ФНС России утверждает, что в среднем по стране расходы граждан более чем на 30% превышают их доходы. Аналогичные сведения приводит в своем исследовании рейтинговое агентство НКР (Национальные Кредитные Рейтинги). В нем, в частности, приводятся следующие данные. Эксперты агентства утверждают, что в теневом секторе отечественной экономики задействованы примерно 13 млн. чел. [7, c. 161; 8; 9]. НКР в своем исследовании сообщает, что работающих граждан, по данным статистической налоговой отчетности ФНС России, на 22% меньше количества занятых по информации Росстата. Налогоплательщиками налога на доходы физических лиц являются 58,9 млн. чел. В свою очередь, Росстат утверждает, что в России работающих граждан насчитывается примерно 72,3 млн. чел. [8; 9]. Основной причиной таких расхождений НКР называет наличие теневой занятости. Потери бюджета от недопоступления налоговых доходов от НДФЛ составляют примерно 3 трлн. руб. При этом эксперты утверждают, что в случае легализации указанных доходов основную налоговую ставку по НДФЛ можно было бы уменьшить с 13 до 11%, объем поступлений налоговых доходов по НДФЛ в этом случае не изменится [7, с. 163; 8; 9]. Другой вариант перераспределения налоговой нагрузки мог бы быть связан с введением необлагаемого минимального дохода для граждан и действительно прогрессивной шкалы налогообложения по НДФЛ. Однако в настоящее время и в том, и в другом случае возможность вывода из ненаблюдаемого сектора сокрытых доходов населения весьма сомнительна. Основная часть населения, получающего нелегальную заработную плату, задействована в малом бизнесе, прежде всего, в сфере услуг, мелкого производства и т.д. В большинстве случаев оплата производится наличными средствами. Следует отметить, что данный сектор экономики довольно слабо контролируется налоговыми органами не только в России, но и практически во всех странах мира. Кроме того, в пользу необходимости перераспределения налоговой нагрузки между различными доходными группами может свидетельствовать то обстоятельство, что разрыв между расходами и доходами (в сторону превышения последних) увеличивается с ростом доходов (от первой к десятой децильной группе) и в наибольшей степени проявляется именно в 10-й децильной группе, а максимально - в 100-м процентиле [10]4. Указанное обстоятельство связано , в том числе, с тем, что наиболее обеспеченные граждане имеют гораздо больше возможностей по сокрытию своих доходов и по использованию налоговых преференций. Помимо этого действующее налоговое законодательство РФ предусматривает наибольшие возможности применения налоговых льгот именно для высокодоходных групп населения. В частности, наиболее существенные налоговые льготы предусматриваются при приобретении недвижимости, осуществлении операций с финансовыми активами, оплаты дорогостоящего лечения и т.д. В условиях растущего разрыва между самыми богатыми и самыми бедными данная проблема только усугубляется. Снижение реальных доходов домашних хозяйств затронуло, прежде всего, группы населения с наименьшим уровнем дохода и почти не коснулось высокодоходных групп. Данное обстоятельство является дополнительным аргументом в пользу тезиса о насущной необходимости реформирования существующей системы перераспределения доходов в российской экономике. Необходимо отметить, что в отличие от всех остальных децильных групп в 10-й группе сумма среднедушевых денежных расходов превышает сумму среднедушевых денежных доходов. За счет опережающего роста денежных расходов разрыв увеличивается в предкризисные годы (2007-2008 гг. и 2013-2014 гг.), а в кризисные 2009 и 2015 г. практически исчезает за счет их резкого снижения. Десятая децильная группа (самые богатые) выделяется по сумме превышения денежных расходов над денежными доходами (рис. 3).

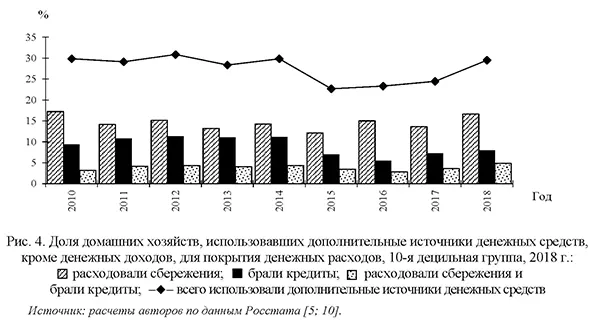

Почти треть (примерно 30%) домохозяйств этой группы расходовали дополнительные средства сверх полученных ими денежных доходов. При этом в предыдущие кризисные периоды эта доля снижалась примерно до 23%, а затем значение показателя возвращалось на прежний уровень. Подобная ситуация складывалась и перед нынешним витком кризиса (рис. 4) [10, с. 73].

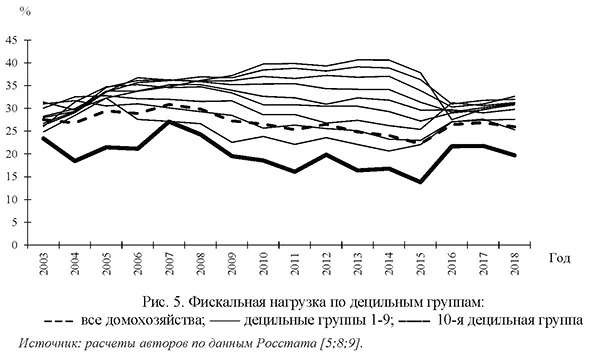

Налоговая нагрузка неравномерно распределена между различными доходными группами. В отличие от многих развитых стран в России наибольшая нагрузка приходится на самых бедных [11], а налоговая нагрузка от первой к десятой группе снижается. Согласно информации ФНС России, налоговая нагрузка в отношении физических лиц (по НДФЛ и имущественным налогам), в среднем по РФ, в 2017 г. составляла 13,34%. В 2016 и 2015 г. она находилась на том же уровне - 13,32 и 13,35% соответственно [3]. Если рассматривать более широкую совокупность обязательных платежей, то более корректно было бы говорить о фискальной нагрузке. Данный показатель рассчитывается с учетом не только налогов, но и других обязательных платежей (см. подробнее [1]). Соответственно, можно предположить, что показатель суммарной фискальной нагрузки значительно выше. Фискальная нагрузка (ФН) определена нами по следующей формуле: ФН = НСОП/(ВДД - ПР), где НСОП - налоги, сборы, иные обязательные платежи, уплачиваемые домохозяйствами; ВДД - валовой доход домохозяйств; ПР - потребительские расходы домохозяйств. Действительно, средний уровень фискальной нагрузки физических лиц в России в 2018 г., по нашим расчетам, составлял примерно 26%, а максимального значения (31%) он достиг в 2007 г. В целом с 1997 г. по настоящее время общая фискальная нагрузка в отношении налогоплательщиков - физических лиц возросла примерно на 47% [7, с. 167]. Наименьшая фискальная нагрузка отмечалась в 10-й децильной группе [11, с. 765]. Фискальная нагрузка в данной группе с 2003 по 2018 г. колебалась с 16 до 27%, при этом наиболее низких значений она достигла в 2015 г. (13,8%). В первой децильной группе (самое бедное население) в 2018 г. нагрузка была равна 30,8%, а с 2003 по 2018 г. ее максимальное значение (40,7%) достигалось в 2013 г. (рис. 5). Данное значение фискальной нагрузки в целом являлось максимальным по всем децильным группам в обозначенный период [5; 12, с. 766].

В большинстве развитых стран, напротив, наибольшая нагрузка приходится на наиболее обеспеченные слои населения, а самые бедные платят налогов меньше. Таким образом, одним из способов сокращения разрыва в доходах самых богатых и самых бедных граждан могло бы явиться выравнивание налоговой нагрузки путем дополнительного налогообложения группы с наибольшими доходами. При этом в качестве целевой группы можно выделить 100-й процентиль5, так как реальный разрыв в большинстве показателей присутствует именно здесь. Решение данной задачи возможно, в частности, путем введения в РФ действительно прогрессивной шкалы налогообложения на доходы физических лиц. Возможные варианты такой реформы с оценкой их потенциальной эффективности активно обсуждаются в последние годы, в настоящее время некоторые шаги в данном направлении уже были предприняты. Однако необходимо отметить, что сложность поставленной задачи усугубляется тем, что единообразия мнений в отношении методов расчета налоговой нагрузки среди исследователей не существует. Например, имеется неопределенность в отношении отнесения платежей к собственно налоговым платежам, в отношении используемых в расчетах показателей дохода и т.д. [13, с. 54]6. Наиболее значимые изменения налоговой системы РоссииТенденция к росту неравенства между различными социальными группами наблюдается практически во всех странах. Восстановление после такого кризиса, по мнению исследователей из благотворительной организации Oxfam, потребует не менее десяти лет. Последствия пандемии могли бы быть преодолены быстрее, но это возможно лишь при условии построения «более справедливой экономики» [14]. Россия вошла в число стран достаточно ощутимо пострадавших в период пандемии. Особенно существенно коронавирусные ограничения проявлялись во II кв. 2020 г. В этот период реальные доходы российских граждан рекордно сократились, а безработица возросла до максимального значения за последние восемь лет [15]. За чертой бедности оказались 13,5% населения, или 19,9 млн. чел. [14]. При этом каждая пятая нуждающаяся семья не была обеспечена необходимой государственной финансовой поддержкой. Одной из причин такой ситуации могла являться недостаточная адресность оказываемой помощи. Однако наиболее богатые российские миллиардеры за 2020 г. разбогатели примерно на 33 млрд. долл. [16]. В то же время мировая практика свидетельствует о том, что снижение дифференциации доходов и уровня бедности населения в определенной степени возможно. Оно достижимо, в частности, за счет перераспределения государством доходов посредством социальных трансфертов, с одной стороны, и прогрессивной шкалы налогообложения доходов физических лиц - с другой. Эффективность этих перераспределительных мер во многих странах достаточно высока. В таких странах, как Германия, Дания, Швеция, доля населения с доходами ниже черты бедности после получения социальных пособий сокращается в 2-3 раза, в Австрии, Бельгии, Великобритании, Франции - в 1,5-2 раза [17, c. 9]. Российская система налогообложения доходов физических лиц принципиально отличается от модели, действующей в большинстве развитых стран. В России вплоть до последнего времени применялась пропорциональная шкала налога на доходы физических лиц. Фактически она продолжает применяться и в настоящее время. Налоговые вычеты для низкодоходных групп населения незначительны, а стандартные налоговые вычеты вообще были отменены в 2012 г. Имеющиеся налоговые льготы предназначены, прежде всего, для использования высокодоходными слоями населения. Так, применение имущественных налоговых вычетов возможно при приобретении и строительстве жилья, оплате медицинских, в том числе дорого стоящих, и образовательных услуг. Кроме того, применение налоговых вычетов отечественное налоговое законодательство предусматривает при совершении различных операций с финансовыми инструментами. Указанные операции также являются прерогативой самых богатых. В результате -налоговая нагрузка низкодоходных групп населения ниже, чем у наиболее обеспеченных граждан [17, с. 9]. В настоящее время, по мнению властей, в РФ уже происходит перераспределение налоговой нагрузки в направлении налогообложения доходов наиболее состоятельных граждан. В частности, это реализуются через повышение ставки налога на доходы физических лиц с 13 до 15% в отношении доходов, превышающих 5 млн. руб. Кроме того, в России уже применяются повышающие коэффициенты по транспортному налогу в отношении мощных дорогостоящих автомобилей. Повышение ставки НДФЛ, по расчетам экспертов , повлечет за собой рост налоговых поступлений от указанного налога в бюджетную систему государства в 60 млрд. руб., которые предполагается целевым образом направлять на лечение тяжелобольных детей [18]. В то же время с 2021 г. появились очередные налоговые преимущества для состоятельных граждан - налоговых резидентов РФ . Указанные преференции касаются налогообложения прибыли контролируемых иностранных компаний (КИК), по отношению к которым данные физические лица являются контролирующими лицами. Новые нормы предоставляют возможность владельцам КИК платить налог в фиксированном размере, который составляет 5 млн. руб. При этом снимается обязанность по раскрытию налоговой информации. Данная новация стала своего рода «индульгенцией для богатых за небольшие деньги» [19]. Указанные нововведения ограничивают возможность контролирующих органов анализировать информацию об иностранных активах отечественного бизнеса. Учитывая тот факт, что введение в налоговое законодательство института контролируемых иностранных компаний в первую очередь было направлено на возможность получения и использования максимально прозрачной и полной информации для целей налогообложения, приведенные изменения можно оценивать как «шаг назад» в налоговом администрировании. Новый порядок в налогообложении прибыли КИК, контролируемых российскими физическими лицами, наиболее выгоден для тех граждан, годовой доход которых превышает 40 млн. руб. и кто держит в контролируемых иностранных компаниях от 10 млн. долл. при ожидаемой доходности в 5%. Ряд экспертов утверждает, что таких контролируемых иностранных компаний большинство [19]. В то же время, как показывает практика налогового администрирования, доходы самых обеспеченных граждан в эту группу не попадают и контролю практически не подвергаются. Соответственно, налоговые обязательства «сверхбогатых» граждан, как и раньше, практически не контролируются, а доходы «относительно сверхбогатых» контролируются в меньшей степени, чем это было до налоговых нововведений. ВыводыТаким образом, очевидно, что в настоящее время существует настоятельная необходимость реализации ряда мер, в том числе налоговых, направленных на снижение неравенства. Среди таких мероприятий можно выделить следующие. Прежде всего, необходимо таким образом трансформировать отечественную налоговую систему, чтобы это привело к перераспределению налоговой нагрузки между различными группами населения на основании принципа справедливости налогообложения. Для решения указанной проблемы в первоочередном порядке необходимо введение действительно полноценной прогрессивной шкалы налогообложения, а не налогообложения с применением повышенной налоговой ставки по отдельным доходам. Также необходимо дальнейшее развитие налогового администрирования с целью выявления теневых доходов, особенно представителей наиболее обеспеченных групп населения. Помимо того, что представители верхнего дециля располагают наиболее высокими доходами, они также имеют возможность использовать наиболее изощренные инструменты агрессивного налогового планирования. Кроме того, именно эти группы населения наиболее активно применяют различные финансовые инструменты для получения дополнительных доходов и соответственно именно они могут применять налоговые льготы, связанные с применением таких инструментов. Наряду с изменениями в системе налогообложения, следует уделить особое внимание реализации мер государственной поддержки социально незащищенных семей, в особенности семей с детьми. В частности, по оценкам отдельных экспертов, увеличение доходов 30% беднейших российских домохозяйств с детьми за счет роста размеров пособий на детей может достигнуть примерно 30% [10, c. 77]. Как показывает мировая практика, такое сочетание налоговых и социально направленных мероприятий приводит к наибольшему эффекту - наиболее быстрой ликвидации последствий кризиса и наиболее быстрому восстановлению экономического роста. 1 Статья подготовлена при финансовой поддєржкє Российского Фонда фундаментальных исследований (проект № 19-010-00878 «Управление динамикой спроса на деньги с помощью процентной ставки — эмпирическое исследование»). 2 Государственная пошлина — сбор, взимаемый с физических и юридических лиц, при их обращении в государственные органы, органы местного самоуправления, иные органы за совершением в отношении указанных лиц юридически значимых действий, предусмотренных Налоговым кодексом Российской Федерации. 3 Крестьянское (фермерское) хозяйство (КФХ) — это добровольное объединение граждан для производственной или хозяйственной деятельности в области сельского хозяйства. 4 Более подробно результаты нашего исследования финансового поведения домашних хозяйств по децильным группам в России представлены в статье [10]. В расчетах используются данные Выборочного обследования бюджетов домашних хозяйств Росстата. Принадлежность к децильной группе определяется Росстатом по величине располагаемых ресурсов, включающих не только денежные доходы, но также сумму привлеченных средств и израсходованных сбережений и стоимость натуральных поступлений. Вероятно, для более корректного выделения действительно богатых (10-й группы) и выявления особенностей этой группы необходимо также рассматривать соответствующие распределения по другим показателям, таким как среднедушевые денежные доходы. Этот метод и результаты расчетов представлены в статье авторов, которая будет опубликована в Научных трудах ИНП РАН за 2021 г. 5 Как уже было отмечено выше, принадлежность домохозяйств к тому или иному децилю и процентилю в статистике Росстата определяется по величине среднедушевых располагаемых ресурсов. 6 Как было отмечено, фискальная нагрузка рассчитывалась авторами в отношении каждой децильной группы как отношение налогов и иных обязательных платежей, уплачиваемых домохозяйствами, к сумме доходов, остающихся в их распоряжении после вычета произведенных расходов. Литература / References

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка