Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Теория экономических механизмов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Особенности нового этапа инновационного развития России

- Перспективы социально-экономического развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Инфляционные вызовы периода пандемии и санкций. Уроки для будущего |

| Статьи - Анализ | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

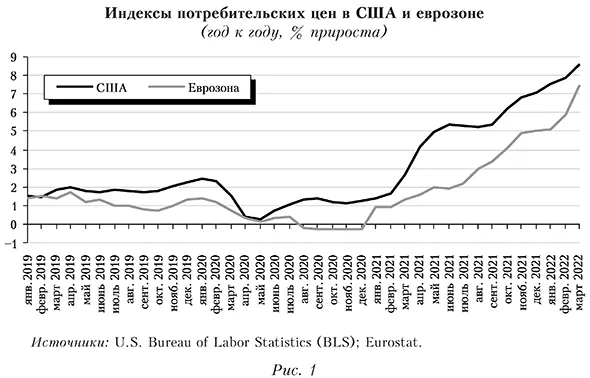

Н. В. Акиндинова Глобальные причины ускорения инфляцииТекущие тенденции. Примерно с марта 2021 г. во многих странах стал заметен рост потребительских цен, который изначально не вызывал особой тревоги, поскольку казался естественным следствием эффекта базы: за II кв. 2020 г., на который пришелся пик локдаунов, потребительские цены в США выросли всего на 0,7% к тому же периоду предыдущего года, а в еврозоне и того меньше — на 0,3%. Однако всплеск инфляции при выходе из коронакризиса оказался гораздо более сильным, а главное — более продолжительным, чем ожидалось (рис. 1). В марте 2022 г. годовой прирост потребительских цен составил 8,6% в США и 7,5% в еврозоне. Понятно, что при инфляционных таргетах центральных банков 2% и среднегодовом темпе прироста за десять допандемийных лет 1,6 и 1,3% соответственно такая инфляция воспринимается как проблема, требующая от денежных властей принятия энергичных мер. В связи с этим возникают два вопроса. Во-первых, в чем причины такого ускорения? Во-вторых, каковы ближайшие и более отдаленные перспективы?1

Причины ускорения инфляции в 2021 г. Со стороны спроса прежде всего следует напомнить о внушительных пакетах антикризисной помощи, принятых денежными властями ведущих стран в ходе борьбы с пандемией COVID-19. К ним относятся дополнительные бюджетные расходы, профинансированные главным образом за счет беспрецедентного вливания ликвидности центральными банками (в США возможности снижения ставки были исчерпаны уже в первой половине марта 2020 г., а в еврозоне их и не было, поскольку еще в 2016 г. ставка ЕЦБ была обнулена). Масштабы этих вливаний за 2020—2021 гг. составили триллионы долларов и десятки процентов ВВП (табл. 1). Таблица 1 Масштаб антикризисных пакетов денежных властей США и еврозоны в 2020—2021 гг.

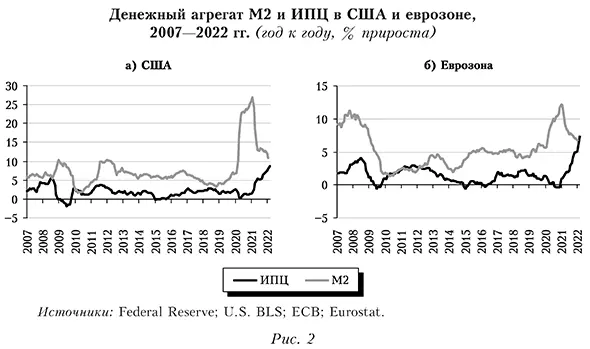

Примечание. * Сумма дополнительных бюджетных расходов, налоговых послаблений, докапитализации, покупки активов, ссуд, урегулирования долгов, гарантий по ссудам и депозитам, операций госкорпораций по поручению правительства и др. Учтены решения с начала 2020 г. по 27 сентября 2021 г.; не все выделенные суммы могли быть реально израсходованы до конца 2021 г.; ** По США — приобретение U.S. Treasuries Федеральным резервом; по еврозоне — сумма операций ЕЦБ по долгосрочному рефинансированию и приобретение им ценных бумаг для целей денежной политики. Показатели по еврозоне пересчитаны в доллары по официальным курсам ЕЦБ. Источники: IMF; Federal Reserve; U.S. Bureau of Economic Analysis (BEA); ECB; Eurostat. Ясно, что эти огромные дополнительные вливания вызвали в США и еврозоне беспрецедентный рост денежной массы (рис. 2). В США ее годовой прирост достиг в феврале 2021 г. 27% (за всю историю, в том числе в ходе мирового финансового кризиса 2008—2009 гг., он не превышал 15%). В еврозоне максимальный прирост денежной массы составил 12,2% (в январе 2021 г.), что тоже абсолютный рекорд для ЕЦБ (правда, в ноябре 2007 г. годовой прирост М2 поднимался здесь до 11%, то есть был лишь немногим ниже). На этом фоне наблюдавшееся в последний год ускорение инфляции уже не выглядит неожиданным: массированное стимулирование спроса должно было не только поддержать экономическую активность, но и дать толчок росту цен.

Однако рисунок 2 позволяет сделать еще два важных наблюдения. Во-первых, рост денежной массы явно опережал рост цен. Ликвидность начала ускоренным темпом поступать в экономику США и еврозоны в марте 2020 г., на фоне жестких (особенно в ведущих европейских странах) карантинных мер, которые резко ограничили не только предложение товаров и в еще большей степени услуг, но и возможности реализации спроса, неизбежно трансформируя его из актуального в потенциальный (отложенный). А ускорение инфляции стало ощутимым только год спустя, когда восстановительный рост мировой экономики обрел достаточную устойчивость, в том числе вследствие смягчения карантинных ограничений и актуализации отложенного спроса. Во-вторых, в динамике денежной массы отчетливо просматривается эффект базы, явное исчерпание которого указывает на то, что денежные власти рассматривали стимулирующие программы 2020 г. как экстраординарные, были настроены на их постепенное сворачивание и следили за тем, чтобы не допустить раскручивания инфляционной спирали. С учетом отставания динамики инфляции от динамики денежной массы можно было ожидать постепенного замедления роста спроса, а значит — при прочих равных условиях — и роста цен. Однако темпы инфляции зависят не только от динамики спроса, но и от по крайней мере еще двух факторов, связанных с пандемией COVID-19: ограничения предложения, вызванного разрывом сложившихся в последние десятилетия международных цепочек поставок (из-за этого увеличились сроки доставки сырья и материалов производителям, а готовой продукции — потребителям), а также роста издержек, прежде всего связанных с ситуацией на товарных рынках и на рынке рабочей силы, где возникали сложности из-за массовых заболеваний работников и членов их семей. Наиболее наглядно ограничения со стороны предложения проявились в двух сегментах экономики: морских контейнерных перевозках (особенно в США, где время ожидания разгрузки контейнеровозов в порту выросло с 20 до 80 дней) и производстве автомобилей, где возник многомесячный дефицит электронных компонентов. История формирования этого «бутылочного горлышка» началась с первой волной пандемии, когда резко упал спрос на автомобили. Из-за этого автопроизводители отказались от значительной части ранее размещенных заказов на электронные компоненты. Тем временем резко вырос спрос на электронные устройства, обеспечивающие удаленную работу и более комфортное пребывание дома в условиях локдаунов. Производители электроники быстро переключились на удовлетворение спроса со стороны этих секторов, полностью загрузив имеющиеся мощности. Когда мировая экономика начала выходить из пике и спрос на автомобили стал постепенно восстанавливаться, оказалось, что быстро нарастить производство чипов для автомобильной промышленности не представляется возможным именно в силу отсутствия свободных мощностей. Дополнительные трудности возникли из-за эпидемических и природных катаклизмов, обрушившихся на Китай, Тайвань и Японию, где производится значительная доля электронных компонентов (засуха в Тайване, наводнения, затруднившие работу портов в Китае, и т. и.)2. При этом отметим, что, по оценке МВФ, ограничения предложения добавили в годовую динамику ИПЦ всего 0,5—0,7 и. и.3 Потребительская инфляция зависит также от движения цен на отдельных товарных рынках. Анализ структуры ИПЦ США (табл. 2) показывает, что с точки зрения наблюдаемого ускорения инфляции наиболее важна динамика цен на энергию, транспорт, жилье и продукты питания. В феврале 2022 г. их совокупный вклад в прирост ИПЦ США составил 6,6 и. и. из 7,9% (для сравнения: в допандемийном феврале 2020 г. — 1,5 и. и. из 2,2%; в феврале 2021 г. — 1,5 и. и. из 1,7%). Расчеты показывают, что при изменении цен на американскую нефть на 10% г/ г цены на энергию в США, учитываемую при построении ИПЦ, вырастают на 4 — 5%, а ИПЦ в целом — на 1—2%. Так, в феврале эластичность ИПЦ по цене на нефть составила всего 0,14. Таблица 2 Структура прироста потребительских цен в США, 2020—2022 гг.

Источник: U.S. BLS. В еврозоне в феврале текущего года инфляция достигла 5,8%. Цены на энергетические товары за год выросли почти на 32%, а их вклад в годовую инфляцию составил 3,5 и. и. (10,9% в потребительской корзине). Доля продовольствия, алкоголя и табака (20,9%) здесь существенно выше, чем в США. Поэтому даже рост цен на них на 4,1% дает весомый вклад в инфляцию — почти 0,9 и. и. Доля услуг, связанных с расходами населения на жилье, составила 11,6% потребительской корзины. Основным фактором высокой инфляции в США и еврозоне стал рост цен на энергетические товары. Согласно данным Всемирного банка, начиная с марта 2021 г. прирост индекса цен на энергетические товары превышал 70% г/ г (рис. 3) из-за низкой базы 2020 г. Впрочем, отметим низкую эластичность розничных цен на топливо и электроэнергию для населения по росту сырьевых цен. Исчерпание эффекта низкой базы 2020—2021 г. ведет к снижению вклада энергоносителей в инфляцию.

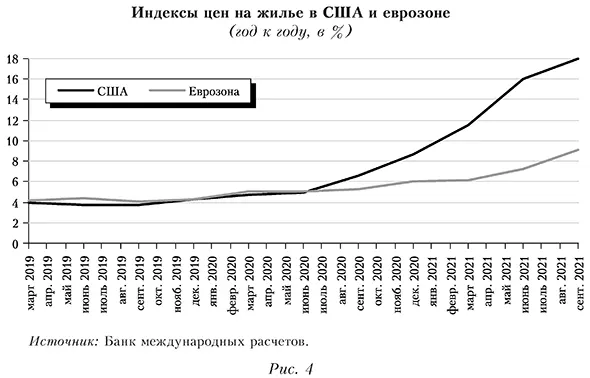

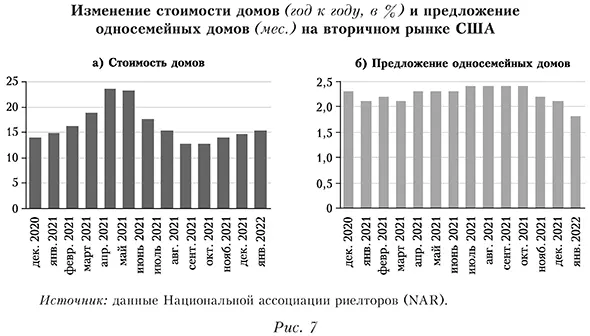

Эффект базы касается цен не только на энергию, но и на продовольствие и металлы: на рисунке 3 хорошо видна тенденция к замедлению темпов роста в годовом выражении. Однако высокая вероятность нового витка роста цен из-за возможных перебоев поставок сырьевых товаров в условиях возросших геополитических рисков может усилить инфляционное давление в текущем году. Несмотря на менее значительный, чем на сырьевых рынках, рост цен на жилье в США и в еврозоне (рис. 4), их трансформация в рост расходов на аренду только начинает проявляться. Так, на вторичном рынке жилья в США предложение находится на минимальном уровне за все время ведения статистики с 1982 г. Перспектива роста процентных ставок лишь подогреет спрос. В таких условиях рост цен, скорее всего, продолжится, включая и рост стоимости аренды жилья в составе инфляции.

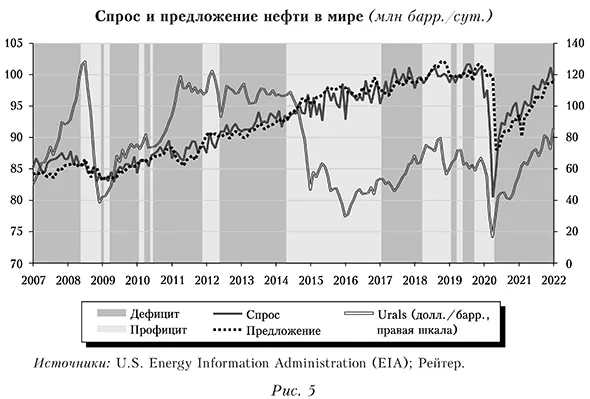

Рассмотрим более детально факторы динамики цен на мировых рынках нефти и зерновых, а также на рынке жилья США. НефтьВ допандемийные 2018—2019 гг. нефтяные цены стабилизировались на уровне 60 долл./барр. (рис. 5). В 2020 г. рынок столкнулся с резким падением спроса на топливо. Пик падения спроса на нефть пришелся на апрель (-20% г/ г, или на 20 млн барр./сут.), когда баррель нефти стоил в среднем около 16 долл. В наибольшей степени сократился спрос в Европе и США (на 28%), которые смогли взять под контроль распространение коронавируса. В мае 2020 г. страны ОПЕК+ сумели договориться о беспрецедентном сокращении добычи нефти на 9,7 млн барр./сут. Тогда же сланцевый бум в США сменился отказом от многих проектов в области добычи сланцевого газа. В результате по итогам 2020 г. мировой спрос сократился на 9,3% (на 9,1 млн барр./сут.) при снижении предложения на 6,9% (на 6,6 млн барр./сут.). По мере смягчения карантинных ограничений спрос стал быстро восстанавливаться. В 2021 г. он вырос на 5,3 млн барр./сут. (+5,7%), а предложение — всего на 1,6 млн барр./сут. (+1,7%).

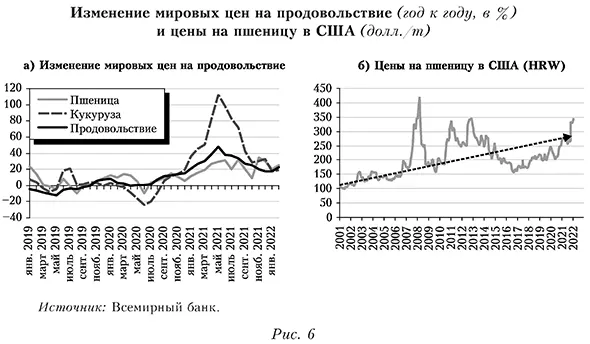

Минэнерго США прогнозирует (март 2022 г.) снижение нефтяных цен до 89 долл./барр. в 2023 г. Мировое потребление нефти и жидкого топлива ожидается в среднем на уровне 100,6 млн барр./сут. в течение всего 2022 г., что на 3,1 млн больше, чем в 2021 г. Данный прогноз предполагает рост запасов на 0,5 млн барр./сут. со II кв. 2022 г. до конца 2023 г. Однако любые сбои в добыче нефти могут привести к повышению прогнозных цен. Сейчас ожидается торможение роста ВВП США и мировой экономики в целом. Согласно прогнозу Минэнерго США (см.: ЕІА, 2022), ВВП страны вырастет на 3,6% в 2022 г. и на 2,7% в 2023 г. после роста на 5,7% в 2021 г. Рост мирового ВВП составит 4,3% в 2022 г. и 4,0% в 2023 г. по сравнению с ростом на 5,9% в 2021 г. Уровень снижения цен будет определяться влиянием действующих и будущих санкций на добычу нефти в России или на продажу российской нефти на мировом рынке. Кроме того, динамика цен на нефть будет зависеть от реакции других ее производителей на текущие цены, а также от влияния макроэкономических изменений на мировой спрос на нее. ПшеницаВ структуру индекса цен на продовольствие включены зерновые, растительные масла и прочие продукты (мясо, сахар, бананы, апельсины). На долю зерновых приходится около 28% в индексе, в том числе на пшеницу — 7 и кукурузу — 11%; динамика мировых цен на продовольствие представлена на рисунке 6а. К росту цен на пшеницу в США со второй половины 2020 г. (рис. 6б) привели сокращение производства (из-за погодных условий) и более высокий, чем ожидалось, спрос на корма. Цены вернулись на тренд начала 2000-х годов (на рис. 6б показан стрелкой). В 2022 г. предполагается умеренное расширение посевных площадей из-за высоких цен на производственные ресурсы. Совокупные запасы пшеницы в основных странах-экспортерах на конец сезона 2022 г., согласно февральскому прогнозу ФАО, могут опуститься до минимального уровня (относительно мирового спроса) за последнее десятилетие. Рост геополитической напряженности в черноморском регионе вызвал беспокойство в связи с перебоями в поставках пшеницы на мировой рынок и соответствующим ростом цен. На Россию и Украину приходится примерно 30% мирового экспорта пшеницы.

За последние 20 лет цены на пшеницу находились выше долгосрочного тренда (соответствует росту на 2—3% год) в течение 1 — 4 лет. Основными причинами роста цен были неурожаи, вызванные погодными условиями. В последние пять лет наблюдалась высокая аграрная инфляция в пределах 9 — 15% в год. Нынешний ценовой всплеск в значительной мере связан с перебоями поставок, ростом цен на топливо, удорожанием удобрений и фрахта. По мере решения этих проблем цены на пшеницу могут достаточно быстро (в течение 2023 г.) вернуться к среднесрочному тренду с пиковых значений в начале марта 2022 г. Срыв посевной кампании на Украине и проблемы с экспортом создают угрозу дефицита продовольствия в странах — крупнейших импортерах украинской продукции. В этом случае процесс нормализации цен может затянуться до 2024 г. Углубление украинского кризиса приведет к дальнейшему росту мировых цен на продовольствие до новых многолетних максимумов и к дефициту зерновых в перспективе 3 — 5 лет. Рынок жилья в СШАПузырь на рынке жилья США продолжит надуваться, что подогревается ожидаемым ростом процентных ставок. В результате устойчиво растет стоимость аренды жилья в составе инфляции. Основными факторами роста спроса выступают ограниченное предложение жилья и низкие процентные ставки. Спрос подстегивается ожиданием роста ипотечных ставок в случае ужесточения денежно-кредитной политики ФРС США. По данным Национальной ассоциации риелторов, предложение домов на продажу упало до рекордно низкого уровня, снизившись в январе текущего года на 16,5% по сравнению с прошлым годом. При нынешних темпах продаж жилья хватит всего на 1,6 мес. (1,8 мес. для односемейных домов; рис. 7б), чтобы исчерпать этот запас. Это тоже рекордно низкий показатель. Сбалансированным рынком считается предложение жилья на срок от 4 до 6 месяцев. В результате средние цены на дома выросли более чем на 15% за год (рис. 7а). Фактически, рост цен на жилье снижает его доступность. Хотя ставки по ипотечным кредитам ниже, чем годом ранее, выплаты по ипотечным кредитам выше из-за быстрого роста цен. Для устранения дефицита домов и роста предложения могут потребоваться годы. Рост ставок может снизить спрос на жилье, который в значительной степени связан с постпандемическим сдвигом в части повышения гибкости рабочих мест, позволяющей потенциальным покупателям расширить географические горизонты поиска жилья.

Ближайшие и более отдаленные перспективы. Как уже отмечалось, фактически ускорение инфляции оказалось гораздо более сильным, а главное — более продолжительным, чем ожидалось. Это подтверждается тем, что прогнозы инфляции, сделанные профессиональными прогнозистами (в США их в ежеквартальном режиме опрашивает Резервный банк Филадельфии), постоянно корректировались в сторону повышения. При этом подобные поправки главным образом касались квартала, в середине которого проводился опрос, а также следующего за ним. Однако даже уточненные прогнозы постоянно не дотягивали до факта, иногда (например, в IV кв. 2021 г.) значительно. Тем не менее консенсус-прогноз продолжал (и продолжает) указывать на скорое — хотя и постоянно отодвигаемое все дальше в будущее — завершение периода ускоренного роста цен и возвращение к темпам 2,2—2,5% в перспективе пяти кварталов (табл. 3). Таблица 3 США: прогнозы прироста ИПЦ (по опросам профессиональных прогнозистов; год к году, в %)

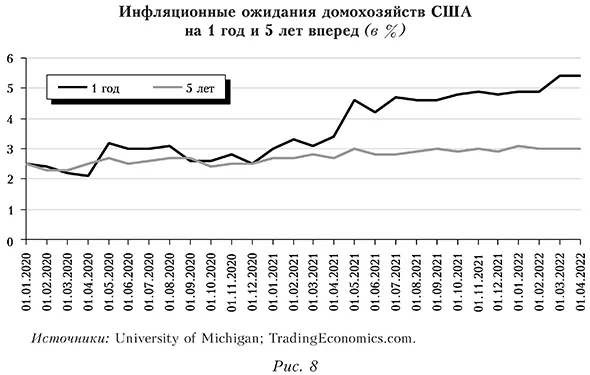

Источники: Philly Fed; IMF. В качестве прогнозного индикатора инфляции для США можно использовать и другие показатели, например, инфляционные ожидания домохозяйств, которые рассчитываются на основе опросов Мичиганского университета. На срок «через 12 месяцев» они составляют сейчас около 5,5% (рис. 8), то есть почти в два раза выше консенсус-прогноза профессиональных прогнозистов. Тем не менее это, во-первых, заметно ниже текущих темпов инфляции (8,6% по итогам марта), а во-вторых, с мая прошлого года, то есть в течение последних девяти месяцев, не наблюдается ускоренного роста ожиданий, подобного имевшему место в начале 2021 г. Можно предположить, что обещанная серия повышений ставки ФРС, усиленная последующим (также объявленным) постепенным сокращением портфеля госбумаг, находящихся на балансе ФРС, сначала затормозит рост инфляции, а потом приведет к постепенному снижению как ее, так и инфляционных ожиданий.

Что касается долгосрочных (на пять лет) инфляционных ожиданий домохозяйств США, они хорошо «заякорены» и за весь 2021 г. выросли не более чем на 0,5 и. и. Примерно такой же прирост показал консенсус-прогноз среднегодового (за следующие десять лет) ИПЦ, рассчитанный по опросам профессиональных прогнозистов Резервного банка Филадельфии: в I кв. 2020 г. он был равен 2,2%, спустя год он оказался на том же уровне, а в I кв. 2022 г. поднялся до 2,5%. В еврозоне опросы профессиональных прогнозистов проводит ЕЦБ. Участники этих опросов дают не оценки поквартальной динамики инфляции, а только прогнозы годового прироста потребительских цен (табл. 4). Поэтому динамику консенсус-прогнозов по еврозоне нельзя непосредственно сравнивать с консенсус-прогнозами по США, однако качественно результаты примерно те же: прогнозы на текущий и отчасти на следующий год постоянно пересматриваются в сторону повышения, но все равно отстают (для 2021 г. это уже очевидно) от фактической динамики; достижение умеренной инфляции (ниже 2% в год) все время отодвигается в будущее (вплоть до III кв. прошлого года оно ожидалось уже в 2021 г., в I кв. текущего года сдвинулось на 2023 г.). Тем не менее ничего похожего на инфляционную спираль в прогнозах профессиональных прогнозистов не видно. Инфляционные ожидания на перспективу пять лет стабильно ниже 2%. Медиана инфляционных ожиданий потребителей на два и три года (ЕЦБ недавно инициировал подобный опрос по шести крупнейшим странам еврозоны) тоже составляет 2% в год (см.: ЕСВ, 2021). Таким образом, на горизонте 1—3 и даже 5 — 10 лет можно ожидать, что инфляция в США и еврозоне не выйдет из-под контроля и вряд ли «в среднем» будет выше 2—2,5% в год. Таблица 4 Еврозона: прогнозы прироста гармонизированного ИПЦ (по опросам профессиональных прогнозистов; год к году, в %)

Источники: ECB; IMF. Конечно, пандемия COVID-19 инициировала или ускорила некоторые структурные изменения, которые также могут влиять на темпы роста цен. К числу наиболее существенных тенденций относятся трансформация глобальных цепочек создания стоимости, в том числе на основе решоринга, и ускоренное развитие секторов, связанных с «зеленой» повесткой. Эти структурные изменения неизбежно вызовут дополнительные издержки и в этом смысле носят проинфляционный характер. Однако в условиях жесткой конкуренции на глобальных рынках и с учетом опыта ведущих ЦБ по таргетированию инфляции сползание мировой экономики к неконтролируемому росту потребительских цен представляется маловероятным. Факторы ускорения инфляции в РоссииХарактеристика текущего инфляционного эпизода. Обсуждение факторов ускорения инфляции в ходе текущего инфляционного эпизода целесообразно предварить рассмотрением того, как он протекал. Краткосрочные тенденции российской инфляции иллюстрируют рисунки 9а и 9б, на которых показана сезонно скорректированная динамика аннуализированных4 темпов прироста официальных индексов потребительских цен (ИПЦ) по отношению к предыдущему месяцу в целом по всем товарам и услугам, а также отдельно по трем укрупненным товарным группам. С начала пандемии коронавируса в динамике российской инфляции выделяются следующие заметные события. В марте — апреле 2020 г., то есть накануне и в самом начале локдауна, наблюдался кратковременный резкий всплеск темпов инфляции (см. рис. 9а), обусловленный в основном скачком цен на продовольственные товары (см. рис. 9б). Этот всплеск, вызванный ажиотажным спросом населения в условиях возникшей неопределенности, сошел на нет столь же быстро, как и начался, когда появилась ясность относительно жизни в условиях самоизоляции. Вместе с тем виден возможный масштаб роста цен на потребительском рынке в случае возникновения на нем ажиотажного спроса. Он добавил около 1 и. и. к годовой инфляции, не повлияв на краткосрочные тенденции динамики потребительских цен.

Смена тенденции произошла в ноябре 2020 г., когда темпы инфляции заметно ускорились. «Локомотивом», как и весной, оказались цены на продовольственные товары. Постепенно вслед за ними стали увеличиваться и темпы роста цен на непродовольственные товары (см. рис. 9б). Одной из причин последнего можно считать снижение обменного курса рубля в начале весны. При этом тарифы на платные услуги населению, как и всегда во время российских эпизодов ускорения инфляции, сыграли роль «якоря». Это обусловлено тем, что многие тарифы регулируются государством, заинтересованным в стабильной и предсказуемой динамике цен, и тем, что именно спрос на услуги в наибольшей мере снизился во время коронакризиса, особенно в его начальный период. Последующие месяцы не внесли кардинальных изменений в эту картину. Июльское (2021 г.) сезонное замедление темпов инфляции оказалось несколько более заметным, чем можно было ожидать. Видимо, сыграли роль принятые меры по сдерживанию роста цен на продовольственные товары, а также менее значительная индексация регулируемых тарифов (см. рис. 9б), традиционно проводимая в июле. Меньший масштаб индексации может быть обусловлен тем, что такое ускорение темпов инфляции не было учтено при планировании ее величины. После этого в сентябре — октябре отмечался резкий рост цен на продовольственные товары (см. рис. 9б), похожий на наблюдавшийся во время весеннего ажиотажа 2020 г. Его можно связывать как с проведенными накануне сентябрьских парламентских выборов выплатами пенсионерам, семьям с детьми и военным, так и с не вполне типичной сезонностью производства продукции сельского хозяйства осенью 2021 г. В ноябре 2021 г. — январе 2022 г. темпы прироста потребительских цен снова снизились, приблизившись к тем, что установились при смене тенденции в ноябре 2020 г. (см. рис. 9а). Таким образом, к январю 2022 г. в целом сохранялась сформировавшаяся более года назад тенденция приростов ИПЦ в интервале 8 — 10% в годовом выражении. На ее фоне происходили кратковременные флуктуации. Закреплению этой тенденции способствовала индексация пенсий и других выплат в начале 2022 г. Факторы ускорения инфляции. Ограничения, введенные весной 2020 г., привели к снижению производства услуг и перераспределению потребительского спроса в пользу внутреннего рынка. На некоторое время резко сократилось производство услуг для физических лиц, особенно в сфере общественного питания. Одновременно значительно уменьшился объем услуг выездного туризма, который полностью так и не восстановился. Снизились расходы населения, связанные с получением доходов (транспорт, питание вне дома, одежда и т. и.). В результате у части населения сформировались вынужденные сбережения, своего рода денежный навес, которые выплеснулись на внутренний рынок, провоцируя рост цен. Резко увеличился спрос на жилье, услуги внутреннего туризма, товары длительного пользования, компьютеры, мебель, строительные материалы. Одновременно государство начало оказывать поддержку населению и бизнесу, чтобы смягчить последствия коронакризиса (меры денежно-кредитной, налоговой политики, а также прямые выплаты отдельным группам населения). Это также стимулировало спрос в экономике, что внесло дополнительный вклад в рост цен (как и в ускорение восстановительного подъема). Если бы эпидемия затронула лишь нашу страну, то мы все равно столкнулись бы с заметными инфляционными последствиями в силу действия внутренних факторов. Постепенно все большее влияние на динамику цен в российской экономике стали оказывать внешние факторы. Они были обусловлены, в частности, мерами поддержки населения и бизнеса в наиболее развитых странах, масштаб которых намного превзошел масштаб аналогичных российских мер. В результате со временем выросли мировые цены на многие товары и услуги. Этому содействовали и эффекты дезорганизации в мировой экономике, вызванные пандемией, такие как сбои производства из-за разрыва цепочек поставок в силу возникших логистических проблем. В России добавились проблемы с привлечением трудовых мигрантов из-за ограничений на перемещение рабочей силы в условиях пандемии, что привело к росту издержек в ряде секторов экономики, а также к дополнительному перераспределению спроса в пользу внутреннего рынка, поскольку средства, которые мигранты не заработали и не перевели на родину, остались в российской экономике. Развитие текущего российского инфляционного эпизода определяется несколькими группами факторов, состав и влияние которых со временем меняются. Факторы со стороны предложения обусловлены локдауном весны 2020 г. и прочими связанными с пандемией ограничениями, а также с неспособностью производства удовлетворить растущий спрос во время стремительного восстановления. К факторам со стороны спроса можно отнести антикризисные меры государственной поддержки в России и за рубежом, смягчившие социальные последствия и глубину экономического спада, но внесшие свой вклад в ускорение инфляции. К этой же группе относится и связанный с пандемией рост спроса на продукцию и услуги ряда секторов экономики: лекарственные средства и материалы, компьютеры, холодильники, стиральные машины, мебель, стройматериалы, торговля через интернет, услуги доставки и т. и. Третью группу составляют факторы, обусловленные дезорганизацией хозяйственных связей из-за пандемии. В российской экономике ограничения мобильности рабочей силы привели к дефициту трудовых мигрантов. Эпизоды ажиотажного спроса вносят свой вклад в инфляционные процессы, укрепляя соответствующие ожидания. Еще одна группа включает факторы, не связанные с пандемией, но влияющие на развитие инфляционных процессов. Это возникшие дисбалансы на мировом рынке энергоносителей, холодная зима, проблемы с урожаем, торговые войны, долгосрочные изменения климата и вызванная ими «зеленая» повестка. Наконец, важнейшим новым фактором стало обострение международной напряженности, проявившееся в событиях на Украине. Под воздействием всей совокупности перечисленных факторов у части россиян сформировались значительные вынужденные сбережения, и спрос стал перераспределяться в пользу внутреннего рынка за счет внешнего. Вырос спрос на российскую недвижимость (его подхлестнула и программа льготной ипотеки), а также на продукцию и услуги некоторых секторов российской экономики. К ускорению инфляции привел и рост издержек в ряде секторов, связанный как с ограничениями мобильности рабочей силы, так и с логистическими проблемами в мировой экономике. Рост мировых цен на продовольственные и сырьевые товары вызван, в частности, масштабными мерами антикризисной поддержки в ведущих экономиках, а также начавшимся интенсивным восстановлением мирового хозяйства. На первой стадии коронакризиса ускорение роста цен в российской экономике определялось в основном внутренними факторами. К началу 2022 г. баланс изменился, и все больший вклад стали вносить внешние факторы. Начало инфляционного эпизода, связанного с санкционным кризисомВ конце февраля 2022 г. ситуация в российской экономике существенно изменилась в связи с событиями на Украине и введением беспрецедентных санкций в отношении Российской Федерации. В помесячной динамике цен в феврале это отразилось незначительно — прирост индекса цен с исключением сезонности составил лишь 1,0%, однако уже мартовский показатель 7,4% стал рекордным даже по сравнению с событиями конца 2014 г. Тем не менее по оперативным данным недельной ценовой статистики можно сказать, что инфляционный шок на фоне ажиотажа в отношении непродовольственных товаров (на первом этапе), а затем и продуктов питания (на втором) быстро сошел на нет, и прирост недельного ИПЦ снизился с 2,2% в период с 26 февраля по 4 марта до 0,2% с 9 по 15 апреля (рис. 10).

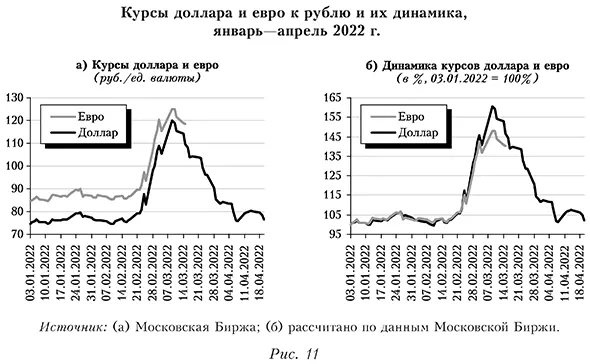

Беспрецедентный рост рисков для финансовой стабильности на фоне введенных пакетов санкций вынудил Банк России в конце февраля принять решения о проведении валютных интервенций и операций по дополнительному предоставлению ликвидности (в том числе в иностранных денежных единицах), а также ввести запрет коротких продаж5 с целью ограничить волатильность и стабилизировать ситуацию на фондовом рынке. Кроме того, регулятор расширил ломбардный список ценных бумаг, позволил финансовым и кредитным организациям отражать в отчетности ценные бумаги и иностранную валюту по курсам на 18 февраля 2022 г., а также объявил о различных послаблениях в отношении нормативов краткосрочной ликвидности, лимитов открытых валютных позиций и о роспуске макропруденциального буфера капитала. Тем не менее введенные 27 февраля санкционные меры со стороны западных стран существенно ограничили возможности ЦБ использовать накопленные золотовалютные резервы и проводить дальнейшие интервенции в поддержку российской валюты. В ответ на это Банк России и Министерство финансов РФ приняли решение ввести с 28 февраля 2022 г. обязательную продажу иностранной валюты для резидентов — участников внешнеэкономической деятельности в размере 80% выручки в рамках всех внешнеторговых договоров, а также приостановить исполнение всех поручений клиентов — иностранных юридических и физических лиц на продажу ценных бумаг до отмены указанного предписания. Кроме того, регулятор объявил о повышении ключевой ставки до 20% годовых для ограничения девальвационных и инфляционных рисков6. В последующие дни ЦБ также информировал о решениях по снижению нормативов обязательных резервов, отмене или снижению макропруденциальных надбавок к коэффициентам риска по кредитам и запуске антикризисных программ льготного кредитования МСП совместно с правительством РФ. При этом с 25 февраля по 21 марта 2022 г. торги на Московской Бирже в секциях фондового и срочного рынка, а также рынка стандартизированных производных финансовых инструментов (СПФИ) не возобновлялись, за исключением отдельных режимов операций. Для стабилизации валютного курса регулятор применял заградительные комиссии при покупке иностранной валюты через брокеров7, а также ограничивал предельную сумму снятия наличной иностранной валюты со счетов. Благодаря указанным мерам биржевые курсы доллара и евро в середине апреля 2022 г. фактически вернулись к значениям до начала санкционного кризиса8 (рис. 11).

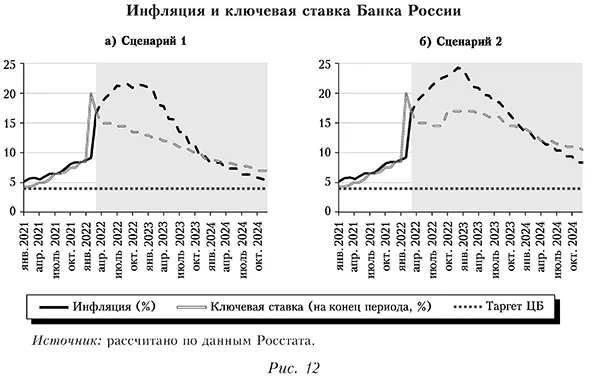

Сходство двух кризисов и сценарии динамики инфляции в среднесрочной перспективеРезкое обострение ситуации на Украине в конце февраля 2022 г. и последовавшее за этим введение антироссийских санкций странами Запада образуют водораздел между кризисом, обусловленным пандемией коронавируса, и санкционным кризисом. Разумеется, говорить с определенностью о масштабах и последствиях нового кризиса сложно, поскольку они зависят в том числе от событий, которые еще не произошли. Вместе с тем можно высказать несколько соображений о сценариях его развития. Уже сейчас видно, что новый кризис будет в некоторых отношениях схожим с более или менее завершившимся коронакризисом, а в чем-то будет от него существенно отличаться. Фундаментальное сходство обоих кризисов в том, что они вызваны шоками неэкономической природы — пандемией коронавируса и западными санкциями. Этим два обсуждаемых эпизода существенно отличаются от прочих кризисов, которыми богата российская история последних трех десятилетий. Продолжительность и интенсивность санкционного кризиса, как и кризиса, вызванного пандемией коронавируса, будут в значительной мере определяться неэкономическими факторами. Общей чертой обоих кризисов выступает их начальный период, в ходе которого наблюдался ажиотаж на потребительском рынке. Темпы прироста ИПЦ на протяжении первых трех недель санкционного кризиса составляли 1,9—2,2% на фоне повышенного спроса сначала на непродовольственные товары, а затем и на продукты питания. Однако уже к концу марта его темпы снизились до 1%, а к середине апреля недельный прирост цен составил 0,2%. Вместе с тем не следует рассматривать это снижение темпов прироста цен как окончание инфляционного эпизода. Во-первых, повышенный спрос удовлетворялся компаниями в значительной степени за счет товарных запасов, сформированных до начала марта 2022 г. В зависимости от сферы деятельности обеспеченность ими компаний может составлять от одного—двух месяцев до нескольких лет, и по мере их исчерпания в условиях перестройки нарушенных производственных и логистических цепочек рост издержек будет переноситься в розничные цены. Аналогичная ситуация в период коронакризиса стала проявляться примерно через полгода после его начала. Во-вторых, учитывая уже введенные и обсуждаемые санкции в сочетании с ослаблением валютного контроля, можно ожидать второго этапа снижения курса рубля в III—IV кв. 2022 г., что также повлияет на издержки компаний, часть импортных закупок которых невозможно заместить внутри страны и в среднесрочной перспективе. Даже в случае частичного или полного возврата контроля над золотовалютными резервами Центральному банку РФ придется компенсировать с их помощью повышенный спрос нерезидентов на валюту, разблокирование операций с которыми наверняка будет одним из условий «разморозки» ЗВР. В-третьих, необходимо принимать во внимание анонсированные и потенциальные меры социальной поддержки со стороны бюджета, а также вероятное влияние как специальных льготных программ, так и общего снижения ключевой ставки на рынке кредитования вместе с регуляторными послаблениями. Падение потребительского спроса в этих условиях будет сдерживать рост цен, однако пока неизвестно, сколько оно продлится: как показал опыт коронакризиса, домохозяйства могут достаточно быстро восстановить свой уровень расходов, в отличие от возможностей производства. В связи со всем сказанным инфляционный эпизод 2022 г. представляется безальтернативным, и рост цен по итогам года может составить от 20 до 30%. Упомянутые эффекты второй волны роста цен будут постепенно нарастать, начиная со II квартала, и максимально проявятся ближе к концу года. Сценарной развилкой9 для российской экономики и в частности инфляции представляется 2023 г. В первом, относительно благоприятном, сценарии российским производителям до конца 2022 г. удастся заместить значительную часть (40 — 60% и более) используемых импортных материалов отечественными либо организовать поставки с азиатских рынков, а также через реэкспорт третьих стран. Отказ от российских энергоносителей в Европе будет носить постепенный характер. Его можно компенсировать поставками в Азию, что означает умеренное снижение курса рубля к концу 2022 г. на 20—25% от текущих уровней и относительно стабильное состояние в 2023—2024 гг. Потребительский спрос и динамика кредитования в 2023 г. останутся сдержанными в реальном выражении, а бюджет начнет постепенно возвращаться к логике фискального правила в отсутствие шоков со стороны рынка энергоносителей. В данных условиях возможно относительно быстрое снижение темпов роста цен до 8 — 12% на конец 2023 г. и 4 — 8% в 2024 г. (рис. 12а). Ключевая ставка при этом может быть снижена до 12% к концу 2022 г., 8 — 10% и 6 — 8% по итогам соответственно 2023 и 2024 гг.

Второй, негативный, сценарий заключается в реализации существенных рисков со стороны сектора внешней торговли уже в 2022 г. Он предусматривает более быстрый отказ от российских энергоносителей в Европе10, что повлечет за собой снижение курса рубля на 40 — 50% от текущих уровней даже при сохранении обязательств по продаже валютной выручки экспортерами. При этом российским производителям к концу 2022 г. удастся заместить меньшую часть используемых импортных материалов и комплектующих (20—30% и менее) аналогами отечественного производства, а поиск субститутов на азиатских рынках или реэкспорт через третьи страны будут затруднены из-за вторичных санкций и общего эффекта «стигматизации» отношений, в связи с чем поиски альтернатив и подстройка производства продолжатся в 2023 г. Потребительский спрос после стагнации и накопления сбережений в 2022 г. снова активизируется, подпитываемый снижением кредитных ставок и частичным снятием ограничений на импорт товаров и услуг, что будет содействовать дальнейшему ослаблению рубля в 2023 г., хотя и более умеренными темпами. Государственный бюджет останется сбалансированным, однако из-за дисконта к цене российских энергоносителей на азиатских рынках возможности его расходной части будут ограничены. Более продолжительный шок со стороны предложения, усиленный снижением курса рубля и восстановлением потребительского спроса, приведет к более устойчивой инфляции 14 — 18% по итогам 2023 г., со снижением до 8 — 12% к концу 2024 (рис. 12б). Ключевая ставка при этом составит 15 — 17% на конец текущего года, 13 — 15 и 10 — 12% по итогам соответственно 2023 и 2024 гг. С точки зрения режима инфляционного таргетирования оба варианта развития событий создают беспрецедентные вызовы для регулятора. Во-первых, для финансирования структурной перестройки экономики, находящейся под санкциями, потребуются масштабные программы кредитования по льготным ставкам, что ослабит основной процентный канал монетарной трансмиссии. Во-вторых, сохранятся и, вероятно, усугубятся все ограничения, связанные с проинфляционным давлением со стороны рынка труда, нарушением логистических цепочек и ростом издержек бизнеса со стороны глобальных рынков, что будет транслироваться в розничные цены. В-третьих, ценовая динамика и дальнейшее ослабление рубля неизбежно отразятся на инфляционных ожиданиях, которые рискуют закрепиться на высоких уровнях. С учетом указанных факторов возвращение к цели по инфляции Банка России 4% может занять продолжительное время на фоне более высокого уровня ставок в среднем. Тем не менее указанные вызовы и сложности, на наш взгляд, не должны стать поводом для отказа от режима инфляционного таргетирования — лишь его последовательная имплементация позволит стабилизировать темпы роста цен и создать предпосылки для устойчивого роста российской экономики в долгосрочном периоде. 1 Эти вопросы сейчас активно обсуждаются в газетных статьях и блогах. К числу немногих научно-экспертных публикаций можно отнести: Agarwal, Kimball, 2022. 2 Подробнее см.: Celasun et al., 2022; Rees, Rungcharoenkitkul, 2021. 3См.: Celasun et al., 2022. P. 26. 4 Аннуализированный темп прироста показывает, каким был бы годовой темп прироста, если бы на протяжении 12 месяцев по отношению к предыдущему месяцу темпы прироста были бы такими же, как в текущем месяце. Не следует путать этот показатель с широко используемым показателем темпа прироста за последние 12 месяцев. 5 Снят с 31 марта 2022 г. (https: quote.rbc.ru news article 6244a9399a79478a8c0651f0). 6 На внеплановом заседании Совета директоров ЦБ РФ 8 апреля ключевая ставка была снижена до 17% годовых, а 29 апреля — до 14% (https: www.cbr.ru press keypr ). 7 Отменены с 11 апреля 2022 г. (https: www.garant.ru products ipo prime doc 404342804 ). 8 Московская Биржа прекратила публикацию индикативных валютных курсов для пары евро рубль в ретроспективе, последние данные доступны по состоянию на 15 марта. 9 При расчете количественных параметров сценариев были использованы оценки эффектов переноса валютного курса в цены, а также их реакция на положительный шок CDS-спреда, опубликованные в работах: Пономарев и др., 2014; Тиунова, 2018; Андреев, 2019; Елисеев и др., 2021. 10 Пятый пакет санкций со стороны ЕС предусматривает запрет на импорт угля с августа 2022 г. (https: eur-lex.europa.eu legal-content EN TXT PDF ?uri=CELEX:32022R0581&f rom=EN), при этом co стороны официальных лиц крупнейших экономик еврозоны высказываются мнения о сокращении поставок российской нефти вдвое к лету и полностью до конца года, за чем последуют решения по природному газу (https: www.reuters.com world europe germany-will-end-oil-imports-russia-by-year-end-says-minister-2022-04-20 ). Вероятно, данные меры войдут в готовящийся шестой санкционный пакет (https: www.politico.eu article eu-sanction-valdimir-putin-russia-ukraine ). Список литературы / ReferencesАкиндинова Н. В., Бессонов В. А., Кондрашов Н. В., Кузнецов А. О., Миронов В. В., Мисихина С. Г., Пухов С. Г., Сафонов И. Н., Смирнов С. В., Чернявский А. В. (2022). Инфляционные вызовы периода пандемии и уроки для будущего: доклад к XXIII Ясинской (Апрельской) международной научной конференции по проблемам развития экономики и общества. М.: НИУ ВШЭ. [Akindinova N. V., Bessonov V. A., Kondrashov N. V., Kuznetsov А. О., Mironov V. V., Misikhina S. G., Pukhov S. G., Safonov I. N., Smirnov S. V., Chernyavskiy A. V. (2022). Inflation challenges of the pandemic period and lessons for the future. Moscow: HSE University. (In Russian).] Андреев A. B. (2019). Исследование асимметрии и нелинейности переноса динамики обменного курса в инфляцию Серия докладов об экономических исследованиях, № 45. М.: Банк России. [Andreev А. V. (2019). Study of the asymmetry and non-linearity of the exchange rate pass-through to inflation. Bank of Russia Working Papers, No. 45. (In Russian).] Елисеев А., Новак А., Шульгин A. (2021). Долгосрочный перенос курса в цены Серия докладов об экономических исследованиях, июль. М.: Банк России. [Eliseev A., Novak A., Shulgin А. (2021). Long-run exchange rate pass-through. Bank of Russia Working Papers, July. (In Russian).] Пономарев Ю., Трунин П., Улюкаев А. (2014). Эффект переноса динамики обменного курса на цены в России. Вопросы экономики. № 3. С. 21—35. [Ponomarev Y., Trunin Р., Ulyukayev А. (2014). Exchange rate pass-through in Russia. Voprosy Ekonomiki, No. 3, pp. 21 — 35. (In Russian).] https: doi.org 10.32609 0042-8736-2014-3-21-35 Тиунова M. Г. (2018). Моделирование эффекта переноса валютного курса на цены в России. Финансы: теория и практика. Т. 22, № 3. С. 136 — 154. [Tiunova М. G. (2018). Modeling the transfer effect of exchange rate on prices in Russia. Finance: Theory and Practice, Vol. 22, No. 3, pp. 136 — 154. (In Russian).] https: doi.org 10.26794 2587-5671-2018-22-3-136-154 Agarwal R., Kimball M. (2022). Will inflation remain high? IMF Finance & Development, March. Celasun O., Hansen N.-J., Mineshima A., Spector M., Zhou J. (2022). Supply bottlenecks: Where, why, how much, and what next? IMF Working Paper, No. 2022 031. https: doi.org 10.5089 9798400202476.001 ECB (2021). ECB consumer expectations survey: An overview and first evaluation. ECB Occasional Paper, No. 287. EIA (2022). Short-term energy outlook. U.S. Energy Information Administration, April, https: www.eia.gov outlooks steo Rees D., Rungcharoenkitkul P. (2021). Bottlenecks: Causes and macroeconomic implications. BIS Bulletin, No. 48.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- История развития кредитной системы в России

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Безработица в России

- Кризис финансовой системы стран Азии и его влияние на Россию

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию