Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Финансово кредитная компонента инновационной инфраструктуры регионов России: проблемы функционирования и пути их решения |

|

В. А. Федосеева Введение. Важнейшим фактором инновационного развития экономики регионов России является наличие развитой инновационной инфраструктуры, основу которой составляют региональные промышленные кластеры - группы экономических агентов, объединённых общими интересами и способными генерировать инновационные процессы на всех стадиях их жизненного цикла. Так, основоположник теории кластеров Майкл Портер считал, что недостаточное количество кластеров в развивающихся странах замедляет совершенствование технологий и развитие их конкурентоспособности [1]. В свою очередь, формирование и успешное функционирование кластеров в регионах России требует модернизации финансовой системы страны [2] и совершенствования инструментария финансирования инноваций [3], в том числе в финансово-кредитной сфере. Финансово-кредитная составляющая является необходимым звеном инновационной инфраструктуры экономики, поскольку кредиты наряду с венчурными инвестициями составляют значительную долю источников финансирования инновационных проектов и являются преобладающим источником на стадиях роста и развития рынка. В современной России задача кредитования инновационной деятельности предприятий в определённой мере решается на федеральном уровне. Субъектами решения данной задачи выступают специализированные государственные корпорации (Внешэкономбанк, Роснано и пр.). Однако на уровне регионов данная задача пока не имеет системного решения. Рассматриваемые российскими учёными структурно-функциональные модели кластеров в большинстве своём либо вообще не выделяют финансово-кредитную компоненту, либо не углубляются в изучение проблем её функционирования. Данный пробел в экономической науке представляется очень значимым, поскольку российская модель финансового рынка является банкоориентированной и подавляющее количество денежных потоков проходит через финансово-кредитную систему страны. Будучи основным поставщиком капитала на финансовом рынке России, банковский сектор оказывается слабо вовлечённым в процессы развития инновационного развития экономики. В связи с этим представляется актуальной задача разработки предложений, направленных на активизацию роли финансово-кредитной компоненты в целях обеспечения финансирования инновационных проектов в регионах (субъектах) России. Целью исследования является выявление проблем функционирования финансово-кредитной компоненты в инновационной инфраструктуре регионов России и разработка предложений, направленных на их решение, позволяющих активизировать процессы финансирования инновационной экономики в регионах (субъектах) России. Методика исследования. Представленный материал представляет собой самостоятельное прикладное научное исследование, развивающее теоретические знания в области функционирования инфраструктуры инновационного развития экономики. В основу исследования заложен проблемный подход, позволивший разработать ряд предложений по активизации роли финансово-кредитной компоненты в инновационном развитии субъектов РФ. Гипотеза исследования состоит в том, что уровень развития финансово-кредитной компоненты, представленной в регионах России региональными банками, и характер её взаимодействия с организациями — участниками инновационного процесса на региональном уровне оказывают значительное влияние на развитие инновационной экономики. При исследовании использовалось сочетание исследовательского и проектирующего подходов. Исследование проведено как на теоретическом, так и на эмпирическом уровне. Использованы также общетеоретические научные методы — гипотетический метод, анализ, синтез, аналогия, логическое обоснование. Из формальных методов использовались аналитическая группировка информации, экономико-статистическое моделирование, структурно-функциональный анализ, структурно-функциональное моделирование, стратегическое планирование. Информационную базу исследования составили статистические данные официальных российских и зарубежных источников, труды отечественных и зарубежных учёных. Результаты исследования. В 2011 г. Правительство России выдвинуло поддержку развития промышленных кластеров в качестве важнейшей экономической задачи инновационного развития страны до 2020 г.1 Однако централизованная финансовая поддержка оказывается лишь 25 отобранным в результате конкурсного отбора инновационным кластерам,2 притом что любой кластер, будучи конкурентоспособной структурой, обладает инновационным потенциалом [4]. Общее количество кластеров в России, по некоторым данным, более 100, из которых более 80 являются промышленными3. При этом три четверти кластерных инициатив в нашей стране остаются не реализованными [5]. Таким образом, потенциально количество кластеров в России могло бы составлять около 400, что примерно соответствует количеству кластеров в США (мировой лидер в сфере инноваций) [6]. В течение периода 2016—2018 гг. Россия теряла свои позиции в международном рейтинге инновационного развития стран (Global Innivation Index) 4. Это обусловлено рядом причин, в частности, «ловушками инновационного развития» [7], одна из которых заключается в недостаточном развитии инфраструктуры инновационного развития в регионах. Одной из важнейших причин сворачивания в регионах кластерных инициатив и снижения конкурентоспособности страны в сфере результатов инновационной деятельности является дефицит источников финансирования, который становится особенно ощутимым на этапе перехода к массовому производству инновационных продуктов. Так, этапы создания изобретений и НИОКР не требуют значительных средств, и зачастую финансируются за счёт грантов федеральных структур инновационного развития (это Фонд развития предприятий в научно-технической сфере, Фонд развития интернет-инициатив, Фонд «Сколково», Российская венчурная компания и пр.). Однако при переходе к этапу производства и коммерциализации инноваций нужны более значительные объёмы финансовых ресурсов, получение которых из федеральных структур ограничено, к тому же вынуждает предприятия проходить ряд бюрократических процедур и согласований. Промышленные предприятия, руководство которых осознаёт проблемы финансирования инновационных проектов на стадии коммерциализации, также мало заинтересованы в финансировании НИОКР, в сравнении с более развитыми странами. Так, если доля коммерческих вложений в расходах предприятий на НИОКР составляла в 2013—2015 гг. в России менее 30 %, то в США и Германии — более 60 %, а в Японии — более 70 % [8]. Банковский сектор России, будучи основной компонентой финансового рынка России, не оказывает существенного влияния на развитие инновационной экономики страны. Исследуя реалии российской экономики, выделим несколько причин данного явления. Во-первых, банковский сектор не заинтересован в кредитовании промышленных предприятий на длительные сроки по причине низкого уровня рентабельности промышленного сектора и убыточности отдельных его сегментов5 (см. табл. 1), что сопряжено с высоким кредитным риском. Таблица 1 Рентабельность капитала российских предприятий в базовых секторах экономики в 2017 г .

Во-вторых, относительная дороговизна банковских кредитов делает их малопривлекательными для российских производителей. Так, в 2018 г. средневзвешенные процентные ставки российских банков по долгосрочным рублёвым кредитам составляли для крупных предприятий 8—10 %, для субъектов МСП — 11—12 %,6 что существенно ниже среднего уровня рентабельности многих видов деятельности. В-третьих, коммерческие банки недооценивают зависимость своего благополучия от состояния промышленного сектора экономики, в силу чего не готовы идти на уступки производителям. Так, несмотря на многообразие и продвинутые технологии продаж, онлайн кредиты: https://creditop.com.ua/, кредитные продукты банков, нацелены, главным образом, на удовлетворение интересов самих банков, зачастую даже в ущерб потенциальному развитию кредитуемого бизнеса [9]. Четвёртая причина дефицита финансово-кредитных ресурсов для промышленного сектора обозначилась в последние годы и связана с поэтапным введением санкций по отношению к России со стороны западных банков. Так, согласно выполненным расчётам, за период 2013—2017 гг. произошло перераспределение банковских кредитов внутри страны (см. табл. 2) в пользу ресурсодобывающих секторов хозяйства. Таблица 2 Динамика выданных кредитов российскими банками по видам деятельности за период 01.01.2013—01.01.2018 гг.*

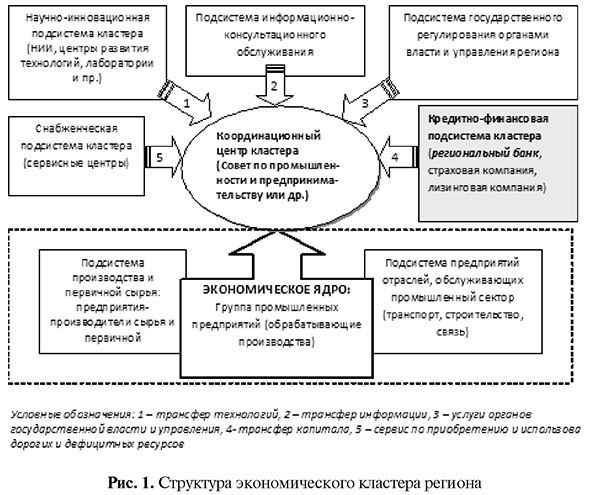

Источник. Официальный сайт Банка России Кредитование производства кокса, нефтепродуктов и ядерных материалов выросло в 10,2 раза, добычи полезных ископаемых — в 3,3 раза, производства и распределения электроэнергии, газа и воды — в 2,7 раза. При этом в ситуации дефицита кредитных ресурсов оказались такие базовые секторы российской экономики как промышленность, строительство и транспорт, чьи предприятия представляют собой экономическое ядро и обслуживающие подсистемы кластеров (см. рис. 1) и играют ключевую роль в инновационном развитии экономики. Объёмы кредитования указанных секторов экономики сократились за последние 5 лет, с учётом индекса инфляции, на 30—40 %,7 что тормозит активизацию в них инновационных процессов в рамках региональных кластерных структур.

И, наконец, ещё одной проблемой, усугубляющей дефицит финансово-кредитных ресурсов для развития промышленного сектора, является сокращение общего количества коммерческих банков в России, в особенности небольших банков регионального уровня. Так, согласно проведённому анализу,8 в период 2013—2018 гг. количество банков в нашей в стране сократилось на 41,3 %, при этом активы банков, занимающих место в рейтинге по размеру активов ниже первой сотни, начиная с 2013 г. неизменно сокращались. Данная ситуация приводит к снижению доступности финансово-кредитных ресурсов для промышленных предприятий и обслуживающих их отраслей в регионах страны (см. табл. 3). Таблица 3 Прирост активов кредитных организаций, %

Разумеется, без собственных финансовых и банковских систем регионам невозможно решить вопросы развития промышленности 9. Выявив ряд причин, которыми обусловлена слабая вовлечённость банковского сектора России в процессы финансирования инновационной экономики страны, обратимся к точке зрения зарубежных учёных на роль банков в развитии инноваций. Зарубежные учёные в вопросе о том, может ли доступ к банковскому кредиту помочь фирмам ввести новшества при дефиците венчурного (рискового) капитала, имеют две точки зрения [10]. «Пессимистическая» точка зрения состоит в том, что банковское финансирование является менее подходящим источником развития инновационной деятельности по ряду причин. Во-первых, активы, связанные с инновациями, зачастую являются нематериальными, включая человеческий капитал, поэтому банкам трудно реализовать их на рынке, что делает эти активы нежелательным видом обеспечения. Во-вторых, инновационные фирмы, как правило, генерируют нестабильные денежные потоки, по крайней мере, на первоначальном этапе, что не соответствуют жёстким графикам выплаты большинства кредитов. В-третьих, банкам может просто недоставать профессионализма в оценке перспектив новой технологии. Наконец, банки могут бояться того, что финансирование новых технологий создаст угрозу стабильности выплат по параллельно существующим основным кредитам, обслуживающим, главным образом, старые технологии. «Оптимистическая» точка зрения состоит в том, что банковский кредит оказывает положительное влияние на инновационные процессы. Так, при формировании долговременных отношений с фирмами-клиентами банки начинают более глубоко понимать заемщиков, они достаточно хорошо информированы, для того чтобы финансировать инновационные проекты фирм, понимая выгоды бизнес-планов по освоению новых технологий. Кроме того, внутрифирменные инновации — это не просто R&D (НИОКР), но и производство уже существующих в мире продуктов и применение процессов, которые являются новыми для конкретной фирмы, но не во внешнем мире. Такие подражательные инновации, возможно, менее опасны и больше соответствуют представлению о рисках большинства банков. Это особенно верно для банков, которые уже имеют опыт финансирования аналогичных технологий в прошлом в сотрудничестве с другими заемщики. В этом случае банки могут даже действовать как трубопроводы, облегчая распространение технологий через базу своих заемщиков. Наконец, даже не финансируя инновационные проекты непосредственно или явно, банки могут все-таки стимулировать инновации устойчивого уровня. Когда банки предоставляют фирмам прямой оборотный капитал или краткосрочные кредиты, это может освободить внутренние ресурсы фирм, которые те могут использовать для финансирования инноваций. Синтез двух вышеуказанных точек зрения позволяет сделать вывод, что банковские кредиты могут играть значительную положительную роль в развитии инновационной экономики, если будут выдаваться предприятиям, с которыми банки находятся в тесном и длительном взаимовыгодном сотрудничестве. Поскольку такие отношения формируются в рамках кластерных структур, то можно говорить о ведущей роли банков, являющихся частью финансово-кредитной компоненты кластеров. Положительное влияние банков на развитие инноваций подтверждают результаты проведённых в Италии исследований, которые показали, что увеличение плотности сети местных банков связано с ростом внутрифирменных инноваций, а большую склонность к инновациям имеют фирмы, которые имеют долгосрочные кредитные отношения со своими банками. Этот эффект более заметен для малых предприятий, более зависимых от внешнего финансирования [11]. Таким образом, развитие взаимоотношений длительного сотрудничества между банками и обслуживаемыми ими предприятиями в рамках кластеров способно оказать положительное влияние на развитие инноваций. В некоторой мере данный вывод подтверждает проведённое нами эмпирическое исследование, позволившее установить, что регионы России с большей концентрацией региональных банков развивали экономику в период 2000—2015 гг. более быстрыми темпами. В качестве ключевых показателей для анализа использовались такие показатели, как количество региональных банков в расчёте на 100 млрд р. ВРП (данный показатель назван нами индексом концентрации региональных банков) и индекс роста валового регионального продукта за 2015-2000 гг. В целях анализа использовалась выборка из регионов России в количестве 71, которые имеют зарегистрированные на своей территории банки и по которым имеются все необходимые статистические данные за весь анализируемый период. Данные в целях анализа ранжированы по индексу концентрации региональных банков в порядке убывания и разделены на семь групп с приблизительно одинаковым шаговым интервалом. В каждой группе определены средние групповые значения индекса концентрации региональных банков и индекса роста ВРП за период 2015-2000 гг. (табл. 4). Таблица 4 Результаты группировки регионов РФ по индексу концентрации региональных банков

За результативный показатель принят индекс роста валового регионального продукта. Индекс концентрации региональных банков рассматривался как фактор, влияющий на результативный показатель. С использованием метода наименьших квадратов получена статистическая зависимость второго порядка, которая имеет следующий вид: Y= 10,71439 + 0,16538 XX, где Y — индекс роста валового регионального продукта за 2015—2000 гг.; X — индекс концентрации региональных банков на конец 2015 г. Полученная модель имеет статистические характеристики: коэффициент корреляции между ХХ и Y = 0,818; доверительная вероятность Р = 0,80; число степеней свободы ƒ0 = 5; табличное значение критерия Стьюдента tT = 2,571; расчётный критерий Фишера Fp = 2,52; табличный критерий Фишера FT = 2,22. Поскольку Fp > FT , а коэффициент корреляции имеет высокое значение (близкое к 1,0), полученная модель характеризуется приемлемым уровнем качества для использования её в прогнозах и подтверждает, что уровень развития региональных банков в субъекте РФ в целом положительно влияет на темпы его экономического развития. Следует отметить, что на темпы экономического развития регионов России оказывают параллельное влияние очень значимые факторы, которые могут существенно деформировать общую картину. В частности, речь идёт о дотациях и субсидиях из федерального бюджета РФ, а также об административном ресурсе. И тем не менее, очевидная зависимость прогрессирующего характера, близкая к линейной, просматривается между уровнем развития региональных банков и темпами экономического развития регионов, начиная с индекса концентрации региональных банков 1,25 и выше (см. рис. 2).

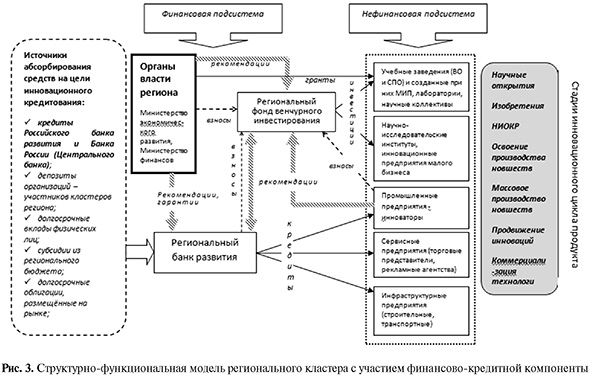

Таким образом, установлено, что субъекты РФ с более высоким уровнем концентрации региональных банков в долгосрочном периоде характеризуются более высокими темпами роста ВВП, и это преимущество может стать заметным в долгосрочной перспективе. Вывод о том, что региональные банки, как правило, органично встроены в экономику регионов и содействуют устойчивому их развитию, подтверждаются и проводимыми ранее нами эмпирическими исследованиями [12, 13]. В связи с этим представляется целесообразным использовать конкурентные преимущества региональных банков, их опыт, деловые связи и знание специфики региона при формировании финансовокредитного института инновационного развития экономики. О необходимости институциональной модернизации банковской системы и выходе на передний план функций банков как общественных институтов в интересах экономического развития страны говорится и в трудах известных российских учёных [14]. Исследованный опыт зарубежных стран, результаты проведённых нами эмпирических исследований, а также некоторые исследования российских учёных позволяют сделать вывод о необходимости активизации роли региональных банков как важнейших элементов финансово-кредитной инфраструктуры региональных экономических кластеров, что, безусловно, будет способствовать развитию инновационной экономики в субъектах РФ. Чтобы стимулировать региональные коммерческие банки кредитовать инновационные проекты в регионах, необходимо, очевидно, создать для них благоприятные условия, в свою очередь, чётко обозначив их роль как финансовых институтов развития, выполняющих функцию инновационного развития экономики на уровне регионов, по примеру опыта экономически развитых зарубежных стран. Так, в Германии банки развития являются одной из успешных форм экономических институтов развития не только государства, но и отдельных территорий. В отличие от России, в данной стране институт банков развития представлен целой группой крупных кредитных учреждений, которые специализируются по функциональному признаку на решении различных задач и доводят средства до конечных потребителей через посредничество коммерческих организаций-партнёров. Кроме того, в Германии существуют банки развития уровня федеральных земель, например, Баварский банк развития, который обеспечивает финансирование роста и инноваций для компаний крупного и среднего бизнеса в Баварии [15]. Формирование в России финансово-кредитного института региональных банков развития, выполняющего функции финансово-кредитной компоненты финансовой подсистемы кластерных структур в регионах, по нашему мнению, приведёт к активизации процессов развития инновационной экономики в регионах. Структурнофункциональная модель регионального кластера с участием финансово-кредитной компоненты, разработанная нами, представлена на рис. 3.

Модель наглядно демонстрирует направление и характер взаимодействия участников инновационной инфраструктуры региона. Рассмотрим более подробно роль регионального банка развития в данной модели. Банк, выступая в качестве одного из инвесторов и управляющих Регионального фонда венчурного инвестирования, знакомится с инновационными проектами ещё на самых ранних стадиях инновационного цикла, изначально оценивая потенциал изобретений и НИОКР, чтобы в будущем кредитовать предприятия региона, которые будут задействованы в массовом производстве и коммерциализации инноваций. Таким образом, банком обеспечивается финансовая поддержка всех стадий инновационного цикла, а отбор перспективных для финансирования проектов проводится им во взаимодействии с другими участниками кластера в лице органов власти и промышленных предприятий, что позволяет повысить качество принимаемых решений. Получая заявку на кредит от промышленных предприятий, реализующих массовое производство новшеств, банк уже знаком с реализуемым проектом, видит его реальные перспективы и заинтересован в его коммерциализации. Обеспечением кредита может служить положительная экспертная оценка проекта, достигнутые на более ранних стадиях положительные результаты создания новшества и финансовые гарантии органов власти. Стимулами для банка развития будут: 1) прибыль, получаемая не только от процентов по выданным предприятиям кредитам, но и от Регионального фонда венчурных инвестиций; 2) положительный имидж и деловая репутация банка, привлекающие к сотрудничеству новых клиентов; 3) особый статус, гарантирующий определённые преференции со стороны Центрального банка России и органов власти. Преимущества структурно-функциональной модели региональных кластеров с участием финансово-кредитной компоненты в лице региональных банков развития заключаются в следующем:

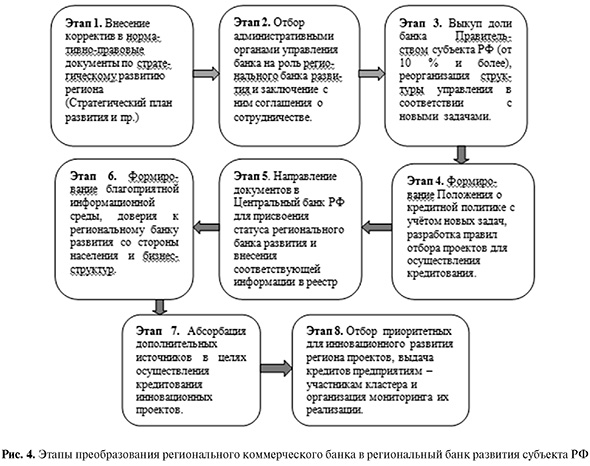

Взаимоотношения между Российским банком инновационного развития и региональными банками развития должны основываться на программно-целевом подходе. Региональный банк развития, действуя на основе Программы инновационного развития региона, ежегодно подаёт Российскому банку инновационного развития заявку на предполагаемые объёмы финансирования, обосновывая лимит необходимых кредитных ресурсов. В пределах лимита средства запрашиваются в течение текущего периода на конкретные проекты. Предложенная модель предполагает формирование в России двухуровнего финансовокредитного института инновационного развития, обеспечивающего в масштабе всей страны финансовую поддержку кластерных инициатив и реализуемых в кластерах инновационных проектов, развитие общества знаний в регионах страны. В заключение рассмотрим конкретные предложения по созданию региональных банков развития, представляющих финансово-кредитную компоненту инновационной инфраструктуры регионов России. По нашему мнению, создание таких банков в регионах России может происходить в несколько этапов путём определённой трансформации уже существующих в регионе коммерческих банков, взаимосвязанных с деятельностью региональных кластерных структур (см. рис. 4).

Инициатива создания в регионе банка развития должна, по нашему мнению, принадлежать органам власти и управления региона и найти первоначально своё отражение в нормативных актах, связанных с перспективами экономического развития региона. В этом заключается первоначальный этап преобразований. Вторым этапом является отбор органами государственной власти региона коммерческого банка на роль регионального банка развития с последующим достижением соглашения о сотрудничестве. Критерии отбора, по нашему мнению, должны быть следующими:

В случае выбора регионального коммерческого банка, который мог бы выполнить функции банка развития, органы власти должны предложить ему осуществить соответствующие преобразования и заключить договор о сотрудничестве. Решение о преобразовании в банк развития потребует от руководства регионального коммерческого банка стратегического подхода, для чего, с нашей точки зрения, у него имеются все основания. Так, в современных условиях внешняя среда функционирования региональных банков содержит большое количество угроз их стабильному развитию, важнейшими из которых являются конкуренция со стороны крупнейших банков, политика «зачистки» рынка со стороны Центрального банка России, повышение международных требований со стороны Базельского комитета по банковскому надзору. В данных условиях целесообразно реализовать стратегию интеграции и диверсификации, позволяющую снизить риски и упрочить свои позиции. Преобразование в региональный банк развития и будет конкретным решением в рамках данной стратегии. В целях стимулирования региональных коммерческих банков к осуществлению преобразования в региональные банки развития необходимо предоставить на уровне действующего законодательства ряд преференций для банков, обладающих особым статусом банка развития:

В случае достижения соглашения о сотрудничестве между региональными органами власти и коммерческим банком осуществляется переход к следующим шагам. Третий этап на пути создания регионального банка развития заключается в выкупе доли банка (не менее 10 %) органами государственной власти региона. Принцип обязательной доли государственного участия в уставном капитале регионального банка развития (от имени правительства субъекта РФ) обеспечит необходимый контроль эффективности решения поставленных перед банком задач. Четвёртый этап заключается во внесении банком изменений в Положение о кредитной политике с учётом новых задач, связанных с кредитованием предприятий-инноваторов, а также во внесении изменений во внутренние документы, сборе необходимых данных для подачи заявления в Центральный банк России о присвоении статуса регионального банка развития. Пятым этапом является направление документов в Центральный банк России для присвоения статуса регионального банка развития и внесения соответствующей информации в реестр. Данный этап позволит реализовать следующие принципы функционирования регионального банка развития:

Шестым этапом на пути преобразований является формирование благоприятной информационной среды, формирующей доверие к банку со стороны населения и бизнес-структур. Данный этап потребует протяжённых по времени усилий и тесно связан с реализацией принципа обеспечения интеграции банком развития в процессе своей деятельности с органами власти, бизнес-структурами кластера, общественными организациями и населением в процессе решения задач по развитию экономики региона. Шестой этап обеспечит базу для следующего, седьмого, этапа абсорбирования дополнительных источников финансирования для деятельности банка в сфере кредитования инновационноактивных предприятий региона. Завершающим этапом преобразований коммерческого банка в региональный банк развития должна стать реализация программы инновационного развития региона в части выполнения функций финансово-кредитной компоненты по финансированию инновационных процессов в экономике. В рамках данной программы региональный банк развития будет осуществлять отбор приоритетных для инновационного развития региона проектов, выдавать кредиты предприятиям - участникам кластера и организовывать последующий их мониторинг. Совокупность вышеуказанных преобразований позволит региональному банку стать надёжной опорой финансово-кредитной составляющей инновационной инфраструктуры региона, т. е. выступить финансово-кредитным институтом его развития. Выводы. В ходе исследования установлены причины слабой вовлечённости банковского сектора России в процессы финансирования инновационной экономики:

Зарубежные теоретические разработки и эмпирические исследования подтверждают, что развитие взаимоотношений длительного сотрудничества между банками и обслуживаемыми ими предприятиями в рамках кластеров способно оказать положительное влияние на инновационную деятельность. Проведённые эмпирические исследования также подтверждают вывод о том, что региональные банки содействуют устойчивому развитию экономики регионов. В целях активизации роли региональных банков как важнейших элементов финансовокредитной инфраструктуры региональных экономических кластеров предлагаем начать формирование в России финансово-кредитного института региональных банков развития, используя разработанную нами структурно-функциональную модель. Модель предполагает формирование в России двухуровнего финансово-кредитного института инновационного развития, обеспечивающего в масштабе всей страны финансовую поддержку кластерных инициатив и реализуемых в кластерах инновационных проектов. Процесс создания банков развития в регионах России целесообразно проводить в несколько этапов путём определённой трансформации уже существующих в регионе коммерческих банков, взаимосвязанных с деятельностью региональных кластерных структур. Деятельность вновь созданных банков развития должна соответствовать ряду вышеизложенных принципов, которые позволяют определить их особый статус. В целях стимулирования региональных коммерческих банков трансформироваться в региональные банки развития им необходимо предоставить на уровне действующего законодательства ряд преференций. Вышеуказанные предложения позволят активизировать функции финансово-кредитной компоненты инновационной инфраструктуры в регионах (субъектах) России и обеспечить финансирование инновационных проектов на разных стадиях инновационного цикла. Направления дальнейших исследований видятся в следующем. В целях стимулирования региональных коммерческих банков к преобразованию их в региональные банки развития в ходе дальнейших исследований необходимо определить конкретные условия предоставления преференций в налоговой и финансово-кредитной сферах. Также необходимо чётко определить критерии, соответствие которым позволяет присвоить региональному коммерческому банку статус регионального банка развития (показатели структуры капитала и пр.). Отдельный аспект будущих исследований заключается в разработке конкретного механизма снижения рисков регионального банка развития, связанного с финансированием предприятий, осуществляющих инновации. Необходимо также отметить, что успешная реализация разработанной структурно-функциональной модели регионального кластера с участием финансово-кредитной компоненты в лице регионального банка развития будет зависеть от ряда социальных факторов, определяющих способность органов власти, науки и бизнеса к консолидации усилий и требующих дополнительного изучения. Используя проектно-целевой подход, целесообразно разработать на примере конкретного регионального банка проект его преобразования в региональный банк развития, для чего потребуются усилия коллектива специалистов. 1 О Концепции долгосрочного социально- экономического развития России до 2020 года : Распоряж. Правительства РФ № 1662-р от 17.11.2008 г. (ред. от 10.02.2017 г.). 2 Перечень инновационных региональных кластеров // Премьер-министр РФ, 28.08.2012 г. URL: http:// www.economy.gov.ru/minec/activity/sections/innovations /politic/doc20120907_02 (дата обращения: 10.12.2018). 3 Перечень инновационных территориальных кластеров. Утв. Председ. Правительства РФ 28.08.2012 г. URL: http://economy.gov.ru/minec/activity/sections/innova tions/politic/doc20120907_02 (дата обращения 10.12.2018). 4 Global Innovation Index 2018. URL: http:// www.wipo.int/publications/en/details.jsp?id=4330 (дата обращения: 10.12.2018). 5 Среднеотраслевые показатели, характеризующие финансово-хозяйственную деятельность налогоплательщиков за 2017 год. URL: https://www.nalog.ru/r n77/taxation/reference_work/conception_vnp/ (дата обращения: 10.12.2018). 6 Средневзвешенные процентные ставки российских банков. URL: http://www.cbr.ru/statistics/?PrtId= int_rat (дата обращения: 10.11.2018). 7 Объем кредитов, предоставленных юридическим лицам — резидентам и индивидуальным предпринимателям в рублях, по видам экономической деятельности и отдельным направлениям использования средств : [сайт Банка РФ]. URL: http://www.cbr.ru/statistics/UDS tat.aspx?TblID=302-01&pid=sors&sid=ITM_27910 (дата обращения: 10.12.2018). 8 Сведения о количестве действующих кредитных организаций и их филиалов в территориальном разрезе : [сайт Банка РФ]. URL: http://www.cbr.ru/statistics/? PrtId=lic (дата обращения: 10.12.2018). 9 Интервью с В. А. Гамзой // Регионы России. URL: http://www.gosrf.ru/news/34704/ (дата обращения: 10.12.2018 г.). СПИСОК ЛИТЕРАТУРЫ[1] Porter M.E. On Competition, Boston: Harvard Business School, 1998. [2] Реиндустриализация. Круглый стол в Вольном экономическом сообществе России // Мир новой экономики. 2014. № 1. С. 19. [3] Ларионов Н.А. Ермакова Е.А. Новые бизнес-модели финансирования 4. инноваций // Актуальные вопросы экономики и права : сб. науч. тр. I Междунар. заоч. науч.- практ. конф. (10—12 июня 2014 г.). Светлый Яр, 2014. С. 14-15. [4] Костин И.В. Приоритетное значение развития кластеров в инвестиционной политике региона // Теория и практика общественного развития. 2013. № 3. С. 205-208 [5] Абашкин В., Куценко Е., Исланкина Е. Судьбы кластерных инициатив в России: оценки роли государства, соседства, возраста и инновационной среды: [Доклад Российской кластерной обсерватории ИСИЭЗ НИУ ВШЭ]. URL: https://www.hse.ru/mirror/pubs /share/216051054 (дата обращения: 10.12.2018). [6] Ленчук Е.Б., Власкин Г.А. Кластерный подход в стратегии инновационного развития зарубежных стран // Проблемы прогнозирования. 2010. № 5(128). С. 38-51. [7] Малкина М.Ю. Институциональные ловушки инновационного развития Российской экономики // Современная институциональная теория. 2011. Т. 3, № 1. С. 50-60. [8] Соловьёва Ю.Н., Галанина И.А. Структура источников финансирования НИОКР в разных странах // Учёные заметки ТОГУ: [электрон. науч. изд.]. 2017. Т. 8, № 4. С. 296-301. [9] Багаутдинова И.В., Токарева Г.Ф. Роль кредитных продуктов банков в условиях инновационного типа развития российской экономики // Креативная экономика. 2014. № 10(94). С. 92-101. [10] Bircan C., De Haas R. The Limits of Lending: Banks and Technology Adoption Across Russia (February 26, 2015) // CentER Discussion Paper Series. No. 2015-011. URL: https://ssrn.com/abstract=2570842 (дата обращения: 10.12.2018). [11] EBRD Transition Report 2014: Innovation in Transition. URL: https://www.ebrd.com/news/publicat ions/transition-report/transition-report-2014.html (дата обращения: 10.12.2018). [12] Федосеева В.А. Уровень институционального развития региональных банков как фактор экономического роста субъектов РФ / НИФИ // Финансовый журнал. 2013. № 2(16). С. 141-150. [13] Федосеева В.А. К вопросу о влиянии сектора региональных банков на уровень экономической безопасности регионов России // Вестник Пермского университета. Серия: Экономика. 2016. № 1(28). С. 120-128. [14] Лаврушин О.И. Банки в современной экономике: необходимость перемен // Банковское дело. 2013. № 4. С. 6-13. [15] Bayerische Landesbank. Kurzportrait. URL: https:// www.bayernlb.de/internet/de/blb/resp/ueber_uns_1/marke/kurzportrait_1/inhaltsseite_23.jsp (дата обращения: 10.12.2018). [16] Сухарев О.С. Стратегия развития и планирование в России: принципы и экономическая политика // Вестник Пермского университета. Серия «Экономика». 2016. № 3(30). С. 39. [17] Проблемы и стратегические направления реиндустриализации экономики России / под ред. В.И. Гришина, С.Д. Валентея. М.: ФГБОУ ВПО «РЭУ им. Г.В. Плеханова». 2014. 60 с.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка