Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Секъюритизация банковских активов в современных реалиях национальной кредитной системы России |

|

Николова Л.В.

Омельяненко А.Р. Актуальность темы исследования обусловливается имеющей место в банковской сфере проблемой ограниченности классических источников финансирования, определяющей необходимость разработки новых или применения уже апробированных за рубежом инновационных механизмов финансирования, к которым можно отнести секъюритизацию банковских активов. Целью исследования является исследование опыта секъюритизации банковских активов и перспектив развития данного инструмента в современных реалиях национальной банковской системы России. Задачи исследования в соответствии с целью сводятся к рассмотрению таких вопросов, как изучение основ теории секъюритизации банковских активов (СБА), осуществление комплексного анализа российского рынка СБА, а также оценка перспектив дальнейшего развития СБА в России. В целом, появление секъюритизации как нового способа финансирования и инструмента управления активами можно соотнести с общей тенденцией возрастания значимости ценных бумаг на финансовом рынке. К числу основных причин возникновения и развития секъюритизации как нового способа финансирования можно отнести:

Среди финансистов нет единства в определениях понятия «секъюритизация активов». Представляется рациональным взять за основу определение секъюритизации в широком и узком смысле, предложенное Х.П. Бэром [2]:

В данной работе произведен обзор и анализ существующих трактовок рассматриваемых понятий, выявлены их сильные стороны и недостатки, произведена группировка. В результате сформулированы определения, которые охватывают основные признаки и сущностные характеристики каждого из данных понятий, выделяемые как отечественными, так и зарубежными авторами:

Можно определить следующие основные признаки секъюритизации активов:

К характерным признакам секъюритиза-ции относятся:

Важно подчеркнуть, что только при наличии всех этих основных признаков можно классифицировать финансовую трансакцию как секъюритизацию активов. В случае же отсутствия какого-либо из них или неполного соответствия указанным признакам использование понятия «секъюритизация активов» будет не вполне правомерно. Важным является эффект распределения рисков, который достигается при проведении секъюритизации. При секъюритизации имеет место фрагментация рисков, т. е. их распределение. Разделяя риски, связанные с формированием активов, их обслуживанием и рефинансированием, секъюритизация перенаправляет риски «в разные руки». В замкнутом пространстве, т. е. среди ограниченного круга лиц, риски накопятся. Следовательно, чем шире круг участников, тем меньше риск каждого из них. В положениях, изложенных в [3], отмечается, что секъюритизацию банковских активов можно охарактеризовать как инновацию многопланового характера, поскольку при использовании ее механизмов в банковской сфере достигается:

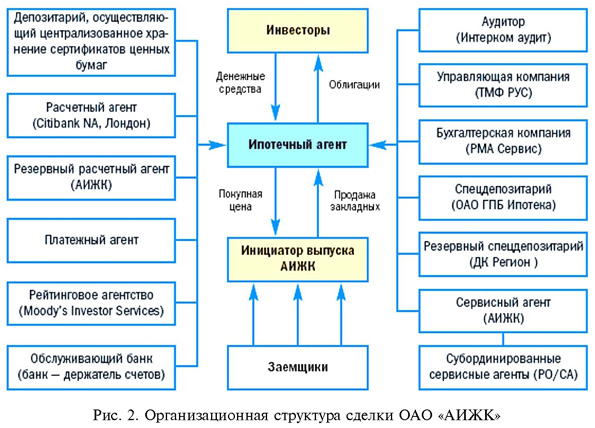

Последний постулат может быть описан при анализе показателя «достаточность капитала», который в общем виде выглядит следующим образом:

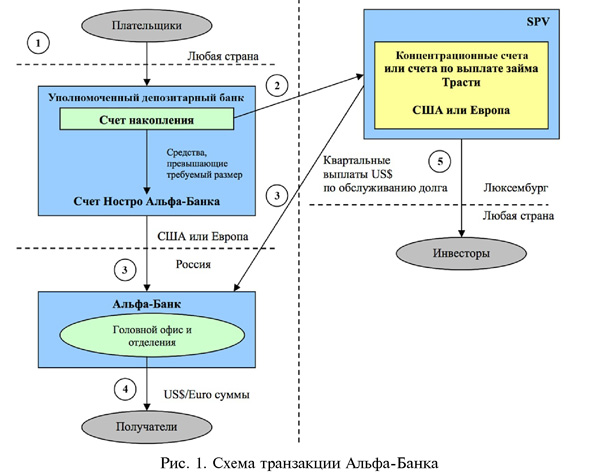

где K — капитал; ΣА • k — сумма активов, взвешенных по степени риска; РР — рыночные риски; ОР — операционные риски; ВР — риски внебалансовых операций. Учитывая положения экономической теории, при анализе данной формулы можно сделать вывод о том, что активы, взвешенные по степени риска, являются основной составляющей знаменателя, что, в свою очередь, отражается на величине показателя в целом. Из специфики механизма секъюритизации следует, что активы, списываемые с баланса банка, замещаются денежными средствами — абсолютно ликвидными активами, риск по которым равен нулю. Соответственно, сумма активов, учитываемая при расчете показателя достаточности капитала, уменьшается. Таким образом, в силу обратной зависимости, при уменьшении значения знаменателя на сумму секьюритизированных активов нормативный показатель увеличивается. Очевидно, что при использовании механизма секъюритизации активов банк получает возможность осуществлять новые кредитные операции посредством высвобождения регулятивного собственного капитала. Далее рассмотрены секъюритизация диверсифицированных платежных прав ОАО «Альфа-Банк» и произведена оценка сделки по ипотечной секъюритизации как превалирующего вида на российском рынке в ЗАО «Ипотечный агент АИЖК-2013-1». Первая из перечисленных сделок привлекла наше внимание тем фактом, что она является первой сделкой секъюритизации такого рода в России, а также достаточно сложной структурой, а вторая — своей уникальностью и принадлежностью к ипотечному виду секъюритизации — основному виду СБА в России. Альфа-Банк, основанный в 1990 г., является универсальным банком, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг, включая обслуживание частных и корпоративных клиентов, инвестиционный банковский бизнес, расчетный бизнес, торговое финансирование и управление активами. Для типичной структуры сделки характерна схема, когда банк-оригинатор продает свои диверсифицированные платежные права (DPR) офшорной SPV-компании, которая, в свою очередь, выпускает ноты для финансирования покупки DPR. 30 марта 2006 г. Альфа-Банк успешно провел свою дебютную секъюритизацию. Транзакция Альфа-Банка — первая в России программа выпуска ценных бумаг, обеспеченных поступлениями будущих периодов. Осуществив сделку, банк создал очень успешный прецедент и довел документацию по этой сделке к новым стандартам в практике российских банков. Тем самым банк смог предложить определенные инновации при структурировании сделки, которые до этого в мировой практике не использовались. 7 декабря 2006 г. состоялась вторая эмиссия: два транша облигаций в размере 230 млн евро серии 2006-B и 260 млн долл. США серии 2006-C. Окончательный срок погашения по двум траншам — декабрь 2011 г. (Рейтинг Moody's Investors Service: Baa3). Этот выпуск является крупнейшим из когда-либо публично размещенных выпусков подобных бумаг без страхового покрытия и выводит эту программу по секъюритизации диверсифицированных платежных прав на первые позиции в странах СНГ. Сделка принесла Альфа-Банку разнообразную базу инвесторов, финансированием которых банк сможет воспользоваться в будущем (рис. 1).

В схеме транзакции Альфа-Банка:

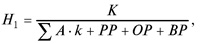

В качестве следующего предмета исследования выбрана внебалансовая сделка как пример классической схемы секъюритизации: размещение облигаций с ипотечным покрытием через специально созданное лицо — ЗАО «Ипотечный агент АИЖК 2013-1». Это восьмой выпуск облигаций, обеспеченный пулом ипотечных активов, инициированный ОАО «АИЖК». ЗАО «Ипотечный агент АИЖК 2013-1» учреждено в качестве ипотечного агента в целях реализации одиннадцатой сделки секъюритизации ипотечных активов ОАО «Агентство по ипотечному жилищному кредитованию». Исключительным предметом деятельности является приобретение требовании по кредитам (займам), обеспеченным ипотекой, и (или) закладных. Общество подлежит ликвидации после исполнения обязательств по облигациям с ипотечным покрытием. Учредителями ЗАО «Ипотечный агент АИЖК 2013-1» являются два фонда, созданные в соответствии с законодательством Нидерландов. Данный выпуск ипотечных ценных бумаг АИЖК включает три класса (табл. 1): А1 — облигации, зарегистрированные ФСФР 15 августа 2013 г.; А2 — вид ценных бумаг — жилищные облигации с ипотечным покрытием на предъявителя; Б — облигации класса А, допущенные к торгам в ЗАО «ФБ ММВБ» и включенные в ломбардный список Банка России (Рейтинг Moody's Investors Service для А1 А2: Ваа1). Таблица 1Характеристика выпусков жилищных облигаций ЗАО «Ипотечный агент АИЖК 2013-1» [9]

На рис. 2 представлена организационная структура сделки. В целом параметры сделки соответствуют характеристикам американской системы секъюритизации ипотечных кредитов. Это двухуровневая сделка с обеспечением от АИЖК, которое принадлежит государству в лице Федерального агентства по управлению федеральным имуществом. Также стоит отметить, что присутствуют отдельные элементы европейской схемы. Например, наличие депозитария, а также объем сделки, характерный больше для европейских стран.  В табл. 2 представлены результаты оценки сделки в ЗАО «Ипотечный агент АИЖК 2013-1». Таблица 2Оценка сделки в ЗАО «Ипотечный агент АИЖК 2013-1»

По результатам оценки можно сделать вывод о высокой экономической эффективности сделки и соответствии всех ключевых показателей стандартам. Давая разностороннюю оценку сделки, приходим к выводу, что некоторые аспекты можно было бы скорректировать для достижения лучшего результата:

Рассмотрим перспективы дальнейшего развития российского рынка СБА. АИЖК как институт развития ипотечного рынка предлагает кредитным организациям различные способы рефинансирования ипотечных кредитов. В 2013 г. к уже известным рынку продуктам АИЖК — выкуп закладных, опционы и поручительства по ипотечным ценным бумагам — добавились два новых:

Эти инструменты предназначены, в первую очередь, для менее крупных универсальных и ипотечных банков, не входящих в двадцатку крупнейших. В отличие от крупнейших участников рынка банки из этой категории, как правило, не имеют возможности получить дополнительные средства на международных рынках капитала, но нуждаются в привлечении ликвидности для выдачи новых кредитов. В 2013 г. АИЖК запустило проект, по итогам которого агентство планирует предоставить банкам возможность получать промежуточное финансирование (рис. 3).  Финансирование будет осуществляться в форме кредита под залог пула закладных сроком от полугода до одного года, а объемы кредита будут ограничены интервалом 0,5-3 млрд р. Одной из основных задач АИЖК как участника инфраструктуры на данной платформе является снижение риска сделки кредитования под залог ипотечных закладных, а значит, и ставки для банка-заемщика. Кредиторами на этом рынке смогут выступать крупные российские и иностранные банки, инвестиционные компании. Данная площадка способна предоставлять любой кредитной организации возможность открыть новое направление низкорискованного бизнеса по кредитованию других участников ипотечного рынка. Кроме того, платформа повысит устойчивость мелких и средних банков, имеющих на балансе ипотеку, за счет диверсификации источников фондирования. Продукт будет интересен тем банкам, которые еще не готовы к сделке секъюритизации, когда у них еще нет подписанных договоров, нет специального ипотечного агента, но есть значительный пул кредитов, которые нужно рефинансировать. Для небольших банков, которые хотели бы провести сделку секъюритизации, но не могут накопить на балансе минимально необходимый объем ипотечного портфеля (около 3 млрд руб. за год), АИЖК предоставляет мультиоригинаторную платформу в рамках сделок секъюритизации (рис. 4).

Эта платформа позволяет собрать ипотечные пулы разных банков и объединить их в одну сделку. При этом банк имеет возможность принять участие в сделке с тем объемом портфеля ипотечных кредитов, который он накопил на данный момент. Сделка будет структурирована таким образом, что каждый оригинатор получит разную доходность в зависимости от качества пула, который он принес в покрытие. АИЖК выработало такую схему, при которой каждый оригинатор несет риски только своего пула закладных. Наибольшее распространение коллективная секъюритизация (или МОС) может получить в результате сотрудничества региональных банков. Влияние коллективной секъюритизации на банковскую систему отражено на рис. 5.

Следующее перспективное направление развития СБА в России — потенциал российского рынка секъюритизации на международном фоне. Первым по объему и рыночному потенциалу может стать портфель накопленных банками потребительских кредитов. По итогам года портфель кредитов физ-лицам достиг почти 10 трлн р., а доля в совокупном кредитном портфеле — 25 %. Другой интересный актив для секъюритизации — портфели кредитов малому и среднему бизнесу. С политической точки зрения такое направление развития российского рынка секъюритизации поддерживается всеми сторонами. Для правительства программы поддержки малого и среднего предпринимательства (МСП) являются долгосрочным приоритетом. Для заемщиков и банков желательно удлинение сроков кредитования, что невозможно при нынешнем состоянии пассивной базы. Подводя итог анализа текущего состояния и перспектив дальнейшего развития СБА в России, сформулируем задачи, которые стоят перед национальной банковской системой России и осуществление которых необходимо для качественных изменений на рынке секъюритизации. В сфере банковского кредитования — существенная переработка всех кредитных продуктов потребительского и карточного кредитования и договоров об уступке требований по кредитным договорам, а также разработка договора синдицированного кредита по российскому праву.В сфере обеспечения — существенная переработка всех договоров о залоге, организация взаимодействия с Единой информационной системой нотариата (в части реестра уведомлений о залоге). В сфере безналичных расчетов — разработка договора номинального банковского счета, счета эскроу и залогового счета, организация взаимодействия с Единой информационной системой нотариата (в части реестра отмененных доверенностей и нотариальных действий)1. В сфере финансового рынка — разработка договора индивидуального инвестиционного счета, разработка структуры сделки секъюритизации в российском правовом поле. Итак, проведен комплексный анализ секъюритизации банковских активов в современных реалиях национальной банковской системы России и по результатам анализа выполнен прогноз на 2014 г. В течение ближайших двухтрех лет доля просроченных кредитов в российских сделках с ИЦБ останется на стабильном уровне, несмотря на ухудшение экономических показателей и характеристик секьюритизируемых портфелей, поскольку ожидается, что экономика в целом и цены на недвижимость в частности продолжат свой рост. В первой половине 2014 г. уже проведены трансакции ABS, которые используют положения нового закона о секъюритизации. Ожидается дальнейшее проведение трансакций в течение года. С учетом уже проведенных в начале года трансакций, в 2014 г. аналитики ожидают увидеть примерно 15 новых трансакций с ИЦБ в России, по сравнению с 11 в 2013 г., с общим объемом выпуска приблизительно 100-110 млрд р., а также продолжение реализации программ АИЖК по выкупу ИЦБ и завершение программы Внешэкономбанка (ВЭБ). Данные факторы являются основными, влияющими на число новых трансакций и их объемы в текущем году. На рынок ИЦБ выйдут новые частные инвесторы — большей частью негосударственные пенсионные фонды и инвестиционные компании, а также, возможно, иностранные инвесторы. В работе доказано, что уровень роста активов является положительной функцией от коэффициента секъюритизации. Следовательно, секъюритизация активов увеличивает активы и тем самым является финансовым инструментом по увеличению прибыли. Еще одним аспектом является эффект, позволяющий достичь экономии за счет уменьшения расчетной стоимости собственного капитала. В данном случае требуется меньший объем собственного капитала в сравнении с теми вариантами финансирования, когда требования остаются на балансе заемщика. Стоит отметить также, что в прошедшем году уже были намечены очевидные позитивные тенденции: количество размещенных в рынок бумаг увеличивалось, росла база частных инвесторов. Негосударственные пенсионные фонды, частные управляющие компании, инвестиционные банки быстро освоили новый инструмент и научились оценивать его специфические риски. Это позволяет прогнозировать дальнейший рост российского рынка секъюритизации, основой роста рынка будет дальнейшее увеличение объемов выпуска ипотечных ценных бумаг. 1 Номинальный счет открывается владельцу счета для совершения операций с денежными средствами, права на которые принадлежат другому лицу либо лицам — бенефициару либо бенефициарам, например владельцам облигаций. А целью заключения договора счета эскроу является возможность блокирования банком (эскроу-агентом) денежных средств владельца счета (депонента), предназначенных для передачи другому лицу (бенефициару), до возникновения оснований, предусмотренных договором между указанными лицами. СПИСОК ЛИТЕРАТУРЫ 1. Александрова Н.В. Риски секъюритизации банковских активов и их снижение с помощью механизмов повышения надежности // KM.RU — информационно-аналитический портал. URL: http://www.km.ru/ (дата обращения: 01.07.2014). 2. Бэр Х.П. Секъюритизация активов: секъюритизация финансовых активов — инновационная техника финансирования банков; пер. с нем. Ю.М. Алексеева, О.М. Иванова. М.: Волтерс Клувер, 2006. С. 624. 3. Кроливецкая В.А. О секъюритизации банковских активов // Евразийский международный научно-аналитический журнал «Проблемы современной экономики». 2009. №. 1 (29). 4 c. 4. Николова Л.В., Омельяненко А.Р. Секъюритизация банковских активов как инновация многопланового характера // XLII Неделя науки СПбГПУ: сб. науч. тр. Междунар. науч.-практ. конф. СПб.: Изд-во Политехн. ун-та, 2013. 5. Николова Л.В., Омельяненко А.Р. Секъюритизация банковских активов как инновация многопланового характера // Фундаментальные исследования. 2013. № 11-8. С. 1655—1660. 6. Николова Л.В., Омельяненко А.Р. Обоснование эффективности использования инструментов секъюритизации в управлении банковскими активами // Финансовые проблемы РФ и пути их решения: теория и практика: сб. науч. тр. 15-й Междунар. науч.-практ. конф. СПб.: Изд-во Политехн. ун-та, 2014. С. 187—193. 7. Энциклопедия российской секъюритизации. Вып. 2008, 2013, 2014. 8. Hsien-hsing Liao, Sharon S. Yang, I-hsing Huang. The Design of Securitization for Longevity Risk // Pricing Under Stochastic Mortality Model with Tranche Technique, 2007, vol. 74, no. 1. 9. Агентство по ипотечному жилищному кредитованию: веб-сайт ОАО «АИЖК». URL: http://www.ahml.ru 10. Альфа-Банк : веб-сайт ОАО «Альфа-Банк». URL: http://alfabank.ru

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка