Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Российские прямые инвестиции как фактор евразийской интеграции |

|

Кузнецов А.В.

член-корр. РАН, д.э.н. замдиректора ИМЭМО РАН По масштабам годового экспорта прямых иностранных инвестиций (ПИИ) в 2013 г. Россия заняла четвертое место в мире после США, Японии и Китая. По накопленному за рубежом объему этих капиталовложений Россия уже несколько лет не опускается ниже 16-го места (UNCTAD, 2014. Р. 205-212). Таким образом, начавшаяся в середине 2000-х годов инвестиционная экспансия российских транснациональных корпораций (ТНК) продолжается до сих пор. При этом немалая часть ПИИ этих компаний сосредоточена в соседних странах, хотя официальная статистика обычно занижает показатели в несколько раз. Проводимый с конца 2011 г. в ИМЭМО РАН мониторинг ПИИ (часто называемый мониторингом ЦИИ ЕАБР — по названию заказчика исследований) позволил определить реальные масштабы и отраслевую структуру российских ПИИ в странах Евразии. Несколько слов о методологии мониторинга российских ПИИ. Нами зарегистрировано около 1 тыс. проектов с российскими ПИИ, осуществленными после распада СССР. Данные о накопленных на конец года инвестициях в этих проектах доступны для 2008-2013 гг. В базу включены проекты, где размер ПИИ превышает 3 млн долл. для стран СНГ и 10 млн долл. для остальных государств. Учтены и многие мелкие проекты, особенно если они типичны для той или иной страны или отрасли. Географическая принадлежность реципиента и источника капитала учитывается по месту фактического размещения активов и базирования компании — конечного бенефициара. Информация берется в основном из годовых и финансовых отчетов компаний, а также сообщений в СМИ, которые затем верифицируются экспертами. Появление собственной методики обусловлено тем, что базовое требование эталонного определения ОЭСР считать накопленные вложения прямых иностранных инвесторов по текущей рыночной стоимости контролируемых ими компаний (долей в них) на практике редко можно выполнить из-за отсутствия исходной информации по большинству проектов для любого из пяти предложенных ОЭСР методов оценки. Масштабы российских прямых инвестиций в сопредельных странахВ последние годы наиболее достоверным источником официальной статистики о российских ПИИ считаются данные Центрального банка Российской Федерации (ЦБ РФ). Однако у информации ЦБ РФ есть существенный недостаток: локализация инвестиций определяется по первой стране — получателю капитала, а не по конечному месту размещения активов. В результате ведущим реципиентом российских ПИИ оказался Кипр — 37,4% из 406,3 млрд долл., накопленных на начало 2013 г. (данные на конец 2013 г. ЦБ РФ должен опубликовать лишь осенью 2014 г.). Далее следовали другие офшоры и прочие «перевалочные базы» — например, на Нидерланды пришлось 15,9% российских ПИИ, Виргинские (Бриг.) острова — 11,5% и т. д. Традиционно такие капиталовложения относят к инвестициям, «путешествующим по кругу» (когда имеет место лишь формальная регистрация за рубежом российских активов). Вместе с тем часто ПИИ в офшорах не являются псевдоиностранными — такие юрисдикции используются для вхождения инвесторов на территорию третьих государств, нередко постсоциалистических (Kalotay, 2012). Например, уставный капитал украинской дочерней структуры российского «Альфа-банка» на конец 2013 г. составлял около 563 млн долл., но в статистике ЦБ РФ этот значительный инвестиционный проект считался кипрским. Другой хорошей иллюстрацией служат инвестиции «Атомредметзолото» (входит в «Росатом») в уранодобывающие рудники Казахстана: на конец 2013 г. инвестиции составили 1597 млн долл., но все они осуществлены через канадский холдинг российского инвестора. Собираемая в ИМЭМО РАН информация о фактической локализации российских ПИИ позволила установить реальную картину географического распределения этих капиталовложений. При этом в рамках мониторинга взаимных прямых инвестиций стран СНГ, финансируемого ЕАБР, нам удалось усовершенствовать методику косвенной оценки масштабов ПИИ в тех случаях, когда из-за низкой информационной прозрачности постсоветских компаний трудно получить адекватные статистические сведения (Кузнецов и др., 2012). В частности, использованы данные о долгосрочных активах компаний (что позволило установить хотя бы примерный объем российских вложений в электроэнергетику Украины и других стран СНГ) и информация о примерной стоимости более или менее стандартных инвестиционных объектов (например, автозаправочных станций). Правда, преимущественный анализ инвестиций, осуществленных ТНК, не позволил нам в рамках мониторинга по заказу ЕАБР в должной мере учесть небольшие инвестиционные проекты, в том числе приобретения россиянами зарубежных объектов недвижимости. Поскольку в Балтийском регионе у наших соотечественников особенно популярно обзаводиться зарубежными дачами, данные по Литве, Латвии и Финляндии оказались у ИМЭМО РАН ниже, чем в статистике ЦБ РФ. Но по странам СНГ фактический объем накопленных российских ПИИ оказался примерно в 3 раза выше, чем регистрирует ЦБ РФ (таблица). Таблица Накопленные российские ПИИ в СНГ и других соседних странах (на конец года, млрд долл.)

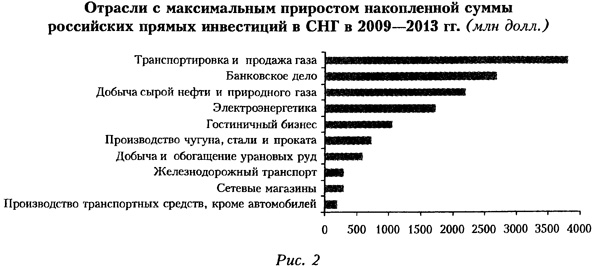

Лидером по российским ПИИ оказалась Украина, хотя еще в 2013 г., то есть до государственного переворота и начала гражданской войны, стало наблюдаться заметное сокращение капиталовложений российских ТНК. Далее следуют партнеры России по Таможенному союзу — Казахстан и Белоруссия, причем в последней на нашу страну приходится 47% общего объема накопленных ПИИ. Более значимую роль российские ТНК среди иностранных инвесторов в рамках СНГ играют только в Таджикистане — 62% (близкий показатель в Армении — 40%). Для сравнения: по расчетам ИМЭМО РАН, сопоставленным с данными ЮНКТАД, на Россию в конце 2013 г. пришлось 19% ПИИ на Украине и лишь 7% — в Казахстане. Среди соседей России за пределами СНГ выделялись, естественно, Абхазия и Южная Осетия (почти все иностранные капиталовложения осуществлены нашими соотечественниками), а также КНДР (15%). Доля российских ПИИ в общем объеме накопленных прямых иностранных капиталовложений в Литве, Эстонии и Грузии составила около 4%, Латвии и Монголии — 3%, остальных странах — менее чем по 1% (в КНР — 0,02%). Отраслевая структура российских прямых инвестицийКлючевые российские компании-инвесторы действуют в традиционных отраслях внешнеэкономической специализации страны, что наглядно демонстрирует структура российских ПИИ в странах СНГ (рис. 1). Так, 18% капиталовложений приходится на добычу сырой нефти и природного газа, еще 13,6% — на транспортировку и продажу газа. Основными инвесторами выступают две ведущие российские ТНК — «ЛУКОЙЛ» и «Газпром», однако дочерние структуры имеются у многих других топливных компаний.

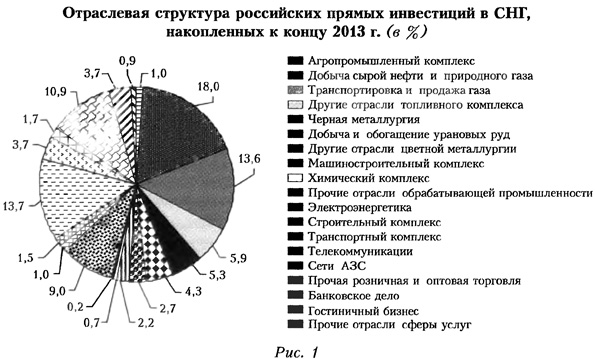

Вместе с тем в СНГ большую активность проявляют представители российских отраслей, которые за пределами пояса соседства почти не осуществляют ПИИ. В частности, речь идет об электроэнергетике и телекоммуникациях (главным образом, компании «ВымпелКом» и «МТС»). Почти все российские банковские ПИИ также приходятся на близлежащие страны (Абалкина, 2014). Среди примерно полутора десятка российских банков с зарубежными активами в странах СНГ крупнейшим инвестором оказался «Внешэкономбанк» (сумма уставных капиталов дочерних банков в Белоруссии и на Украине превысила 1,5 млрд долл.). Наиболее географически диверсифицированные сети у «ВТБ» (5 стран, 0,9 млрд долл.), «Сбербанка» и «Альфа-банка» (по 3 страны, соответственно почти 0,8 млрд и 0,7 млрд долл. прямых инвестиций). Примечательно, что черная металлургия входит в число ведущих отраслей инвестиционной экспансии российских ТНК в мире в целом, но в близлежащих странах объемы ПИИ в данный сектор незначительны. Сколько-нибудь значимые дочерние структуры в СНГ имеет концерн «Евраз» (в основном в Днепропетровской области Украины, а также построенный в 2011-2014 гг. завод в казахстанском Костанае). За последние пять лет значительный прирост российских ПИИ в странах СНГ наблюдался в разных отраслях (рис. 2). В ряде случаев это определяется одной крупной сделкой — например, «Газпром» довел к концу 2010 г. долю участия в компании «Белтрансгаз» до 100%, покупая ежегодно по 25% за 1,25 млрд долл. В других отраслях имеет место бум инвестиционных проектов среднего размера. В частности, это наблюдается в гостиничном бизнесе и сетевой торговле (хотя значительная часть отелей находится в Крыму, что автоматически приведет к падению показателя по итогам 2014 г.).

Нельзя забывать, что близлежащие страны традиционно являются основной сферой активности так называемых региональных ТНК — инвесторов, которые лишь начинают свою зарубежную экспансию или имеют ограниченные конкурентные преимущества, позволяющие им осуществлять ПИИ только в комфортной среде соседних государств с низкими языковыми, культурными, институциональными и прочими неэкономическими барьерами (Rugman, Verbeke, 2004). Более того, многие российские инвесторы даже внутри СНГ осуществляют свою деятельность главным образом в одной-двух странах (Кузнецов, 2012а). Например, в электроэнергетике лишь у «Интер РАО ЕЭС» есть электростанции в Армении, Молдавии, Казахстане и Таджикистане (а также в ряде стран за пределами СНГ). В то же время зарегистрированные в офшорах холдинги К. Григоришина и А. Бабакова сосредоточились исключительно на ПИИ в региональные энергетические компании Украины (суммарные долгосрочные активы составили к концу 2013 г. соответственно 0,8 млрд и почти 1,4 млрд долл.). У основного оператора российских ГЭС «РусГидро» есть дочерние фирмы лишь в Армении (Севано-Разданский каскад) и Киргизии, где с 2014 г. началось строительство Верхне-Нарынского каскада. За 2009-2013 гг. накопленные российские ПИИ в добычу руд цветных металлов в странах СНГ сократились на 1,1 млрд долл. (правда, из-за одной компании: по причине тяжелого финансового положения «Мечел» занят реструктуризацией бизнеса и продал «Восход-хром» в Казахстане). Существенно снизился объем ПИИ в телекоммуникациях (на 0,8 млрд долл.) — из-за фактической конфискации у «МТС» дочерней структуры в Узбекистане, а также повсеместного обесценения ранее осуществленных капиталовложений. В близлежащих странах (не только членах СНГ) российских инвесторов прежде всего привлекают сырьевые ресурсы, а также рынки сбыта. Две другие основные группы мотивов ПИИ — снижение издержек производства и доступ к технологиям (Dunning, 1998. Р. 50) — почти не имеют самостоятельного значения для российских ТНК. Это особенно хорошо видно на примере российских ПИИ в Китай: в отличие от Японии, США или стран Западной Европы разрыв в трудовых издержках для российских производителей не является критическим. Поэтому российские ТНК неактивно инвестируют в этот регион, даже крупнейшие российские проекты в Китае — завод азотных удобрений фирмы «Акрон» в провинции Шаньдун и два катодных завода компании «РУСАЛ» в провинции Шаньси — уступают по масштабам проектам ТНК других стран. Среди нетипичных мотивов ПИИ в случае западных соседей России большое значение имеет обслуживание транзита в ЕС (особенно это относится к Белоруссии, а за пределами СНГ — к Латвии, Эстонии и Финляндии). В то же время близлежащие страны, в отличие от государств Западной Европы, не привлекают частные российские ТНК возможностью «застраховать» активы от неэкономических рисков. Значение российских инвестиций для региональной интеграцииОсобого внимания заслуживает анализ сопряженности российских ПИИ и региональной интеграции. С одной стороны, глубокая региональная интеграция выступает своего рода мобилизационным фактором для прямых инвесторов, поскольку означает снижение рисков внешнеэкономической деятельности и ликвидацию барьеров на пути движения капитала. В принципе у всех стран существуют различные «мобилизационные» факторы экспорта капитала (Кузнецов, 2012а). Например, в стране может быть создан обособленный сектор экономики, специализирующийся именно на внешнеэкономической деятельности (как в офшорах) или государство может напрямую стимулировать зарубежную экспансию национальных ТНК (через выращивание «национальных чемпионов», софинансирование ПИИ, страхование капиталовложений от некоммерческих рисков и т. д.). Однако государство может использовать и косвенные методы поощрения зарубежной экспансии национального бизнеса, создавая благоприятные внешние условия для транснационализации компаний. Самый яркий пример — развитие региональной интеграции, расширяющее комфортную среду ведения бизнеса для ТНК. С другой стороны, интенсивная интеграция на корпоративном уровне сама часто становится мотором для развития политико-экономических проектов региональной интеграции, инициированных «сверху» (Либман, Хейфец, 2007). Это хорошо видно на примере взаимоотношений России и ЕС: именно интенсивные деловые контакты компаний, которым есть что терять в случае серьезного разрыва отношений двух партнеров, часто сдерживают инициируемую политиками конфронтацию. Однако в случае СНГ, на наш взгляд, не следует преувеличивать роль корпоративной интеграции. Несмотря на предпринимаемые попытки возрождать советские производственные связи на новой основе, в действительности в рамках СНГ почти не возникло конкурентоспособных трансграничных производственно-сбытовых цепочек, нацеленных на завоевание глобальных конкурентных преимуществ. Во многом это связано с отсутствием у партнеров России по СНГ собственных полноценных ТНК. В итоге речь идет скорее об односторонней экспансии российского бизнеса, что в бывших советских республиках часто трактуется негативно (как возрождение имперских традиций, но уже на сугубо экономической основе). Так, по данным мониторинга взаимных инвестиций стран СНГ, реализуемого в ИМЭМО РАН, российские ПИИ в Казахстане в три раза превысили казахстанские вложения в России. К тому же последние связаны прямо или косвенно в основном с инвестициями в недвижимость (инфраструктура аэропортов, гостиницы, земли сельскохозяйственного назначения), что не создает фундамент для производственного взаимодействия российских и казахстанских предприятий. Что касается Украины, то масштабы встречных потоков капитала различались в пользу России в 16,5 раза, по Белоруссии разрыв составлял 20 раз, а по другим странам СНГ еще больше. Тем не менее для российских компаний партнеры по СНГ, как правило, не создали комфортную деловую среду. Большие риски для российских инвесторов связаны с административным давлением и коррупцией, а в ряде государств также с наличием жестких ограничений для иностранных инвесторов в наиболее привлекательных для ПИИ отраслях. В максимальной степени корпоративная интеграция проявлялась до 2013 г. в российско-украинских отношениях, хотя уровень внутриотраслевой торговли (обычно свидетельствующий среди прочего о глубине взаимозависимости компаний двух стран) постоянно падал (Ксенофонтов и др., 2013). Более того, кооперационные связи между предприятиями России и Украины, особенно в машиностроительном комплексе, редко подкреплялись взаимными ПИИ. Даже немногочисленные успешные примеры были сопряжены с конфликтными ситуациями (достаточно вспомнить приватизацию в 2007 г. «Лугансктепловоза» «Трансмашхолдингом», когда предприятие удалось включить в состав российской группы лишь спустя три года). Государственный переворот на Украине в феврале 2014 г., последовавшая за этим гражданская война на востоке страны (где были особенно активны российские инвесторы) и антироссийское давление со стороны ЕС ставят под вопрос дальнейшее развитие российско-украинской корпоративной интеграции. По крайней мере, мы не разделяем оптимистические заявления некоторых западноевропейских и украинских экспертов о том, что российский бизнес начнет проникать на рынки ЕС через Украину после навязанного стране выбора в пользу ассоциации с ЕС. Это связано с тем, что за 2000-е годы большинство российских компаний, которые имели конкурентные преимущества на рынках ЕС, туда уже вышли со своей продукцией и им для этого не нужны дополнительные дочерние предприятия на Украине. Кроме того, в начале 2000-х годов некоторые зарождавшиеся российские ТНК приобрели отрицательный опыт проникновения на рынки «старых» членов ЕС через более комфортные постсоциалистические страны. Сначала российские компании (преимущественно в сфере услуг) попытались выйти на эти рынки через страны Балтии, которые в 2004 г. вступили в Евросоюз. Затем были не слишком удачные попытки ряда ведущих металлургических и нефтегазовых ТНК закрепиться на рынках ЕС с помощью своих дочерних структур в постсоциалистических Болгарии и Румынии, которые присоединились к ЕС в 2007 г. В то же время не следует ожидать значительных потерь российских активов на Украине по причине конфискации, например в ответ на возвращение Республики Крым и Севастополя в состав Российской Федерации. В ряде случаев экспроприации будет мешать формально международный статус российских инвестиций (например, «ВымпелКом» является совместным российско-норвежским проектом, а многие промышленные компании вошли на Украину через офшоры). Кроме того, в некоторых отраслях российский бизнес играет слишком большую роль, и его изгнание может серьезно отразиться на украинской экономике. Это не только телекоммуникации, но и электроэнергетика, банковский бизнес. Тем не менее определенное сокращение российских ПИИ неизбежно и уже началось (Квашнин, 2014). Обсуждая значение российских инвестиций для региональной интеграции, нельзя концентрироваться исключительно лишь на пространстве СНГ. Определенный потенциал всегда существовал в Балтийском регионе (Кузнецов, 2012b), хотя в условиях нынешнего охлаждения отношений с ЕС этот вектор интеграции не слишком перспективен. Имеется, однако, и дальневосточный вектор региональной интеграции. В настоящее время, как было показано выше, российские капиталовложения в Китае незначительны. В Монголии российские ПИИ несколько больше, но ограничиваются преимущественно советскими активами (Улан-Баторская железная дорога, рудники «Монголросцветмет» и «Эрдэнэт»). В КНДР они представлены лишь терминалом в свободной зоне Раджин (совместное предприятие «РасонКонТранс» создано в 2008 г. с долей участия 70% у ОАО «Торговый дом РЖД», которое инвестировало 9,5 млрд руб. в угольный терминал, запущенный в 2014 г.). Хорошо известны планы Китая по созданию «нового шелкового пути». Российский бизнес может включиться в инициированные КНР проекты на территории Центральной Азии (правда, существует проблема конкуренции — см. ниже). Нельзя забывать и о южнокорейской «евроазиатской инициативе», которая нацелена на создание многофункционального транспортного коридора, связывающего Республику Корея через территорию КНДР и России с Европой. Даже частичная нормализация ситуации вокруг Северной Кореи могла бы дать «зеленый свет» инвестиционным проектам с участием России по развитию железнодорожной, электроэнергетической и трубопроводной систем на Корейском полуострове. Конкуренция российских инвесторов с ТНК из ЕС и КитаяК сожалению, инициируемый «сверху» российский интеграционный проект во многом с самого начала оказался в тисках двух более мощных интеграционных полюсов — ЕС и Китая. На корпоративном уровне, то есть при развитии интеграции «снизу», российские компании также сталкиваются с конкуренцией со стороны западноевропейских и восточноазиатских ТНК. Поначалу явно большую опасность представлял ЕС с его жесткой институциональной структурой и более конкурентоспособными компаниями, многие из которых к тому же рассматривали рынки восточноевропейских стран (и всего СНГ) как один из самых перспективных векторов своей экспансии. В предельном случае конкуренция России и ЕС проявилась на Украине. Даже проигрывая инвесторам из ЕС по отдельным параметрам, российским компаниям удавалось занимать на Украине определенные ниши, существование которых во многом было обусловлено фактором соседства. По-видимому, хорошей иллюстрацией служит банковский сектор, где российские финансовые институты явно уступают западным конкурентам по уровню сервиса. Тем не менее «Проминвестбанк» (дочерняя структура «Внешэкономбанка») оказался сопоставим с украинским банком австрийского «Raiffeisen», «ВТБ Банк» — с «Укрсоцбанком», принадлежащим итальянскому «Unicredit», а дочерние структуры «Альфа-банка» и «Сбербанка» — с дочерними банками венгерского «ОТР» и французского «BNP Paribas». В телекоммуникациях российские ТНК смогли потеснить западноевропейский бизнес, который стоял у истоков мобильной связи на Украине (самый яркий пример — приобретение в 2003 г. компанией «МТС» компании «УМС», изначально основанной при участии датских, нидерландских и германских инвесторов). Однако теперь отношение к российскому бизнесу на Украине явно ухудшится. На азиатском направлении также складывается непростая ситуация, особенно по мере возвышения китайских ТНК, с которыми российским ТНК редко удается избежать соперничества из-за схожей отраслевой специализации и однотипных конкурентных преимуществ, доминирующих мотивов ПИИ (Кузнецов, 2012с). Вместе с тем конкуренцию России и Китая не следует абсолютизировать. Так, стремительно растет количество меморандумов между российскими и китайскими компаниями о сотрудничестве (хотя такого рода документы не надо переоценивать — во многих случаях намерения о создании совместных предприятий остаются на бумаге). В мае 2014 г. в ходе переговоров лидеров России и КНР в Шанхае было объявлено о намерении создать двустороннюю комиссию по инвестиционному сотрудничеству на уровне вице-премьеров и Группу высокого уровня по контролю за стратегическими проектами экономического сотрудничества. В 2012 г. организован Российско-китайский инвестиционный фонд, учредителями которого стали подконтрольные своим государствам Российский фонд прямых инвестиций и Китайская инвестиционная корпорация. Предполагается более 70% капитала Российско-китайского инвестиционного фонда инвестировать в проекты на территории России и других стран СНГ, а остальные средства — в китайские проекты с участием российского бизнеса. Со временем вклады российского и китайского партнеров должны составить по 1 млрд долл., а еще почти столько же планируется привлечь от внешних инвесторов. Правда, пока фонд не приступил к активному вложению средств. Инфраструктурные проекты — одно из самых перспективных направлений для совместного инвестирования России и Китая. Во-первых, это очень масштабные проекты, часто требующие привлечения даже внешних средств. Во-вторых, реализация этих проектов в политически нестабильном регионе Центральной Азии (прежде всего на территории Киргизии и Таджикистана) требует внешнеполитической поддержки, причем одновременное участие Российской Федерации и КНР может в большей мере гарантировать безопасность проекта. В настоящее время, однако, основные инвестиционные проекты российских и китайских ТНК связаны с топливным комплексом, прежде всего добычей нефти и природного газа, где они выступают явными конкурентами. По масштабам ПИИ в нефтегазовый бизнес Центральной Азии российские ТНК заметно уступают китайским. Так, «ЛУКОЙЛ» вложил около 3 млрд долл. в Казахстане и порядка 2,5 млрд долл. в Узбекистане. Постепенно растут в этих странах и ПИИ «Газпрома», превысившие в каждой из стран 0,3 млрд долл. Еще около 0,2 млрд долл. составили российские ПИИ в казахстанский участок Каспийского трубопроводного консорциума (если оценивать по вкладу фирм-участниц и длине трубопровода). Для сравнения: китайский гигант «CNPC» вложил в нефте-и газодобычу Казахстана более 12 млрд долл., а еще почти 8 млрд долл. он направил на строительство магистральных трубопроводов для поставок центра л ьноазиатских ресурсов в Китай. Кроме того, 1,4 млрд долл. составили инвестиции в добычу углеводородов в Казахстане со стороны «Sinopec», еще примерно по 0,95 млрд долл. — со стороны «CITIC» и «China Investment Corp.», а 0,7 млрд долл. — нескольких более мелких компаний. В отличие от россиян, китайские инвесторы осуществили ПИИ в регионе в нефтеперерабатывающие заводы. Постепенно китайские ПИИ стали поступать не только в топливный комплекс. Самый наглядный пример, естественно, демонстрирует лишенный больших запасов углеводородов Таджикистан. Например, «Zijing Mining Со.» вложила 150 млн долл. в 75% акций совместного предприятия по добыче золота «Зарафшон» в Согдийской области. Это крупнейшее в отрасли предприятие, причем, став партнером правительства Таджикистана в 2007 г., китайцы потеснили британцев и канадцев. Вместе с тем российские компании оказались успешнее китайских в золотодобыче Казахстана (а также в урановой отрасли). Соперничают российские и китайские инвесторы и в промышленности стройматериалов, также весьма привлекательной для вложения средств в Центральной Азии, особенно учитывая потенциальный спрос при развитии инфраструктурных проектов. При этом конкурентной угрозой для российских ТНК служит использование китайскими компаниями на своих инвестиционных проектах собственной рабочей силы. С одной стороны, это вызывает недовольство принимающих стран, которые требуют трудоустройства местных кадров. Китайцы эти требования отчасти соблюдают, особенно по мере реализации проекта и подготовки местных специалистов. С другой стороны, китайцы не просто приезжают работать в Центральную Азию для снижения давления на собственном рынке труда — они обеспечивают необходимую квалификацию на начальных стадиях, когда местный персонал не в состоянии справиться с существующими задачами (как это было, например, на Кара-Балтинском НПЗ фирмы «Zhongda» в Чуйской области Киргизии). Россияне в принципе не могут запустить какие-то промышленные проекты, опираясь лишь на местные кадры. Тем не менее в отдельных отраслях, особенно в сфере услуг, российские компании пока успешнее китайских ТНК. Например, инвесторы из КНР присутствуют в телекоммуникациях лишь в Таджикистане, а в целом в Центральной Азии пока безраздельно господствуют российские и скандинавские инвесторы. В целом инвестиционная политика России в Центральной Азии менее последовательна, что вполне закономерно, учитывая доминирование частных компаний-инвесторов («ЛУКОЙЛ», «ВымпелКом», «РУСАЛ» и др.). Однако наличие среди российских ТНК подконтрольных государству системообразующих предприятий («Газпром», «Сбербанк» или «Росатом») позволяет предположить, что нашей стране все-таки требуется более четкая стратегия инвестиционного освоения стран, участвующих в одном с Россией интеграционном объединении. В заключение можно отметить, что российские власти, продвигая проекты региональной интеграции (как внутри СНГ, так и за его пределами), явно недооценивают роль корпоративной составляющей. Приходится констатировать, что российская политика регулирования легального экспорта капитала остается фрагментарной и мало нацелена на поощрение направлений и форм инвестиций российских ТНК, которые способствовали бы общему укреплению конкурентоспособности отечественной экономики. Статья выполнена в рамках проекта, финансируемого по договору ИМЭМО РАМ с Центром интеграционных исследований Евразийского банка развития (ЕАБР).

Список литературы Абалкина А. А. (2014). Формы и методы экспансии российских банков за рубеж // Деньги и кредит. № 3. С. 22—26. [Abalkina А. А. (2014). Forms and methods of foreign expansion of Russian banks // Dengi і Kredit. No 3. P. 22—26.] Квашнин Ю. (2014). О перспективах российских инвестиций на Украине // Вопросы экономики. № 6. С. 141 — 149. [Kvashnin Yu. (2014). Prospects for Russian Investments in Ukraine // Voprosy Ekonomiki. No 6. P. 141—149.] Ксенофонтов M. Ю., Геец В. M., Алпысбаева С. Н. и др. (2013). Экономическая и технологическая кооперация в разрезе секторов ЕЭП и Украины. Доклад № 18. СПб.: ЦИИ ЕАБР. [ICsenofontov М. Yu., Geets V. М., Alpysbaeva S. N. et al. (2013). Customs Union and Ukraine: Economic and Technological Cooperation in Sectors and Industries. Report No 18. St. Petersburg: EDB Centre for Integration Studies.] Кузнецов А. В. (2012а). Российские прямые инвестиции в странах СНГ // Международные процессы. № 2. С. 18—28. [Kuznetsov А. V. (2012а). Russian Foreign Investments in the CIS countries // Mezhdunarodnye Protsessy. No 2. P. 18—28.] Кузнецов A. B. (2012b). Трансграничная корпоративная интеграция в Балтийском регионе // Балтийский регион. № 1. С. 17—26. [Kuznetsov А. V. (2012b). Transborder Corporate Integration in the Baltic Region // Baltiyskiy Region. No 1. P. 17-26.] Кузнецов А. В. (2012c). Транснациональные корпорации стран БРИКС // Мировая экономика и международные отношения. № 3. С. 3 — 11. [Kuznetsov А. V. (2012с). Transnational Corporations from BRICS // Mirovaya Ekonomika і Mezhdunarodniye Otnosheniya. No 3. P. 3 — 11.] Кузнецов А. В., Квашнин Ю. Д., Сидорова Е. А., Хавронин С. Б. (2012). Мониторинг взаимных инвестиций в странах СНГ. Доклад No 6. СПб.: ЦИИ ЕАБР. [Kuznetsov А. V., Kvashnin Y. D., Sidorova Е. A., Khavronin S. В. (2012). Monitoring of Mutual Investments in the CIS. Report No 6. St. Petersburg: EDB Centre for Integration Studies.] ЛибманА., Хейфец Б. (2007). Корпоративная модель региональной экономической интеграции // Мировая экономика и международные отношения. № 3. С. 15—22. [Libman А., Kheyfets В. (2007). Corporate Model of Regional Economic Integration // Mirovaya Ekonomika і Mezhdunarodniye Otnosheniya. No 3. P. 15—22.] Dunning J. H. (1998). Location and the Multinational Enterprise: A Neglected Factor? // Journal of International Business Studies. Vol. 29, No 1. P. 45 — 66. Kalotay K. (2012). Indirect FDI // Journal of World Investment & Trade. Vol. 13, No 4. P. 542-555. Rugman A. M., Verbeke A. (2004). A Perspective on Regional and Global Strategies of Multinational Enterprises // Journal of International Business Studies. Vol. 35, No 1. P. 3-18. UMCTAD (2014). World Investment Report 2014 - Investing in the SDGs: An Action Plan. N.Y.; Geneva: United Nations.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка