Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Долгосрочные портфельные инвестиции: новый взгляд на доходность и риски |

|

Абрамов А.Е.

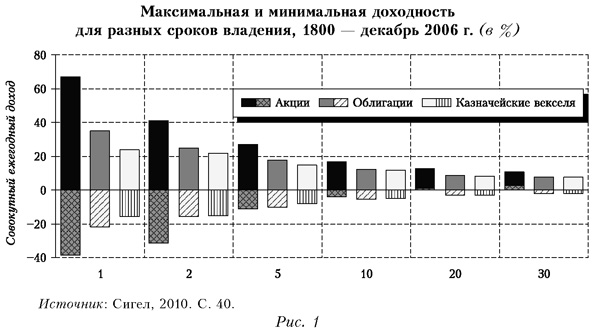

к. э. н., завлабораторией анализа институтов и финансовых рынков Института прикладных экономических исследований (ИПЭИ) Российской академии народного хозяйства и государственной службы при Президенте РФ (РАНХиГС) Радыгин А.Д. д. э. н., проф., декан экономического факультета РАНХиГС член совета директоров Института экономической политики имени Е.Т. Гайдара Чернова М.И. научный сотрудник лаборатории анализа институтов и финансовых рынков ИПЭИ РАНХиГС Традиционная теория о преимуществах долгосрочного инвестированияПринятие правительством РФ решения о сохранении обязательных пенсионных накоплений1, дефицит источников частных инвестиций в долгосрочные инфраструктурные проекты придают особую актуальность проблеме эффективности разных классов инвестиционных активов в портфелях институциональных инвесторов с точки зрения критериев доходности и риска. Ранее мы подчеркивали необходимость полнее учитывать фактор «длинных» денег при формировании правил надзора и регулирования деятельности институциональных инвесторов (см.: Абрамов и др., 2014; Радыгин, 2015, С. 275-342). В то же время степень жесткости ограничений по составу и структуре активов пенсионных фондов, а также настройка системы пруденциального надзора должны точнее учитывать уровень доходности и риска различных групп финансовых активов (Абрамов и др., 2015). Важен вопрос о закономерностях изменения доходности и рисков различных финансовых инструментов и составленных из них портфелей при долгосрочных горизонтах инвестирования. В научной литературе обоснованы различные предположения о возможности улучшить параметры доходности и риска портфеля за счет диверсификации вложений в различные финансовые инструменты и удлинения временного горизонта инвестирования. В классических работах Г. Марковица (Markowitz, 1952; 1995) и У. Шарпа (Sharpe, 1970) обоснована возможность существенно улучшить параметры доходности и риска портфеля за счет эффекта диверсификации и предложен алгоритм отбора оптимальных инструментов для разных инвесторов. При этом одно из допущений, тесно связанное с идеей диверсификации портфелей модели CAPM, предполагает, что инвесторы размещают средства с одинаковым временным горизонтом и имеют одинаковые взгляды на поведение различных финансовых активов. Согласно данным теориям, при включении в портфель ценных бумаг с разным уровнем корреляции доходности можно добиваться эффекта диверсификации: снижать риски портфеля без ущерба для его доходности, повышать доходность портфеля без увеличения рисков или достигать комбинации двух указанных вариантов. Обширный пласт исследований посвящен теории декомпозиции доходности, связанной с изучением роли различных факторов доходности и рисков портфелей институциональных инвесторов. В частности, Дж. Бринсон с соавторами показали, что 90% волатильности общей доходности пенсионных фондов обусловлено распределением инвестиционных активов в их портфелях (Brinson et al., 1986; 1991). Аналогичные результаты представлены в исследованиях Шарпа (Sharpe, 1992), Р. Ибботсона и П. Каплана (Ibbotson, Kaplan, 2000). Благодаря этим исследованиям в практику портфельного управления вошло правило, согласно которому первостепенное внимание необходимо уделять распределению активов в портфелях, а не поиску стратегий активного управления. На примере портфелей пенсионных накоплений негосударственных пенсионных фондов (НПФ) и паевых фондов в России в исследовании А. Абрамова и М. Черновой показано, что только % доходности НПФ и 73 доходности открытых и интервальных ПИФов определяются стратегиями активного управления, остальное зависит от распределения активов (Абрамов, Чернова, 2015). К числу всесторонне исследованных относится проблема так называемой премии за владение акциями, которую начали активно обсуждать в академической литературе с 1960-х годов, практически одновременно с гипотезой эффективного рынка. На основании анализа долгосрочных рядов доходности разных финансовых инструментов большинство исследователей пришли к мнению, что акции, как правило, приносят инвесторам положительную премию по сравнению с надежными облигациями2. Однако в большинстве указанных работ недостаточно внимания уделялось рискам инвестирования в различные финансовые инструменты. Попытка сравнить акции и облигации с учетом факторов доходности и риска на разных временных горизонтах была предпринята в книге Дж. Сигела «Долгосрочные инвестиции в акции. Стратегии с высоким доходом и надежностью», четвертое издание которой (Siegel, 2008) переведено на русский (Сигел, 2010). Базой исследования послужила историческая статистика о годовой доходности американских акций, государственных облигаций и векселей за период с 1800 по 2006 г. В работе Сигела выделим следующие моменты. По мере удлинения сроков инвестирования сужается разброс средних показателей доходности финансовых инструментов; при этом разница между максимальной и минимальной доходностью по мере увеличения срока владения для акций сокращается быстрее, чем для ценных бумаг с фиксированной доходностью (рис. 1). Данные расчеты сделаны по акциям, государственным облигациям и казначейским векселям на американском фондовом рынке; доходность акций отражена с учетом начисленных дивидендов. На рисунке 1 показано, что при 20-летних горизонтах инвестирования минимальная доходность портфеля акций становится положительной в размере 1,0%, а минимальная доходность облигаций и казначейских векселей остается в отрицательной зоне — соответственно -3,1 и -3,0%.

Одновременно с ростом временного горизонта сокращаются риски, присущие финансовым инструментам. По мнению Сигела, в теории стандартное отклонение среднегодовой доходности обратно пропорционально периоду владения, если доход активов подчиняется гипотезе случайных блужданий. На основании анализа фактических рядов доходности акций, облигаций и казначейских векселей в США за 1800-2006 гг. выяснилось, что начиная с 20-летних периодов владения и больше стандартное отклонение (риски) акций оказывается ниже, чем у облигаций и даже казначейских векселей. Таким образом, сопоставляя показатели доходности и риска для портфелей с разным временным горизонтом, Сигел пришел к выводу, что «наиболее безопасным долгосрочным инструментом, позволяющим сохранить покупательную способность, является диверсифицированный портфель акций» (Сигел, 2010. C. 41). Примененные Сигелом методы анализа доходности и рисков акций и облигаций для американского и некоторых других развитых рынков были проверены для инструментов российского фондового рынка. По данным о доходности акций и облигаций на американском рынке за период 1928—2008 гг. Н. Берзон показал, что в результате удлинения периода владения ценными бумагами с 1 года до 30 лет среднегодовая доходность по акциям и облигациям изменяется незначительно, а стандартное отклонение доходности акций снижается быстрее, чем облигаций (Берзон, Теплова, 2013. С. 274-275). Сопоставляя ежемесячные показатели доходности индекса ММВБ и индекса надежных корпоративных облигаций Rux-Cbonds (ныне — IFX-bonds) за период с 1 января 2002 по 1 октября 2009 г., Берзон заключил, что с удлинением периода инвестирования спреды максимальной и минимальной месячной доходности указанных финансовых инструментов сокращаются; при этом спред по акциям сокращается быстрее, чем по облигациям. Однако в связи с коротким периодом исследования не удалось выявить временной интервал, при котором инвестирование в акции более предпочтительно с точки зрения соотношения риска и доходности по сравнению с облигациями (Берзон, Теплова, 2013. С. 277). Не оспаривая корректность этих рассуждений, подчеркнем, что в них содержатся некоторые допущения, снижающие их практическую полезность при формировании портфелей институциональных инвесторов. Более того, они могут порождать не вполне верные представления о способах формирования оптимальных портфелей. Для обоснования своих выводов Сигел использовал следующий метод расчета средней доходности и рисков для портфелей акций и облигаций с разным временным горизонтом. На горизонте от 1800 по 2006 г. (207 лет) путем сдвига по временной оси строились совокупности портфелей с разным временным горизонтом инвестирования от 1 года до 100 лет3. По каждой совокупности портфелей акций или облигаций с одинаковым временным горизонтом рассчитывалась среднегодовая доходность. Далее определялся риск как стандартное отклонение указанного ряда средней доходности. Иными словами, в данном случае речь шла не о доходности и риске каждого отдельного портфеля с тем или иным временным горизонтом, а о показателях, рассчитанных по совокупности портфелей с одинаковым сроком инвестирования, которые можно было бы сформировать, если бы период инвестирования составлял 207 лет. Данное обстоятельство придает некоторую условность выводам Сигела, поскольку реализовать такой подход на практике вряд ли возможно. Конкретных инвесторов больше волнует проблема риска и доходности одного или в крайнем случае нескольких портфелей, чем, например, средние показатели по совокупности 202 пятилетних портфелей, сформированных за 207 лет. В то же время те, кто реально управляет долгосрочными портфелями пенсионных и взаимных фондов, могут обнаружить, что их реальный портфель ведет себя по-другому: с удлинением временного горизонта среднегодовая доходность действительно снижается, а стандартное отклонение доходности портфеля, наоборот, скорее всего растет. Например, согласно годовому отчету за 2014 г. одного из крупнейших в мире Государственного пенсионного фонда — Глобальный (Норвегия), среднегодовая доходность его портфеля за периоды 1 год, 5 и 10 лет составила соответственно 7,58%, 8,61 и 6,14% годовых, а стандартное отклонение для тех же периодов — 4,57%, 7,24 и 8,59%. С удлинением временного горизонта стандартное отклонение доходности реального портфеля пенсионного фонда заметно увеличилось, а не снизилось. Вопреки предположениям о преимуществах в долгосрочной перспективе инвестирования в акции по сравнению с облигациями в структуре активов пенсионных фондов многих стран преобладают облигации. Это в полной мере касается и портфелей пенсионных накоплений в НПФ и управляющих компаниях в России (Абрамов, 2014. С. 404, 408). Ниже мы покажем, что это не просто особенности поведения портфеля одного из пенсионных фондов, а проблема системного свойства, заставляющая задуматься о корректности выводов, сделанных на основе расчетов Сигела и других исследователей. Возможности диверсификации на среднесрочном горизонте инвестирования (до 10 лет)В настоящей работе для исследования влияния увеличения горизонта инвестирования на результативность управления активами основным объектом анализа выбраны риски возможных стратегий долгосрочного неизменного распределения активов. Классическая теория говорит, что риск уменьшается с ростом срока инвестирования. Однако со временем для одного и того же портфеля неопределенность относительно будущей, а значит, итоговой доходности лишь растет. Чем больше период инвестирования, тем больше вероятность различных экстремальных и исключительно редких событий, таких как глобальный кризис или спад на отдельном финансовом рынке. Подобные события могут привести, например, к краткосрочному периоду отрицательной доходности активов в составе портфеля и к потере средств. Это, в свою очередь, может вызвать повышение волатильности доходности и снижение конечной доходности. В ходе анализа мы прежде всего проверяли предположение, что риск и доходность ведут себя по-разному, а не сближаются, как показано в работах Сигела. Эмпирический анализ проведен на примере наиболее полной глобальной диверсификации портфеля. Для этого выбраны акции американских ETFs (Exchange Traded Fund, торгуемый на бирже фонд) с различными инвестиционными стратегиями, а также индексы фондового рынка разных стран. Это позволило получить значимые и устойчивые результаты на основе данных по максимально разнообразной выборке активов и учесть возможности различных инвестиционных стратегий ETFs и финансовых рынков развитых стран и России. Был отобран набор следующих инструментов, для которых собраны исторические ряды их ежедневной доходности за 10 лет (2004-2014 гг.) по данным агентства Bloomberg4:

Анализ проведен для трех различных сроков инвестирования: 1 год, 5 и 10 лет. Это позволило рассмотреть изменение межвременных характеристик возможных портфелей на кратко-, средне- и долгосрочных периодах. В таблице 1 представлены значения выборочного среднего значения годовой доходности для всех отобранных активов и каждого временного промежутка. Отметим, что средняя доходность отдельных инструментов показывает прогнозируемое теорией снижение лишь для нескольких инструментов: SHY US Equity — фонд облигаций США с инвестиционным рейтингом; LQD US Equity и IEF US Equity — фонды средне- и долгосрочных государственных облигаций США; IVW US Equity и IWN US Equity — фонды акций; IYT US Equity и IBB US Equity — фонды транспортных и биотехнологических компаний. Заметный тренд к снижению доходности при увеличении срока инвестирования выявлен лишь примерно для половины выбранных инструментов. Остальные индексы и фонды характеризовались отсутствием такого тренда или, в некоторых случаях, увеличением среднего значения. Например, российские и французские индексы (RTSI и САС соответственно) продемонстрировали резко отрицательную доходность в 2013-2014 гг. — годовой промежуток в данном анализе. Однако при увеличении периода до 2004-2014 гг. они показали довольно высокую положительную доходность. Таким образом, нельзя говорить о снижении доходности для них. На такой результат могли повлиять колебания рынка в выбранные периоды (кризис 2008-2009 гг. и повышенная волатильность российского рынка в 2013-2014 гг.). Таблица 1

Доходность инструментов на различных временных горизонтах (% годовых)

Источник: расчеты авторов по данным Bloomberg. В таблице 2 представлены результаты расчетов стандартного отклонения среднегодовой доходности за названные периоды для всех инструментов на основе дневных данных. Для всех инструментов наблюдается рост стандартного отклонения при удлинении временного горизонта. Это можно объяснить тем, что при удлинении периода значительно увеличивается объем выборки дневных наблюдений (252, 1258, 2497 наблюдений соответственно для 1 года, 5 и 10 лет). В некоторых случаях это приводит к расширению диапазона, а в других — к более частому возникновению его крайних значений. В итоге растут дисперсия и стандартное отклонение. Так, для российского индекса значение годового стандартного отклонения за 5 лет составило 26,89%, а за 10 — 34,71%. Такой большой скачок связан с тем, что вторая выборка, в отличие от первой, содержит события кризиса 2008-2009 гг. с аномально высокой волатильностью рынка. Таблица 2 Выборочное стандартное отклонение инструментов на различных временных горизонтах (% годовых)

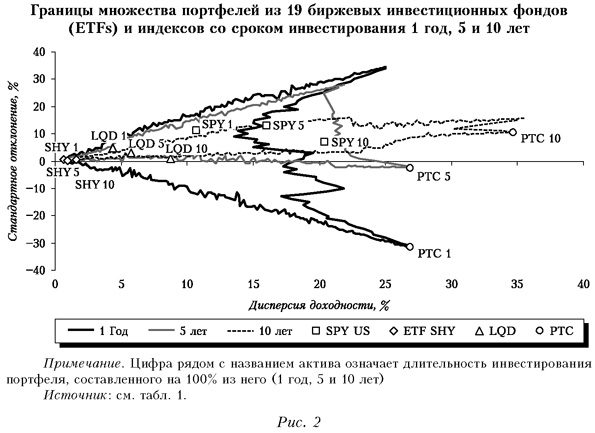

Источник: см. табл. 1. На данных для отдельных индексов видно, что расширение временного горизонта инвестирования предполагает увеличение возможных колебаний ставок доходности и может привести к повышению среднегодового риска. За более долгий период доходность инструментов может принимать крайние значения в текущем историческом диапазоне или даже выходить за исторические пределы. В результате в некоторые дни портфель может показать аномально низкую доходность при неизменности его состава в течение всего срока инвестирования. Чтобы глубже изучить гипотезу о том, что с увеличением горизонта инвестирования различия в мере риска различных стратегий распределения активов растут, мы проанализировали изменение возможности глобальной диверсификации при увеличении горизонта инвестирования. Это позволило уточнить представление о сравнительных преимуществах долгосрочных комбинаций различных классов активов, обращающихся на разных финансовых рынках. Эмпирический анализ глобальной диверсификации между различными инвестиционными стратегиями (на основе данных по фондам ETF) и рынками проведен на примере 19 инструментов, указанных в таблице 1. На основе ежедневных данных мы моделировали доходность и меру риска для горизонтов инвестирования 1 год, 5 и 10 лет. Среднегодовая доходность портфеля с распределением активов (ωi1, ωi2,..., ωi19) определялась как среднедневная доходность ri данного портфеля за весь период инвестирования T, умноженная на 252 (стандартное количество торговых дней в году). Среднегодовая мера риска портфеля с распределением активов (ωi1; ωi2, ..., ωi19) рассчитана как произведение стандартного отклонения дневной доходности портфеля на всем периоде инвестирования T на √252 (стандартное преобразование для постоянной величины в составе стандартного отклонения). Такое определение характеристик портфеля позволило учесть их колебания на всем горизонте инвестирования и отразить их волатильность в анализе в виде стандартного отклонения. Это особенно важно при сравнении различных стратегий долгосрочного инвестирования и исследовании возможности диверсификации и повышения эффективности долгосрочного инвестирования средств. Из указанных 19 индексных портфелей были получены портфельные множества путем моделирования более 14 тыс. возможных комбинаций. В данный набор различных распределений активов вошли средневзвешенный портфель с одинаковым весом каждого актива и портфели, состоящие на 100% из каждого актива отдельно. Остальные комбинации наиболее полно характеризуют различные стратегии долгосрочного распределения активов. При этом на каждом из данных множеств выделены бенчмарки — портфели, состоящие из акций (паев) лишь одного индексного портфеля. В их число вошли: SHY US Equity — как индикатор безрисковой ставки доходности, характерной для краткосрочных государственных ценных бумаг; SPY US Equity — как показатель доходности акций 500 крупнейших американских эмитентов, входящих в индекс S&P 500; LQD US Equity — как бенчмарк доходности облигаций американских эмитентов, обладающих инвестиционным рейтингом; портфель с условным названием «Полная диверсификация», состоящий из акций (паев) всех 19 индексных портфелей с одинаковым весом; портфель — индекс РТС. На рисунке 2 показаны границы множества портфелей с горизонтом инвестирования 1 год, 5 и 10 лет. У годовых портфелей наблюдается существенный разброс минимальных и максимальных значений доходности и риска. Множество эффективных портфелей предусматривает совокупность портфелей с доходностью примерно от 0 до 34,3% годовых. Портфели, играющие роль бенчмарков, лежат примерно на одной линии.

Для множества портфелей со сроком инвестирования 5 лет сохраняется существенный разброс минимальных и максимальных значений показателей доходности и риска, однако для первой он стал заметно меньше, чем у годовых портфелей. Множество эффективных портфелей предусматривает совокупность комбинаций фондов с доходностью примерно от 0,2 до 27,8% годовых. Портфели, играющие роль бенч-марков, здесь также лежат примерно на одной линии. С ростом горизонта инвестирования до 10 лет увеличивается разброс минимальных и максимальных значений показателей риска при уменьшении разницы между максимальной и минимальной среднегодовой доходностью множества портфелей. Множество эффективных портфелей предусматривает совокупность комбинаций фондов с доходностью примерно от 0,4 до 15,9% годовых. Ни один возможный портфель с горизонтом инвестирования 10 лет не имеет отрицательной среднегодовой доходности, что само по себе показывает преимущество диверсификации портфелей во времени. Портфели, играющие роль бенчмарков, здесь также лежат примерно на одной линии. По мере увеличения временного горизонта инвестирования влияние диверсификации на зависимость между доходностью и риском портфелей заметно ослабевает. Таким образом, для соотношения доходности и риска портфеля распределение разных классов инвестиционных активов становится важнее, чем стратегия диверсификации их представителей, что существенно определяет именно уровень риска портфеля и в меньшей степени — его доходность. При наложении границ множеств портфелей с горизонтами инвестирования 1 год, 5 и 10 лет видно, что с удлинением временного горизонта сужается разброс доходности портфелей при увеличении диапазона изменений значения стандартного отклонения. В таблице 3 обобщены полученные в результате эмпирического исследования портфелей сводные данные о максимальных и минимальных значениях доходности и риска для портфелей с инвестиционными горизонтами 1 год, 5 и 10 лет. Таблица 3 Сводные данные о доходности и риске портфелей с разным временным горизонтом инвестирования (% годовых)

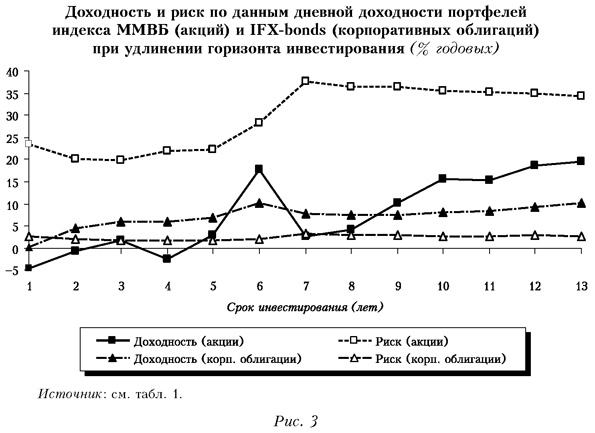

Источник: см. табл. 1. У годовых портфелей параметры доходности изменяются в диапазоне от -31,6% до +34,3%; стандартного отклонения — от 0,5% до 26,9%. У 5-летних портфелей при сужении разброса среднегодовая доходность колеблется в пределах от -2,5% до +27,8%; разница портфелей в значениях стандартного отклонения практически не изменилась, составляя в расчете на год от 0,9 до 26,9%. С увеличением горизонта инвестирования до 10 лет наблюдается тенденция к росту разброса показателей риска — 1,6 — 35,5% — при уменьшении разницы между максимальной и минимальной среднегодовой доходностью множества портфелей — 0,4 — 15,9% годовых. Наше исследование на достаточно большой и репрезентативной выборке различных инвестиционных стратегий вплоть до 10-летнего горизонта показало, что портфельные множества сжимаются по оси меры доходности и, напротив, расширяются по оси меры риска. Следовательно, при долгосрочном инвестировании самое важное — определить целевое соотношение доходности и риска портфеля и распределение разных классов инвестиционных активов. Для проверки устойчивости данной гипотезы и выявления сравнительных преимуществ различных классов активов перейдем к анализу более длинных горизонтов инвестирования (до 30 лет включительно) на измененной выборке активов. Влияние удлинения инвестиционного горизонта на сравнительные преимущества финансовых инструментовНа рисунке 3 представлены результаты расчетов характеристик для инструментов финансового рынка России. Для сравнения выбраны два класса активов и соответствующие им индексы: индекс акций (ММВБ) и индекс корпоративных облигаций (IFX-bonds). Рассчитаны мера доходности (среднегодовая доходность) и мера риска (стандартное отклонение) для каждой длительности инвестиционного периода от 1 года до 13 лет на основе данных за 2002-2014 гг. Традиционная теория предполагает снижение риска акций в долгосрочном периоде и выравнивание этого класса активов с облигациями при более высоком уровне прибыльности. Однако, как показано на рисунке 3, уровень риска акций не снижается даже на длинных горизонтах инвестирования (10 лет и больше). При этом риск облигаций стабилен и не зависит от срока инвестирования. Для горизонтов инвестирования более 10 лет доходность акций на российском рынке действительно превышает доходность облигаций. Однако сравнение по критерию рискованности данных вложений в виде значений среднегодового стандартного отклонения дневной доходности (далее — мера риска) позволяет сделать вывод о предпочтительности облигаций по сравнению с акциями даже на долгосрочном горизонте.

Для проверки сформулированной гипотезы мы провели подобное исследование на более длинных рядах индексов США. Для характеристики акций использован индекс S&P 500. В качестве прокси для облигаций использован индекс корпоративных облигаций BofA Merrill Lynch US Corporate Index (C0A0), который отслеживает динамику корпоративных облигаций с инвестиционным рейтингом, выпущенных на внутреннем рынке США. Ценные бумаги в его составе должны иметь:

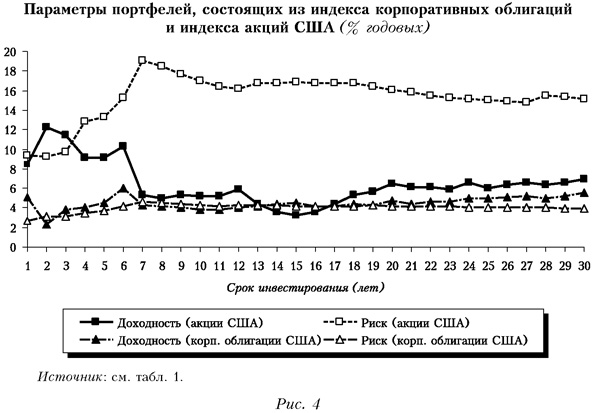

В индекс не включено большинство видов гибридных корпоративных облигаций. По состоянию на 2015 г. он насчитывает порядка 6500 различных облигаций из всех отраслей экономики со сроками погашения от 1 года до более 25 лет. Данный индекс основан в декабре 1972 г. и имеет длинный ряд ежедневной доходности, содержащийся в базе данных Bloomberg. Все перечисленное позволяет нам считать его репрезентативным для данного класса активов и включить в анализ. Используя собранные данные по двум индексам, мы проанализировали динамику основных показателей портфелей из акций и облигаций при изменении горизонта инвестирования от 1 года до 30 лет на основе дневных данных с начала 1985 по конец 2014 г. На рисунке 4 представлена динамика параметров соответствующих портфелей из акций и корпоративных облигаций США. Для корпоративных облигаций с ростом горизонта инвестирования наблюдается относительная стабильность как по риску, так и по доходности. При этом мера риска сначала немного растет на краткосрочных горизонтах (до 7-летнего периода). В целом можно сказать, что для долгосрочных инвестиционных периодов мера доходности превышает меру риска.

Полученные результаты для акций противоположны. Мера доходности снижается после 6-летнего периода инвестирования и затем колеблется около 5-7%. В то же время мера риска значительно растет и после 7-летнего периода закрепляется на достаточно высоком уровне по отношению к мере доходности. Это говорит о том, что акции не становятся менее рискованным активом с увеличением горизонта инвестирования. Анализ показал, что данный портфель имеет достаточно низкое соотношение доходности и риска — меньше 1. Сравнительный анализ динамики доходности и риска портфелей из акций и облигаций подтвердил полученные выше выводы. Видно, что среднегодовая доходность портфелей значительно различалась на краткосрочном периоде от 1 года до 6-летнего горизонта инвестирования. При этом доходность акций ожидаемо превышает доходность облигаций. Однако на более длинных периодах показатели доходности рассматриваемых портфелей сближаются. Кроме того, в отдельные периоды доходность облигаций превышала доходность акций (14-, 15- и 16-летние). Это говорит о том, что по критерию доходности на длинных горизонтах инвестирования различия между акциями и корпоративными облигациями стираются. Наибольший интерес представляет сравнительный анализ портфелей по мере риска. Отметим, что для портфеля из индекса акций она сначала растет на горизонтах инвестирования от 1 года до 7 лет, а затем немного снижается и остается практически неизменной. Это противоречит результатам Сигела (2010), согласно которым мера риска акций снижается до уровня облигаций на долгосрочных периодах. Мера риска портфеля из корпоративных облигаций осталась практически неизменной на любом инвестиционном горизонте и была значительно меньше меры риска акций. Как было показано, по разным финансовым инструментам (акциям и облигациям) риск и доходность ведут себя во времени неодинаково: доходность разных классов активов сближается, а различия в мере риска быстро растут. Поэтому можно сделать вывод, что с увеличением временного горизонта акции не обязательно становятся более выгодными для инвестора с точки зрения соотношения доходности и риска. Возможны ситуации, когда на длинных горизонтах инвестирования (начиная с 15-летнего периода и больше, а также на 10-летнем для российского рынка) корпоративные облигации имеют сравнительное преимущество перед акциями по мере доходности и риска. Это говорит о том, что облигации можно рассматривать как наиболее перспективный и предпочтительный для долгосрочных инвесторов с длинными горизонтами инвестирования класс активов. Более того, можно рекомендовать увеличить долю облигаций в портфеле с удлинением горизонта инвестирования. Возможности диверсификации на долгосрочном горизонте инвестированияДлинные горизонты инвестирования были проанализированы на иной выборке финансовых инструментов по показателям их дневной доходности в течение 30 лет. Этим требованиям отвечали лишь несколько индексов акций финансовых рынков развитых и развивающихся стран. Для проведения межвременного анализа использован набор из 10 активов, которые представляли мировые индексы с наиболее длинными рядами данных (табл. 4). Это позволило собрать дневные данные об их доходности за 30 лет — с 1984 по 2014 г. С помощью увеличенной длины рядов появилась возможность оценить выборочные корреляции и другие параметры совместного распределения этих активов за периоды от 1 года до 30 лет. Аналогичным образом на основе ежедневных данных рассчитаны соответствующие ряды пар доходность—риск для портфелей, которые инвестор держит с неизменными весами в течение t лет (t = 1, ..., 30). Таблица 4Перечень индексов

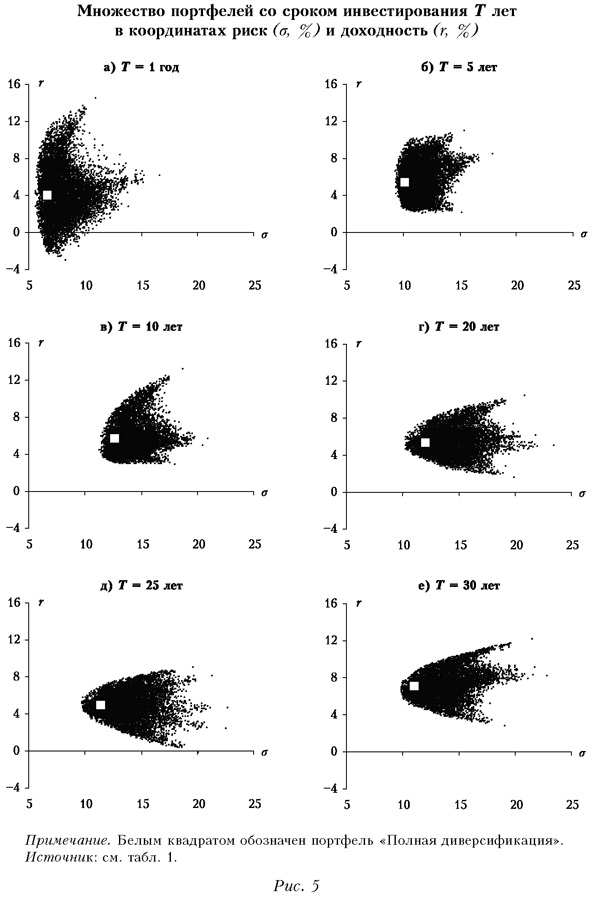

Для максимально широкого исследования были составлены наборы весов для более 10 тыс. различных портфелей (10 672 портфеля). Это позволило полнее оценить все возможные комбинации активов в портфеле инвесторов и результативность большинства их возможных распределений. В состав наборов вошел портфель «Полная диверсификация», в котором все активы имеют одинаковый вес. Кроме того, в исследование включены портфели, состоящие на 100% из каждого актива по отдельности. Это дало возможность оценить границы портфельного множества и понять расположение точки полной диверсификации в пространстве риск—доходность. Остальные наборы весов — различных линейных комбинаций активов в портфеле — сгенерированы с помощью алгоритма случайной генерации чисел с условием равенства их суммы 100%. Благодаря большому количеству портфелей удалось в дальнейшем максимально полно отразить различия между стратегиями распределения активов, а также проанализировать изменение сравнительных преимуществ портфелей с увеличением срока инвестирования. Результаты моделирования представлены на рисунке 5. На нем отражены портфельные множества для разных горизонтов инвестирования в координатах меры риска — стандартное отклонение (% годовых) и меры доходности — среднегодовая доходность (% годовых). Получены аналогичные результаты для каждого периода инвестирования длительностью от 1 года до 30 лет, однако графически представлены выборочные облака — для периодов длительностью 1 год, 5, 10, 20, 25 и 30 лет. Также на каждом графике выделено расположение портфеля со средним весом 10% для каждого исследуемого инструмента.

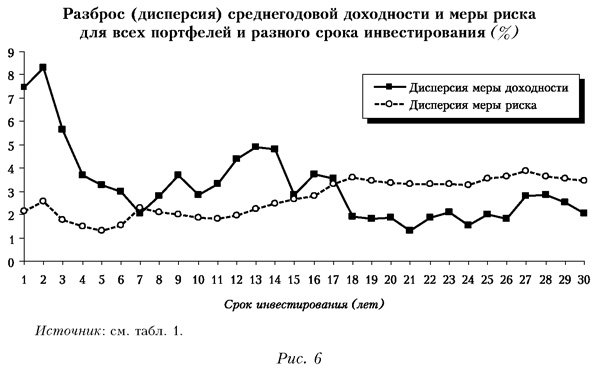

С увеличением периода инвестирования портфельное множество для одного и того же набора портфелей сжимается по вертикали. Это означает, что с увеличением длительности держания портфелей различия между ними немного уменьшаются. Отметим, что полного сжатия по вертикали не происходит даже на наиболее длительном периоде — 30 лет. Разброс меры доходности перестает уменьшаться примерно после 20-летней отметки. Это может происходить из-за цикличности финансового рынка. Например, снижение волатильности и, следовательно, разброса параметров доходность—риск может объясняться переходом рынков (или некоторых из них) в стадию распределения. Она характеризуется смешанным настроением инвесторов, ведущим к сокращению амплитуды цен. Подобная долгосрочная цикличность может быть следствием длинных волн в мировой экономической динамике, которые оказывают значительное воздействие на динамику и структуру национальных финансовых рынков. Доходность портфеля с полной диверсификацией практически неизменна для большинства периодов и колеблется около отметки 6% годовых. Волатильность меры риска в форме стандартного отклонения, напротив, растет по мере увеличения длительности срока инвестирования. Облако становится шире по горизонтали с каждым шагом 5 лет. Для периода 1 год на правой границе меры риска находилось лишь несколько отдельных портфелей. Однако с ростом срока увеличивается и количество точек на границе облака, то есть плотность их расположения, и соответственно для многих портфелей риск увеличивается. Расчеты дисперсии рядов данных для каждой длительности периода инвестирования позволили оценить степень разброса полученных результатов. Так, дисперсия среднегодовой доходности для портфелей со сроком инвестирования 5 лет характеризует степень разброса среднегодовой доходности всех 10 672 портфелей, которая была получена в ходе моделирования. Дисперсия в данном случае отражает наличие и степень различий в доходности портфелей с абсолютно разным долгосрочным распределением активов. Аналогичные расчеты проведены для меры риска — стандартного отклонения каждого из портфелей для каждой длительности периода инвестирования. Рассчитаны дисперсии меры риска для каждого периода инвестирования t. Результаты вычислений представлены на рисунке 6. Дисперсия доходности — характеристика ширины портфельного множества по вертикали на предыдущих рисунках — значительно снижается, начиная с 18-летнего периода инвестирования, а в целом обратно пропорциональна сроку инвестирования. Это наглядно подтверждает гипотезу о том, что разброс среднегодовой доходности падает с увеличением срока инвестирования портфеля. Так, если бы инвесторы держали по одному портфелю из построенного набора в течение 1 года, то их результативность отличалась бы радикально. Проведенный анализ позволил количественно оценить ранее выдвинутые гипотезы. Для портфелей сроком инвестирования 1 год дисперсия достигает 7,5%, а среднее (не представлено на рис. 6) составляет примерно 4%. Это означает, что в среднем большинство точек (доходности различных портфелей) по правилу трех сигм находится в интервале: [4-3 х √7,5, 4+3 х √7,5] = [-4,22, 12,22].

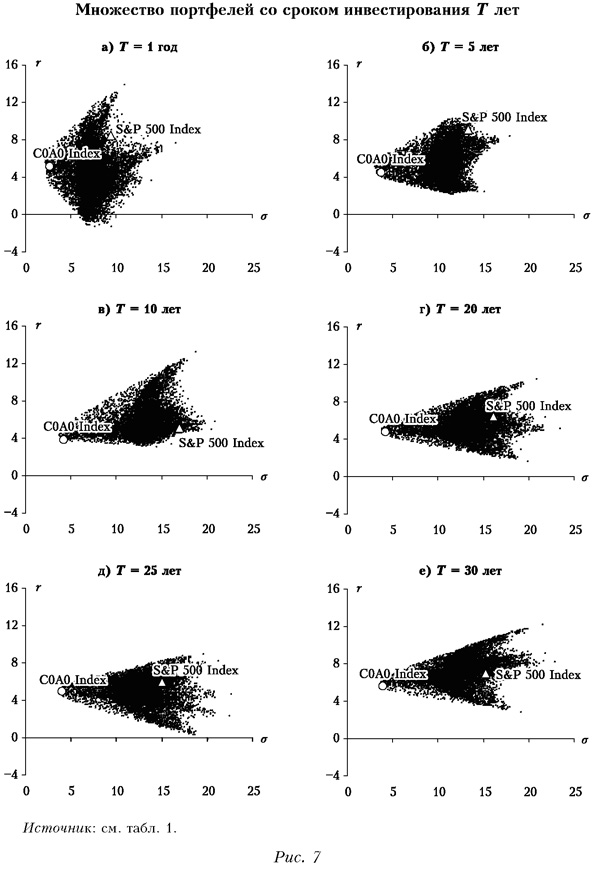

Для портфелей со сроком инвестирования 30 лет дисперсия не минимальная среди всех за изученные периоды, как ожидалось согласно выдвинутой гипотезе о снижении дисперсий, но тем не менее показательная. Дисперсия доходности портфелей со сроком 30 лет равна примерно 2% со средним 7%. Таким образом, при не слишком большом росте среднего значения интервала всех полученных значений доходности среди всех рассмотренных портфелей наблюдается резкий спад разброса показателей вокруг среднего значения для всех типов и распределения активов. Приведем оценку интервала по правилу трех сигм: [7-3 х √2, 7+3 х √2] = [2,76, 11,24]. Отрицательные показатели доходности уже не встречаются, а нижняя граница интервала разброса сдвинута вверх более чем на 6 п. п. по сравнению с 1-годовыми портфелями. В динамике меры риска наблюдается положительный тренд. Количественный анализ подтвердил результаты графического: рост длительности инвестирования для одних и тех же портфелей ведет к росту различий между ними в мере риска. Таким образом, на малых сроках разброс в мере риска может играть второстепенную роль при определении оптимальной стратегии распределения активов, однако, начиная примерно с 16-летнего горизонта, следует принимать во внимание сравнительные преимущества различных портфелей в мере риска наравне с остальными факторами. Как было показано выше, различия средней доходности между портфелями уменьшаются с увеличением срока инвестирования. При этом различия портфелей с разным распределением активов по их мере риска растут. Распределение активов в данном анализе — выбранный набор весов на долгосрочный период. На рисунке 6 показано, что в точке, находящейся на уровне 17-летнего горизонта инвестирования, показатели дисперсии меры риска и доходности практически равны. Это графически приводит к практически круглому облаку портфелей в координатах риск—доходность. До 17-летней отметки дисперсия меры доходности всегда больше дисперсии меры риска. Поэтому на кратко- и среднесрочных горизонтах инвестирования инвестору можно рекомендовать руководствоваться в первую очередь критерием оптимальности желаемой доходности и лишь затем учитывать меру риска. Однако, начиная с 17-летнего периода, дисперсия меры риска превышает дисперсию меры доходности. Следовательно, распределение активов на долгосрочных горизонтах больше влияет на различия в мере риска, а не доходности. Поэтому для длинных горизонтов инвестирования важно сразу определить долгосрочное распределение активов, которое приносило бы меньший риск. Можно учитывать целевые показатели по доходности как второстепенную задачу, так как различия в ней частично стираются на длинных горизонтах. В соответствии с полученными выводами о долгосрочной привлекательности корпоративных облигаций мы проанализировали гипотезы об увеличении разброса значений фактора «мера риска» с удлинением временного горизонта инвестирования, а также о сравнительном преимуществе акций по сравнению с облигациями. Тестирование гипотез проведено на наборе из 10 активов, указанном в таблице 4, но вместо голландского индекса AEX-Index включен индекс корпоративных облигаций BofA Merrill Lynch US Corporate Index (C0A0). Результаты моделирования более 10 тыс. различных распределений активов для выборочных инвестиционных горизонтов (1 год, 5, 10, 20, 25 и 30 лет) представлены на рисунке 7. На нем выделены портфели, состоящие на 100% из индекса корпоративных облигаций (имитирует портфель из корпоративных облигаций США) и на 100% из индекса S&P 500 (имитирует портфель из акций США). Отметим, что портфельное множество для каждого периода инвестирования имеет более вытянутую форму вдоль оси абсцисс, чем на рисунке 5. Это объясняется включением в расчеты индекса облигаций, который находится левее, в зоне наименьшего риска и примерно средней доходности среди всех рассмотренных портфелей. Видна относительная безопасность вложений в данный актив по сравнению с инвестированием в акции, вне зависимости от географического расположения финансового рынка.

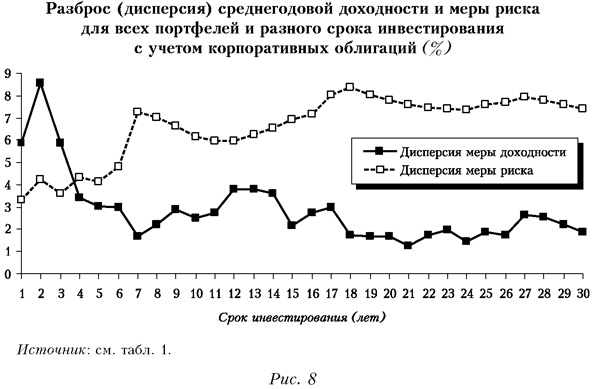

Изменение характеристик портфеля, состоящего только из индекса S&P 500, с увеличением горизонта инвестирования также можно проследить на рисунке 7. На краткосрочных периодах инвестирования (1 год и 5 лет, рис. 7а и 7б соответственно) его доходность и риск значительно превышают аналогичные параметры портфеля из корпоративных облигаций. Однако на периодах инвестирования 10 и 20 лет (рис. 7в и 7г соответственно) различия в среднегодовой доходности практически исчезают (акции приносят лишь немного больший доход, чем корпоративные облигации), а различия в риске растут существенно. С увеличением периода разброс экстремальных значений ежедневной доходности увеличивается и они возникают чаще. Это отражается на увеличении дисперсии и меры риска: на долгосрочном периоде (рис. 7д и 7е) мера риска несколько уменьшается, но все еще превышает примерно в три раза риск портфеля из облигаций при малых различиях в среднегодовой доходности. Форма портфельного множества более вытянутая по сравнению с рисунком 5. Для 1-летнего горизонта облако более круглой формы с наличием больших различий как в среднегодовой доходности, так и в мере риска среди всех рассмотренных распределений активов. Портфельное множество на 5-летнем горизонте более вытянутое, но слева и справа все еще наблюдаются значимые различия в среднегодовой доходности между портфелями, находящимися в одной зоне риска. Для более длинных горизонтов инвестирования характерна сильнее вытянутая форма, причем в левой части облака, состоящей из портфелей с минимальным риском и различным весом (>> 0) корпоративных облигаций, различия в среднегодовой доходности сильно сокращаются с ростом T. Это приводит к практически треугольной форме облака слева. Справа с увеличением горизонта четче формируются вытянутые к концам (правые концы облака образуют портфели, состоящие на 100% из различных мировых индексов акций из таблицы 4) лучи. Таким образом, расположение портфелей, находящихся справа по оси абсцисс, по оси ординат (среднегодовая доходность) становится более разреженным, различия между многими портфелями стираются, в результате можно наблюдать более плотную середину облака с четко прорисованными концами-лучами и лишь небольшим разбросом точек вокруг них. Наглядно полученные результаты представлены на рисунке 8. Для каждой длительности периода инвестирования вычислена дисперсия всех рядов данных. Динамика обоих рядов сильно отличается по амплитуде от рисунка 6, при создании которого не были учтены корпоративные облигации. Различия в полученных рядах дисперсии более значительные. Лишь на наиболее краткосрочных периодах различия в среднегодовой доходности доминируют над различиями в мере риска. Это отражено на рисунке 7 в форме практически круглого и сильно сжатого по оси абсцисс портфельного множества. Уже с 4-летнего горизонта инвестирования ведущую роль играют различия в мере риска, а различия в распределении активов по доходности снижаются с увеличением горизонта инвестирования. Существуют периоды роста дисперсии меры доходности, однако она колеблется вокруг линии с отрицательным наклоном. Дисперсия меры риска (вытянутость облака по оси абсцисс) быстро растет вплоть до 18-летнего периода, а затем колеблется вокруг достигнутого уровня. Рост длительности инвестирования для одних и тех же портфелей ведет к существенному увеличению различий между ними в мере риска при снижении различий в мере доходности. Поэтому с ростом срока держания портфеля распределение активов между акциями и облигациями становится наиболее важным. Распределение активов на долгосрочных горизонтах больше влияет на различия в мере риска, а не доходности.

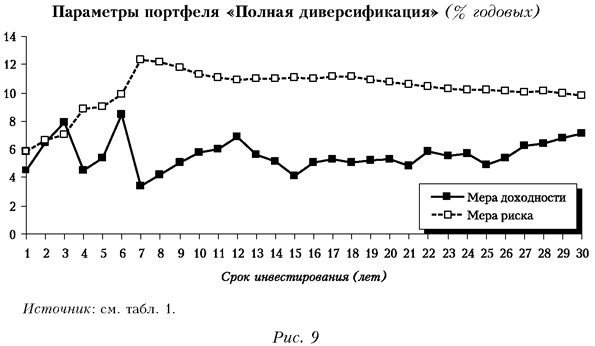

Динамика диверсифицированного портфеля с равными весами всех 10 активов («Полная диверсификация» — 10% в индекс корпоративных облигаций, 10 — в индекс S&P 500 и по 10% в восемь индексов акций разных стран) показана на рисунке 9. Средневзвешенный портфель представляет промежуточное значение между портфелями из акций и корпоративных облигаций, рассмотренных на рисунке 3. Отметим, что на 28-, 29- и 30-летнем горизонте показатели среднегодовой доходности средневзвешенного портфеля и портфеля из акций практически равны. Мера доходности колеблется в одном коридоре, не показывая прироста с увеличением временного горизонта. Для диверсифицированного портфеля характерно небольшое снижение меры риска на длинных периодах инвестирования, однако она все еще существенно превышает меру доходности.

Выявленные закономерности в поведении диверсифицированных портфелей позволяют сделать ряд практических выводов. В отличие от традиционных подходов теории портфельного управления, предполагающих, что при долгосрочных горизонтах инвестирования с точки зрения соотношения доходности и риска вложения в акции более предпочтительны по сравнению с облигациями, примененная в настоящей статье методология позволила обосновать обратное утверждение. С ростом временных горизонтов происходит сближение доходности акций и облигаций, а риски по акциям увеличиваются быстрее, чем по облигациям. Это означает, что для долгосрочных инвесторов вложения в корпоративные облигации более выгодны с точки зрения соотношения доходности и риска по сравнению с инвестициями в акции. При этом устойчивость полученных выводов проверена на примере и российского финансового рынка на меньших горизонтах, и развитых рынков с более длинной историей. На множествах диверсифицированных портфелей обосновано предположение, что при увеличении горизонта инвестирования за прирост каждой единицы доходности инвесторам приходится платить большим относительным приростом меры риска. Это свидетельствует о том, что при управлении портфелями первостепенное внимание необходимо уделять ограничению рисков. При принятии решения о долгосрочной инвестиционной стратегии на период свыше 20 лет следует учитывать в первую очередь риски, присущие каждому потенциальному классу активов в составе портфеля. При длительном горизонте инвестирования (от 10 лет и больше) в процессе формирования инвестиционной стратегии долгосрочные инвесторы больше внимания должны уделять структуре распределения активов, чем отбору инвестиционных и торговых стратегий или конкретных выпусков ценных бумаг, представляющих соответствующие классы активов. Структура распределения активов должна обеспечивать достижение целевого уровня доходности при разумном риске. Для поведения портфельного множества и диверсифицированных портфелей во времени характерно сокращение доходности при существенном росте различий в мере риска. Поэтому долгосрочным инвесторам — как государственным, так и частным — можно рекомендовать периодически проводить реструктуризацию диверсифицированного портфеля с ростом продолжительности владения им. При этом следует сокращать долю рискованных активов, так как их большой вес в долгосрочном портфеле может приводить фактически к сохранению одного уровня доходности при постоянном непропорциональном увеличении риска. По нашему мнению, данные предположения позволяют обосновать целесообразность ориентации портфелей пенсионных накоплений и резервов НПФ преимущественно на облигации различных эмитентов, включая инфраструктурные, что в большей мере соответствует природе обязательств данного типа институциональных инвесторов. Учитывая значимость проблемы влияния временного горизонта инвестирования на доходность и риски указанных портфелей и неоднозначность ее понимания инвесторами и учеными, регулятору целесообразно улучшить режим раскрытия информации о доходности и рисках портфелей пенсионных накоплений и резервов, а также о входящих в них отдельных классах активов, в том числе долгосрочных исторических рядах данных показателей. Это будет способствовать дальнейшему развитию исследований в рассматриваемой сфере, а значит, поиску обоснованных прикладных решений в области портфельного инвестирования. 1 Председатель правительства РФ Д. А. Медведев 23 апреля 2015 г. заявил, что «решение принято, накопительный элемент сохранится» (см. : http://government.ru/meetings/17789). 2 Такая точка зрения сформулирована в ряде работ: Fisher, Lorie, 1964; Mehra, Prescott, 1985; Poterba, Summers, 1988; Siegel, 1992; 1999; 2005; Robertson, Wright, 1998; Ibbotson, Chen, 2003; Ilmanen, 2003; DeLong, Magin, 2009 и др. 3 За 1800—2006 гг. можно построить, например, 202 5-летних, 187 20-летних и 107 100-летних портфелей. 4 The Bloomberg Professional service (the Terminal). http://www.bloomberg.com/. 5 Для рынков акций Франции, Германии, Японии, Великобритании и России из-за ограниченности исторических данных ETFs в расчетах использованы значения соответствующих индексов. Список литературы Абрамов А. Е. (2014). Институциональные инвесторы в мире: особенности деятельности и политика развития: в 2-х кн. Кн. 1. М.: Дело. [Abramov A. E. (2014). The institutional investors in the world: Particularities of activities and development policy: in 2 books. Book 1. Moscow: Delo. (In Russian).] Абрамов А., Радыгин А., Чернова М. (2014). Регулирование финансовых рынков: модели, эволюция, эффективность // Вопросы экономики. № 2. С. 33 — 49. [Abramov A., Radygin A., Chernova M. (2014). Financial markets regulation: Models, evolution, efficiency. Voprosy Ekonomiki, No. 2, pp. 33 — 49. (In Russian).] Абрамов А., Радыгин А., Чернова М., Акшенцева К. (2015). Эффективность управления пенсионными накоплениями: теоретические подходы и эмпирический анализ // Вопросы экономики. № 7. С. 26 — 44. [Abramov A., Radygin A., Chernova M., Akshenntseva K. (2015). Effectiveness of pension saving management: Theoretical and empirical aspects. Voprosy Ekonomiki, No. 7, pp. 26 — 44. (In Russian).] Абрамов А., Чернова М. (2015). Анализ эффективности портфелей негосударственных пенсионных фондов и паевых инвестиционных фондов в Российской Федерации (Препринт «Глобальные рынки и финансовый инжиниринг» № 2015/02). М.: РАНХиГС. [Abramov A., Chernova M. (2015). Analysis of the effectiveness of pension and mutual fund portfolios in Russia (Preprint "Global Markets and Financial Engineering" No. 2015/02). Moscow: RANEPA. (In Russian).] Берзон Н. И., Теплова Т. В. (ред.) (2013). Инновации на финансовых рынках. Нац. исслед. ун-т «Высшая школа экономики». М.: Изд. дом Высшей школы экономики. [Berzon N. I., Teplova T. V. (eds.) (2013). Innovations in financial markets. Moscow: HSE Publ. (In Russian).] Радыгин А. Д. (ред.) (2015). Экономика инвестиционных фондов. М.: Дело. [Radygin A. D. (ed.) (2015). The economics of investment funds. Moscow: Delo. (In Russian).] Сигел Дж. (2010). Долгосрочные инвестиции в акции. Стратегии с высоким доходом и надежностью. 4-е изд. СПб.: Питер. [Siegel J. (2010). Stocks for the long run. The definitive guide to financial market returns and long-term investments. 4th ed. St. Petersburg: Piter. (In Russian).] Brinson G. P., Hood L. R., Beebower G. L. (1986). Determinants of portfolio performance. Financial Analysts Journal, Vol. 42, No. 4, pp. 39—44. Brinson G., Singer B., Beebower G. (1991). Determinants of portfolio performance II. Financial Analysts Journal, Vol. 47, No. 3, pp. 40 — 48. DeLong B. J., Magin K. (2009). The U.S. equity return premium: Past, present, and future. Journal of Economic Perspectives, Vol. 23, No. 1, pp. 193—208. Fisher L., Lorie J. (1964). Rates of return on investment in common stock. Journal of Business, Vol. 37, January, pp. 1—21. Ibbotson R. G., Kaplan P. D. (2000). Does asset allocation policy explain 40, 90, or 100 percent of performance? Financial Analysts Journal, Vol. 56, pp. 26—33. Ibbotson R., Chen P. (2003). Stock market returns in the long run: Participating in the real economy. Financial Analyst Journal, Vol. 59, No. 1, pp. 88 — 98. Ilmanen A. (2003). Expected returns on stocks and bonds. The Journal of Portfolio Management, Vol. 29, No. 2, pp. 7—27. Markowitz Н. (1952). Portfolio selection. The Journal of Finance, Vol. 7, No. 1, pp. 77—91. Markowitz Н. (1995). Portfolio selection. Oxford: Blackwell Publishers. Mehra R., Prescott C. (1985). The equity premium: A puzzle. Journal of Monetary Economics, Vol. 15, No. 2, pp. 145 — 162. Poterba J., Summers L. (1988). Mean reversion in stock returns: Evidence and implications. Journal of Financial Economics, Vol. 22, No. 1, pp. 27—60. Robertson D., Wright S. (1998). The good news and the bad news about long-run stock market returns. Cambridge Working Papers in Economics, No. 9822. Sharpe W. (1970). Portfolio theory and capital markets. N. Y.: McGraw-Hill. Sharpe W. F. (1992). Asset allocation: Management style and performance measurement. Journal of Portfolio Management, Vol. 18, No. 2, pp. 7—19. Siegel J. (1992). The equity premium: Stock and bond returns since 1802. Financial Analysts Journal, Vol. 48, No. 1, pp. 26—36. Siegel J. (1999). Stocks, bonds, the Sharpe ratio, and the investment horizon: A comment. Financial Analysts Journal, Vol. 55, No. 2, pp. 7—8. Siegel J. (2005). Perspectives on the equity risk premium. Financial Analysts Journal, Vol. 61, No. 6, pp. 61—73. Siegel J. (2008). Stocks for the long run. The definitive guide to financial market returns and long-term investment strategies. 4th ed. N. Y.: McGraw Hill.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка