Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Эффективность управления пенсионными накоплениями: теоретические подходы и эмпирический анализ |

|

Абрамов А.Е.

к. э. н. завлабораторией анализа институтов и финансовых рынков Института прикладных экономических исследований (ИПЭИ) Российской академии народного хозяйства и государственной службы при Президенте РФ (РАНХиГС) Радыгин А.Д. д. э. н., проф. декан экономического факультета РАНХиГС член совета директоров Института экономической политики имени Е. Т. Гайдара Чернова М.И. научный сотрудник лаборатории анализа институтов и финансовых рынков ИПЭИ РАНХиГС Акгиенцева К.С. научный сотрудник лаборатории анализа институтов и финансовых рынков ИПЭИ РАНХиГС Современные теоретические подходы и специфика регулированияЭффективность управления пенсионными накоплениями, или способность управляющих ими обеспечивать реальную доходность при приемлемом уровне риска, определяется множеством факторов. Поэтому научная литература по данному вопросу столь многопланова. Обширный пласт исследований посвящен «теории декомпозиции доходности» — изучению роли факторов, влияющих на доходность и риски пенсионных портфелей, включая распределение активов и стратегии активного управления. Дж. Бринсон с соавторами показали, что 90% волатильности общей доходности пенсионных фондов обусловлено распределением инвестиционных активов в их портфелях (Brinson et al., 1986). В более позднем исследовании они подтвердили полученные ранее выводы: распределением активов объяснялось 91,5% волатильности доходности портфеля (Brinson et al., 1991). Аналогичные результаты представлены в исследованиях У. Шарпа (Sharpe, 1992), Р. Ибботсона и П. Каплана (Ibbotson, Kaplan, 2000). По мнению ряда исследователей, доходность пенсионных и взаимных фондов зависит от волатильности самого рынка. К. Хенсел с соавторами пришли к выводу, что 70% волатильности портфелей можно объяснить рыночными колебаниями, а не усилиями управляющих активами (Hensel et al., 1991). В некоторых работах было показано, что рыночные колебания определяют от 40 до более 90% волатильности доходности (Vardharaj, Fabozzi, 2007; Xiong et al., 2010; Aglietta et al., 2012). Несмотря на различия в оценке влияния самого рынка на доходность портфелей пенсионных накоплений, большинство исследователей согласны с тем, что основное внимание должно уделяться распределению активов в данных портфелях, а не поиску стратегий активного управления. На примере портфелей пенсионных накоплений НПФ и паевых фондов в России в исследовании А. Абрамова и М. Черновой (2015) показано, что только примерно 25% доходности НПФ и У3 доходности открытых и интервальных ПИФов определяются стратегиями активного управления, остальное зависит от распределения активов. Эффективность управления пенсионными накоплениями во многом обусловлена гибкостью настройки режимов государственного регулирования и надзора в данной сфере. Жесткие ограничения состава и структуры пенсионных накоплений, практикуемые преимущественно в развивающихся странах, часто искусственно ограничивают свободу маневра управляющих при распределении активов и сдерживают инвестиции, связанные с повышенным риском. Нередко это снижает доходность портфелей долгосрочных инвестиций, что негативно отражается на экономическом росте. По оценкам Р. Кроче с соавторами, установление избыточных пруденциальных требований вынуждает институциональных инвесторов ориентироваться на краткосрочные (short-termist) интересы (Сгосе et al., 2011). Это проявляется в сокращении срока владения финансовыми активами и повышенной оборачиваемости инвестиционных портфелей; в сокращении вложений в менее ликвидные и более рискованные активы, например в инфраструктуру и венчурный капитал; в увлечении хедж-фондами и высокочастотной торговлей; в предрасположенности управляющих накоплениями к «стадному поведению» на фондовом рынке. Согласно Зеленой книге о долгосрочных источниках финансирования европейской экономики, подготовленной экспертами Европейского союза в ходе реализации Стратегии развития Европы до 2020 г., требуется тщательный мониторинг кумулятивного эффекта пруденциальных реформ, чтобы минимизировать негативные последствия для финансирования производительных долгосрочных инвестиций (European Commission, 2013). Необходимость лучше учитывать фактор «длинных» денег при формировании правил регулирования и надзора на финансовом рынке отмечается в исследовании А. Абрамова и др. (2014). Большинство развитых стран используют «правило разумного инвестора» (ПРИ) в сочетании с мерами пруденциального надзора за деятельностью пенсионных фондов. Например, по мнению экспертов Всемирного банка, введение действенных правил пруденциального надзора в отношении пенсионных накоплений в Дании и Мексике позволило существенно либерализовать требования к составу и структуре их активов (Rocha et al., 2008. P. 11). При этом не менее значим, чем пруденциальный надзор, общественный контроль за их деятельностью, прежде всего со стороны академического сообщества. Вот почему одна из ключевых задач регулятора — обеспечить необходимую прозрачность отчетности пенсионных фондов и ее доступность для общества. В книге, посвященной регулированию пенсионной системы, Ф. Дэвис следующим образом определяет ПРИ: «Деньги должны инвестироваться исключительно в интересах бенефициариев, а инвестиции должны быть сделаны с заботой, умением, осмотрительностью и усердием в обстоятельствах, подразумевающих, что именно так действовал бы благоразумный человек, обладающий такими же способностями и знаниями предмета при ведении дел на собственном предприятии, аналогичном по характеру и целям» (Davis, 1995). По нашим расчетам на основании данных ОЭСР1, в 2013 г. из 68 стран, по которым велся учет ограничений состава и структуры портфелей автономных пенсионных фондов, 16 использовали правило разумного инвестора. Вопрос о том, насколько ПРИ способствует повышению эффективности управления портфелями пенсионных накоплений, остается открытым, поскольку из-за ограниченности данных этой теме посвящено немного работ. Например, на основании исследования выборки пенсионных фондов из семи стран — членов ОЭСР за период 1980 — 1995 гг. авторы пришли к выводу, что в странах, где действует ПРИ, доходность портфелей выше, а риски ниже (Davis, Yu-Wei, 2009. P. 36). К аналогичным выводам о более высокой доходности пенсионных фондов в странах с ПРИ пришел М. Кьюссер (Queisser, 2000). Успешность инвестирования в долгосрочной перспективе в большей мере определяется организацией процесса, чем удачными инвестиционными решениями в области активного управления портфелями. Не случайно, по мнению экспертов Всемирного банка, в передовых практиках пруденциального надзора над пенсионными фондами часто больше внимания уделяют именно организационным аспектам (Rändle, Rudolph, 2014). Важно также качество корпоративного управления в пенсионном фонде. По некоторым данным, фонды с более высоким уровнем корпоративного управления в среднем за год получали доходность на 2,4% выше, чем фонды с более низким уровнем (Ambachtsheer et al., 2008). По данным ОЭСР, в 2013 г. стоимость инвестиционных портфелей пенсионных фондов в мире составляла 24,7 трлн долл., или 34,8% глобального ВВП. По критерию относительного уровня развития пенсионных накоплений Россия относится к числу аутсайдеров среди группы из 67 стран, по которым раскрываются значения соответствующего показателя: в 2013 г. пенсионные накопления составляли 3,5 трлн руб., или 5,3% ВВП. Россия занимала 53-е место (Абрамов, 2014. С. 27). Неразвитость пенсионных накоплений и регулярно возникающие в обществе дискуссии о целесообразности сохранить их обязательный характер во многом стали следствием недостаточно прозрачного и эффективного управления ими. Поэтому в настоящей статье мы проанализируем проблемы регулирования и организации деятельности пенсионных фондов, влияющие на результативность управления пенсионными накоплениями. Результативность правила разумного инвестораДля оценки результативности правила разумного инвестора мы проанализировали показатели доходности и риска по 10 суверенным пенсионным фондам, 11 государственным пенсионным фондам (1-й уровень пенсионной системы) и 73 частным пенсионным фондам и планам за 2005-2013 гг. (поэтому представительными можно считать 9- и 5-летний периоды). В качестве бенчмарка (эталона для сравнения) выбран индекс The Treasury High Quality Market (HQM) Corporate Bond Yield Curve 20 лет, используемый Казначейством США в качестве индикатора доходности государственных и муниципальных пенсионных фондов. В таблице 1 приведены данные о реальной доходности и рисках портфелей пенсионных фондов. Таблица 1Реальная среднегеометрическая доходность пенсионных фондов в 2005-2013 гг. (% годовых)

Примечание. Здесь и далее в таблицах в качестве показателя риска использовано стандартное отклонение, рассчитанное по данным годовой доходности фонда за соответствующий период. Источник: расчеты авторов по данным статистики ОЭСР и отчетности пенсионных фондов. Особенность портфельного управления в суверенных пенсионных фондах в том, что государство не только осуществляет регулирование, но и непосредственно участвует в управлении активами. Поэтому суверенные фонды, как правило, в большей мере руководствуются ПРИ. В 2005-2013 гг. среднегодовая доходность суверенных пенсионных фондов составила 3,81%, а у бенчмарка — лишь 3,4%; однако стандартное отклонение по выборке суверенных фондов существенно превысило показатель риска бенчмарка. Аналогичная закономерность наблюдалась и в краткосрочном периоде 2009-2013 гг.Согласно данным по группе государственных пенсионных фондов за 9-летний период, их реальная доходность (3,16% годовых) меньше, чем у суверенных фондов (3,81%) и бенчмарка (3,4%). Стандартное отклонение 6,2% ниже, чем у суверенных фондов, но существенно выше, чем у бенчмарка. В посткризисный период 2009-2013 гг. средняя по выборке реальная доходность государственных пенсионных фондов достигла 4,0% годовых, уступив показателю суверенных фондов (5,97%), но превысив уровень бенчмарка (3,8%). Аналогичным было поведение показателя риска. По выборке государственных пенсионных фондов можно констатировать, что реальная доходность их портфелей, как правило, ниже, чем суверенных пенсионных фондов. Это может свидетельствовать о преимуществах подхода к инвестированию на основе ПРИ, чаще применяемого в суверенных фондах, по сравнению с более формализованными правилами регулирования состава и структуры активов государственных пенсионных фондов. Однако последние приносят положительную реальную доходность, которая выше, чем у бенчмарка. При этом показатели риска у них оказались ниже, чем у суверенных фондов, но значительно выше уровня бенчмарка. Согласно данным о корпоративных и индивидуальных пенсионных фондах и планах за 2005-2013 гг., по среднему размеру реальной доходности на уровне 2,5% корпоративные и индивидуальные планы уступили суверенным и государственным пенсионным фондам, а также бенчмарку. Средняя реальная доходность индивидуальных планов (2,97%) была несколько выше доходности корпоративных (2,26%). На более коротком горизонте инвестирования, в 2009-2013 гг., наблюдались схожие тенденции. Единственное отличие в том, что средняя доходность по выборке корпоративных и индивидуальных планов (4,06%) оказалась выше, чем у государственных пенсионных фондов (4,0%) и бенчмарка (3,8%), однако ниже средней доходности суверенных фондов (5,97%). Средняя реальная доходность индивидуальных пенсионных планов (4,5%) была несколько выше, чем корпоративных (3,78%). По уровню риска за 5- и 9-летний периоды корпоративные и индивидуальные пенсионные планы оказались более предпочтительными по сравнению с суверенными фондами, но превысили показатели государственных пенсионных фондов и бенчмарка. Корпоративные и индивидуальные пенсионные планы, как правило, приносят меньшую реальную доходность, чем портфели суверенных пенсионных фондов. Это можно объяснить тем, что последними, как правило, управляют центральные банки или специальные правительственные структуры. В силу своего статуса они лучше информированы о финансовом рынке и, имея солидный бюджет, могут минимизировать свое вознаграждение за управление данными портфелями. Даже если в отношении портфелей суверенных фондов установлены строгие ограничения по составу и структуре активов, наличие административного ресурса у управляющей структуры, как правило, позволяет принимать более гибкие решения о распределении активов, то есть де-факто руководствоваться ПРИ. Больший размер средней доходности по индивидуальным пенсионным планам по сравнению с корпоративными объясняется более либеральными правилами регулирования портфелей первых. В индивидуальных планах инвестиционные риски обычно несет непосредственно их участник, а в корпоративных программах они полностью или частично лежат на работодателях и администраторах пенсионных планов. В настоящее время в сфере регулирования пенсионных накоплений в России вряд ли можно полностью перейти к ПРИ. Однако по мере внедрения новых правил надзора, предусматривающих формирование резервов НПФ в зависимости от рискованности вложений, ряд искусственных ограничений по составу и структуре активов может быть пересмотрен или отменен. В НПФ и частных управляющих компаниях (ЧУК) доля вложения пенсионных накоплений в акции не должна превышать 65% при условии, что акции включены хотя бы в один биржевой котировальный список высшего уровня. Согласно данным ОЭСР, в 2012 г. самая высокая доля акций в портфелях автономных пенсионных фондов отмечена в Намибии и Гонконге — соответственно 56,5 и 56,1%, в среднем — 15,1%. В этих условиях ограничение 65% для российских НПФ и ЧУК настолько завышено, что его отмена вряд ли повлияет на поведение участников рынка. Аналогичные выводы можно сделать в отношении «потолка» 80% для вложений пенсионных накоплений в корпоративные облигации российских эмитентов. В 2012 г. лишь в Албании, Коста-Рике, Чехии и Румынии доля облигаций в структуре портфелей пенсионных накоплений превышала 80%; средняя доля облигаций в портфелях автономных пенсионных фондов составила 45,5%. Ограничены инвестиции пенсионных накоплений в паевые инвестиционные фонды. По данным ОЭСР, в 2001-2012 гг. доля взаимных фондов в мире увеличилась вдвое — с 10,1 до 20,4%. Такие фонды предоставляют самый простой и экономичный способ построить диверсифицированный портфель пенсионных фондов. Им присущи высокий уровень прозрачности, низкие издержки и высокая ликвидность акций (паев). Несоответствие российских ПИФов данным критериям во многом связано с действующими ограничениями на инвестирование в них активов внутренних институциональных инвесторов. В крупных открытых и инвестиционных ПИФах ниже издержки управления и выше уровень доходности (Радыгин и др., 2015). Доходность в разных типах пенсионных плановПроблему положительной реальной доходности пенсионных фондов отметили авторы доклада компании Better Finance, подготовленного в 2014 г. по заказу Европейской Комиссии (Berthon et al., 2014). Изучив результаты работы частных пенсионных планов в восьми странах ЕС за 2000-2013 гг., авторы пришли к выводу, что в большинстве стран частные пенсионные планы, как правило, не обеспечивали положительную реальную доходность. Они особо выделили проблему низкого уровня раскрытия информации в большинстве пенсионных и сберегательных планов в ЕС. Доходность и риски пенсионных планов на разных горизонтах инвестирования представлены в таблице 2. За последние девять и пять лет наблюдаются одинаковые тенденции: распределительные планы характеризуются самыми высокими параметрами реальной доходности и рисков, а сберегательные планы в виде страховых продуктов (аннуитеты, паевые фонды страховщиков) имеют самые низкие значения реальной доходности и стандартного отклонения. Таблица 2 Реальная среднегеометрическая доходность корпоративных и индивидуальных пенсионных фондов и планов в 2000-2013 гг. (% годовых)

Источник: расчеты авторов по данным статистики ОЭСР и отчетности пенсионных фондов. В распределительных планах наиболее четко формализованы пенсионные обязательства, администратору заранее известна минимальная внутренняя ставка дисконтирования, при которой достигаются баланс активов и обязательств пенсионного фонда, а также необходимый коэффициент фондирования пенсионных обязательств. Администратор изначально ориентирован на доходность от инвестиций в размере не ниже внутренней ставки дисконтирования. В противном случае он должен регулярно повышать ставки пенсионных взносов, что всегда болезненно воспринимается участниками пенсионной системы. Это заставляет его искать пути повышения доходности, в том числе принимать повышенные риски и использовать лучшие практики в сфере портфельного управления и мониторинга рисков.Компании по страхованию жизни, как правило, также имеют строго формализованные обязательства перед застрахованными лицами. По сравнению с пенсионными планами с установленными выплатами у них меньше возможностей корректировать размер страховых премий. По этим причинам страховые компании вынуждены придерживаться значительно более консервативной структуры пенсионных портфелей, ориентируясь на невысокую реальную доходность при минимальном риске. В накопительных пенсионных планах риски низкой доходности пенсионных портфелей, как правило, несут непосредственно бенефициары. В этом случае риски оппортунистического поведения администратора пенсионной схемы в части доходности инвестирования пенсионных накоплений и резервов значительно выше, чем при распределительных планах и страховых продуктах. При накопительных пенсионных схемах нужны дополнительные методы решения агентской проблемы, прежде всего в области управления пенсионными портфелями и публичности их отчетности. По нашему мнению, эти механизмы должны предусматривать более жесткий мониторинг эффективности управления портфелями со стороны не только государственного органа надзора, но и профессионального сообщества, оказывающего услуги участникам пенсионных программ в области инвестиционного консультирования, аналитики, раскрытия информации, финансовой грамотности. Мы имеем в виду регулярный мониторинг правильности инвестиционной стратегии и целевого распределения активов, а также точности следования объявленным целям и стратегиям; контроль доходности вложений по каждому классу инвестиционных активов, результативности диверсификации портфелей, издержек участников пенсионной системы и т. п. Но при этом необходим качественно иной уровень раскрытия информации о пенсионных фондах и планах в сфере управления пенсионными портфелями. Факторы, влияющие на доходность пенсионных фондов и плановНа уровень доходности пенсионных фондов могут влиять факторы, связанные с особенностями экономики, финансовой системы и корпоративного управления в разных странах. Для выявления этих особенностей мы рассмотрели показатели деятельности фондов в 60 странах за период 2005—2012 гг. Выборка пенсионных фондов была разделена на три группы: государственные, суверенные и другие (корпоративные и индивидуальные) фонды. В качестве объясняемого показателя принята реальная годовая доходность пенсионного фонда; в качестве объясняющих — макроэкономические характеристики рассматриваемых стран, например уровень ВВП, система права, уровень эффективности правительства, уровень защиты миноритарных инвесторов и др., а также дамми-переменные, характеризующие тип пенсионного плана (страховой, распределительный, накопительный или суверенный). Результаты оценок (табл. 3) несколько отличаются для разных групп фондов, также существенно различаются размеры соответствующих выборок. Однако на основе значимости оценок коэффициентов при факторах можно делать выводы об их влиянии на доходность пенсионных фондов. Таблица 3 Реальная доходность пенсионных портфелей

Примечания. В скобках приведено значение стандартной ошибки. Уровни значимости коэффициентов: *р < 0,1, **р < 0,05, ***р < 0,01. Источник: расчеты авторов. Доходность государственных пенсионных фондов положительно связана с принадлежностью страны к французской системе права и отрицательно — к скандинавской. Для суверенных фондов отмечена положительная связь между доходностью и принадлежностью к немецкой системе права. Однако для корпоративных и индивидуальных фондов характерна отрицательная связь между реальной доходностью и принадлежностью как к немецкой, так и к английской системам права. Важна, на наш взгляд, связь между уровнем эффективности правительства и реальной доходностью пенсионных фондов. Положительная корреляция между эффективностью деятельности исполнительной власти и реальной доходностью фондов говорит о высокой значимости регулирования в обеспечении эффективности управления пенсионными резервами и накоплениями. Как было отмечено выше, волатильность на фондовом рынке — один из ключевых факторов доходности инвестиционного портфеля. Волатильность рынка в целом прямо связана с уровнем его развития, важным элементом которого выступает защищенность прав собственности, особенно миноритарных инвесторов. Результаты расчетов, представленные в таблице 3, показывают, что чем выше уровень защиты прав миноритариев, тем ниже доходность суверенных фондов, корпоративных и индивидуальных планов. Таким образом, повышение уровня их защиты снижает и риски инвестирования, и доходность. Уровень благосостояния страны в целом повышает доходность пенсионных накоплений в государственных, корпоративных и индивидуальных фондах. Размер экономики (стоимостный объем ВВП) отрицательно связан с доходностью фондов, что свидетельствует о наличии возможностей в малых странах обеспечить эффективность управления пенсионными накоплениями Положительная связь между уровнем капитализации листингуемых компаний и реальной доходностью выявлена для всех групп фондов. Можно сказать, что чем больше фондовый рынок, на котором размещаются пенсионные накопления и резервы, тем выше получаемая доходность. Для корпоративных и индивидуальных фондов также обнаружено положительное влияние рыночного индекса на реальную доходность, что отражает эффект более высокого уровня доходности на рынке и возможности получать повышенную доходность благодаря тому, что их инвестиционные портфели имеют более свободную структуру, чем в государственных и суверенных фондах. Отметим, что не выявлено влияние общего уровня рыночного риска на реальную доходность всех групп фондов. Что касается индивидуальных характеристик рассматриваемых фондов (дамми-показателей типов пенсионных планов), то значимая связь между ними и реальной доходностью обнаружена только для государственных фондов с накопительными и фондируемыми пенсионными схемами.

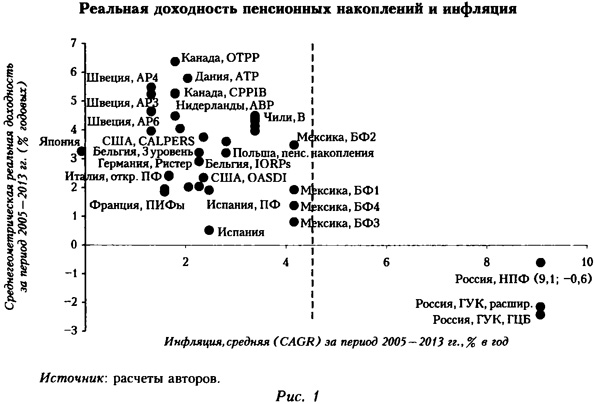

Отдельно выделим связь между реальной доходностью пенсионных планов и уровнем инфляции. Как показано на рисунке 1, в 2005-2013 гг. среднегеометрическая реальная доходность большинства пенсионных планов в мире была положительной, но в России аналогичный показатель для портфелей пенсионных накоплений находился в отрицательной зоне. При среднем уровне инфляции за рассматриваемый период 9,1% средневзвешенная доходность пенсионных накоплений в НПФ составляла -0,6% годовых, а расширенного портфеля и портфеля госбумаг ГУК — соответственно -2,1 и -2,4%. Однако это не означает, что результаты управления портфелями пенсионных накоплений в России были плохими. Результаты по всем другим портфелям показывают, что область положительной реальной доходности начинается только при инфляции 4,0—4,5%. Текущий показатель ИПЦ в России более чем в два раза превышает данный уровень. Поэтому основные резервы обеспечения положительной реальной доходности в России скорее связаны с повышением эффективности деятельности правительства и Банка России, прежде всего их антиинфляционной политики, чем с профессионализмом управляющих инвестициями (хотя и здесь имеются резервы). Именно поэтому судьба накопительной пенсии в России во многом зависит от того, удастся ли ЦБ РФ и монетарным властям в целом достичь планируемого уровня инфляции 4% в 2017 г. Анализ требований к составу и структуре пенсионных накопленийРезультативность управления пенсионными накоплениями зависит от требований к составу и структуре пенсионных портфелей. Для оценки такого влияния мы составили базу данных по 59 странам, включая Российскую Федерацию, за 2010—2012 гг. Такой временной период содержит полные и актуальные данные о регулировании в выбранных странах. Для стран с несколькими пенсионными схемами получены средние ограничения на веса активов. Так как мы стремились определить влияние макроэкономических факторов на степень жесткости регулирования, включение ограничений на каждую пенсионную схему привело бы к смещенным результатам оценки. Для формирования показателя, характеризующего общую оценку регулирования инвестиционных процессов пенсионных планов в каждой стране, мы создали индекс мягкости ограничений. Он составлен на основании данных об ограничениях на максимально возможный вес каждого класса активов в составе инвестиционного портфеля пенсионных фондов. Это позволило в общем оценить степень и направление влияния факторов и создать основу для дальнейшего, более узкого исследования зависимостей для каждого класса активов. Все они ранжированы в соответствии со степенью риска. При этом пришлось пренебречь различиями в странах и регионах, а также в рискованности различных сегментов их финансовых рынков, что могло повлиять на объективность данной классификации. В использованную базу данных включены законодательно установленные максимальные пределы инвестирования в основные классы активов в форме ограничений (в порядке возрастания степени риска актива):

Индекс мягкости ограничений для каждой страны и года получен как сумма взвешенных ограничений по каждому классу активов с соответствующими весами согласно ранжированию по риску. Таким образом, в общем индексе чем выше риск активов, тем больше их вес. Это позволяет смягчить значимость ограничений для менее рискованных активов, но не исключить их из анализа полностью. Акцент на рискованных активах дал возможность оценить различия в подходах к ограничению инвестиций в наиболее волатильные активы. Исходя из общей структуры первоначальной базы данных и особенностей построения индекса мягкости ограничений, можно выделить следующие его свойства:

На следующем этапе отобрано 16 факторов, которые потенциально могут влиять на жесткость регулирования инвестиционного процесса пенсионных фондов в стране. Проанализированы макроэкономические факторы и межстрановые рейтинги. Первая группа факторов включает дискретные переменные, которые отражают различные характеристики стран. Так, использована классификация стран по принадлежности к правовым моделям: англосаксонская (значение переменной 1), скандинавская (2), французская (3), немецкая (4). Рост значения переменных характеризует усиление жесткости правовой системы (от использования системы прецедентов до приоритета законодательства). В анализ включена классификация стран по религиозной принадлежности (для большой части населения). Классификация стран по региону приведена для проверки гипотезы о том, что чем больше развитых стран в регионе, тем менее жесткими должны быть ограничения. Более развитые регионы меньше подвержены рискам падения финансовых рынков в силу высокой концентрации экономически стабильных и мощных стран. Ранжирование произведено в порядке предполагаемого повышения мягкости регулирования:

Классификация стран по уровню дохода и показатель ВВП на душу населения, который был непрерывной переменной, выбраны для проверки гипотезы о том, что чем выше уровень развития страны, тем менее жесткие ограничения может выбрать государство. Развитые страны способны абсорбировать некоторые шоки с меньшими потерями и соответственно могут позволить более свободное инвестирование пенсионных средств. Классификация дискретной переменной income (доход) идет от группы стран с самым высоким уровнем дохода (группа 1) до группы стран с низким уровнем (группа 4). Предполагается, что построенная таким образом переменная будет отрицательно влиять на индекс мягкости ограничений. Напротив, ВВП на душу населения должен положительно влиять на зависимую переменную. Для оценки степени вмешательства государства в экономику и социальную сферу страны включены такие факторы, как объем государственного долга (доля от ВВП) и текущие расходы государства. Предполагается, что чем они выше, тем больше вмешательство государства. Это обусловливает более строгий контроль и более жесткое регулирование, в том числе использование более жестких ограничений на такие классы активов, как акции и зарубежные активы. Предполагается, что перечисленные факторы отрицательно влияют на индекс мягкости ограничений. Расходы государства на социальную безопасность и благосостояние включены в процентах к ВВП. При этом подразумевается, что чем сильнее государство социально ориентировано, тем, вероятно, более строгими будут ограничения для пенсионных фондов. Инфляция выступает негативным фактором для инвестиционной деятельности пенсионных фондов: ее повышение снижает реальную доходность инвестирования и ведет к рискам неплатежеспособности или нарушению сохранности средств. Соответственно в странах с более высокой инфляцией, при прочих равных условиях, требуются большее вмешательство и контроль со стороны государства. Развитость финансового рынка в стране также может влиять на регулирование процессов инвестирования. На более развитых рынках выше ликвидность, меньше риски, а также шире возможности диверсификации портфеля внутри каждого класса активов и опций для хеджирования. Нулевая гипотеза заключается в положительном влиянии показателя рыночной капитализации финансового рынка страны на индекс мягкости ограничений. К группе факторов, характеризующих возможность диверсификации, относится количество компаний в национальном листинге. Чем больше ценных бумаг обращается на рынке, тем шире возможности пенсионных фондов по снижению и хеджированию риска. Поэтому при большом пуле компаний в листинге государству не требуется жесткий контроль, и, при прочих равных условиях, ограничения на инвестирование могут смягчаться. Финансовый рынок также характеризуется доходностью и риском. В качестве меры его общей доходности выбран прирост рыночной капитализации. Нулевая гипотеза заключается в положительном влиянии общей доходности финансового рынка на индекс мягкости ограничений. Для оценки риска использовано стандартное отклонение рассчитанной доходности финансового рынка за предшествующие девять лет. Предполагается, что риск будет отрицательно влиять на индекс мягкости ограничений. Чем выше доля инвестиционных и пенсионных фондов в ВВП страны, тем слабее должны быть ограничения. Это позволяет снизить системные риски и диверсифицировать их между фондами. В исследование включены еще два индикатора. Степень регулирования зависит от показателя эффективности государства (Government Effectiveness), который построен в рамках проекта Worldwide Governance Indicators. Эффективное управление государством позволяет ослабить ограничения и регулирование в целом. В качестве косвенного показателя эффективности экономики и государства использован показатель природы конкурентных преимуществ Всемирного экономического форума (ВЭФ). Он принимает минимальное значение, если основными преимуществами страны выступают снижение издержек или природные ресурсы, и максимальное, если в стране применяются уникальные технологии или продукты. Экономика эффективнее, если факторы, лежащие в основе ее конкурентных преимуществ, более технологичные. По мере повышения эффективности экономики снижается жесткость регулирования. Для оценки основных зависимостей построены и оценены четыре типа моделей. Спецификации 1-3 включают факторы согласно выделенным группам: дискретные макроэкономические, непрерывные макроэкономические и факторы финансового рынка. Спецификация 4 объединяет выборочные факторы из всех групп. Зависимыми переменными выступают составленный индекс мягкости ограничений, ограничения на инвестирование в акции, частные и розничные инвестиционные фонды. Результаты оценки представлены в таблице 4. Та6лица 4Оценка множественных регрессий для индекса мягкости ограничений

Примечание. Для коэффициентов, в том числе регрессии (F-test) коэффициента детерминации, значимость на уровне: *р < 0,1, **р < 0,05, ***р < 0,01. Источник: расчеты авторов. Знаки полученных коэффициентов подтверждают ожидаемое направление влияния факторов. Например, при исследовании классификации стран по принадлежности к правовой модели знаки коэффициентов значимо отрицательные. Если в двух странах, при прочих равных условиях, различные правовые системы, причем в одной — более жесткая, то это приводит к большему вмешательству государства и ужесточению регулирования, что, в свою очередь, повышает ограничения на инвестирование. Классификация стран по уровню дохода имеет значимое отрицательное влияние. Аналогично ожидаемо значим и положителен коэффициент при ВВП на душу населения. Инфляция негативно влияет на экономическую стабильность и приводит к снижению реальной доходности инвестирования, угрожая сохранности пенсионных накоплений. Поэтому с ростом инфляции приоритеты государства должны смещаться в сторону обеспечения минимальных пенсионных выплат (а не повышения их доходности), что предполагает ужесточение ограничений на инвестирование. Для таких факторов, как государственный долг и расходы правительства, коэффициенты оказались значимыми, но имели обратный знак. Государственный долг может неодинаково влиять на ограничения для разных классов активов. При его росте правительство снижает ограничения на инвестирование как в государственные облигации, так и во все остальные инструменты, смягчая регулирование в целом. (В противном случае могут возникнуть неверные стимулы, снизится эффективность регулирования и процесса инвестирования пенсионных накоплений.) В группе факторов финансового рынка ожидаемо отрицательное и значимое влияние риска. Остальные характеристики финансового рынка ожидаемо положительно влияют на смягчение ограничений, и все нулевые гипотезы выполняются на уровне 5%, кроме рыночной капитализации. Последнее можно объяснить тем, что при росте финансового рынка увеличивается число ценных бумаг и возникают трудности в его регулировании, в результате требуется большее вмешательство государства.

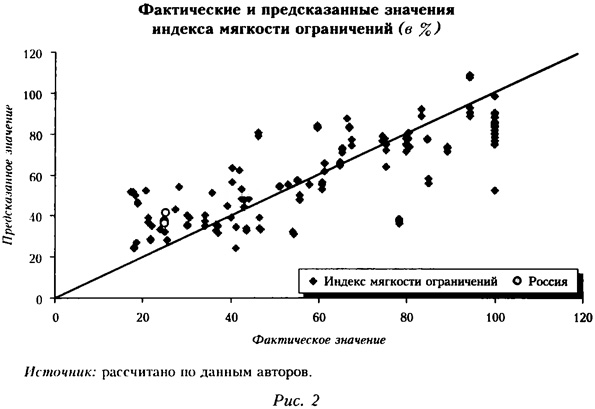

Принимая модель с комбинированными факторами за основную, мы построили ряд прогнозных значений (рис. 2). Для России прогнозные данные представлены в таблице 4 для каждой построенной модели. Полученные результаты позволяют сделать вывод, что в России регулирование инвестирования пенсионных накоплений должно быть мягче, чем фактическое. Составленный индекс в 2012 г. принял значение 25,35%, а предсказанное по построенным моделям находится в диапазоне от 40,31 до 57,04%, при этом финансовые факторы имеют наименьшее рекомендуемое значение. Если судить по полученным оценкам модели с использованием только макроэкономических факторов (модели 1 и 2, табл. 4), то экономика России готова к более либеральному регулированию инвестиций. Подобная оценка с точки зрения факторов финансового рынка свидетельствует о несколько меньшей степени ее готовности. Ограничения на отдельные классы активов исследованы независимо от анализа агрегированного индекса мягкости ограничений. Для этого построены и оценены модели с такими же наборами факторов для класса активов «розничные инвестиционные фонды». Это позволило проверить состоятельность результатов и сделанных выводов. Если в некоторой стране используется несколько пенсионных накопительных схем, то для анализа выбирались наиболее либеральные ограничения на классы активов из них. Результаты оценки моделей для ограничений на инвестирование в розничные инвестиционные фонды представлены в таблице 5. Таблица 5Оценка множественных регрессий для ограничений на инвестирование в розничные инвестиционные фонды

Примечание. См. табл. 4. Источник: расчеты авторов. По результатам оценки большинство коэффициентов приняли предполагаемый знак и соответствуют нулевым гипотезам. Полученные оценки различных спецификаций (относительно набора используемых факторов) модели говорят о том, что состоянию экономики России в 2012 г. соответствовало ограничение на инвестирование в розничные инвестиционные фонды в диапазоне от 51,33 до 64,66%. В России инвестирование в этот класс активов разрешено лишь для резервов в негосударственных пенсионных фондах. Тем не менее, согласно анализу мирового опыта, состояние экономики России в целом позволяет перейти к более мягкому регулированию процесса инвестирования и разрешить использовать этот класс активов. Подведем некоторые итоги. По уровню реальной доходности и эффективности управления пенсионными накоплениями российские НПФ пока заметно отстают от аналогичных структур во многих странах. В значительной мере это обусловлено повышенным уровнем инфляции, что не позволяет получать стабильную реальную доходность. Однако основные резервы лежат в сфере улучшения регулирования НПФ и организации их деятельности. По итогам оценки представленных моделей можно рекомендовать ослабить имеющиеся ограничения на инвестирование в рассмотренные активы. Одновременно нужно сформировать гибкую систему пруденциального надзора, предусматривающую правило резервирования финансового результата фондов при инвестировании в более рискованные активы. Это предполагает возможность инвестировать пенсионные накопления в различные иностранные ценные бумаги, помимо ETFs, паи российских ПИФов, включая открытые и интервальные фонды, рентные закрытые ПИФы, фонды венчурных и прямых инвестиций. Необходимо качественно улучшить раскрытие информации об инвестировании пенсионных накоплений. Формы специальной отчетности НПФ о формировании и распределении пенсионных накоплений, их инвестировании, доходах и расходах, связанных с инвестированием пенсионных накоплений, о застрахованных лицах, о стоимости имущества, предназначенного для обеспечения уставной деятельности НПФ (формы 1 — 6), должны быть доступны общественности. Кроме того, нужно сделать более информативными формы отчетности НПФ, позволяющие анализировать эффективность распределения портфелей пенсионных накоплений. 1 http: www.oecd.org finance private-pensions, annualsurveyofinvestmentregulationof-pensionfunds.htm. Список литературы Абрамов А., Радыгин А., Чернова М. (2014). Регулирование финансовых рынков: модели, эволюция, эффективность // Вопросы экономики. JsJb 2. С. 33—49. [Abramov A., Radygin A., Chernova М. (2014). Financial markets regulation: Models, evolution, efficiency. Voprosy Ekonomiki, No. 2, pp. 33 — 49. (In Russian).] Абрамов A.E. (2014). Институциональные инвесторы в мире: особенности деятельности и политика развития: в 2 кн. Кн. 1 / Науч. ред. А. Д. Радыгин. М.: Дело. [Abramov А. Е. (2014). The institutional investors in the world: Particularities of activities and development policy: In 2 books. Book 1 / A. D. Radygin (ed.). Moscow: Delo. (In Russian).] Абрамов А., Чернова M. (2015). Анализ эффективности портфелей негосударственных пенсионных фондов и паевых инвестиционных фондов в Российской Федерации // Глобальные рынки и финансовый инжиниринг. Т. 2. Jsfe 1. С. 15 — 40. [Abramov A., Chernova М. (2015). Analysis of the effectiveness of pension and mutual fund portfolios in Russia. Globalnye Rynki і Finansovyi Inzhiniring, Vol. 2, No. 1, pp. 15-40. (In Russian).] Радыгин А. Д. (ред.) (2015). Экономика инвестиционных фондов. М.: Дело. [Radygin A. D. (ed.) (2015). The economics of investment funds. Moscow: Delo. (In Russian).] Aglietta M., Впёте M., Rigot S., Signori O. (2012). Rehabilitating the role of active management for pension funds. Journal of Banking and Finance, Vol. 36, No. 9, pp. 2565- 2574. Ambachtsheer K., Capelle R., Lum H. (2008). The pension governance deficit: Still with us. Rotman International Journal of Pension Management, Vol. 1, No. 1, pp. 14—21. Berthon J., Davydoff D., Gabaut L. (2014). Pension savings: The real return. Brussels: The European Federation of Financial Services Users. Brinson G. P., Hood L. R., Beebower G. L. (1986). Determinants of portfolio performance. Financial Analysts Journal, Vol. 42, No. 4, pp. 39-44. Brinson G., Singer В., Beebower G. (1991). Determinants of portfolio performance II. Financial Analysts Journal, Vol. 47, No. 3, pp. 40 48. Сгосе R. D., Stewart F., Yermo J. (2011). Promoting longer-term investment by institutional investors: Selected issues and policies. OECD Journal: Financial Market Trends, Vol. 2011, No. 1, pp. 145-164. Davis P. (1995). Pension funds: Retirement income security, and capital markets. An international perspective. Oxford: Clarendon Press. Davis P., Yu-Wei H. (2009). Should pension investing be regulated? Rotman International Journal of Pension Management. Vol. 2, No. 1, pp. 34 — 42. European Commission (2013). Green Paper: Long-term financing of the European economy. Brussels. March 23. Hensel C., Ezra D., Ilkiw J. (1991). The importance of the asset allocation decision. Financial Analysts Journal, Vol. 47, No. 4, pp. 65—72. Ibbotson R. G., Kaplan P. D. (2000). Does asset allocation policy explain 40, 90, or 100 percent of performance? Financial Analysts Journal, Vol. 56, No. 1, pp. 26 — 33. Queisser M. (2000). Pension reform and international organisations: From conflict to convergence. International Social Security Review, Vol. 53, No. 2, pp. 31 — 45. Randle Т., Rudolph H. (2014). Pension risk and risk-based supervision in defined contribution pension funds. World Bank Policy Research Working Paper, No. WPS6813. Rocha R., Brunner G., Hinz R. (eds.) (2008). Risk-based supervision of pension funds: Emerging practices and challenges. Washington, DC: International Bank for Reconstruction and Development, World Bank. Sharpe W. F. (1992). Asset allocation: Management style and performance measurement. Journal of Portfolio Management, Vol. 18, No. 2, pp. 7 — 19. Vardharaj R., Fabozzi F. J. (2007). Sector, style, region: Explaining stock allocation performance. Financial Analysts Journal, Vol. 63, No. 3, pp. 59—70. Xiong J. X., Ibbotson R. G., Idzorek Т. M., Chen P. (2010). The equal importance of asset allocation and active management. Financial Analysts Journal, Vol. 66, No. 4, pp. 17-18.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка