Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Финансы и кредит в стратегии экономического развития РФ и структурно-инвестиционной политике |

|

Панфилов В.С. Разработка стратегических мер в области финансов и кредита связана с необходимостью рассмотрения как минимум трех взаимосвязанных аспектов: прагматического, методического и теоретического. С прагматической точки зрения сложившаяся социально-экономическая ситуация и ее инерционные перспективы, исходя как из внутренних оснований (социальные дисбалансы, слабая научно-технологическая база большей части секторов экономики, низкая рентабельность бизнеса, особенно по отношению к процентным ставкам, низкая эффективность государственного правления и т. д. и как следствие - почти десятилетняя стагнация), так и из внешних (низкие по сравнению с мировыми темпы экономического развития, отставание ряда критически важных направлений научно-технического развития, недостаточная конкурентоспособность бизнеса даже в условиях относительно низкого обменного курса и т.д.) обосновывают необходимость целого ряда важнейших изменений структурного характера в экономическом устройстве России. С этой точки зрения сохраняют высокую актуальность работы Ю.В. Яременко ([1; 2]). Переход к более работоспособной системе требует целенаправленных и эффективных действий всех субъектов, принимающих решения (государство; бюрократия; бизнес, дифференцированный по масштабам, секторам экономики, вовлеченности в мировую экономику; население, дифференцированное по полу, возрасту, квалификации, доходам) по формированию экономики развития (мотивы, институты, механизмы, технологии) и устранению критических дисбалансов. Только в этом случае возможно достижение таких темпов и пропорций экономического развития, которые обеспечат выход России на лидирующие позиции и достойный уровень качества жизни населения. В противном случае (под воздействием внутренней инерции и рутины, сложившихся в последние десятилетия, и конкурентной внешней среды) страна может оказаться на задворках магистральных направлений мирового экономического развития. Соответственно центральным является вопрос: существуют ли (и если существуют, то какие), эффективные действия субъектов, принимающих решения, относительно мотивов, институтов, механизмов и технологий по формированию экономики устойчивого развития? В рамках ответа именно на этот вопрос, а не на другие важные, но в стратегическом плане подчиненные вопросы (макрофинансовая стабильность, налоговая нагрузка, инфляция, валютный курс, баланс регулирования и либерализации денежно-финансовой сферы и т.д.) и имеет смысл обосновывать стратегические меры в области финансов и кредита. Обосновав на качественном уровне комплекс мер, в том числе в сфере финансов и кредита, по формированию экономики устойчивого развития, мы сталкиваемся с методической проблемой количественной оценки предлагаемых мер как в отдельности, так и в совокупности (более подробно см. [3; 4]). С одной стороны, возникает проблема описания механизма воздействия конкретных мер и их последствий для той или иной сферы и количественной оценки их результативности. С другой - возникает проблема агрегирования результатов отдельных мер в совокупный комплекс мер, который формулируется в темпах и пропорциях экономического развития. Наиболее обобщающим показателем выступает ВВП (в сопоставимых и фактических ценах и его структура). При этом выбирая комплекс мер, показатель ВВП нельзя абсолютизировать по причине как ошибок в оценках, так и, что более важно, учета при его измерении доходов и расходов, связанных с производством и потреблением товаров, работ и услуг, наносящих явный вред окружающей среде, физическому и психическому здоровью людей и т.п. Тем не менее этот показатель - естественный измеритель экономической активности как фактической, так и прогнозируемой. Качественное обоснование комплекса мер неминуемо затрагивает теоретический и идеологический аспекты стратегических разработок. В практическом плане эти аспекты крайне важны, поскольку они определяют арсенал мер, допускаемых к рассмотрению. Остальные меры, как излишне радикальные или просто немыслимые, находятся вне рамок дискурсивного поля. В соответствии с этим обстоятельством далее не рассматриваются такие меры, как переход к мобилизационной экономике, централизованное планирование (как директивное, так и индикативное) негосударственной части экономики, национализация приватизированных компаний, прямое администрирование потребительских цен и др. Господствующая в России экономико-финансовая идеология все проблемы недостаточной динамики экономики и ее конкурентоспособности связывает с незавершенностью процессов приватизации, либерализации внутренних рынков, повышения открытости экономики, бюджетной консолидации, проведения необходимых структурных реформ. Естественно, что в рамках этой идеологической концепции любые стимулирующие или ограничительные меры бюджетно-налогового или денежно-кредитного характера рассматриваются как крайне рисковые и неспособные оказать позитивный эффект длительного характера. Фактически теоретическая догма о нейтральности денег, т.е. положение о том, что изменение денег в обращении влияет лишь на инфляцию, а не на реальные переменные (инвестиции и уровень занятости), рассматривается как руководство к действию. Господство данной доктрины макроэкономической политики (с операционной точки зрение ее можно охарактеризовать как следование «вашингтонскому консенсусу») закреплено и кадровым составом денежных властей (ЦБ и Минфин). В рамках такой макроэкономической доктрины степени свободы для структурно-инвестиционной политики практически отсутствуют, а денежная политика сфокусирована на так называемом таргетировании инфляции. В условиях управления на основе таргетирования инфляции использование рыночных методов реализации структурно-инвестиционной политики крайне затруднено, поскольку предполагается практически прямая привязка ставки ЦБ соответственно предлагаемых бизнесу кредитных ставок к инфляции. Напомним, что инфляция - сложный феномен и не сводится к простому соотношению валового спроса и предложения денег. Структурные изменения в экономике также создают определенное инфляционное давление вследствие того, что существенное изменение структуры вызывает изменение относительных цен, которое, как правило, связано с повышением их общего уровня (неэластичность уровня цен к снижению - важное свойство здоровой экономики, тогда как дефляция - признак ее серьезного «заболевания»). В современных российских условиях потребность в изменениях структуры (производственно-технологической, социальной, институциональной, финансовой и т.п.) чрезвычайно высока. Жесткая антиинфляционная политика с акцентом на монетарные меры (ограничение валового спроса) в такой ситуации в лучшем случае дает (даже по инфляционным показателям) лишь краткосрочный положительный эффект через снижение спроса, но при этом формирует долгосрочное негативное воздействие через падение предложения (более подробно см. [5]). Еще один негативный эффект монетарного подавления инфляции - снижение качества и как следствие эффективности. Централизованно устанавливаемые жесткие финансовые ограничения способствуют смещению спроса на менее качественные «заменители». В производственном потреблении - это потеря эффективности. В потребительской сфере - утрата трудовых стимулов вследствие отсутствия перспектив значимого роста заработной платы. В целом антиинфляционная политика, опирающаяся почти исключительно на рест-риктивные монетарные меры, способствует «консервации» структуры экономики и ухудшению ее качества. Такая политика может быть необходимой и эффективной в условиях масштабного внешнего шока и (или) ликвидации накопившихся денежно-финансовых дисбалансов внутри страны. Ее проведение на постоянной основе (за пределами решения вышеназванных задач) не только препятствует желаемым структурным изменениям, но и может ускорить нарастание новых денежно-финансовых проблем. Вопрос об источниках и направлениях финансирования - центральный вопрос структурно-инвестиционной политики на уровне как обсуждения, так и реализации. На наш взгляд, необходимо исходить из того, что не цели структурно-инвестиционной политики определяют объем и структуру инвестиций и соответственно их финансирование, а финансирование и его параметры определяют перспективную структуру экономики. В этом отношении мы, скорее, поддерживаем сторонников «монетарного эс-сенциализма» ([6-8]), чем его критиков ([9; 10]). При этом за исключением элементов ручного управления, инициируемых высшим руководством России и бюрократически организованными государственными инвестициями (целевые адресные государственные программы, инвестиции унитарных предприятий и бюджетных учреждений и т. д.), процесс принятия решений об инвестировании - это частные финансовые оценки, частные финансовые расчеты и, наконец, частные решения об открытии финансирования. Воздействие на государственные и частные инвестиционные решения со стороны денежных властей возможно, прежде всего, посредством формирования механизмов и ресурсов для финансирования инвестиций, имеющих неудовлетворительные показатели экономической эффективности (низкая окупаемость инвестиций, высокие инвестиционные риски), но решающих важные задачи в сфере инфраструктуры, здравоохранения, образования, науки, обороны и безопасности, а также сокращающих структурно-технологическую и региональную несбалансированность. Первое, что требуется для формирования устойчивой основы таких инвестиций, - это создание периодически обновляемой базы данных инвестиционных проектов, утвержденных Правительством РФ и попадающих в список финансируемых (софи-нансируемых) государством инвестиций. Такое финансирование возможно в различной форме: бюджетные инвестиции в уставный капитал, бюджетные субсидии, госгарантии по кредитам или долговым бумагам, выпускаемым компаниями, осуществляющими инвестиционный проект, субсидирование процентной ставки, участие в проектном финансировании и т. д. Объем и форма ресурсов, которые государство направляет на проведение структурно-инвестиционной политики, на наш взгляд, естественно утверждать вместе с федеральным и региональными бюджетами на год, три года и семилетку. Чтобы объем ресурсов был существенным в макроэкономическом смысле, необходимо задействовать потенциал ЦБ РФ путем скупки соответствующих активов (по аналогии с покупкой в портфель центрального банка долговых государственных бумаг). Несмотря на то, что этот способ, как нам представляется, противоречит существующему в ЦБ РФ подходу, тем не менее он широко применяется в рамках политики количественного смягчения ведущими странами мира. При этом, если в рамках государственной структурно-инвестиционной политики создаются реальные (т.е. формирующие устойчивый поток доходов), а не фиктивные активы, то со временем (ситуация с бюджетом улучшится, найдутся частные инвесторы и т.д.) они могут быть выкуплены у ЦБ государством, либо частными инвесторами. Совершенствование механизмов финансирования инвестиций в частном секторе происходит главным образом в результате спонтанных инноваций, порождаемых или заимствуемых из внешней среды частным бизнесом, и естественного отбора в рамках существующей социально-экономической системы. Государство, в частности денежно-кредитные власти, вмешиваются в этот процесс, когда его результаты оказываются отрицательными для социально-экономической системы в целом. Такое вмешательство часто оказывается негативным в силу целого ряда причин (повышает неопределенность экономической системы, оказывает непрогнозируемое влияние на изменение мотивов экономических субъектов). Вместе с тем отсутствие должного вмешательства может привести к стагнации и даже упадку экономики и росту социальной напряженности. Поэтому применение стимулирующих экономических, финансовых и денежно-кредитных мер должно соизмеряться с отказом от их применения. Так, нетрадиционные меры финансового и денежно-кредитного стимулирования в высокоразвитых странах (имеющие, согласно теории, негативный долгосрочный эффект) лишь незначительно увеличили экономический рост, однако смогли предотвратить неизбежный (в противном случае) крупномасштабный спад крупнейших экономик и мировой экономики в целом. Применительно к России отказ от стимулирования экономического роста и инвестиционной активности мерами бюджетно-налоговой политики, умеренно жесткой денежно-кредитной политики и политики бюджетной экономии (консолидации) весьма вероятно сохранит макрофинансовую сбалансированность и несколько снизит инфляцию, что может краткосрочно поддержать экономическую конъюнктуру. Вместе с тем такая политика практически предопределяет в среднесрочном периоде сжатие научно-технологического потенциала и рост бедности. Поэтому при условии проведения так называемых структурных реформ потребуется несопоставимо больше ресурсов и времени для решения этих проблем. При этом отставание в научно-технической базе экономического развития может оказаться необратимым, а проблема бедности - перерасти в застойную, в том числе для большинства семей, имеющих детей (последнее - крайне негативный фактор для перспектив развития). Важнейшее значение имеют целевые установки государства при проведении структурно-инвестиционной политики. Если одной из первостепенных задач является создание высокопроизводительных и высокооплачиваемых рабочих мест (в соответствии с майскими указами Президента РФ 2012 г. необходимо создать 25 млн. таких рабочих мест), то направление инвестиционной политики должно вести к смене технологического уклада и кратному росту производительности труда на новых и модернизированных предприятиях. В макроэкономическом смысле это означает и рост нормы накопления, и резкое повышение его эффективности. С точки зрения рынка труда, с одной стороны, возникнет беспрецедентный спрос на высококвалифицированных работников новых специальностей, а с другой -масштабное высвобождение рабочей силы. Реализация этих задач выдвигает ряд минимальных требований к финансовой и денежно-кредитной политике. Уровень процентных ставок должен быть независимым от показателей инфляции и не превышать уровень рентабельности, по крайней мере, на лучших, высокорентабельных предприятиях большинства отраслей экономики. Инфляция с прагматической точки зрения представляет собой весьма условный параметр. За «инфляцию» принимают различные индексы цен, а иногда и результаты опросов (инфляционные ожидания). И прежде всего речь идет о потребительских ценах. Снижение уровня инфляции при сохранении динамики доходов населения действительно облегчает положение потребителей. Но привязка процентных ставок по выдаваемым бизнесу кредитам к инфляции потребительских цен (с корректировкой на риски) оставляет компании целых секторов экономики без доступа к кредиту, иначе говоря, без нормальных условий для расширенного воспроизводства. У разных отраслей народного хозяйства России разная рентабельность. Предприятия низкорентабельных отраслей не могут обслуживать банковские кредиты, ставки по которым превышают рост цен. В сельском хозяйстве, например, есть вполне определенные производственные циклы (посевная, уборочная и т.д.), предполагающие необходимость обращения за кредитом каждый год примерно в одни и те же сроки. Без субсидирования сельское хозяйство нерентабельно практически во всех регионах мира. В России аграрный сектор получает 260 млрд. руб. субсидий из федерального бюджета (около 600 млрд. руб. вместе с региональными), без них сельское хозяйство было бы неплатежеспособным. В России - и это радикально отличает ее от большинства зарубежных стран - в аналогичном положении находятся компании, относящиеся к таким секторам, как строительство, транспорт, пищевая промышленность, машиностроение, малый бизнес в сфере услуг, где уровень рентабельности несопоставим с ростом цен. В большинстве зарубежных стран работающие компании имеют возможность получить доступ к кредитованию как оборотного капитала, так и инвестиций. При этом процентные ставки, как правило, ниже уровня рентабельности бизнеса, что позволяет ему использовать такой мощный инструмент развития, как финансовый (кредитный) рычаг. В современных условиях в России большинство компаний либо вообще не имеют доступа к кредиту, либо плата за него снижает рентабельность бизнеса вплоть до его убыточности. При этом о кредитном финансировании инвестиций, соответственно и о качественном обновлении производственной базы, говорить не приходится. Напомним, что одной из важнейших макроэкономических функций банковской системы является обеспечение ликвидностью платежеспособных, но временно неликвидных предприятий (компаний), что позволяет экономической системе функционировать ритмично, без возникновения цепочки разрушительных банкротств. Для банков кредитором в последней инстанции является центральный банк, кредитуя предприятия нефинансового сектора, когда коммерческие банки временно теряют ликвидность. Действующие в российской экономике условия вынуждают предприятия поддерживать ликвидность в ущерб платежеспособности. Наиболее типичны два способа «предпочтения ликвидности». Первый состоит в отказе от любых неаванси-руемых работ, что, по экспертным оценкам, снижает объемы выпуска на 20-30%. Второй - в рефинансировании долгов новыми кредитами по ставкам, превышающим уровень рентабельности, что является прямой дорогой к банкротству. Не нормализовав эту ситуацию, рассчитывать на экономическую динамику, превышающую среднемировую, бессмысленно. Соответственно процентные ставки, которые устанавливает ЦБ, должны (если преследуются цели развития) ориентироваться на доступное конкурентное кредитование предприятий большинства секторов, а не подчиняться единому параметру роста цен. Основное правило денежно-кредитной политики (процентные ставки в экономике должны быть не ниже ожидаемой инфляции в условиях значительной структурной несбалансированности) фактически вынуждает предприятия большинства секторов российской экономики функционировать без должного обновления производственной базы, что в конечном счете без прямой государственной поддержки ведет их к банкротству. Недостаточное финансовое положение, не говоря уже о банкротстве нефинансовых компаний и населения - клиентуры банков, - приводит к неустойчивому положению коммерческих банков и банковской системы в целом. Соответственно, проводя жесткую денежно-кредитную политику, нельзя не учитывать в связи с этим потерь нефинансового сектора и населения, чтобы не превысить границ допустимого. Субсидирование процентных ставок или иные способы государственной поддержки компаний низкорентабельных секторов при наличии определенных условий могут быть эффективными, однако не предоставляться на постоянной основе, а их объемы не могут быть в макроэкономическом плане слишком велики. При этом необходимы ограничения, чтобы исключить использование более дешевых денег соответствующими отраслями (а не банковской сферой или иной посреднической сферой, которые получат финансовые ресурсы во временное пользование и могут использовать их на иные цели). Среди таких ограничений могут быть счета со специальным режимом использования и для компаний, и для банков; прозрачная отчетность по коммерческим операциям, по использованию соответствующих кредитных средств. Контроль, прозрачная отчетность за использованием государственной поддержки обязательны в том числе для снижения накопившегося в обществе напряжения относительно непрозрачности денежных операций крупных корпораций (в том числе государственных). Необходим в обязательном порядке максимум открытой информации о сделках, в которых участвуют «дешевые» деньги. Прозрачность сделок обеспечит:

Подчеркнем, что магистральное направление денежно-финансовой политики - формирование конкурентной доступности кредита для компаний большинства секторов экономики. Следовательно, стратегическая цель денежно-финансовой политики - установление и затем поддержание соответствия процентных ставок большинства (говоря электоральным языком - квалифицированного большинства) секторов экономики. С точки зрения структурно-инвестиционного аспекта воспроизводства денежная политика должна ограничивать финансирование проектов, не обеспечивающих позитивного макроэкономического эффекта, использующих схемные операции, валютно-финансовые спекуляции. И наоборот, для финансово-обоснованных проектов, развивающих производство и спрос внутри страны (на комплектующие, на логистику, на торговые и транспортные мощности, на проектные, финансовые, сервисные и прочие услуги, сопровождающие продукт), рефинансирование должно быть легкодоступно. В настоящее время, согласно опросам российских предприятий, важнее всего уверенность в росте спроса на производимую ими продукцию1 . Этот факт, на наш взгляд, можно интерпретировать как стремление к инвестированию в производство (вначале в закупки сырья, материалов, комплектующих, а затем, производственные мощности) с появлением признаков роста реальных доходов населения, потребительского спроса и стабильности внешних условий (отсутствие шоков в денежно-кредитной, валютной, бюджетно-налоговой политике). Для начального импульса есть финансовые ресурсы. Рентабельность компаний ведущих отраслей возросла в 2015-2016 гг. за счет девальвационного эффекта. Есть ресурсы коммерческих банков: с 2013 г. остатки центральных денег на счетах коммерческих банков уверенно растут. Среднедневные остатки 2015 г. увеличились на 30% по сравнению с предыдущим годом, а 2016 г. (до середины ноября) на 27%. При этом и волатильность свободной банковской ликвидности, по крайней мере, не демонстрирует значимой тенденции к росту, что говорит о достаточной устойчивости резервного обеспечения. Наряду с этим прибыль банковской сферы за 2016 г. значительно возросла - до 929,7 млрд. руб., а капитал (собственные средства) банковской системы - до 9387,1 млрд. руб., или 10,9% ВВП. В целом можно утверждать, что на начало 2017 г. в российской банковской системе отсутствовала критичность проблем фондирования и ликвидности (включая механизмы рефинансирования). В то же время с точки зрения динамики развития экономики в целом и финансового сектора в частности первостепенными представляются следующие проблемы:

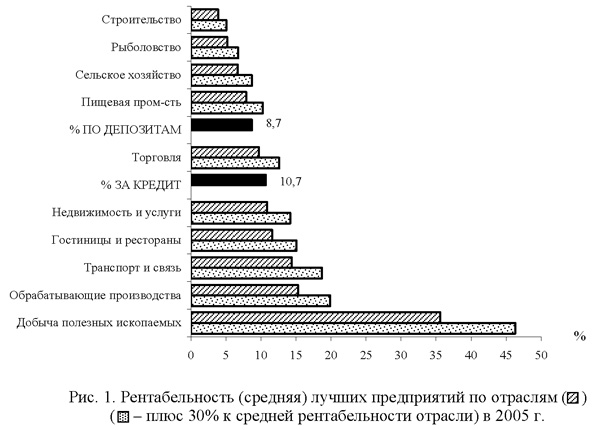

Именно на решение этих проблем и формирование уверенности экономических агентов должна быть направлена финансово-экономическая политика, в том числе денежно-кредитная. Финансовая политика инвестиционного стимулированияВажность соотношения процентных ставок и уровня рентабельности секторов проиллюстрируем данными о динамике рентабельности отраслей (показатель Росстата «рентабельность продаж») с 2005 по 2015 г. с промежуточными реперными точками в 2010 и 2013 гг. (подробнее см. [13]). Анализ показывает, что средние кредитные ставки (данные ЦБ РФ) выступали уровнями отсечения инвестиций в рассматриваемые периоды. Так, лучшие предприятия (их рентабельность примерно на 30% превышает среднюю по отрасли) основных отраслей экономики (добывающих, обрабатывающих, транспорта, недвижимость и услуги) могли экономически целесообразно финансироваться кредитами в 2005 г. (рентабельность покрывала процентные расходы и позволяла использовать финансовый рычаг). Строительство и сельское хозяйство были низкорентабельны, однако из-за роста цен на недвижимость и субсидирования процентных ставок в сельском хозяйстве заимствования компаний этих отраслей оказались экономически выгодными. Средний темп роста ВВП составил в 2005-2006 гг. 1,083 (рис. 1).

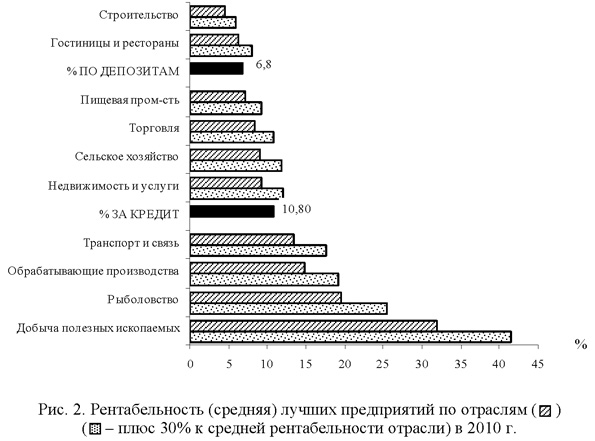

В 2010 г. картина существенно меняется. Депозиты остаются более выгодными вложениями в строительство и финансы, но основная часть отраслей еще может привлекать кредитные ресурсы, хотя производственные услуги («недвижимость и услуги») и торговля уже не так выгодны. Тем не менее, кредитные ставки не ограничивают инвестиций в достаточно широкий круг отраслей. Средний темп роста ВВП составил в 2010-2011 гг. 1,044 (рис. 2).

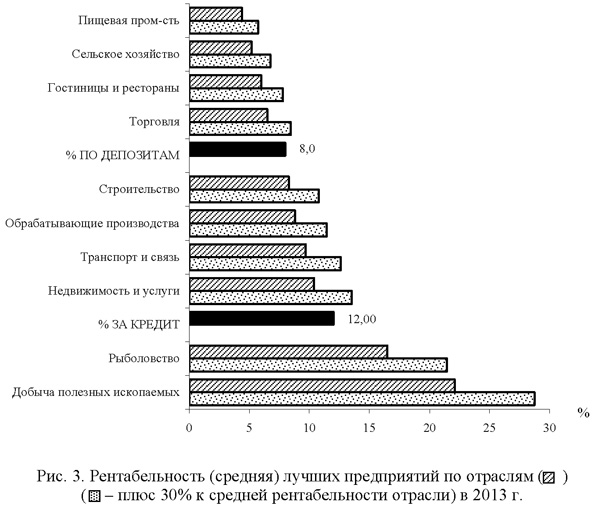

Перед кризисом, в последнем «благополучном» 2013 г., когда инвестиции и экономический рост замедлились, а курс и ставки были еще стабильными, рентабельность обрабатывающих производств и транспорта резко упала. В числе отраслей, которые могли развиваться на кредитные ресурсы, осталась только добыча полезных ископаемых. Относительно высокие ставки по депозитам стали альтернативой финансирования развития отраслей за счет собственных средств, а привлечение кредитов по существовавшим ставкам стало экономически нецелесообразно. Средний темп роста ВВП составил в 2013-2014 гг. 1,010 (рис. 3).

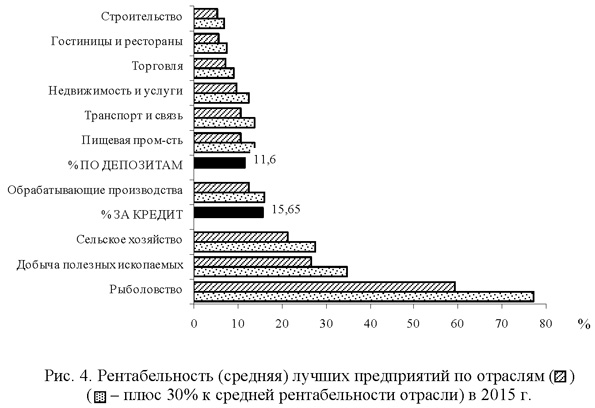

Резкий рост ставок в 2015 г. не позволил привлечь инвестиции в большинство отраслей, так как их рентабельность даже без учета рисков не превышала депозитную ставку. Рентабельность проектов обрабатывающей промышленности была в среднем на уровне депозитных ставок и не покрывала среднюю ставку по кредитам. В это же время «контрсанкции» (за счет роста продаж и снижения потерь) и сдерживание тарифов и цен поставщиков поддержали рентабельность сельского хозяйства. Ситуация 2015-2016 гг. характеризуется повышением рентабельности почти всех отраслей вследствие девальвации валюты и ограничения рынка некоторых импортных товаров. В то же время рост процентных ставок сохранил прежнюю ситуацию кредитования инвестиций и не позволил воспользоваться полученными преимуществами. Средний темп роста ВВП составил в 2015-2016 гг. 0,985 (рис. 4).

Если воспользоваться данными о валовой добавленной стоимости (ВДС), создаваемой в отраслях, и данными об инвестициях в отраслях, то можно выделить суммарную ВДС и суммарные инвестиции производственных и инфраструктурных отраслей, чья рентабельность выше депозитной ставки и выше кредитной ставки (таблица). Таблица Доля отраслей, в которых рентабельность выше депозитной и кредитной ставок, по ВДС и по инвестициям в основной капитал

Источник: данные ЦБ по ставкам; Росстата по ВДС, инвестициям и рентабельности; расчеты авторов. Данная таблица свидетельствует о резком падении стимулов к инвестированию вообще и особенно использующему заемные средства 2014-2015 гг. Потенциал дополнительных частных (включая компании с государственным участием) инвестиций, по нашим оценкам, при снижении соотношения процентных ставок и рентабельности к уровню 2010 г. оценивается нами не менее чем в 4 трлн. руб. Потенциал дополнительных инвестиций при возврате к уровню 2005 г. достигает 6 трлн. руб. Реализация потенциала дополнительных инвестиций способна повысить норму накопления до 25% ВВП уже к началу 2020-х годов, что предполагает ускоренное изменение финансовой структуры экономики, включая институты, механизмы, инструменты, технологии в части ее настройки на режим экономического роста, полноценное финансирование потребностей в инвестировании [11; 14]. Такое изменение институтов, механизмов, инструментов, технологий возможно лишь на основе масштабных финансовых инноваций. В первую очередь необходимо поддержать (ресурсами, льготами, нормативными актами и др.) заемщиков, раскрывающих цели, механизмы реализации, сроки и экономику инвестиционного проекта, который является объектом кредитования. Этот подход следует распространить на все инвестиционные проекты, финансируемые более чем одним кредитором. Реализация этого подхода позволит сформировать макроэкономически значимый рынок инвестиционных облигационных займов, который, с одной стороны, позволит профинансировать проекты, а с другой - повысить эффективность банковского сектора, создав мощного конкурента и альтернативу. В свою очередь компании нефинансового сектора следует поощрять (упрощенной схемой регистрации выпусков, льготами по налогообложению) к размещению долговых бумаг и проведению первичных и дополнительных размещений собственных акций. В рамках этого подхода можно было бы сформировать рынок венчурного капитала, разрешив выпуск бескупонных облигаций, конвертируемых в акции по зафиксированному на момент выпуска правилу. Это, на наш взгляд, дало бы возможность широкому кругу частных инвесторов с относительно небольшими средствами участвовать в финансировании инвестиционного бизнеса, получив достаточно крупный доход в случае успеха или потеряв некритическую для своих финансов сумму в случае неудач. Аналогично определенным образом организованный рынок инвестиционных облигационных займов даст возможность широким слоям населения инвестировать свои сбережения, включая некоторую часть пенсионных накоплений в проекты, имеющие общенациональное или регионально-муниципальное значение. Такие проекты, как космодром Восточный, Керченский мост и им аналогичные, могут получить массовое финансирование от населения, что повысит статус этих проектов, а также общественный контроль за их осуществлением. Не следует противопоставлять каналы частного массового и государственного селективного финансирования. Государственные финансы и специализированные институты (такие, как Фонд развития промышленности, Фонд развития АПК, АИЖК) могут обеспечить заметный эффект организации и ориентированности частного финансирования, но не в состоянии его заменить. Наряду с традиционными и инновационными рыночными инструментами финансирования (банковское финансирование, корпоративные облигации и другие корпоративные бумаги) в такую систему следует включить специализированные каналы:

В целях нормального функционирования этих каналов должна быть модернизирована система рефинансирования коммерческого кредитования со стороны ЦБ РФ в направлении создания своего рода «зеленой линии» для рефинансирования кредитов реальному сектору под залог материальных активов, вплоть для выкупа этих кредитов при определенных обстоятельствах. Наряду с этим необходимо создать институты и механизмы реструктуризации кредиторской задолженности при условиях включения в сферу финансирования важных для перспектив развития экономики предприятия, имеющего высокие уровни закредитованности. В этом смысле целесообразно рассмотреть возможность создания банка «плохих долгов», действующего в рамках общей системы регулирования [12; 14]. Первоочередная его задача - создание таких условий в инвестиционном машиностроении, оборонно-промышленном комплексе (с учетом его реструктуризации под выпуск гражданской продукции и двойного ее назначения) и в связанных с обеспечением этих отраслей секторах. Еще одной важной финансовой инновацией могла бы стать законодательная и функциональная дифференциация расходов бюджетов (федерального и субъектов Федерации) на операционные и капитальные затраты (в терминологии бизнеса - «опекс и капекс»). Для операционных расходов бюджета требование к сбалансированности бюджета формулировалось в действующей методологии как соответствие доходов и расходов. Капитальный бюджет (бюджет развития) делился бы на две части. Первая относилась бы к таким капитальным затратам, которые не создают автономно функционирующего финансового актива (например, приобретение оборудования в бюджетное учреждение). В этом случае действуют правила аналогичные операционным расходам бюджета. Вторая часть связана с капитальными затратами, в результате которых создается объект, функционирующий как автономный финансовый актив. В этих обстоятельствах методологический подход должен быть аналогичен применяемому при рассмотрении инвестиционных бизнес-проектов, когда важна окупаемость и ее сроки, а не текущий поток доходов. Из этого следует, что величина дефицита этой части бюджета не имеет принципиального значения, а характеристикой эффективности и сбалансированности будет величина чистых активов (разность между активами и непогашенной задолженности, связанной с финансированием соответствующих инвестиций). С точки зрения финансирования отдельным проектам может быть предоставлено право выпускать облигационные займы и иные ценные бумаги без формальных государственных гарантий (т. е. без увеличения государственного долга). Соответственно такая бюджетная политика способствовала бы развитию внутреннего финансового рынка и расширяла бы возможности финансовой системы [15]. В случае успеха этой политики (достижение устойчивых значимых темпов экономического роста) появилась бы дополнительная возможность увеличивать операционные расходы (прежде всего на здравоохранение и образование) за счет не только дополнительных доходов, но и разумного роста государственного долга и долгов субъектов Федерации. Сказанное не означает индифферентного отношения к росту уровня цен. Именно расширение предложения, основанное на увеличении долгового и долевого финансирования должно стать основным способом борьбы с инфляцией в современной России. Наглядный пример: расширение кредита и прямых инвестиций в китайские компании по производству электротехнического оборудования, машиностроения, современной электроники обеспечило очень низкую инфляцию (нередко и падение цен) в этих отраслях в мировом масштабе, существенный прирост экспорта из Китая и заполнение внутреннего рынка. В России выравнивание кредитных ставок между крупными компаниями различных секторов возможно только при расширении количества проектов, пользующихся более низкими ставками. Довольно быстро это приведет к падению ставок и по кредитам компаниям в других секторах экономики, в особенности малому бизнесу, так как спрос крупного бизнеса на финансирование своих проектов будет удовлетворен. На начальном этапе (переходном к управлению по соотношению секторальной рентабельности к процентным ставкам) ставки ЦБ предлагается устанавливать на уровне не фактической инфляции, скорректированной на риски худших заемщиков, а таргетируемой (планируемой) инфляции с учетом рисков лучших дебиторов. Номинальная курсовая динамика должна соответствовать динамике реального курса. Существенный вопрос - значение базового курса, от которого ведется соответствующее управление. В качестве первого приближения можно принять курс 60 руб./долл. США на начало 2017 г. Тогда при росте потребительских цен в России 4% за год, а в США - 2% за год курс на начало 2018 г. должен находиться в пределах 58,26-64,24 руб./долл. США. Установка курсового параметра как одного из управляемых параметров не противоречит правильному пониманию принципа плавающего валютного курса. Основной довод в поддержку плавающего валютного курса состоит в том, что он выступает как встроенный регулятор экономики. Уровень налоговой нагрузки на производителей, включая неналоговые обязательные платежи и взносы, следует снижать (примерно на 1% к ВВП в течение 5 лет). Бюджетные потери компенсируются за счет роста налоговой базы или переноса финансирования инвестиций с бюджета на долговой рынок, а в случае острой необходимости - снижения бюджетных расходов, введения прогрессивной шкалы налогообложения на «нетрудовые доходы». Кроме того, может быть предложен пакет бюджетно-налоговых мер, направленный на стимулирование инвестиций, расходов на НИОКР и экспорта, что позволит не только преодолеть долгосрочные стагнационные процессы в российской экономике, но и повысить устойчивость бюджетной системы за счет роста налоговой базы будущих периодов. Начать налоговую реформу можно с мер по поддержке негосударственного сегмента научно-технологической сферы, экспорта высокотехнологичной продукции; введения инвестиционной налоговой льготы, гибкой системы налоговых вычетов по расходам на НИОКР; установления специального льготного налогового режима в рамках национальной технологической инициативы; освобождения доходов от реализации прав на результаты интеллектуальной деятельности от налога на прибыль (сейчас они освобождены только от НДС). В то же время нельзя забывать об ответственности тех, кто использует налоговые льготы и получает кредиты для инвестирования. Макроэкономическая проблема состоит не только в противозаконности таких действий, но и прежде всего в разрушении цепочки финансового оборота и доверия к будущему спросу в рамках этой цепочки. Например, увод денег из бюджета региона подрывает платежеспособный спрос бюджетников на товары и услуги, производимые обычно в стране (транспорт, ЖКХ, продовольствие). Снижение инвестиционных расходов крупной корпорацией действует так же на всех ее поставщиков, а в результате и на доходы населения. Поэтому выход на траекторию роста невозможен без сознательной работы по предотвращению утечек как через финансовый менеджмент, так и через стратегическое управление. Наконец, эмиссионная политика макрорегулятора, чтобы не стать тормозом экономического развития, должна учитывать дополнительную относительно связанной с текущей деятельностью потребность в денежных средствах для финансирования средне- и долгосрочных инвестиций реального сектора экономики. 1 См. таблицы Росстата «Опережающие индикаторы по видам экономической деятельности», http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/leading_indicators/ Литература

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка