Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Отечественная инвестиционная техника на мировом рынке: динамика и структурные сдвиги |

|

Борисов В.Н. Одной из основных функций машиностроения является обеспечение инвестиционной техникой воспроизводственного процесса в экономике. Проблемам воспроизводства в современной российской экономике посвящены работы [1; 2], в которых они рассмотрены с макроэкономических позиций. Мезоуровень процесса воспроизводства рассматривается в работах [3-6]. В них показаны взаимосвязи отраслевых и макроэкономических проблем. Технологический прорыв в экономике осуществляется инновационными технологиями, материальным воплощением которых являются машины, оборудование и транспортные средства. Производство инвестиционной техники занимает особое место в экономике стран, обладающих развитым машиностроением. Технологический уровень машин и оборудования, составляющих активную часть основных производственных фондов, определяет условия и эффективность функционирования всех отраслей и секторов экономики. Высокий технологический уровень инвестиционной техники - необходимое условие производства товаров и услуг на уровне требований современного рынка. В отраслях машиностроения, выпускающих инвестиционную технику, рост технологического уровня производства создает условия для их перехода в категорию высокотехнологичных отраслей. Один из путей этого перехода намечен в работе [7]. Этот путь развития производства инвестиционной техники требует существенного увеличения затрат на исследования и разработки, и его реализация по силам только крупным компаниям, а в определенных условиях необходима и государственная поддержка [8]. Отсюда - наблюдаемая высокая концентрация производства в отраслях машиностроения, вплоть до глобальных олигополий [9], и соответственно, высокая концентрация экспортеров инвестиционной техники. Воспроизводственный процесс в условиях относительно невысокого внутреннего спроса на инвестиционную технику не может быть устойчивым в перспективе без экспортно-ориентированного производства, обеспечивающего конкурентоспособность и развитие российских производителей. В странах, являющихся крупнейшими экспортерами продукции машиностроения, производство машин, оборудования и транспортных средств занимает значительное место в структуре обрабатывающих отраслей промышленности. В Германии и Японии продукция машиностроения составляет 42-44% выпуска обрабатывающих отраслей, в Китае - 33-34%, в США - 32%2. Продукция машиностроения настолько сложна и разнообразна, что производство всей номенклатуры на высоком технологическом уровне является весьма затратным. В большинстве стран преобладает специализация по определенной номенклатуре машиностроительной продукции. По некоторым видам высокотехнологичной инвестиционной техники крупнейшие компании-производители являются практически основными поставщиками такой продукции на мировой рынок. Поэтому в странах, обладающих развитой диверсифицированной промышленностью, в том числе развитым машиностроением, высокий экспорт продукции машиностроения, как правило, сопровождается высоким импортом. Так, в Германии продукция машиностроения составляет 46-48% совокупного экспорта и 32-36% совокупного импорта; в США, соответственно, 35 и 40%, в Японии - 60 и 28%, в Китае - 37 и 42%3. Машиностроение в его современном виде в развивающихся странах Азии возникло в основном в результате создания крупнейшими компаниями глобальных цепочек формирования добавленной стоимости, направленных на рост выпуска продукции при снижении издержек производства. Но в настоящее время в этих странах (прежде всего, в Китае и Корее) машиностроение развивается по пути создания, производства и экспорта продукции наукоемких отраслей. Затраты на исследования и разработки в этих странах входят в число самых крупных в мире и имеют устойчивую тенденцию роста4. Наращивание экспорта продукции как приоритетное направление развития отраслей машиностроения способствует технологическому прогрессу этих отраслей, поскольку экспортная ориентация, прежде всего, направлена на обеспечение конкурентоспособности продукции на зарубежных рынках в условиях увеличения числа экспортеров. В то же время рост экспортной выручки создает возможность дополнительного финансирования НИОКР, поскольку цены экспорта в большинстве случаев выше цен внутреннего рынка. Инвестиционная техника - машины, оборудование и транспортные средства, предназначенные для эксплуатации в отраслях реального сектора экономики, является объектом проведенного исследования. Это крупнейшая группа товаров в экспорте и импорте продукции машиностроения РФ. Более 30% экспорта и 40% импорта продукции машиностроения составляет инвестиционная техника5. Развитие инвестиционных отраслей машиностроения и повышение их конкурентоспособности являются необходимым условием развития воспроизводственного процесса в российской экономике. С начала 2000-х годов и по настоящее время по большей части видов инвестиционной техники импорт не только существенно превышает экспорт, но по некоторым важнейшим видам (например, по металлорежущим станкам, тракторам для сельского хозяйства, строительной технике, а также компонентам для машиностроительного производства) является основным источником поступления машин и оборудования для технологического обновления активной части основных фондов отраслей реального сектора экономики [13]. Проблема импортозамещения по-прежнему актуальна для российской экономики. Одновременно с ростом спроса на отечественную инвестиционную технику [14; 15] технологическое обновление производственного аппарата отечественных предприятий реального сектора формирует высокую потребность в импортных машинах и оборудовании6. Импортозамещение на российском рынке инвестиционной техники в значительной степени связано с экспортно-ориентированным развитием отраслей машиностроения. Рост качества и эксплуатационных характеристик российской инвестиционной техники, поставляемой на внешний рынок, является необходимым условием развития машиностроительных производств и смежных обрабатывающих отраслей, позволяющим осуществить импортозамещение поставок техники для реального сектора экономики. Несмотря на определенные сдвиги в импортозамещении, зависимость от импорта на российском рынке инвестиционной техники остается очень высокой. Развитие экспорта прежде всего связано с ростом технологической конкурентоспособности, т.е. с обеспечением эксплуатационных характеристик выпускаемых машин и оборудования на уровне мировых стандартов. Выпуск такого оборудования возможен только в условиях инновационно-технологического развития отраслей машиностроения, причем на базе отечественных НИОКР [16]. Использование зарубежных технологий и выпуск продукции сборочных производств, размещаемых зарубежными компаниями на территории России, могут способствовать им-портозамещению на внутреннем рынке, но не позволят конкурировать с ведущими производителями инвестиционной техники на мировом рынке. Экспортно-ориентированное развитие инвестиционного машиностроения, способствующее росту конкурентоспособности его продукции, требует расширения и укрепления научнопроизводственной базы для разработки и выпуска инвестиционной техники на основе полного инновационного цикла. Соответствие этой техники критериям инновационно-сти7 повышает конкурентоспособность не только на внутреннем, но и на мировом рынке, и необходимо для обеспечения российских потребителей отечественным оборудованием, обладающим технологическими и эксплуатационными характеристиками, аналогичными или более высокими по сравнению с зарубежной техникой. Это обеспечит продвижение российской экономики в русле мировых тенденций устойчивого развития. «Использование высоких «зеленых» технологий в промышленном секторе экономики пока ограничивается отдельными сегментами (главным образом, в энергетике, автомобилестроении, строительстве), но через межотраслевые связи уже в обозримом будущем может охватить существенно более широкую сферу» [17]. Понятно, что эти межотраслевые связи должны осуществляться, прежде всего, через потоки инвестиционной техники. Особенное значение при этом имеют энергосберегающие технологии, обеспеченные передовой инвестиционной техникой [18]. Экспортно-ориентированная стратегия развития машиностроения может быть наиболее эффективна для российской экономики в целом, если ее приоритеты связаны с комплексом производств, осуществляющих выпуск инвестиционной техники. Ведь именно уровень развития машиностроительных производств, обеспечивающих технико-технологическое оснащение реального сектора, в наибольшей степени влияет на конкурентоспособность и технологическую безопасность экономики. Здесь мы рассматриваем влияние экспортно-ориентированной стратегии на отраслевом уровне, но это также значимый фактор в экономическом развитии регионов [19]. Усиление экспортной составляющей в инвестиционном машиностроении позволит:

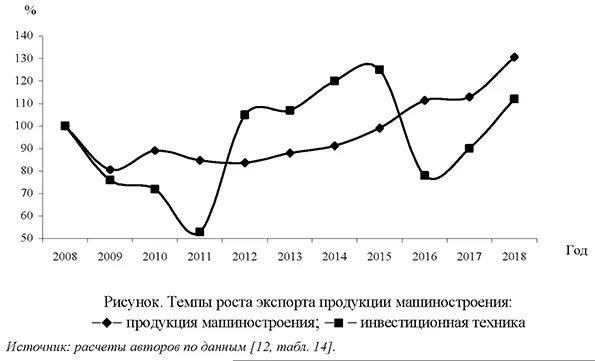

Экспорт российской инвестиционной техники в 2008-2018 гг.При проведении прогнозно-аналитических исследований важной предпосылкой является выбор точки отсчета для их погодового сравнения показателей. В процессе изучения рынков российских товаров инвестиционного назначения в качестве базисного периода выбран 2008 г., поскольку в этом году экспорт инвестиционной техники достиг максимального уровня с середины 1990-х годов. Прирост экспорта в 2018 г. по отношению к 2008 г. составил 12%. Экспортная выручка увеличилась на 1,25 млрд. долл. Наиболее успешными в этот период были 2014 и 2015 г., когда рост экспорта инвестиционной техники составлял соответственно 120 и 125% по сравнению с 2008 г. В периоды наиболее высокого экспорта инвестиционной техники ее доля в структуре экспорта машин, оборудования и транспортных средств составляла 32-34%, в 2018 г. - 29,4%8. Приведенные данные динамики экспорта продукции машиностроения показывают, что спрос на российскую инвестиционную технику отличается высокой неустойчивостью по сравнению с динамикой рынка продукции машиностроения в целом (рисунок).

Высокая степень неустойчивости является характерной особенностью мирового рынка инвестиционной техники, поскольку он наиболее подвержен влиянию спадов и подъемов инвестиционной активности промышленных компаний. Неустойчивая динамика спроса диктует условия функционирования для всех производителей инвестиционной техники, и в этих условиях диверсификация рынков является одной из главных задач формирования стратегии экспорта. В данном исследовании в состав инвестиционной техники включены: машины и оборудование (гр. 28 ОКВЭД); авиационные двигатели (гр. 30.30.11 и 30.30.13 ОКВЭД) в качестве важнейших комплектующих, используемых в производстве и эксплуатации самолетов; продукция железнодорожного машиностроения (гр. 30.20 ОКВЭД). Это неполный состав инвестиционной техники, поскольку транспорт как отрасль реального сектора использует авиационную технику, продукцию судостроения и автомобилестроения. Однако учет этих видов инвестиционной техники не обеспечен детализированной статистической информацией, сопоставимой по классификаторам ОКВЭД и ТН ВЭД, в доступных изданиях. Прирост экспорта российской инвестиционной техники на 12% за десять лет (табл. 1) - это немного, если иметь в виду невысокие объемы поставок на мировой рынок и сравнивать российских экспортеров с крупнейшими игроками на рынках инвестиционной техники. Однако следует учитывать, что рост поставок на зарубежные рынки происходил в ситуации усиления конкуренции при ослаблении спроса - в этот период для мирового рынка было характерно снижение объемов продаж инвестиционной техники [20]. Кроме того, рост экспорта замедлился из-за существенного снижения спроса на инвестиционную технику на рынках стран СНГ. Если в 2008 г. 56% российского экспорта инвестиционной техники приходилось на страны СНГ, то в 2018 г. - 40%. Поэтому существенный рост рынков российской инвестиционной техники в дальнем зарубежье следует отнести к успехам отечественных экспортеров. Таблица 1 Экспорт инвестиционной техники в 2008-2018 гг.

Источник: рассчитано по данным [12, табл. 8, 16]. Динамика экспорта по ключевым видам инвестиционной техникиВ структуре экспорта инвестиционной техники доминируют шесть крупнейших видов: энергетическое оборудование; двигатели; насосы и компрессоры; строительная техника; подшипники; железнодорожная техника. На эти виды машин и оборудования приходится до 70% объема экспорта инвестиционной техники (в 2008 г. -69,9%, в 2018 г. - 65,4%), и они в основном определяют динамику экспорта (табл. 2). Приведенные характеристики динамики экспорта показывают, что рост поставок на внешний рынок в 2018 г. по сравнению с базисным периодом обеспечен лишь по двум группам инвестиционной техники. Таблица 2 Экспорт инвестиционной техники по крупнейшим группам в 2008-2018 гг.

Источник: рассчитано по данным [12, табл. 14]. Что повлияло на динамику экспорта: сокращение выпуска продукции вследствие внутренних причин, не обусловленное снижением спроса; низкая конкурентоспособность - в основном ценовая, принимая во внимание рост удельных цен экспорта; или снижение спроса на крупнейших зарубежных рынках российской инвестиционной техники? Ответ на этот вопрос дает проведенный анализ зарубежных рынков ключевых видов российской инвестиционной техники. Энергетическое оборудованиеЭкспортный поток энергетического оборудования в наибольшей степени подвержен нестабильности. Основными причинами здесь являются длительный срок службы оборудования и протяженный технологический цикл изготовления. Выполнение работ по заключенным контрактам занимает по некоторым видам турбин около двух лет. Динамика объемов производства компаний-производителей в значительной степени зависит от контрактов, заключенных с зарубежными потребителями. Поэтому для производителей весьма важно расширение круга импортеров. Основным импортером российского энергетического оборудования является Индия. Индийский рынок - не только самый крупный, но и обладающий устойчивым спросом. Прирост экспорта в 2018 г. составил более 37 млн. долл. по сравнению с 2008 г. Наиболее крупными импортерами являются и страны СНГ, прежде всего, Белоруссия и Казахстан. На растущих рынках крупнейшими импортерами с устойчивым спросом являются Вьетнам, Куба и Финляндия. Следует отметить, что основным видом энергетического оборудования, который пользуется постоянным спросом на зарубежных рынках, являются паровые турбины. Наиболее устойчивыми рынками здесь являются страны СНГ, а также Болгария, Германия, Индия и Китай. ДвигателиРынок двигателей9 отечественных производителей отличается высокой устойчивостью спроса среди как ведущих стран-импортеров, так и большинства растущих зарубежных рынков. Крупнейший импортер двигателей - Китай, на рынок которого поставляется 46,5% всего российского экспорта двигателей. В 2018 г. экспорт двигателей в Китай достиг объема 1,3 млрд. долл. Растущий китайский рынок весьма привлекателен для экспортеров. Однако столь высокая концентрация экспорта может оказаться негативным фактором для российских производителей двигателей при неблагоприятной конъюнктуре китайского рынка. Из других ключевых рынков высокая динамика характерна для США - экспорт российских двигателей в США постоянно растет: в 2018 г. он увеличился по сравнению с 2008 г. почти в восемь раз. Устойчивый рост имеет экспорт двигателей в Алжир, Германию, Швейцарию, Великобританию, Объединенные Арабские Эмираты, Кубу, Францию, Чехию, Польшу, Нидерланды. Насосы и компрессорыДля этого рынка характерна весьма высокая концентрация компаний-экспортеров и очень низкая концентрация импортеров - медианное значение ряда удельных весов импортеров на основных и растущих рынках российских насосов и компрессоров составляет 0,8%. Рынок весьма широк и отличается довольно устойчивым спросом. Наиболее динамично развиваются рынки Индии, Китая, Германии, Египта, Объединенных Арабских Эмиратов, Кубы. Среди стран СНГ крупнейшие импортеры - Казахстан, Украина и Белоруссия. Существенное снижение спроса со стороны Азербайджана, Казахстана и Украины обусловило снижение экспорта в рассматриваемом периоде. За период с 2008 по 2018 г. рынок насосов и компрессоров распространился еще на 15 стран-импортеров - это наибольшее расширение среди рынков, рассматриваемых в данной работе. Железнодорожная техникаЭтот рынок преимущественно ориентирован на страны СНГ, что обусловлено особенностями развития сети железных дорог с XIX в. Для рынка железнодорожной техники характерна высокая концентрация импортеров. Однако успешное развитие отрасли в последние годы позволило расширить их число и существенно увеличить экспорт на другие рынки. Если в 2008 г. техника, поставляемая на рынки стран СНГ, составляла около 90% экспорта, то в 2018 г. -72%. Наиболее значимыми импортерами российской железнодорожной техники на рынках дальнего зарубежья стали Венгрия, Куба, США, Иран. Кроме этих стран наиболее высокими темпами увеличивался экспорт в Германию, Францию, Чехию. Несмотря на динамичное развитие новых рынков, экспорт в целом в 2018 г. по сравнению с 2008 г. снизился на 10%. Причиной стало сокращение крупнейшего рынка российской железнодорожной техники на Украине: в 2008 г. этот рынок аккумулировал более 38% экспорта, а в 2018 г. - только 11%. Строительная техникаОсновные рынки российской строительной техники находятся в странах СНГ: на их долю в 2018 г. пришлось более 68% экспорта. Поэтому динамика экспорта в основном определяется спросом главных импортеров - Казахстана, Белоруссии, Украины и Узбекистана. Снижение спроса в Казахстане и на Украине на 45% в основном обусловило отрицательную динамику экспорта строительной техники. На крупных рынках российской строительной техники в странах дальнего зарубежья наблюдался рост спроса. Доля ведущих импортеров - Германии, Франции и Нидерландов - в 2018 г. достигла 14%. Рост экспорта российской строительной техники в эти страны составил 180% по отношению к уровню 2008 г. Следует отметить высокий рост удельных цен готовой техники, поставляемой на рынки дальнего зарубежья (см. табл. 2), который вызван увеличением доли дорогостоящего оборудования в общем объеме экспорта. Поставки наиболее дорогостоящей техники осуществлялись в Германию, Италию, Испанию, Нидерланды, Португалию. Однако при этом следует отметить, что основным товаром российского экспорта в страны дальнего зарубежья по группе строительной техники являются комплектующие элементы для строительных машин и добывающей техники. Сопоставление удельных цен экспорта и импорта этих комплектующих позволяет сделать вывод, что увеличение экспорта здесь обеспечено ценовой конкурентоспособностью. Цены комплектующих для стран дальнего зарубежья неуклонно снижались и в 2018 г. достигли самого низкого уровня за рассматриваемый период. При этом в Германию и Нидерланды комплектующие поставляются по ценам ниже средней по экспорту в страны дальнего зарубежья. Заметим, что в этот период цены экспорта комплектующих в страны СНГ были выше средних цен поставок в страны дальнего зарубежья на 20-50%. ПодшипникиНа ключевых рынках в 2018 г. крупнейшими импортерами были Казахстан, Индия, Белоруссия, Германия и Китай — на их долю приходится 67% экспорта российских подшипников. Существенный рост экспорта в Алжир, США, Францию, Чехию и на Кубу позволяет предположить рост конкурентоспособности российских производителей на мировом рынке подшипников, причем, скорее всего, здесь можно говорить о технологической конкурентоспособности, поскольку цены продукции, поставляемой на рынки дальнего зарубежья, в 3-5 раз превышают цены поставок в страны СНГ. Несмотря на увеличение числа стран-импортеров — 13 новых рынков по сравнению с 2008 г. — в целом экспорт российской подшипниковой продукции снизился на 46% по отношению к уровню 2008 г. На основных рынках снижение составило 6%. Наибольшее негативное влияние здесь оказало снижение экспорта в Германию. Оставаясь в числе крупнейших импортеров российских подшипников, Германия сократила закупки почти на 25 млн. долл., или на 60%. Снижение экспорта в страны СНГ вызвано сокращением поставок на рынок Украины на 45,4 млн. долл., или на 60%. Прирост экспорта подшипников на растущие рынки составил 67,5%. Характеристика рынков российской инвестиционной техникиВ 2008-2018 гг. характер экспорта российской инвестиционной техники претерпел следующие изменения:

Концентрация инвестиционных ресурсов на основных направлениях развития машиностроения, увеличение средств, направляемых на исследования и разработки, а также на технико-технологическое обновление активной части основных производственных фондов — необходимое условие роста конкурентоспособности инвестиционной техники. Продвижение ключевых российских производителей на рынки зарубежных стран показывает непреодолимую силу этого процесса. Можно было об этом и не говорить, если бы инвестиционное машиностроение (производство инвестиционной техники) не занимало последнее место по инновационной насыщенности инвестиций среди других машиностроительных отраслей РФ: инвестиционное машиностроение - 15-18%, радиоэлектронная промышленность -43-75%, транспортное машиностроение - 30-48%10. Среди институциональных факторов, оказавших позитивное воздействие на рост экспорта в дальнее зарубежье, следует отметить расширение сети центров поддержки российского экспорта: за рубежом работает 52 торговых представительства РФ [24]. Структурные сдвиги на зарубежных рынках российской инвестиционной техникиРоссийские экспортеры поставляют инвестиционную технику более чем в 110 стран мира. В целом для зарубежного рынка этого оборудования характерна очень высокая концентрация: модальное значение удельного веса стран-импортеров в структуре российского экспорта составляет 0,02%, медианное значение - 0,29%. Стран-импортеров, имеющих удельный вес не менее 1% в объеме российской инвестиционной техники, поставляемой на зарубежные рынки в 2018 г., было 16, и их суммарная доля в российском экспорте составила 85,3%. Это несколько ниже, чем в 2008 г., когда данный показатель составлял 86,15%. По сравнению с 2008 г. рынок российской инвестиционной техники расширился: в него включены еще 30 стран-импортеров. Расширение географии рынка в основном обеспечено поставками двигателей, насосов и компрессоров, а также подшипников. Для описания структуры зарубежных рынков российской инвестиционной техники выделены две группы стран-импортеров. В первую группу (основные рынки) включены крупнейшие импортеры, доля которых в экспорте инвестиционной техники составляет не менее 1%. Особенностью основных рынков является их высокая концентрация: на рынки четырех крупнейших импортеров в 2018 г. было поставлено 53,8% экспортируемой продукции (табл. 3). В другую группу (растущие рынки) включены страны-импортеры, обеспечивающие высокую динамику импорта российской инвестиционной техники. Таблица 3 Рынки российской инвестиционной техники в 2018 г.

Высокая концентрация рынка имеет много преимуществ в условиях устойчивой экономической и политической ситуации. Однако колебания спроса на этих рынках оказывают влияние на динамику экспорта в целом. Так, снижение спроса на крупнейших рынках стран СНГ привело к существенному снижению экспорта инвестиционной техники в 2011 и 2016 г. (см. рисунок). Рост экспорта в 2017-2018 гг. обеспечен в основном активизацией растущих рынков, а также расширением географии экспорта российской инвестиционной техники. Таким образом, через увеличение экспорта инвестиционной техники и расширение географии ее поставок отечественное инвестиционное машиностроение следует по пути укрепления своих позиций в обеспечении глобального воспроизводственного процесса. Отмеченные выше позитивные сдвиги в экспорте инвестиционной техники показывают эффективность некоторых институциональных факторов, оказывающих влияние на развитие экспортно-ориентированных отраслей машиностроения. Создание крупных корпораций, объединивших ключевых производителей инвестиционной техники, позволило сконцентрировать инвестиционные ресурсы на ведущих направлениях экспортно-ориентированного развития машиностроения. В этой связи следует отметить рост удельных цен в 1,5-4,5 раза по крупнейшим группам машин и оборудования при экспорте в страны дальнего зарубежья (см. табл. 2). Столь существенное увеличение экспортных цен показывает, что основным фактором роста экспорта является технологическая конкурентоспособность, а не ценовая. Увеличение экспорта в страны дальнего зарубежья происходит в основном по дорогостоящим высокотехнологичным видам инвестиционной техники. Рост экспорта отечественной инвестиционной техники пришелся на период спада спроса внутреннего рынка вследствие снижения инвестиционной активности и темпов обновления активной части основных фондов в отраслях реального сектора российской экономики [25; 26]. В определенной мере поставки продукции на зарубежные рынки обеспечили увеличение выпуска российской инвестиционной техники в 2016-2018 гг. Рост экспортной выручки - важный фактор повышения инвестиционной активности предприятий-экспортеров, необходимой для технологического обеспечения выпуска конкурентоспособной продукции. Заметим, что рост конкурентоспособности отечественной инвестиционной техники и развитие экспорта становятся возможными на основе полного инновационного цикла. Только эксклюзивная техника может конкурировать на рынках зарубежных стран с продукцией крупнейших мировых экспортеров. Создание на территории РФ иностранными компаниями предприятий полного цикла по выпуску инвестиционной техники может способствовать импортозамещению, насыщению внутреннего рынка продукцией аналогичных потребительских свойств по сравнению с импортной, но при этом более дешевой. Это укрепляет обеспечение воспроизводственного процесса в российской экономике отечественной инвестиционной техникой. Однако рассчитывать на стабильный рост экспорта этой продукции едва ли можно. Размещение крупнейшими зарубежными машиностроительными компаниями предприятий в развивающихся странах с последующей локализацией производства привело к сокращению экспорта в эти страны не только готовой продукции, но и компонентов производства [20], что усилило конкуренцию производителей на мировом рынке. Необходимость укрепления и развития научно-производственной базы отечественного машиностроения очевидна, и рост экспорта здесь является индикатором развития производств, выпускающих высокотехнологичную конкурентоспособную продукцию. Экспорт этой продукции в контексте задач обеспечения развития экономики и безопасности страны является одним из инструментов, посредством которого можно укрепить потенциал производств, являющихся ведущими производителями и экспортерами отечественной инвестиционной техники, и способствовать развитию в этом направлении других стратегически важных отраслей. Экспортно-ориентированная модель развития производства инвестиционной техники должна быть дополнена политикой неавтаркичного развивающего импортозаме-щения [13]. Это позволит не только увеличить вклад российского машиностроения в глобальный воспроизводственный процесс, но и существенно улучшить качество и надежность инвестиционной техники для внутреннего рынка. 1 Работа выполнена в соответствии с Программой фундаментальных научных исследований Государственных академий наук (Тема 168.3. «Разработка сценариев структурно-технологической модернизации российской экономики, обоснование направленности, интенсивности сдвигов в отраслевой и технологической структурах производства, взаимообусловленности социально-экономических и технологических факторов развития». Регистрационный номер 01201264180). 2 Источник: [10, табл. 6.4]. 3 Источник: [10, табл. 14.6 и 14.7]. 4 Источник: [11, табл. 26.45]. 5 Рассчитано по данным [12, табл. 5, 14, 15]. 6 По результатам очередного опроса российских предприятий реального сектора, проведенного ИНП РАН в 2019 г. 7 Приказ Министерства промышленности и торговли Российской Федерации от 1 ноября 2012 г . № 1618 «Об утверждении критериев отнесения товаров, работ и услуг к инновационной продукции и (или) высокотехнологичной продукции по отраслям, относящимся к установленной сфере деятельности Министерства промышленности и торговли Российской Федерации». 8 Рассчитано по данным [12, табл. 5, 14]. 9 В работе не рассматривались автомобильные двигатели. 10 Рассчитано авторами по данным [22]. Теорию инновационной насыщенности инвестиций и методику оценивания см., напр., в [23]. Литература

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка