Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Теория экономических механизмов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Особенности нового этапа инновационного развития России

- Перспективы социально-экономического развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Направления энергетического перехода в политике глобальных нефтегазовых компаний |

| Статьи - Стратегия | |||

|

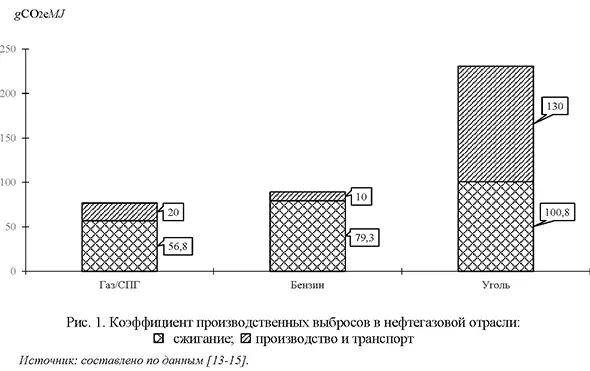

Телегина Е.А. Проблема смягчения негативных последствий глобального изменения климата становится все более актуальной. Все большее число стран и компаний берут на себя обязательства стать углеродно-нейтральными к 2050 г., а спрос на ископаемое топливо, особенно на нефть и газ, в долгосрочной перспективе возьмет курс на снижение. В ближайшие годы газ будет позиционироваться среди углеводородов как наиболее рыночно устойчивый ресурс, в особенности, сжиженный природный газ (СПГ). В то же время очевидно, что рыночная ниша СПГ будет последовательно замещаться локальным использованием возобновляемых источников энергии и/или активизацией процесса так называемого технологического «озеленения» природного газа для соответствия требованиям «The importance of a 1.5-degree pathway» [1]. Сегодня необходимо глобальное комплексное взаимодействие по сокращению утечек метана и выбросов CO2 во всех отраслях, включая нефтегазовую. Однако сначала отрасли придется решить серьезные проблемы. Несмотря на то, что нефтегазовые компании имеют те же стимулы к сокращению выбросов категории 1 и 2 (от эксплуатации месторождений и приобретенного топлива), что и компании других энергоемких отраслей, они также сталкиваются с растущим давлением по сокращению выбросов категории 3 (т.е. от использования топлива конечным потребителем). Кроме того, меняющиеся правила и ожидания клиентов и общества в отношении чистой энергии затрудняют определение того, какие мощности в производственном процессе должны быть адаптированы к новым технологиям для декарбонизации, а какие следует оставить. Газовые компании и компании, занимающиеся сжижением природного газа, принимающие основательные меры в контексте энергоперехода, получат как экономические, так и репутационные выгоды. Компании должны выработать четкую 50-ти-летнюю стратегию с последовательным описанием конкретных мер, которые можно принять сегодня. Объявление долгосрочных целей, не учитывающих актуальные текущие императивы, следует расценивать, скорее, как образ видения, не представляющий значимости в реальном времени. В контексте поддержания устойчивости рынков природного газа и СПГ в данной работе приводятся три ключевые стратегии декарбонизации в связке с последними решениями компаний и регулирующих политических институтов: сокращение углеродного следа в производстве и потреблении; управление рисками путем включения затрат, связанных с выбросами, в инвестиционные модели; а также повышение устойчивости портфелей активов. Трансформация социальных и политических ожиданий в контексте энергопереходаВ последние годы в энергетическом мире резко возросло внимание к безопасным, устойчивым активам и возобновляемым источникам энергии. В результате несколько фундаментальных факторов сегодня вызывают кардинальную перестройку всей цепочки создания стоимости в нефтегазовых компаниях [2-4]. Меняется энергетический баланс. Мир становится все более электрифицированным, ожидается, что к 2050 г. возобновляемые источники энергии будут удовлетворять до 80% мирового спроса [5]. До сих пор инвестиции в экологически чистую энергию были относительно низкими: от 30 до 37%. Рынки капитала также отражают ожидаемый рост возобновляемых источников энергии, а инвесторы, несмотря на обеспокоенность переходными рисками и необходимостью последующей реализации замещенных производственных активов, тем не менее, берут курс в сторону альтернативных источников. Социальные и государственные инвестиции, на долю которых приходится около 30% активов, существенно ограничиваются, в то время как инвесторы-активисты воздействуют целенаправленно в том числе на структуру и решения компаний [5]. В свою очередь, стейкхолдеры все чаще призывают компании к принятию обязательств по сокращению выбросов и конкретным мерам в рамках энергетического перехода для обеспечения стабильности будущих поставок. Некоторые правительства и регулирующие органы используют политические рычаги для стимулирования процессов декарбонизации, влияя непосредственно на спрос и не полагаясь на прямое регулирование. Налоги на выбросы углерода в Норвегии — лишь один из примеров. Экологическое сознание проникло в общество и политический мейнстрим во многих регионах. Новое поколение становится все более влиятельным, часто отдавая предпочтение компаниям с конкретными инициативами в области устойчивого развития. Многие потребители уверены, что традиционная нефтегазовая деятельность не соответствует экологическим нормам. Организации, которые не желают адаптировать к новым требованиям свою корпоративную культуру и методы работы, могут столкнуться с трудностями в привлечении талантливых людей для необходимой трансформации. Фактор энергоперехода в перестройке стратегии глобальных нефтемейджоровНа сегодняшний день актуальны несколько направлений декарбонизации глобальных нефтегазовых компаний. Крупнейшие европейские игроки диверсифицируются, отказываясь от нефти и газа и инвестируя значительные средства в возобновляемые источники энергии. Тем самым запускаются процессы трансформации всех без исключения звеньев цепочки создания стоимости в сторону низкоуглеродного производства энергии. Компании также установили целевые показатели нулевых выбросов к 2050 г., что дает стейкхолдерам четкое представление о заданном векторе. Нефтемейджоры США идут более традиционным путем. ExxonMobil и Chevron еще не поставили перед собой конкретные задачи по безуглеродному производству. Их стратегия не предполагает отказ от углеводородного сырья, но ориентирована на более эффективное, с точки зрения издержек, технологизации и временного ресурса, создание добавленной стоимости в сочетании с меньшими выбросами углерода. В то же время существует более радикальный подход к трансформации, отличающийся рядом особенностей. Во-первых, все-таки нарастает давление на корпоративные задачи в плане достижения нулевого уровня выбросов — даже внутри других отраслей промышленности США. Две крупнейшие независимые компании уже объявили: ConocoPhillips - о сокращении выбросов категории 1 и 2 к 2050 г.; Occidental - категории 1 и 2 к 2040 г., категории 3 к 2050 г. Другие независимые производители последовали данному примеру. Влияние требований инвесторов в контексте управления устойчивым развитием (ESG) не следует недооценивать. Политика правительства США станет еще одним катализатором по аналогии с европейским опытом. Не случайно ЕС повлиял на столь резкий стратегический разворот европейских компаний-мейджоров. ЕС выступил за декарбонизацию и обязался свести к нулю выбросы к 2050 г. в соответствии с требованиями Парижского соглашения 2015 г. Сейчас США догоняют остальные страны в адаптации политических правил. Одним из первых действий президента Д. Байдена было подписание указа о повторном присоединении США к Парижскому соглашению. Следующим шагом предполагается принять обязательства США по достижению нулевого уровня выбросов к 2050 г.; важные соглашения в этом плане были подписаны в ходе 26-й конференции ООН по изменению климата в Глазго в ноябре 2021 г. У американских компаний может не быть никаких юридических обязательств по соблюдению федеральных целевых показателей по достижению нулевого уровня выбросов [6], но крупным игрокам отрасли будет неудобно плыть против течения. Во-вторых, крупные компании США также придерживаются курса декарбонизации самостоятельно. Еще в ноябре 2021 г. ExxonMobil и Chevron заявили о своей готовности следовать нормативам Парижского соглашения и использовать свои конкурентные преимущества при переходе к низкоуглеродному будущему. Средние компании1 американского нефтегазового рынка также действуют на опережение. Их задача - выстроить интегрированный нефтегазовый бизнес в более устойчивой форме: за счет снижения использования метана и сокращения испарений при сжигании в процессе добычи, использования возобновляемых источников энергии для энергоснабжения, а также переориентации на биотопливо, легкие пластмассы и инновационные новые материалы в нефтепереработке и химической промышленности [3; 5; 7]. Планы европейских компаний-мейджоров простираются за пределы сокращения уровня выбросов и предполагают построение такой модели энергетического бизнеса, которая останется прибыльной и устойчивой даже в условиях полного исключения нефти и газа из корзины энергоресурсов в долгосрочной перспективе. Стратегии крупных европейских компаний в отношении традиционных углеводородов в целом одинаковы. Различие заключается в объеме рисков, которые они берут при инвестировании в новые формы построения энергетического бизнеса, что является более глубокой трансформацией. Возобновляемые источники энергии -единственная технология, которая сегодня коммерчески масштабируема - являются стартовой платформой для европейских игроков. Есть также примеры венчурных инвестиций в ряд низкоуглеродных технологий и сервисов, обеспечивающих непосредственный комфорт для конечного потребителя. Стратегия европейских компаний определяется несколько шире, чем просто достижение нулевого уровня выбросов: она призвана обеспечить жизнеспособный и развивающийся энергетический бизнес, когда нефть и газ перестанут существовать. Технологически стратегии крупных компаний США фокусируются на улавливании и хранении углерода (CCS) - мощном конкурентном преимуществе в нынешнем и последующих двух (как минимум) десятилетиях. ExxonMobil и Chevron являются глобальными технологическими лидерами в этой сфере. CCS будет иметь исключительно важное значение для достижения глобальных целей по нулевым выбросам. Прогнозируется, что глобальные мощности CCS должны увеличиться с 42 млн. т сегодня до 4,2 млрд. т к 2050 г. в базовом сценарии 2°C [8]. CCS является уже устоявшейся группой технологий, тем не менее, их распространение было существенно ограничено экономическими соображениями. Политическая поддержка технологизации в США является достаточно серьезной, однако конкретные серьезные решения в этой сфере еще не стоят на повестке дня ЕС. В любом случае, цены на углерод должны утроиться, чтобы рынки встретили существенное расширение применения CCS-технологий. CCS, по мнению большинства экспертов, выступает последней частью сложной головоломки, которая поможет миру достичь нулевых выбросов [8]. Крупные компании США находятся в процессе оптимизации портфелей активов, среди направлений - возобновляемые источники энергии, биотопливо, водород и естественные поглотители. Те направления бизнеса, где конкурентные преимущества неочевидны, могут оказаться полезными для компаний при более позднем инвестировании, то есть использовании «стратегии последователя», что позволит минимизировать уровень риска. В конечном счете, компании так или иначе придут к структуре диверсифицированного набора низкоуглеродных активов. В-третьих, возникает вопрос: действительно ли медленно развивается активность крупных американских компаний в сфере декарбонизации, или крупные европейские компании слишком активно продвигаются к новым источникам энергии? Позиции инвесторов в этом отношении достаточно разрознены и до конца не определены [8]. После активных 12 месяцев, когда стоимость акций падала из-за флуктуаций цен на нефть, начиная с периода пандемии, BP и Shell урезали дивиденды, что оставляет открытым вопрос, какая стратегия выигрывает. Давление на компании в направлении перехода от сокращения выбросов к устойчивому росту будет повышаться пропорционально активности политики США в отношении климата. ESG-требования со стороны стейкхолдеров по-прежнему усиливаются [9-11]. Ожидается, что в ближайшие несколько лет неопределенность на нефтяных рынках будет увеличиваться, что коррелирует с последними внешними и геополитическими шоками. Остается вопрос, насколько динамично ExxonMobil и Chevron в указанных обстоятельствах будут осуществлять трансформацию в плане формирования будущего с низким уровнем выбросов углерода. Об устойчивости рынков СПГ и природного газа в долгосрочной перспективеВ русле меняющегося отношения к ископаемым видам топлива [12] и растущей электрификации компании нефтегазовой отрасли принимают меры, чтобы подготовиться к грядущим переменам. Одним из таких решений является увеличение доли природного газа в портфелях. Базовый сценарий компании McKinsey показывает, что спрос на газ, в отличие от других ископаемых видов топлива, будет расти до середины 2030-х годов. В сценарии полутораградусного изменения температуры спрос на природный газ будет более устойчивым, чем на другие ископаемые виды топлива, в течение еще 5-10 лет. В первую очередь, это связано с тем, что природный газ является одним из самых чистых ископаемых видов топлива (даже с учетом производственных выбросов), поэтому его замещение в рамках энергетического перехода будет одним из последних (рис. 1).

Дополнительные факторы, определяющие устойчивость спроса на природный газ:

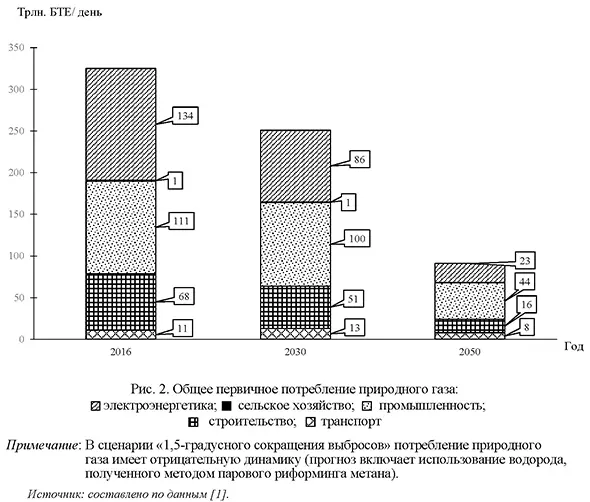

СПГ в целом является более устойчивым источником, чем трубопроводный газ в долгосрочной перспективе [16]. В качестве механизма доставки, который может выйти на рынки с ограниченной инфраструктурой трубопроводного импорта, а также на рынки Южной и Юго-Восточной Азии, где внутреннее производство сокращается, СПГ имеет сильное преимущество, и ожидается, что рост его производства продолжится примерно до середины 2040-х годов. В конечном счете, необходимость повсеместного сокращения выбросов затронет все виды ископаемого топлива, включая газ и СПГ [10; 17]. В итоге спрос понизится (рис. 2). Остается большая неопределенность в отношении того, какие регионы и секторы будут сокращать спрос в первую очередь, а также, как быстро сократится уровень спроса. Например, McKinsey’s 1.5-degree outlook показывает, что к 2050 г. спрос будет на 72% ниже уровня 2016 г. [1]. Степень снижения спроса зависит от того, какие технологии можно масштабировать. Например, значительное снижение стоимости технологии улавливания, утилизации и хранения углерода (CCUS) может привести к широкому внедрению этой технологии, что будет иметь следствием более высокий уровень использования газа в энергетике и промышленности.

Тем не менее, во всех прогнозах прослеживается одна закономерность : пик спроса на газ приходится на середину-конец 2030-х годов, а спрос на СПГ достигнет пика примерно десятилетием позже. Компании газового бизнеса и производства СПГ будут иметь более продолжительное время не только для того, чтобы подготовиться к последствиям декарбонизации, но и для того , чтобы учиться на примере других отраслей, которые уже испытали на себе влияние перехода к низкоуглеродной энергетике. Направления трансформации газовых и СПГ компанийВыбор стратегии в условиях неопределенности будет иметь ключевое значение для сохранения конкурентного преимущества в ближайшие годы. И, хотя многие цели, связанные с выбросами, отложены на 20-30 лет, газовые и СПГ компании должны принять немедленные меры, чтобы сохранить конкурентную позицию. Четкая 5-10-летняя стратегия может помочь лидерам определить следующие шаги, а также приоритеты на долгосрочную перспективу. В основном, речь идет о нескольких важных вопросах. Сегодня ожидается, что компании возьмут на себя полную ответственность за выбросы в течение всего производственного цикла и публично обязуются работать с более широким кругом заинтересованных сторон, включая клиентов, для содействия усилиям по декарбонизации. Это означает, что выбросы должны контролироваться на каждом этапе цепочки создания стоимости и классифицироваться по категориям 1, 2 и 3. Также должны различаться отдельные парниковые газы, такие как СО2 и метан. Мониторинг выбросов является сложным и критически важным, особенно в отношении метана, но это обязательный шаг в контексте декарбонизации отрасли. В связи с этим компании сталкиваются с двумя основными проблемами: отсутствием подробных данных о выбросах метана и отсутствием четких правил для установления стандартов отчетности. Что касается первой проблемы, метан оказывает огромное влияние на краткосрочную траекторию сценария потепления из-за его короткого времени жизни в атмосфере и высокого поглощения тепла. Концентрация метана в атмосфере сегодня в 2,4 раза превышает доиндустриальные показатели, но выбросы не контролируются и не регулируются ни на местном, ни на глобальном уровне . Как правило , выбросы метана носят рассеянный и эпизодический характер, что затрудняет их мониторинг, регулирование и смягчение последствий. Запуск в 2017 г. прибора для мониторинга TROPOspheric на борту спутника Sentinel-5P позволил получить действительно глобальную картину выбросов метана. Ежедневные снимки позволили отслеживать и количественно определять крупные утечки метана в результате операций с нефтью и газом. Дополнительные спутники, запущенные GHGSat, обеспечили повышенное пространственное разрешение, а также возможность обнаружения утечек малого и среднего размера. Между тем, инструменты наземного мониторинга распространяются и дешевеют. Стратегия Европейской комиссии по метану станет первой в мире попыткой высокого уровня по регулированию выбросов метана. Следующим шагом является активизация усилий по мониторингу, отчетности и оценке результатов по сокращению выбросов метана, чтобы обеспечить эффективное регулирование и соблюдение целей. Инвесторы также могут инициировать заявления об определенном снижении интенсивности выбросов и сообщать об этих результатах заинтересованным сторонам, включая потребителей. Инициатива для решения второй проблемы - отсутствия четкого регулирования для установления стандартов отчетности и смягчения последствий - обычно исходит от отдельных компаний. Несколько крупных игроков обязались отслеживать, сообщать и сокращать свои выбросы метана, и покупатели все чаще считают прозрачность интенсивности выбросов важной. Треть покупателей, принявших участие в недавнем опросе СПГ, проведенном McKinsey, ожидают, что эта прозрачность станет стандартом [18]. В последние два года наблюдалось нарастание активности вокруг обезуглероженного или зеленого СПГ [16-17] с рядом спотовых сделок, для которых выбросы, связанные с грузом СПГ, были компенсированы за счет углеродных сертификатов. Хотя в настоящее время ни один завод СПГ не может производить и продавать обезуглероженный газ, ряд игроков отрасли уже объявили о мерах по сокращению выбросов с помощью CCUS и возобновляемых источников энергии. Такое развитие рынка на сегодняшний день является самым явным признаком того, что владельцы и операторы заводов оценивают полный цикл и углеродоемкость своих производств как дополнительный фактор риска и ищут возможность запустить финансирование проектов с более низкой углеродоемкостью за счет ценовой премии. Компании, занимающиеся разведкой и добычей газа, могут инвестировать в технологии декарбонизации, в отношении которых у них есть существующее преимущество с точки зрения затрат или знаний. Например, хотя технологии CCUS по-прежнему нерентабельны, они демонстрируют потенциал для компаний, занимающихся разведкой и добычей на истощенных месторождениях, в снижении ожидаемых затрат на вывод мощностей из эксплуатации, в декарбонизации существующих операций и создании новых пулов стоимости. Компании должны принять и признать риск, включив выбросы в свои расчеты окупаемости инвестиций. Это означает рассмотрение новых инвестиций с точки зрения затрат и выбросов. Раньше нефтегазовые компании смотрели только на норму прибыли. Хотя она по-прежнему важна, необходимо также принимать во внимание экономические последствия выбросов. Например, стресс-тестирование экономической оценки при различных нормативных сценариях и включение в оценку предпочтений клиентов. Компаниям также необходимо будет протестировать регулирование рисков на последующих этапах с точки зрения клиентов и оценить снижение роли некоторых продуктов на конкретных рынках. В зависимости от того, как будет развиваться регулирование на новых рынках, продукты, которые не соответствуют установленным стандартам выбросов, могут быть запрещены или обложены налогом, что, вероятно, отразится на поставщиках. Поэтому многие компании начали обсуждение перехода к нулевым выбросам, и теперь им необходимо пересматривать свои активы - не только на основе оценки затрат, но и учитывая интенсивность выбросов. Игроки в области добычи, инфраструктуры и СПГ должны найти баланс между затратами и интенсивностью выбросов в портфеле [19]. Компании должны придерживаться собственных стратегий в контексте развития отрасли и повышать устойчивость, прогнозируя будущий спрос и внедряя новые технологии, чтобы уменьшить свою зависимость от углеродоемких секторов. Следует начать с того, что инвестиции, сделанные сегодня, должны быть направлены на снижение себестоимости продукции. Когда спрос на газ снизится, дорогие источники станут неконкурентоспособными. Между тем, снижение относительной интенсивности выбросов в проекте также послужит снижению затрат с учетом налогов на выбросы углерода. Получить уверенность в будущем спросе можно, сосредоточив внимание на регионах, где спрос на газ, как ожидается, сыграет роль в вытеснении угля и продолжит расти в долгосрочной перспективе, особенно в Азии. Сюда также входят секторы, в которых газ играет роль в сокращении выбросов от существующих технологий, таких как бункеровка СПГ, а также те, в которых газ будет трудно вытеснить, например, некоторые виды промышленной деятельности. Согласовывая стимулы между поставщиками и потребителями с помощью инициатив по декарбонизации, игроки могут обеспечивать спрос в течение более длительного периода времени и получать более высокую прибыль. Кроме того, компании могут разрабатывать новые продукты, такие как «зеленый» газ и СПГ, которые включают меры по смягчению последствий выбросов углерода и компенсации для сокращения общих выбросов, помогают им удовлетворять требования покупателей и участвовать в тендерах на СПГ, а также обеспечивают устойчивость спроса в долгосрочной перспективе. Наконец, компаниям следует принять меры по переходу на возобновляемые источники энергии и диверсифицировать портфели [2-4], включив в них позиции по перспективным технологиям, таким как CCUS, и другим источникам энергии, таким как водород и биогаз. Принятие правильных решений со стороны регуляторов позволит компаниям оценивать инициативы на уровне страны и сектора, а не на уровне проекта. Это также позволит им поддерживать преобразование энергетических экосистем, включая поставку газа и разработку дополнительных энергетических решений, с конечной целью создания интегрированной энергетической системы. В свою очередь, эти системы обеспечат долгую жизнь компаниям в декарбонизирующемся и быстро меняющемся энергетическом мире. 1 Под средними в данном контексте понимаются компании, капитализация которых составляет 20-90 млрд. долл. США. Литература / References

|

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- История развития кредитной системы в России

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Безработица в России

- Кризис финансовой системы стран Азии и его влияние на Россию

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию