Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Теория экономической динамики Харрода и анализ российской экономики |

|

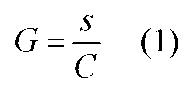

В.Е. Маневич, Л.К. Николаев, В.В. Овсиенко Вводная статья к переводу монографии: Р. Харрод. Теория экономической динамики: Пер. с англ. В.Е. Маневича. /Под ред. В.Г. Гребенникова. - М.: ЦЭМИ РАН, 2008. - 210 с. Широко известная работа Р. Харрода "К теории экономической динамики" (Towards Economic Dynamics, London, 1948.), переведенная на русский язык в 1959 году, обозначила лишь общий подход к теории роста. Тем не менее, она широко обсуждалась в мировой и российской экономической литературе, и явилась объектом критики со стороны сторонников неоклассического подхода. В 1973 году Харрод опубликовал книгу Economic Dynamics, которая содержала целостное изложение его теории экономической динамики. Ряд понятий, введенных Харродом в более ранней работе, получили в ней четкое определение. Главное же, Харрод явным образом включил в свой анализ влияние на экономическую динамику денежной и финансовой экспансии, внешней торговли, международного движения капитала. В представленной статье авторы подробно анализируют модель Харрода в ее наиболее позднем, законченном варианте, и затем, опираясь на положения Харрода, исследуют взаимосвязь между денежной экспансией и накоплением капитала в российской экономике. Рой Харрод (1900-1978) - один из создателей теории экономической динамики. Его первая работа по экономической динамике вышла в 1939 году 1. В 1948 году Харрод опубликовал свои лекции, прочитанные в 1946 году в Лондонском университете, под названием Toward Economic Dynamics. В 1959 году эта книга была переведена на русский язык2. Эта работа обозначила лишь общий подход к теории роста. Тем не менее, она широко обсуждалась в мировой и российской экономической литературе, и явилась объектом критики со стороны сторонников неоклассического подхода. В 1973 году Харрод опубликовал книгу Economic Dynamics 3, содержавшую целостное изложение его теории экономической динамики. Многие понятия, которыми Харрод оперировал в своей более ранней работе, получили теперь четкое определение. Модель экономической динамики, предложенная Харродом, приобрела законченный вид. Отчасти он придал ей графическую интерпретацию. Главное же, Харрод явным образом включил в свой анализ воздействие на экономическую динамику денежной и финансовой экспансии, внешней торговли, международного движения капитала, и сформулировал критерии, ограничивающие эффективность денежной и финансовой политики. Кроме того, Харрод ответил на критику со стороны авторов неоклассической теории роста, правда, не называя их имена. Книга Харрода, опубликованная в 1973 году, осталась практически незамеченной, во всяком случае, в российской экономической литературе. До сих пор все ссылки на теорию экономической динамики, выдвинутую Харродом, относятся к работе, опубликованной в 1948 году. Со времени выхода русского перевода книги Харрода «К теории экономической динамики» (1959) в литературе на русском языке закрепился термин гарантированный темп роста (warranted rate of growth). Нам представляется, что более точным и ясным переводом этого термина, отражающим то значение, которое придавал ему Харрод, может служить выражение обеспеченный темп роста. Действительно, речь идет о темпе роста, обеспеченном добровольными (желаемыми) сбережениями. В книге, опубликованной в 1973 году, Харрод существенно уточняет трактовку ряда ключевых понятий, в частности, трактовку понятия естественный темп роста. В более ранней работе Харрода естественный темп роста трактовался как такой темп, который соответствует экзогенному приросту рабочей силы. В книге 1973 года Харрод трактует естественный темп роста как темп, не только абсорбирующий возросшее предложение труда и доступные изобретения, но и соответствующий социальному оптимуму, т. е. отражающий затраты на социальные нужды, не связанные непосредственно с получением прибыли. Иногда Харрод говорит о естественном или оптимальном темпе роста. В дальнейшем изложении мы будет пользоваться терминами обеспеченный и оптимальный (а не гарантированный и естественный) темп роста, которые представляются нам более точными и ясными. Классическая политическая экономия XVIII - первой половины XIX века отводила важное место проблемам экономической динамики. В трудах экономистов классической школы (Смит, Рикардо, Милль) теория статики и теория динамики занимали примерно равное место. Но в дальнейшем проблемы динамики выпали из поля зрения экономистов. С середины XIX века экономическая теория сосредоточилась на проблемах экономической статики, причем, именно микро-статики, устанавливающей законы равновесия на рынке отдельного товара или товарной группы. Концентрация внимания экономистов-теоретиков на проблемах микро-статики отчасти объясняется интеллектуальным увлечением теорией предельной полезности и, в целом, предельным анализом. Но теория предельной полезности неприменима при решении вопроса о степени использования ресурсов, прежде всего, - при решении вопроса об уровне занятости. «Классическая схема, - пишет Харрод, - наиболее преуспела в определении того, как производственные ресурсы распределяются между производством различного рода товаров и услуг, и как устанавливаются цены этих товаров и услуг и самих факторов производства. Но она не многое могла добавить к решению вопроса о том, в какой степени используются имеющиеся факторы производства». Этим макроэкономика отличается от микро - экономики. Именно в этом заключается вклад Кейнса. Теоретическая система Кейнса представляет собой решающий вклад с создание макроэкономики, но не экономической динамики, поскольку, согласно Харроду, система Кейнса остается в рамках экономической статики. Аксиомы экономической статики, согласно Харроду, можно рассматривать как «законы спроса и предложения» в широком смысле. Анализ Кейнса ведется в понятиях равновесия спроса и предложения на рынках товаров, на рынке труда, на рынках денег и облигаций и т. д. Таким образом, кейнсианский анализ ведется в традиционных понятиях равновесия спроса и предложения, и носит, следовательно, статичный характер. Вместе с тем, теоретическая система Кейнса содержит такие понятия, как сбережения и инвестиции, которые определенно относятся к экономической динамике. Но Кейнс рассматривает эти понятия в связи с изменениями агрегированного спроса, но не в связи с достигаемыми и возможными темпами роста выпуска и совокупного дохода. Задача теории экономической динамики - исследование факторов, детерминирующих темпы роста. «Макродинамика, которой посвящена эта книга, - пишет Харрод, - рассматривает факторы, детерминирующие темпы роста основных категорий спроса - спроса на капитальные блага, спроса для экспорта и т.д.». Неоклассические модели роста (в отличие от кейнсианских моделей) строятся в соответствии с традиционным подходом, предполагающим достижение равновесия спроса и предложения факторов производства в реальной экономике. Равновесие спроса и предложения труда достигается в условиях, когда заработная плата устанавливает равенство предельной тягости труда его предельной производительности. Равновесие на рынке капитала обеспечивается установлением равновесной ставки процента. Полная занятость труда и капитала обеспечивается изменением капиталоемкости прироста выпуска. Автор первой неоклассической модели Роберт М. Солоу принимал в качестве предпосылки, не искажающей качественным образом реальность, допущение, согласно которому «реальный доход факторов будет приспосабливаться таким образом, чтобы обеспечить полную занятость труда и капитала». В частности, «ставка реальной заработной платы приспособиться таким образом, что весь доступный труд будет занят. Уравнение предельной производительности будет определять ставку заработной платы, которая установится в действительности». Харрод, напротив, исходит из того, что соотношение затрат труда и капитала определяется технологическим уровнем производства, который не может автоматически изменяться в зависимости от спроса и предложения на рынках труда и капитала. Возможна лишь некоторая корректировка соотношения труда и капитала, не изменяющая технологический уровень производства. В ином случае отрасль или фирма, отказавшись от современных методов производства, может стать неконкурентоспособной и утратить свою нишу на рынке. Предпосылка (на которой основана неоклассическая теория роста) о полной взаимозаменяемости спроса на труд и спроса на капитал при данном технологическом уровне несостоятельна. Неоклассический тезис, согласно которому равенство вознаграждения факторов производства их предельной производительности обеспечивает полную занятость труда и полную загрузку производственных мощностей, очевидно, противоречит экономической реальности, в которой периодически возникает (или постоянно присутствует) безработица. В модели Солоу вознаграждения факторов производства (труда и капитала) приспосабливаются таким образом, что весь труд и весь капитал оказываются занятыми. Прирост капитала, прежде всего, обеспечивает работой всех желающих ее получить, и лишь избыток капитала, остающийся после решения этой задачи, может использоваться для внедрения более капиталоемких методов производства. В модели Харрода капиталоемкость производства выступает скорее как заданный, первичный, а не остаточный параметр. «Если процесс изобретений является, в среднем, капиталоемким, это сопряжено с более низким обеспеченным темпом роста, чем при нейтральном характере технического прогресса, - пишет Харрод. - Если часть доступных сбережений требуется для финансирования более капиталоемких методов производства, тогда не так много сбережений останется для финансирования быстрого роста как такового». Очевидно, что более реалистичной является предпосылка об относительной жесткости соотношения труда и капитала, из которой исходит Харрод и другие авторы кейнсианских моделей роста. Эта предпосылка совместима с такими фактами экономической реальности, как вынужденная безработица, неполная загрузка оборудования, периодические спады деловой активности. Добавим от себя, что технологический уровень производства во многом носит экзогенный характер, не только потому, что фундаментальные открытия, лежащий в основе технологических улучшений, обычно непредсказуемы, но и в силу международного, глобального характера технического прогресса. В современной экономике экзогенный характер технологического уровня производства имеет значительно большее значение, чем несколько десятилетий назад. Качественное нарушение пропорций между факторами производства (прежде всего - между трудом и капиталом) ведет к системному кризису, подобному кризису 90-х годов в российской экономике, разрушившему целый ряд высокотехнологичных отраслей промышленности. Харрод убедительно оспаривает жизненность предпосылок и теоретических построений авторов неоклассических моделей. «Возможно, что некоторые экономисты, воспитанные в старом духе, станут утверждать, что, если возрастает склонность к сбережению, тогда, благодаря снижению ставки процента, в той же пропорции должно повышаться отношение капитал - выпуск, так что обеспеченный темп роста останется без изменений, и экономика будет расти с постоянной скоростью. Эти рассуждения совершенно неприемлемы. ...Невозможно утверждать, что посредством ставки процента действуют «естественные силы», которые удерживают обеспеченный темп роста на постоянном уровне. ... Нет причин, почему ставка процента, которой приписывают магическое свойство восстанавливать равновесие, должна вызывать рост (или снижение) капиталоемкости, пропорциональное любому увеличению (или уменьшению) нормы сбережения, и поэтому сохранять обеспеченный темп роста на постоянном уровне». Столь же нежизненной является неоклассическая концепция рынка труда, согласно которой уровень заработной платы, уравнивающий предельную тягость и предельную производительность труда, обеспечивает равновесие спроса и предложения труда. Спрос на труд зависит от спроса на рынке товаров, а предложение труда в современном обществе определяется экзогенным для экономики фактором - приростом населения. Вынужденная безработица детерминируется уровнем агрегированного спроса, а не предельной тягостью и предельной производительностью труда. Неоклассическая теория занятости, пишет Харрод, «представляет собой одну из бесплодных идей». Фундаментальное уравнение экономической динамикиИсходная формула Харрода, которую он назвал фундаментальным уравнением экономической динамики, имеет следующий вид:  Согласно фундаментальному уравнению экономической динамики, темп роста G равен величине сбережений, выраженной как доля совокупного дохода s, деленной на коэффициент капитала C. Коэффициент капитала Харрод иногда называет индикатором интенсивности капитала: чем больший объем инвестиций (дополнительного капитала) необходим для обеспечения единицы прироста выпуска или дохода, тем выше коэффициент капитала. Коэффициент капитала C является отношением чистых (а не валовых) инвестиций I за определенный период к приросту выпуска (или дохода) AY за тот же период. Валовые инвестиции должны быть уменьшены на величину возмещения изношенного или устаревшего основного капитала, потому что именно чистые инвестиции детерминируют темп роста экономики. Соответственно, сбережения в приведенной формуле (и в других формулах роста) представлены как доля от чистого (а не валового) внутреннего продукта. Нужно подчеркнуть, что уравнения, которые строит Харрод, не включают стоимость капитала в целом или динамику стоимости капитала с течением времени; коэффициент капитала C в этих уравнениях определяется как отношение прироста капитала за определенный отрезок времени к приросту выпуска (или дохода) за тот же отрезок времени. Как прирост капитала, так и прирост выпуска, выражен в текущих ценах. Сопоставление объема капитала за разные периоды или в разные моменты времени является сложной статистической задачей, решение которой на практике неизбежно включает большую долю условности, что делает такое сопоставление малопригодным для эконометрического и теоретического анализа. Правда, даже в течение одного года динамика цен на инвестиционные товары может расходиться с индексом-дефлятором валового или чистого внутреннего продукта, но элиминирование влияния цен в течение одного года представляет собой значительно более простую статистическую задачу, чем за ряд лет. К тому же, статистика инвестиций и выпуска более достоверна, чем статистика основных фондов. Коэффициент капитала C зависит не только от характера технического прогресса, но и от фазы цикла. В период бума производство расширяется при максимальной нагрузке капитала, в период спада часть капитала оказывается излишней. Выход из рецессии может протекать при относительно низком коэффициенте капитала. В этот период (период оздоровления, recovery) высокие темпы роста могут достигаться при низкой норме сбережения и низком коэффициенте капитала. Затем, по мере подъема и исчерпания резервов неиспользованного капитала, потребность в чистых инвестициях возрастает, соответственно, должны увеличиваться как норма сбережения, так и коэффициент капитала. Нужно иметь в виду, что в случае длительного кризиса, который носит не циклический, а системный характер, происходит частичное разрушение производственного аппарата, нарастает техническое отставание страны, а сохранившиеся резервы неиспользованных мощностей морально устаревают. В этом случае переход к устойчивому оптимальному росту требует массированных инвестиций для качественного обновления основного капитала, поэтому период оздоровления, когда рост выпуска обеспечивается, в основном, за счет эксплуатации имеющегося оборудования, может оказаться очень коротким, как это было в российской экономике в 1999-2000 годах. Три темпа ростаНа основе исходного уравнения, описывающего зависимость между тремя параметрами: темпом роста, долей сбережений в чистом совокупном доходе и коэффициентом капитала, Харрод формулирует положение о трех альтернативных темпах роста: оптимальном, обеспеченном и реальном темпе, каждый из которых детерминируется независимыми друг от друга факторами. Обеспеченный темп роста описывается следующим уравнением:

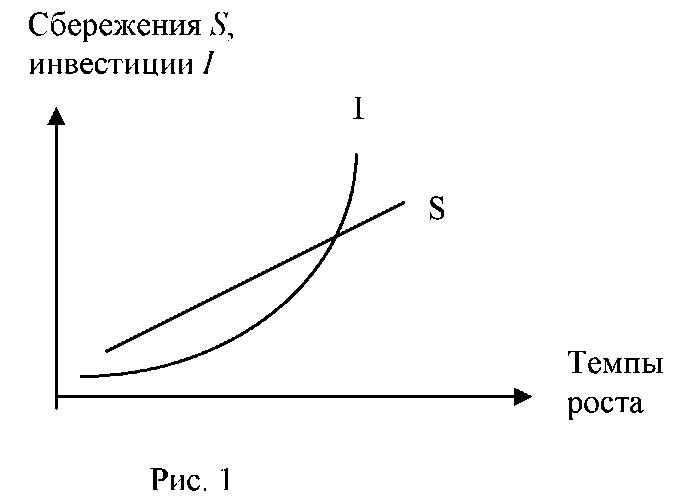

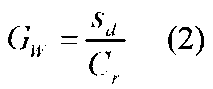

Согласно приведенному уравнению, обеспеченный темп роста определяется желаемыми сбережениями (desired saving) Sd и нормальной интенсивностью капитала Cr. Напомним, что коэффициент капитала C представляет собой отношение чистого прироста капитала к приросту чистого внутреннего продукта. Как пишет Харрод, C превращается в C r, когда величины числителя и знаменателя таковы, что величина имеющегося капитала (включая основной капитал и оборотные запасы) равна той, какую люди находят нужной: не слишком велика, и не слишком мала. «Продолжительное повышение требуемого коэффициента капитала (Cr) . сопряжено с замедлением обеспеченного темпа роста. Это похоже на парадокс! Интенсивность капитала возрастает, и, вследствие этого, темп роста снижается. Однако исходное уравнение показывает именно это». Формула обеспеченного темпа роста отражает идеальные условия laissez faire, когда государство не вмешивается в процесс сбережения и инвестирования. Но в условиях laissez faire реальный темп роста лишь случайно может совпадать с обеспеченным темпом роста. В рыночной экономике нет таких автоматически действующих сил, которые сами по себе, без государственного регулирования, обеспечивают совпадение реального темпа роста с обеспеченным темпом. Кроме того, сам обеспеченный темп роста, который определяется добровольными сбережениями, как правило, не совпадает с темпом роста, соответствующим поддержанию полной занятости, использованию доступных изобретений, социальному оптимуму, отражающему наибольший возможный в данных условиях рост благосостояния общества в целом. Возможна ли безработица в условиях обеспеченного темпа роста? На этот вопрос Харрод дает утвердительный ответ. Как полагал Харрод, норма желаемых сбережений s d изменяется в зависимости от многих, не всегда предсказуемых обстоятельств, и тщетно было бы искать какой-либо единственный фактор, детерминирующий изменение нормы желаемых сбережений. Возможно, что наиболее важным фактором, детерминирующим норму сбережений, является уровень дохода. Поскольку норма желаемых сбережений изменяется в зависимости от динамики совокупного дохода, обеспеченный темп роста изменяется под воздействием фазы цикла - бума или спада. Но, возможно также, что преобладающим будет воздействие других факторов. Добавим от себя, что фактором, поддерживающим норму сбережения на высоком уровне, не смотря на падение дохода, может явиться углубление неравномерности распределения. Харрод вводит понятия «нормальный обеспеченный темп роста», соответствующий состоянию устойчивого развития, и отклоняющиеся от него специальные или особые обеспеченные темпы роста, соответствующие разным фазам делового цикла, либо детерминированные другими обстоятельствами. Важен, прежде всего, тезис о том, что обеспеченный темп роста не остается стабильным, он изменяется в зависимости от динамики дохода и склонности к сбережению. В работе 1948 года Рой трактовал обеспеченный темп как равновесный в том смысле, что предприниматели удовлетворены своей работой и намерены продолжать движение в том же темпе. «В моих ранних работах я полагал, что, посредством введения этого понятия (обеспеченного темпа роста), я установил то, что может быть названо равновесным темпом роста, по аналогии с традиционным равновесием в экономической статике». Обеспеченный темп роста в новой трактовке, даваемой этому понятию в книге Economic Dynamics (1973), не представляет собой равновесного темпа роста. Обеспеченный темп роста - это такой темп, при котором требуемые инвестиции равны желаемым сбережениям. Под «желаемыми сбережениями» имеются в виду сбережения частного сектора, которые делаются (или делались бы) в условиях капитализма свободной конкуренции, плюс сбережения правительства, осуществляемые не в целях регулирования экономической активности. Под «требуемыми инвестициями» имеются в виду нерегулируемые инвестиции частного сектора плюс инвестиции правительства, не связанные с регулированием экономической активности. Неоклассическая доктрина рассматривает сбережения как возрастающую функцию, а инвестиции - как убывающую функцию по ставке процента. Равновесная ставка процента обеспечивает равенство сбережений и инвестиций. Но действительно ли все это имеет смысл? - ставит вопрос Харрод. В реальности уровень сбережений мало зависит от ставки процента. Если сбережения недостаточны, повышение ставки процента «не выжмет» из общества дополнительные сбережения. Кейнсианская доктрина, связывающая норму сбережений с уровнем дохода также не вполне верна. Желаемые сбережения индивидов зависят не только от уровня дохода, но и от ряда институциональных факторов: системы социального обеспечения и медицинского страхования, платности образования, налогообложения наследства и др. Чем большие социальные гарантии государство предоставляет своим гражданам, тем меньше их склонность к сбережению. Сбережения корпораций зависят от доступности капитала на фондовом рынке: чем более развиты фондовые рынки, чем доступнее кредит, тем большую долю в доходе корпораций составляют дивиденды, и, соответственно меньшую долю - корпоративные сбережения. «Перед лицом всех этих сложностей и институциональных различий (как по месту, так и по времени), - пишет Харрод, -невозможно полагать, что некоторая сумма совокупных сбережений, которые хотят осуществить индивиды и корпорации по своим собственным соображениям, может в какой-либо степени представлять социальный оптимум. Если s d не представляет социальный оптимум, тогда GW также его не представляет». Можно допустить, что при низких темпах роста желаемые сбережения выше инвестиций, но, по мере увеличения темпов роста, инвестиции, требуемые для поддержания этого темпа, растут быстрее, чем сбережения, обусловленные достигнутым уровнем дохода. Это допущение является динамической версией принципа акселератора. Графически зависимость инвестиций и сбережений от темпа роста представлена на рис. 1. Точка пересечения кривой желаемых сбережений и кривой требуемых инвестиций представляет обеспеченный темп роста.

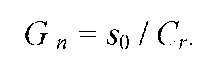

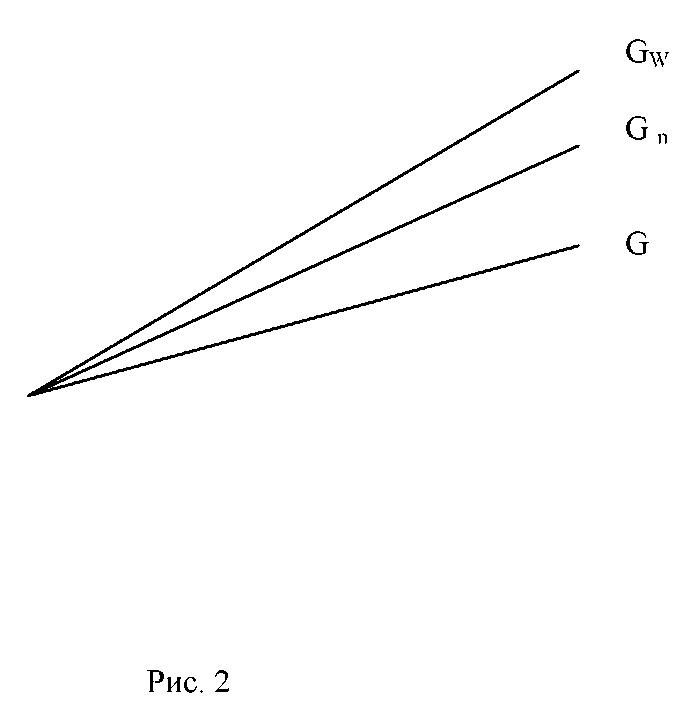

Нет никаких оснований, чтобы полагать, что желаемые сбережения будут именно такими, какие необходимы для обеспечения оптимального темпа роста, соответствующего полной занятости труда и других факторов производства. Для достижения оптимального темпа роста правительство должно регулировать уровень сбережений. Рыночные силы не регулируют цены факторов производства таким образом, чтобы обеспечить их полную занятость. Регулирование уровня сбережений означает отказ от капитализма laissez faire. Далее, как уже говорилось, Харрод вводит понятие естественного (или оптимального) темпа роста (natural rate of growth, Gn). Это такой темп роста, который способен полностью абсорбировать возрастающее предложение труда и доступный прогресс технологии. Уравнение оптимального (естественного) темпа роста имеет следующий вид:  (3) (3)В формуле (3) заданной величиной является оптимальный темп роста, а определяемой величиной - уровень сбережений, который необходимо поддерживать для обеспечения оптимального роста. Поэтому Харрод повторно записывает уравнение оптимального роста в такой форме: Формула оптимального роста описывает ситуацию в условиях регулируемого капитализма, когда государство активно влияет на формирование сбережений и непосредственно участвует в инвестициях. Достижение оптимального темпа роста требует вмешательства правительства, проведения активной денежной и финансовой политики. «Монетарная и финансовая политика, - пишет Харрод, - служат для корректировки нормы сбережения, с тем, чтобы сбережения были не больше и не меньше, чем нужно, чтобы обеспечить разумный уровень полной занятости и рост в соответствии с потенциальными возможностями роста данной экономики». Естественный темп роста G n соответствует социальному оптимуму. Поэтому сбережения S0, необходимые для естественного темпа роста, также соответствуют социальному оптимуму. Наконец, Харрод рассматривает реальный темп роста, детерминированный осуществленными сбережениями и инвестициями, который, как правило, отклоняется от обеспеченного и оптимального темпа роста. Итак, в грубом приближении, можно сказать, что при заданном коэффициенте капитала C обеспеченный рост определяется желаемыми сбережениями, реальный рост -осуществленными инвестициями, а естественный или оптимальный рост - ростом населения, техническим прогрессом, достижимым уровнем общественного благосостояния. Харрод рассматривает различные ситуации, когда совокупные сбережения в обществе на длительном отрезке времени достаточны или недостаточны для поддержания оптимального роста. Применительно к современной российской экономике вряд ли можно говорить о недостаточности сбережений. Скорее речь должна идти о неоправданно низком уровне конечного потребления и неравномерном распределении дохода. Конфликты целейСогласно Харроду, если общество способно осуществить достаточное количество сбережений, но, тем не менее, темпы реального роста ниже темпов оптимального и обеспеченного роста, активная денежная и финансовая политика приближает экономику к траектории оптимального роста. При этом, в случае избытка сбережений относительно реального роста активная политика, сама по себе, не вызывает инфляции. Напротив, в случае временной нехватки сбережений относительно реального роста активная политика, скорее всего, сопровождается инфляцией. Лишь в этом последнем случае возникает конфликт целей между ограничением инфляции и ростом занятости. «Упрощенная гипотеза, согласно которой величина инфляции является прямой функцией от уровня занятости (кривая Филлипса) неприемлема» - пишет Харрод. Харрод дает графическую иллюстрацию соотношения трех траекторий роста: оптимального, обеспеченного и реального. Луч Gn представляет траекторию оптимального роста. Он всегда соответствует ситуации полной занятости. Лучи GW и G представляют траектории обеспеченного и реального роста. Эти траектории соответствуют состоянию полной занятости лишь в точках пересечения с траекторией оптимального роста. Если начало лучей GW и G лежит ниже луча Gn диаграмма описывает ситуацию, когда движение начинается в условиях безработицы. На рис. 2. представлена ситуация, когда в обществе осуществляются избыточные сбережения и недостаточные инвестиции, так что траектория обеспеченного роста отклоняется вверх, а траектория реального роста - вниз от траектории оптимального роста. В этих условиях активная финансовая и денежная политика должна одновременно стимулировать инвестиции и сокращать сбережения, т.е. форсировать рост потребления. В результате траектории реального и обеспеченного роста будут сближаться с траекторией оптимального роста. При этом, поскольку в обществе осуществляются избыточные сбережения, денежная и финансовая экспансия не будет вызывать инфляции. Эта схема, по-видимому, наиболее адекватна российской реальности. Даваемое Харродом графическое представление других возможных соотношений трех темпов роста мы не приводим.  В ситуации, представленной на рис. 2, обеспеченный темп роста выше оптимального темпа. В этих условиях политика, направленная на дальнейшее сжатие потребления и увеличение сбережений была бы ошибочной. «Если обеспеченный темп выше естественного темпа, меры экономической политики, которые поднимают его еще выше, являются, скорее, плохими мерами, - пишет Харрод. - ...Если обеспеченный темп выше естественного темпа, власти не смогут большую часть времени поддерживать действительный темп на уровне обеспеченного темпа. В этом случае будет слишком много сбережений. Это - динамический вариант положения, известного среди посткейнсианских авторов как «тезис о стагнации». Основные тезисы кейнсианской теории - недостаточный агрегированный спрос и связанная с ним депрессия - не отбрасываются в теории экономической динамики, но получают новую интерпретацию. Или, как пишет Харрод, ряд утверждений его теории представляет собой «динамическую версию» кейнсианских тезисов. Недостаточный спрос, вызываемый избыточными сбережениями, трактуется в динамической теории Харрода как превышение обеспеченного темпа над реальным темпом роста, а неполная занятость факторов производства - как отклонение обеспеченного и реального темпа роста вниз от оптимального темпа. Если обеспеченный рост отклоняется вниз от оптимального роста, это означает, что в обществе существует недостаток сбережений для поддержания оптимального роста, обеспечивающего полную занятость факторов производства. Таким образом, неполная занятость (безработица) может вызываться как недостаточным агрегированным спросом (избыточные сбережения), так и нехваткой сбережений для достижения полной занятости. Поэтому экономическая политика не должна руководствоваться однозначными рецептами (например, рецептом форсировать агрегированный спрос с помощью денежной и финансовой экспансии), не зависимо от конкретной ситуации. В каждом конкретном случае экономическая политика должна опираться на анализ соотношения трех темпов роста. При всех соотношениях трех темпов роста, рассматриваемых Харродом, политика финансовой и денежной экспансии благоприятна для поддержания занятости на коротком отрезке времени, но в некоторых случаях политика денежно-финансовой экспансии сопровождается инфляцией или же, согласно Харроду, ведет к неблагоприятным последствиям в долгосрочной перспективе. В этих случаях возникают конфликты целей проводимой политики, а именно, конфликт между задачей поддержания полной занятости и устойчивого роста, с одной стороны, и задачей подавления инфляции - с другой, и между достижением этих целей на коротком и на длинном отрезках времени. В тех ситуациях, когда денежно-финансовая экспансия способствует росту занятости и выпуска, не вызывая инфляции и неблагоприятных последствий в обозримой перспективе, существует гармония целей. Случай, представленный на рис. 2 (соответствующий, по нашему мнению, ситуации в российской экономике), характеризуется гармонией целей: В условиях избыточных сбережений активная денежная и финансовая политика, сама по себе, не генерирует инфляции и не вызывает негативных последствий на длинном отрезке времени. Избыточные сбережения могут быть связаны с фазой цикла, но могут быть следствием хронических противоречий и институциональных факторов, например, системы распределения. Если доля прибыли в совокупном доходе неоправданно велика (соответственно, низка доля заработной платы), возникают избыточные сбережения и хроническая депрессия. Харрод рассматривает, по преимуществу, циклические изменения нормы сбережений. Он полагает, что избыточные сбережения формируются в ситуации, близкой к пику делового бума. Именно в этот момент, по мнению Харрода, власти должны прибегнуть к сокращению налогов (без сокращения расходов правительства) и увеличению дефицита бюджета. Эти шаги властей должны стимулировать потребление и сокращать сбережения. В результате экономика удержится на фазе подъема. В условиях хронического избытка сбережений задача сокращения сбережений и повышения потребления имеет еще большее значение, хотя в этих условиях вряд ли будет приемлемым снижение или повышение налогов в зависимости от фазы цикла: Для повышения уровня потребления нужны институциональные изменения, например, увеличение социальных трансфертов, повышение минимальной заработной платы, введение достаточно крутой прогрессивной шкалы обложения, повышение необлагаемого минимума доходов и т. д. Харрод возражает против использования государственных инвестиций (общественных работ) для регулирования циклических колебаний, и в этом он, по-видимому, прав. Государственные инвестиции, по его мнению, оправданы только в случае, когда недостаток инвестиций вызывается недостатком сбережений, и правительство должно осуществлять как дополнительные сбережения, так и дополнительные инвестиции. Однако в случае не циклического, а длительного, хронического избытка сбережений и хронической депрессии массированные государственные инвестиции (например, в инфраструктуру, социальную сферу, строительство жилья и т.д.) были бы крайне желательны. Почему, по мнению Харрода, активная денежная и финансовая политика может, в некоторых случаях, вызвать негативный эффект для роста в долгосрочной перспективе? Денежно-кредитная экспансия и снижение ставки процента, обеспечивая рост занятости и выпуска на коротком отрезке времени, в перспективе ведут, согласно Харроду, к снижению сбережений, и, следовательно, к снижению обеспеченного темпа роста. Такое объяснение представляется нам спорным. В общем случае рост дохода должен сопровождаться ростом сбережений. Денежная и финансовая политика, сами по себе, далеко не всегда могут разрешить конфликт целей. «Идея, согласно которой можно проводить совершенную политику, своего рода «тонкую настройку», способную, с одной стороны, предотвратить рост безработицы, а с другой - не вызывать повышения инфляции спроса, не согласуется с экономической теорией», - пишет Харрод. Если денежно-финансовая экспансия недостаточна для подержания устойчивого роста в условиях полной занятости и стабильности цен, она должна быть дополнена политикой доходов (регулированием цен и заработной платы) и индикативным планированием. Финансовая и денежная политикаТрадиционными инструментами корректировки уровня сбережений и инвестиций являются меры финансовой и денежной политики. Финансовая политика, направленная на формирование дополнительных сбережений (или на ограничение сбережений и форсирование потребления) может проводиться длительное время, следовательно, она может восприниматься агентами экономики как устойчивые и предсказуемые действия властей. Поэтому инструменты финансовой политики следует использовать для преодоления или, по крайней мере, ослабления органического недостатка (или избытка) сбережений в экономике. Сбережения, осуществляемые правительством, призваны регулировать величину совокупных сбережений в экономике, и лучшим инструментом этого регулирования является финансовая, а не денежная политика. Денежная политика призвана облегчать (или затруднять) заимствования частных предприятий и домохозяйств у коммерческих банков. Эти цели достигаются с помощью регулирования ставки процента и банковских резервов. Причем большее значение Харрод придает регулированию банковских резервов, которое расширяет или ограничивает возможности коммерческих банков предоставлять кредиты. Напротив, связь между ставкой процента и спросом на кредиты носит неустойчивый характер, и вряд ли может оказать быстрое воздействие на кредитный рынок и инвестиции. Минимальная, приемлемая прибыль не жестко привязана к ставке процента и следует за ней лишь после существенного временного лага. Влияние ставки процента на сбережения, инвестиции, коэффициент капитала («интенсивность капитала») неоднозначно и неустойчиво. Повышение ставки процента не сможет извлечь из экономики дополнительные сбережения в ощутимых размерах, и снизить интенсивность капитала. Низкая ставка процента не снизит существенно сбережения. (Но устойчиво низкая ставка процента, по-видимому, создает условия для применения капиталоемких изобретений). Кроме того, сами по себе «доступные деньги» не изменят ситуацию, если предприниматели не ожидают расширения конечного спроса. Ни денежная, ни финансовая политика не может преодолеть инфляцию издержек (причем мировая инфляция - это всегда инфляция издержек) и спираль заработная плата -цены. Для преодоления спирали заработная плата - цены необходима политика доходов: временная фиксация цен и заработной платы. Существует еще одна важная проблема, помимо, регулирования нормы сбережения и доступности кредитов, которую Харрод не принимает во внимание, но которая подробно рассматривается Тобином, а именно, распределение желаемых сбережений частного сектора между альтернативными активами, причем инвестиции в реальный капитал являются лишь одним из альтернативных активов. 18 Применяя понятия Тобина к модели Харрода, можно сказать, что отклонения реального роста от траектории обеспеченного роста вызываются спросом на активы, альтернативные инвестициям в реальный капитал, т. е. спросом на деньги, облигации правительства, иностранные активы. Проблема ограничения спроса на альтернативные активы или их трансформации в реальные инвестиции должна решаться совместно, в определенном сочетании, финансовой и денежной политикой [monetary and fiscal mix]. Монетарная модель роста, построенная Тобином, во многом дополняет принцип нестабильности, играющий существенную роль в модели Харрода, и позволяет полнее объяснить процессы сбережений, инвестиций, экономической динамики, протекающие в российской экономике. Ставка процентаКак неоклассическая, так и кейнсианская теоретическая система придает критически важное значение динамике ставки процента. Согласно неоклассической школе ставка процента приводит в равновесие предложение сбережений и спрос на инвестиции. Согласно позиции Кейнса, в реальном секторе ставка процента, сопряженная с предельной производительностью капитала, определяет спрос на инвестиции, а в денежном секторе ставка процента уравновешивает спрос на деньги (предпочтение ликвидности) и спрос на другие активы. Харрод, по сути дела, оспаривает как ту, так и другую позицию. Ставка процента, согласно Харроду, лишь слабо влияет на уровень сбережений, которые зависят от многих институциональных факторов, причем нельзя однозначно утверждать, что повышение ставки процента ведет к росту, а не к снижению сбережений. Далее, приемлемая для предпринимателей отдача от дополнительных вложений капитала (в терминологии Кейнса - предельная производительность капитала) на деле не зависит от краткосрочных колебаний ставки процента. Влияние ставки процента на капиталоемкость выбираемых предпринимателями методов производства (коэффициент капитала C) также весьма ограничено. «Я не верю, что ставка процента, во всяком случае, внутри пределов, обычно превалирующих в передовых странах, оказывает большое воздействие на капиталоемкость выбираемых методов производства, - пишет Харрод. - Экономики наших стран вполне преуспевают при общераспространенной оценке минимального, приемлемого дохода на капитал, скажем, в 10 процентов, что значительно ниже текущего дохода на капитал». Если кратковременные, текущие колебания процента практически не влияют на сбережения, инвестиции, выбираемые методы производства, и в целом - на экономическую динамику, то устойчивая высокая ставка процента определенно сдерживает экономический рост. Она затрудняет доступ к кредитам, ведет к повышению предельной приемлемой нормы дохода на капитал и снижению уровня инвестиций. Поэтому, в случае, если ставка процента неприемлемо высока, снижение ставки процента является одной из неотложных задач экономической политики. В условиях хронической инфляции высокую ставку процента обычно связывают с ожидаемым темпом роста цен. Харрод оспаривает абсолютную значимость зависимости между ожидаемой инфляцией и ставкой процента. Уточнения, внесенные Харродом в трактовку закономерностей динамики процента, чрезвычайно важны для практической экономической политики, в частности, в России. Ожидаемая инфляция, согласно Харроду, вызывает снижение спроса на любые активы, цена которых номинирована в деньгах. Это в равной мере относится к спросу, как на деньги, так и на облигации. Если деньги и облигации обесцениваются в равной мере, спрос на облигации не может снизиться относительно спроса на деньги, следовательно, не может возрасти предпочтение ликвидности и ставка процента. Ожидаемая инфляция вызывает повышение спроса на активы, которые могут служить некоторой гарантией от инфляции: на акции, цена которых не фиксирована, на недвижимость и произведения искусства. К этому перечню можно добавить золото и устойчивую иностранную валюту. Следовательно, одновременно с ростом процента по облигациям, снижается доходность акций. Харрод отмечает, что в условиях хронической инфляции в Великобритании в 1960-х годах доходность абсолютно надежных государственных облигаций впервые превысила доходность акций частных корпораций. Аналогичную картину мы могли наблюдать во время бурной инфляции в российской экономике в 1990-х годах. Уверенно ожидаемая инфляция ведет к повышению спроса на акции, а не спроса на деньги. Спрос на деньги (предпочтение ликвидности) растет в результате неуверенности относительно инфляции в обозримом будущем. Следовательно, увеличивая предложение денег, монетарные власти могут добиться снижения ставки процента даже в условиях продолжающейся инфляции. «Если высокая ставка процента связана с повышением предпочтения ликвидности (Кейнс), которое вызывается неопределенностью относительно темпов инфляции в будущем, ставки процента могут быть снижены с помощью увеличения предложения ликвидности денежными властями». Ссылки на инфляцию, которая будто бы делает невозможным снижение ставки процента, служат лишь отговоркой, оправдывающей бездеятельность денежных властей. ИнфляцияДенежная и финансовая экспансия (рефляция) при любом соотношении трех темпов роста способствует повышению занятости, но, как говорилось выше, в одних случаях политика экспансии не сопровождается инфляцией, в других - напротив, генерирует рост цен. Если рост цен, вызываемый денежно-финансовой экспансией, приобретает угрожающие масштабы, на первый план должна выйти задача подавления инфляции. Однако повышение спроса в результате активной политики правительства не обязательно вызывает инфляцию. Если вслед за повышением спроса растет выпуск продукции, и если рост выпуска вызывает не повышение, а снижение удельных издержек, тогда повышение спроса приведет к повышению, а не к снижению цен. «В условиях снижающихся издержек производства - пишет Харрод, - можно ожидать, что повышение спроса приведет к снижению цены, за исключением (иногда, но не всегда) коротких периодов времени, необходимых для преодоления узких мест. Итак, за исключением случая, когда экономика более или менее приближается к полной загрузке производственных мощностей, общее повышение спроса, как можно ожидать, приведет к снижению среднего уровня цен». Напротив, если производство свертывается вслед за сокращением спроса, удельные издержки повышаются. Следовательно, сжатие платежеспособного спроса и последующее за ним сокращение производства повлечет за собой не снижение, а повышение цен. «Иногда утверждают, - пишет Харрод, - что сокращение агрегированного спроса, даже когда он ниже потенциально возможного предложения в экономике данной страны, должно снижать инфляцию цен с помощью ослабления роста заработной платы, в соответствии с кривой Филлипса; опыт Великобритании не подтверждает применимость кривой Филлипса с достаточной ясностью. Возможно, что даже в том случае, когда растущая безработица ведет к ослаблению темпа повышения заработной платы, это в меньшей степени снижает денежные издержки, чем падение выпуска повышает единицу издержек. В этом случае так называемая дефляция будет вызывать эффект инфляции цен». Положение, согласно которому повышение спроса и рост выпуска в обрабатывающей промышленности (в отличие от добывающих отраслей и сельского хозяйства) в большинстве случаев сопровождается снижением издержек и цен, давно известно экономической науке, оно было четко сформулировано А. Маршаллом. Однако, отмечает Харрод, в последнее время (1960-1970-е годы) получила преобладание новомодная теория, согласно которой всякое повышение спроса влечет за собой рост цен, и, следовательно, в любой ситуации для подавления инфляции, необходимо ограничение спроса. «Закон возрастающей отдачи», сформулированный Маршаллом, согласно которому удельные издержки снижаются по мере роста выпуска, был основательно забыт экономистами. Нужно отметить, что Кейнс в Общей теории упускал из вида закон возрастающей отдачи от затрат труда и капитала (и, соответственно, снижающихся издержек), сформулированный Маршаллом. Хансен включил этот закон в кейнсианский анализ в своей работе 1949 года, Харрод вновь формулирует этот закон в книге 1973 года. Повторяем, повышение спроса не всегда вызывает инфляцию. С другой стороны, инфляция не всегда вызывается именно повышением спроса. Поэтому ограничение спроса, даже в случае, если инфляция реально существует, не обязательно ведет к ее снижению. Инфляция может вызываться спиралью заработная плата - цены, а эта спираль не обязательно раскручивается из-за инфляции спроса. Она может раскручиваться в силу социальных и институциональных причин, например, вследствие роста запросов получателей заработной платы, обусловленных сложившимися в обществе представлениями о жизненном стандарте. «Если верно, что причина ускорения роста заработной платы и цен имеет социальные корни, - пишет Харрод, - . тогда не стоит надеяться, что болезнь можно излечить традиционными методами сжатия количества денег и профицита бюджета. Эти меры годятся для устранения инфляции спроса». Для того чтобы остановить раскручивание спирали заработная плата - цены нужны меры прямого противодействия: либо добровольные соглашения между профсоюзами и предпринимателями, либо непосредственное государственное вмешательство в движение заработной платы и цен. «Если эффективное добровольное соглашение не может быть достигнуто, - пишет Харрод, - тогда должны быть применены установленные законом санкции. Зло слишком велико, чтобы быть к нему терпимым. Несомненно, такова точка зрения демократии». То, что Харрод говорит о спирали заработная плата - цены, в определенной степени применимо в целом к инфляции издержек. Спираль роста издержек и цен может вызываться не только неоправданным повышением заработной платы, но и монопольным установлением цен на первичные ресурсы, что характерно для нынешней ситуации в российской экономике. В этом случае также образуется некоторое подобие спирали, вызывающей инфляцию даже в условиях недостаточного (а не избыточного) спроса. Инструменты денежной и финансовой политики - ограничение предложения денег и государственных расходов - не могут остановить раскручивание спирали издержки -цены. Методом борьбы с инфляцией в этом случае должно явиться прямое государственное регулирование цен на первичные ресурсы. Если инфляция порождается не избыточным спросом, а другими экономическими и социальными причинами, и при этом экономика далека от полного использования факторов производства, расширение спроса не вызовет дальнейшего усиления инфляции, а, возможно, будет способствовать ее ослаблению. В этом случае правительство должно прибегать к политике денежно-финансовой экспансии, не смотря на то, что в экономике продолжается инфляция. Харрод пишет: «Если агрегированный спрос оказывается ниже потенциально возможного предложения, и наблюдается неполная занятость тех, кто имеет работу и/или открытая безработица, превышающая обычную фрикционную безработицу, тогда подходящими средствами будут увеличение предложения денег и превышение расходов правительства над налоговыми поступлениями. Применение этих методов совершенно не зависит от того, будет ли одновременно продолжаться инфляция». Внешняя торговляХаррод дает подробный анализ влияния внешней торговли и международного движения капитала на темпы роста экономики. Увеличение экспорта, само по себе, безотносительно к его структуре и динамике мировых цен, не влияет на темпы роста. Внешний спрос, при прочих равных условиях, оказывает такое же воздействие на уровень занятости и инфляцию, как внутренний спрос. Увеличение экспорта влияет на темпы роста в результате изменения следующих трех факторов: Во-первых, темп роста изменяется в зависимости от изменения коэффициента торговли (соотношения цен экспорта и цен импорта), во-вторых, - от того, повышается или понижается в результате увеличения экспорта доля производств, связанных с техническим прогрессом. Наконец, в-третьих, темп роста изменяется в зависимости от повышения или понижения доли производств, требующих больших (по сравнению со средним уровнем в экономике) затрат капитала. Причем отрасли, связанные с техническим прогрессом, не обязательно являются наиболее капиталоемкими отраслями. Харрод исходит из предпосылки, что каждая страна стремиться к равновесию торгового и платежного баланса, следовательно, выручка от экспорта используется, главным образом, для оплаты импорта. Поэтому улучшение коэффициента внешней торговли, т. е. рост цен экспорта относительно цен импорта, ведет к тому, что данная страна в обмен на прежнее количество экспортируемых товаров получает больше товаров из-за границы. В результате ускоряется рост реального совокупного дохода. Однако если допустить, что в результате увеличения коэффициента торговли страна всего лишь наращивает валютные резервы (как это происходит в последние годы в российской экономике), темпы роста дохода вследствие повышения коэффициента торговли не увеличиваются, а выгода от благоприятной динамики цен мирового рынка может уйти в песок. Далее, как уже говорилось, воздействие внешнего спроса на темпы роста экономики зависит от того, как изменяется структура экспорта: предъявляется ли дополнительный внешний спрос на сырые продукты, производство которых не связано с быстрым техническим прогрессом, или на продукты высокотехнологичных отраслей. «Если производство товаров, на которые существует более высокий внешний спрос, -пишет Харрод, - постоянно связано с техническим прогрессом, более интенсивным, чем технический прогресс, в среднем, во всех отраслях экономики, это будет повышать естественный темп роста. Возможен и противоположный случай, когда дополнительный внешний спрос на однородные товары, например, материалы, в производстве которых технический прогресс ниже нормального. Тогда растущий внешний спрос будет способствовать тому, что производственные ресурсы будут постоянно связаны в относительно застойном секторе, и препятствовать их перераспределению в более активную, подвижную [exciting] часть экономики. В качестве примера можно привести экспорт угля из Британии в 1900-1913 годах». Дополнительный внешний спрос, согласно Харроду, может воздействовать на обеспеченный темп роста в том случае, если товары, на которые предъявляется этот спрос, производятся с помощью более (или менее) капиталоемких методов, чем все товары в экономике в среднем. Повышение средней для экономики капиталоемкости выпуска (повышение коэффициента капитала C) ведет к снижению обеспеченного темпа роста. Опираясь на теоретические построения Харрода, мы можем сказать, что в российской экономике рост экспорта за счет вывоза сырых материалов не только сдерживает технический прогресс, но и повышает среднюю для экономики капиталоемкость выпуска, следовательно, не ускоряет, а замедляет темпы роста. В то же время, из-за резко активного торгового баланса, благоприятная динамика мировых цен сказывается лишь на приросте валютных резервов. Международное движение капиталаНа коротком отрезке времени приток иностранного капитала может повысить обеспеченный темп роста, поскольку, благодаря ввозу капитала, к внутренним сбережениям добавляются сбережения, заимствованные из внешнего мира; напротив, вывоз капитала непосредственно сокращает общую сумму сбережений, используемых внутри страны, и, следовательно, снижает обеспеченный темп роста. Однако повторяем, таков результат ввоза и вывоза капитала лишь на коротком отрезке времени. Рассматривая последствия международного движения капитала на длинном отрезке времени нужно принять во внимание выплату доходов иностранным инвесторам и получение доходов от инвестиций за границей. Если страна регулярно осуществляет значительный вывоз капитала, тогда с течением времени доходы от инвестиций за границей могут превысить ежегодный вывоз капитала. Поэтому вывоз капитала на длинном отрезке времени способствует ускорению темпов роста страны-экспортера, а не страны-импортера капитала. Харрод советует развивающимся странам относиться к привлечению иностранного капитала с предельной осторожностью. Для России в течение всего периода реформ характерен массированный вывоз капитала. В последние годы происходит также массированный ввоз капитала. Однако уровень инвестиционных доходов на вывезенный и ввезенный капитал различен. Как видно из Таблицы 1, не смотря на то, что вывоз капитала (за исключением трех последних лет) постоянно превышал его ввоз, прибыли иностранных инвесторов были существенно выше, чем прибыли, полученные от инвестиций за границей и репатриированные в страну. В результате, как вывоз, так и ввоз капитала оказывает, или должен оказать в обозримой перспективе, сдерживающее воздействие на темпы роста российской экономики. Таблица 1 Ввоз и вывоз капитала и инвестиционных доходов частным сектором

Источник: Бюллетень банковской статистики за соответствующие годы Обеспеченный и реальный темп роста в российской экономикеНиже будет дана краткая оценка нынешнего состояния российской экономики, точнее, потенциала ее роста «по Харроду». В расчетах «по Харроду», основанных на российской статистике, мы принимаем, что обеспеченный темп роста определяется суммой внутренних сбережений плюс ввоз иностранного капитала плюс сальдо инвестиционных доходов (инвестиционные доходы к получению минус инвестиционные доходы к выплате). Мы условно принимаем, что реальные темпы роста чистого внутреннего продукта в российской экономике равны темпам роста валового внутреннего продукта, представленным в официальной статистике. Далее, мы рассчитываем параметры, определяющие, согласно фундаментальному уравнению Харрода, реальный темп роста: норму сбережений, используемых для инвестиций s, и коэффициент капитала C. При исчислении этих параметров мы используем величины не валового, а чистого внутреннего продукта и чистого накопления капитала. Начнем с вычисления коэффициента капитала, который представляет собой отношение чистых инвестиций за определенный период к приросту выпуска (или дохода) за тот же период: C =I / AY. Таким образом, для вычисления коэффициента капитала необходимо знать реальный прирост (выраженный в сопоставимых ценах) чистого внутреннего продукта и чистое накопление капитала (валовое накопление за минусом потребления основного капитала). Прежде всего, мы должны вычислить чистый внутренний продукт в ценах, позволяющих, во-первых, определить реальный прирост чистого внутреннего продукта в каждом году на рассматриваемом отрезке времени, во-вторых, сопоставить этот прирост с осуществленным в данном году чистым накоплением капитала. Для этого мы используем нетрадиционный прием исчисления чистого внутреннего продукта (ЧВП) в ценах следующего (а не предшествующего) года. Соответствующие расчеты представлены в Таблице 2. Таблица 2 Расчет прироста чистого внутреннего продукта в ценах следующего года

* Индекс-дефлятор чистого внутреннего продукта (ЧВП) мы принимаем равным индексу-дефлятору ВВП Получив требуемые величины чистого внутреннего продукта за каждый год рассматриваемого периода, мы можем вычислить реальные приросты чистого внутреннего продукта, причем в ценах текущего, а не предшествующего года, что дает возможность сопоставить эти приросты с чистым накоплением капитала в каждом году и получить искомую величину коэффициента капитала. Соответствующие расчеты приведены в Таблицах 3 и 4. Таблица 3 Расчет реальных приростов чистого внутреннего продукта, млрд. руб.

Таблица 4 Расчет коэффициента капитала

Коэффициент капитала был низок в первые годы выхода из депрессии (1999-2000) благодаря использованию простаивавшего оборудования, затем, в 2001-2002 годах, коэффициент капитала резко возрос, что, по-видимому, можно объяснить ростом долговременных инвестиций, которые должны обеспечить прирост выпуска и дохода с определенным временным лагом. В 2003 году коэффициент капитала несколько снизился (возможно, инвестиции, осуществленные в течение двух предшествующих лет, вызвали рост выпуска и дохода). Начиная с 2003 года, коэффициент капитала равномерно повышается. По-видимому, равномерное повышение коэффициента капитала отражает общую тенденцию обновления оборудования и технологий, связанную с использованием более капиталоемких методов производства, но, возможно, также, что определенное влияние на коэффициент капитала оказало снижение отдачи на капитал, инвестируемый в добывающие отрасли промышленности. Мы можем проверить корректность проведенных нами расчетов, сопоставив норму сбережения s, исчисленную по формуле Харрода, с прямым вычислением доли чистого накопления капитала в чистом внутреннем продукте. Соответствующие расчеты представлены в Таблицах 5 и 6. Таблица 5 Вычисление доли чистого накопления в чистом внутреннем продукте по формуле Харрода

Таблица 6 Прямой расчет доли чистого накопления в чистом внутреннем продукте

Расхождение между расчетной величиной доли сбережения и величиной, полученной в результате умножения темпа роста и коэффициента капитала, вызвано, по-видимому, тем, что темп роста ВВП и ЧВП, хотя бы в небольшой степени, разнятся между собой, и, далее, тем, что индекс-дефлятор различен для ВВП и ЧВП. Мы же принимаем темп роста ЧВП равным темпу роста ВВП. Отсюда - неизбежные погрешности, размерность которых составляет от 0,5 до 1,2 процентных пункта. Теперь мы переходим к вычислению обеспеченного темпа роста в соответствии со вторым фундаментальным уравнением Харрода: GW = SW / Cr. Поскольку выбор более или менее капиталоемких методов производства, а, следовательно, и коэффициент капитала, зависит от величины доступного капитала, мы можем допустить, что в 20022003 годах, при более высоком, чем в реальности, уровне инвестиций, коэффициент капитала также был бы выше. Если, для простоты расчетов, при вычислении обеспеченного темпа роста в 2002 -2006 годах мы примем коэффициент капитала равным 3 для всего рассматриваемого периода, мы вряд ли допустим грубую ошибку. В открытой экономике обеспеченный темп роста детерминируется не только внутренними желаемыми сбережениями, но и сбережениями, привлеченными от внешнего мира - ввозом капитала. Ввоз капитала отнюдь не обязательно ведет к повышению обеспеченного темпа роста. Если ввоз капитала нарастает из года в год, тогда на достаточно длительном отрезке времени он может рассматриваться как фактор, ускоряющий рост. Но в более отдаленной перспективе, вследствие нарастающего вывоза прибыли иностранными инвесторами, ввоз капитала превращается в фактор, замедляющий обеспеченный темп роста. При заданном коэффициенте капитала, обеспеченный рост определяется желаемыми внутренними сбережениями плюс ввоз капитала, минус вывоз прибыли иностранных инвесторов. Величину внутренних и привлеченных сбережений, за вычетом прибыли иностранных инвесторов, мы можем представить как определенную долю от чистого внутреннего продукта. Обозначим эту долю символом s W. Нужно иметь в виду, что в данном случае речь идет лишь об определенной пропорции, которая важна для построения формулы обеспеченного роста (и для соответствующих вычислений), но не о реальной доле чистого внутреннего продукта, поскольку часть сбережений привлекается из внешнего мира. Для исчисления обеспеченного темпа роста нам необходимо знать совокупную величину чистых внутренних и привлеченных сбережений. Вычислив совокупную величину внутренних (чистых) и привлеченных сбережений, мы можем определить отношение совокупных сбережений к чистому внутреннему продукту, SW. Соответствующие расчеты приведены в Таблицах 7 и 8. Таблица 7 Расчет величины внутренних и привлеченных сбережений, млрд. руб.

* Величина, принятая условно, исходя из темпов роста потребления основного капитала в предшествующие годы. **Данные платежного баланса РФ, переведенные в рубли по среднегодовому курсу рубля к доллару. Среднегодовой курс мы исчисляем как среднюю величину из среднемесячных курсов. Таблица 8 Расчет величины s W (отношение внутренних и привлеченных сбережений к ЧВП)

Теперь, на основе уравнения обеспеченного роста GW = SW/Cr , в котором коэффициент капитала Cr мы принимаем равным 3, мы можем получить обеспеченные темпы роста GW за соответствующие годы (см. Таблицу 9) и сопоставить их с реальными темпами роста (см. Таблицу 10). Таблица 9 Вычисление обеспеченных темпов роста

Таблица 10 Обеспеченный и реальный темпы роста

Приближение реального темпа роста к обеспеченному темпу, согласно Харроду, может быть достигнуто с помощью денежной и финансовой экспансии. Соответственно, увеличение разрыва между реальным и обеспеченным темпом роста вызывается денежной и финансовой рестрикцией. В определенных условиях денежная и финансовая экспансия может сопровождаться или не сопровождаться инфляцией. Как было выяснено выше, в конкретных условиях российской экономики, денежно-финансовая экспансия, в принципе, согласно схеме Харрода, не должна вызывать инфляции. В ситуации, когда спрос на иностранные активы составляет существенную долю сбережений, финансовая и денежная экспансия взаимно обусловливают друг друга. Поэтому, применительно к сегодняшней российской экономике, мы можем рассматривать динамику предложения денег в качестве унитарного фактора сближения реального и обеспеченного роста, в той мере, в какой рост инвестиций не сопровождается повышением коэффициента капитала. Как видно из Таблицы 10, разница между обеспеченным темпом роста в российской экономике весьма значителен, причем с 2003 года он непрерывно увеличивается. Следовательно, в российской экономике существуют неиспользованные возможности уменьшения разрыва между обеспеченным и реальным темпом роста с помощью активизация и расширение сферы финансовой и денежной экспансии. Между тем, денежная политика, проводимая Центральным банком и Правительством РФ, для борьбы с инфляцией (хотя, практически очевидно, что инфляция в нашей экономике не имеет монетарного характера), направлена только на ограничение денежной массы. Ниже будет представлен эконометрический анализ, который иллюстрирует мысль Харрода о зависимости показателя накопления капитала от денежного предложения. В агрегаты, характеризующее денежное предложение включается предложение денег, как Центральным банком, так и коммерческими банками. Мы не используем денежный агрегат M2. В качестве совокупного денежного предложения мы рассматриваем сумму агрегатов «деньги» и «квазиденьги», представленных в таблице «Денежный обзор» Бюллетеня банковской статистики. Агрегат «деньги» включает наличные и счета и депозиты до востребования, агрегат «квазиденьги» включает срочные депозиты и депозиты в иностранной валюте. Сопоставляя темпы роста основного капитала и суммы двух денежных агрегатов: «Деньги» + «квазиденьги», мы получаем статистическое представление об их взаимном влиянии. «Деньги» (наличные плюс счета и депозиты до востребования) обслуживают текущий хозяйственный оборот, «квазиденьги» (срочные депозиты и депозиты в иностранной валюте) представляют собой сбережения домохозяйств и фирм, которые служат одним из источников финансирования инвестиций. Зависимость агрегата «деньги» от объема текущего оборота характеризуется данными, приведенными в Таблице 11; тесную связь агрегата «квазиденьги» с накоплением капитала с очевидностью подтверждают данные, приведенные в Таблице 12. Таблица 11 Динамика «денег» и продукции, оплаченной в деньгах, в процентах к предыдущему году

* Показатель «Продукция, оплаченная в деньгах» вычислен нами на основе данных о выпуске товаров и услуг, содержащихся в «Национальных счетах России» (М. ФСГС, 2006) и данных о структуре расчетов в экономике, публикуемых в статистических сборниках «Социально-экономической положение России» (М. ФСГС) за соответствующие годы. Как видно из Таблицы 11, в 2000 и 2001 году рост продукции, оплаченной в деньгах, опережал рост количества «денег». Это было связано с тем, что после дефолта 1998 года спрос на деньги для трансакций частично удовлетворялся за счет перелива денег в реальный сектор из финансовых рынков. В 2003 году рост количества денег, напротив, опережал рост продукции, оплаченной в рублях, что, по-видимому, было связано с ростом предпочтения ликвидности в секторе домохозяйств. В 2002, 2004 и 2005 годах темпы роста количества «денег» и продукции, оплаченной в деньгах, практически совпадают. Таблица 12 «Квазиденьги» и чистое накопление капитала, млрд. руб.

* Данные о чистом накоплении капитала (валовое накопление минус потребление основного капитала) содержатся в «Национальных счетах России» (М., ФСГС, 2006) Как видно из Таблицы 12, начиная с 2002 года чистое накопление капитала (основного и оборотного) и агрегат «квазиденьги» количественно практически совпадают. Расхождение двух этих показателей меньше возможной статистической погрешности. Такое совпадение в течение четырех лет вряд ли может быть случайным. Таблица 13 Темпы роста количества денег (суммы агрегатов «деньги» и «квазиденьги») и основного капитала

«Квазиденьги» участвуют в формировании капитала, «деньги» способствуют формированию капитала, обслуживая текущий оборот. Кроме того, количество «денег», их достаточность или нехватка для текущих трансакций, влияет на ставку процента, и, в силу взаимной зависимости ставок по различным срокам кредитования - на темп накопления капитала. Наши расчеты показывают, что наилучшая иллюстрация взаимосвязи темпов прироста капитала с динамикой некоторых денежных агрегатов достигается в том случае, когда в качестве денег мы принимаем сумму агрегатов «деньги» и «квазиденьги» (См. Таблицу 13). В дальнейших расчетах мы используем более обобщенную, специализированную методологию для измерения степени влияния монетарных факторов на динамику капитала, которая, в принципе, является основой экономического роста и в уравнениях экономической динамики Харрода. Вышеизложенные расчеты базируются на очень коротких статистических рядах. Авторы понимают, что поэтому абсолютизация выявленных тенденций не вполне корректна. Методология, которая будет применена для расчетов ниже, предварительно отработана на обширной статистической информации по США (ряды длиною более ста лет), на базе анализа которой была построена экономико-математическая модель, иллюстрирующая взаимосвязь монетарного фактора и динамики капитала. При анализе данных по экономике США в качестве показателя денежной и финансовой экспансии был использован денежный агрегат М3, который несколько шире использованной нами в этой статье суммы агрегатов «Деньги» и «Квазиденьги». В дальнейшем изложении мы будем называть сумму агрегатов «Деньги» и «Казиденьги» широким денежным агрегатом. Исходными уравнениями модели являются обыкновенные неоднородные дифференциальные уравнения второго порядка с постоянными коэффициентами. Для удобства записи уравнений модели приняты обозначения для функции воздействия движения капитала на изменение массы денег

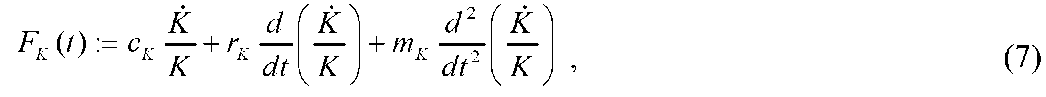

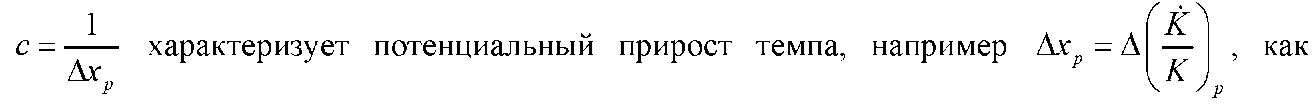

и функции воздействия переменной массы денег на рост капитала

где K - величина капитала и, соответственно, K - прирост капитала, M - величина денежного агрегата и, соответственно, M - прирост массы денег. Коэффициент m определяет лаг (запаздывание) в процессе формирования капитала или денежного агрегата. Коэффициент r - спад (затухание) темпа прироста. Коэффициент В первом приближении определить постоянные коэффициенты можно методом экспертных оценок, исходя из сравнительного анализа динамики известных статистических рядов темпов прироста. Путем выбора коэффициентов, решение уравнения для темпа прироста капитала при заданном воздействии функции денежного агрегата, можно приблизь к известному ряду темпа прироста капитала. Результат решения обратной задачи, решение уравнения для темпа прироста денежного агрегата под влиянием роста капитала:

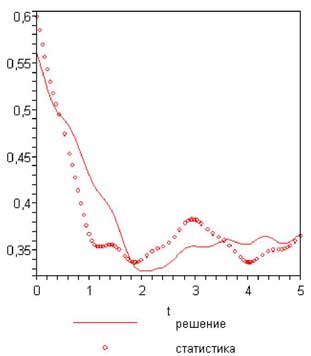

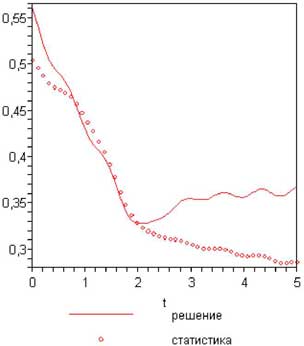

приблизить к известному ряду темпа прироста денежного агрегата. В результате вычислительного эксперимента были определены постоянные коэффициенты, которые приводят к достаточно хорошим оценкам приближений. При исследовании динамики прироста капитала за период 1999-2005 годы критически важно оценить исходный уровень основного капитала, т.е. объем капитала (за вычетом износа), реально функционировавшего к началу 1999 года. Использовать данные официальной статистики без соответствующей корректировки в этом случае вряд ли возможно, ибо эти данные не отражают норму реальной загрузки капитала и дают весьма приблизительное представление об остаточной стоимости капитала. При оценке исходного уровня основного капитала мы опираемся работы, проведенные в Институте макроэкономических исследований . Согласно результатам этих работам, производственные мощности в 1998 году были загружены на 32,6%, причем износ оборудования составил 68,4%, следовательно, остаточная стоимость оборудования составляла 31,6% от полной балансовой стоимости. Таким образом, можно констатировать, что реальная остаточная стоимость функционировавшего основного капитала, составляла примерно 10,4% от его полной балансовой стоимости (32,8 умножить на 0,316 = 10,36). В момент наибольшего обострения кризиса «мертвый капитал» составлял около 90% полной балансовой стоимости капитала.  Рис. 3. Аппроксимация статистического ряда темпа прироста капитала в текущих ценах темпом прироста капитала полученного по широкому денежному агрегату. Мы принимаем в качестве исходной позиции, что объем функционирующего на начало 1999 года капитала был равен 11% балансовой стоимости. Отсюда, - казалось бы, маловероятные темпы роста капитала в 1999 году - 50%. Эти темпы объясняются не столько новыми инвестициями (которые в 1999 году были невелики), сколько частичной загрузкой простаивавших мощностей, сокращением «мертвого капитала». В соответствии с принятыми допущениями, найденное решение уравнения (11) дает возможность аппроксимировать статистический ряд темпа прироста капитала в текущих ценах (рис. 2) и широкого денежного агрегата (рис. 3).

Рис. 4. Аппроксимация статистического ряда темпа прироста денежного агрегата темпом прироста капитала полученного по широкому денежному агрегату. Таблица 14 Аппроксимация прироста основного капитала в текущих ценах и прироста широкого денежного агрегата приростом капитала, полученным по широкому денежному агрегату

* «Деньги» + «Квазиденьги» по методологии Денежного обзора Как можно допустить, расхождение между статистическими данными, характеризующими прирост капитала, и рядом значений, полученных в результате решения дифференциального уравнения второго порядка, обусловлено некоторым расхождением в динамике цен инвестиционных и потребительских товаров, и, следовательно, отклонением цен инвестиционных товаров от индекса-дефлятора ВВП. При таком допущении, в те годы, когда цены инвестиционных товаров и продукции строительства росли медленнее, чем цены в экономике в целом, темп прироста основного капитала, вычисленный на основе уравнения (11), должен превышать темп прироста основного капитала в текущих ценах, полученный на основе статистических данных. Действительно, с 2004 года, в результате укрепления курса рубля и большой доле импорта в удовлетворении инвестиционного спроса (более 60%) рост цен инвестиционных товаров был существенно ниже индекса-дефлятора ВВП. Исходя из этого, мы можем рассматривать темпы прироста основного капитала, полученные по широкому денежному агрегату, в качестве более точных индикаторов роста основного капитала, чем темпы прироста в текущих ценах. Мы получили подтверждение теоретического положения Харрода, согласно которому накопление капитала (и, соответственно, рост выпуска и дохода) тесно корреспондирует с денежной экспансией. Это, разумеется, не означает, что политика денежной экспансии в любых условиях может, сама по себе, обеспечить высокие темпы роста и полную занятость. Мы формулируем свой вывод более осторожно: тесная корреляция между накоплением капитала и количеством денег говорит о том, что экономическая активность, как частного, так и государственного сектора эффективна лишь в той мере, в какой она поддержана денежной экспансией. Недостаток денег не только сдерживает экономический рост, но может быть одной из причин глубокого спада. Разумное расширение количества денег, повышает агрегированный спрос, увеличивает банковские резервы, способствует снижению ставки процента. Все эти факторы способствуют ускорению накопления капитала и экономического роста. Положения, обоснованные Харродом в его завершающем исследовании по теории экономической динамики, помогают глубже понять природу динамических процессов, протекающих в российской экономике. Обращение к книге Харрода может способствовать углублению научного анализа этих процессов, и выбору методов и инструментов экономической политики, направленной на поддержание устойчивого роста и социального развития.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

результат влияния движения денег, в данном случае FM = 1.

результат влияния движения денег, в данном случае FM = 1.