Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Институты развития: анализ и оценка мирового опыта |

О.Г. Солнцев М.Ю. Хромов Р.Г. Волков Постановка проблемы. В настоящее время в российской экономике сохраняется ряд финансовых, институциональных и инфраструктурных барьеров, препятствующих ее диверсификации и переходу к устойчиво высокому долгосрочному росту. Во-первых, объем долгосрочных заемных ресурсов, который способен предложить отечественный частный финансовый сектор, неадекватен инвестиционным потребностям экономики. Доля кредитов сроком свыше трех лет в совокупном объеме ссуд, выданных предприятиям российскими банками (без учета Сбербанка), составляет всего лишь 15%. Вклад привлеченных на внутреннем рынке кредитов в финансирование инвестиций в основной капитал составляет менее 9%. Во-вторых, в неразвитом состоянии находится инфраструктура (финансовая, производственно-технологическая, кадровая), обеспечивающая функционирование инновационного бизнеса и коммерциализацию результатов научных разработок. Это препятствует развертыванию устойчивых и воспроизводящихся инновационных цепочек «фундаментальные исследования - прикладные НИОКР -коммерческие технологии». В результате, затрудняется процесс модернизации российской экономики, а также воспроизводства ее научного и инновационного потенциалов. В-третьих, российские производители, выходящие на международные рынки, находятся в далеко неравных конкурентных условиях по сравнению с экспортерами из других стран. Условия поставки российской высокотехнологичной продукции на внешние рынки зачастую не соответствуют принятым стандартам вследствие ограниченных возможностей предоставления экспортного кредитования и страхования, слабости системы послепродажного обслуживания, адаптации продукции к требованиям конкретного заказчика и др. При инерционном развитии негативное воздействие этих барьеров на экономическую динамику может усилиться. Снять эти барьеры способно формирование эффективной системы институтов развития. В последние годы государство предприняло решительные шаги к формированию такой системы. В то же время при ее создании необходимо учесть весь комплекс рисков и проблем, с которыми, судя по международному опыту, сопряжена деятельность институтов развития. Необходимо принять во внимание совокупность способов и инструментов решения этих проблем, выработанных в других странах, и на этой основе разработать адаптированный к особенностям современной российской экономики подход к обеспечению эффективности создаваемой системы институтов развития. Определение и типология институтов развития Институты развития - специализированные государственные (квазигосударственные) корпорации (компании), деятельность которых направлена на устранение «провалов рынка», сдерживающих экономическое и социальное развитие страны. Конкретнее речь идет о решении четырех основных задач: - преодолении провалов рынка в сфере инноваций («квазиинноваций»1); - устранении институциональных провалов (формировании отсутствующих, но необходимых сегментов рынка)2; - развитии экономической (энергетика, транспорт, другие коммуникации) и социальной инфраструктуры; - элиминировании существенных региональных дисбалансов развития. Основные различия между типами институтов развития определяются сферами их деятельности и набором используемых инструментов (табл. 1). Наиболее масштабной является деятельность универсальных банков развития, как правило, реализующих весь спектр перечисленных задач. Такие банки часто выполняют роль штаба, координирующего деятельность других национальных институтов развития. Таблица 1 Основные типы институтов развития

Банки развития (БР): универсальные и отраслевые Масштаб и основные задачи деятельности БР. В соответствии с одним из наиболее признанных определений банки развития - специализированные финансовые институты, обеспечивающие долгосрочное финансирование таких проектов, которые создают значительные позитивные внешние эффекты (экономические и социальные), но при этом не могут быть полностью профинансированы частным сектором3. В подавляющем большинстве случаев основным собственником БР является государство. В тех случаях, когда в качестве основного собственника БР выступает частный сектор, государство в лице своих представителей играет стратегическую роль в управлении банками. Сегодня в мире насчитывается около 750 БР (без учета межгосударственных), деятельность которых охватывает большинство стран. Важную роль БР играют в экономиках таких крупных стран, как Германия, Япония, Италия, Китай, Индия, Бразилия, Мексика и др. На БР приходится значительная доля совокупных банковских активов в крупных регионах и странах мира (например, Южная Азия - 12%, Латинская Америка - 10%, Германия - 8%4), а также существенная доля выданных национальными банками кредитов (в странах Латинской Америки - в среднем 30%). Во многих странах как развивающихся, так и развитых БР входят в число крупнейших национальных банков. Так, германский Кредитный институт для восстановления (Kreditanstalt fur Wiederaufbau - KfW) устойчиво входит в десятку крупнейших банков страны. Совокупные банковские активы группы KfW превышают 350 млрд. евро. KfW является пятым в Европе эмитентом ценных бумаг после правительств Германии, Великобритании, Франции и Италии. К секторам, на которые деятельность БР оказывает наиболее сильное воздействие, относятся экономическая и социальная инфраструктура (энергетика, транспорт, связь, ирригация, жилищное строительство, здравоохранение, образование), капиталоемкие отрасли промышленности (нефтедобывающая, металлургия, химия и нефтехимия, тяжелое машиностроение и др.), сельское хозяйство. Например, в крупных странах Латинской Америки на БР приходится от 30 до 60% всех кредитов, полученных сельским хозяйством. БР сыграли ключевую роль в послевоенном восстановлении экономической инфраструктуры и базовых отраслей промышленности в таких развитых странах, как Германия, Италия, Япония. В более поздний период БР внесли существенный вклад в технологическое перевооружение энергетики, автомобилестроения, рыбной промышленности Японии; в энергосбережение, развитие коммунальной инфраструктуры, жилищное строительство Германии. В странах Латинской Америки за счет инвестиций БР были созданы новые отрасли национальных экономик (прежде всего, в добывающей промышленности и машиностроении). Велика роль БР и в стимулировании развития отстающих регионов различных стран (Бразилии, Мексики, Японии и др.). Деятельность БР в различных странах нацелена на решение следующих задач:

Другим примером провала рынка является информационный провал

(«проблема безбилетника»). Он возникает, если при высокой ожидаемой

отдаче от освоения новых для данной экономики областей, риски неудачи

достаточно велики. При этом все риски несут первые инвесторы, в то

время как значительную часть выигрыша получают «подражатели» (следствие

повышения определенности после опыта «новаторов»).

Условием, от которого зависит конкретный набор задач, реализуемых БР в той или иной стране, является уровень развития частного финансового сектора. Принципиальное требование, лимитирующее деятельность БР - избегать конкуренции с частными финансовыми институтами, - нередко закрепляется специальным законодательством, регулирующим деятельность национальных БР, а также уставными документами БР. Считается, что такая конкуренция подавляет развитие частного финансового сектора и может служить источником финансовых кризисов. Чтобы удержать свои позиции на рынках, частные банки будут вынуждены принимать на себя более высокие финансовые риски, чем это допустимо с точки зрения сохранения их устойчивости. Кроме того, им придется значительно снизить стоимость своих услуг, что препятствует капитализации банков. Последнее также негативно скажется на их устойчивости. Соответственно, чем более развит, диверсифицирован и устойчив частный финансовый сектор, тем больше сужено поле деятельности БР. Закономерно, что в последние два десятилетия в странах (развитых и ряде развивающихся) деятельность БР в основном концентрируется на задачах развития инфраструктуры, поддержки малого и среднего бизнеса, осуществления международных проектов на рынках третьих стран. Способы и инструменты реализации задач. Выделяются два способа реализации БР основных задач своей деятельности, качественно различающиеся по набору используемых инструментов. Первый способ предполагает опору преимущественно на собственные финансовые, организационные и технологические ресурсы и лишь фрагментарное использование частного софинансирования и организационно-технологической помощи. Второй основан на катализе частных инвестиций в приоритетные сферы (путем предоставления гарантий и страхования рисков, помощи компаниям в привлечении ресурсов на международные рынки, поддержки фондов, осуществляющих долгосрочные инвестиции, использования различных форм частно-государственного партнерства при реализации инвестиционных проектов и т.д.). В последнее десятилетие предпочтение отдается второму способу решения задач. Этот способ увеличивает масштаб воздействия БР на экономику («эффект рычага»), а также снижает риски неэффективного использования средств БР. В своей деятельности БР используют следующие инструменты. Долгосрочные кредиты и займы - основной инструмент. На долю долго- и среднесрочных кредитов приходится большая часть выдаваемых БР ссуд (Латинская Америка - более 60%, в том числе БР, не привлекающие счета и депозиты частного сектора, - 80%). Большинство кредитов БР предоставляется по ставкам ниже средних рыночных. При этом, чем менее развит в стране финансовый сектор, тем, как правило, значительнее «премия» относительно средней рыночной цены денег6. Перспективной формой долгосрочного кредитования, используемой рядом БР -специализированных банков, предназначенных для финансирования муниципальных инвестиционные программ, - таких, как Finance Corporation for Municipal Enterprises (Япония), KommuneKredit (Дания), Credit Municipal (Франция) - является кредитование широкого круга близких по параметрам заемщиков посредством специально создаваемого для этих целей учреждения - «облигационного банка» (bond bank). На балансе последнего консолидируется пул таких ссуд, который финансируется за счет выпуска облигаций. Часть из них может быть выкуплена самим БР. Краткосрочные кредиты и займы. Возможность использования данного инструмента ограничена. Как правило, краткосрочный сегмент кредитного рынка является одной из основных сфер деятельности коммерческих банков, и следовательно, применение краткосрочных кредитных инструментов может привести к нежелательной конкуренции БР с коммерческими банками. Поэтому краткосрочное кредитование используется в двух случаях, практически исключающих прямую конкуренцию с частным финансовым сектором. Во-первых, оно применяется в качестве вспомогательного инструмента, предоставляемого партнерам БР в пакете с другими (например, краткосрочное кредитование экспортных сделок в комплексе с долгосрочными кредитами и другими продуктами, обеспечивающими реализацию инвестиционных проектов). Во-вторых, оно предназначено для предоставления краткосрочных сезонных ссуд аграрному сектору. В этом сегменте зачастую существует дефицит предложения кредитов со стороны частных кредитных организаций (из-за высоких рисков, низкого уровня собственного капитала, нехватки ликвидных объектов залога у потенциальных заемщиков). Синдицированные кредиты. БР часто выступают в качестве организатора и одного из ключевых кредиторов синдицированных займов компаниям, реализующим масштабные инвестиционные проекты. В процессе организации национальные БР привлекают к финансированию таких проектов широкий круг кредиторов, включая крупнейшие транснациональные банки и международные БР. Данный инструмент имеет особую значимость для развивающихся рынков. Прежде всего, это связано с высокими рисками вложений на таких рынках. Как следствие привлечение к финансированию крупных проектов частных и иностранных ресурсов требует инструментов разделения рисков между несколькими кредиторами. Секьюритизация активов. Секьюритизация, т. е. эмиссия БР (или специальной компанией, создаваемой БР) ценных бумаг, обеспеченных пулом однотипных финансовых инструментов из активов БР, позволяет решать широкий спектр вспомогательных задач: формировать новые национальные рынки, выводить на рынок новые компании и виды активов; повышать устойчивость БР, управляя срочной структурой и рисками портфеля активов (путем продажи секьюритизированных активов на рынке); увеличивать масштаб воздействия БР на экономику. Высвобождаемые в результате продажи секьюритизированных активов средства могут использоваться для новых финансовых вложений, которые впоследствии также могут быть секьюритизированы. В развитых странах такие схемы активно применяются, в частности, для финансирования малого и среднего бизнеса, инновационных фирм, инвестиций в социальную инфраструктуру. Операции с акциями и квазиакционерными инструментами (конвертируемыми облигациями, субординированными займами). К основным видам этих операций относятся:

Обычно покупка акций и прямые инвестиции осуществляются на стадии начала финансирования инвестиционных проектов, а выход БР из капитала компаний и продажа акций - по завершении финансируемых проектов и достижении компаниями стадии зрелого бизнеса. Продажа акций из портфеля БР одновременно может преследовать и цели стимулирования развития частного финансового сектора. Вывод этих акций на рынок способен восполнять нехватку привлекательных активов для вложений со стороны формирующегося национального страхового сектора и частных пенсионных систем. (Такой механизм, например, успешно применялся в Бразилии и Чили);

Создание БР сетей инвестиционных фондов, к участию в которых привлекается широкий круг национальных и международных инвесторов, является одним из мощных инструментов становления и развития национальных рынков долгосрочного капитала. Ярким примером использования такого рода инструментов является деятельность мексиканской Национальной финансовой корпорации (NAFIN). Посредством сети ин-вестиционн^іх фондов, созданных в начале 1980-х годов, NAFIN удалось привлечь на мексиканский рынок значительный объем иностранных инвестиций и обеспечить интенсивный рост этого рынка. При этом в создание национального рынка капитала корпорации пришлось вложить значительный объем собственных средств. Величина ее вложений к началу 1990-х годов достигла 30% рыночной капитализации. Инструменты снижения рисков частных инвесторов. Наиболее часто используемыми такими инструментами являются: частичные гарантии по кредитам (Partial Credit Guarantees - PCG); гарантии покрытия потерь, связанных с политическими рисками (Political Risk Guarantees - PRG); гарантирование инвестиций вместе с частными финансовыми институтами. Решение ряда задач БР требует использования не отдельных инструментов, а их пакетов. Такое использование должно увязываться с реализацией специальных программ, нацеленных на достижение конкретных результатов в определенные сроки. Приведем примеры используемых пакетов инструментов, обеспечивающих реализацию специальных программ. А. Программы антициклической поддержки национальных рынков:

Важным условием успешной реализации БР антициклических программ в развивающихся странах является возможность финансирования таких программ за счет ресурсов международных и межгосударственных фондов и банков развития (в частности, специально создаваемых для этих целей кредитных пулов БР нескольких стран)8. Значимость такой поддержки связана с тем, что внешнее финансирование антициклических программ способно разрешить возникающую перед монетарными властями развивающихся стран дилемму: «антикризисная поддержка рынков или стабильность национальной валюты». Дело в том, что в условиях слабых финансовых институтов и малоемких финансовых рынков значительная часть ресурсов, направляемых на антикризисную поддержку, пополняет отток капиталов за рубеж. В этих условиях внешнее финансирование выполняет роль противовеса, компенсирующего негативное воздействие такого оттока на курс национальной валюты. Б. Программы финансовой и организационной поддержки малого и среднего бизнеса9: - инструменты финансирования основного и оборотного капиталов - ссуды на формирование оборотного капитала, лизинг оборудования, рефинансирование стандартизованных банковских ссуд малому и среднему бизнесу, участие в капитале малых и средних предприятий; - гарантийные и страховые инструменты - предоставление гарантий по ссудам, страхование инновационных и внешнеторговых рисков; - инструменты технической поддержки - консалтинг, подбор и подготовка кадров, проведение тренингов и семинаров, организация обмена опытом и технической и деловой информацией, помощь в поиске источников финансирования и др. В. Программы развития систем микрофинансирования (малого бизнеса и социальной инфраструктуры): - организационная поддержка формирования сетей микрофинансовых организаций (МФО); - субсидирование отдельных видов расходов МФО; - целевое кредитование МФО; - рефинансирование кредитов коммерческих банков МФО. Иногда БР взаимодействуют с МФО не напрямую, а через так называемые апексные организации (apex banks) - «оптовые» учреждения, которые осуществляют селекцию МФО-партнеров, контролируют их и перераспределяют для них средства, получаемые от БР и других кредиторов и спонсоров. Инструменты управления рисками. Деятельность БР тесно сопряжена с принятием на себя инвестиционных рисков частных компаний. Также БР несут значительные риски ликвидности, связанные с длительными сроками вложений, зачастую не соответствующими более коротким срокам привлекаемых ими ресурсов. В связи с этим перед БР возникает необходимость решения следующих задач. Оценка инвестиционных рисков и общественной эффективности проектов. Одним из важных инструментов решения задачи адекватной оценки рисков и позитивных внешних эффектов реализуемых проектов является использование механизмов независимой экспертизы проектов на всех стадиях их подготовки и утверждения. При этом к такой оценке должен быть привлечен максимально широкий круг заинтересованных лиц, включая потенциальных бенефициаров проектов (получателей позитивных внешних эффектов их реализации). Оценка кредитных и инвестиционных рисков со стороны БР должна включать due diligence компаний-партнеров (тщательное исследования финансовой отчетности и деятельности компании, включая анализ мотиваций и моделей поведения). В ряде случаев радикальным инструментом отсева рискованных и малоэффективных вложений является принятие решения о предоставлении финансирования на основе рекомендаций саморегулируемых организаций, объединяющих «компа-нии-потенциальные получатели инвестиций (кредитов)». При этом необходимым условием эффективности такого механизма является консолидированная ответственность участников саморегулируемых организаций за возвратность выданных по их рекомендации кредитов (предоставленных инвестиций). В качестве примера использования такого рода механизмов можно привести позитивный опыт взаимодействия между ямайским банком развития ЭКСИМ и объединением ямайских организаций-экспортеров по предоставлению экспортных кредитов и финансированию проектов, связанных с развитием экспортного производства. Такое взаимодействие стало залогом уровня потерь банка ЭКСИМ по предоставляемым ссудам и одновременно обеспечило быстрое и успешное развитие экспортно-ориентированных производств. Риски инвестиционных проектов могут быть существенно уменьшены, а эффективность проектов повышена вследствие реализации комплексного подхода, т.е. дополнения инвестиций в какое-либо производство или инфраструктуру, мер по стимулированию развития производств - потребителей ее продукции (услуг) и поставщиков. Использование механизмов частно-государственного партнерства также позволяет снижать риски БР. Если значительная часть средств для финансирования проекта предоставляется частными партнерами, это гарантирует БР возможность возмещения потерь в случае ненадлежащего исполнения партнерами своих обязательств. Аналогично, риски потерь средств БР значительно снижаются, когда БР начинает финансирование только после выхода проекта на определенную стадию готовности (завершения строительства зданий и сооружений, выпуска первой продукции и т.п.). Такие схемы, в частности, успешно применялись бразильским BNDES в рамках проектов по развитию электроэнергетики (Norte Fluminense Light Project и др.) Обеспечение эффективного контроля за рисками в ходе реализации проектов. Необходимыми условиями эффективного контроля за рисками долгосрочных проектов являются «оцифровка» (квантификация) промежуточных результатов, которые должны быть достигнуты на стадиях проекта, мониторинг их выполнения, разработанный механизм ответственности исполнителей за нарушение. Кроме того, должно осуществляться оперативное отслеживание финансового состояния реципиента кредитов (инвестиций) в тесном взаимодействии с другими кредиторами (инвесторами) и расчетным банком реципиента. Такая схема контроля за рисками, в частности, используется германским KfW при работе с предприятиями мелкого и среднего бизнеса. Рекомендуется создание постоянно действующих организационных каналов «обратной связи», обеспечивающих бенефициарам проектов возможность оперативного воздействия на ход их реализации. В случае финансирования БР множества мелких однотипных проектов и кредитования значительного числа небольших заемщиков контроль за рисками может делегироваться аккредитованным при БР специализированным посредникам. В частности, БР может рефинансировать выданные такими посредниками ссуды. Вместе с тем такое делегирование способно приводить к неоднозначным результатам. Так, около 97% кредитных ресурсов, распределенных в 1990-е годы мексиканским БР NAFIN через кредитные союзы (кредиты мелким сельскохозяйственным производителям и др.), впоследствии были отнесены к категории просроченных и безнадежных займов. В то же время в кредитном портфеле бразильского БР BNDES, также размещающего ссуды преимущественно через посредников, доля некачественной задолженности крайне мала. Условиями, определяющими эффективность делегирования посредникам частичных полномочий по контролю за кредитами и инвестициями, являются разделение рисков и выстраивание схем, предотвращающих возможность сговора между посредником и реципиентом ресурсов. Обеспечение достаточной сбалансированности между сроками привлечения и размещения средств. Один из наиболее перспективных инструментов снижения рисков ликвидности БР - секьюритизация долгосрочных активов и их размещение на рынке. Основные источники финансирования. По типу финансирования БР делятся на так называемые банки «первого уровня» (first-tier) и банки «второго уровня» (second-tier). БР «первого уровня» имеют право использовать все виды источников привлеченных средств, в том числе счета и депозиты частного сектора. Таким образом, в проведении пассивных операций эти банки де-факто могут выступать на «одном поле» с коммерческими банками. БР «второго уровня» не имеют такой возможности. Их ресурсы могут формироваться только на основе бюджетных трансфертов и счетов, счетов внебюджетных фондов, счетов государственных предприятий и организаций, займов зарубежных институтов, а также эмиссии собственных долговых обязательств. В настоящее время доминируют БР «второго уровня», причем их доля увеличивается. Сужение сферы деятельности БР «первого уровня» связано с попыткой монетарных властей избежать нежелательной прямой конкуренции БР с коммерческими банками. Во многих развивающихся странах основными источниками привлеченных средств БР являются остатки на счетах и депозитах государственных предприятий, целевых бюджетных фондов, а также дотации и систематические взносы в уставный фонд со стороны правительств. Правда, последний источник теряет свою значимость. Кроме того, до недавнего времени в ряде стран широко применялись принудительные инвестиции части средств корпоративного сектора в обязательства БР10. Важную роль также играют займы международных финансовых организаций. Самостоятельное привлечение БР средств на рынке ценных бумаг только набирает силу. При этом оно постепенно замещает сокращающееся государственное финансирование. БР развитых стран в большей степени ориентированы на привлечение средств на рынках ценных бумаг. Этому способствуют высокие кредитные рейтинги данных институтов, позволяющие им привлекать средства на финансовом рынке на весьма выгодных условиях. Так, германский KfW около 90% пассивов привлекает путем эмиссии облигаций и других обращаемых долговых обязательств. Типичные «слабые места», проблемы деятельности и возможные способы их решения. Основой успешной деятельности БР является нахождение баланса между рядом противоречивых требований. Отклонение от «оптимального баланса» ведет к потере БР способности либо к дальнейшему функционированию, либо решению своих стратегических задач. Речь идет о следующих требованиях:

При нарушении баланса требований возникает неизбежность решения ряда проблем. Например, масштабные потери по ссудам и инвестициям ведут БР к утрате финансовой устойчивости. Наиболее остро с этой проблемой в 1980-1990-х годах столкнулись БР ряда латиноамериканских стран (Мексика, Боливия, Перу, Венесуэла, Аргентина, Никарагуа, Гватемала и др.). Быстрый рост доли просроченных и безнадежных ссуд, сопровождавшийся значительными убытками и декапитализацией банков, привел к фактическому банкротству БР в некоторых из этих стран11. В других странах государство для спасения «проблемных» БР было вынуждено прибегнуть к масштабным финансовым вливаниям. Следует отметить, что с проблемами потери финансовой устойчивости в тот же период столкнулась большая часть частных банков. Основными факторами, приведшими к такому результату развития отдельных БР, стали: - неучет вероятных негативных макроэкономических изменений. Как и большинство коммерческих кредитных организаций этих стран, БР не могли предвидеть череду финансовых кризисов конца 1980-х и 1990-х годов, вызванных неустойчивостью трансграничных капитальных потоков; Типичными недостатками многих БР также являлись неэффективные схемы и механизмы контроля за реципиентами кредитов и инвестиций (включая схемы делегирования такого контроля организациям-посредникам). Другим балансирующим требованием является низкая, неадекватная объему вложений социально-экономическая отдача от деятельности отдельных БР. Например, в Перу, на фоне масштабных вложений со стороны БР в сельское хозяйство страны в 1970-1980-х годах началось снижение сельскохозяйственного производства и экспорта его продукции. В Боливии активная деятельность БР по поддержке национальной промышленности также «не привела к формированию эффективного и конкурентоспособного производственного сектора» [3]. Такая неэффективность стала следствием следующих основных причин:

Это ведет к резкому сужению сфер деятельности БР и ограничению их воздействия на экономику. В результате, провалы в экономическом развитии, компенсировать которые должна была деятельность БР, могут резко усилиться. Такая ситуация была характерна для большинства стран Латинской Америки в 1990-е годы. В этот период значительная часть стран региона отказалась от отраслевой политики, в том числе резко сократила субсидии, распределяемые через БР. Как следствие условия предоставления услуг БР были заметно приближены к коммерческим. Это существенно затруднило доступ к кредитным ресурсам небольшим промышленным компаниям с национальным капиталом, малому и среднему бизнесу, сельскохозяйственным производителям. Последнее негативно сказалось на динамике экономического роста. В целом, в 1980-1990-е годы БР развивающихся стран столкнулись с кризисом как доминировавшего дирижистского, так и временно пришедшего ему на смену неолиберального подхода к их деятельности. В рамках дирижисткого подхода, превалировавшего в развивающихся странах вплоть до 1980-х годов, БР рассматривались как один из важнейших инструментов государства по управлению экономикой, генерирующий развитие ключевых отраслей, в том числе путем масштабных государственных инвестиций в эти отрасли. Кроме того, предполагалось, что с помощью БР государство активно формирует предложение ресурсов на кредитном рынке, снижая уровень рыночных процентных ставок и обеспечивая широкий доступ национальных компаний к дешевым заимствованиям. В рамках неолиберального подхода к деятельности БР, получившего распространение в 1990-е годы, декларировался отказ от элементов отраслевой политики, а также ограничение сфер деятельности БР поддержкой развития инфраструктуры, проведением природоохранных мероприятий и поддержкой малого и среднего бизнеса. При этом ключевую роль в деятельности БР должна была играть информационно-организационная и техническая помощь. При необходимости прямого финансирования компаний его условия по возможности должны приближаться к рыночным. Этот кризис был во многом инициирован, во-первых, качественным повышением темпов технологических изменений и усложнением структуры потребления, что существенно затруднило задачу адекватного и оперативного выбора отраслевых приоритетов; во-вторых, интернационализацией сфер производства, потребления, торговли и финансов, снизившей эффективность политики, нацеленной исключительно на достраивание недостающих звеньев производственных цепочек в рамках национальных экономик. В этих условиях осуществлявшиеся вплоть до начала 1990-х годов через посредство БР масштабные государственные инвестиции уже не способствовали повышению конкурентоспособности национальных экономик, усиливая финансовую разбалансированность и разрастание «зон» низкой эффективности. Последовавшая в 1990-х годах в большинстве развивающихся стран смена подхода к деятельности БР на неолиберальный не привела к улучшению ситуации. Ожидания ускоренного развития новых секторов под влиянием рыночных стимулов и притока зарубежных инвестиций, замещающих государственные вложения, не оправдались. Развитие новых секторов в развивающихся странах сдерживалось провалами рыночной координации, а также информационными провалами рынка. Снижение влияния государства на финансовый сектор не привело к ускоренному развитию национального частного финансового сектора, способного поддержать модернизацию экономики. Отчасти высвободившиеся позиции на рынке финансового посредничества были заняты транснациональными банками. Последнее привело к перераспределению финансирования в пользу крупных компаний и дочерних фирм иностранных корпораций - в ущерб остальным сегментам экономики. Возможные способы решения проблем. Кризис, который пережили БР многих развивающихся стран в 1980-1990-е годы, а также постепенная трансформация БР развитых стран в тот же период, сформировали новый подход к деятельности этих институтов. Ожидается, что этот подход решит накопившиеся проблемы БР и сохранит их активную роль в экономике. Основными чертами нового подхода являются12:

Вложения БР в национальную экономику не должны ограничиваться только инфраструктурой, малым и средним бизнесом, а также природоохранными мероприятиями. Однако за пределами этих сфер они должны быть сфокусированы на конкретных технологиях и видах деятельности, освоение которых обеспечит значительные позитивные внешние эффекты. Речь идет о возможности массового тиражирования частным сектором удачного опыта, о снятии барьеров на частные инвестиции в комплементарные сферы и др. Тщательное выявление таких сфер возможно только в рамках тесного и постоянного взаимодействия с бизнесом. Предполагаемыми формами такого взаимодействия могут быть координационные совещательные советы из представителей правительства и частного бизнеса, постоянно действующая при БР экспертиза перспективных инвестиционных проектов, участие представителей бизнес-сообщества в советах директоров БР. При выборе способов реализации проектов приоритет следует отдать частно-государственному партнерству, а не исключительно БР. Механизмы частно-государственного партнерства, во-первых, «отсеют» заведомо неэффективные направления вложения государственных средств, во-вторых, повысят общую инвестиционную активность частного сектора, обеспечив большую защиту инвестиций от макроэкономических и политических рисков. Обеспечение эффективности менеджмента БР требует выполнения следующих условий, которые сформулированы Экспертной группой по проблемам банков развития при Отделе финансирования развития Департамента экономических и социальных вопросов ООН [4]:

Институты поддержки прикладных инноваций Масштабы деятельности и степень влияния на сферу инноваций. В ряде стран институты поддержки прикладных инноваций оказали исключительно сильное воздействие на становление и развитие инновационного сектора. Так, Израиль при поддержке этих институтов за относительно короткий срок совершил переход от экономики с доминированием оборонных и сельскохозяйственных отраслей к экономике с хорошо развитым высокотехнологичным гражданским сектором, который за десятилетие вырос в 5 раз, достигнув к 2000 г. 46% общего объема экспорта. Финляндия во многом благодаря деятельности таких институтов за 1980-1990-е годы из страны со средним развитием наукоемких производств смогла превратиться в одного из мировых лидеров «новой экономики». В Чили в результате деятельности национальных институтов поддержки инноваций появились целые новые отрасли, служащие в настоящее время одним из основных источников экспортных доходов страны. Например, только внедрение технологий искусственного разведения лососевых рыб привело к возникновению крупной отрасли, экспортные доходы которой сегодня составляют около 1,5 млрд. долл. в год, или 3% ВВП Чили. При этом государственные и квазигосударственные институты играют роль не столько спонсоров, сколько катализаторов инноваций. При значимом вкладе в развитие инновационных систем доля этих институтов в финансировании исследований и разработок сравнительно невелика: в Финляндии - 8,2% расходов на НИОКР, Чили - 3,3, Мексике - 5,0, Израиле - 1,2%. Основные задачи деятельности и инструменты их реализации. Вмешательство государства в инновационные процессы вызвано необходимостью создания стимулов к инновациям, которых не генерирует в достаточной степени рыночная среда. Конкретно следует компенсировать «провалы рынка», которые обусловливают следующие факторы:

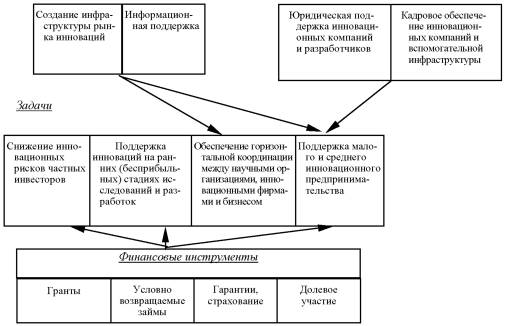

Необходимость компенсации данных провалов диктует основные задачи государственных и квазигосударственных институтов поддержки прикладных инноваций (рис. 1), состоящие в снижении инновационных рисков частных инвесторов; поддержке инноваций на ранних (бесприбыльных) стадиях разработок; помощи малому и среднему инновационному предпринимательству; обеспечении горизонтальной координации между научными организациями, инновационными фирмами и бизнесом.  Рис. 1. Схема инновационной сферы и основных задач государственных и квазигосударственных институтов поддержки прикладных инноваций Инструменты, используемые государственными институтами поддержки прикладных инноваций, делятся на финансовые и административные (рис. 2). К финансовым инструментам относятся гранты, условно возвращаемые займы, гарантии и страхование, долевое участие. Гранты представляют собой методы прямой поддержки инноваций. Они предусматривают соответствие получателей заранее установленным критериям. Преимуществом этого инструмента является возможность его использования на самых ранних, наиболее рискованных стадиях инновационного цикла (в отличие, например, от займов и долевого участия). Недостаток грантов - в сложности отбора грантополучателей и высоком риске коррупции. Условно возвращаемые займы - это займы, которые возвращаются инновационными фирмами-рецепиентами в случае, если инновация успешна. В качестве финансового инструмента применяются, если инновация имеет коммерческий потенциал в краткосрочной перспективе. Оптимальным является предоставление такого займа, когда появляется реальная возможность оценить риски инновации. Изъян данного инструмента - в использовании его только для инноваций с относительно низкими рисками. Гарантии (страхование) обычно применяются, если обеспечивается возврат кредита (части кредита) или возмещение части возможных убытков. Последнее обычно подразумевает предоставление гарантий возмещения убытков долевым участникам либо контргарантий. Контргарантия обеспечивает участнику бизнеса в случае неудачи возмещение убытков, но в случае успеха он обязан возместить государственному институту, выдавшему контргарантию, величину принятого риска.  Рис. 2. Схема использования инструментов для решения основных задач поддержки прикладных инноваций Долевое участие государственных и квазигосударственных институтов в венчурных фондах либо в капитале инновационных фирм основано на следующих принципах:

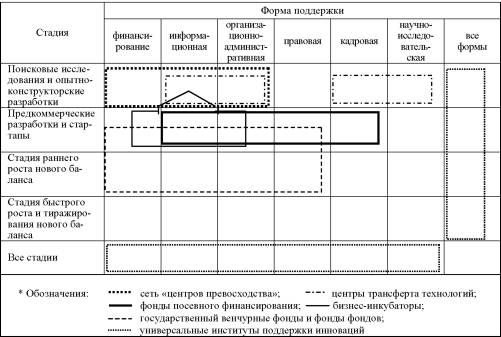

Административные инструменты включают: информационную поддержку инноваций, т. е. консультирование по основным направлениям исследований, экспертизу полученных результатов (организация советов ученых и специалистов), создание единых баз данных по инновациям и др.; кадровое обеспечение инновационных компаний и вспомогательной инфраструктуры, предусматривающее программы подготовки специалистов для венчурного бизнеса, повышения уровня квалификации менеджеров венчурных фирм, наем или предоставление возможностей получения консультаций у ведущих иностранных специалистов; создание инфраструктуры рынка инноваций, в том числе биржевых площадок, на которых котируются акции инновационных фирм, высокотехнологичных компаний и венчурных фондов; юридическую поддержку по вопросам авторского права, процедуры регистрации инновационных фирм, подготовки и заключения контрактов, и др. Инструменты управления рисками представляют собой набор следующих средств и мероприятий: 1. Четкое определение приоритетов развития инноваций. Это снижает риск распыления ресурсов и их неэффективного распределения. Примером такого определения приоритетов служит деятельность финского национального технологического агентства TEKES. 2. Создание исследовательских советов из представителей науки и бизнеса для экспертизы и отбора наиболее перспективных проектов. Подобным образом фонд SITRA (Финляндия) проводит анализ рыночного потенциала проекта на предпосевной стадии. Фонд Чили выделяет деньги на основе решения Совета, в котором три места из восьми принадлежат представителям частного корпоративного сектора. 3. Моделирование и планирование ожидаемых результатов деятельности субсидируемых государством фондов. 4. Диверсификация структуры вложений государственных и квазигосударственных институтов поддержки инноваций. Распределение вкладываемых средств между большим числом независимых проектов, обеспечение минимально необходимого для покрытия фиксированных издержек объема фондов (эффект масштаба). 5. Поддержка инноваций при помощи бизнес-посредников. Функции по оказанию государственной поддержки передаются от министерств и ведомств частным посредникам, принимающим на себя часть рисков (что снижает вероятность неэффективного использования финансовых ресурсов). В Чили программы поддержки инноваций реализуют независимые агентства (21 агентство), большинство из которых функционирует как частные неприбыльные корпорации, работающие по контракту с правительством. 6. Обеспечение комплексности сопровождения инноваций на всех этапах. Примером может служить Фонд Чили, сочетающий такие виды деятельности, как услуги, обучение, управление технологическими проектами, венчурное предпринимательство. Таким образом, формируется портфель коммерчески жизнеспособных проектов, поддерживающих финансовую устойчивость и независимость Фонда. 7. Мониторинг и оперативная оценка полученных результатов. В Финляндии для подобной оценки приглашаются делегации иностранных экспертов, что обеспечивает объективность оценки и возможность сопоставления полученных результатов с лучшими мировыми достижениями. Организационная структура. В мировой практике используется шесть основных типов государственных и квазигосударственных организаций, осуществляющих поддержку прикладных инноваций. Различия между ними определяются стадиями инновационного процесса, на которых концентрируется поддержка, и формой оказываемой поддержки (табл. 2, рис. 3). Сеть «центров превосходства» (программы Centers of Excellence в Финляндии, к этому же типу тяготеет программа SBIR в США) действует на стадии поисковых исследований и опытно-конструкторских разработок; определяет перспективные направления исследований, активно привлекая экспертов из науки, бизнеса, ведущих зарубежных центров; осуществляет финансирование исследований преимущественно в форме грантов. Центры трансферта технологий (FONTEC в Чили, VTT в Финляндии) также функционируют на стадии поисковых исследований и отшю-конструкторских разработок. Оказывают информационную поддержку инновационным компаниям и индивидуальным разработчикам, в том числе осуществляя мониторинг зарубежного опыта. Организуют кооперацию инновационных компаний, научных учреждений и промышленных корпораций. Помогают решить проблему кадров, в частности приглашая иностранных специалистов. В отличие от центров превосходства не предоставляют финансирования, но могут оказывать научно-исследовательскую поддержку, чтобы ускорить переход от концепта к прототипу. Таблица 2 Типология организаций, осуществляющих поддержку прикладных инноваций*  Стадии инновационного процесса  Рис. 3. Схема основных типов организаций, осуществляющих поддержку прикладных инноваций, и их место в инновационном процессе Фонды посевного финансирования (TEKES в Финляндии) на стадии поисковых исследований и отггао-конструкторских разработок определяют перспективные проекты, а на докоммерческой стадии участвуют в софинансировании проектов, координируют деятельность их участников, помогают организовать инновационную фирму и найти источники дальнейшего финансирования. Бизнес-инкубаторы (Корейский институт науки и технологий KAIST, Корейский исследовательский институт электроники и телекоммуникаций ETRI и др.) действуют на стадии предкоммерческих разработок и создания стартапов (малых инновационных компаний). Не предоставляют финансирования, но обеспечивают весь комплекс других необходимых условий для создания и первоначального развития малых инновационных фирм. Предоставляемый бизнес-инкубаторами комплекс услуг и ресурсов может включать в себя обеспечение на льготных условиях офисной площадью, средствами связи, оргтехникой, а также предоставление бухгалтерских, юридических, образовательных, консалтинговых услуг. Особая результативность данной формы стимулирования инновационного бизнеса обусловлена синергическим эффектом взаимодействия нескольких инновационных фирм внутри одного инкубатора, т. е. совместным использованием дорогостоящего научного оборудования, параллельной разработкой дополняющих друг друга технологий, привлечением одних и тех же исследователей в несколько проектов и т. п. Государственные венчурные фонды, а также фонды фондов (SITRA в Финляндии, Yozma в Израиле, фонды SBIC в США). Первые осуществляют финансирование проекта напрямую, а вторые - опосредованно, финансируя другие венчурные фонды. Так, фонд фондов Yozma распределяет средства через 10 венчурных фондов). Проекты отслеживают от стадии создания стартапов до стадии перехода к быстрому росту нового бизнеса. Выполняют анализ рыночного потенциала проектов, финансируют проекты путем долевого участия в инновационных кампаниях, участвуют в управлении компаниями, привлекают других инвесторов, по завершении стадии раннего роста находят корпоративных партнеров, готовых приобрести новый бизнес. Вырученные средства вкладывают в финансирование других проектов. Универсальные институты поддержки инноваций (Фонд Чили, программа Аванчи в Мексике). Их деятельность охватывает практически все этапы развития и внедрения инноваций от определения направлений исследований до тиражирования нового бизнеса. Такие институты являются интегратором инновационного процесса, посредником между всеми заинтересованными участниками. Институты применяют широкий набор инструментов как финансовых, так и административных. В том числе осуществляют управление проектами, оказывают помощь в сертификации и оформлении лицензий, подготовке кадров, создании инновационных компаний, привлечении инвесторов, во включении в бизнес крупных корпораций. Универсальные институты поддержки инноваций отличаются от простой суммы перечисленных ранее типов организаций. Во-первых, они охватывают поздние стадии инновационного процесса, в том числе стадию быстрого роста и тиражирования нового бизнеса (помощь в проведении IPO, консультации по ведению бизнеса и т.д.). При этом обеспечивается непрерывность сопровождения каждого проекта от первой до последней стадии. Во-вторых, реализуют функцию не только поддержки инновационного процесса, но и собственно генерирования инноваций (собственные внутренние источники разработки технологий). В-третьих, одним из ключевых элементов их функционирования является проработанная внутренняя система оценок, позволяющая управлять процессом передачи проектов от одной стадии к другой (например, от технологического ценіра - к управлению инвестициями и компаниями в Фонде Чили). Универсальные институты обычно используются в странах с низкой инновационностью бизнес-среды, слаборазвитыми рыночными инструментами и проблемами правоприменения (примеры - Чили, Мексика). Такие институты становятся «оболочкой», защищающей инновационный процесс от неблагоприятной внешней среды. В странах с развитыми рыночными экономиками потребности в универсальных институтах поддержки инноваций, как правило, не возникает. Для них целесообразна концентрация государственной поддержки тех звеньев инновационного процесса, где «провалы» рынка наиболее сильны. Соответственно в странах с развитыми экономиками более востребованы специализированные институты поддержки инноваций. Типичные «слабые места», проблемы деятельности и возможные способы их решения. Среди обсуждаемых проблем государственных институтов стимулирования прикладных инноваций наиболее часто отмечаются следующие:

В середине 1980-х и в 1990-х годах Фонд Чили создал большое число инновационных компаний без первоначального подключения крупных стратегических партнеров. Предполагалось, что в дальнейшем такие партнеры появятся, и новые биз-несы будут успешно переданы частному сектору. Однако такая схема часто не срабатывала. К концу 1990-х годов осознали, что для последующего эффективного встраивания вновь создаваемых компаний в рыночные ниши необходимо сотрудничество Фонда с крупными стратегическими партнерами начиная с ранних стадий проекта. Фонд разработал систему взаимодействия с возможными стратегическими партнерами от начала проекта до выхода из него и передачи бизнеса. В рамках дискуссий по вопросам государственного стимулирования инноваций предлагаются и обсуждаются следующие способы решения присущих такому стимулированию проблем:

Агентства по развитию стратегических технологий Принципиальное отличие агентств по развитию стратегических технологий (NASA, DARPA) от институтов поддержки прикладных исследований состоит в их ориентации, во-первых, на государственный спрос, во-вторых, на технологии, имеющие стратегическое значение для национальной безопасности (оборонной, технологической, энергетической и др.). DARPA (Defense Advanced Research Project Agency) - оборонное агентство перспективных исследовательских проектов при Министерстве обороны США. Сфера деятельности агентства - революционные высокоэффективные исследования и разработки в области национальной безопасности. Уникальность Агентства - в управлении только теми проектами, которые могут обеспечить прорывные достижения в области обороны, но реализация которых сопряжена с высоким риском. Поддерживая фундаментальные и прикладные исследования, специалисты DARPA заранее знают, что многие из этих исследований не будут успешными. DARPA не обладает собственной производственной и научно-исследовательской базой, в ее структуре нет предприятий и институтов; штат ее сотрудников относительно невелик - около 200 чел. Однако гибкая система контрактов с промышленностью, научно-исследовательскими лабораториями и университетами позволяет добиваться значительных результатов. Масштабы деятельности и степень влияния на сферу стратегических исследований и разработок. Масштабы деятельности DARPA по уровню финансирования небольшие. В 2004 г. бюджет Агентства - около 3 млрд. долл. - составил приблизительно 0,7% оборонных расходов США и не более 1% общих расходов на исследования и разработки. Однако влияние этой организации на развитие как военных технологий США, так и технологий двойного назначения сложно переоценить. Большинство технологических новшеств, сформировавших облик современных вооруженных сил США, были разработаны и внедрены при непосредственной поддержке DARPA. К ним относятся: технология «стелс», различное высокоточное оружие, новейшие средства разведки и наблюдения. Хотя деятельность Агентства концентрируется преимущественно на военной проблематике, заметная часть его программ посвящена разработке технологий, имеющих двойное назначение. Интернет, производство полупроводников и интегральных схем - в основе всех этих направлений, широко использующихся в настоящее время гражданским сектором, лежат разработки, осуществленные при непосредственном участии DARPA. Основные задачи деятельности, инструменты и способы их реализации. Стратегическая цель деятельности Агентства - поддержание технологического превосходства США, не допускающего технологических «сюрпризов» со стороны других стран13. Основная задача, решаемая организацией в рамках достижения стратегической цели, - преодоление «разрыва» между фундаментальными исследованиями и их внедрением в производство. При реализации этой задачи усилия Агентства концентрируются на четко обозначенных стратегических направлениях. В настоящее время выделено восемь таких направлений, отвечающих вызовам, стоящим перед национальной безопасностью США14. На первый взгляд, существование DARPA может показаться избыточным - ведь военные ведомства (Армия, Флот и Военно-воздушные силы) имеют в своем подчинении собственные научно-исследовательские подразделения, деятельность которых направлена на решение текущих технологических задач этих ведомств. Однако DARPA было создано для того, чтобы устранить «узкие места» ведомственных НИОКР, решить те проблемы, которые нельзя решить в рамках подразделений военных ведомств, подчиняющихся жесткой регламентации. Основная задача Агентства - приведение в соответствие военных задач и технологических возможностей, включая новые боевые концепции, которые открываются с помощью этих технологий. Сложность состоит в том что, во-первых, некоторые военные задачи не имеют простого и очевидного технического решения, а во-вторых, многие возникающие технологии могут иметь значение для вооруженных сил только в долгосрочной перспективе. При этом риск неуспеха может быть достаточно высоким. К сфере ответственности DARPA относятся те исследования, которые не находят поддержки у подразделений НИОКР вооруженных сил: комплексные исследования (межведомственные и междисциплинарные), лежащие на стыке сфер ответственности стандартных подразделений НИОКР; исследования, сопряженные с высоким риском (риск ненахождения технического решения существующих задач); концептуальные исследования (исследования и разработки задач, которые могут актуализироваться в будущем и которые могут привести к постановке новых задач). DARPA по сравнению с исследовательскими агентствами военных ведомств позволяет расширить возможности НИОКР, отойти от существующей системы требований и регламентов, связывающей другие подразделения Минобороны США. Ее подход к НИОКР отличается большей гибкостью и свободой (табл. 3). Таблица 3 Сравнение подходов DARPA и военных ведомств к исследованиям и разработкам

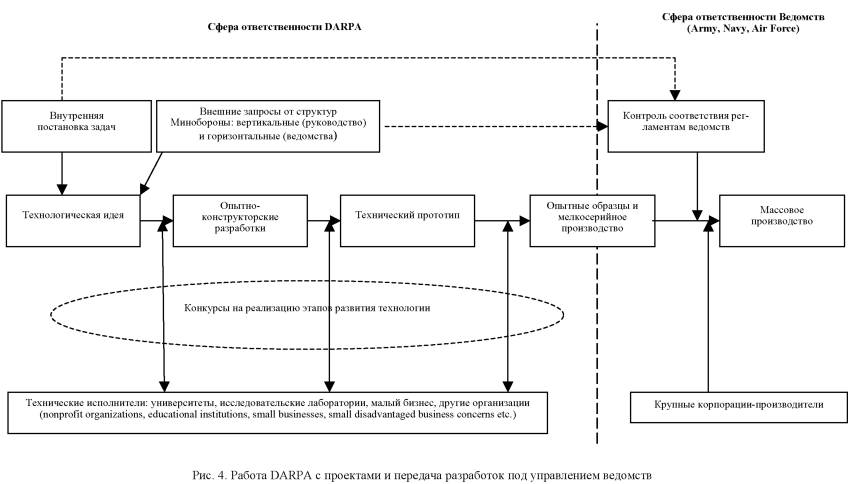

Основной инструмент DARPA - технологические проекты (программы) длительностью 3-5 лет. Основные составляющие, необходимые для реализации программы, согласно идеологии Агентства, - наличие новаторских идей и специалистов, готовых эти идеи реализовать. В процессе отбора проекты DARPA рассматриваются в матрице «уровень риска - уровень значимости для вооруженных сил» (Technical risk - Potential military utility). При этом преимущество получают проекты с высоким риском и с высокой отдачей (High risk - High pay-off). Данные проекты получают основную часть финансирования - около 60% инвестиций. Это преимущественно крупные долгосрочные концептуальные проекты, в которые вовлечены разные офисы Агентства. Проекты с низким риском и высокой отдачей (Low risk - High pay-off) - главным образом, адаптация и применение готовых коммерческих продуктов к актуальным оборонным потребностям, лежащим на пересечении сфер ответственности военных ведомств. На эти проекты в общем случае отводится 20% инвестиций, но объем финансирования может быть подвержен значительным колебаниям в ответ на возникающие перед национальной обороной задачи15. Проекты с высоким риском и низкой отдачей (High risk - Low pay-off) получают примерно 20% инвестиций. К таким проектам относится разработка технологий двойного назначения, занятие ниш на рынке частных корпораций, создание новых технологических областей, имеющих военную эффективность. Реализация проектов, т. е. разработка технологий, осуществляемая DARPA, возможна в несколько этапов (рис. 4):

На каждом этапе DARPA размещает предложения (solicitations) на реализацию соответствующей разработки с заданными техническими и технологическими характеристиками. Организации, способные в течение объявленного срока предоставить разработки, удовлетворяющие заявленным параметрам, получают определенное «поощрение» и право на заключение дальнейших контрактов. Правительство США применяет от 40 до 50 различных типов федеральных контрактов. По методам финансовых расчетов с исполнителями заказов все контракты делятся на две группы: контракты «фиксированных цен» и контракты «возмещения издержек производства корпорации-подрядчика». Особое место среди обоих видов контрактов занимают контракты «поощрительного» или «многократно-поощрительного типа». Сферой их применения является как создание новых гражданских или военных технологий и систем вооружений, так и разработка программ НИОКР на «прорывных» или особо рисковых направлениях, имеющих стратегическое значение. Этим контрактам присущ сложный механизм ценообразования: «матрица поощрения или санкций» по отношению к корпорации-подрядчику, жесткие плановые параметры по контракту, широкое варьирование размера материального поощрения подрядчика в зависимости от результатов и хода деятельности. В процессе внедрения разработок важным этапом в работе DARPA является адаптация подготовленных прототипов к специфическим требованиям вооруженных сил. Без этого невозможна их дальнейшая передача на внедрение в систему военных ведомств. Ключевой момент такой адаптации - работа по снижению рисков возможного несоответствия перспективной технологической новинки жесткому регламенту вооруженных сил. На этапе размещения конкурсных предложений на серийное производство, помимо уточнения технических характеристик, DARPA (или ведомства) задают также необходимые финансовые параметры реализации проекта, связанные с удовлетворением существующих бюджетных регламентов по оснащению вооруженных сил. Особое внимание при работе с технологиями двойного назначения в DARPA уделяется коммерциализации разработок. В тот момент, когда частные корпорации еще не инвестируют важные для Министерства обороны технологии, DARPA занимает лидерские позиции в разработке технологической базы. Инвестиции Агентства в этот момент направлены на обеспечение потребностей национальной безопасности и не преследуют цели создания заделов для промышленной базы частного сектора. Как только развитие технологии продвинется от Министерства обороны к частному сектору, DARPA должно определить стратегию перехода с позиции технологического лидера на позицию «нишевого игрока». Примером такого перехода может служить технология интегральных схем. В начале 1970-х годов Министерство обороны США было главным потребителем интегральных схем. Спрос со стороны вооруженных сил достигал 17% рынка полупроводников. К середине 1990-х годов частный спрос на полупроводники значительно возрос, в результате Министерство обороны занимало около 1% этого рынка, его влияние на разработку технологий резко упало, а DARPA сменило роль лидера на роль нишевого игрока. В настоящее время Управление электронных технологий (Electronic Technology Office) в DARPA расформировано. Огромное значение в DARPA придается технологиям управления рисками исследовательских проектов. При этом можно выделить два контура контроля за рисками: внутренний и внешний. Основными принципами первого при работе DARPA с рисками при реализации проектов являются следующие: - для каждого проекта подбирается индивидуальный подход по управлению рисками; - подбор осуществляется на основе разработанной кодификации подходов к управлению рисками; - подобранный подход используется при определении параметров контрактов, заключаемых с менеджерами программ. Что касается внешнего контура, то стратегия и бюджет DARPA подвергаются тщательным ревизиям со стороны вышестоящего руководства (заместителя министра обороны по обеспечению, технологиям и логистике, директора по оборонным исследованиям и технике). Ревизиям подлежат программы как действующие, так и вновь выносимые на обсуждение. При оценке программы используется определенный вопросник16, который помогает выяснить, является ли программа адекватной требованиям DARPA. Правовая среда и организационная структура. DARPA обладает несколькими специальными полномочиями (Special authorities), упрощающими бюрократические процедуры, распространенные на другие государственные, в частности оборонные, агентства. Упрощенный наем сотрудников (Experimental Personnel Authority, EPA) позволяет Агентству формировать состав управляющих проектами из коммерческих структур на временной основе, предлагая персоналу конкурентную заработную плату. До получения этого полномочия наем управляющих проектами осуществлялся согласно Interagency Personnel Act (IPA), позволяющий всем агентствам Министерства обороны нанимать лишь представителей некоммерческих организаций, таких как университеты. EPA, как и IPA, являются специальными исключениями по отношению к Civil Service rules - своду правил, установленных для государственных служащих, в частности, для сотрудников других государственных агентств. DARPA имеет полномочие на проведение специальных со значительным призовым фондом (Grand challenge) открытых конкурсов, направленных на ускорение технических достижений. Являясь исследовательской структурой Министерства обороны, DARPA находится в подчинении Директора по оборонным исследованиям и технике, подчиняющегося в свою очередь замминистра обороны по обеспечению, технологиям и логистике в структуре секретариата министра обороны (рис. 5).  Рис. 5. Структуры подчинения внутри Министерства обороны и источники задач для DARPA: ---постановка задач; — подчинение Задачи DARPA поручают другие подразделения Министерства. Также Агентство разрабатывает их самостоятельно и во взаимодействии с другими ведомствами. Проблематика задач Агентства может конкретизироваться специальными предписаниями вышестоящего руководства (министра обороны, заместителя министра обороны по обеспечению, технологиям и логистике, директора по оборонным исследованиям и технике); запросами от командующих вооруженными силами и генерального штаба; в совместных дискуссиях с другими оборонными агентствами, разведывательными агентствами, другими государственными агентствами и организациями. Типичные проблемы деятельности и возможные способы их решения. Как ни парадоксально, «узкие места» деятельности DARPA вытекают из ее достоинств: гибкости и свободы от излишней регламентации. К таким «узким местам» можно отнести следующие. 1. Быстрая сменяемость руководителей программ. Способствуя привлечению новых, свежих идей для решения важных задач, приводит к практическому отсутствию преемственности на уровне управления. Новые управляющие программ испытывают недостаток обучения и внутреннего видения нужд национальной обороны. Возможные решения этой проблемы могут включать, во-первых, развитие наставнических программ, вводящих новых управляющих программ в контекст национальной безопасности и нужд национальной обороны. Во-вторых - создание смешанной системы управления программами, включая стандартных для DARPA управляющих со срочными полномочиями, соответствующими срокам стандартного срока выполнения программ (3-5 лет) и управляющих, чьи полномочия могут длиться дольше обычного и распространяться на большее число проектов. Представляется, что это позволит обеспечить непрерывность управления. 2. Определенная децентрализованность планирования. Ротация управляющих программ приводит к ослаблению связи между мероприятиями отдельных программ и долгосрочными целями Агентства. Определенные провалы наблюдаются в передаче информации о планах Агентства как внутри DARPA, так и вне организации. Рекомендации к решению этой проблемы основываются на выработке более четких подходов к стратегическому планированию деятельности Агентства, согласованию повестки Агентства с видением его миссии со стороны внешнего сообщества. Для этого взаимоотношения с основными контрагентами17 должны быть выстроены с учетом интересов, приоритетов, инвестиционных планов всех заинтересованных сторон. 3. Некоторая оторванность долгосрочных целей (стратегий) от существующих нужд и инвестиций других ведомств: разведки и Минобороны. Решение главной задачи Агентства - преодоление разрыва между фундаментальными исследованиями и внедрением технологических новинок в производство - обусловливает особую важность соблюдения баланса между долгосрочными целями (стратегическими направлениями) Агентства и текущими потребностями Минобороны. В связи с этим особое внимание следует уделять более жесткому разграничению структуры проектов на долгосрочные и краткосрочные, фундаментальные и прикладные. Заключение. Предварительный анализ и оценка мирового опыта функционирования институтов развития позволяет сделать несколько важных выводов относительно оптимальной конфигурации и возможных направлений совершенствования российских институтов. Система институтов поддержки должна быть комплексной, т. е. закрывать «провалы рынка» на всех тех стадиях развития инноваций, где они имеют место. В противном случае неизбежно возникнут «узкие места», мешающие продвижению инновационных бизнесов. Во всех странах, успешно решавших проблемы развития инновационного бизнеса, параллельно создавались институты, ориентированные на различные группы участников и на разные этапы процесса. В частности, в Израиле, чья концепция фонда фондов заимствована при создании РВК, деятельность данного фонда дополнялась программами создания технологических инкубаторов, совместных исследований коммерческих фирм и университетов. С учетом этого задуманные правительством достаточно масштабные меры по стимулированию инноваций на серединных стадиях (стартапы и венчурный бизнес) должны быть дополнены соразмерными действиями по поддержке ранних (поисковые исследования и предкоммерческие разработки) и поздних стадий (рост и тиражирование нового бизнеса). Поддержка на этой стадии, в частности, должна предусматривать помощь в проведении IPO новых компаний. В современной российской системе институтов развития неоправданно скромное место занимают нефинансовые институты (технопарки, агентства регионального и муниципального развития, центры развития дизайна и др.). В то же время эти типы институтов достаточно востребованы. Кроме того, в силу самой структуры предоставляемых услуг, они обладают большей защищенностью от коррупционных рисков по сравнению с финансовыми институтами развития. В условиях слабой инновационной активности корпоративного сектора, неразвитых финансовых рынков и низкого уровня правоприменения, характерных в том числе и для России, наиболее эффективной является форма универсальных институтов поддержки инноваций (Фонд Чили, программа Аванчи). Последние становятся «оболочкой», защищающей инновационный процесс от неблагоприятной внешней среды и обеспечивающей непрерывность инновационной цепочки. Однако такая конструкция предъявляет повышенные требования к качеству управления, в том числе к добросовестности и профессионализму управляющих, их знаниям, опыту, умению видеть перспективы и рисковать. Качество менеджмента должно быть даже более высоким, чем в случае с «обычным» венчурным фондом. Ведь возможность рыночной, эмпирической проверки эффективности выбора того или иного направления инвестирования может представиться только на завершающих стадиях инновационного проекта. С учетом дефицита на российском рынке качественных инновационных менеджеров, а также известных «слабых сторон» отечественной бюрократии это требование становится серьезным ограничением для возможности копирования чилийского опыта. Представляется, что в российских условиях речь может идти не о создании единой организационной структуры, замыкающей на себя все звенья инвестиционной цепочки, а скорее, о тесной координации между самостоятельными институтами, отвечающими за различные звенья. Такая координация должна предусматривать возможность непрерывного отслеживания проектов по всей цепочке и их упрощенной передачи от одного института к другому, но при сохранении за принимающей стороной возможности отказа. Высокую значимость для России может иметь формирование агентств по развитию стратегических технологий, аналогичных американской DARPA. Такая потенциальная значимость связана с необходимостью удержания (обретения) Россией технологического лидерства по ряду стратегических направлений (альтернативная энергетика, новые технологии в ядерной энергетике, новые технологии добычи и разведки полезных ископаемых и др.), с учетом их высокого влияния на будущий геополитический статус страны. 1 Под квазиинновацией понимается использование национальными производителями известных за рубежом технологий и их адаптация к условиям местных рынков. Термин введен известными американскими исследователями проблем отраслевой политики и институтов развития Д. Родриком и Р. Хаусманном. 2 Типичным примером решения таких задач с помощью институтов развития является формирование рынков жилищной ипотеки, долгосрочных долговых инструментов, финансового лизинга, средне- и долгосрочного экспортного финансирования. 3 «...financial institutions primarily concerned with offering long-term capital finance to projects generating positive externalities and hence underfinanced by private creditors)) [1]. 4 Доля в активах и забалансовых обязательствах банковской системы Германии без учета кредитных кооперативов (1988 г.). 5 Формирование новых областей деятельности, способных обеспечить существенный экономический рост, может потребовать одновременных и скоординированных инвестиций во многие смежные отрасли. Однако отсутствие у компаний уверенности в намерениях представителей других отраслей осуществлять такие инвестиции не позволяет реализовать эту возможность. В этом случае речь идет о так называемом провале рыночной координации, требующем для своего преодоления вмешательства государства. 6 При отсутствии на рынке предложения кредитов с аналогичными сроками речь идет о сравнении со средними ставками по всем срокам. Например, БР стран Латинской Америки предоставляют кредиты по ставкам в 1,5-2 раза ниже средних рыночных. 7 Так, фондом BNDESPAR, принадлежащим бразильскому БР BNDES, в целях стабилизации доступа компаний-партнеров к рынкам долгосрочного капитала осуществляется покупка на определенный срок (в среднем на пять лет) пакетов акций стоимостью до 55% капитала компаний. 8 Использование данного опыта представляет несомненный интерес для России и стран ближнего зарубежья, в настоящее время формирующих свои институты межгосударственного сотрудничества в финансовой сфере (Евразийский банк развития и др.). 9 Реализацией таких программ зачастую занимаются специализированные БР, акцентирующие цели поддержки малого и среднего бизнеса (KfW Mittelstandsbank, входящий в группу немецкого KfW, Small Industries Development Bank of India и др.). 10 К таким странам относятся, например, Бразилия и Колумбия. В этих же странах в пассивы БР автоматически перечисляется часть собираемых налогов определенного вида. 11 С такими проблемами столкнулись, в частности, Банк внутренней торговли и Банк сельскохозяйственного кредита в Мексике, Национальный банк развития (BANADES) в Никарагуа, Банк развития сельского хозяйства в Перу, Национальный банк развития сельского хозяйства в Гватемале. 12 Наиболее четко основные черты нового подхода к роли БР и институтов развития в целом обозначены в документах Экспертной группы по проблемам банков развития при Отделе финансирования развития Департамента экономических и социальных вопросов ООН (2005), а также в работах Д. Родрика, Р. Хаусманна, А. Веласко. 13 Организация была создана как реакция на запуск Советским Союзом первого спутника в 1957 г. 14 Список стратегических направлений работы DARPA: обнаружение, ведение и уничтожение трудноразличимых целей на земной поверхности; безопасные, самоформирующиеся сети тактического взаимодействия; сетевые структуры пилотируемых и беспилотных объектов; операции на городских территориях; нахождение, определение и оценивание подземных структур; использование космического пространства; когнитивные вычисления; биореволюция. 15 Так было в период после операции «Буря в пустыне», выявившей ряд «узких мест» вооруженных сил США. 16 Вопросник стандартен для всех программ. Примеры вопросов: чем занимается программа; что уже сделано и каковы ограничения; какие нестандартные подходы могут снять эти ограничения и улучшить качество исполнения и насколько; какова стратегия перехода от технологии к производству; какова стоимость проекта; все ли детали программы ясны. 17 В случае DARPA — это другие подразделения Минобороны, разведывательное сообщество, Конгресс, научное сообщество, сектор частных корпораций. Литература 1. Panizza Ugo, Eduardo Levy-Yeyati, Alejandro Micco ("Should the Government be in the Banking Business? The Role of State-Owned and Development Banks," Working Papers 1014, Inter-American Development Bank, Research Department, 2004. 2. Rethinking the Role of National Development Banks. Background document оf Expert Group Meeting. United Nations, Department of Economic and Social Affairs, Financing for Development Office, New York, Dec. 2005 3. Morales J. A. La banca del desarrollo. La Revista de Analisis, Bogota. 4. Rethinking the Role of National Development Banks. Background document оf Expert Group Meeting. United Nations, Department of Economic and Social Affairs, Financing for Development Office, New York, Dec. 2005.

|

||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка