Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Бюджетный разрыв: оценка для России |

|

Горюнов Е.Л.

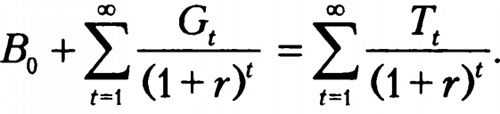

научный сотрудник Института экономической политики имени Е. Т. Гайдара Котликофф Л. Ph.D., профессор Бостонского университета заведующий международной лабораторией изучения бюджетной устойчивости Института экономической политики имени Е. Т. Гайдара Синельников-Myрылев С.Г. д.э.н., проф. ректор Всероссийской академии внешней торговли Текущее и перспективное состояние государственных финансов в России и миреСтабилизация государственных финансов и обеспечение бюджетной устойчивости вошли в число приоритетных направлений экономической политики после кризиса 2008—2009 гг. Во многих развитых странах падение доходов бюджета вследствие экономического спада и рост расходов на антикризисные мероприятия привели к значительному бюджетному дефициту и быстрому увеличению государственного долга до уровня, угрожающего долгосрочным темпам экономического роста. По данным МВФ, с 2007 по 2013 г. среднее значение долга расширенного правительства для группы развитых стран выросло с 73 до 107% ВВП (IMF, 2014). В США за этот период долг увеличился с 64 до 105% ВВП, в Янонии - с 183 до 243%, в Испании - с 36 до 94%, в Великобритании - с 44 до 90%, во Франции -с 64 до 94% ВВП. Дефицит бюджета расширенного правительства за тот же период значительно вырос в Янонии (с 2,1 до 8,4% ВВП), США (с 2,7 до 7,3% ВВП), Испании (с -1,9 до 7,2% ВВП) и Великобритании (с 2,8 до 4,2% ВВП). В среднем по развитым странам дефицит бюджета расширенного правительства увеличился с 1,1 до 4,9% ВВП. В развивающихся странах состояние бюджетов было заметно лучше: средняя задолженность расширенного правительства оставалась практически неизменной с 2007 по 2013 г., находясь на уровне около 35% ВВП, а дефицит бюджета расширенного правительства с нулевого значения увеличился до 2,4% ВВП. Фискальные позиции России кажутся достаточно прочными по сравнению не только с развитыми странами, но и с развивающимися. Россия — одна из немногих стран «большой двадцатки», где бюджет расширенного правительства в 2012 г. был профицитным, а в 2013 г. сведен с умеренным дефицитом (1,3% ВВП). Российский государственный долг составил около 13% ВВП в 2013 г., это один из самых низких показателей среди стран данной группы. Кроме того, Россия обладает значительными международными резервами. В начале 2014 г. они составляли 510 млрд долл., то есть около 1/4 ВВП. Тяжелым для российской экономики оказался 2014 г.: падение цен на нефть, введение взаимных финансовых и торговых санкций, спровоцированное конфликтом на Украине, привели к росту инфляции и спаду производства. Тем не менее дефицит бюджета расширенного правительства по итогам 2014 г. практически не изменился по сравнению с 2013 г. и составил 1,2% ВВП, а международные резервы — по данным на начало 2015 г. — сократились до 390 млрд долл. Если судить по этим показателям, то можно сделать вывод, что состояние государственных финансов в России относительно хорошее. Последствия международного конфликта и изменение конъюнктуры сырьевого рынка несколько ослабили фискальные позиции, но, тем не менее, российский бюджет обладает определенным запасом прочности1. При исследовании долгосрочной устойчивости налогово-бюджетной политики недостаточно анализировать только текущие показатели. В ближайшие десятилетия ожидается рост расходов на пенсионное и медицинское обслуживание. Эти тенденции обусловлены демографическими факторами и коснутся не только экономически развитых стран, но и стран с развивающейся экономикой2, включая Россию. Помимо этого, доля поступлений от нефтегазового сектора в общем объеме бюджетных поступлений и в процентах ВВП будет постепенно сокращаться из-за снижения темпов роста добычи. Насколько российская бюджетная система устойчива в долгосрочной перспективе с учетом описанных тенденций? Позволяет ли современная налоговая политика профинансировать растущий дефицит пенсионной системы и системы здравоохранения при неизменной политике в отношении прочих расходов? Различные индикаторы отражают долгосрочную бюджетную устойчивость, один из них — индикатор так называемого «бюджетного разрыва» (fiscal gap). Оценка его величины для России впервые получена в выполненном под руководством Л. Котликоффа исследовании (Goryunov et al., 2013). Настоящая статья написана в продолжение указанной работы. Методы оценки бюджетной устойчивостиСодержательно анализ бюджетной устойчивости предполагает ответ на вопрос: можно ли поддерживать расходы государственного бюджета на запланированном уровне и в полной мере выполнять обязательства перед кредиторами при условии, что основные характеристики налогово-бюджетной политики останутся неизменными? Если сохранение текущего фискального режима обеспечивает достаточные доходы и не приведет в будущем к росту дефицита, увеличению госдолга и не угрожает бюджетным коллапсом, то такой режим следует считать устойчивым. В противном случае бюджетная устойчивость отсутствует, а значит, во избежание кризиса госфинансов рано или поздно потребуется скорректировать налогово-бюджетную политику. Подчеркнем, что бюджетная устойчивость — характеристика, относящаяся к некоторому конкретному фискальному режиму, который, в свою очередь, определяется структурой и объемом доходов и расходов (обязательств) бюджета. В последние десятилетия разработан комплекс методов, позволяющих практически оценивать бюджетную устойчивость. Основополагающими в данной области можно считать работы Дж. Хорна (Hörne, 1991), а также О. Бланшара с соавторами (Blanchard, 1990; Blanchard et al., 1990). В этих работах сформулирована общая концепция бюджетной устойчивости и предложены конкретные индикаторы для ее оценки. Современные прикладные исследования бюджетной устойчивости в основном опираются именно на эту концепцию, главным элементом которой выступает так называемое «межвременное бюджетное ограничение» государства. Данная методология предназначена прежде всего для анализа бюджетной сбалансированности на длительных промежутках времени, если факторы, определяющие состояние бюджета, относительно предсказуемы. Соответствующие индикаторы бюджетной устойчивости обычно используют для оценки влияния демографического фактора на состояние бюджета. Именно такие индикаторы помогают понять, в какой мере ожидаемый рост бюджетных дефицитов, вызванный увеличением пенсионных и медицинских расходов ввиду старения населения, угрожает кризисом государственных финансов. Главное назначение подобных индикаторов в том, чтобы определить, не возникнут ли хронические расхождения между доходами и расходами, если развитие экономики будет следовать известному тренду. Описанная методология не позволяет провести всесторонний анализ рисков возникновения бюджетного кризиса. Эмпирически установлено, что бюджетные кризисы возникают не только из-за систематической неспособности государства ограничить дефицит, но и в ситуации, когда состояние бюджета выглядит вполне удовлетворительным. В подобных случаях причиной кризиса становятся неблагоприятные макроэкономические шоки — сильные движения обменного курса, резкое увеличение стоимости заимствования на глобальных рынках капитала и т. д. Вероятность, с которой макроэкономический шок спровоцирует масштабный кризис госфинансов, зависит от многих факторов. В их число входят валютная и временная структура госдолга, наличие условных обязательств, устойчивость банковского сектора, доступ к международным рынкам капитала и др.3 Чтобы оценить устойчивость государственного бюджета к подобным шокам, необходимы другие методы, суть которых сводится к комплексному стресс-тестированию госфинансов. Такие методы существуют, причем данная область исследований динамично развивается4. Обзор этих методов выходит за рамки настоящей статьи. Не отрицая значение экзогенных шоков как факторов бюджетных кризисов, в данной работе мы исследуем исключительно долгосрочную состоятельность действующей налогово-бюджетной политики и используем для этого индикатор бюджетного разрыва. В ряде работ оценена величина бюджетного разрыва для некоторых стран5. В настоящей работе мы оценили величину бюджетного разрыва для России. Теоретические основы оценки бюджетной устойчивости при помощи показателя бюджетного разрываПоказатель бюджетного разрыва зависит от межвременного бюджетного ограничения государства (intertemporal government budget constraint), которое отражает баланс между потоками доходов и расходов государственного бюджета, агрегированными за весь период жизни государства. Межвременное бюджетное ограничение можно аналитически получить из однопериодного бюджетного ограничения: Bt - Bt-t = Gt - Tt - rBt-t где: Gt — первичные госрасходы; Tt — доходы бюджета; r — ставка процента; Bt — объем долга в периоде t. Из соотношения явно следует, что при наличии доступа к кредиту строгого равенства между доходами и расходами в каждом периоде может не быть. В таком случае сумма долга растет наравне с общим дефицитом бюджета. Причем если не установлено предельное значение для объема долга, то однопериодное бюджетное ограничение оказывается незамкнутым, поскольку не дает привязки объема расходов к объему доходов. Тем не менее даже при отсутствии «потолка» для госдолга в отношении его долгосрочной динамики должно выполняться условие, которое ограничивает возможность систематически погашать привлеченные ранее займы исключительно за счет новых кредитов. При такой политике полный объем госдолга не погашается, а постоянно рефинансируется, в итоге в каждом периоде величина госдолга растет на величину процентной ставки. Подобная политика представляет собой «схему Понци», которая не может поддерживаться неограниченно долго и выступает недопустимой стратегией для государства. Условие, которое выражает запрет на подобную стратегию, называется «условием трансверсальности» и предполагает, что в долгосрочной перспективе темпы роста государственного долга не должны быть выше величины процентной ставки.Если принять во внимание данное условие, то при помощи алгебраических преобразований6 можно получить единое приведенное к периоду t = 0 межвременное бюджетное ограничение государства:

Данное выражение означает, что суммарная приведенная стоимость будущих расходов бюджета, включая погашение накопленного долга, не должна превосходить суммарную приведенную стоимость будущих бюджетных доходов. Можно переписать межвременное бюджетное ограничение так:

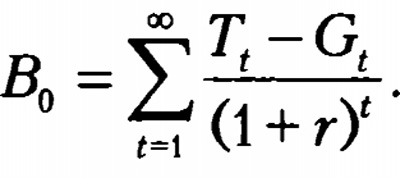

Содержательная интерпретация данного условия следующая: накопленный к настоящему моменту государственный долг должен быть полностью погашен за счет потока приведенных будущих первичных профицитов бюджета {Tt - Gt}. Прогрессирующее дисконтирование означает, что если откладывать погашение долга с текущего периода на следующий, то долг вырастет на величину процентной ставки, следовательно, и величина дохода следующего периода, позволяющая полностью погасить обязательства перед кредиторами, должна быть больше, чем в текущем периоде. Опираясь на данное бюджетное ограничение, можно определить бюджетную устойчивость так: действующий режим налогово-бюджетной политики считается устойчивым в долгосрочной перспективе, если он позволяет обеспечить поток профицитов, достаточный для погашения текущей задолженности. Следовательно, чтобы оценить устойчивость текущего курса налогово-бюджетной политики, нужно рассчитать, какие доходы и расходы получит бюджет при сохранении этого курса, просуммировать дисконтированные значения первичных профицитов и проверить, позволяют они погасить текущую государственную задолженность или нет. Если приведенная стоимость будущих первичных профицитов недостаточна, то действующая фискальная политика не согласуется с бюджетным ограничением. Следовательно, требуется корректировка фискальной политики, в противном случае государственный долг будет постепенно накапливаться, что в итоге может приобрести лавинообразный характер и закончиться дефолтом. Естественной мерой бюджетной несбалансированности, которую можно ассоциировать с действующим фискальным режимом, будет величина:

В приведенном выражении под {Gt} и {Tt} понимаются соответственно потоки первичных расходов и доходов, которые государственный бюджет получит при сохранении действующего фискального режима, а величина А показывает разность между агрегированными приведенными доходами и расходами бюджета, включающими погашение накопленного долга. Иными словами, А характеризует долгосрочные дисбалансы бюджетной политики, то есть в какой степени действующая налогово-бюджетная политика не соответствует бюджетному ограничению. Величина А называется бюджетным разрывом. Использование показателя А для анализа бюджетной устойчивости сходно с использованием метода оценки инвестиционных проектов на основе расчета чистой приведенной стоимости будущих доходов. Проект считается прибыльным, если инвестиционные расходы на его ранних этапах компенсируются доходами в последующие периоды, причем доходы должны не только превышать расходы, но и покрывать альтернативные издержки, которые определяются как потенциальные поступления от иного размещения инвестированных средств. Чтобы отразить эти издержки при оценке привлекательности проекта, потоки расходов и доходов приводятся к начальному моменту времени. Это означает, что они дисконтируются по некоторой ставке, при этом чем более отдаленным моментам будущего соответствуют доходы или расходы, тем выше фактор дисконтирования. Вычислив чистую приведенную стоимость будущих доходов для некоторого инвестиционного проекта, можно получить оценку его текущей справедливой стоимости (net worth). Если она положительная, то обязательства перед кредиторами можно погасить из будущей прибыли от проекта. Похожая логика справедлива, если применить данный метод к государственным финансам. Чтобы государственный бюджет сохранял устойчивость и мог погасить обязательства по займам, приведенная стоимость будущих первичных профицитов бюджета должна быть не меньше текущего значения госдолга. Аналогично тому, как дефицит годового государственного бюджета обычно характеризуется не абсолютным значением, а отношением к ВВП в соответствующем году, бюджетный разрыв, показывающий разность баланса государственного бюджета и накопленного долга за бесконечный период, можно соотнести с суммарной приведенной стоимостью ВВП за то же время. Обозначив через {Y,} поток ВВП в реальном выражении, определим так называемый нормированный бюджетный разрыв:

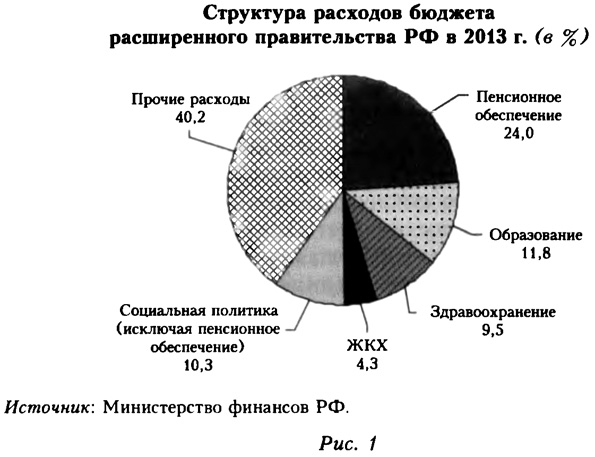

Эта величина показывает, насколько нужно сократить бюджетный дефицит в последующие годы, чтобы обеспечить бюджетную устойчивость. Допустим, в результате оценки фискальной устойчивости получена положительная величина нормированного бюджетного разрыва S, то есть действующий фискальный режим неустойчив, и для стабилизации государственных финансов требуется перейти к новому, более консервативному фискальному режиму. Существует много вариантов, как государство может распределить сокращение дефицита во времени и добиться фискальной устойчивости. Один из них предполагает немедленное и перманентное сокращение первичного дефицита на величину, равную ö х 100% ВВП. Другими словами, при новом режиме в каждый последующий год первичный дефицит в долях ВВП будет на S меньше, чем первичный дефицит, соответствующий прежнему режиму. Таким образом, величина нормированного бюджетного разрыва дает количественное выражение долгосрочных бюджетных дисбалансов. Аналогично можно нормировать бюджетный разрыв на суммарную приведенную стоимость будущих расходов или доходов бюджета. Обсуждение предпосылок концепции бюджетного разрываПри использовании рассмотренного показателя для анализа бюджетной устойчивости необходимо учитывать ряд моментов. Во-первых, при расчете величины бюджетного разрыва следует моделировать ожидаемую динамику будущих расходов и доходов в рамках сценария, предполагающего неизменность ключевых характеристик налогово-бюджетной политики. Принципиально неверно закладывать в сценарий дефолт или реструктуризацию госдолга, даже если имеются основания полагать, что они вероятны в будущем. Бюджетную устойчивость оценивают с целью выяснить, приведет ли сохранение текущей политики к кризису, для чего нужно исследовать соответствующий сценарий. Если при расчете величины бюджетного разрыва мы будем опираться на сценарий, предполагающий дефолт, то это равносильно априорному предположению о несбалансированности бюджета. Во-вторых, для такого расчета необходимо знать потоки расходов и доходов бюджета с настоящего момента до бесконечности, что нереально. На практике оценивается динамика параметров бюджета до некоторого момента в будущем, а для оставшегося бесконечного временного промежутка доходы и расходы определенным образом экстраполируют7. В-третьих, величина бюджетного разрыва рассчитывается в реальных переменных. Таким образом, из рассмотрения исключается множество эффектов, связанных с отсутствием нейтральности реальных переменных по отношению к денежным факторам. В частности, при расчетах игнорируется влияние инфляции на экономический рост и реальную стоимость номинальных обязательств. Фактически делается предположение о независимости бюджетной устойчивости от шоков в денежной сфере, то есть при повышении инфляции реальная величина госдолга не обесценится, поскольку рост цен будет полностью компенсирован соответствующим увеличением номинальной процентной ставки. В-четвертых, количественное значение бюджетного разрыва зависит от методологии расчета потоков расходов и доходов государства. Во многих случаях трудно однозначно определить, какие именно характеристики налогово-бюджетной политики ключевые и как в соответствии с предположением об их стабильности следует моделировать доходы и расходы бюджета. Это относится и к предположению о долгосрочном темпе экономического роста и значении реальной процентной ставки. Таким образом, возникает естественное ограничение для точности оценки бюджетного разрыва. В-пятых, важный недостаток показателя бюджетного разрыва в том, что он не учитывает фактор макроэкономических шоков, то есть фактически опирается на структурные переменные. С его помощью можно оценить только согласованность доходов и расходов бюджета на длительных временных интервалах, но нельзя определить, в какой степени состояние бюджета уязвимо к конъюнктурным экономическим колебаниям, которые, как было отмечено выше, выступают важнейшими факторами бюджетных кризисов Всесторонняя оценка устойчивости государственных финансов не может сводиться к расчету только одного показателя и требует комплексного анализа, объединяющего множество различных направлений. Индикатор бюджетного разрыва отражает лишь один важный аспект — долгосрочную согласованность расходов и доходов бюджета с величиной накопленного госдолга. Моделирование бюджетных расходов и доходовДля оценки величины бюджетного разрыва нужно построить сценарные прогнозы расходов и доходов бюджета, а также динамики ВВП. Ниже представлена простая модель для получения соответствующих рядов. В ее рамках рассматриваются расходы и доходы консолидированного бюджета Российской Федерации и государственных внебюджетных фондов. Расходы и доходы разделены на группы в соответствии с факторами, которые их определяют в наибольшей степени. Из полной совокупности факторов мы выделяем три основных, непосредственно учитываемых при моделировании динамики расходов и доходов. Во-первых, долгосрочная динамика доходов и расходов бюджета связана с темпом экономического развития. По мере роста выпуска на душу населения в реальном выражении увеличиваются налоговые поступления и госрасходы. Во-вторых, некоторые категории расходов обусловлены демографическими факторами, например расходы на медицинское и пенсионное обслуживание. Поскольку подобные расходы составляют значительную долю общих бюджетных расходов, их ожидаемый рост, связанный со старением населения, окажет заметное влияние на состояние государственных финансов в последующие десятилетия. В-третьих, для российского бюджета особую роль играют доходы от нефтегазового сектора. Динамика данных поступлений в долгосрочной перспективе определяется темпами добычи нефти и газа, их ценой и объемом запасов. Таким образом, модель позволяет оценить динамику ВВП и бюджетных расходов и доходов с учетом демографических факторов и особой роли нефтегазового сектора. В результате для каждой группы расходов и доходов рассчитывается их годовая динамика, а после их объединения получается оценка величины бюджетного разрыва. Фактор неопределенности накладывает значительные ограничения на точность оценок, полученных на основе моделирования сверхдолгосрочных процессов. Эти ограничения можно отчасти преодолеть, если рассмотреть альтернативные сценарии, охватывающие широкий диапазон возможного развития событий. Чтобы получить более полное представление о бюджетной устойчивости в условиях неопределенности, мы рассчитываем величину бюджетного разрыва для трех сценариев: оптимистического, базового и пессимистического. Сценарии отличаются предпосылками относительно демографических тенденций, уровня долгосрочных цен на энергоносители, запасов нефти и газа и проч. Помимо этого, для периода до 2030 г. эти сценарии соответствуют сценариям из прогноза МЭР8. Моделирование совместной динамики ВВП и бюджетных расходов и доходов выполняется в несколько этапов. На первом этапе рассчитываются траектории ВВП и строится демографический сценарный прогноз, затем на их основе рассчитывается динамика каждой компоненты расходов и доходов бюджета до 2100 г. Более поздние периоды непосредственно не моделируются. Вместо этого предполагаются одинаковые темпы роста расходов, доходов и ВВП с 2100 г. до бесконечности. При построении сценарных прогнозов за основу взяты экономический прогноз МЭР и демографический прогноз Росстата до 2030 г.9 В модели предполагается, что до 2030 г. динамика численности населения и основных экономических показателей соответствует этим прогнозам. Чтобы продлить демографический прогноз до 2100 г., используется экстраполяция. При этом для каждого из трех сценариев сделаны различные предположения в отношении миграции, рождаемости и смертности.В соответствии с базовым сценарием общая численность населения со 143 млн человек сократится к 2100 г. до 132 млн, а трудоспособного населения за тот же период — с 95 млн до 65 млн человек. В оптимистическом сценарии численность населения растет и к 2100 г. достигает 167 млн человек, из которых лица трудоспособного возраста составят 87 млн человек. Пессимистический сценарий предполагает, что численность общего и трудоспособного населения сократится до 81 млн и 44 млн человек соответственно. Все сценарии предусматривают выраженный эффект старения населения. Если в 2013 г. средний возраст населения России составлял 39 лет, то к 2050 г. в зависимости от сценария он повысится до примерно 44 лет. Доля людей старше 60 лет с 19% в 2013 г. вырастет до 30—32% к 2050 г. в зависимости от сценария. Отдельно моделируется годовая динамика средней производительности труда после 2030 г. Предполагается, что темпы ее роста к 2100 г. составят 1,7%, что соответствует оценкам долгосрочных темпов роста производительности труда в США10. Зная годовую динамику производительности труда и численность населения трудоспособного возраста, можно получить значение ВВП для любого выбранного года, перемножив указанные величины. В базовом сценарии средние темпы экономического роста в период с 2014 по 2100 г. составляют 2,7% в год, при этом к 2100 г. ВВП увеличится в 9,7 раза по сравнению с 2013 г. Пессимистический и оптимистический сценарии предполагают средние темпы роста 2,2 и 3,0% в год соответственно, а ВВП в реальном выражении увеличится за тот же период в 6,2 и 12,2 раза. Таким образом, описанные сценарии охватывают широкий спектр возможных траекторий экономического развития. Как было отмечено выше, в особую группу выделены типы бюджетных расходов, величина которых в значительной степени обусловлена демографическими факторами: расходы на пенсионное обеспечение, образование и здравоохранение. Их доли в общем объеме расходов бюджета расширенного правительства в 2013 г. составили 24%, 12 и 10% соответственно (рис. 1). В отношении расходов на ЖКХ и социальную политику (за вычетом расходов на пенсионное обеспечение) предполагается, что темпы их роста совпадают с темпом роста ВВП на душу населения. В отношении прочих расходов принимается, что темп их роста будет совпадать с темпом роста ВВП, то есть их величина фиксирована в процентном отношении к ВВП.

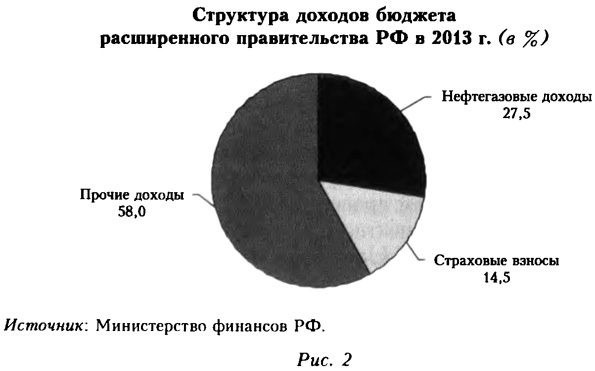

Объем бюджетных расходов на медицинское обслуживание, пенсионное обеспечение и образование на одного человека варьирует в зависимости от его возраста. Данная неоднородность проявляется в изменении величины совокупных госрасходов по мере изменения возрастной структуры населения. Чтобы учесть эту неоднородность при моделировании расходов, мы используем так называемый «возрастной профиль» расходов, который отражает соотношение подушевых расходов для различных возрастных групп и предполагается постоянным11. Также принимается, что для каждой возрастной группы подушевые расходы увеличиваются тем же темпом, что и производительность труда. Поскольку различные сценарии отличаются по динамике численности и структуре населения, в каждом получаются разные траектории расходов на образование, здравоохранение и пенсионное обеспечение. В особую группу выделены нефтегазовые доходы бюджета, составившие в 2013 г. 27,5% доходов бюджета расширенного правительства (рис. 2). Доходы от налогообложения нефтегазового сектора моделируются отдельно. Постулируется, что государственный бюджет ежегодно получает определенную фиксированную долю от общей выручки нефтегазового сектора, которая, в свою очередь, определяется ценой углеводородов и объемом их добычи. Учитывается также конечность запасов данных природных ископаемых, поэтому исчерпание нефти и газа со временем приводит к исчезновению нефтегазовых доходов бюджета. В каждом сценарии сделаны различные предположения относительно долгосрочного уровня цен на нефть и газ, величины запасов и доли стоимости добытых ресурсов, которая поступает в государственный бюджет. В базовом сценарии долгосрочная цена на нефть предполагается фиксированной и равной 100 долл./барр. нефти марки Brent. Цена на газ определяется через цену на нефть исходя из паритета цен на нефть и газ в расчете на одну британскую термическую единицу (BTU). В пессимистическом (оптимистическом) сценарии цена на нефть в реальном выражении снижается (увеличивается) на 1% ежегодно до 2030 г., после чего остается постоянной. Такой диапазон долгосрочных цен на углеводороды согласуется с существующими прогнозами цен на нефть12 и с прогнозом МЭР, который положен в основу наших расчетов. Текущее значение цен на нефть значительно ниже заложенного в расчеты уровня. Однако, поскольку мы фокусируемся на долгосрочных тенденциях, данное снижение цены рассматриваем как временное, которое не влияет на долгосрочную фискальную устойчивость.

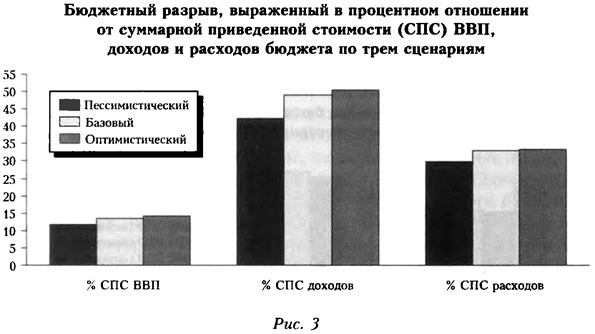

В базовом сценарии предполагается, что общий объем нефтегазовых ресурсов, доступных для извлечения, соответствует оценкам Министерства природных ресурсов и экологии РФ. В пессимистическом и оптимистическом сценариях принято, что объем извлекаемых нефтегазовых ресурсов составляет 75 и 125% от запасов в базовом сценарии. Отметим, что в нашей работе поток доходов от нефтегазового сектора моделируется как экзогенный, то есть предполагается, что экономическое развитие не зависит от доли доходов, которую бюджет получает за счет добычи углеводородных ресурсов. В действительности такая связь имеется, но учет всех описанных факторов требует значительно более сложной теории и выходит за рамки нашего исследования. Помимо доходов от нефтегазового сектора, мы выделяем в особую группу доходы от страховых взносов. Все прочие доходы, доля которых в 2013 г. составила 58,0%, предполагаются фиксированными в процентах от ВВП на всем периоде. При расчете величины бюджетного разрыва реальная процентная ставка выбрана на уровне 3% и зафиксирована для всего периода. Это согласуется с долгосрочным прогнозом ОЭСР, в соответствии с которым значение реальной процентной ставки в среднем по странам ОЭСР будет составлять от 2 до 4% (Johansson et al., 2012)13. Результаты расчетовВеличина бюджетного разрыва, оцененная в рамках базового сценария, составляет 1613 трлн руб., или 13,6% суммарной приведенной стоимости ВВП. Полученное значение свидетельствует о серьезной долгосрочной несбалансированности российского бюджета. Для обеспечения бюджетной устойчивости потребуется или перманентно сокращать расходы на 1/3, или наращивать доходы на 49%, или некоторая комбинация этих мер. При других рассматриваемых сценариях также наблюдается существенный дисбаланс в государственных финансах. В пессимистическом сценарии бюджетный разрыв оценивается на уровне 931 трлн руб., что составляет 11,8% суммарной приведенной стоимости ВВП, а для оптимистического сценария соответствующие цифры равны 2065 трлн руб, или 14,1%. Оценки бюджетного разрыва, выраженные в суммарной приведенной стоимости ВВП, доходов и расходов бюджета по трем рассматриваемым сценариям, показаны на рисунке 3. Компоненты бюджетного разрыва представлены в таблице 1.

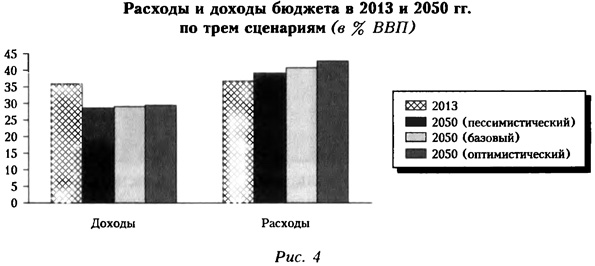

Анализ полученных значений показывает, что причиной долгосрочной несбалансированности выступает не только рост государственных расходов, но и сокращение доходов. В 2013 г. расходы и доходы бюджета составили соответственно 36,7 и 35,8% ВВП. Базовый сценарий предполагает, что в 2050 г. расходы вырастут до 40,7%, а доходы сократятся до 29,0% ВВП. В двух других сценариях динамика расходов и доходов аналогичная (рис. 4).

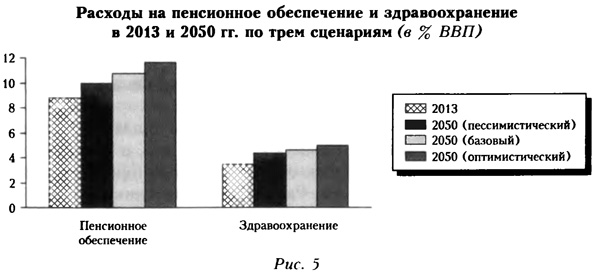

Рост бюджетных расходов преимущественно связан с расходами на пенсионное обеспечение и здравоохранение, что, в свою очередь, обусловлено увеличением доли пожилых людей, на которых приходится основная часть данных расходов. Расходы на пенсионное обеспечение и медицинское обслуживание составили в 2013 г. 8,8 и 3,5% ВВП соответственно. В рамках базового сценария к 2050 г. расходы на пенсии и здравоохранение увеличиваются на 2,0 и 1,1% ВВП соответственно (рис. 5) при сохранении существующей нормы замещения в пенсионном обеспечении и объема предоставления медицинских услуг. Таблица 1Компоненты бюджетного разрыва: доходы, расходы и чистые финансовые обязательства (в млрд руб. и в % от суммарной приведенной стоимости ВВП)

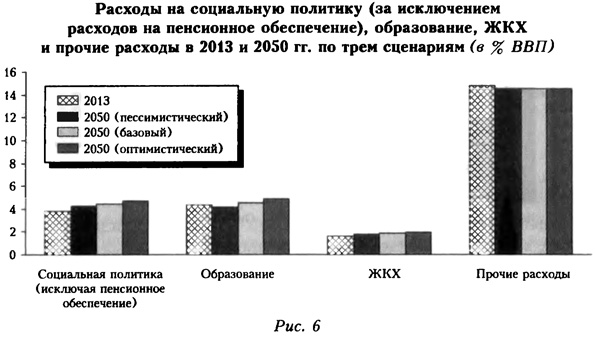

Остальные категории расходов остаются приблизительно на текущем уровне в процентном отношении к ВВП (рис. 6).

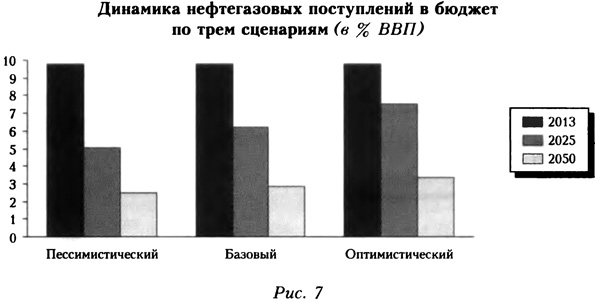

Согласно полученным результатам, в сценарии с более высокими темпами экономического роста доходы государства сокращаются быстрее, чем в сценарии, где предполагаются низкие темпы роста. Это может показаться парадоксальным, поскольку налоговые доходы при высоких темпах роста обычно выше, чем при низких. Однако данные результаты отражают связь между ростом и доходами бюджета на разных фазах цикла. На длительных временных интервалах более значимым фактором становится изменение структуры экономики, когда меняется баланс между разными секторами, отличающимися уровнями налоговой нагрузки. Бюджетные доходы сокращаются из-за снижения доли добывающего сектора и соответствующего выпадения нефтегазовых доходов бюджета в долгосрочной перспективе. Хотя все сценарии предполагают обнуление нефтегазовых поступлений в будущем ввиду исчерпания нефти и газа, сама по себе конечность запасов не главная причина сокращения нефтегазовых доходов. Более важным фактором оказывается разность между темпами экономического роста и темпами роста налоговых поступлений от нефтегазового сектора. Поскольку в рассматриваемых сценариях добыча нефти принята неизменной, а также не предполагается перманентный рост цен на углеводородное сырье, сумма нефтегазовых доходов бюджета в реальном выражении стабилизируется на определенном уровне14. При постоянном росте выпуска это означает ее постепенное сокращение в процентном отношении к ВВП. Нефтегазовые поступлення в 2013 г. составили около 10% ВВП; согласно нашим расчетам в рамках базового сценария, в 2025 г. они сократятся до 6,2, а к 2050 г. — до 2,8% ВВП (рис. 7).

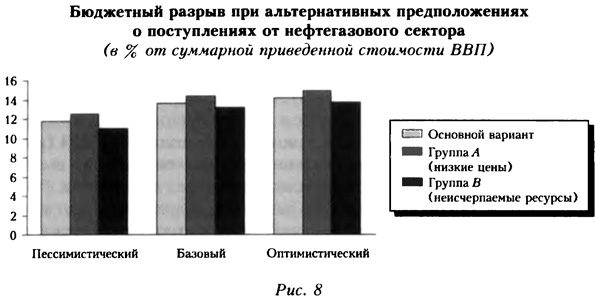

Именно отставанием темпов роста нефтегазовых поступлений от темпов экономического роста можно объяснить тот факт, что в оптимистическом сценарии с максимальными темпами экономического роста бюджетный разрыв в процентах от суммарной приведенной стоимости ВВП также оказывается максимальным. Напротив, оценка бюджетного разрыва для пессимистического сценария минимальная. Главный вывод: при стагнации нефтегазовых доходов и быстром экономическом росте для сохранения бюджетной устойчивости необходимо либо сдерживать рост государственных расходов, либо активно замещать выпадающие нефтегазовые поступления доходами из других источников. Неопределенность относительно долгосрочного уровня цен на нефть и газ весьма высокая, как следствие, высока неопределенность объема бюджетных поступлений от налогообложения энергетического сектора. Помимо этого, сложно предсказать, какой объем ресурсов будет доступен для добычи в долгосрочной перспективе. Чтобы оценить устойчивость наших результатов к выбору конкретных предпосылок относительно цен на нефть и запаса нефтегазовых ресурсов, мы дополнительно рассмотрели две альтернативные группы сценариев (рис. 8).

Сценарии группы Л основаны на предположении, что долгосрочные цены на нефть останутся на нынешних низких уровнях. В базовом сценарии группы А цена на нефть фиксируется на уровне 50 долл./барр. марки Brent. В пессимистическом (оптимистическом) сценарии группы А предполагается падение (рост) цен на нефть ежегодно на 1% до 2030 г., а в дальнейших периодах они остаются неизменными. Таким образом, оценки бюджетного разрыва для сценариев группы А показывают бюджетную устойчивость в условиях перманентно низких цен на нефть, а сравнение этих оценок с оценками для основного варианта прогноза отражает влияние долгосрочных цен на нефть на бюджетную устойчивость. В сценариях группы В предполагается неисчерпаемость ресурсов. Иными словами, прирост запасов опережает темпы их добычи, следовательно, извлечение нефти и газа в заданных объемах длится неограниченно долго, и бюджет получает соответствующий поток доходов. Сценарии группы В предложены с целью оценить, насколько существенным фактором бюджетной устойчивости выступает конечность природных ресурсов.Сравнение значений бюджетного разрыва для основного варианта и двух рассмотренных групп сценариев показывает, что ни долгосрочный уровень цен на нефть, ни конечность извлекаемых запасов не оказывают определяющего влияния на бюджетную устойчивость. Если сравнить величину бюджетного разрыва для трех вариантов базового сценария (основного базового, базового А и базового В), то можно увидеть, что три величины будут близкими (см. рис. 8): 13,64%, 14,33 и 13,16% суммарной приведенной стоимости ВВП соответственно, то есть отличаются менее чем на 1 п. п. Сравнение вариантов пессимистического и оптимистического сценариев дает аналогичный результат. Таким образом, уровень долгосрочного бюджетного дисбаланса сохраняется не только при условии низких цен на нефть, но и в предположении неисчерпаемости ресурсов. Главная причина данного эффекта в том, что ключевым фактором бюджетной устойчивости в долгосрочной перспективе выступают не столько уровень доходов от нефти и газа, сколько темпы его роста. Когда темпы роста экономики превышают темпы роста нефтегазовых доходов, а расходы бюджета увеличиваются темпами, близкими к темпам роста ВВП, в долгосрочной перспективе доля нефтегазовых доходов в ВВП сокращается, а дефицит увеличивается. Сохранить роль сырьевых доходов в наполнении бюджета можно, если или цена на нефть в реальном выражении, или темпы добычи будут перманентно расти, причем эти темпы должны быть достаточно высокими, чтобы обеспечивать темп роста доходов от производства энергоносителей, близкий к темпу роста ВВП. Поскольку в наших расчетах нет предположения о перманентном росте цены на нефть в реальном выражении, а в соответствии с прогнозом МЭР ожидается стагнация добычи, то поток налоговых поступлений от энергетического сектора, выраженный в процентах ВВП, постепенно сокращается. Это происходит вне зависимости от уровня долгосрочной цены на нефть и даже в случае, если поток поступлений никогда не прекратится. В соответствии с полученными оценками бюджетный разрыв в России оказывается больше, чем в США, Греции и Японии, где он составляет около 10% суммарной приведенной стоимости ВВП (рис. 9).

Текущее состояние государственных финансов в России выглядит значительно лучше, чем в США или, тем более, в Японии и Греции, но полученные оценки бюджетного разрыва говорят о том, что в долгосрочной перспективе риски фискальной дестабилизации в России выше, чем в этих странах, или, во всяком случае, сопоставимы по масштабам. Отметим, что долгосрочная несбалансированность государственных финансов в Греции, США, Японии, Германии, Финляндии, Бельгии и Италии обусловлена ожидаемым существенным ростом расходов, связанных со старением населения15, а в России к этому добавляется эффект снижения доли топливно-энергетического сектора в экономике. Компонента российского бюджетного разрыва, связанная с ростом расходов на пенсионное обеспечение и медицинское обслуживание, составляет 4,8% суммарной приведенной стоимости ВВП. Это ниже, чем во всех перечисленных странах, но тем не менее говорит о значительном росте нагрузки социальных расходов на государственный бюджет в последующие десятилетия, обусловленном не изменениями в социальной политике, а демографическими факторами. В результате долгосрочный дисбаланс российского бюджета на 1/3 объясняется увеличением расходов в связи с демографическими факторами и на 2/3 — падением в будущем доли нефтегазовых поступлений в бюджет.На основании полученных результатов можно сделать некоторые выводы в отношении экономической политики. Поскольку все три рассмотренных сценария дают достаточно близкие величины бюджетного разрыва, можно заключить, что оценки перспективного ослабления российской фискальной системы устойчивы относительно выбора предпосылок экономического развития, что требует соответствующей реакции властей. С учетом ожидаемой динамики расходов и доходов в отсутствие бюджетной реформы государственные финансы России будут постепенно терять устойчивость. Чтобы противодействовать этой тенденции, необходимо разработать и реализовать стратегию бюджетной реформы, включая меры, направленные как на сокращение госрасходов, так и на поиск источников будущих дополнительных поступлений. Обеспечить качественное медицинское обслуживание и достойный уровень жизни российским пенсионерам при снижении нагрузки на бюджет можно только за счет значительного повышения эффективности госрасходов и институциональных реформ в данных сферах. Задача заместить нефтегазовые доходы иными поступлениями должна стать важной частью экономической политики. Текущее состояние российских государственных финансов позволяет постепенно и заблаговременно сокращать расходы и наращивать доходы, не подвергая экономику болезненным шокам. Однако, с нашей точки зрения, отсутствие явной угрозы бюджетной дестабилизации может быть основанием, чтобы отложить непопулярную бюджетную реформу. В таком случае решение проблемы бюджетных дисбалансов переложат на будущие поколения, а государственные финансы окажутся еще больше ослаблены. 1 Кратко- и среднесрочные проблемы российской бюджетной политики обсуждаются в: Дробышевский и др., 2011; Дробышевский и др., 2012; Идрисов, Синелышков-Мурылев, 2013; 2014; May, 2014; 2015; May, Улюкаев, 2014; Улюкаев, May, 2015. 2 Обзор пенсионных систем разных стран и оценку их долгосрочной сбалансированности см. в: OECD, 2013 и IMF, 2011b. Прогноз динамики расходов на здравоохранение и оценку их влияния на состояние бюджета для различных стран см. в: De la Maisonneuve, Martins, 2013; Clements et al., 2012; IMF, 2010. 3 См.: Reinhart, Rogoff, 2009. 4 См.: IMF, 2011а. 5 См.: Auerbach et al., 1991; 2003; 2004; Evans et al., 2012; Gokhale, Raffelhuschen, 1999; Gokhale, Smetters, 2003; Kotlikoff, Green, 2009; Kotlikoff, Burns, 2012. 6 Преобразования, которые позволяют перейти от совокупности однонериодных бюджетных ограничений к единому межвремениому, см. в: Горюнов и др., 2015. Они стандартные и приведены по многих статьях, посвященных теме бюджетной устойчивости. 7 Этот прием используется во всех работах, где оценивается величина бюджетного разрыва с бесконечным горизонтом (см., например: Auerbach et al., 2003; Auerbach, 1994). 8 См.: Министерство экономического развития Российской Федерации. Долгосрочный прогноз социально-экономического развития Российской Федерации на период до 2030 года. Москва, март 2013 г. http://www.economy.gov.ru/minec activity sections macro prognoz doc20130325_06. 9 http://www.gks.ru/wps/wcm/connect/rosstat_main/ rosstat, ru, statistics population demography/#. 10 Подобные оценки делает Бюджетный комитет Конгресса США (CBO) (см.: http:// www.cbo.gov/publication/43902). 11 См.: Hagist, Kotlikoff, 2009. 12 См.: ІЕА, 2014; OPEC, 2014. 13 В нашей работе содержатся оценки бюджетного разрыва для ставок 2 и 4°« (Горюнов и др., 2015). Помимо этого показан эффект временного отказа от бюджетного ужесточения, для чего в рамках описанных сценариев рассчитана величина бюджетною разрыва, который будет иметь место в 2024, 2034 и 2044 гг. при отсутствии мер, направленных на укрепление бюджетной позиции. 14 Предположение о стагнации добычи нефти и стабильности цен на нефть в реальном выражении согласуется с прогнозом МЭР (март 2013 г.) в отношении тенденций в топливном секторе. 15 См.: BIS, 2013. Список литературы Горюнов Е., Котликофф Л., Синельников-Мурылев С. (2015). Теоретические основы бюджетного разрыва как показателя долгосрочной фискальной устойчивости и его оценка для России (Научные труды № 168Р). М.: Институт экономической политики им. Е. Т. Гайдара. [Goryunov Е., Kotlikoff L., Sinelnikov-Murylev S. (2015). Theoretical foundations of fiscal gap as a long-term fiscal sustainability indicator and its estimates for Russia (Working Papers No. 168P). Moscow: Gaidar Institute for Economic Policy. (In Russian).] Дробышевский С., Синельников-Мурылев С., Соколов И. (2011). Эволюция бюджетной политики России в 2000-е годы: в поисках финансовой устойчивости национальной бюджетной системы // Вопросы экономики. Ж 1. С. 4—25. [Drobyshevsky S., Sinelnikov-Murylev S., Sokolov I. (2011). Budget policy evolution in Russia in 2000s: Searching for the national budget system financial stability. Voprosy Ekonomiki, No. 1, pp. 4—25. (In Russian).] Дробышевский С., МалининаТ., Синельников-Мурылев С. (2012). Основные направления реформирования налоговой системы на среднесрочную перспективу // Экономическая политика. №. 3. С. 20 — 38. [Drobyshevsky S., Malinina Т., Sinelnikov-Murylev S. (2012). Main directions of reforming the tax system from a medium-term perspective. Ekonomicheskaya Politika, No. 3, pp. 20 — 38. (In Russian).] Идрисов Г., Синельников-Мурылев С. (2013). Бюджетная политика и экономический рост / Вопросы экономики. №. 8. С. 35 -59. [Idrisov G., Sinelnikov-Murylev S. (2013). Budget policy and economic growth. Voprosy Ekonomiki, No. 8, pp. 35 59. (In Russian).] Идрисов Г., Синельников-Мурылев С. (2014). Формирование предпосылок долгосрочного роста: как их понимать? // Вопросы экономики. №. 3. С. 4 — 20. [Idrisov G., Sinelnikov-Murylev S. (2014). Forming sources of long-run growth: How to understand them? Voprosy Ekonomiki, No. 3, pp. 4—20. (In Russian).] May B. (2014). В ожидании новой модели роста: социально-экономическое развитие России в 2013 году // Вопросы экономики. №. 2. С. 4 — 32. [Mau V. (2014). Waiting for a new model of growth: Russia's social and economic development in 2013. Voprosy Ekonomiki, No. 2, pp. 4 — 32. (In Russian).] May B. (2015). Социально-экономическая политика России в 2014 году: выход на новые рубежи // Вопросы экономики. №. 2. С. 5 — 31. [Mau V. (2015). Russia's social and economic policy in 2014: Finding new frontiers. Voprosy Ekonomiki, No. 2, pp. 5 — 31. (In Russian).] May В., Улюкаев A. (2014). Глобальный кризис и тенденции экономического развития // Вопросы экономики. № 11. С. 4—24. [Mau V., Ulyukaev А. (2014). Global crisis and trends of economic development. Voprosy Ekonomiki, No. 11, pp. 4—24. (In Russian).] Улюкаев A., May B. (2015). От экономического кризиса к экономическому росту, или Как не дать кризису превратиться в стагнацию // Вопросы экономики. №. 4. С. 5 — 19. [Ulyukaev А., Mau V. (2015). From economic crisis to economic growth, or How to prevent the crisis from turning into stagnation. Voprosy Ekonomiki, No. 4, pp. 5 — 19. (In Russian).] Auerbach A. (1994). The US fiscal problem: Where we are, how we got here, and where we're going. NBER Macroeconomics Annual, Vol. 9, pp. 141 — 186. Auerbach A., Gale W., Orszag P. (2003). Reassessing the fiscal gap: Why tax-deferred saving will not solve the problem. Tax Notes, Vol. 100, No. 4, pp. 567 — 584. Auerbach A., Gale W., Orszag P. (2004). The U.S. fiscal gap and retirement saving. OECD Economic Studies, No. 39, pp. 9—23. Auerbach A., Gokhale J., Kotlikoff L. (1991). Generational accounts: A meaningful alternative to deficit accounting. In: D. Bradford (ed.). Tax Policy and the Economy. Vol. 5, pp. 55-110. Cambridge, MA: MIT Press. BIS (2013). 83rd Annual Report. Basel: Bank for International Settlements. Blanchard O. (1990). Suggestions for a new set of fiscal indicators. OECD Working Paper, No. 79. Blanchard O., Chouraqui J.-C., Hangemann R., Sartor N. (1990). The sustainability of fiscal policy: New answers to an old question. OECD Economic Studies, No. 15, pp. 7—36. Clements, В., Coady D., Gupta S. (2012). The economics of public health care spending in advanced and emerging economies. Washington: International Monetary Fund. De la Maisonneuve C., Martins O. (2013). A projection method for public health and long-term care expenditures. OECD Economics Department Working Papers, No. 1048. Evans R., Kotlikoff L., Phillips K. (2012). Game over: Simulating unsustainable fiscal policy. NBER Working Paper, No. 17917. Gokhale J., Raffelhuschen В. (1999). Population aging and fiscal policy in Europe and the United States. Economic Review, Vol. 35, No. 4 pp. 10- 20. Gokhale J., Smetters K. (2003). Fiscal and generational imbalances: New budget mea sures for new budget priorities. Washington, DC: American Enterprise Institute. Goryunov E., Kazakova M., Kotlikoff L., Mamedov A., Nazarov V., Nesterova K., Trunin P., Shpenev A. (2013). Russia's fiscal gap. NBER Working Paper, No. 19608. Hagist C., Kotlikoff L. (2009). Who's going broke? Comparing growth in public healthcare expenditure in ten OECD countries. Hacienda Publica Espanola, Vol. 188, No. 1, pp. 55-72. Hörne J. (1991). Indicators of fiscal sustainability. IMF Working Papers, No. WP 91 5. IEA (2014). World energy outlook. Paris: International Energy Agency. IMF (2010). Macro-fiscal implications of health care reform in advanced and emerging economies. Washington, DC: International Monetary Fund. IMF (2011a). Modernizing the framework for fiscal policy and public debt sustainability analysis. Washington, DC: International Monetary Fund. IMF (2011b). The challenge of public pension reform in advanced and emerging economies. Washington, DC: International Monetary Fund. IMF (2014). Fiscal monitor — public expenditure reform: Making difficult choices. Washington, DC: International Monetary Fund. Kotlikoff L. (2013). Assessing fiscal sustainability. Washington, DC: Mercatus Center at George Mason University. Kotlikoff L., Green J. (2009). On the general relativity of fiscal language. In: A. J. Auerbach, D. Shaviro (eds.). Key issues in public finance: A conference in memory of David Bradford. Cambridge, MA: Harvard University Press, pp. 241—256. Kotlikoff L., Burns S. (2012). The clash of Generations. Cambridge, MA: MIT Press. Johansson A., Turner D., Guillemette Y., Murtin F., de la Maisonneuve C., Bagnoli P., Bousquet G., Spinelli F. (2012). Long-term growth scenarios. OECD Economics Department Working Papers, No. 1000. OECD (2013). Pensions at a glance 2013: OECD and G20 Indicators. Paris: OECD Publishing. OPEC (2014). World oil outlook. Vienna: OPEC Secretariat. Reinhart С., Rogoff К. (2009). This time is different: Eight centuries of financial folly. Princeton, NJ: Princeton University Press.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка