Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Экономика Китая: погружение в «новую нормальность» |

|

Мозиас П.М.

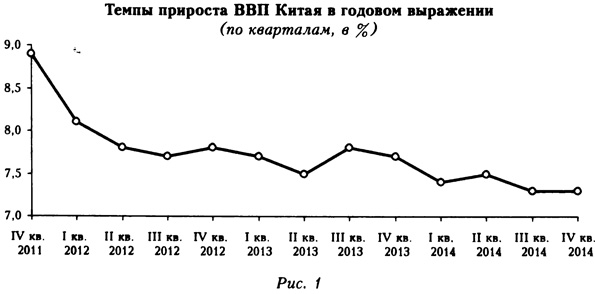

к. э. н. доцент кафедры мировой экономики НИУ ВШЭ Макроэкономическая ситуация в Китае за последнее время существенно изменилась. Если в 2010 г. прирост ВВП страны составлял 10,4%, а в 2011 г. — 9,2, то в 2012 г. он замедлился до 7,8, в 2013 г. — до 7,7, а в 2014 г. — до 7,4%. Многочисленные дисбалансы и структурные противоречия, накапливавшиеся десятилетиями и проявившиеся в ходе мирового кризиса 2008—2009 гг., но временно купированные мерами антикризисной политики, сейчас вышли на первый план и стали тормозить дальнейшее развитие. К чести китайских руководителей, на ухудшение экономической обстановки они ответили новым пакетом радикальных, далеко идущих реформ. Но ситуация в китайском хозяйстве остается сложной и трудно прогнозируемой. Между тем ее изменение будет оказывать значительное влияние и на глобальную конъюнктуру, и на динамику российско-китайского экономического сотрудничества. Текущие тенденцииПоследний по времени инфляционный «перегрев» китайской экономики, стимулированный антикризисной политикой 2008-2010 гг., был непродолжительным. Уже с конца 2011 г. темпы экономического роста стали замедляться (рис. 1).

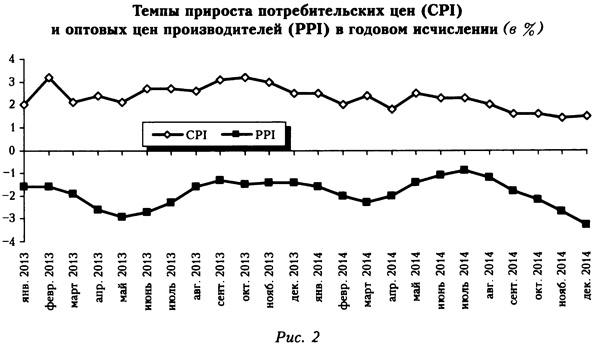

Кроме того, в 2012-2013 гг. стали заметны краткосрочные (в пределах календарного года) циклические колебания экономического роста: в первой половине года прирост ВВП замедлялся, но затем вследствие пополнения товарных запасов предприятиями, а также благодаря мерам поддержки экономики со стороны властей хозяйственная конъюнктура несколько улучшалась. А в 2014 г. ситуация изменилась: несмотря на стимулирующие меры властей, экономика во втором полугодии снова замедлилась. Здесь приходится делать существенные оговорки. Статистика темпов прироста ВВП базируется на данных, предоставляемых местными властями. В ситуации, когда центральное правительство ставит задачу удержать экономический рост на уровне 7,5% в год (как в 2012-2014 гг.), чиновники, особенно на местах, могут быть склонны приукрасить действительность, поскольку от соблюдения установленных количественных ориентиров зависят их благополучие и карьерные перспективы. Поэтому можно допустить, что реальные показатели хозяйственной динамики на 1-2 п. п. ниже, чем следует из официальных данных. Предположить, что замедление экономического роста в 2014 г. было более существенным, чем показывает официальная статистика, вынуждают некоторые косвенные признаки. На протяжении 2014 г. в КНР устойчиво снижался объем грузовых железнодорожных перевозок (по итогам года — на 3,9% в годовом исчислении). Впервые более чем за десять лет ведущие китайские нефтяные компании столкнулись с сокращением продаж дизельного топлива, а на него приходится до 1/3 внутреннего потребления нефтепродуктов (в первом полугодии у CNPC реализация дизтоплива сократилась на 5,0%, а у Sinopec — на 5,1%). Синхронно с замедлением экономического роста в последние годы снижалась инфляция. Прирост индекса потребительских цен (CPI) в середине 2011 г. достигал 6,5% в годовом исчислении, но уже в первой половине 2012 г. он не превышал 2,5-3% и оставался в этом интервале до середины 2014 г., а затем потребительская инфляция снизилась еще более существенно — до 1,5% в последние месяцы года (рис. 2). Что касается прироста индекса цен производителей (PPI), то он еще с начала 2012 г. ушел в отрицательную область. Дефляционное давление на рынках товаров производственного назначения свидетельствует о сохранении и углублении перепроизводства в соответствующих отраслях. По официальным оценкам, в наибольшей степени избыток производственных мощностей и превышение товарного предложения над спросом свойственны в настоящее время сталелитейной, алюминиевой, стекольной, цементной, химической, целлюлозно-бумажной промышленности, судостроению, производству оборудования для солнечной энергетики.

Если говорить об отдельных элементах совокупного спроса, то наиболее неблагоприятно на показателях прироста ВВП отражается сокращение инвестиционной активности: темпы прироста капиталовложений в основные фонды с конца 2013 г. составляли менее 20% в годовом исчислении, а в 2014 г. они снизились еще сильнее — до 15,7%. Самым существенным было замедление в обрабатывающей промышленности, где в 2014 г. прирост инвестиций составил 13,2%, тогда как в «первичном секторе» (сельское хозяйство и добывающие отрасли) он достигал 33,9%, а в сфере услуг — 16,8%. Впрочем, нет оснований оценивать эти тенденции исключительно негативно. Скорее аномальной представляется ситуация 2009 г., когда под влиянием антикризисной финансовой «накачки» экономики темпы прироста инвестиций превышали 30%, причем лидером нового инвестиционного бума выступал госсектор. Происходящие сейчас изменения в динамике и структуре инвестиций можно трактовать и как признаки начавшейся реструктуризации китайской экономики — отхода ее от модели роста, основанной на безудержной (благодаря доступности государственных источников финансирования) инвестиционной экспансии.Неоднозначно выглядит и резкое замедление прироста инвестиций в сфере недвижимости с начала 2014 г. (темп их прироста снизился с 19,3% в январе-феврале до 11,9% в январе-ноябре 2014 г.). Этот сектор для современной китайской экономики очень важен. По данным за 2012 г., на строительство и операции с недвижимостью в совокупности приходилось около 15% ВВП страны, 25% всех капиталовложений, 14% рабочих мест в городах и поселках. Компании-девелоперы привлекали до 20% объема банковского кредитования (IMF, 2014). Сектор недвижимости всегда развивается волнообразно, и в Китае эти циклические тренды проявляются весьма наглядно. О формировании «пузыря» на китайском рынке недвижимости стали говорить еще в середине 2000-х годов. С тех пор тенденция быстрого роста цен и инвестиций в жилую и офисную недвижимость прерывалась дважды: в 2008 г. — из-за общего ослабления деловой активности в период мирового финансового кризиса и в 2011-2012 гг. — под влиянием ограничительной политики властей, не только ужесточавших условия ипотечного и другого кредитования этого сектора, но и вводивших прямые административные ограничения на покупку «второго и третьего жилья» (то есть приобретение жилых помещений не в потребительских, а в инвестиционных целях). Последний по времени инвестиционный бум в сфере недвижимости наблюдался с середины 2012 г. (ему не помешало общее ухудшение хозяйственной конъюнктуры). Но в начале 2014 г. появились признаки охлаждения рынка: во многих провинциальных городах цены на жилье стабилизировались. А в мае 2014 г. индекс цен на недвижимость, отражающий ситуацию в 100 крупных и средних городах, впервые за два года снизился на 0,32%, и эта тенденция сохранялась в последующие месяцы. Падение объемов продаж было более существенным. По итогам 11 месяцев 2014 г. общая площадь реализованных помещений составила 1017,2 млн кв. м, что на 8,2% меньше, чем за аналогичный период 2013 г. Продажи жилой недвижимости снизились на 10,0%, офисной — на 19,2, а производственных помещений — на 7,1%. О сопутствующем ослаблении инвестиционной активности свидетельствует сокращение числа новостроек: в январе-ноябре 2014 г. совокупная площадь вновь заложенных объектов уменьшилась по сравнению с аналогичным периодом предыдущего года на 9,0%, в том числе жилых зданий — на 13,1%. Коррекция рынка недвижимости объективно назрела: спекулятивный бум привел к образованию ценового «нароста» и многочисленных структурных дисбалансов. Но многие китайские эксперты полагают, что нынешняя ситуация на рынке недвижимости — не просто конъюнктурное замедление, а начало нового длительного этапа, когда тенденция к понижению цен станет устойчивой. Они приводят следующие аргументы в обоснование такой позиции:

Прирост розничного товарооборота — главного индикатора состояния потребительского спроса, который на пике экономического подъема в середине 2000-х годов был близок к 20%, — в последние годы также существенно уменьшился: в 2013 г. он составил 13,1%, а в 2014 г. — 12,0%. При этом темп прироста розничных продаж на селе (12,9%) в 2014 г. был выше, чем в городах (11,8%). Это можно считать результатом ускоренного (на 11,2%) прироста чистых доходов крестьян по сравнению с располагаемыми доходами городских жителей (они увеличились в 2014 г. на 9,0%). Но надо учитывать, что потребительский спрос в деревне в последние годы поддерживается не только спонтанными рыночными силами, но и государственным стимулированием роста крестьянских доходов и субсидированием поставок товаров длительного пользования на село. Доля конечного потребления в ВВП, которая в 2010 г. достигла минимального за весь период реформ значения 48,2%, в последующие годы стала повышаться — до 51,2% в 2014 г. Это тоже свидетельствует о начале долгожданной ребалансировки китайской экономики — об относительном ослаблении роли инвестиций как главного ее локомотива и растущем вкладе потребления в экономический рост. У этого процесса реструктуризации есть и внешнеэкономическое измерение. Вклад чистого экспорта в ВВП в середине 2000-х годов достигал 7,5-8%, то есть был аномально высоким для такой крупной экономики, как китайская. Но в посткризисный период он снизился до 2,7% в 2012 г., 2,8 в 2013 г. и 2,3% в первой половине 2014 г. В начале 2014 г. спорадически фиксировались отрицательные показатели прироста экспорта и импорта товаров, а в феврале внешнеторговый баланс был сведен с дефицитом. К середине года ситуация несколько выправилась. В июне прирост экспорта достиг 7,2%, в июле — 14,5, в августе — 9,4%. Очевидно, такому развитию событий способствовали как меры властей по поощрению товарного экспорта, так и «отложенный» эффект произошедшей в феврале-марте 2014 г. некоторой девальвации юаня, а также оживление спроса на американском и европейских рынках. Однако в конце 2014 г. темпы прироста экспорта были нестабильными: в ноябре — 4,7%, а в декабре — 9,7%. Одновременно уменьшался импорт: на 6,7% в ноябре и на 2,4% в декабре, что еще раз подтверждает относительную слабость внутреннего спроса. В целом прирост внешнеторгового оборота за 2014 г. на 2,3% весьма скромный и не соответствует анонсированным весной на сессии ВСНП планам властей выйти по итогам года на показатель 7,5%. Впрочем, правительство уже признало, что наблюдавшихся еще совсем недавно 20-процентных темпов прироста внешней торговли больше не будет — как из-за уже достигнутых ее масштабов (в 2013 г. Китай впервые обошел США и стал первой по объемам внешней торговли экономикой мира), так и в силу исчерпания прежних ценовых преимуществ китайского экспорта. Изменение ситуации во внешнеторговой сфере уже нашло отражение в динамике валютного курса юаня. После отказа в июле 2005 г. от жесткой фиксации его курса по отношению к доллару США совокупная ревальвация китайской валюты составила к концу 2013 г. 34%. В некоторых западных изданиях стали высказывать мнение, что юань не только достиг равновесного уровня, но даже несколько переукрепился. На таком фоне отмеченный в феврале 2014 г. дефицит торгового баланса стал для Народного банка Китая (НБК) удобным поводом несколько ослабить национальную валюту, в том числе за счет расширения в марте 2014 г. лимита дневных колебаний курса юаня к доллару с 1 до 2%. Монетарные власти, очевидно, стремились не только поддержать национальный экспорт в условиях общего замедления экономики, но и повлиять на ожидания игроков финансовых рынков, убедить их в том, что ревальвация юаня не будет бесконечной, и тем самым ослабить мотивацию к совершению сделок carry trade. В II-IV кварталах 2014 г. валютный курс юаня снова стал укрепляться, но официальные представители настаивали на том, что теперь он может колебаться в любую сторону в зависимости от изменения фундаментальных показателей и ситуации на рынках. Почему замедляется рост китайской экономики?Замедление экономического роста в КНР стало, таким образом, устойчивым. Для его характеристики китайские комментаторы уже широко используют заимствованный у англоязычных коллег термин «новая нормальность»1. Торможение хозяйственной динамики имеет структурные причины. По мнению ряда экспертов, китайская экономика приближается к «поворотному пункту» по У. Льюису или даже миновала его, то есть излишек трудовых ресурсов в традиционном, преимущественно аграрном, секторе хозяйства близок к исчерпанию, и рост производства в современном, городском секторе экономики будут теперь все больше сдерживать ограничения со стороны предложения рабочей силы2. Эти ограничения усугубляются произошедшими демографическими изменениями. Проводившаяся с 1970-х годов политика «планового деторождения» быстро привела к резкому снижению показателя фертильности (среднее число рождений на одну женщину репродуктивного возраста уменьшилось с 5,0 в начале 1970-х годов до 1,2 в начале 2000-х). В ходе реформ 1980-2000-х годов Китай смог воспользоваться «демографическим дивидендом» — благоприятными условиями для экономического роста, которые возникают, когда фертильность уже упала (а вместе с ней — и число иждивенцев), но численность трудоспособного населения продолжает расти. Однако в 2012 г. впервые было отмечено абсолютное сокращение (на 3,45 млн человек) числа людей трудоспособного возраста (15-64 года), а в 2013 г. оно уменьшилось еще на 2,44 млн человек. Уже в ближайшие годы начнут сказываться отсроченные во времени негативные эффекты «планового деторождения» в виде быстро прогрессирующего старения населения. Доля людей пожилого возраста (65 лет и старше) в структуре населения в 2010 г. составляла 8,2%, но уже к 2020 г. она, по прогнозам, достигнет 17,0% (в абсолютном исчислении — около 250 млн человек).Ситуация на рынке труда изменилась, особенно в наиболее развитых восточных провинциях страны: конкуренция предприятий за рабочую силу способствует увеличению издержек на оплату труда. И рост зарплат, и эффект происходившей в течение многих лет ревальвации юаня ведут к утрате китайскими предприятиями былой ценовой конкурентоспособности. Китайский экономический рост не станет в ближайшем будущем более интенсивным и инновационным. Согласно большинству оценок, вклад в прирост выпуска со стороны совокупной факторной производительности, то есть эффективности использования хозяйственных ресурсов, не превышает 25-30%, что отражает относительную слабость национального научно-технологического потенциала. Но структурные параметры экстенсивного экономического роста меняются. Главными его драйверами становятся не индустриализация (на самом деле рост занятости в китайской обрабатывающей промышленности прекратился еще в конце 1990-х годов), а урбанизация и сопутствующее ей развитие сервисных отраслей. В 2013 г. официальная статистика зафиксировала символичный факт: доля сферы услуг в китайском ВВП — 46,1% — впервые превысила вклад «вторичного сектора» (обрабатывающей промышленности и строительства) — 43,9%. Но известно, что производительность труда в сфере услуг существенно ниже, чем в промышленности, поэтому возникают предпосылки для замедления прироста совокупного выпуска3. Предположения о падающей предельной производительности капитала в народном хозяйстве КНР пока не получили эмпирического подтверждения (Чжан Цзюнь, 2010. С. 309-342). Многие китайские экономисты, ориентирующиеся на теории эндогенного экономического роста, вообще утверждают, что распространение научно-технических знаний, пусть даже, как в случае с Китаем, связанное в основном с заимствованием зарубежных технологий, препятствует падению отдачи от используемых факторов производства (Лю Шучэн и др., 2008. С. 165-180). Но настораживает динамика показателя «соотношение прироста инвестиций и прироста выпуска» (incremental capital/output ratio, ICOR), который используют в международной практике для оценки эффективности инвестиционных процессов. Согласно расчетам специалистов Всемирного банка, среднегодовое значение ICOR в 1991-2011 гг. составляло в Китае 3,6, но в 2009-2011 гг. - уже 4,7, а в 2012 г. - 5,4 (World Bank, 2014). Иными словами, со временем для поддержания высоких темпов экономического роста в Китае требуется все больше инвестиций в расчете на единицу ВВП. При этом в современной китайской переходной экономике мотивы для инвестиций формируются под влиянием специфической институциональной среды. Учет этого обстоятельства позволяет понять причины замедления хозяйственной динамики, которые лежат в собственно макроэкономической области и делают нынешнюю ситуацию в китайском хозяйстве особенно сложной и противоречивой. Китайскому экономическому росту в 1980-2000-е годы были присущи не только высокие среднегодовые темпы, но и ярко выраженная неравномерность (рис. 3). Резкие ускорения прироста ВВП сопровождались скачками инфляции, и для ее обуздания власти были вынуждены осуществлять «урегулирование» экономики — ужесточать денежную политику и административный контроль над капиталовложениями. Периоды инфляционных «ускорений» и стабилизационных «урегулирований» следовали один за другим, формируя определенную циклическую тенденцию.

Подобная цикличность связана с незавершенностью системных преобразований в китайской экономике — отсутствием четкой спецификации прав собственности, размытостью границ между государственным и частным секторами, неразделенностью финансов предприятий и государства (особенно местных властей), воспроизводством свойственного еще командной экономике синдрома «мягких бюджетных ограничений» и соответственно минимизацией инвестиционных рисков. Гипертрофированный инвестиционный бум, периодически возникающий в экономике благодаря доступности государственного финансирования и перекладыванию на государство убытков от неудачных проектов, выступает главным двигателем инфляционных «перегревов». Основу для поддержания очень высокой нормы накопления (в начале 2010-х годов превышала 48% ВВП) обеспечивала еще более высокая норма сбережения (в 2007-2012 гг. — более 50% ВВП). Ее поддержанию способствовала «предохранительная мотивация», обусловленная неразвитостью в стране базовых институтов социального обеспечения: из-за неполного охвата населения пенсионным страхованием, коммерциализации и дороговизны образовательных и медицинских услуг люди откладывают деньги на лечение, обучение детей, на жизнь в старости. Инвестиционная экспансия и относительная узость потребительского спроса (доходы большинства китайского населения относительно невысоки, а значительная их часть сберегается) закономерно ведут к формированию в экономике избыточных производственных мощностей и нереализованных товарных запасов. Китай уже сталкивался с достаточно длительным замедлением экономического роста на рубеже 1990-2000-х годов, когда из-за превышения совокупного предложения над спросом в стране началась дефляция. Ее преодоление с 2003 г. было связано не столько с переломом тенденций на внутреннем рынке, сколько с новыми внешнеэкономическими обстоятельствами. После присоединения Китая к ВТО национальный экспорт стал расти очень высокими темпами, резко увеличились объемы привлекаемого в страну иностранного капитала. Недостаток внутреннего спроса был на время компенсирован активной экспансией на зарубежных рынках и еще большими инвестициями. Более того, в 2000-е годы внешнеэкономические факторы стали оказывать огромное влияние на макроэкономическую политику китайских властей. Стремясь не допустить резкую ревальвацию юаня, НБК осуществлял валютные интервенции — выкупал с рынка часть поступающей в страну по торговым и инвестиционным каналам валютной ликвидности. Тем самым он увеличивал юаневую денежную массу, что способствовало дополнительной экспансии совокупного спроса, прежде всего инвестиционного. Выбранный властями постепенный вариант укрепления юаня поддерживал ревальвационные ожидания, в результате массированный приток в страну иностранного спекулятивного капитала («горячих денег») и соответствующее расширение внутреннего денежного предложения стали, по существу, самоподдерживающимся процессом (Мозиас, 2007). Мировой финансовый кризис 2007-2009 гг. произошел, когда китайская экономика снова оказалась в состоянии инфляционного «перегрева», и властям пришлось в очередной раз прибегнуть к ограничительным мерам. Сочетание перелома внутренней циклической динамики и внешнего шока сделало замедление китайской экономики в 2008-2009 гг. особенно болезненным. Ответом властей на кризис стал обширный комплекс стабилизационных мер, в китайских источниках его обычно называют «пакетом в 4 трлн ю.». Уточним, что из финансовых инъекций, осуществлявшихся в 2008-2010 гг., на ассигнования из центрального бюджета приходилось только 1,18 трлн ю., остальное должны были обеспечить местные власти и государственные банки, причем пропорции их участия изначально не были определены. В реальности ключевую роль в восстановлении совокупного спроса сыграла кредитная эмиссия государственных банков, которая вышла далеко за рамки установленных годовых ориентиров. В 2009 г. при годовом лимите 5,0 трлн ю. объем кредитования составил 9,6 трлн, и лишь в 2010 г. фактический показатель (7,9 трлн ю.) приблизился к установленному НБК лимиту (7,5 трлн). При этом распределение кредитов на инвестиционные цели происходило в рамках традиционных «треугольных» взаимоотношений административных структур, опекаемых ими предприятий и госбанков, то есть собственно коммерческая эффективность новых капиталовложений не обязательно выходила на первый план (Мозиас, 2010). По идее, кризис должен был способствовать расчистке экономики от избытка предложения, возникшего еще во второй половине 1990-х годов. Но из-за массированной финансовой «накачки» и вызванного ею нового инвестиционного бума проблема избыточных мощностей не только не была смягчена, но и еще больше усугубилась. Вполне логично, что, пережив в 2010-2011 гг. новое инфляционное ускорение, китайская экономика затем стала опять сбавлять обороты. Фундаментальной основой ее нынешнего торможения выступает, таким образом, перепроизводство, которое наблюдается в стране уже более 15 лет. Но и конкретные формы осуществления антикризисной политики породили немало рисков для дальнейшего развития экономики. Безудержная раздача кредитов в 2008-2010 гг. и появление новых альтернативных вариантов заемного финансирования привели к резкому росту задолженности хозяйствующих субъектов. Согласно официальным данным, совокупный долг корпоративного сектора увеличился с 92% ВВП в 2008 г. до 125% ВВП в 2013 г. Между тем, по стандартам ОЭСР, признаком неблагополучия служит преодоление отметки 90% ВВП. В 2007-2013 гг. рынок корпоративных облигаций вырос скачкообразно: его объем увеличился в 10 раз — с 800 млрд до 8,7 трлн ю. О структуре корпоративной задолженности можно судить лишь по фрагментарным данным. Специалисты МВФ провели обследование финансового состояния около 2000 китайских предприятий, акции которых включены в листинг фондовых бирж и на которые в совокупности приходится задолженность, эквивалентная примерно 35% ВВП. Был выявлен высокий уровень концентрации задолженности: почти половина ее приходится на 50 компаний — в основном это крупные предприятия базовых отраслей промышленности и инфраструктуры, контрольные пакеты которых принадлежат государству, а также частные компании, занимающиеся бизнесом на рынке недвижимости (IMF, 2014). Среди акционерных обществ, специализирующихся на строительстве и девелоперской деятельности, около 80% всей корпоративной задолженности приходится на 60 компаний, у которых соотношение долговых обязательств и активов превышает 300%. Но у небольших частных предприятий обрабатывающей промышленности показатели долговой нагрузки в последние годы снижались. Подобная дифференциация подтверждает, что в результате антикризисной политики в деятельности государственных банков усилился перекос в пользу финансирования преимущественно госпредприятий и тесно связанных с местными властями девелоперов, а условия предоставления кредитов малым и средним негосударственным предприятиям еще больше ужесточились (китайские аналитики описывают такую ситуацию формулой «государство приходит, частники уходят»). В условиях замедления экономического роста из-за обострения проблемы избыточных мощностей увеличивается дефляционное давление на компании, производящие товары производственного назначения, что затрудняет обслуживание накопленных ими долговых обязательств. В еще более рискованном положении оказываются закредитованные компании-девелоперы, доходы которых сокращаются из-за изменения тенденции на рынке недвижимости. Признаком нарастания напряженности стал зафиксированный в марте 2014 г. первый в китайской практике дефолт по корпоративным облигациям. Его объявила шанхайская компания Chaori, ведущая деятельность в «перегретой» отрасли производства солнечных батарей. В августе 2014 г. о неспособности осуществлять платежи по своим облигациям объявила базирующаяся в провинции Шаньси компания Huatong, занимающаяся строительством дорог и мостов. Знаменательно, что власти допустили эти дефолты: в прошлом проблемные эмитенты корпоративных облигаций в последний момент получали финансовую поддержку от административных структур или госбанков, а теперь государство старается приучить участников рынка соблюдать жесткую финансовую дисциплину. Реальную величину корпоративной задолженности оценить трудно: в китайской экономике практически невозможно определить, где заканчиваются долги предприятий и начинаются долги государства4. Когда в период мирового кризиса Пекин потребовал от региональных администраций поддерживать экономический рост на их территориях любой ценой, то почти всем провинциям и некоторым крупным городам впервые со времен бюджетно-налоговой реформы 1994-1995 гг. было официально разрешено привлекать заемное финансирование. Правда, размещать облигации местные власти напрямую не могли, за них это делало Министерство финансов Китая. Однако в основном средства для нового инвестиционного бума мобилизовали по гораздо более запутанным и непрозрачным схемам. Инфраструктурное строительство на местах в Китае осуществляют главным образом не собственно региональные администрации, а созданные при их участии так называемые «финансовые платформы» (см.: Груздев, 2011). Речь идет о государственных или смешанных государственно-частных компаниях, капитал которых формируется не только путем передачи им активов, контролируемых местными властями (например, земельных участков или пакетов акций в госпредприятиях местного подчинения), но и за счет кредитных ресурсов. Собственно говоря, эта организационно-правовая форма хозяйственной деятельности была изобретена на местах еще в 1990-е годы, чтобы обходить установленные законодательством прямые запреты на выдачу банковских кредитов местным правительствам. В 2008-2010 гг., пользуясь официальными установками антикризисной политики, «платформы» могли без особых проблем инициировать новые проекты сомнительной нужности и получать под их реализацию кредиты государственных банков, а также разрешения на эмиссию корпоративных облигаций. Быстрый рост задолженности «платформ» и курирующих их деятельность местных администраций уже в начале 2010-х годов стал вызывать озабоченность центральных властей. По данным обследования, проведенного Государственной администрацией аудита, на конец 2010 г. совокупная задолженность местных властей (на уровнях провинций, городов и уездов) составляла 10,71 трлн ю. (28,6% ВВП), из них на долги «финансовых платформ» приходилось 4,97 трлн (46,6% региональной задолженности). Уже тогда отмечали, что хотя формально «платформы» — независимые юридические лица, но в случае финансовых затруднений урегулировать их задолженность придется местным правительствам. Однако когда в 2012 г. рост китайской экономики снова замедлился, центральное правительство не стало препятствовать осуществлению провинциальными и городскими властями собственных стимулирующих мер. Главными проводниками такой политики опять оказались «финансовые платформы», и прирост их капиталовложений происходил параллельно с дальнейшим наращиванием кредитной задолженности. В конце 2013 г. были опубликованы результаты нового обследования, проведенного Государственной администрацией аудита, согласно которым на середину 2013 г. долги местных администраций и связанные с ними обязательства достигли 17,89 трлн ю. (31,5% ВВП), из них на «финансовые платформы» приходилось 6,97 трлн (39,0% всей задолженности). В начале 2010-х годов общее число «платформ» оценивалось примерно в 8 тыс., теперь оно составляет около 13 тыс.5 Главная проблема, связанная с местной задолженностью, не ее абсолютные размеры (они не выглядят критичными), а структура. Одни и те же активы часто использовались в качестве залогов по кредитам разными «платформами», цепочки их долговых обязательств закольцованы, а возможные дефолты могут вызвать «эффект домино». К тому же налицо разрыв между короткими сроками, на которые преимущественно привлекают кредиты, и длительными сроками окупаемости инфраструктурных проектов, куда эти средства вкладывают. Пиковый период платежей наступил во втором полугодии 2013 г., когда местные власти и «платформы» должны были вернуть в общей сложности 2,49 трлн ю., а в 2014 г. соответствующая сумма составила 2,38 трлн ю. Между тем нынешняя макроэкономическая ситуация не способствует устойчивости местных бюджетов. Ослабление хозяйственной динамики сопровождается замедлением прироста налоговых поступлений (по итогам 2014 г. налоговые доходы консолидированного бюджета выросли на 8,6%, а в период экономического бума середины 2000-х годов при среднегодовом приросте ВВП на 10% налоговые сборы увеличивались в среднем на 20% в год). Стагнация рынка недвижимости затрудняет мобилизацию средств путем продажи девелоперам «прав пользования» земельными участками, а такие сделки до сих пор, по оценкам, обеспечивали не менее половины совокупных доходов местных властей (они, как правило, поступают на специальные внебюджетные счета). Кроме того, «права пользования» на землю составляют весомую часть уставных капиталов многих «финансовых платформ»6. Дефолты «платформ» пока были единичными, но состояние этого сектора экономики позволяет проводить аналогию с ситуацией на рынке секьюритизированной ипотечной задолженности США в середине 2000-х годов. Накопленный долг центрального правительства (с учетом выданных гарантий по кредитам) на конец 2013 г. достиг 12,9 трлн ю., или 22,7% ВВП. Сохранению его на невысоком уровне способствуют относительно скромные показатели бюджетного дефицита — 2,0% ВВП в 2013 г. и 2,1% ВВП в 2014 г.7 Еще недавно китайские официальные лица в своих заявлениях фактически отождествляли долг центральных властей с государственным долгом вообще, а его многолетние колебания около отметки 20% ВВП трактовали как свидетельство здоровья китайских государственных финансов. Но сейчас, когда остроту проблемы местной задолженности признают не только представители экспертного сообщества, но и власти, изменились и официальные оценки. Государственная администрация аудита в конце I квартала 2014 г. констатировала, что государственный долг Китая с учетом задолженности местных властей составляет около 58% ВВП8. Это близко к оценкам МВФ, согласно которым китайский государственный долг в конце 2013 г. достигал 54% ВВП (IMF, 2014), и к оценкам независимых исследователей. Например, японский экономист Дж. Сано определил величину китайского госдолга на уровне 57,0% ВВП на конец 2013 г. и спрогнозировал его рост до 59,7% ВВП к концу 2014 г. (Sano, 2014. Р. 5). В последние годы ситуация с квазигосударственными и корпоративными долгами усугубляется из-за изменений в структуре источников кредитного финансирования. После того как во время «перегрева» экономики в 2010-2011 гг. власти ужесточили денежную политику (не только подняв процентные ставки и нормативы обязательного резервирования, но и введя административное квотирование кредитной эмиссии банков, ужесточив требования к достаточности их собственного капитала и соотношению между кредитованием и привлечением средств на депозиты), немалая часть финансирования стала попадать в реальный сектор не по легальным, а по «теневым» каналам. Занимаются этим не только подпольные банки (по типу тех, что еще с 1980-х годов существовали в знаменитом своей предпринимательской инициативой г. Вэньчжоу), но и официальные кредитные институты, включая крупнейшие госбанки «большой четверки».Методы «теневого» банкинга разнообразны: это забалансовые операции самих банков, происходящие под их эгидой межфирменное кредитование и выпуск корпоративных облигаций, выдача кредитов компаниями доверительного управления (трастами) и т. д. Фондирование для таких операций в значительной мере обеспечивается за счет размещения на рынке банками и сотрудничающими с ними трастами сберегательных финансовых продуктов (wealth management products, WMP), выступающих альтернативой банковским депозитам. Если по обычным депозитам рост процентных ставок ограничивается административно, то ставки по WMP — плавающие, и они, как правило, на 1-2 п. п. выше ставок по депозитам. Клиенты склонны размещать в WMP свои сбережения не только из-за повышенной доходности, но и потому, что банки — продавцы WMP остаются под государственным контролем, и тем самым создается эффект имплицитного (неявного) гарантирования такой деятельности государством. В свою очередь, банки до недавнего времени направляли значительную часть мобилизованных подобным образом средств на кредитование госпредприятий, «финансовых платформ» и компаний-девелоперов, рассчитывая, что за этими компаниями стоят власти, которые в любом случае не допустят неплатежеспособности своих протеже. Число обращающихся на рынке WMP увеличилось с нескольких сотен во второй половине 2000-х годов до более 50 тыс. в 2014 г. По данным инвестиционного аналитика Р. Чэня, в конце 2009 г. совокупная стоимость WMP, эмитированных банками, составляла 1,7 трлн ю., или 2,7% объема средств, размещенных на банковских депозитах, а к концу 2013 г. этот показатель увеличился до 10,8 трлн ю. (10,1% суммы средств на депозитных счетах). Под управлением трастовых компаний в конце 2009 г. находилось 2 трлн ю. (6% национального ВВП), а в конце 2013 г. — 10,9 трлн (19% ВВП) (Chen, 2014)9. Что касается масштабов «теневого» кредитования, то, по оценкам специалистов Всемирного банка, на него приходится 1/4 совокупного финансирования, причем в 2013 г. объем «теневых» операций увеличился на 31% (World Bank, 2014). Эксперты МВФ также оценивают их ежегодный прирост в 2012-2013 гг. на уровне 30% и полагают, что на конец марта 2014 г. доля «теневого» банкинга в ВВП достигала 53% (IMF, 2014). Впрочем, есть и более сдержанные оценки: бывший председатель Совета директоров Промышленногоргового банка Китая Ян Кайшэн в марте 2013 г. говорил на сессии ВСНП, что операции «теневого» банковского сектора эквивалентны сейчас 10% национального ВВП10. Риски, порождаемые «теневым» банкингом, по существу, выступают зеркальным отражением соответствующих проблем предприятий и местных властей. Операции с WMP непрозрачны, деньги вкладывают часто в сомнительные проекты и низкокачественные активы. Существует разрыв между короткими (не более 6 месяцев) сроками действия WMP и более длительными периодами реализации финансируемых проектов, что чревато перебоями в денежных потоках. Поэтому для выполнения обязательств по WMP банки и трасты вынуждены эмитировать новые сберегательные продукты, создавая, по сути, «пирамиды», которые могут рухнуть, если клиенты откажутся покупать WMP новых выпусков. Кроме того, в 2010-е годы банки стали привлекать фондирование для забалансовых операций на межбанковском кредитном рынке, используя WMP и финансовые продукты трастов в качестве залогов. В результате легальный и «теневой» банковские секторы переплетаются все теснее; рискованные, потенциально «токсичные» активы распространяются по каналам денежного обращения11. Экспансию «теневого» банкинга нельзя расценивать как исключительно негативное явление: так в условиях сохраняющихся «финансовых репрессий» (занижения процентных ставок по депозитам и зарегулированности кредитования корпоративных заемщиков) реализуется объективная потребность в диверсификации финансовой системы и создается давление в пользу ее либерализации. Но можно сказать иначе: достигшее огромных размеров «теневое» кредитование служит еще одним симптомом укоренившейся привычки китайской экономики к избытку ликвидности. Традиционно эта проблема проявлялась в накоплении на балансах банков «плохих» долгов — не обслуживаемой и не погашаемой кредитной задолженности, превращавшейся фактически в государственные субсидии предприятиям. Во второй половине 2000-х годов долю «плохих» долгов в совокупных активах банковской системы удалось снизить до менее 1%. По идее, в связи с новой кредитной «накачкой» в 2008-2010 гг. и последующим замедлением экономического роста проблема «плохих» долгов должна была снова выйти на первый план. Но официальные данные противоречивы: с начала 2012 г. Китайская комиссия по банковскому регулированию (ККБР) постоянно сообщает о нарастании абсолютных сумм просроченной задолженности, но одновременно утверждает, что относительная доля «плохих» долгов остается на уровне 1%, хотя и немного растет (0,96% на конец июня 2013 г., 1,0 на конец декабря 2013 г., 1,04 на конец I квартала 2014 г., 1,08 на конец июня 2014 г. и 1,16% на конец III квартала 2014 г.). Но американское рейтинговое агентство Moody's еще в середине 2011 г. опубликовало доклад, согласно которому доля «плохих» долгов в китайских банках уже тогда достигала 8-12%, а с тех пор ситуация могла только ухудшиться12.Возможно, в последние годы часть «плохих» долгов была аккумулирована не формальной, а «теневой» банковской системой. Но в любом случае можно констатировать, что синдром «мягких бюджетных ограничений» стал проявляться в китайской экономике по-новому — в виде нарастающей региональной и корпоративной задолженности и широкого распространения «теневой» банковской деятельности. Закредитованность экономических агентов сама по себе ограничивает их возможности увеличивать объем производства. Кроме того, новая ситуация создает дополнительные сложности для властей, когда они пытаются поддержать инвестиционный процесс и экономический рост мерами монетарного стимулирования. В июле 2013 г. НБК полностью либерализовал процентные ставки по кредитам, по-видимому рассчитывая, что происходящее из-за замедления экономического роста сжатие спроса на кредит приведет к снижению ставок, а это окажет на экономику стимулирующее воздействие. Но результат оказался противоположным. Росту стоимости кредитования способствовала высокая цена фондирования, связанного с размещением WMP: она толкает вверх процентные ставки и в «теневом», и в официальном банковском секторах. Сказывается и «эффект вытеснения» частных заемщиков с финансовых рынков госпредприятиями, спрос которых на кредит неэластичен по цене, то есть они заимствуют средства и при растущих процентных ставках, ибо соответствующие издержки все равно покрывает государство. Повышению ставок содействуют общая неопределенность экономической ситуации и нарастание рисков, связанных с относительной вялостью совокупного спроса, стагнацией рынка недвижимости, угрозами дефолтов и накоплением «плохих» долгов. В таких условиях банки избегают выдавать кредиты даже по повышенным процентным ставкам. К традиционным «изгоям» кредитования из числа малых и средних частных предприятий за последние месяцы добавились ставшие рискованными заемщиками компании-девелоперы и «финансовые платформы». Уже накопленная задолженность ограничивает не только предложение кредита, но и спрос на него со стороны реального сектора. В условиях замедления экономического роста риски сбытовой деятельности предприятий возрастают и распространяются по цепочкам взаимных поставок, из-за этого проблема дефицита банковского кредитования мультиплицируется. Таким образом, перспективы экономического роста в КНР зависят не только от урегулирования проблемы избыточных мощностей, но и от расчистки экономики от накопленных долговых обязательств (deleveraging). Экономическая политика в новой макроэкономической ситуацииБороться с новым замедлением экономического роста с помощью всеобъемлющей программы стимулирования (как в годы дефляции конца 1990-х годов и мирового финансового кризиса 2008-2009 гг.) центральное правительство не стало. Причины не только в том, что подобная политика лишь усугубила бы имеющиеся дисбалансы, но и в ограниченности ресурсов. Пространство для маневра в фискальной области невелико из-за накопленной задолженности государственного и квазигосударственного секторов. Радикальное смягчение денежной политики может вызвать оживление инвестиций, но в результате возникнут новые избыточные мощности. А скорее всего масштабная монетарная экспансия приведет к заметному ускорению инфляции в секторах, где рост цен не сдерживается перепроизводством (рынки продовольствия и капитальных активов). В таких условиях курс, которого придерживается сформированное весной 2013 г. новое правительство во главе с Ли Кэцяном, в сфере собственно макроэкономического регулирования состоит в том, чтобы позволить экономике пройти через полосу спонтанного преодоления дисбалансов. К мерам поддержки экономического роста власти прибегают, если его замедление оценивают как чрезмерное. Такие меры носят селективный характер, в китайских источниках их принято называть «мини-стимулированием». Первый пакет мер «мини-стимулирования» стали осуществлять с июля 2013 г., когда увеличились государственные расходы на железнодорожное строительство и защиту окружающей среды. Для поощрения внешней торговли был упразднен ряд таможенных сборов; по 1507 товарным позициям отменена процедура таможенного карантина для подтверждения качества экспортных товаров; активизировалось краткосрочное кредитование предприятий-экспортеров; расширена практика субсидирования банковских процентов для импортеров. С августа 2013 г. малые предприятия (МП) с доходом от реализации менее 20 тыс. ю. в месяц были освобождены от уплаты НДС и взимаемого в отраслях сферы услуг налога на деловые операции. Второй этап ♦мини-стимулирования» начался в апреле 2014 г., в том числе с целью уменьшить фискальную нагрузку на малый бизнес. Была расширена сфера действия льгот по корпоративному подоходному налогу для МП, введенных еще в начале 2012 г. Тогда для предприятий с годовым доходом до 60 тыс. ю. ставка налога была снижена вдвое на период 2012-2015 гг. В апреле 2014 г. эта мера была распространена на предприятия с годовым доходом до 100 тыс. ю., а срок ее действия продлен до конца 2016 г. По сравнению с первой очередью «мини-стимулирования» более заметной стала его монетарная составляющая, получившая название «направленное смягчение» (targeted easing). НБК дважды выборочно снижал нормативы обязательного резервирования: в конце апреля — для деревенских коммерческих банков и кредитных кооперативов, а с 16 июня 2014 г. — для коммерческих банков, у которых определенная доля кредитов приходится на финансирование МП и сельского хозяйства. По неформальным каналам банкам было также рекомендовано активизировать ипотечное кредитование, но не спекулянтов, а покупателей «первого жилья». Иными словами, в условиях общего «денежного голода» в реальном секторе власти пытались улучшить условия кредитования секторов экономики, которые сами банки склонны кредитовать в последнюю очередь. Однако приближение в конце 2014 г. индекса потребительских цен к дефляционной зоне побудило власти более существенно смягчить денежную политику. В ноябре 2014 г. впервые за более чем два года были снижены базовые процентные ставки по кредитам и депозитам. В феврале 2015 г. для всей банковской системы были снижены нормативы обязательного резервирования. Но основным вектором экономической политики в 2014 г., несомненно, стал выраженный курс на радикализацию структурных реформ. Руководство страны осознало, что замедление экономического роста и породившие его дисбалансы свидетельствуют об исчерпании потенциала сложившейся в 1990-2000-е годы хозяйственной системы. Чтобы решить поставленную еще в середине 2000-х годов задачу — изменить модель экономического развития, сделать основным источником хозяйственной динамики прирост внутреннего потребления и негосударственных инвестиций, — нужно дальнейшее изменение самих институциональных механизмов. Политические условия для ускорения реформ возникли благодаря смене в 2012-2013 гг. высшего руководства КНР. Новые лидеры нуждались в обретении собственного политического «лица» и предпочли выступить в роли поборников более решительных реформ, понимаемых как последовательное проведение в жизнь принципов рыночной экономики. Идеологическая санкция на ускорение преобразований была дана в ноябре 2013 г. на 3-м Пленуме ЦК КПК 18-го созыва. В качестве конкретизации его решений в том же месяце Госсовет КНР опубликовал план реформенных мероприятий, многие из них уже начали осуществлять. Некоторые реализуемые либерализационные реформы могут способствовать расширению потребительского спроса, но не в кратко-, а в среднесрочной перспективе. В ноябре 2013 г. Постоянный комитет ВСНН предоставил регионам право смягчать нормы «планового деторождения»: если раньше заводить второго ребенка могли только семьи, где муж и жена были единственными детьми у своих родителей, то теперь такое право может быть предоставлено семьям, где один из супругов не имеет родных братьев и сестер. По состоянию на август 2014 г. новый порядок был введен уже в 29 провинциях, автономных районах и крупных городах. Право завести второго ребенка без наложения штрафных санкций получили около И млн супружеских пар. Ожидается, что с интервалом несколько лет повышение рождаемости приведет к росту спроса на товары для детей, на медицинские и образовательные услуги и т. д. В декабре 2013 г. на Всекитайской конференции по работе в деревне было заявлено о готовности «сделать 100 млн сельских мигрантов, уже работающих в городах, горожанами в полном смысле слова», то есть предоставить им вид на жительство в городах и облегчить тем самым доступ к социальным услугам, финансируемым из местных бюджетов (медицинским, образованию для детей и т. п.). До сих пор политика центральных властей заключалась в том, что вид на жительство предоставлялся мигрантам при наличии работы и постоянного жилья только в малых (до 300 тыс. жителей) городах. В некоторых более крупных городах и отдельных провинциях местные власти еще в 2000-е годы принимали собственные нормативные акты с аналогичными условиями, но Пекин такие инициативы открыто не поддерживал. В марте 2014 г. ЦК КПК и Госсовет КНР опубликовали План урбанизации нового типа на 2014-2020 гг., согласно которому доля населения, живущего в урбанизированных районах, должна к 2020 г. достичь 60% (в 2013 г. она составляла 53,7%). Но при этом предусматривается, что в 2020 г. городскую регистрацию будут иметь только 40% населения (в 2013 г. — 35,7%), то есть еще 20% составят мигранты, прописанные на селе, но имеющие вид на жительство в городе. В любом случае ускорение социализации мигрантов должно содействовать и росту их доходов вследствие ослабления дискриминации со стороны работодателей, и увеличению доли доходов, которая идет на потребление: укореняясь в городе, бывшие крестьяне склонны тратить больше денег на обустройство жилья, на товары длительного пользования и услуги, у них ослабевает «предохранительная мотивация» к сбережениям. Чтобы улучшить инвестиционный климат для негосударственного бизнеса, Госсовет КНР в 2013 г. упразднил или передал на местный уровень 416 административных полномочий, требовавших от предпринимателей согласований с государственными инстанциями, а в 2014 г. — еще 200 административных процедур. Началась реформа системы регистрации предприятий. В постановлении 3-го Пленума говорится, что предварительно согласовывать с правительственными структурами нужно будет только проекты в отраслях, включенных в «негативный перечень» (список специально контролируемых видов деятельности), а в остальных секторах регистрация будет проходить в уведомительном порядке. Соответствующий пилотный проект сейчас осуществляется в Шанхайской экспериментальной зоне свободной торговли, учрежденной в 2013 г. для отработки институциональных инноваций. В декабре 2013 г. были внесены поправки в Закон КНР о компаниях, которые отменили требования о минимальном зарегистрированном капитале для вновь создаваемых предприятий. Процессы демонополизации и разгосударствления ускоряются в банковском секторе. Легальное существование фактически частных кредитных институтов в КНР до сих пор прикрывалось эвфемизмами «компании, выдающие кредиты на небольшие суммы», «сельские кредитные институты нового типа» и т. п. Но в марте 2014 г. ККБР заявила, что в стране будут в экспериментальном порядке созданы пять частных банков: два в провинции Чжэцзян, по одному — в Шанхае, Тяньцзине и провинции Гуандун. У каждого должно быть не менее двух частных учредителей, и на эту роль Комиссия отобрала 10 компаний. Характерно, что в их число входят лидеры китайской электронной коммерции — Alibaba и Tencent, которые в 2013-2014 гг. активно создавали фонды денежного рынка, действующие в Интернете. Предполагается, что эти новые банки будут специализироваться на обслуживании малого бизнеса. В любом случае они вряд ли способны поколебать олигопольные позиции крупнейших универсальных банков, контрольные пакеты которых после произошедшего в 2000-е годы акционирования остались у государства. Но и в сегменте рынка, контролируемом «большой четверкой» и другими госбанками, тоже назревают перемены. В официозных китайских изданиях уже появлялась информация о том, что именно в банковском секторе может быть реализована прописанная в постановлении 3-го Пленума идея «смешанной собственности». На практике это будет означать распродажу определенных долей госпакетов в крупнейших банках. После того как в июле 2013 г. был устранен административный контроль над процентными ставками по кредитам, либерализация ставок по депозитам стала лишь вопросом времени. До сих пор их можно свободно изменять только в сторону понижения, а рост сдерживается административно. Если оставить все как есть, то банки будут получать гарантированно высокие прибыли за счет комбинации дешевого фондирования и возможности устанавливать высокие ставки по кредитам, что противоречит установке на стимулирование конкуренции в банковском секторе. Китайские официальные лица и эксперты, как правило, говорят, что ставки по депозитам можно будет освободить только после создания в стране системы страхования вкладов, а в декабре 2014 г. НБК заявил, что она появится уже к концу 2015 г. Значительные институциональные изменения происходят в настоящее время и на фондовом рынке Китая. Но властям приходится искать здесь труднодостижимый баланс. Стратегическая цель состоит в том, чтобы высвободить потенциал частного акционерного финансирования путем либерализации доступа предприятий на биржи. Но при этом нужно в краткосрочном плане избежать дополнительного депрессивного воздействия на цены фондового рынка, на котором наблюдается избыток низколиквидных акций. С целью ограничить предложение на рынке Китайская комиссия по регулированию рынка ценных бумаг в октябре 2012 г. в очередной раз установила мораторий ла новые первичные размещения до декабря 2013 г. (подобные меры уже действовали в 2005-2006 и 2008-2009 гг.). В ноябре 2013 г. Комиссия опубликовала нормативный документ о реформе механизма IPO. Предусматривалось ввести регистрационный порядок доступа предприятий к листингу (при соблюдении определенных нормативных требований к финансовым показателям) вместо прежнего порядка, когда эмиссию акций разрешали только в пределах установленных регуляторами квот, которые «нарезались» между предприятиями — претендентами на проведение IPO. После этого первичные размещения возобновились, но в 2014 г. Комиссия тормозила выход на биржу многих предприятий. Отмечаются случаи ее прямого вмешательства в процесс установления цен размещения. В последние месяцы представители Комиссии неоднократно заявляли, что переход к регистрационному механизму IPO не подвергается сомнению, но будет осуществляться постепенно. Возможности мобилизовать дополнительный акционерный капитал без изменения структуры собственности появились у китайских компаний благодаря тому, что в ноябре 2013 г. и марте 2014 г. Комиссия издала нормативные акты, разрешившие предприятиям эмитировать привилегированные акции. С осени 2014 г. к их эмиссии прибегли некоторые крупные банки (Сельскохозяйственный банк Китая, Банк Китая), которым это поможет расширить капитальную базу в ситуации роста «плохих» долгов и угрозы корпоративных дефолтов. Регуляторы следуют курсу на постепенную интернационализацию китайского фондового рынка. В апреле 2014 г. Комиссия подписала соглашение со своим гонконгским аналогом о создании экспериментальной торговой системы, в которой инвесторы могут работать и с китайскими акциями типа «А», котирующимися на Шанхайской фондовой бирже, и с акциями, обращающимися на гонконгском рынке. Система начала функционировать в ноябре 2014 г. Тем самым иностранные инвесторы получили дополнительный канал выхода на внутрикитайский рынок акций, а к сделкам с акциями, котирующимися в Гонконге, допущены китайские институциональные инвесторы и физические лица, имеющие на инвестиционных счетах не менее 500 тыс. ю. Арбитражные операции между двумя биржами фактически легализованы, что должно способствовать выравниванию дифференциала цен на акции компаний, прошедших IPO на обеих биржах. За последние два года существенно изменилась и политика в отношении рынка недвижимости. В середине 2013 г., когда спекулятивный бум еще продолжался, центральное правительство отказалось принимать дополнительные сдерживающие меры, по-видимому надеясь, что рост цен замедлится, когда рынок сам найдет точку равновесия, а до тех пор его экспансия поддержит слабеющий экономический рост. Большему акценту на рыночное саморегулирование содействовало и то, что ситуация с недвижимостью дифференцирована по регионам. Прежний единообразный подход приводил, по популярному выражению китайских аналитиков, к положению, когда «у одного лихорадка, а все пьют лекарство». Распространение на провинцию ограничений, действовавших в мегаполисах, имело следствием возникновение «городов-призраков», где люди не могли купить жилье не из-за дороговизны, а по причине административных запретов. Сейчас в городах «первой линии» (Пекин, Шанхай, Гуанчжоу, Шэньчжэнь) сохраняется значительный спрос на жилье, цены там продолжали расти вплоть до июля 2014 г. В менее крупных городах наблюдается значительный избыток предложения жилой недвижимости, цены там перестали расти еще в начале 2014 г. В 2014 г. Министерство строительства КНР впервые не стало требовать от местных правительств устанавливать индикативные ориентиры изменения цен на недвижимость на подведомственных им рынках. С конца весны 2014 г. власти в городах «второй и третьей линий» начали явочным порядком отменять или смягчать введенные ранее для ограничения спекуляций запреты на покупку жилья в инвестиционных целях, и к середине года центральное правительство перестало этому противиться. К концу октября 2014 г. административные ограничения были ослаблены в 41 из 46 крупных городов, где действовали такие меры. В модели экономического роста 1990-2000-х годов рост цен на недвижимость (благодаря избыточной ликвидности) играл по-своему незаменимую роль. Получая доходы путем продаж девелоперам «прав пользования» на землю, местные правительства могли предоставлять налоговые льготы инвесторам и субсидии патронируемым предприятиям, в том числе «финансовым платформам», несмотря на предусмотренный в Законе КНР о бюджетном процессе (1995 г.) запрет на дефицитное финансирование на уровне местных бюджетов. Иными словами, невозможность размещать на рынках собственные долговые обязательства местные правительства компенсировали доходами от реализации «прав пользования» землей. Но дальше так продолжаться не может: и потому, что непрозрачность местных финансов обернулась накоплением задолженности, и в связи с угрозой долговременного застоя на рынке недвижимости. Отсюда еще одна новация последнего времени: именно эмиссия облигаций станет не только методом мобилизации недостающих местным властям финансовых ресурсов, но и средством реструктуризации задолженности «финансовых платформ». На экспериментальной основе самостоятельный (без посредничества Минфина) выпуск региональных облигаций с 2011 г. отрабатывался в провинциях Чжэцзян и Гуандун, городах Шанхай и Шэньчжэнь; в 2013 г. к этому перечню были добавлены провинции Шаньдун и Цзянсу. В конце августа 2014 г. были приняты поправки в Закон КНР о бюджетном процессе, легализовавшие такую практику для всех провинций. Заявлено и о планах комплексной реформы региональных финансов, которая будет включать ужесточение контроля за предоставлением налоговых льгот на местах; уточнение расходных полномочий местных органов власти; внедрение нового принципа выделения трансфертов из центрального бюджета (вместо субсидирования конкретных инвестиционных проектов из центра на места будут переводить гранты на пополнение доходной части местных бюджетов) и т. д. Риски и сценарии развития экономической ситуацииВлияние отдельных составных частей нынешнего реформаторского пакета на экономический рост Китая в краткосрочной перспективе будет дифференцированным. Налоговые послабления предприятиям, либерализация инвестиций и внутренней миграции трудовых ресурсов способны оказать стимулирующее воздействие, а финансовое дерегулирование и реструктуризация фискальной системы сначала будут, напротив, ограничивать расширение совокупного спроса. В более общем плане перед китайскими властями стоит проблема выбора оптимальной скорости реформ и сочетания их с паллиативными мерами поддержки деловой активности. Реформы необходимы для преодоления дисбалансов в экономике, но излишний радикализм в их проведении может спровоцировать ее дальнейшее замедление. Если их откладывать и пытаться вновь «взбодрить» экономику за счет ослабления финансовой политики, то ситуация окончательно может стать тупиковой, и выйти из нее без кризисных потрясений уже не удастся. Стратегическими целями реформ выступают ужесточение бюджетных ограничений, в том числе через спецификацию прав собственности; излечение экономики от своего рода наркотической зависимости от кредитной эмиссии; общая ее расчистка от избыточных долговых обязательств. Но при проведении соответствующих мероприятий властям нужно действовать крайне осторожно. «Уязвимые места» китайской экономики очевидны: перепроизводство и избыток мощностей во многих промышленных отраслях; накопленная благодаря непрозрачным схемам финансирования кредитная задолженность на корпоративном, муниципальном и квазигосударственном уровнях; рост «плохих» долгов в банковской системе и быстрая экспансия «теневого» банкинга; угроза долговременного застоя на рынке недвижимости. Возможный негативный сценарий развития событий заключается в том, что разрыв в одном «слабом звене» практически гарантированно вызовет «эффект домино»: проблемные зоны будут влиять друг на друга, но как именно и с какой интенсивностью — заранее просчитать сложно. В настоящее время чаще всего обсуждают кризисный вариант, когда ускорится падение цен на недвижимость, что повлечет дефолты девелоперов, в том числе по корпоративным облигациям и «теневым» кредитным продуктам, быстрое увеличение «плохих» долгов в официальных банковских структурах, которое, в свою очередь, может спровоцировать отток вкладов из небольших банков. В такой ситуации кредитные институты будут еще больше, чем сейчас, избегать выделения средств заемщикам, что передаст негативные импульсы в промышленность и другие отрасли реального сектора. В дальнейшем экономический рост замедлится и потому, что спад в строительстве распространится на смежные промышленные отрасли. Одновременно из-за падения спроса и цен на «права пользования» землей местные власти не смогут обслуживать свои долговые обязательства, поддерживать «финансовые платформы», осуществлять в нужных объемах инфраструктурные и социальные расходы. Поскольку акции девелоперов занимают значительную долю на фондовом рынке, его индексы будут падать, поступление иностранного спекулятивного капитала на рынки финансовых инструментов и недвижимости резко сократится, что усугубит дефицит денежной ликвидности. Но резкое ухудшение макроэкономической ситуации может быть вызвано и другими факторами:

В статье использованы данные официальной статистики КНР.

1 В мае 2014 г. понятие «новая нормальность» для характеристики ситуации в экономике употребил Си Цзиньпин. Позднее этот термин стал присутствовать и в официальных партийно-правительственных документах. 2 По данным Всемирного банка, приток сельских мигрантов в города и поселки Китая сократился с 12,5 млн человек в 2010 г до 6,3 млн в 2013 г. (World Bank, 2014). 3 Нынешнее замедление экономического роста не только не привело к обострению проблемы занятости, но и сопровождалось ускорением создания рабочих мест в городах и поселках с 11,7 млн в 2010 г. до 13,2 млн в 2014 г Этот парадокс объясняется структурным сдвигом в сторону трудоемких сервисных отраслей. 4 По-видимому, отчасти именно с этим связано периодическое появление в СМИ алармистских оценок «совокупного долга» Китая, в которых суммируется задолженность государства, корпоративного сектора и домохозяйств. Характерно, что в качестве основы таких оценок обычно используют публикуемый НБК показатель «совокупное общественное финансирование» (total social financing), который учитывает не только кредитные ресурсы, но и поступления от эмиссии акций. На его основе специалисты JPMorgan определили, что на конец 2012 г. «совокупный долг» достигал 194% китайского ВВП. Эксперты МВФ считают, что на начало 2014 г. долг составлял 207% ВВП, а экономисты банка Standard Chartered утверждают, что в середине 2014 г. он достиг 251% ВВП. Судя по всему, в таких оценках содержится значительный элемент «двойного счета». Кроме того, они вообще мало о чем говорят, так как элементы «совокупного долга» различаются по структуре и закономерностям динамики. 5 Существуют и другие оценки накопленной местными властями задолженности. По данным Академии общественных наук КНР, уже к концу 2012 г. она составляла 19,94 трлн го. Бывший министр финансов Китая Сян Хуайчэн в апреле 2013 г. заявил, что она достигла примерно 20 трлн ю. (см.: China Daily. 2013. April 16; December 26). 6 В июле 2014 г. в 300 наиболее крупных городах Китая доходы властей от продажи «прав пользования» землей составили 147,5 млрд ю., что на 49% меньше, чем в июле 2013 г. В январе —июле 2014 г. 20 крупнейших девелоперских компаний потратили на покупку земельных участков 182,5 млрд ю., что на 38% меньше, чем в аналогичном периоде 2013 г. 7 Очевидно, что эти цифры, относящиеся только к центральному бюджету, не в полной мере отражают реальный фискальный дисбаланс. Специалисты МВФ, приняв во внимание состояние государственных финансов на местах, оценили величину дефицита консолидированного бюджета в 2013 г. на уровне 7,4% ВВП (IMF, 2014). 8 China Daily. 2014. March 24. 9 По оценкам аналитиков рейтингового агентства Fitch, в конце 2012 г. средства, размещенные в WMP, составляли 16% средств на банковских депозитах (см.: China Daily. 2012. October 12). 10 См.: China Daily. 2014. March 7. С середины 2013 г. конкуренцию ставшему уже традиционным «теневому» банкингу стали создавать вновь возникшие фонды денежного рынка, базирующиеся на интернет-платформах. Их преимущества — низкие трансакционные издержки и возможность предлагать инновационные сберегательные продукты широкому кругу потребителей, имеющих доступ к Интернету. Объем средств, находящихся под управлением таких фондов, увеличился с 304 млрд ю. в конце июня 2013 г. до 1,4 трлн на конец февраля 2014 г., то есть более чем в 4 раза (IMF, 2014). 11 По данным Чэня, на 2014 г. пришелся период погашения финансовых продуктов, выпущенных трастами, на общую сумму 900 млрд ю. Характерно, что он совпадает с пиком платежей по долгам «финансовых платформ». Но наибольшие риски дефолтов, по мнению Чэня, существуют не у трастов, которые кредитовали квазигосударственный сектор, а у тех, кто финансировал частные компании в добывающих отраслях промышленности и энергетике, а также небольших, не прошедших биржевой листинг девелоперов в провинциальных городах «третьего уровня», где вероятность снижения цен на недвижимость особенно высока (Chen, 2014). В 2014 г. перебои с возвратом средств заемщиками испытывали эмитенты как минимум 15 трастовых финансовых продуктов (China Daily. 2014. August 13). 12 Цзинцзи гуаньча бао. 2011. 11 июля. Список литературыМозиас П. (2010). Китай в период мирового кризиса: бенефициар, жертва или виновник? // Вопросы экономики. Jsfe 9. С. 93 — 114. [Mozias P. (2010). China in the period of global crisis: A beneficiary, a victim, or a culprit? Voprosy Ekonomiki, No. 9, pp. 93-114. (In Russian).] Чжан Цзюнь (2010). Реформы, трансформация и рост: обобщение и объяснение. Пекин: Бэйцзин шифань дасюэ чубаньшэ. (На китайском). [Zhang Jun (2010). Reformsу transformation and growth: Generalization and explanation. Beijing: Beijing shifan daxue chubanshe. (In Chinese).] Лю Шучэн, Чжан Ляньчэн, Чжан Пин (ред.) (2008). Экономический рост и экономические циклы в Китае. Пекин: Чжунго цзинцзи чубаньшэ. (На китайском). [Liu Shucheng, Zhang Liancheng, Zhang Ping (eds.) (2008). Economic growth and economic cycles in China. Beijing: Zhongguo jingji chubanshe. j(In Chinese).] Chen R. (2014). China's credit boom and deleveraging. HSBC Investment Quarterly, Q2, pp. 14-20. IMF (2014). People's Republic of China. Article IV. IMF Country Report, No. 14/235. Sano J. (2014). Local government debt structures in China and the central government's response. RIM: Pacific Business and Industries, Vol. 14, No. 52, pp. 2—20. World Bank (2014). China economic update. June. Beijing: World Bank Office.

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка