Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Судьбы российских регионов-доноров |

|

Юшков А.О. В любом федеративном государстве регионы (штаты, провинции, земли) существенно отличаются друг от друга по разным критериям — от численности населения и площади территории до уровня экономического развития, исторического наследия и институциональной среды. Такая объективная гетерогенность в начальных условиях и траекториях развития неизбежно ведет к появлению регионов-лидеров и регионов-аутсайдеров. Первые выступают локомотивами экономического роста, притягивают инвесторов и формируют основу бюджетной системы страны, а вторые по разным причинам не имеют достаточных финансовых, человеческих или институциональных ресурсов для развития и нуждаются в поддержке со стороны федерации и более успешных регионов. С точки зрения бюджетного федерализма такие регионы можно классифицировать как доноров и реципиентов. Доноры, как правило, характеризуются высоким уровнем бюджетной автономии, устойчивой собираемостью налогов на своей территории, низким уровнем зависимости от межбюджетных трансфертов из федерации и самостоятельностью в определении основных направлений расходов и выборе наиболее приоритетных общественных услуг, предоставляемых гражданам. Реципиенты (высокодотационные регионы) отличаются низкой бюджетной обеспеченностью, недостаточными собственными налоговыми и неналоговыми доходами для покрытия необходимых расходов, высокой зависимостью от федеральных трансфертов. Регионы-доноры и регионы-реципиенты существенно отличаются друг от друга по природе экономических и бюджетных стимулов, которые создают для них налоговая система и система межбюджетных трансфертов. Первые стремятся удержать в своих бюджетах как можно большую долю собираемых на их территории налогов (tax retention), вторые ориентированы на увеличение или, по крайней мере, сохранение поступающих к ним трансфертов из федерации и бюджетов других регионов. В связи с этим одна из основных задач федеративного государства состоит в построении системы межбюджетных отношений, которая создает положительные стимулы к развитию и увеличению налогового потенциала территорий и отрицательные стимулы к иждивенчеству. В крупных федеративных государствах к регионам-донорам, как правило, относятся либо территории, богатые природными ресурсами (Альберта в Канаде, Тюменская область с автономными округами в России), либо урбанизированные регионы с развитой современной промышленностью и обширным сектором услуг (Нью-Йорк и Калифорния в США, Бавария и Баден-Вюртемберг в Германии, Виктория в Австралии). На территории таких регионов, как правило, аккумулируется значительная часть налоговых поступлений федеративных государств. Феномен регионов-доноров тесно связан с проблемой бюджетного выравнивания (fiscal equalization), поскольку наиболее обеспеченные регионы играют ключевую роль в выравнивании отстающих территорий, а также с проблемой распределения налоговых поступлений между уровнями бюджетной системы (tax assignment). Существует два способа участия регионов-доноров в выравнивании1: прямой (за счет отрицательных трансфертов из бюджетов регионов-доноров в федеральный бюджет или горизонтальных трансфертов бюджетам регионов-реципиентов) и косвенный (через налоговую систему — за счет перераспределения собираемых на территории регионов федеральных или совместных налогов). Второй способ наиболее распространен, поскольку при правильном дизайне налоговой системы не создает отрицательных стимулов для регионов-доноров. Мировая практика бюджетного выравнивания в федеративных государствах разнообразна. Так, в США отсутствует федеральная программа выравнивания, однако отдельные долевые гранты, распределяемые между штатами, имеют выравнивающий элемент и учитывают бюджетную обеспеченность территорий. В Канаде и Австралии более полувека существуют программы выравнивания, при этом в Канаде осуществляется выравнивание только бюджетной (доходной) обеспеченности, а в Австралии — и расходных потребностей провинций2. В Германии процесс выравнивания состоит из четырех стадий: распределение долевых налогов между уровнями бюджетной системы и между землями, горизонтальное перераспределение доходов для сокращения разрыва между бюджетной обеспеченностью и бюджетными потребностями земель, вертикальные трансферты наименее обеспеченным землям3. В России получила распространение практика вертикального выравнивания, горизонтальные трансферты между субъектами РФ не используются4; выравнивание бюджетной обеспеченности регионов осуществляется при помощи дотаций из федерального бюджета, их общий объем определяется исходя из минимального уровня расчетной бюджетной обеспеченности регионов5. Распределение налоговых поступлений между уровнями бюджетной системы влияет на количество и состав регионов-доноров в конкретном государстве. При «правильном» дизайне налоговой системы большинству наиболее обеспеченных регионов должно хватать собственных средств для финансирования своих полномочий (Bird, 2010). «Правильности» такого дизайна посвящен обширный пласт литературы в сфере бюджетного федерализма (см., например: Ambrosanio, Bordignon, 2006). К наиболее приемлемым источникам налоговых доходов субнациональных бюджетов относятся налоги на имущество, подоходные налоги (целиком или частично), а также налоги на потребление (в том числе различные виды акцизов). Кроме того, в большинстве богатых природными ресурсами стран (Канада, Австралия, США, Китай, Индия) практикуется разделение налогов на добычу полезных ископаемых между федеральным и региональным уровнями (Bauer et al., 2016), что значительно увеличивает количество регионов-доноров в этих странах. В России, несмотря на богатство природными ресурсами, в последние годы перестала использоваться практика разделения налога на добычу полезных ископаемых в виде углеводородного сырья между уровнями бюджетной системы, что стало одной из причин значительного сокращения количества регионов-доноров. Российские регионы, бывшие донорами в начале — середине 2000-х годов, в последние годы генерируют около 80% всех налоговых поступлений в консолидированный бюджет РФ, они составляют основу бюджетной системы России и являются финансовым источником бюджетного выравнивания, чем и обусловлен наш интерес к их изучению. Цель настоящего исследования — проанализировать феномен регионов-доноров в российской системе межбюджетных отношений. Мы хотим понять, чем обусловлено сокращение количества регионов-доноров за последние 10 лет, в чем заключаются фундаментальные различия между регионами, сохранившими статус доноров, и регионами, утратившими его, каковы перспективы и сценарии изменения состава группы регионов-доноров. Критерии отнесения к регионам-донорам: обзор подходовОфициальный подходОфициально регионами-донорами в России могут считаться субъекты РФ, не получающие дотации на выравнивание бюджетной обеспеченности. При этом с начала 1990-х годов критерии получения дотаций из федерального бюджета несколько раз претерпевали серьезные изменения. Так, изначально часть дотаций предоставлялась на покрытие разрыва между текущими расходами и доходами, что не стимулировало регионы развивать налоговый потенциал6. С 2004 г. в качестве критерия для выделения дотаций используется расчетная бюджетная обеспеченность, определяемая как соотношение индекса налогового потенциала и индекса бюджетных расходов субъекта РФ. Дотации предоставляются регионам, уровень расчетной обеспеченности которых ниже уровня, установленного в качестве критерия выравнивания. Подходы к расчету бюджетной обеспеченности неоднократно менялись7. Так, в 2016 г. в методику распределения дотаций внесены очередные изменения, согласно которым при распределении дотаций на 2017 г. учитываются результаты инвентаризации расходных полномочий органов государственной власти субъектов РФ и органов местного самоуправления за 2015 г. При этом доля дотаций по результатам инвентаризации этих расходных полномочий может достигать 30% общего объема дотаций. Данные изменения ведут к частичному возвращению практики 1990-х годов. В различные периоды современной российской истории количество регионов-доноров по официальному критерию существенно колебалось: 35 в 1993 г., 8 в 1997 г., 19 в 2001 г., 25 в 2006 г., 14 в 2015 г. Альтернативные подходыОдин из альтернативных подходов изложен в работе О. Кузнецовой (1999). Она относила к регионам-донорам субъекты РФ, у которых объем собранных и зачисленных в федеральный бюджет налогов превышал объем полученной ими финансовой помощи и прямых федеральных расходов на их территории. В 1996-1998 гг. такими регионами донорами постоянно были 26 субъектов РФ, а реципиентами — 48 субъектов РФ. Если же не учитывать прямые федеральные расходы на территории регионов, то к постоянным регионам-донорам можно было отнести 50 субъектов РФ (в них проживало 80,6% населения страны). На наш взгляд, еще один возможный подход к определению регионов — потенциальных доноров заключается в том, что субъекты РФ относятся к донорам, если значение индекса донорства превышает 50%. Индекс донорства определяется следующим образом:

Таблица 1 Регионы — потенциальные доноры в 2015 г.

* Курсивом выделены регионы, в которых разность между налоговыми и неналоговыми доходами (без учета безвозмездных поступлений) и расходами консолидированного бюджета субъекта РФ неотрицательна. Источник: здесь и далее в таблицах, если не указано иное, — составлено авторами. В данном исследовании мы будем придерживаться нормативного подхода, установленного в законодательстве, и понимать под регионами-донорами субъекты РФ, которые не получают дотации на выравнивание бюджетной обеспеченности. Налоговые изменения с середины 2000-х годовОдной из наиболее очевидных причин сокращения количества регионов-доноров с начала 2000-х годов были экономические кризисы 2008-2009 и 2013 гг., которые негативно сказались на экономическом развитии и бюджетной обеспеченности большинства российских регионов. Однако другой причиной была политика центра по концентрации бюджетных доходов на федеральном уровне. Так, в 2003 г. региональная доля налога на добычу полезных ископаемых (НДПИ) (газ) снижена с 20% до 0, а региональная доля НДПИ (нефть) — с 20 до 14%. В 2004 г. региональная доля НДПИ (нефть) снижена с 14 до 5%, а также отменена норма Бюджетного кодекса «50-50» (равное распределение источников доходов между федеральным центром и регионами). В 2009 г. региональная доля НДПИ (нефть) была снижена с 5% до 0 (НДПИ на природный газ и нефть стал полностью зачисляться в федеральный бюджет). С 2017 г. федеральный центр сократил норматив зачисления налога на прибыль в региональные бюджеты с 18 до 17%, а также уменьшил долю акцизов на нефтепродукты, зачисляемую в бюджеты регионов, до 61,7% в 2017 г. и 57,4% в 2018 г.8 Кроме того, регионы потеряют часть бюджетных доходов из-за индексации (изменения формулы расчета) НДПИ, который уменьшает базу налога на прибыль. В результате такой политики произошло перераспределение доходов в пользу федерального центра, при этом количество расходных полномочий у субъектов РФ с 2003 по 2016 г. увеличилось в 2 раза. Типология регионов-доноровЗа последние десять лет количество регионов, не получавших дотации на выравнивание бюджетной обеспеченности, сократилось с 24 до 14. К причинам такого существенного сокращения можно отнести действия федерального правительства, направленные на дальнейшую централизацию бюджетных доходов, структурные проблемы отдельных регионов, внешнеэкономическую конъюнктуру (в первую очередь, сокращение цен на энергоносители). Чтобы выяснить конкретные причины утраты статуса многими бывшими регионами-донорами и разработать рекомендации по совершенствованию межбюджетных отношений в России, целесообразно типологизировать наиболее обеспеченные регионы. Для дальнейшего анализа были выбраны 27 субъектов Российской Федерации, которые в 2005-2006 гг. не получали дотации на выравнивание бюджетной обеспеченности. Из них только 14 сохранили статус доноров в 2015 г. Типологизация разрабатывалась на основе данных Федерального казначейства (отчеты об исполнении бюджетов субъектов РФ) и Федеральной налоговой службы (данные о собираемости налогов и сборов на территории субъектов РФ). Мы определили следующие подгруппы в группе сохранивших статус регионов-доноров: «ядерные» доноры, регионы — лидеры по темпам роста налоговых поступлений и неустойчивые доноры. В группе регионов, утративших статус доноров, выделены следующие подгруппы: пострадавшие от внутренних экономических причин; пострадавшие от изменений бюджетной политики федерального центра, но де-факто сохраняющие свой донорский потенциал; регионы, лишившиеся статуса по совокупности причин, но получившие значительную компенсацию в виде увеличения межбюджетных трансфертов (в основном дотаций на поддержку мер по обеспечению сбалансированности бюджетов). Распределение регионов по данным категориям представлено в таблице 2. Таблица 2 Типология регионов, не получавших дотации на выравнивание бюджетной обеспеченности в 2006 г.

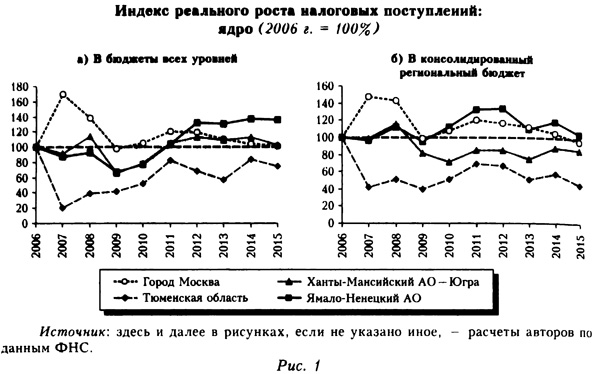

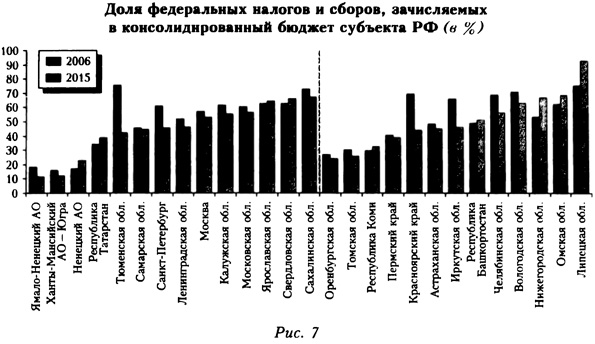

* Калужская область с формальной точки зрения не сохранила статус донора, а приобрела его, поскольку перестала получать дотации на выравнивание бюджетной обеспеченности только с 2015 г. Сохранившие статус доноровЯдроК регионам данной подгруппы относятся Москва, Тюменская область, Ханты-Мансийский и Ямало-Ненецкий автономные округа. На долю этих регионов в 2015 г. приходилось 39,4% всех налоговых поступлений в консолидированный бюджет РФ (в 2006 г. — 44,7%) и 30,5% совокупного валового регионального продукта (ВРП). На рисунке 1 представлены индексы реального роста налоговых поступлений в бюджеты всех уровней (включая федеральный) и в консолидированные региональные бюджеты. Видно, что после резкого падения налоговых поступлений в 2008-2009 гг. Москва, Ханты-Мансийский АО и Ямало-Ненецкий АО к 2015 г. вышли на уровень 2006 г., однако только в Ямало-Ненецком АО значительно увеличились налоговые поступления (36% за 2006-2015 гг.). При этом реальный рост налоговых поступлений в консолидированные региональные бюджеты в 2006-2015 гг. был отрицательным во всех регионах, кроме Ямало-Ненецкого округа, что свидетельствует о существенном перераспределении доходов «ядерных» регионов в пользу федерального центра (в том числе за счет централизации всех доходов от НДПИ). Так, если в 2006-2007 гг. доля федеральных налогов и сборов, зачисляемых в бюджеты Ханты-Мансийского и Ямало-Ненецкого АО, составляла 17-18%, то к 2015 г. она сократилась до 11% (в Москве с 57 до 52%). Несмотря на изъятие части доходов, эти регионы остаются стабильными донорами, для них характерна наименьшая доля безвозмездных поступлений в доходах консолидированных региональных бюджетов (3% — в Ямало-Ненецком АО, 4-5% — в трех других в 2015 г.). Общий тренд для всех четырех регионов за последние пять лет — сокращение доли налога на прибыль в общих налоговых поступлениях.

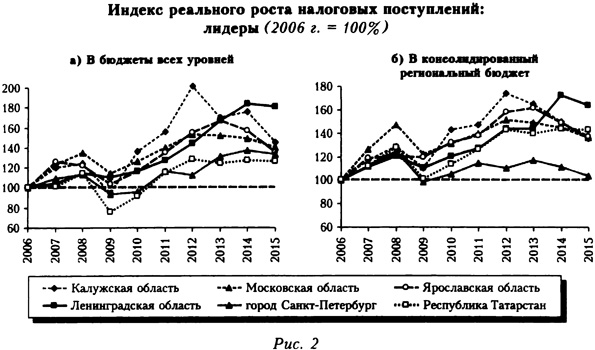

Лидеры по темпам роста налоговых поступленийК регионам — лидерам по темпам роста налоговых поступлений (включая поступления по федеральным налогам и сборам) относятся Сахалинская, Калужская, Московская, Ленинградская и Ярославская области, Республика Татарстан и Санкт-Петербург. В регионах данной подгруппы объем налоговых поступлений растет быстрее, чем в «ядерных» регионах. В 2015 г. в регионах-лидерах собрано 18,1% налоговых поступлений в консолидированный бюджет РФ (в 2006 г. — 13,2%), а доля в совокупном ВРП составляла 15,7%. На рисунке 2 показано, что во всех регионах данной подгруппы реальный рост налоговых поступлений за 2006-2015 гг. был положительным. В отличие от подгруппы «ядерных» регионов, у регионов-лидеров не произошло существенного изъятия доходов — только в Санкт-Петербурге темп роста налоговых поступлений в бюджеты всех уровней был значительно выше темпа роста поступлений в консолидированный региональный бюджет. Хотя Калужская, Ярославская и Московская области принадлежат к данной подгруппе, в 2013-2015 гг. там сократились реальные налоговые поступления и незначительно увеличилась доля межбюджетных трансфертов в доходах. При этом для Калужской области характерна худшая динамика налоговых поступлений за последние три года, при сохранении данной тенденции регион может перейти в подгруппу неустойчивых доноров. В Ленинградской области, Санкт-Петербурге и Татарстане такая тенденция не наблюдалась. При этом во многих регионах подгруппы рост налоговых поступлений связан с существенным увеличением доли (и объема) поступлений от акцизов на нефтепродукты, табачные изделия и пиво. В Республике Татарстан, Ленинградской и Московской областях, в отличие от большинства рассматриваемых регионов, доля налога на прибыль в общем объеме налоговых поступлений была стабильной или росла.

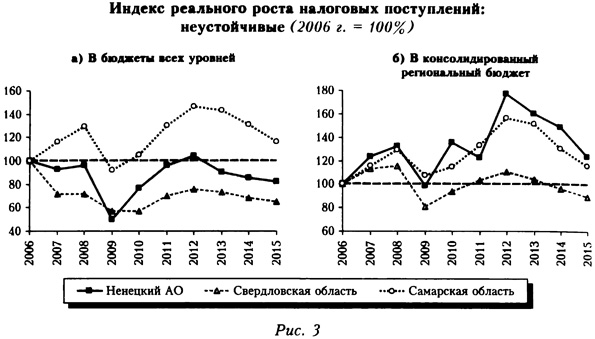

НеустойчивыеК неустойчивым донорам относятся Самарская и Свердловская области, а также Ненецкий автономный округ. Доля этих регионов в общих налоговых поступлениях составила 4,4% (в 2006 г. — 5%), а доля в совокупном ВРП — 5,1%. В отличие от регионов из предыдущих подгрупп, для неустойчивых доноров характерно сокращение общих налоговых поступлений при относительно стабильных поступлениях в консолидированные региональные бюджеты, а также негативная динамика поступлений в 2012-2015 гг., что отражено на рисунке 3. Особенно плохая ситуация в Свердловской области, где уровень налоговых поступлений в 2015 г. в постоянных ценах составлял лишь 65% от поступлений 2006 г. Общая тенденция для этих регионов в 2012-2015 гг. — значительное сокращение удельного веса налога на прибыль в структуре налоговых поступлений (-4 п. п. в Самарской области, -6 п. п. в Ненецком АО, -7 п. п. в Свердловской области). Кроме того, с середины 2000-х годов в Самарской и Свердловской областях значительно увеличилась доля безвозмездных поступлений в доходах консолидированных региональных бюджетов (на 11,5 и 4 п. п. за 2006-2015 гг.). При сохранении негативной динамики общих налоговых поступлений, а также в случае сохранения неблагоприятной конъюнктуры на рынке энергоносителей (что актуально для Ненецкого АО и Самарской области, где доля НДПИ в налоговых поступлениях составляет более 75% и около 30% соответственно) регионы данной подгруппы будут главными кандидатами на выбывание из списка регионов-доноров.

Утратившие статус доноровПо внутренним причинамВ эту подгруппу включены Липецкая и Вологодская области, а также Республика Коми. Регионы данной подгруппы пострадали главным образом от внутренних причин: из-за использования различных методов оптимизации платежей по налогу на прибыль в региональные бюджеты крупнейшими налогоплательщиками9, а Республика Коми — и от перераспределения рентных доходов в пользу федерального центра. На долю этих регионов в 2015 г. приходилось 1,8% всех налоговых поступлений в консолидированный бюджет РФ (в 2006 г. — 2,6%) и 2,1% совокупного ВРП. В регионах-аутсайдерах, относящихся к этой подгруппе, в 2006-2015 гг. существенно сократились реальные налоговые поступления в бюджеты всех уровней (рис. 4а). Так, в Липецкой области налоговые поступления в 2015 г. в постоянных ценах составили лишь 63% от поступлений 2006 г., в Вологодской области — 70%, а в Республике Коми — 88%. Следует отметить, что в Республике Коми динамика поступлений в консолидированный региональный бюджет была положительной, а в Липецкой области — отрицательной, но лучше, чем динамика поступлений в федеральный бюджет. В то же время с 2010 г. в Республике Коми и Вологодской области существенно увеличились поступления по налогу на имущество организаций, входящих в Единую систему газоснабжения (6,5 млрд и 2,5 млрд руб. соответственно), что несколько компенсировало выпадение доходов. Иными словами, федеральный центр напрямую не производил существенных налоговых изъятий. Основной причиной падения налоговых поступлений стало резкое сокращение налога на прибыль в указанный период (на 17 п. п. в Вологодской области, на 15 п. п. в Липецкой), поступления по налогу на доходы физических лиц также либо сокращались, либо стагнировали. Все регионы указанной подгруппы стали получателями дотаций на выравнивание и сбалансированность, а общая доля безвозмездных поступлений в доходах консолидированных региональных бюджетов выросла с 5 до 10% в Республике Коми, с 6 до 16% в Липецкой области и с 7 до 18,5% в Вологодской области (рис. 4б).

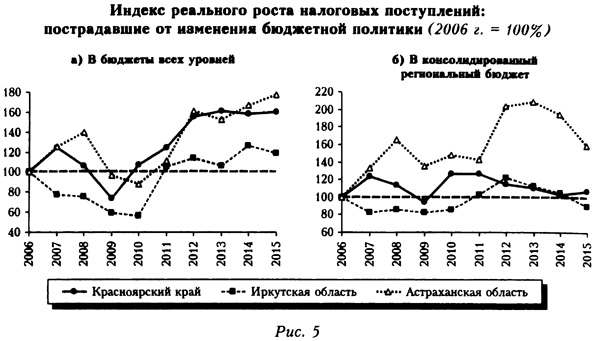

Пострадавшие от изменения бюджетной политики федерального центраБольшинство представителей данной подгруппы регионов, к которым относятся Красноярский край, Иркутская и Астраханская области, остаются донорами де-факто. Основной причиной их выбывания из числа регионов, не получающих дотации на выравнивание бюджетной обеспеченности, стали активные действия федерального центра по дальнейшей централизации бюджетных доходов. Эти регионы в 2015 г. сгенерировали 4,5% всех налоговых поступлений в консолидированный бюджет РФ (в 2006 г. — 2,9%), а их доля в совокупном ВРП составляла 4,4%.

На рисунке 5 видно, что во всех регионах данного типа реальный рост налоговых поступлений за 2006-2015 гг. был положительным, кроме Иркутской области, где поступление налогов в региональный бюджет (в постоянных ценах) было в 2015 г. меньше, чем в 2006 г. Причем в Красноярском крае и Астраханской области налоговые поступления в бюджеты всех уровней продолжали расти, несмотря на кризис. Следует отметить, что темп роста налоговых поступлений в бюджеты всех уровней был значительно выше темпа роста поступлений в консолидированный региональный бюджет. Это позволяет сделать вывод об экстрактивной политике федерального центра в отношении ресурсодобывающих регионов. Для Красноярского края, Астраханской и Иркутской областей характерно одновременное уменьшение доли безвозмездных поступлений в доходах региональных бюджетов (рис. 7).

Во всех трех регионах сократился удельный вес поступлений от налога на прибыль в консолидированный региональный бюджет, что также связано с резким ростом доли НДПИ10. В Иркутской и Астраханской областях доля поступлений от налога на доходы физических лиц в региональный бюджет была больше удельного веса поступлений от налога на прибыль. В Красноярском крае наблюдалась противоположная ситуация. Также существенно уменьшилась доля акцизов в бюджетах регионов данного типа. Особенно сильной данная тенденция была в Астраханской области, в бюджете которой удельный вес акцизов уменьшился с 20% в 2010 г. до 11% в 2015 г.

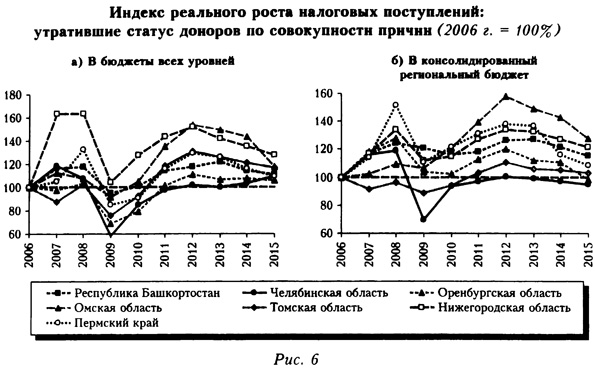

По совокупности причин, с компенсацией в виде трансфертовК регионам данной подгруппы принадлежат Республика Башкортостан, Оренбургская, Челябинская, Омская, Томская и Нижегородская области, Пермский край. Несмотря на то что эти субъекты РФ выбыли из числа доноров, они сохраняют возможность вернуть себе этот статус в ближайшем будущем. Кроме того, федеральный центр частично заместил выпадающие налоговые доходы этих регионов межбюджетными трансфертами. В 2015 г. в этих регионах было собрано 10,8% налоговых поступлений в консолидированный бюджет РФ (в 2006 г. — 10,3%), а доля в совокупном ВРП составляла 10,2%. На рисунке 6 показано, что в субъектах РФ, входящих в данную подгруппу, реальный рост налоговых поступлений за 2006-2015 гг. был положительным, кроме Челябинской и Оренбургской областей, где поступление налогов в региональные бюджеты было в 2015 г. меньше, чем в 2006 г. Темпы роста налоговых поступлений в бюджеты всех уровней за 2006-2015 гг. был выше, чем в консолидированный региональный бюджет, в Челябинской, Оренбургской, Томской, Нижегородской областях, Республике Башкортостан и Пермском крае. Для Омской области была характерна противоположная тенденция. В Республике Башкортостан, Омской, Томской и Нижегородской областях и Пермском крае в 2013-2015 гг. сократились реальные налоговые поступления. Во всех рассматриваемых субъектах РФ наблюдался рост безвозмездных поступлений в доходах. Наибольший их удельный вес в доходах региональных бюджетов был характерен для Омской области и Республики Башкортостан и в 2015 г. составлял соответственно 24,7 и 20,5%. Наименьшая доля безвозмездных поступлений в доходах в 2015 г. была в Нижегородской области и Пермском крае — 15,5 и 15,8% соответственно. Для регионов этого типа были характерны сокращение доли НДФЛ в доходах бюджета и сокращение удельного веса налога на прибыль, за исключением Томской области. В бюджетах всех рассматриваемых субъектов РФ сократилась доля налога на доходы физических лиц. Для Омской и Нижегородской областей был характерен рост налоговых поступлений, связанных с существенным увеличением доли (и объема) поступлений от акцизов на нефтепродукты. Межбюджетные трансферты как инструмент влияния на доноровЗа 2006-2015 гг. доля федеральных налогов и сборов, поступающих в консолидированный бюджет регионов, в большинстве регионов-доноров сокращалась (рис. 7). В этот период доля межбюджетных трансфертов в доходах большинства этих регионов, напротив, росла (рис. 8).

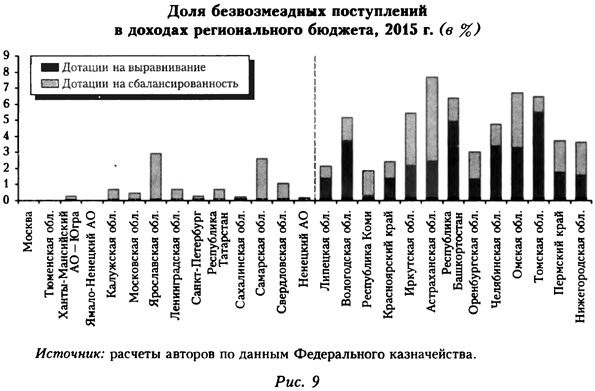

В ряде регионов перераспределение налогов в пользу федерального бюджета компенсировалось увеличением удельного веса трансфертов в их бюджете. Частично это было связано с сильными переговорными позициями региональных элит (Республика Татарстан и Челябинская область), а частично — с изменением состава политической команды, руководящей субъектами РФ (Республика Башкортостан, Свердловская и Самарская области). Особая ситуация характерна для Ярославской и Московской областей, которые были регионами — лидерами по темпам роста налоговых поступлений, но в последнее время стали получать значительные объемы трансфертов. Для трех субъектов РФ (Красноярский край, Иркутская и Астраханская области) характерно как уменьшение удельного веса федеральных налогов, зачисляемых в консолидированный региональный бюджет, так и сокращение доли безвозмездных поступлений в бюджете. Наиболее ярко использование межбюджетных трансфертов как инструмента влияния на доноров иллюстрирует ситуация с предоставлением дотаций (особенно на поддержку мер по обеспечению сбалансированности бюджетов11), отраженная на рисунке 9. Видно, что дотации на сбалансированность предоставляются и регионам-донорам, не имеющим права получать дотации на выравнивание, и регионам, утратившим статус донора. Отсутствие четкого основания для предоставления дотаций на сбалансированность позволяет рассматривать данные дотации в качестве инструмента дискреционного характера, то есть зависящего от иных, не бюджетных причин. Сама сущность дотаций размывается тем, что регионы, практически не получающие дотации на выравнивание, могут получать дополнительно значительные объемы дотаций на сбалансированность (Иркутская, Астраханская и Омская области).

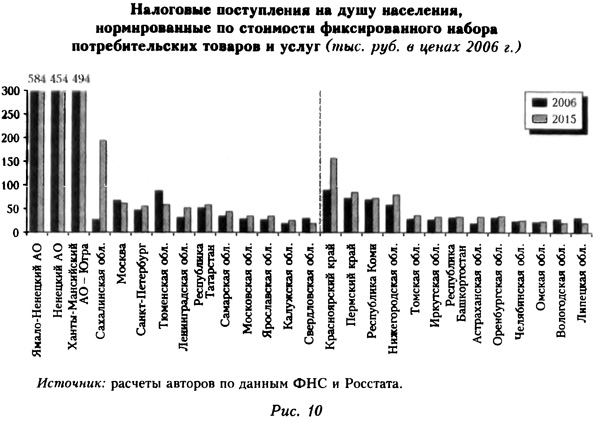

Представленный анализ регионов-доноров позволяет еще раз обратиться к самому определению донорства. На рисунке 10 показано, что несмотря на рост и значительный объем налоговых поступлений на душу населения в Красноярском и Пермском краях, Республике Коми и Нижегородской области, эти регионы выбыли из группы доноров и получают дотации на выравнивание, при том что их налоговый потенциал выше, чем у некоторых регионов из группы сохранивших статус доноров. Следовательно, отнесение регионов к категории доноров становится еще более условным и свидетельствует о том, что первоначально заявленные критерии отнесения регионов к группе доноров не отражают реальную сущность этого понятия. А последующая политика выравнивания и повышения бюджетной сбалансированности искажает картину состояния региональных бюджетов. Все это препятствует созданию правильных налоговых стимулов у наиболее обеспеченных регионов.

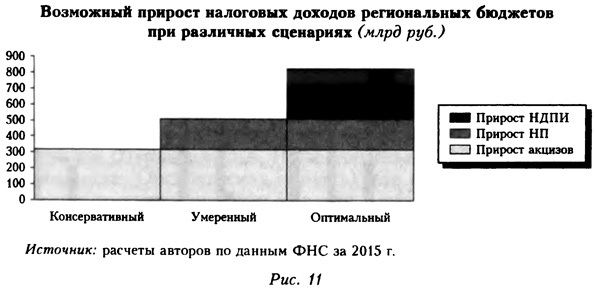

Возможные пути повышения финансовой самостоятельности регионовВ последние 15 лет проводилась планомерная централизация доходных источников в федеральном бюджете, что негативно сказывалось на финансовой автономии регионов, особенно ресурсодобывающих. Поскольку проведенный анализ показал, что потенциальных регионов-доноров могло быть значительно больше, чем нынешние 14, имеет смысл рассмотреть варианты возвращения части налоговых поступлений в консолидированные бюджеты субъектов РФ, увеличив тем самым количество финансово независимых регионов. Мы выделяем три сценария перераспределения налоговых доходов между федеральным центром и регионами. Консервативный: передать на региональный уровень налоговые поступления от акцизов на табачные изделия (50%)12 и на алкогольную продукцию с объемной долей этилового спирта свыше 9% (100%). Умеренный: передать на региональный уровень акцизы в соответствии с консервативным сценарием, а также 3% ставки налога на прибыль, зачисляемых в федеральный бюджет. Оптимальный: передать на региональный уровень акцизы и налог на прибыль в соответствии с умеренным сценарием, а также 30% налога на добычу полезных ископаемых в виде нефти13 (за исключением Ханты-Мансийского автономного округа). Расчеты по данным сценариям осуществлялись на основе данных Федерального казначейства РФ, а также Федеральной налоговой службы. Базовый год для проведения расчетов — 2015-й. В результате реализации консервативного сценария региональные бюджеты могли бы получить дополнительно 318 млрд руб.: 190 млрд — прирост доходов от акцизов на табачные изделия, 128 млрд — от акцизов на крепкую алкогольную продукцию (рис. 11). При этом акцизы на табак предлагается распределять между регионами пропорционально численности взрослого населения, а акцизы на крепкий алкоголь — по утвержденной Минфином схеме (20% — по объему розничных продаж на территории субъекта, 80% — по производству)14. Такое распределение достаточно равномерно, при этом поступления от акцизов — надежный и стабильный источник доходов и позволяют увеличить диверсификацию доходной базы региональных бюджетов. Количество регионов, где налоговые и неналоговые доходы без учета безвозмездных поступлений превысили бы бюджетные расходы, увеличится при данном сценарии с 5 до 6: к Москве, Ленинградской области, Ненецкому АО, Тюменской и Сахалинской областям добавился бы Санкт-Петербург.

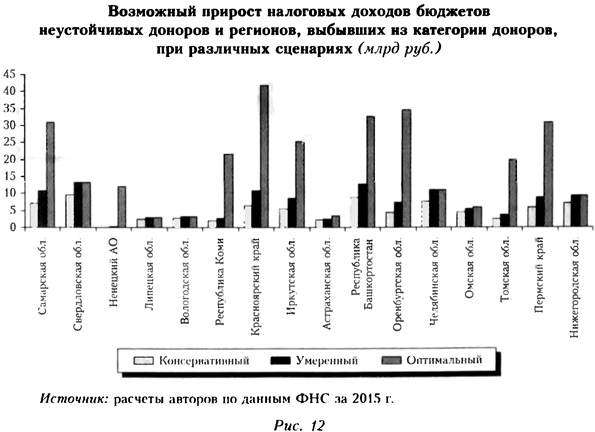

При реализации умеренного сценария региональные бюджеты могли бы получить дополнительно 508 млрд руб., что на 190 млрд руб. превышает прирост доходов по консервативному сценарию (за счет возвращения 3% ставки налога на прибыль в региональные бюджеты). При этом количество регионов, в которых доходы без учета межбюджетных трансфертов превысили бы расходы, увеличится до 7 (за счет Ханты-Мансийского округа). В результате реализации оптимального сценария региональные бюджеты получили бы дополнительно 820 млрд руб., что на 312 млрд руб. больше, чем при умеренном сценарии (за счет зачисления 30% НДПИ на нефть в региональные бюджеты). Количество регионов, где доходы без учета безвозмездных поступлений превысили бы бюджетные расходы, увеличится при данном сценарии с 7 до 15 (за счет Республики Коми, Башкортостана, Татарстана, Удмуртии, Оренбургской области, Пермского края, Ямало-Ненецкого АО и Томской области). Особый интерес в случае реализации вышеуказанных сценариев представляет динамика налоговых доходов в неустойчивых регионах-донорах и регионах, утративших за последнее десятилетие статус доноров по официальному критерию. На рисунке 12 показано, что наибольший прирост при оптимальном сценарии получат ресурсодобывающие регионы — Красноярский край (41,7 млрд руб.), Оренбургская область (34,6 млрд), Республика Башкортостан (32,7 млрд), Пермский край (31 млрд), Самарская область (31 млрд), Иркутская область (25,3 млрд), Республика Коми (21,7 млрд), Томская область (19,9 млрд руб.). Из нересурсных регионов при реализации умеренного или оптимального сценариев существенно смогут выиграть Свердловская (13,4 млрд руб.), Челябинская (11 млрд) и Нижегородская (9,3 млрд руб.) области. Результаты расчетов свидетельствуют о том, что при наличии политической воли увеличить налоговые доходы ресурсодобывающих регионов можно за счет НДПИ. Кроме того, передача дополнительных доходов от акцизов и налога на прибыль в региональные бюджеты позволит вернуть регионам утраченный статус донора и вывести их из числа получателей дотаций.

Федеральный бюджет при реализации любого из трех сценариев потеряет значительно меньше указанных сумм, поскольку, наряду с сокращением части налоговых доходов появится возможность сократить дотации на выравнивание бюджетной обеспеченности, а также уровень софинансирования расходных обязательств субъектов РФ из федерального бюджета в виде отдельных субсидий. По нашим расчетам, в случае реализации оптимального сценария, при котором регионы дополнительно получат 820 млрд руб., федеральный центр потеряет не более 300 млрд руб. Количество регионов-доноров, составляющих основу бюджетной системы России, за последние десять лет существенно сократилось. К причинам такого сокращения относятся экономические кризисы последних лет, структурные проблемы экономики регионов, изменение конъюнктуры рынков экспортируемых товаров, оптимизация налоговых платежей в региональные бюджеты крупнейшими налогоплательщиками. Однако основной причиной стала централизация доходных источников (особенно рентных) на федеральном уровне. Этот процесс позволяет увеличивать доходы федерального бюджета, но повышает риски для всей бюджетной системы в случае экономических шоков. Регионы-доноры не имеют права получать дотации на выравнивание, но многие из них на протяжении последних лет получали дотации на сбалансированность и иные трансферты (Самарская, Ярославская, Московская и Калужская области), что размывает как саму сущность института регионов-доноров, так и целевую функцию инструмента дотаций. Наше исследование показало, что группа доноров де-факто могла быть больше за счет возвращения в ее состав регионов, которые обладают существенным налоговым потенциалом (Пермский край, Нижегородская область, Республика Башкортостан, Оренбургская область) или где устойчиво растут налоговые поступления, значительная часть которых изымается в пользу федерального центра (Красноярский край, Иркутская область, Республика Коми). 1 Подробнее о политике бюджетного выравнивания в теории и на практике, ее преимуществах и недостатках, а также о ее связи с горизонтальной конкуренцией между территориями, бюджетными расходами и налогообложением см.: Bird, Smart, 2002; Boadway, 2004; Bucovetsky, Smart, 2006; Silva, 2017. 2 О сходствах и различиях австралийской и канадской моделей выравнивания, а также об особенностях выравнивания в этих государствах см.: Вё1апс1, Lecours, 2010; 2016. 3 Подробнее о программе выравнивания в Германии (Länderfinanzausgleich) и последних связанных с ней реформах см.: Baskaran et al., 2017. 4 О российской системе выравнивания и стимулах, которые она создает, см.: Freinkman et al., 2011. 5 Дотации в России регулируются ст. 131 Бюджетного кодекса РФ и постановлением Правительства РФ от 22.11.2004 № 670 (ред. от 27.12.2016) «О распределении дотаций на выравнивание бюджетной обеспеченности субъектов Российской Федерации». 6 См. статью 22 закона № 9-ФЗ «О федеральном бюджете на 1994 год» от 01.07.1994. 7 Так, с 2006 г. в методику распределения дотаций на выравнивание бюджетной обеспеченности субъектов РФ (утвержденная постановлением Правительства РФ от 22.11.2004 № 670) изменения вносились десять раз. 8 Доля акцизов на нефтепродукты, зачисляемая в бюджеты субъектов РФ, была увеличена с 40 до 100% в период кризиса 2008 г., а затем несколько раз менялась в 2012-2014 гг. 9 Подробнее об оптимизации платежей по налогу на прибыль предприятиями черной металлургии в 2008-2013 гг. см.: Поварова, 2014. 10 В связи со значительным ростом добычи углеводородных ресурсов за последние 10 лет структура экономики всех трех рассматриваемых регионов существенно изменилась: доля добычи полезных ископаемых выросла в несколько раз (от 4 раз в Красноярском крае до 8 раз в Астраханской области), а НДПИ стал основным налогом (в 2015 г. составлял более 35% общих налоговых поступлений на территории этих регионов). Соответственно доля налога на прибыль в общих налоговых поступлениях (в бюджеты всех уровней) сократилась. 11 Дотации на поддержку мер по обеспечению сбалансированности бюджетов субъектов РФ появились в 2010 г. как временная мера, направленная на борьбу с кризисом в регионах, однако существуют до сих пор. 12 Российская практика налогообложения табачной отрасли не вполне соответствует лучшим мировым практикам. Во многих федеративных государствах (США, Канада, Австралия) поступления от налогообложения табачных изделий зачисляются как в федеральный, так и в региональные бюджеты. 13 Рассматривались другие возможные ставки отчисления НДПИ (нефть) в региональные бюджеты (5, 10, 20%), однако расчеты показали, что наибольшее количество потенциальных регионов-доноров становятся финансово самостоятельными при ставке 30%. НДПИ (газ) не рассматривался как дополнительный источник доходов региональных бюджетов, поскольку газовые месторождения (в отличие от нефтяных) сконцентрированы в ограниченном числе субъектов РФ, и только три региона могут существенно выиграть от перераспределения НДПИ (газ) ЯНАО, Оренбургская и Астраханская области. 14 Письмо Минфина России от 15.05.2017 № 03-13-05 29159. Список литературы / ReferencesКузнецова О. (1999). Баланс финансовых потоков между центром и регионами Федеральный бюджет и регионы. Опыт анализа финансовых потоков Под ред. А. Лаврова. М.: Диалог-МГУ. С. 12 34. [Kuznetsova О. (1999). Balance of financial flows between the center and the regions. In: A. Lavrov (ed.). The fede ral budget and the regions. Experience in analyzing financial flows. Moscow: Dialog-MGU, pp. 12 34. (In Russian).] Поварова А. (2014). Взаимоотношения металлургических комбинатов с бюджетом: долги растут, налоги падают // Экономические и социальные перемены: факты, тенденции, прогноз. «N? 6. С. 159 — 182. [Povarova А. (2014). Relationship between metallurgical works and the budget: debt increases, taxes decline. Ekonomicheskiye і Sotsialnyye Peremeny: Fakty, Tendentsii, Prognoz, No. 6, pp. 159 — 182. (In Russian).] Ambrosanio M., Bordignon M. (2006). Normative versus positive theories of revenue assignments in federations. In: E. Ahmad, G. Brosio (eds.). Handbook of fiscal federalism. Cheltenham, UK; Northampton, MA: Edward Elgar, pp. 306—338. Baskaran Т., Feld L., Necker S. (2017). Depressing dependence? Transfers and economic growth in the German states, 1975—2005. Regional Studies, Published online: 19 Jan. DOI: 10.1080/00343404.2016.1255318. Bauer A. et al. (2016). Natural resource revenue sharing. New York: Natural Resource Governance Institute. Böland D., Lecours A. (2010). Federalism and fiscal policy: The politics of equalization in Canada. Publius: The Journal of Federalism, Vol. 40, No. 4, pp. 569—596. Beland D., Lecours A. (2016). Canada's equalization policy in comparative perspective (IRPP Insight No. 9). Montreal: Institute for Research on Public Policy. Bird R. (2010). Subnational taxation in developing countries. A review of the literature. World Bank Policy Research Working Paper, No. 5450. Bird R., Smart M. (2002). Intergovernmental fiscal transfers: International lessons for developing countries. World Development, Vol. 30, No. 6, pp. 899 — 912. Boadway R. (2004). The theory and practice of equalization. CESIfo Economic Studies, Vol. 50, No. 1, pp. 211-254. Bucovetsky S., Smart M. (2006). The efficiency consequences of local revenue equalization: Tax competition and tax distortions. Journal of Public Economic Theory, Vol. 8, No. 1, pp. 119-144. Freinkman L., Kholodilin K., Thiessen U. (2011). Incentive effects of fiscal equalization. Eastern European Economics, Vol. 49, No. 2, pp. 5—29. Silva E. (2017). Tax competition and federal equalization schemes with decentralized leadership. International Tax and Public Finance, Vol. 24, pp. 164 —178.

|

|||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка