Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

География и структура банковского сектора: тенденции в мире и в России |

|

Агеева С.Д. Пространственная и организационная структура банковского сектора во всем мире меняется под влиянием технологических новшеств и регуляторных воздействий со стороны отдельных государств и международных регулирующих органов (Tickeil, 2000). Исследования этой структуры часто проводятся с позиций синтеза региональной экономики и финансовой географии. Такой подход, например, используется при определении оптимальной банковской структуры (Lin et al., 2009). Акцент можно делать и на исследовании сложных взаимодействий, учитывающих структуру и плотность пространственных финансовых связей (Udell, 2009; Tickell, 2000; Papi et al., 2015). Все эти исследования показывают, что географический фактор по-прежнему оказывает существенное воздействие на функционирование банков, несмотря на развитие средств связи и интернет-технологий (Papi et al., 2015). Интерес к теме вырос после глобального финансового кризиса 2008-2009 гг., когда проявились уязвимость и сильная взаимозависимость финансовых систем в разных географических регионах. Это привело к изменению пространственной структуры банковского сектора, причем по-разному в различных странах. Преобладающим стал процесс консолидации банковского сектора, его концентрации и укрупнения, уменьшения общего количества банков и филиалов с одновременным расширением географии филиальной сети некоторых крупных банков. В результате снижается степень локальности, то есть относительное количество и значение местных региональных, часто небольших банков, по сравнению с деятельностью офисов внешних для региона банковских сетей. Значительно увеличивается среднее расстояние между головными офисами банков и их филиалами и подразделениями. Впрочем, этот процесс протекает по-разному в разных странах и регионах. Значение имеют множество национальных и локальных факторов, особенности проводимой государствами политики в этой сфере (Affinito, Piazza, 2009; Wöjcik, MacDonald-Korth, 2015). Трансформация пространственной структуры банковского сектора влияет на обслуживание им других секторов экономики, на характер конкуренции среди банков, взаимоотношения банков и клиентов, доступность кредитования, особенно для малых и средних предприятий, и в итоге — на развитие экономики отдельных регионов. В данной статье мы проанализируем тенденции в изменении структуры и географии банковского сектора страны, которые влияют на его возможности соответствовать потребностям экономики и способствовать ее развитию. Географическое расстояние и его влияние на бизнес региональных банковВ литературе по географии финансов подчеркивается, что местные банки, имеющие головной офис в одной географической локации со своими клиентами, обладают важными особенностями по сравнению с офисами банков, штаб-квартиры которых расположены в отдаленных от данной локации финансовых центрах. Поэтому выделяются три типа расстояния — между клиентом и офисом банка, между офисами разных уровней в иерархической структуре банка и между офисами конкурирующих банков. Расстояние между банком и клиентами (операционное расстояние) остается важным фактором, именно это с 1980-х годов побуждало банки формировать разветвленные сети филиалов и офисов при ослаблении регуляторных ограничений государства на создание банковских филиалов — например в США с 1994 г. (Riegle-Neal Interstate Banking and Branching Efficiency Act). Это позволяет крупным банкам выигрывать на экономии от масштаба и на близости к клиентам, поэтому рост концентрации в банковском секторе и уменьшение числа банков при росте числа банковских подразделений стали почти повсеместной тенденцией. Близость к потенциальным клиентам позволяет сокращать информационные и транспортные издержки на их привлечение и заключение контрактов. Если банки могут провести ценовую дискриминацию по месторасположению заемщика, то они дополнительно выигрывают, если нет — то выгоды от меньших издержек достаются клиентам. Исследования (в основном на материале США и европейских стран) показывают, что средняя близость между клиентами и банками, измеряемая, например, количеством банковских офисов на единицу площади или на количество жителей, положительно влияет на доступность кредитования, развитие региональной экономики и склонность фирм к инновациям. Впрочем, в ряде исследований такой связи не выявлено. Экономия на расходах, связанных с содержанием офисов, актуальная в кризисные времена, и развитие новых технологий ограничивают процесс расширения банковских сетей. В результате в Европе после длительного периода роста с 2009 г. число офисов банков стало снижаться, в том числе как реакция на мировой финансовый кризис (Papi et al., 2015; W6jcik et al., 2017). В России на процессы пространственной трансформации банковского сектора в последние 25 лет оказывали влияние его переходный характер, усиливающаяся ресурсная ориентация экономики страны, а также рост государственного вмешательства в экономику. Эпоха возникновения банковской системы и быстрого роста числа банков сменилась в середине 1990-х годов процессами концентрации в соответствии с мировыми тенденциями, но при активной политике ЦБ РФ по ужесточению требований к банкам и в условиях роста государственного влияния в секторе. Сокращение числа банков продолжается. С 2009 г. вновь (как и после кризиса 1998 г.) сокращается и число филиалов — обособленных подразделений банков с наиболее полным перечнем функций, в том числе за счет снижения ранга до офисов (рис. 1). Так проявляются процессы консолидации и концентрации в секторе.

ЦБ РФ публикует информацию об общем количестве банковских офисов с 2004 г. В общем числе офисов велика доля подразделений Сбербанка РФ. В стране долгое время шел процесс насыщения банковскими подразделениями, тенденция к сокращению общего числа офисов коснулась нашей страны с запозданием, и только с началом кризиса 2014 г. рост числа офисов окончательно сменился его стремительным сокращением (рис. 2), хотя число офисов Сбербанка стало сокращаться значительно раньше. Хронология процесса концентрации в России: с 1995 г. — сокращение числа банков, с 2009 г. — сокращение числа филиалов, с 2014 г. — сокращение общего числа офисов.

До 2014 г. можно говорить о сокращении среднего расстояния между клиентами и банковскими офисами. В этот период роста экономики увеличивались активы банков, объемы вкладов и кредитов, как в абсолютном выражении, так и относительно ВВП (за исключением небольшого снижения в 2009-2010 гг.), чему рост насыщенности банковскими подразделениями, несомненно, способствовал. К этому вел процесс концентрации как населения, так и бизнеса, в том числе банковского, в крупных городах, особенно в Москве, где стремились обосноваться головные офисы крупных компаний страны (Агеева, Мишура, 2017). Клиенты и банки и по этой причине становились ближе друг к другу. С 2014 г. тенденция сменилась на противоположную. Идет рост среднего операционного расстояния, но еще неясно, насколько в итоге тенденция будет сильной и какими будут ее последствия. Очевидно, что в стране с большой площадью и инфраструктурной отсталостью снижение числа банковских офисов нежелательно. Другое важнейшее в географии финансов понятие — расстояние между офисами разных уровней в иерархической структуре банка, особенно между офисом, где происходит общение с клиентами, и головным офисом Сфункциональное расстояние). Ярко выраженным трендом во всем мире, сопровождающим процесс концентрации в банковском секторе, стала географическая концентрация головных контор банков в крупных финансовых центрах. Банки размещают головные офисы в крупных городах и густонаселенных регионах, чтобы получить преимущества от тесного общения с клиентами и друг с другом, с квалифицированной рабочей силой и государственными органами, доступ к информации, лучшим технологиям, бизнес-услугам и транспорту. В результате расстояния «сжимаются» для всех обитателей финансовых центров, но возрастают расстояния между головными офисами банков и их филиалами и подразделениями в других регионах. В литературе о влиянии расстояний на банковскую деятельность указывается на важность для банков информации о заемщиках и противопоставляются два ее типа — «жесткая» и «мягкая». Первая означает легко передаваемые и хранимые количественные сведения о заемщиках, вторая — субъективные знания и ощущения работников банка от конкретного и длительного общения с заемщиками, знание локальных особенностей. Для сбора, передачи и использования жесткой информации не важны расстояния, а для мягкой информации требуется личное взаимодействие всех участников процесса кредитования, которое более интенсивно и эффективно при небольших расстояниях. Считается, что крупные заемщики, имеющие длительную и известную историю, кредитуются с большим использованием жесткой информации, а более мелкие и новые предприятия кредитуются на основе мягкой информации. Для использования мягкой информации важно, чтобы работающий с ней сотрудник банка сам принимал решение о выдаче кредита клиенту и нес за это ответственность, ведь такую информацию трудно передать на другой иерархический уровень, тем более на расстоянии. Иначе нет стимула работать с мягкой информацией или возникнут стимулы использовать ее не в интересах банка (проблема принципала—агента). Поэтому крупные банковские сети извлекают выгоды от эффекта масштаба и диверсификации, но хуже используют мягкую информацию о клиентах и местных особенностях. Соответственно небольшие банки, где решения принимаются «на местах», имеют преимущества в использовании мягкой информации и лучше подходят для работы с мелким и средним бизнесом (Udell, 2009; Behr et al., 2013; Papi et al., 2015). При концентрации головных офисов крупных банков в финансовых центрах информационная асимметрия и издержки взаимодействия и контроля между штаб-квартирами банков и их офисами «на местах», в других регионах, существенно возрастают. Большие расстояния между головными офисами банков приводят к отстраненности руководства и работников офисов банка от нужд и особенностей местной экономики, культуры и т.п. Это приводит к смещению предпочтений банков в сторону кредитования клиентов, близких к головному офису, часто это головные офисы крупных компаний нефинансового сектора. А доступ к кредитованию менее крупных, локальных и новых фирм в отдаленных от финансового центра регионах ухудшается. Эти теоретические соображения нашли достаточно подтверждений в эмпирических работах (Alessandrini et al., 2009; Lin et al., 2015; Papi et al., 2017). Так, в регионах с низкой степенью локализма банковского сектора (где мало местных банков, много офисов банков с отдаленными штаб-квартирами) у фирм, особенно небольших, хуже доступ к кредитам и долгосрочным отношениям с банками, они внедряют меньше инноваций и хуже развиваются. В этом случае банковские офисы ориентированы скорее на привлечение средств в регионах, по соображениям диверсификации и ликвидности направляя финансовые потоки из периферии в центр, особенно в периоды кризисов. Большие расстояния между офисами и штаб-квартирой банка составляют проблему и для самих банков: в результате, расширяясь, банки стремятся открывать больше офисов там, где географическое (а также культурное, политическое и т.п.) расстояние от головного офиса меньше (Papi et al., 2015). Это накладывает некоторые ограничения на общую тенденцию роста функционального расстояния. Все изложенное актуально для России более, чем для какой-либо другой страны. Банковский сектор страны стремится концентрироваться даже не в крупных городах, а почти исключительно в Москве. В 2004 г. доля российских банков, имеющих головные офисы в Москве, превысила 50%. Другого сопоставимого финансового центра в стране нет — даже в Санкт-Петербурге менее 5% банков страны. Эта сверхконцентрация в итоге объясняется столичным положением Москвы в условиях концентрации в городе политической власти, государственных органов управления и рентных доходов. В регионах помимо Москвы и Московской области деятельность московских банков играет большую роль. Так, в 2017 г. только 13% всех банковских офисов представляли местные банки, а остальные 87% — офисы банков из других регионов, преимущественно из Москвы (причем 50% составляли подразделения Сбербанка России). В 12 регионах страны совсем нет местных региональных банков, и эта цифра постоянно растет. Однако роль московских банков в других регионах можно оценить не только по числу офисов. В начале 2009 г. (с этого года есть данные) только 15% всего объема задолженности по кредитам юридических лиц в регионах (кроме Москвы и Московской области) составляла задолженность местным региональным банкам. В среднем 10-30% кредитов было получено из банков того же федерального округа (в банках своего и соседних регионов) по разным федеральным округам (ФО), кроме ЦФО, где большая часть кредитов получена в московских банках, то есть в банках ЦФО. К началу 2017 г. ситуация усугубилась: теперь только 7,5% всего объема задолженности по кредитам юридических лиц в регионах (кроме Москвы и Московской области) составляла задолженность местным региональным банкам. Также меньше кредитов получено из банков того же федерального округа (в банках своего и соседних регионов) — в среднем 1,5-15%, кроме ЦФО. Кредитованием населения по всей стране тоже занимаются в основном московские банки: в 2016 г. они выдали 90% кредитов, полученных населением вне Москвы. Только 3-14% кредитов (по разным ФО) население получило из банков, зарегистрированных в своем ФО (кроме ЦФО). В 2015 г. картина примерно такая же, за предыдущие годы данных нет. Большую часть (около 90%) кредитной деятельности в регионах осуществляют московские банки. Учитывая размеры страны, расстояния между московскими головными офисами и региональными подразделениями банков очень значительны. Так что большое и увеличивающееся функциональное расстояние — реальность для большинства российских заемщиков. Еще один важный в географии банковского сектора тип расстояния — между офисами конкурирующих банков. Близость банков друг к другу влияет на их рыночную власть и поведение, однако в вопросе о том, как именно это происходит, мнения расходятся. Исследования показывают, что банки активно стремятся концентрироваться в одних локациях (городах, районах, улицах), а также открывать офисы там, где их открыли другие банки, но до определенного предела (Papi et al., 2015). Все это указывает на наличие выгод такого поведения (от общения и доступа к клиентам, информации, рабочей силе, бизнес-услугам, органам власти, инфраструктуре), но приводит к уменьшению расстояния между конкурирующими банками. Близость конкурентов должна усиливать конкуренцию, тем самым снижая процентные ставки по кредитам и не позволяя банкам дискриминировать заемщиков по их местоположению. В то же время банки могут быть менее заинтересованы в работе с мягкой информацией, в инвестициях в долгосрочные отношения с заемщиками, ведь последние могут легко сменить банк. Расположение банков рядом друг с другом и простота смены банка может притягивать неблагонадежных заемщиков и повышать моральный риск. Понимая это, банки могут ужесточить условия получения кредитов, а также вступить в скрытый сговор. В других случаях близкое расположение конкурентов может побудить банки активнее строить долгосрочные отношения, добывать мягкую информацию о местных клиентах, пытаясь тем самым привязать их к себе особыми методами клиентоориентированной политики. Если рядом присутствуют местные банки-конкуренты, то к такому поведению (в общем для них менее характерному) могут склоняться и офисы банковских сетей с отдаленными штаб-квартирами. Вывод исследователей следующий: возможны два сценария в зависимости от преобладающего типа банков-конкурентов (Presbitero, Zazzaro, 2011). Первый: в локации скапливаются близко друг к другу офисы банков с отдаленными штаб-квартирами. Конкуренция между ними приводит к ужесточению условий для мелких, новых и неизвестных местных фирм из-за отсутствия стимулов к изучению их особенностей и использованию мягкой информации (ведь клиенты могут уйти к конкурентам). Второй сценарий: рядом расположены преимущественно местные небольшие банки, пытающиеся привлечь заемщиков на основе долгосрочных отношений и знаний о местных клиентах, поэтому ситуация обратная. В России географическое расстояние неизменно увеличивается: банки и их офисы концентрируются прежде всего в Москве, затем в нескольких крупных городах, причем часто офисы разных банков находятся буквально в соседних зданиях. Эта тенденция усугубляется и сочетается с вытеснением местных банков московскими банковскими сетями. Поэтому следует предположить, что в регионах страны ситуация развивается по первому сценарию: конкуренция между расположенными рядом офисами московских банков не приводит к улучшению условий кредитования для местных небольших заемщиков. Горизонтальные связи в географии российского банковского сектораГеографию банковского сектора дополнительно иллюстрирует картина горизонтальных связей в российской банковской системе. Теоретически, банки, имеющие сеть офисов в соседних ближайших регионах, носят черты небольших локальных банков и крупных банковских сетей, выступая промежуточным вариантом между ними. Они сочетают относительно небольшое операционное и функциональное расстояние и ориентацию на местную экономику, характерные для небольших региональных банков, с преимуществами в реализации эффектов масштаба и диверсификации, свойственных банковским сетям. Количественный анализ банковских связей поможет провести соответствующую типологизацию регионов. Филиальная сеть региональных банков строится преимущественно в рамках каждого федерального округа. Мы выделяем следующие группы регионов. Регионы, ориентированные на финансовые потоки из Москвы и в МосквуБольшинство регионов имеют очень мало собственных банков с офисами в других регионах или не имеют их совсем. Регионы, в которых развивается местная банковская сетьМожно выявить относительно замкнутые региональные банковские системы, то есть регионы, в которых невелико число подразделений внешних банков. Склонность иметь больше банковских подразделений в регионах своего ФО и в соседних регионах характерна для Татарстана и в меньшей мере — для Сибирского и Южного ФО. Республика Татарстан — привлекательный регион для внешних банков из своего ФО. Региональные банки Татарстана и Самарской области присутствуют во всех субъектах своего федерального округа. Одним из факторов относительно автономной банковской группы в Татарстане стало наличие влиятельных национальных элит (Агеева, Мишура, 2017). Этот фактор оказывал воздействие на финансовые потоки между республикой и центром и основывался на договоре 1994 г.1 В настоящее время банковская система Татарстана трансформируется в сторону снижения ее финансовых связей из-за ликвидации ряда банков, прежде всего Татфондбанка, имевшего филиалы во многих субъектах РФ. В 36 регионах присутствуют банки с единичными подразделениями в близлежащих регионах, но не имеющие или имеющие очень мало филиалов в остальных частях страны. Однако в целом тенденцию банков образовывать подразделения в соседних регионах нельзя назвать ярко выраженной. Региональные банки с национальной филиальной сетьюМожно выделить особый тип субъектов федерации, в которых местные банки имеют представительства разного уровня практически во всех регионах страны: Костромская, Самарская, Амурская области, г. Санкт-Петербург. К таким банкам относятся Совкомбанк (г. Кострома), Русфинансбанк (г. Самара, дочерняя компания ПАО РОСБАНК), Банк Восточный (Амурская область). При анализе деятельности и истории этих банков становится понятно, что они региональны только по своему происхождению и месту регистрации, а по сути, это такие же банковские сети, как московские банки. Так, некоторые из них имеют широкую сеть офисов почти по всей стране, а не только в своем и соседних регионах, как было бы характерно для регионального банка. Например, Совкомбанк из Костромы, Банк Восточный из Благовещенска и Русфинансбанк из Самары имеют подразделения почти во всех регионах за исключением СКФО и некоторых малых республик. Из этих трех банков только Восточный имеет более развитую сеть офисов на Дальнем Востоке, а остальные очень активны в Москве, хоть там и не зарегистрированы. Налицо отсутствие ориентации на местный малый и средний бизнес, вместо этого акцент делается на кредиты и депозиты населения (например, Совкомбанк, Банк Восточный), автокредиты (Русфинансбанк), ценные бумаги и рынок МБК (Совкомбанк). Владельцами этих банков выступают различные структуры со штаб-квартирами в Москве или физические лица-москвичи. Другим примером может быть региональный банк из Новосибирска БКС, который также имеет разветвленную филиальную сеть, присутствуя в 40% регионах страны. Цель деятельности этого банка — расчетное обслуживание брокерского бизнеса крупнейшего российского брокера — компании «Брокеркредитсервис». Часть региональных банков с обширной филиальной сетью в других регионах региональны лишь формально, на деле представляя собой банковские сети с удаленными от большинства своих клиентов и офисов штаб-квартирами. Финансово замкнутые регионыВыделим две подгруппы регионов. В первую входят регионы, имеющие свои банки, ориентированные на сугубо локальный бизнес без филиальных сетей, но принимающие подразделения различных иногородних банков. Вторая группа — это регионы, ориентированные исключительно на собственные банки. Такие финансово замкнутые регионы характерны для СКФО и некоторых малых республик других субъектов федерации. Местные банки СКФО если и имеют иногородние подразделения, то исключительно в Москве, поддерживая внешние банковские связи также главным образом с некоторыми московскими банками. Вышеупомянутые региональные сетевые банки не имеют ни одного филиала в этом округе. Так, Совкомбанк имеет подразделения во всех субъектах федерации, за исключением субъектов СКФО, Республики Мари Эл, Калмыкии и Чукотского автономного округа. Аналогичная ситуация с региональными подразделениями банков Восточный и Русфинанс: они не присутствуют в СКФО и некоторых малых республиках. Филиальная сеть банков Санкт-Петербурга также имеет исключения в субъектах республиканского статуса. Такая ситуация с дислокацией банковских подразделений не случайна, а дает основания предполагать наличие в республиках, в том числе и республиках СКФО, особых институциональных условий, препятствующих размещению там «чужих» банков. Общий вывод: горизонтальные связи в виде банковских сетей в стране слабы, часто даже у соседних регионов. Основной тип связи — с офисами московских банков в регионах страны. Анализ изменения географии банковского сектора в России показывает, что начиная с момента становления банковской системы расстояние между конкурирующими банками и операционное расстояние (до 2014 г.) уменьшались, а функциональное расстояние быстро увеличивается в связи с вытеснением региональных банков московскими. В большинстве случаев оно равно расстоянию между банковским подразделением в регионе и Москвой. В соответствии с теорией и эмпирическими исследованиями по другим странам это оказывает негативное влияние на региональное развитие, особенно на развитие средних и малых форм бизнеса в регионах. Для России этот вопрос актуален в рамках декларируемого курса на преодоление ресурсозависимости. Вопрос о возможной поддержке небольших региональных банков уже давно стоит в повестке дня2. Но действительно ли региональные банки лучше соответствуют нуждам малого и среднего бизнеса в России, чем банковские сети, особенно в отдаленных от Москвы местах (где велико функциональное расстояние)? Региональные банки и малый бизнес: российская спецификаВ России малый и средний бизнес в регионах кредитуется в подразделениях московских банков. Но данные таблицы 1 показывают, что деятельность региональных банков смещена в сторону работы с этим сегментом. На начало 2017 г. 50% всех кредитов (задолженности по кредитам), выданных региональными банками заемщикам-юрлицам своего региона, составляют кредиты малому и среднему бизнесу (для сравнения: доля кредитов малому и среднему бизнесу в регионах в целом 20%). В итоге 20% кредитов малому и среднему бизнесу выданы региональными банками своего региона (для всех видов фирм этот показатель составляет 7,5%). Это может свидетельствовать о том, что небольшим фирмам действительно легче получить кредит в местных банках. Такая ситуация наблюдается почти во всех регионах. Лидер здесь опять Татарстан: 72% кредитов малому и среднему бизнесу выдают местные банки. Акцент в деятельности местных банков в своем регионе явно смещен в сторону небольших предприятий, как и предсказывается в теории. Таблица 1 Кредитование малого и среднего бизнеса и региональные банки (вне Москвы и Московской области), 2009 и 2017 гг. (на начало года, в %)

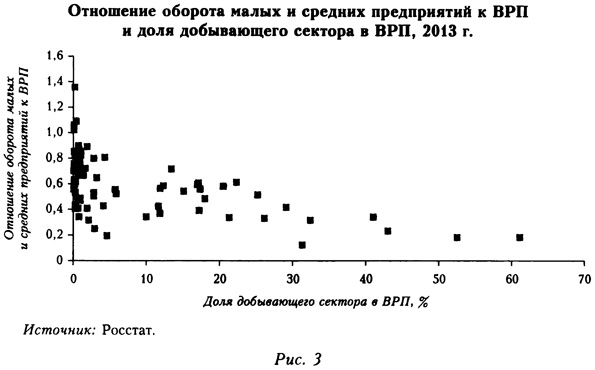

Источник: расчеты авторов по данным ЦБ РФ (http://www.cbr.ru/credit/main.asp). Из таблицы 1 следует, что с 2009 г. роль региональных банков в кредитовании всех видов бизнеса снизилась во всех регионах (с 15 до 7,5%), в том числе и в Татарстане, но практически не изменилась их роль в кредитовании малого и среднего бизнеса (22 и 20% соответственно). Малый и средний бизнес стал получать меньше банковских кредитов (27% в 2009 г. и 20% в 2017 г.), но больше кредитуется в сохранившихся региональных банках (40% в 2000 г. и 50% в 2017 г.). Заметим, что в Татарстане относительного сокращения кредитования малого и среднего бизнеса не произошло. Таким образом, в регионах относительно сокращается кредитование как малого бизнеса, так и деятельность региональных банков, а ориентация оставшихся региональных банков на малый и средний бизнес усиливается, вероятно, из-за потери других клиентов. Известно, что если для финансирования крупных, капиталоемких производств и фирм с длительной кредитной историей необходимы достаточно развитые крупные банковские сети, рынок ценных бумаг, заимствования на международном рынке капитала, то для малых и средних, новых предприятий больше подходят мелкие местные банки. Нормальное функционирование всех секторов экономики требует соответствия структуры ее финансового, в том числе банковского, сектора структуре экономики. Если структура экономики первична, то банковский сектор должен подстроиться для наилучшего обслуживания ее нужд. В случае несоответствия банковское кредитование будет недостаточным и затруднит долгосрочный экономический рост. Государственная политика может искажать оптимальную финансовую структуру (Lin et al., 2009; 2013). В этом случае развитие экономики будет искажено. Может быть, это случай России? Проблема большого расстояния между локальными офисами банковских сетей и головными офисами, затрудняющая кредитование малых и средних предприятий, особенно актуальна для России в регионах вне Москвы. Однако, возможно, такая ситуация соответствует структуре российской экономики, ведь в ней значительную роль играют крупные компании, особенно добывающего сектора, и невелика доля малого и среднего бизнеса — около 20% ВВП, что мало по меркам большинства развитых (и не только) стран. Чтобы проверить соответствие структуры банковского сектора страны структуре ее экономики» обратимся к региональным данным. Обычно вопрос оптимальной финансовой структуры обсуждается в контексте отдельных стран, однако для крупной страны с большой территорией и разнообразием региональных экономик финансовая структура должна различаться и внутри страны по разным регионам. Так» в регионах с преобладанием крупных и/или ресурсодобывающих производств закономерно ожидать меньший относительно ВРП объем банковского сектора, а также большую долю крупных сетевых банков за счет более мелких региональных банков. В регионах с большей долей мелкого и среднего бизнеса, торговли, услуг, сельского хозяйства и т. п. следует ожидать большую степень локализма банковского сектора и относительно меньший объем деятельности крупных банков. Мы проверяем это предположение на доступной региональной статистике. В качестве показателей структуры экономики регионов можно использовать долю добывающего сектора в ВРП и отношение оборота малого и среднего бизнеса к ВРП. Между этими показателями просматривается некоторая обратная зависимость, виден значительный разброс этих переменных (рис. 3).

В качестве показателей локализма банковского сектора имеющаяся статистика позволяет использовать долю региональных банков в общем числе присутствующих в регионе банков (имеющих в регионе любые виды офисов) и долю кредитов местным фирмам, выданных региональными банками. Показателем структуры банковского сектора региона может выступать доля 30 крупнейших банков страны в объемах его деятельности. Далее мы сопоставляем структуру экономики регионов и структуру их банковского сектора, используя данные по 77 регионам страны, кроме Крыма и Севастополя, Москвы и Московской области. Санкт-Петербург и Ленинградская область рассматриваются совместно. Статистика используемых переменных для 2014 г. показана в таблице 2. Мы видим значительный разброс в структуре региональных экономик и в степени локализма банковского сектора регионов, но существенно меньший разброс по степени присутствия 30 крупнейших банков. Таблица 2 Показатели банковского сектора и структуры региональной экономики

Источник: Росстат. Переменные структуры экономики ожидаемо коррелируют между собой, как и переменные структуры банковского сектора, но между этими группами показателей корреляция практически отсутствует, за исключением слабой отрицательной зависимости между ролью малых и средних предприятий в экономике и ролью 30 крупнейших банков. Переменные докализма банковского сектора не связаны со структурой экономики регионов. Включение в анализ прочих переменных структуры экономики дает такую же картину. Никаких признаков соответствия структур региональных экономик и банковского сектора нет. И в регионах с преобладанием крупных и/или ресурсодобывающих производств, и в регионах с большей долей мелкого и среднего бизнеса, и во всех прочих степень локализма банковского сектора низка, а роль крупных банков повсеместно высока. В менее развитых регионах с большей долей малых и средних предприятий, сферы услуг, сельского хозяйства доля некрупных местных региональных банков должна быть выше. В реальности такой зависимости не наблюдается. Как было отмечено выше, слабые горизонтальные связи российского банковского сектора не дают основания полагать, что малый бизнес может привлекать для своего развития финансовые потоки из смежных регионов. Более детальное рассмотрение данных позволило сделать вывод, что хотя параметры банковской системы регионов различаются и многие регионы имеют свою специфику, эти различия не связаны со структурой производства в регионе. Примером может служить Татарстан — лидер по развитию локальной банковской системы, несмотря на достаточно большую ресурсную часть экономики. Наше предположение состоит в том, что политика благоприятствования крупным сетевым банкам проводится в масштабах всей страны, и ее результаты проявляются во всех регионах, а не только и не столько в регионах с относительным преобладанием крупных и или ресурсодобывающих компаний. Такая политика, приводящая к формированию банковской системы с доминированием крупных сетевых банков, обычно с головной организацией в Москве, преимущественно государственных или со значительным государственным участием (Vernikov, 2012; 2014), имеет важные для банковского сектора последствия во всех регионах страны. Структура банковского сектора не соответствует особенностям структуры экономики регионов. Предстоит оценить, как реформа лицензирования банковского сектора, в соответствии с которой с 2018 г. требования со стороны ЦБ РФ к небольшим банкам будут ослаблены, повлияет на их кредитную политику и доступность банковских услуг для всех секторов экономики. В России за последние 15 лет сокращение числа банков и замещение региональных филиалами сетевых банков повлияли на изменение разных типов расстояний в банковском секторе. Эта ситуация соответствует процессам развития банковского сектора во многих развитых странах. При концентрации головных офисов крупных банков в финансовых центрах информационная асимметрия и издержки взаимодействия и контроля между штаб-квартирами банков и их офисами «на местах» в других регионах существенно возрастают. Увеличивающееся функциональное расстояние смещает предпочтения банков в сторону кредитования клиентов, близких к головному офису, а доступ к кредитованию менее крупных, локальных и новых фирм в отдаленных от финансового центра регионах ухудшается. Структура кредитов свидетельствует о снижении с 2009 г. роли региональных банков в кредитовании всех видов бизнеса во всех регионах, но практически не изменилась их роль в кредитовании малого и среднего бизнеса, который стал получать меньшую долю банковских кредитов, но большую долю кредитов сохранившихся к 2017 г. региональных банков. В регионах происходит относительное сокращение кредитования как малого бизнеса, так и деятельности региональных банков, а ориентация оставшихся региональных банков на малый и средний бизнес усиливается. 1 Согласно первому договору, органы власти республики получили право устанавливать собственные налоги, решать вопросы собственности на природные ресурсы, республиканского гражданства, иметь Национальный банк. В текущей редакции договора эти финансовые преференции изъяты. До 2017 г. Татарстан оставался единственным регионом, отношения которого с Москвой регулировались договором о разграничении полномочий. В текущем году действие этого договора между Россией и Татарстаном не пролонгируется, хотя национальные элиты лоббируют его продление. 2 См., например: https:/ www.gazeta.ru /business 2016 09 23/ 10211639.shtml Список литературы / ReferencesАгеева С., Мишура А. (2017). Региональная банковская система в России: тенденции и факторы пространственного распределения /V Вопросы экономики. № 1. С. 123-141. [Ageeva S., Mishura A. Regional banking system in Russia: trends and factors of spatial distribution. Voprosy Ekonomiki, No. 1, pp. 123 -141. (In Russian).] Affinito M., Piazza M. (2009). What are borders made of? An analysis of barriers to European banking integration. In: P. Alessandrini, M. Fratianni, A. Zazzaro (eds.). The changing geography of banking and finance. New York: Springer, pp. 185-214. Alessandrini P., Presbitero A. F., Zazzaro A. (2009). Geographical organization of banking systems and innovation diffusion. In: P. Alessandrini, M. Fratianni, A. Zazzaro (eds.). The changing geography of banking and finance. New York: Springer, pp. 75 108. Behr P., Norden L., Noth F. (2013). Financial constraints of private firms and bank lending behavior. Journal of Banking and Finance, Vol. 37, No. 9. pp. 3472 — 3485. Lin J., Sun X., Jiang Y. (2009). Toward a theory of optimal financial structure. World Bank Policy Research Working Paper, No. 5038. Lin J Sun X Jiang Y (2013). Endowment, industrial structure, and appropriate financial structure: A new structural economics perspective. Journal of Economic Policy Reform, Vol. 16, No. 2, pp. 109-122. Lin J. Y.f Sun X., Wu H. X. (2015). Banking structure and industrial growth: Evidence from China'. Journal of Banking and Finance, Vol. 58, pp. 131-143. Papi L., Sarno E Zazzaro A. (2015). The geographical network of bank organizations: Issues and evidence for Italy. In: R. Martin, J. Pollard (eds.). Handbook of geographies of money and finance. Cheltenam: Elgar. Presbitero A. F., Zazzaro A. (2011). Competition and relationship lending: Friends or foes? Journal of Financial Intermediation, Vol. 20, No. 3, pp. 387-413. Tickell A. (2000). Finance and localities. In: G. L Clark, M. P. Feldman, M. S. Gertler (eds). The Oxford handbook of economic geography. Oxford: Oxford University Press, pp. 230—252. Udell G. (2009). Financial innovation, organizations and small business lending. In: P. Alessandrini, M. Fratianni, A. Zazzaro (eds.). The changing geography of banking and finance. New York: Springer, pp. 15-26. Vernikov A. (2012). The impact of state-controlled banks on the Russian banking sector. Eurasian Geography and Economics, Vol. 53, No. 2, pp. 250—266. Vernikov A. (2014). "National champions" in Russia's banking services market. Problems of Economic Transition, Vol. 57, No. 4, pp. 3—25. Wojcik D., MacDonald-Korth D. (2015). The British and the German financial sectors in the wake of the crisis: Size, structure and spatial concentration. Journal of Economic Geography, Vol. 15, No. 5, pp. 1033 — 1054. Wojcik D., Knight E., O'Neill P., Pazitka V. (2017). Investment banking since 2008: The geography of shrinkage and shift. Financial Geography Working Paper Series, No. 3.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка