Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Российские предприятия весной 2020 года: реакция на пандемию COVID-19 и мнения о роли государства в экономике |

|

Кувалин Д.Б. В первой половине 2020 г. российская экономика в полной мере столкнулась с последствиями глобального кризиса, порожденного пандемией коронавируса и его последствиями - принудительной остановкой многих видов экономической деятельности, резким сокращением спроса на многие товары и услуги, падением цен на сырье и т.д. Согласно предварительным оценкам Росстата, за первые 5 мес. 2020 г. объем промышленного производства по отношению к тому же периоду 2019 г. сократился на 2,4%, грузооборот транспорта - на 3,6%, объем платных услуг населению - на 16,6%. При этом кризисные провалы в те месяцы, когда пандемия уже пришла в Россию, оказались еще более глубокими. Сокращение промышленного производства в мае 2020 г. по отношению к маю 2019 г. составило 9,6%, сокращение грузооборота транспорта - 9,5%, платных услуг населению - 39,5%. При этом в стране значительно возросло число безработных [1]. Прогнозные расчеты ИНП РАН показали, что по итогам 2020 г. спад ВВП может составить 5,3%, спад в добыче полезных ископаемых - 4,5%, в обрабатывающих производствах - 3,8% [2]. Следует отметить, что ограничения, связанные с пандемией, серьезно повлияли и на ход опроса российских предприятий, проведенного Институтом народнохозяйственного прогнозирования РАН в апреле-мае 2020 г.2 С одной стороны, приостановилась доставка писем почтой России, что не позволило провести бумажную рассылку анкет в обычных масштабах. С другой стороны, во время карантина у предприятий было меньше возможностей ознакомиться даже с уже пришедшими анкетами. В какой-то мере проблему связи с предприятиями удалось решить, резко увеличив число писем, разосланных по электронной почте, и создав респондентам возможность заполнять полученные анкеты в онлайн-режиме. В результате количественные параметры выборки оказались близки к обычным. Однако при этом резко выросла доля предприятий, ответивших на анкету впервые. Иными словами, состав участников выборки по сравнению с предыдущим опросом весьма существенно поменялся. В то же время, несмотря на изменения в выборке, подавляющее большинство тенденций, выявленных в ходе предыдущих опросов, были подтверждены и в этот раз. Это обстоятельство позволяет утверждать, что и прежние выборки респондентов, и выборка прошедшего опроса были достаточно представительными и весьма точно отражали происходившие в российской экономике процессы. Опрос российских предприятий реального сектораТаблица 1 Ответы на вопрос: «Пострадало ли Ваше предприятие от событий, связанных с пандемией коронавируса?» (сумма ответов =100%)

Опрос подтвердил, что кризисные явления, связанные с пандемией, носят фронтальный характер и прямо затрагивают подавляющее большинство сфер экономической деятельности. 73,6% опрошенных предприятий сообщили, что уже пострадали от пандемии (табл. 1). Кроме того, 80,9% предприятий указали, что из-за пандемии объем реализации их продукции сократился (табл. 2). Таблица 2 Ответы на вопрос: «Что произошло с объемом реализации Вашего предприятия?» (сумма ответов = 100%)

Так, 77,6% респондентов указали, что сократился спрос на их продукцию на внутреннем рынке, и еще 23,2% указали на сокращение спроса на внешних рынках. Кроме того, 44,6% предприятий отметили факты задержки или остановки платежей за уже поставленную продукцию (иными словами, произошел реальный всплеск неплатежей). Еще 40,8% респондентов сообщили о трудностях с выплатой налогов и 41,6% - о трудностях с выплатой заработной платы сотрудникам (табл. 3). Таблица 3 Ответы на вопрос: «С какими основными проблемами сталкивается Ваше предприятие из-за событий, связанных с пандемией коронавируса?» (сумма ответов >100%)

Как следствие, к моменту проведения опроса 38,1% предприятий уже сократили численность своих работников (табл. 4). Таблица 4 Ответы на вопрос: «Как изменилась численность Вашего предприятия в результате пандемии коронавируса?» (сумма ответов = 100%)

В современных условиях ключевую роль в борьбе с кризисом играет государство и его экономическая политика [3; 4]. В этой связи очень важно понять, как предприятия видят роль государства в экономике. Во время предыдущих кризисов всякий раз происходило увеличение доли предприятий, желавших усиления государственного вмешательства. На этот раз такого сдвига не произошло. Более того, по сравнению с предыдущим опросом примерно в два раза уменьшился удельный вес предприятий, ратующих за усиления прямого участия государства в экономике - с 19,2% в 2018 г. до 9,2% в 2020 г. (табл. 5). Конечно, отчасти такой сдвиг пропорций также может объясняться изменениями в выборке. Однако не исключено, что некоторые предприятия пришли к выводу об ограниченности возможностей государства в экономике. Таблица 5 Ответы на вопрос: «Какую роль государство должно играть в российской экономике в ближайшие несколько лет?» (сумма ответов =100%)

Похожий сдвиг произошел и в оценках, которые предприятия дали государству как собственнику. Если в 2018 г. государство в качестве более эффективного собственника признавали 23,02% респондентов, то в 2020 г. - только 13,5% (табл. 6). Таблица 6 Ответы на вопрос: «Сформулируйте, пожалуйста, Ваше отношение к государству как к собственнику предприятий?» (сумма ответов =100%)

Эффективность действий государства во время кризиса во многом зависит от уровня бюрократизма и коррупции в структурах государственной власти [5; 6]. Проведенный опрос показал, что в целом положение дел в этой сфере продолжает постепенно улучшаться, хотя в ряде частных случаев были замечены и отрицательные сдвиги. Например, заметно увеличилась доля предприятий, которые сообщили о том, что с коррупционным давлением в последние 2-3 года они практически не сталкивались. Если в 2018 г. удельный вес таких респондентов составил 48,65%, то в 2020 г. - уже 63,9%, или почти две трети (табл. 7). Таблица 7 Ответы на вопрос: «Как за последние 2-3 года изменилась степень коррупционного давления чиновников на Ваше предприятие?» (сумма ответов =100%)

Что касается сообщений о коррумпированности отдельных уровней и структур государственной власти, то были замечены некоторые неожиданности. В частности, очень заметно увеличилась доля сообщений о коррумпированности федеральных структур - с 8,54% ответов в 2018 г. до 25,60% в 2020 г. При этом значительно снизился удельный вес жалоб на коррумпированность местных администраций -с 31,71% в 2018 г. до 17,40% в 2020 г. В остальных случаях сдвиги были менее значительными, причем как положительными, так и отрицательными (табл. 8). Впрочем, не исключено, что эти сдвиги также отчасти были обусловлены увеличением доли крупных предприятий в структуре выборки. Таблица 8 Ответы на вопрос: «Какие органы государственной власти являются наиболее коррумпированными?» (сумма ответов > 100%)

Сходным образом выглядит и динамика сообщений о забюрократизированности государства. Структура ответов, отражающих общую динамику бюрократизма, несколько улучшилась. Доля сообщений о том, что сложностей в отношениях с государственной бюрократией стало больше, сократилась с 35,04% в 2018 г. до 26,20% в 2020 г. При этом с 8,55 до 13,80% возросла доля ответов об отсутствии сложностей бюрократического характера (табл. 9). В то же время частота жалоб на забюрократизированность ряда государственных структур возросла. Например, чаще стали упоминать бюрократизм федеральных структур власти, архитектурно-планировочных и землеустроительных служб, природоохранных органов и органов пожарного надзора. Таблица 9 Ответы на вопрос: «Как в последние 2-3 года на деятельности Вашего предприятия сказывался бюрократизм органов государственной власти?» (сумма отве-тов=100%)

При этом реже стали жаловаться на бюрократизм местных администраций, налоговых органов и таможни (табл. 10). Также следует отметить, что в целом ситуация с бюрократизмом в России улучшается не так быстро, как ситуация с коррупцией. Таблица 10 Ответы на вопрос: «Какие органы государственной власти являются наиболее забюрократизированными?» (сумма ответов > 100%)

Как показывает опыт предыдущих лет, одна из основных мер адаптации предприятий к кризису - сброс инвестиций. Так произошло и в этот раз: о полной остановке инвестиций сообщили 37,2% респондентов, о частичной - 31,4%. В то же время ранее запущенные инвестиционные проекты в основном доводятся до конца. В итоге при ответе на вопрос о реализации инвестиционных проектов в настоящий момент доля положительных ответов оказалась самой высокой за последние 11 лет - 59,40% (табл. 11). Таблица 11 Ответы на вопрос: «Осуществляет ли Ваше предприятие в настоящее время какие-либо производственные инвестиционные проекты?» (сумма ответов =100%)

В то же время кризис уже охладил инвестиционные намерения предприятий. Доля предприятий, намеренных осуществлять инвестиционные проекты в ближайшие 1-2 года, в 2020 г. оказалась ниже, чем в 2018-2019 гг. (табл. 12). Таблица 12 Ответы на вопрос: «Начнет ли Ваше предприятие осуществлять производственные инвестиционные проекты в ближайшие 1-2 года?» (сумма отве-тов=100%)

Однако кризис - это не единственный сдерживающий фактор инвестиционных намерений российских предприятий. Еще один важный фактор - величина процентной ставки по кредитам. Данные опроса показали, что 40,4% предприятий твердо намерены увеличивать свои инвестиции при снижении ставки процента (табл. 13). Это означает, что более мягкая процентная политика Банка России действительно может привести к значимому всплеску инвестиций. Таблица 13 Ответы на вопрос: «Будет ли Ваше предприятие инвестировать больше, если снизятся ставки по банковским кредитам?» (сумма ответов =100%)

Экономический кризис обычно приводит к обострению конкуренции на рынках, и данные проведенного опроса в целом подтверждают это правило. В частности, при ответе на вопрос о конкуренции со стороны иностранных производителей доля предприятий, сообщивших о ее росте, увеличилась с 15,24% в 2016 г. и 19,05% в 2018 г. до 25,40% в 2020 г. (табл. 14). Таблица 14 Ответы на вопрос: «Как Вы оцениваете конкуренцию со стороны производителей из дальнего зарубежья на Вашем рынке в настоящее время?» (сумма ответов =100%)

Также предприятия стали чаще сообщать и росте конкуренции со стороны производителей из постсоветских стран. Удельный вес таких сообщений возрос с 9,26% в 2016 г. и 9,45% в 2018 г. до 15,70% в 2020 г. (табл. 15). Таблица 15 Ответы на вопрос: «Как Вы оцениваете конкуренцию со стороны производителей из постсоветских стран на Вашем рынке в настоящее время?» (сумма ответов =100%)

Фронтальный характер текущего кризиса был подтвержден и ответами предприятий о сбытовой динамике. Доля сообщений об уменьшении объемов реализации резко возросла. Если в конце 2019 г. объем реализации снизился в общей сложности у 31,47% респондентов, то весной 2020 г. - уже у 48,50% (табл. 16). Таблица 16 Ответы на вопрос: «Как изменилась сбытовая ситуация на Вашем предприятии за последние 6 месяцев?» (сумма ответов=100%)

При этом в целях сопоставимости вопрос был сформулирован таким образом, чтобы получить информацию о динамике сбыта в предшествующее полугодие, включая докризисный период. Что же касается динамики сбыта в период после начала кризиса, то о сокращении объемов реализации в апреле-мае 2020 г. сообщили 80,9% респондентов. Также в рамках проведенного опроса были продолжены исследования, посвященные различным аспектам политики устойчивого развития. В этот раз российским предприятиям были заданы вопросы, связанные с так называемой концепцией расширенной ответственности производителя (РОП; от англ. - extended producer responsibility - EPR). Необходимость разработки этой концепции была вызвана ростом потребления и связанным с этим ростом объема отходов. Термин и концепция РОП возникли в начале 1990-х годов и с тех пор стали важными элементами национальной экономической политики во многих странах мира. Расширенная ответственность производителя возникает как объективная и неотъемлемая реакция на производство, приводящее к огромному количеству устаревшей продукции, попадающей в поток отходов (наиболее ярким примером такого типа продукции является электроника) [7]. ОЭСР определяет РОП как подход, при котором ответственность производителя за продукт распространяется на все стадии жизненного цикла продукта, в том числе по истечении срока его эксплуатации [8]. В России концепция РОП была законодательно закреплена федеральным законом № 458-ФЗ от 29.12.2014 г. [9], который внес поправки в ФЗ № 89 «Об отходах производства и потребления». Как показали результаты опроса, с концепцией расширенной ответственности производителя знакома половина опрошенных предприятий, а утилизацией собственной продукции после окончания ее срока эксплуатации занимается четверть из них (табл. 17, 18). Таблица 17 Ответы на вопрос: «Знакомы ли Вы с концепцией расширенной ответственности производителя (РОП), в соответствии с которой производитель продукции должен утилизировать ее после окончания срока эксплуатации?» (сумма ответов =100%)

Таблица 18 Ответы на вопрос: «Занимается ли Ваше предприятие утилизацией собственной продукции после окончания ее срока эксплуатации?» (сумма ответов 100%)

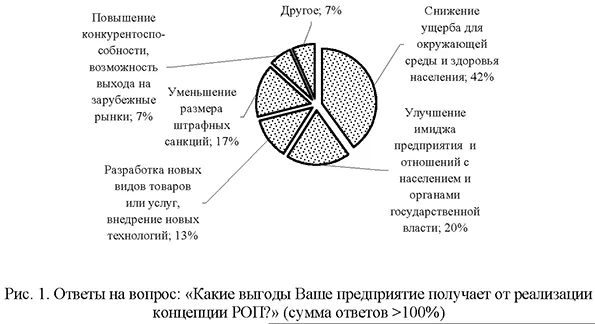

Отношение предприятий к возможности получить выгоды от реализации концепции РОП неоднозначное, но в подавляющем большинстве положительное: 92,9% опрошенных предприятий отметили наличие тех или иных выгод (рис. 1).

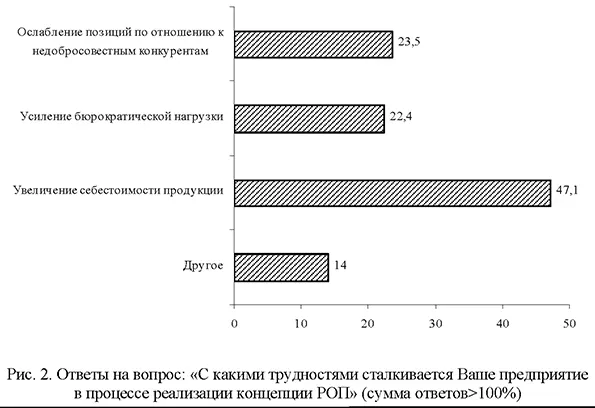

Предприятия в своих ответах указывали как на экологические, так и на социально-экономические выгоды: снижение ущерба для окружающей среды и здоровья населения (42,4%); улучшение имиджа предприятия, улучшение отношений с населением и органами государственной власти (20%) и уменьшение размера штрафных санкций (16,5%). Тем не менее всего лишь 7,1% предприятий рассматривают реализацию мер концепции РОП как возможность повышения конкурентоспособности и выхода на зарубежные рынки, а оставшиеся 7,1% к возможности извлечения каких-либо выгод относятся либо скептически, либо их вид деятельности относится к тем, для которых реализация мер в области РОП неактуальна или неприменима (например, в фармацевтической отрасли, где продукция на 100% реализуется потребителем; или там, где продукция не имеет окончания срока эксплуатации3). Несмотря на в целом положительное отношение к концепции РОП, предприятия указывают на такие трудности в процессе ее реализации, как увеличение себестоимости продукции (47,1% ответов), усиление бюрократической нагрузки (22,4%) и ослабление позиций по отношению к недобросовестным конкурентам (23,5%). В остальных случаях (14%) предприятия либо не сталкиваются с трудностями, поскольку не реализуют концепцию, либо трудности при ее реализации отсутствуют (рис. 2).

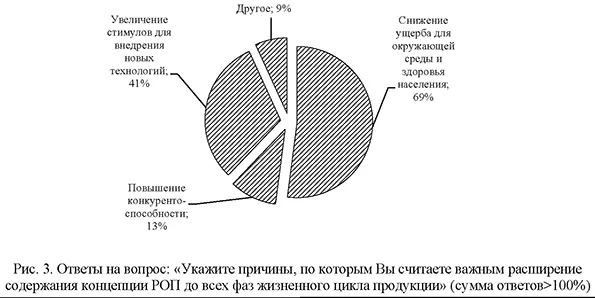

Поскольку в России в отличие от зарубежных стран в настоящее время концепция РОП законодательно распространяется только на такую фазу жизненного цикла продукции, как утилизация, предприятиям был задан вопрос, считают ли они целесообразным расширить ее содержание до всех фаз жизненного цикла продукции. Почти половина предприятий ответила утвердительно (45,1%, табл. 19). Таблица 19 Ответы на вопрос: «Считаете ли Вы важным расширить содержание концепции РОП, реализуемой в России только на стадии утилизации продукции, до всех фаз ее жизненного цикла, включая фазы разработки, производства и сбыта?» (сумма ответов =100%)

Примечательно, что основная причина, по которой предприятия, считают важным расширить концепцию РОП до всех фаз жизненного цикла продукции - это снижение ущерба для окружающей среды и здоровья населения (68,7%). Для 41% предприятий важно содействие внедрению новых технологий, для 13,3% - повышение конкурентоспособности (рис. 3).

Предприятия, не считающие целесообразным расширить содержание концепции РОП, указывали на такие причины как чрезмерное увеличение себестоимости продукции (57%), увеличение бюрократической нагрузки (39,5%), незначительность реального эффекта предлагаемых мер (38,4%). Выбирая вариант ответа «другое», предприятия высказывали такие мнения как: «утилизацией должны заниматься специализированные компании»; «трудно представить, как на практике организовать реализацию концепции» (табл. 20). Таблица 20 Ответы на вопрос: «Укажите причины, по которым Вы считаете нецелесообразным расширение содержания концепции РОП» (сумма ответов >100%)

Основные выводы опроса:

1 Статья подготовлена в рамках Программы фундаментальных научных исследований государственных академий наук (проект № 168.6 «Исследование микроэкономических процессов (мониторинг, анализ, прогноз)»). В подготовке статьи участвовали также Г.П. Белякова, Л.И. Писарева, Н.И. Титова, Р.А. Галецкая, О.Ю. Галецкая. 2 В опросе участвовало 136 предприятий (электроэнергетика; черная металлургия; химия; машиностроение; промышленность стройматериалов, лесная, деревообрабатывающая и целлюлозно-бумажная промышленность; легкая, пищевая и полиграфическая промышленность; сельское хозяйство; строительство; транспорт; курортно-санаторная сфера и гостиницы) из 52 регионов России. 3 К числу подобных респондентов, например, относится КАО «Азот» (г . Кемерово), крупнейший производитель азотных удобрений в России. Литература / References

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка