Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

К вопросу поддержки нефтесервисного рынка Российской Федерации |

|

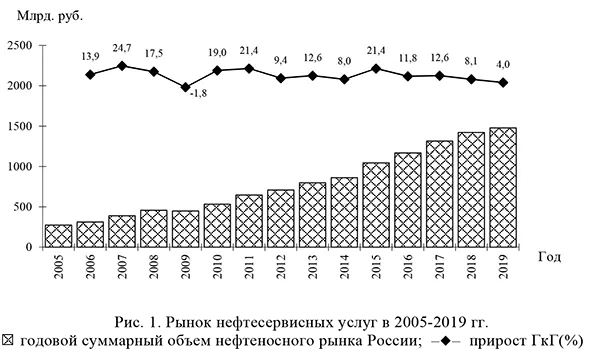

Жданеев О.В. Распоряжением Правительства Российской Федерации № 1523-р от 9 июня 2020 г. утверждена Энергетическая стратегия Российской Федерации на период до 2035 г. (далее - Энергетическая стратегия-2035), содержащая основные цели топливно-энергетического комплекса (ТЭК) страны. К 2035 г. объем добычи нефти и газового конденсата должен составить от 490 до 555 млн. т. В апреле 2020 г. из-за беспрецедентных мер по ограничению распространения новой коронавирусной инфекции существенно сократился спрос на нефть, что в свою очередь вызвало падение ее цены [1]. Для стабилизации рынка страны ОПЕК+ согласовали новые параметры сделки по сокращению добычи нефти [2]. Из-за ограничений, обусловленных COVID-19, мировой спрос на нефть в 2020 г., по данным Международного энергетического агентства, снизился до 91,28 млн. барр./сутки [3]. При этом объем сокращения добычи в рамках нового соглашения ОПЕК+ стал историческим рекордом (примерно 23% уровня 2019 г.). Российская Федерация и Саудовская Аравия являются ведущими странами, взявшими на себя наибольшие обязательства по сокращению добычи. Исполнение сделки на ноябрь 2020 г. оценивается мониторинговым комитетом на уровне 101% [4]. Добыча нефти и газового конденсата в России по итогу 2020 г. составила 512,7 млн т. (-8,6% г./г.) Сокращение происходило в основном за счет консервации и ликвидации скважин на старых месторождениях, что потребовало дополнительных усилий по восстановлению добычи. Стоит отметить, что в России как в стране-экспортере энергоресурсов отсутствуют большие мощности по хранению нефти, а объем переработки более чем в 2 раза перекрывает внутренний спрос. Согласно Энергетической стратегии-2035, будет расширяться действующая инфраструктура и будут реализовываться новые капиталоемкие проекты, однако каждый из которых требует значительного количества времени на строительство. В то же время из-за падения доходов российских нефтяных компаний крупнейшие игроки, занимающие более 80% российского рынка, объявили о сокращении инвестиционных программ до 20% заявленных ранее целей [5]. Планы снижения капитальных затрат несут риски для достижения поставленных в Энергетической стратегии-2035 целей и напрямую влияют на смежные отрасли, в первую очередь - на нефтесервисные компании и предприятия нефтегазового машиностроения. Нефтесервисный рынок России с 2005 г. рос в среднем на 10-12% г./г., за исключением 2009 г., когда падение рынка составило 1,8%. Отечественным предприятиям удалось занять 70% рынка нефтесервисных услуг за последние 10 лет [6]. Эксплуатационное бурение в 2009-2019 гг. росло в среднем на 8% в год, в 2019 г., по данным ЦДУ ТЭК, суммарная проходка составила 27,4 млн. м. В 2015 г. эксплуатационное бурение возросло на 9% после снижения на 5% в 2014 г., однако с 2014 по 2017 г. отмечается устойчивый рост проходки по эксплуатационному бурению, несмотря на негативные колебания цены нефти. Ханты-Мансийский автономный округ традиционно стал лидером эксплуатационного бурения, обеспечивая ежегодно около 80% прироста за счет ежегодного увеличения строительства скважин с горизонтальным окончанием. В 2020 г. общий метраж бурения горизонтальных скважин в регионе в среднем увеличился на 20% по сравнению с 2019 г. и составил примерно 50% общего объема бурения в России [7]. В России также начали активно развиваться программы импортозамещения нефтегазового оборудования и разработки принципиально новых технологий добычи (включая разные виды трудноизвлекаемых запасов). Доля закупок отечественного оборудования и услуг предприятиями ТЭК по информации из корпоративных планов импортозамещения публичных акционерных обществ в 2019 г. составила в среднем 86%. Тем не менее существует большая зависимость (от 80 до 100%) российского ТЭК практически по всему перечню высокотехнологичного оборудования, без которого невозможно разрабатывать новые месторождения (в частности трудноизвлекаемые запасы и арктические месторождения) [8]. Обзор нефтесервисного рынка РоссииНефтесервисный рынок представляет собой услуги не только по бурению и освоению скважин, но и сейсмические, геофизические исследования, создание сопутствующей инфраструктуры и производство оборудования для их осуществления. Нефтесервисные компании исторически выступают драйвером развития нефтегазовой отрасли. На январь 2020 г. в России насчитывалось более 300 нефтесервисных компаний, численность сотрудников в которых превышает 300 тыс. чел. [9]. В 2019 г. рынок нефтесервисных услуг в целом оценивался в 1,5 трлн. руб., рынок бурения - в 756 млн. руб. Из-за последствий ограничений, вызванных пандемией COVID-19, в 2020 г. наблюдалось продолжение стагнации на мировом рынке нефтесервисных услуг, которая началась еще в 2014 г. (рис. 1).

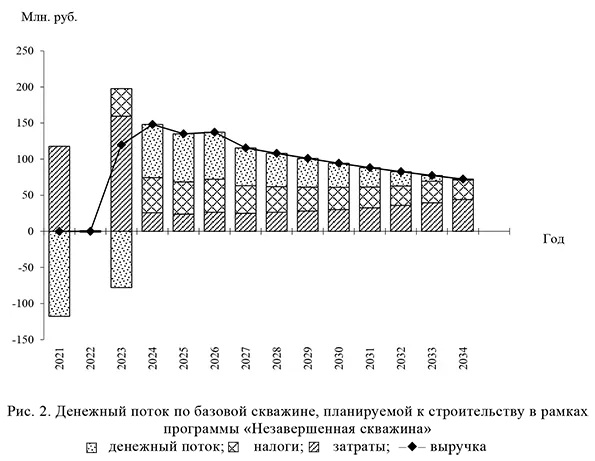

Нефтесервисные компании ориентированы в первую очередь на заказы операторов лицензионных участков , которые , в силу снижения спроса и цен на сырье, сокращают капитальные затраты, откладывают новые проекты добычи и сокращают программы НИОКР. Компания Baker Hughes сообщила, что в мае 2020 г. число действующих буровых установок в мире сократилось до минимума с апреля 1999 г. По оценке Международного энергетического агентства (МЭА), глобальные капитальные затраты нефтегазовых компаний в 2020 г. сократятся на 32% г./г., или до 335 млрд. долл. [10]. Падение нефтяного рынка в 2020 г. ставит под угрозу положительный тренд развития нефтесервисной отрасли. Снижение объема нефтесервисного рынка также скажется на смежных отраслях (машиностроение, сталелитейная отрасль, резинотехнические изделия и т.д.). Это может привести к массовым сокращениям персонала и нарушению финансовой стабильности предприятий. Наиболее уязвимы отечественные нефтесервисные компании, не входящие в состав вертикально-интегрированных нефтяных компаний (ВИНК), а также малые предприятия. Исходя из результатов опроса, проведенного Минэнерго России в 2020 г., нефтесервисные компании в конце 2019 г. подписали контракты на I-II кв. 2020 г., что позволило смягчить падение объемов выручки в I полугодии (-5% за полугодие). В 2020 г. ожидается снижение выручки нефтесервисных компаний на 7-10% г./г. Однако объем заказов малых и средних предприятий может снизиться на 50% и более по сравнению с уровнем 2019 г. В 2021 г. ожидается снижение на 20% (до 1,1 трлн. руб.) в целом по отрасли. В 2020 г. нефтесервисные компании увеличили капитальные затраты до 137 млрд. руб. (+5% г./г.), что связано с обновлением устаревшего фонда оборудования, запланированного еще в 2019 г. В 2021 г. ожидается снижение инвестиций до 112 млрд. руб. в целом по отрасли, что может замедлить научно-технический прогресс нефтегазовой отрасли, а также создать риски освоения новых, более сложных в разработке категорий запасов, таких как трудноизвлекаемые запасы углеводородов (ТрИз), малые месторождения, удаленные регионы. В 2020 г. компании планировали сократить до 7% персонала, а в 2021 г. - 6%. Сокращение персонала (примерно 35 тыс. чел.) будет иметь негативные последствия как для отрасли в целом (отсутствие высококвалифицированных кадров), так и для экономик регионов. Если ситуация усугубится, компании могут сократить до 50% персонала, однако это будет означать фактическую потерю ключевых компетенций на долгие годы. В настоящий момент в стране насчитывается порядка 1200 буровых установок (грузоподъемностью от 180 до 750 т), применимых для глубокого эксплуатационного и разведочного бурения скважин на нефть и газ, и порядка 600 буровых установок грузоподъемностью от 125 до 170 т, используемых как для эксплуатационного и разведочного бурения, так и для строительства боковых стволов. В последние пять лет большинство из них постоянно находились в эксплуатации, вплоть до весны 2020 г. В 2019 г. было зафиксировано не менее 1700 эксплуатирующихся буровых установок грузоподъемностью от 125 до 750 т. Во втором полугодии 2020 г. число активных буровых снизилось на 10% и составило 1520 ед. Ожидается, что 45% всего парка буровых установок в РФ должно быть списано в следующие 15 лет по причине полного износа [11]. Мощности по производству буровых установок в России составляют 25-50 ед. в год. При снижении темпов бурения и учета текущей маржинальности нефтесервисного рынка (около 6-10%), а также отечественных производственных мощностей, возместить удастся около 20% выбытия, что приведет к общему устареванию парка буровых в стране и невозможности быстро наверстать технологические пробелы. В связи с этим доля иностранных компаний в сегменте бурения может возрасти с 30 до 70% уже к 2030 г. Стоит отметить новую программу субсидирования при покупке новых буровых установок российского производства, утвержденную Минпромторгом России. Размер субсидии может составлять до 20% стоимости, что является действенной мерой поддержки. Всего в 2020 г. планировалось распределить в виде субсидий примерно 600 млн. руб., однако объема данной субсидии явно не хватит (от 4-12 буровых в зависимости от грузоподьемности) для кардинального изменения ситуации. Учитывая различные типы отношений между заказчиками и подрядчиками, аффилированные буровые компании доминируют на рынке . Эта группа с различными организационными и правовыми структурами бизнеса включает буровые установки ПАО «Сургутнефтегаза», ООО «РН-Бурение» (дочернее предприятие Роснефти), ООО «Мегионское управление буровых работ», ООО «Мегион Геология» и ООО «Байкитская нефтегазоразведочная экспедиция» (дочерние предприятия ПАО «Славнефть-Мегионнефтегаз»), ООО «ИНК-Сервис» (дочернее предприятие ООО «Иркутская нефтяная компания») и независимых подрядчиков, большая часть бизнеса которых (> 75%) приходится на одного заказчика. Существует высокая вероятность того, что основная часть дефицита заказов придется на малые и средние буровые компании. Компании этой группы ожидают серьезное ослабление своего финансового положения, что может привести к выкупу активов с дальнейшей консолидацией рынка бурения. В то же время мировой опыт нефтяной промышленности показывает, что малые и средние компании играют важную роль в продвижении и развитии инноваций, так как они в гораздо большей степени открыты принять на себя значительные бизнес-риски, связанные с внедрением новых технологий. С 2014 г. девальвация рубля являлась одним из факторов повышения устойчивости российской нефтяной промышленности. По оценке Rystad Energy, операционные затраты российских нефтегазовых компаний в 2020 г. снизятся примерно на 5 млрд. долл. из-за девальвации. В то же время в контексте текущих приоритетов, ориентированных на внутренний спрос и создание высокомаржинальных отечественных продуктов переработки, дальнейшая реализация этого ресурса ограничена. В целях поддержки нефтесервисного рынка и достижения поставленных в Энергетической стратегии-2035 целей, Правительство РФ в период 2021-2025 гг. обсуждает возможность реализовать программу «Незавершенная скважина» (далее - Программа), в рамках которой может быть вложено до 400 млрд. руб. в бурение около 3000 незавершенных скважин. Обзор мировой практики бурения незаконченных скважинБурение незаконченных скважин практиковалось многими странами с момента зарождения нефтегазовой индустрии. Незаконченные скважины начали массово строиться в США и Китае с 2014 г. с целью разработки нетрадиционных запасов в посткризисные периоды, позволяя дождаться, когда цена на нефть будет оптимальной для разработки. В мировой практике незаконченными скважинами считаются скважины, не введенные в эксплуатацию в течение 6 месяцев после окончания бурения [12]. В качестве стратегии адаптации к новым условиям рынка многие нефтяные компании США обратились к пробуренным, но незаконченным скважинам после кризиса в 2014 г. Резкое увеличение добычи сланцевой нефти (с 2 до 6 млн. барр. в период с 2007 по 2018 г.) в США принято связывать с бурением незавершенных скважин, их рациональному вводу в эксплуатацию и научно-техническому прогрессу в сфере нефтесервисных услуг. В США, по данным Управления энергетической информацией (EIA), на конец 2020 г. насчитывалось около 8 тыс. незаконченных скважин, т. е. наибольшее значение в современной истории. Стоит отметить, что, по данным ExxonMobil, эта цифра может быть занижена на 2 тыс. скважин из-за новой политики некоторых игроков рынка по нераскрытию данных о неликвидных активах. Около половины из 8 тыс. скважин находятся в Пермском бассейне, который частично охватывает Техас и Нью-Мексико и в настоящее время является наиболее активным районом бурения в мире (число скважин в регионе возросло более чем на 500% с 2014 г. [13]). Отсутствие достаточного количества доступных бригад по освоению скважин и гидравлическому разрыву пластов, недостаточная пропускная способность трубопроводов также оказывают влияние на рост числа скважин, вынуждая недропользователей в первую очередь запускать наиболее рентабельные из них. При этом многие операторы продолжают бурение минимального количества скважин для сохранения права собственности на аренду лицензионных участков. Rystad Energy прогнозирует дальнейшее увеличение незаконченных скважин в США на 10% за счет публичных компаний и на 16% за счет частных операторов. Существуют исследования, указывающие на негативную экономику таких скважин в случае долгого простоя (рентабельность - 15-50%) [14]. В текущей экономической ситуации некоторые акционеры не довольны бурением незаконченных скважин в США, так как вариант существенного повышения цены на нефть в долгосрочной перспективе ожидается только в случае сущетвенного превышения прогнозных темпов роста спроса на нефть со стороны стран Африки и Азии в случае их стремительного экономического развития [15]. Цена безубыточности для большей части таких скважин находится в пределах 50-60 долл./барр. Банки все чаще отказывают компаниям в кредитах, что отчасти привело к более чем 250 объявлениям о банкротстве. Однако администрация президента Трампа приняла сторону нефтяных и нефтесервисных компаний для сохранения доли США на мировом нефтяном рынке и пыталась обязать банки выдавать кредиты, несмотря на рыночную ситуацию, а также выделить субсидии для поддержки отрасли. В Китае аналогичные программы строительства незаконченных скважин реализуются с целью увеличения добычи сланцевого газа. Китайские компании заявляли о таких программах, начиная с 2016 г., но точные данные о количестве пробуренных скважин отсутствуют. Добыча газа в Китае за последние 10 лет возросла на 70%, однако более половины потребляемого газа на 2020 г. импортируется [16]. Правительство страны намерено ввести в эксплуатацию большие запасы газа, которые за последние 3 года увеличились в два раза (до 6 трлн. куб. м). Однако эти запасы при текущей экономической ситуации нерентабельны, и бурение незаконченных скважин проводится операторами больше для тестирования новых технологий, снижающих общие затраты на разработку. Тем не менее постепенно (по 80-100 скважин в год) китайские компании вводят в эксплуатацию месторождения с ранее пробуренными незаконченными скважинами, увеличив добычу на 30 млрд. куб. м/г. в 2020 г. (+1,1% г./г. и +20% к уровню 2015 г.) Стоит отметить, что нефтяные и нефтесервисные компании США и Китая с начала 1990-х годов начали экспансию по захвату мировых региональных рынков, и их стабильность сегодня поддерживается в том числе за счет активов в других странах, что на текущий момент невозможно для отечественных компаний. Программа «Незавершенная скважина»В России данная практика массово не применялась, однако есть отдельные проекты, такие как Чаяндинское и Ковыктинское месторождения, газ с которых будет поступать в экспортный трубопровод «Сила Сибири». Данная схема разработки была выбрана ПАО «Газпром» с точки зрения экономической целесообразности и для выполнения условий по объему поставки газа в Китай в сжатые сроки с момента ввода трубопровода в эксплуатацию. Несмотря на наличие финансовой возможности отдельных компаний в прошлом, сегодня операторы не могут поддержать нефтесервисные компании только за счет собственных средств. Исходя из опроса компаний, в 2021 г. ожидается снижение выручки от 20 до 45% г./г., EBIT - на от 30 до 55% г./г., а WACC крупнейших компаний останется на уровне 13%, что свидетельствует о нежелании, а часто и невозможности компаний брать новые займы. Программа «Незавершенная скважина», разработанная в рамках исполнения поручения Президента РФ по созданию условий для формирования фонда незаконченных нефтяных скважин в поддержание отечественного нефтесервиса, учитывает мировой опыт бурения незавершенных скважин и их последующий ввод в эксплуатацию. Операторы планируют пробурить скважины на месторождениях с традиционными запасами, разработка которых планировалась на период 2020-2022 гг., но была отложена ввиду снижения добычи в рамках соглашения ОПЕК+. Также учитывался опыт США, где в районах с высокой плотностью бурения комбинация более длительных стадий добычи и гидроразрыва с множеством перфорационных кластеров на стадию может не хватить объемов запасов, доступных для добычи из незавершенных скважин. В связи с этим операторы выбирали оптимальные места для будущего бурения. Механизм, предусмотренный программой, предполагает создание компании специального назначения (SPV), в которую войдут вертикально интегрированные нефтяные компании (ВИНК) и синдикат банков c долями участия 2 и 98% соответственно. Кредитные ресурсы будут предоставлены коммерческими банками. Недропользователь будет заключать договоры генерального подряда с SPV, по которым компания будет строить скважины и объекты обустройства за счет заемных средств. При этом за ВИНК остается техническая сторона управления проектом - формирование заказов, управление бурением, надзор. По окончании работ вновь созданные объекты остаются на балансе SPV до выполнения согласованных условий недропользователем, после которого тот принимает объекты строительства у SPV, производит оплату, вводит объекты в эксплуатацию и регистрирует право собственности. SPV необходим в том числе, чтобы можно было разделять скважины, сооруженные в рамках программы и прочие, а также сегрегировать денежные потоки. Также обсуждается вариант без SPV для тех компаний, которые готовы взять долг по такой программе на свой баланс. Рассматривается и вариант расширения программы за счет бурения газовых скважин ввиду падения цены на газ из-за заполненности газовых хранилищ в Европе и Азии. В момент передачи скважин на баланс ВИНК обсуждается возможность предоставления инвестиционного налогового вычета. Инвестиционный налоговый вычет может применяться в течение оговоренного количества лет с 1 января 2022 г., в отношении налогоплательщиков, сумма налоговых баз которых по налогу на добычу полезных ископаемых в отношении нефти в налоговых периодах, приходящихся на 2019 г., составила более 1 млн. т. Потенциальный размер инвестиционного налогового вычета равен % ключевой ставки ЦБ РФ с суммы расходов SPV на строительство объектов или в размере расходов недропользователя на обслуживание кредитных ресурсов. Был подготовлен соответствующий проект федерального закона, которым, в том числе, проектируется новая статья 286.2. «Инвестиционный налоговый вычет на создание резерва новых объектов, необходимых для разведки и добычи углеводородного сырья» Налогового кодекса. В настоящий момент законопроект проходит процедуру согласования заинтересованными профильными министерствами. Для экономического расчета была построена модель денежного потока по базовой скважине. Конструкция, предполагаемый дебет и стоимость (1,6 млн. долл.) были оценены совместно с отраслевым сообществом. Макроэкономические параметры были основаны на недавнем прогнозе Минэкономразвития России [17]. На основе результата расчета предполагаемой добычи по индивидуальной скважине и предполагаемого графика строительства и ввода скважин в эксплуатацию была построена математическая модель по всей программе (рис. 2).

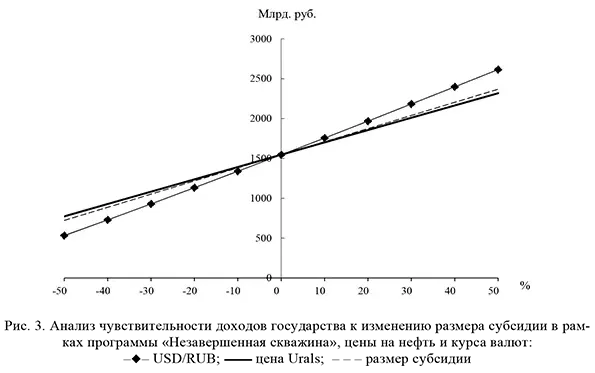

Программа позволит обеспечить нефтесервисные компании необходимыми заказами в период с I кв. 2021 г. по апрель 2022 г. и построить до 3 тыс. скважин. Также необходимо учитывать возможное изменение структуры энергобаланса в сторону неуглеродного производства энергии. Период перехода может сократить на четверть величину добавленной стоимости ТЭК и еще на 2-3% - отраслей, обеспечивающих его развитие. Таким образом, стоит поддержать отрасль уже сегодня, чтобы она имела достаточные финансовые ресурсы для переформатирования в новых рыночных условиях, а также для повышения своей конкурентоспособности. В 2023-2025 гг., по данным Rystad Energy, ожидается снижение мирового предложения нефти за счет снижения инвестиций в добычу в 2020-2022 гг. В 2020 г. мировые компании снизили инвестиции на 170 млрд. долл. г./г. Затяжной период низких инвестиций может привести к выпадению 5 млн. барр./сутки (далее - мбс) мировой добычи. В случае реализации Программы Россия сможет быстро нарастить добычу на 0,2 мбс и за соответствующий период поставить на рынок около 0,5 мбс дополнительного объема сырой нефти за счет введения в эксплуатацию незавершенных скважин. Совокупный потенциальный размер налогового вычета, который может прийтись на период 2022-2025 гг., составит немногим выше 30 млрд. руб. В то же время сумма вычета будет полностью компенсирована за счет налоговых поступлений от новых скважин, вводимых в эксплуатацию в 2023-2024 гг. (рис. 3). В результате общий объем доходов бюджета России с пробуренных в рамках реализации механизма программы бурения незавершенных скважин оценивается в 1,5 трлн. руб. за период действия программы поддержки, а планируемый объем инвестиций недропользователей достигнет 300 млрд. руб. Налоговый вычет стоит делать именно для ВИНК, так как объема налога на прибыль SPV в рамках программы не хватит для полной компенсации в рамках Программы.

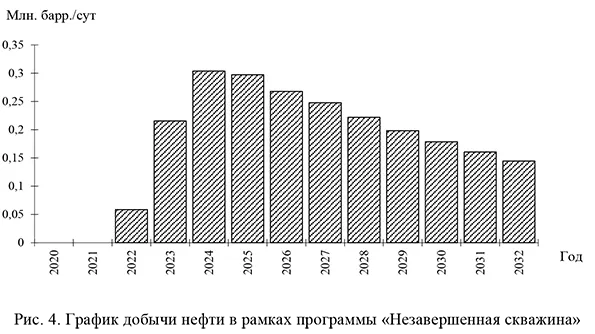

Принятие Программы также сопряжено с изменениями в регулировании строительства скважин в части внедрения ныне отсутствующего понятия в российской нормативно-правовой базе «незавершенная в строительстве скважина». Данная инициатива способна создать новый перечень услуг, оказываемых нефтесервисными компаниями в будущем при разработке трудноизвлекаемых запасов нефти и газа, в частности, создания малых инновационных предприятий для оказания узкоспециализированных высокотехнологичных услуг с использованием оборудования отечественного производства. Исходя из мирового опыта бурения незавершенных скважин, оптимальный срок их ввода в эксплуатацию составляет от 2 до 3 лет. Затем необходимы дорогостоящие работы по ремонту скважины, которые негативно скажутся на экономике проекта [18]. Операторы используют разные подходы к строительству скважин. Так, часть операторов планирует не доходить до проектного горизонта при строительстве скважин с горизонтальным окончанием - незаконченная скважина будет завершаться спуском и креплением транспортной колонны. Добуривать скважины, строить горизонтальную секцию операторы будут уже после выкупа у SPV и ввода в эксплуатацию (рис. 4). При строительстве наклонно-направленных скважин продуктивный горизонт будет вскрываться, будет спускаться эксплуатационная колонна и крепиться, но стадия освоения (перфорация и др.) будет оставлена до момента ввода в эксплуатацию. В данном случае на новых месторождениях существует риск сильного колебания дебета при вводе в эксплуатацию новых незаконченных скважин (аналогично скважинам в США), так как при классической разработке всегда проводят анализ результатов по соседним скважинам и в процессе корректируют план разработки. При бурении на действующих месторождениях данный риск сводится к минимуму, но могут не подтвердиться запасы на отдаленных участках месторождения. Другой вариант, который рассматривают операторы, это консервация скважин после проведения прострелочно-взрывных работ (ПВР), при котором существует риск не восстановить их первоначальную продуктивность после ввода в эксплуатацию, а также риски, связанные с соблюдением установленных правил технической безопасности. Это отличается от изначально рассматриваемой схемы, когда передача скважин SPV была возможна только при их рентабельности (инвентаризация показала, что более 70% запасов в Западной Сибири не рентабельны при цене ниже 40 долл./барр. [19]). Данные риски полностью берет на себя ВИНК как техническая сторона управления проектом.

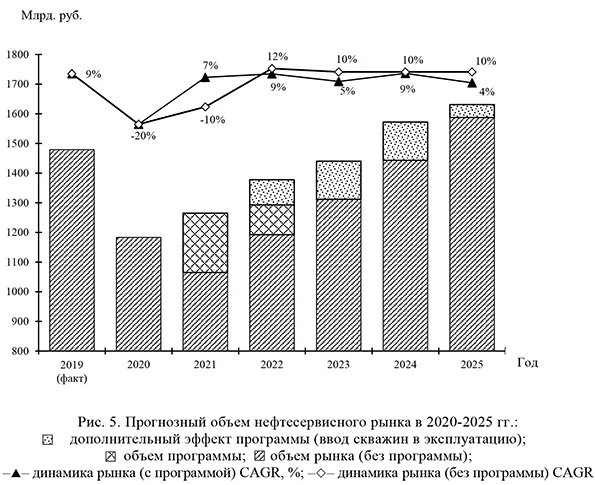

Программа в первую очередь призвана поддержать нефтесервисную отрасль. На конец 2019 г. общая долговая нагрузка нефтесервисных компаний страны составляла порядка 350 млрд. руб., а лизинговые обязательства - 125 млрд. руб. Реализация программы обеспечит спрос на нефтесервисные услуги в 2021 г. не менее чем на уровне 80% 2019 г., в том числе за счет операций по вводу в эксплуатацию данных скважин (рис. 5).

Поддержка нефтесервисного рынка так же даст положительные результаты в плане разработки принципиально новых технологических решений, так как компании не будут отменять уже действующие разработки. В частности, компании планировали инвестировать 2 млрд. руб. в развитие цифровых платформенных решений, которые также являются приоритетом в рамках Энергетической стратегии-2035. Стоит отметить ведущиеся разработки по созданию полностью автоматизированного бурового комплекса для наземного и морского бурения. Отсутствие поддержки негативно отразится на зарождающемся рынке специализированного программного обеспечения, объем которого в 2019 г. составил около 2 млрд. руб. и имеющего экспортный потенциал. Упомянутые решения также могут быть апробированы в рамках предлагаемой программы. Даже с учетом принятия указанной Программы восстановление рынка нефтесервисных услуг в России до докризисного уровня может занять от 2 до 5 лет. Тем не менее ключевые компетенции и позиции отечественных компаний на рынке удастся сохранить. ЗаключениеПрограмма «Незавершенная скважина» является здравым компромиссом между рисками при ее внедрении и потенциальными выгодами для всех участников при ее исполнении. Ввиду сложной экономической ситуации, сложившейся в нефтегазовом комплексе из-за кризиса, вызванного пандемией COVID-19, оказание поддержки нефтесервисной отрасли, в которой занято более полумиллиона человек, является социально значимой задачей государства. Стоит отметить, что налоговый вычет на размер % от ключевой ставки ЦБ РФ (4,25% на момент написания) не приведет к обогащению нефтегазовых предприятий, так как остаточный процент по кредиту практически нивелирует разницу, но у нефтесервисных компаний будут дополнительные целевые деньги для формирования заказов. Будущее нефтесервисного рынка России зависит не только от принятия Программы, но и от дальнейших действий нефтесервисных компаний. При отсутствии научно-технического прогресса в данной сфере доля иностранных компаний на рынке будет возрастать ввиду увеличения спроса на высокотехнологичные конвейерные услуги. Государство, безусловно, будет поддерживать ОКР и НИОКР отечественных компаний, согласно приоритетам, закрепленным в Энергетической стратегии-2035. Литература / References

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка