Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Теория экономических механизмов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Особенности нового этапа инновационного развития России

- Перспективы социально-экономического развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Государственный долг регионов России: бюджетные кредиты как фактор устойчивости |

| Статьи - Анализ | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Э.Ю. Аблаев При достаточно устойчивом состоянии государственных финансов Российской Федерации (низком государственном долге и значительных резервах) их региональный сегмент в недавнее время столкнулся с определенными трудностями в обеспечении бюджетного баланса. Причинами стали как внешние (пандемийный и геополитический кризисы), так и внутренние (например, низкая устойчивость собственных доходов регионов при заметных ограничениях в проведении налоговой политики [1]) факторы. Сейчас можно констатировать, что в этих условиях сфера региональных финансов смогла сохранить относительную стабильность. Однако достичь этого удалось благодаря значительной поддержке со стороны федерального бюджета и наращиванию государственного долга регионов, в том числе, за счет дорогих рыночных заимствований. Последнее привело к возрастанию средне- и долгосрочных рисков для устойчивости региональных бюджетов и обусловило необходимость замещения рыночного долга регионов бюджетными кредитами с последующими планами по списанию значительного объема таких кредитов. Проведенный в данной статье анализ показал, что поддержка регионов со стороны федерального бюджета позволяет им сохранять краткосрочную долговую устойчивость. Однако, с учетом долгосрочных целей социально-экономического развития России и отдельных территорий, необходима долгосрочная устойчивость регионального долга и системное снижение рисков в сфере региональных финансов. Для этого требуется комплекс мер по дальнейшему развитию механизмов регулирования государственного долга регионов. Обзор литературыВопрос устойчивости регионального долга в последние годы привлекает все большее внимание отечественных и зарубежных исследователей, органов государственной власти, научных и других организаций в качестве фактора общей устойчивости бюджетной системы федеративных государств [2-7]. Однако, при всей интуитивной очевидности и распространенности, универсальное общепринятое определение понятия «долговая устойчивость» фактически отсутствует. Понятие «долговая устойчивость субъекта Российской Федерации» используется и на законодательном уровне (например, в Бюджетном кодексе Российской Федерации, ст. 107.1), однако без его формального определения [5]. При этом в отдельных исследованиях используются различные подходы к определению долговой устойчивости региона. Так, А.В. Галухин [8] определяет долговую устойчивость региональных бюджетов как состояние, при котором долговая нагрузка на бюджет и социально-экономическое развитие региона не превышает законодательно закрепленных параметров, а заимствования осуществляются на основе оптимальности их структуры и эффективности использования. С.Н. Солдаткин [9] предлагает считать долговой устойчивостью субъекта Российской Федерации такое состояние его бюджетной системы, при котором долговая нагрузка на бюджет и экономику субъекта не превышает определенных нормативов, а заемная деятельность субъекта строится, исходя из необходимости поддержания сбалансированности и устойчивости бюджета, оптимальной структуры долговых инструментов и максимального использования их возможностей. При этом сбалансированность и устойчивость бюджета субъекта РФ предполагают недопущение несвоевременного исполнения долговых обязательств и их реструктуризации. А.А. Михайлова и Е.Н. Тимушев [10] отделяют долговую устойчивость от бюджетной устойчивости, определяя ее как своевременное и полное исполнение долговых обязательств без существенного риска отказа от исполнения в последующих периодах. К.О. Тарба [11], напротив, под долговой устойчивостью бюджета понимает возможность обеспечить исполнение взятых на себя долговых обязательств без существенных изменений бюджетной политики. В Бюджетном Кодексе Российской Федерации (БК РФ) долговой устойчивостью считается «состояние, структура и сумма задолженности, позволяющие заемщику в полном объеме выполнять обязательства по погашению и обслуживанию этой задолженности, исключающие нанесение ущерба социально-экономическому развитию и необходимость ее списания и (или) реструктуризации»1. С учетом того, что в данной работе не стоит задача по определению понятия долговой устойчивости, как представляется, приведенных выше примеров в целом достаточно для отражения его сути. Похожа ситуация и с подходами к оценке долговой устойчивости. Как правило, для этого используется набор показателей, отражающих уровень государственного долга региона относительно показателей экономики и бюджетной сферы. Для ее определения Минфин России в Основных направлениях государственной долговой политики Российской Федерации на 2017-2019 гг. отдельно рассматривает проблему долговой устойчивости регионов в качестве фактора устойчивости бюджетной системы страны в целом (задолженность регионов - это всегда условные обязательства федерального бюджета)2. В этом же документе приводятся показатели для характеристики долговой устойчивости регионов:

При этом для оценки долговой устойчивости регионов в данном документе Минфина России использовались три первых показателя (табл. 1). Таблица 1 Классификация субъектов РФ по группам долговой устойчивости, %

Источник: Минфин России. Эти же показатели в 2019 г. были включены в Бюджетный кодекс в качестве показателей, используемых для оценки долговой устойчивости региональных финансов3, и в соответствии с ними Минфин России осуществляет ежегодный мониторинг долговой устойчивости регионов. Е. Г. Киселева [12] разработала методику оценки долговой устойчивости регионов Северо-Западного федерального округа России, в которой используется шесть показателей (отобранных из 15 показателей, часто рассматриваемых в научной литературе):

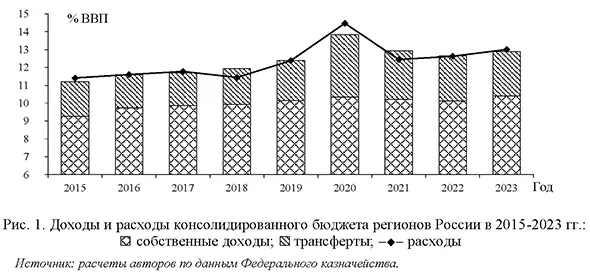

Как можно заметить, последние три из перечисленных показателей входят в перечень Бюджетного кодекса Российской Федерации. Н.В. Голованова [13] в оценке долговой устойчивости Республики Хакасия в дополнение к показателям Минфина России в качестве показателя долговой нагрузки использовала уровень госдолга в расчете на одного жителя в сравнении с уровнем средней заработной платы в регионе. Анализ практики оценки долговой устойчивости показывает, что в большинстве работ акцент делается на ее ретроспективном и текущем уровнях [9-10; 12]. Оценка долговой устойчивости в среднесрочной перспективе приводится в работе [13]. Автор на основе закона о бюджете Республики Хакасия на 2017 г. и плановый период 2018-2019 гг. и объемов и сроков погашения долговых обязательств этого региона в 2018-2019 гг. приходит к выводу, что республика останется на низком уровне долговой устойчивости и не сможет решить проблему долговой нагрузки без помощи со стороны федерального бюджета4. При этом задача определения перспективных уровней долговой устойчивости регионов представляется все более актуальной: с ростом роли федерального бюджета в устойчивости регионального долга понимание эффекта такой поддержки может способствовать повышению эффективности и региональной долговой политики, и межбюджетных отношений в системе государственных финансов России. Проблема регионального долгаПандемия COVID-19 в 2020-2021 гг., а затем и масштабные антироссийские санкции, введенные отдельными странами мира в 2022-2023 гг., способствовали формированию качественно новых условий для функционирования бюджетной системы РФ в целом и для сферы региональных финансов в частности. Принимаемые меры по противодействию пандемии COVID-19, поддержке экономики и населения обусловили необходимость наращивания регионами России бюджетных расходов, в том числе при поддержке со стороны федерального центра (см. рис. 1).

К настоящему времени можно констатировать, что бюджетная система регионов смогла избежать значительного расширения дисбалансов и сохранить устойчивость. Так, дефицит консолидированного бюджета регионов хотя и оказался максимальным за последние годы, не вышел за рамки 1% ВВП (рис. 2).

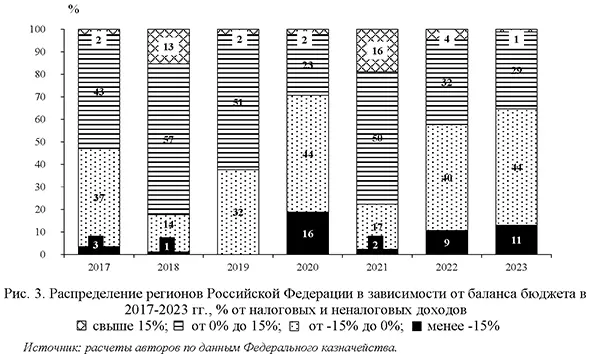

Однако индивидуальные показатели баланса бюджета у регионов заметно варьируются: при том, что в 2022-2023 гг. дефицит бюджета имели более половины субъектов РФ, увеличилось число регионов с дефицитом бюджета свыше 15% доходов за вычетом безвозмездных поступлений, что формально противоречит положению ст. 92.1 БК РФ (рис. 3).

Обеспечить относительную устойчивость региональных бюджетов удалось за счет двух основных факторов. Во-первых, произошло масштабное - в полтора раза в номинальном выражении: с 2,5 трлн руб. в 2019 г. до 3,7 трлн руб. в 2020 г. наращивание трансфертов из федерального бюджета с последующим сохранением на этом уровне в 2021-2023 гг. Таким образом, средний ежегодный объем трансфертов из федерального бюджета увеличился с 1,9 трлн руб. в 2015-2019 гг. до 3,9 трлн в 2020-2023 гг., а их доля в доходах региональных бюджетов - с 17% до 21%, соответственно (см. рис. 4).

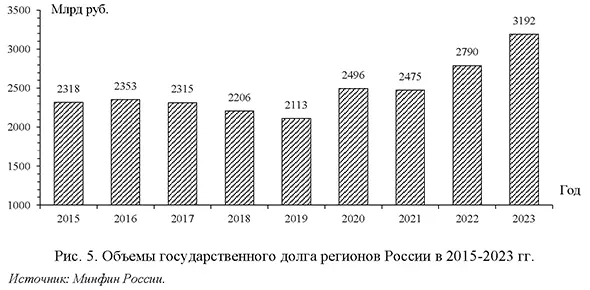

Во-вторых, существенно увеличился государственный долг регионов. Заметный рост регионального долга наблюдался и раньше, например, вследствие мирового финансово-экономического кризиса 2008-2009 гг. и во время кризиса 2014-2015 гг. [10], после чего, с 2016 г., произошла стабилизация его абсолютного объема. Однако в результате стремительного роста в 2020-2023 гг. (в полтора раза: с 2,1 трлн руб. в 2019 г. до 3,2 трлн руб. в 2023 г.) совокупный объем регионального долга в номинальном выражении достиг рекордного уровня (см. рис. 5).

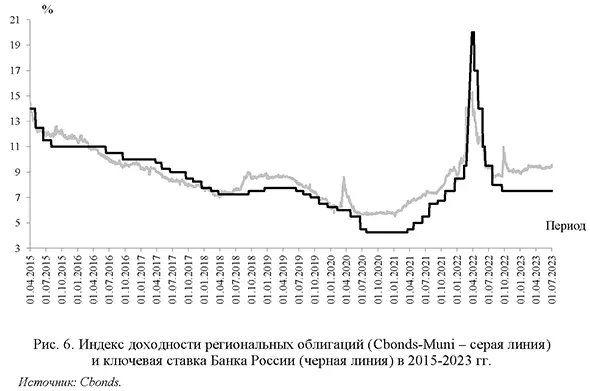

При этом в 2021-2022 гг., вслед за ужесточением денежно-кредитной политики Банка России, заметно ухудшились условия для рыночных заимствований регионов (см. рис. 6), что резко сузило возможности региональных властей в сфере долговой политики.

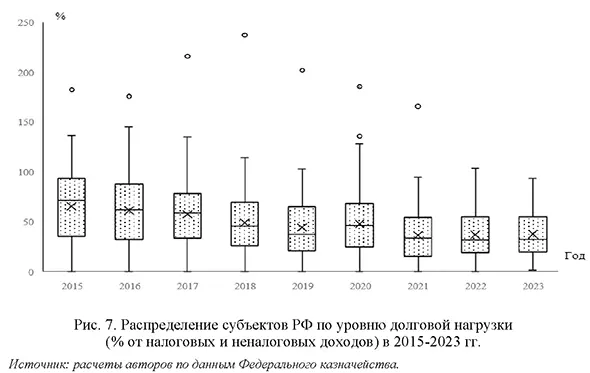

Совокупность этих факторов актуализировала проблему долговой устойчивости регионов, обострившуюся еще во время кризиса 2014-2015 гг. Для ее решения принимались меры по урегулированию коммерческой задолженности, реструктуризации бюджетных кредитов, предоставлению дополнительных межбюджетных трансфертов и ограничению новых заимствований. Реализация данных мер привела к последовательному снижению среднего уровня долговой нагрузки субъектов с 65,7% на 1 января 2016 г. до 37,9% на 1 января 2024 г. Помимо снижения среднего значения также наблюдается сближение субъектов по данному показателю (рис. 7).

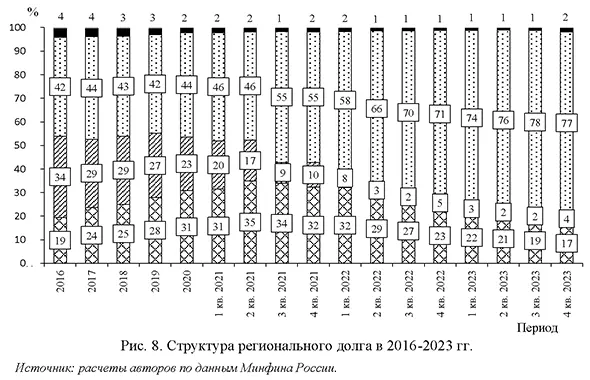

Примечание. Диаграмма размаха («ящик с усами», англ «box plot») отражает характеристики распределения данных — границы нижнего и верхнего квартиля (нижняя и верхняя граница прямоугольника — «ящика»), межквартильный размах (длина «ящика»), медиана (горизонтальная линия), среднее арифметическое значение (крестик), минимальное и максимальное значения выборки без учета выбросов (нижняя и верхняя граница «усов»). Отдельно лежащие точки представляют выбросы — регионы, с сильно отклоняющимся от основной массы значением долговой нагрузки (преимущественно Республика Мордовия). В отличие от прошлых лет, в 2021-2023 гг. почти все субъекты РФ соблюдали ограничения на предельный объем государственного долга (100% от налоговых и неналоговых доходов5). Исключениями были Мордовия (166% в 2021 г.) и Удмуртия (104% в 2022 г.). Однако меры, принятые «в индивидуальном порядке», позволили в итоге снизить для этих субъектов данный показатель ниже предельного уровня. В результате в 2023 г. ни один регион не превысил допустимый уровень долговой нагрузки. Кроме того, в апреле 2021 г. президент России предложил с целью повышения устойчивости регионального долга заместить коммерческий долг регионов бюджетными кредитами. Для этого, среди прочего, были введены два новых инструмента - инфраструктурный бюджетный кредит (2021 г.) и специальный казначейский кредит (2023 г.) [14]. На текущий момент можно констатировать фактическое решение этой задачи: доля коммерческой задолженности в общем объеме регионального долга снизилась с 20% в I кв. 2021 г. до 4% в конце 2023 г. (см. рис. 8), а объем этого долга не превышает 25% от утвержденных налоговых и неналоговых доходов консолидированного бюджета субъекта ни в одном регионе.

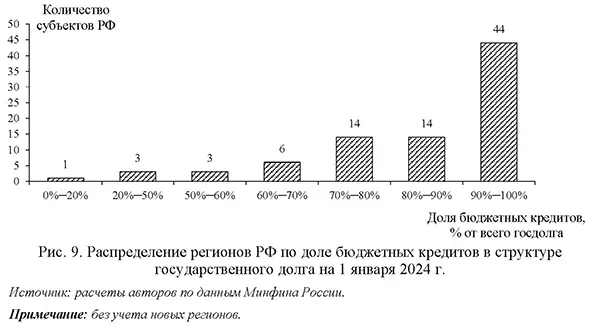

Еще одним следствием снижения доли рыночных кредитов стало снижение расходов регионов на обслуживание долга: условия предоставления бюджетных кредитов намного мягче, чем для рыночных заимствований. Например, инфраструктурные кредиты предоставляются на срок 15 лет по ставке 3%, при этом платежи по кредиту начинаются только после двух лет с момента его получения6. Так, расходы на обслуживание долга снизились в 2020 г. по сравнению с 2019 г. в 65 регионах, в 2022 г. по сравнению с 2021 г. - в 537 [15]. Такие меры снизили остроту, но не решили проблему региональных долгов. Во-первых, объем долговой нагрузки регионов сохранился на довольно высоком уровне, превышающем треть налоговых и неналоговых доходов. Во-вторых, замещение коммерческих долгов бюджетными кредитами привело к тому, что доля последних стала преобладающей в структуре долга большинства регионов России (рис. 9).

Важно отметить при этом, что сроки погашения значительной (более 70%) части задолженности перед федеральным центром приходятся на период до 2030 г. Такая концентрация выплат создает нагрузку на региональные бюджеты, которая может способствовать новому наращиванию коммерческих заимствований. В таком случае усилия федерального центра привели бы лишь к отсрочке кризиса в сфере регионального долга. Списание бюджетных кредитовВ связи с этим в феврале 2024 г. президентом России было предложено списание двух третей объема долгов регионов по бюджетным кредитам. Несколько позже были конкретизированы условия списания. Во-первых, ключевым условием ежегодного, начинающегося с 2025 г., списания задолженности является целевое использование регионами высвобождаемых средств по направлению реализации инфраструктурных проектов. Во-вторых, реструктуризация не затрагивает относительно новые виды займов, получившие распространение в 2022-2023 гг.:

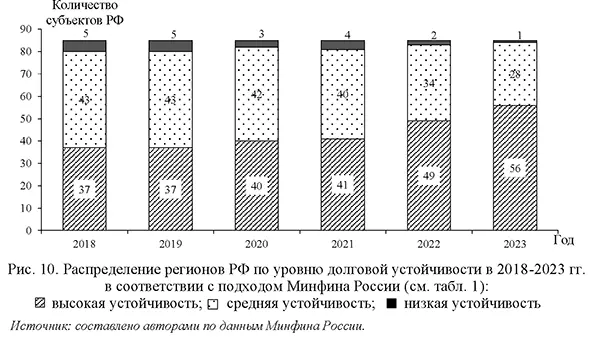

Из вышесказанного можно сделать вывод, что цель реструктуризации - снижение задолженности регионов по бюджетным кредитам, выданным на финансирование дефицита бюджета или погашение коммерческой задолженности. По данным Минфина России, по состоянию на 1 марта 2024 г. из 2,5 трлн руб. бюджетных кредитов регионам такие кредиты составляли 1,7 трлн руб.8 Отсюда, объем списаний (и соответствующий прирост региональных инвестиций) должен составить около 1,1 трлн руб. Уже сама по себе такая сумма - практически треть от 3,2 трлн руб. совокупного регионального долга значительно снизит долговую нагрузку регионов. Однако помимо этого общего эффекта, списание именно такого рода будет иметь и более «тонкие» эффекты в отношении долговой нагрузки регионов. Дело в том, что регионы сильно различаются как по уровню долговой нагрузки, так и по структуре долга в целом и бюджетных кредитов в частности, следовательно - по уровню долговой устойчивости. Долговая устойчивость регионовВ текущих условиях актуальной представляется задача перспективной оценки долговой устойчивости регионов в связи с объявленными мерами по списанию региональных долгов. При тенденции к росту совокупного объема регионального долга его устойчивость, по данным Минфина России, остается на высоком уровне у двух третей от общего числа регионов (рис. 10).

Соответственно, риски регионального долга сосредоточены в оставшейся трети регионов со средним или низким уровнем долговой устойчивости. Следовательно, эффект от списания долгов в плане повышения долговой устойчивости мог бы быть наиболее значимым именно в этой группе регионов. Для соответствующей оценки необходимы данные о структуре бюджетных кредитов по отдельным регионам, которые отсутствуют в открытом доступе. В связи с этим одной из задач стало определение такой структуры. Как уже было сказано, сокращение долга не касается инфраструктурных бюджетных кредитов, специальных казначейских кредитов, а также казначейских кредитов на пополнение остатка средств на счете бюджета. В случае с инфраструктурными бюджетными кредитами часть из них выдавалась в 2022-2023 гг. в размере 250 млрд руб. в год9. Специальные казначейские кредиты и казначейские кредиты на опережающее финансирование регионы получали на протяжении 2023 г. в общем объеме, по данным Счетной палаты, 190,0 млрд руб. и 142,3 млрд руб., соответственно10. Общая сумма задолженности регионов по таким кредитам - около 830 млрд руб. соответствует разнице между совокупной задолженностью по бюджетным кредитам (2,5 трлн руб.) и объемом подпадающих под реструктуризацию бюджетных кредитов (1,7 трлн руб.). Письмо первого заместителя министра финансов в Комитет Совета Федерации по бюджету и финансовым рынкам11 содержит данные об объеме бюджетных кредитов на финансовое обеспечение инфраструктурных проектов в 2021-2022 гг. и плановые значения на 2023 г. по отдельным субъектам РФ. С учетом того, что, согласно данным Счетной палаты, весь прирост государственного долга регионов в 2023 г. объясняется увеличением задолженности по ИБК, СКК, а также казначейским кредитам, выданным под цели опережающего финансирования, весь прирост задолженности регионов по бюджетным кредитам в 2023 г. также был отнесен к несокращаемой части долга. Однако для 16 регионов прирост задолженности по бюджетным кредитам в 2023 г. оказался значительно меньше суммы запланированных на 2023 г. объемов ИБК и кредитных лимитов на приобретение пассажирского транспорта общего пользования (50 млрд руб.) и на реализацию проектов развития городов в субъектах Дальневосточного федерального округа (30 млрд руб.)12. Исходя из того, что эти расхождения объясняются погашением бюджетных кредитов, для оценки использовались доступные данные о распределенных объемах ИБК и казначейских кредитах. Полученные таким образом результаты дополнительно верифицировались по государственным долговым книгам субъектов РФ, а также официальным сообщениям в СМИ. При том, что реструктуризируемая часть составила около 70% совокупной задолженности регионов по бюджетным кредитам, картина по отдельным регионам получилась разной. Так, в одних регионах под реструктуризацию подпадает практически весь объем бюджетной задолженности, тогда как в других реструктуризации не ожидается вовсе (табл. 2). Таблица 2 Регионы с наибольшей и наименьшей долей бюджетных кредитов, подпадающих под реструктуризацию на 1 января 2024 г., млрд руб.

Источник: Минфин России, оценки авторов. Далее, на основе данных о структуре задолженности регионов по бюджетным кредитам были рассчитаны объемы снижения государственного долга каждого субъекта после списания двух третей от подпадающих под реструктуризацию бюджетных кредитов. Величина сокращений относительно совокупного объема государственного долга на 1 января 2024 г., как и предполагалось, заметно варьируется по регионам в зависимости от доли бюджетных кредитов и их структуры - от 61% до 0% (средний уровень - 37,0%). Сопоставив полученные оценки сокращения госдолга с классификацией Минфина России субъектов РФ по группам долговой устойчивости в 2023 г., можно сделать вывод, что в результате списания преимущественное сокращение государственного долга произойдет именно в регионах со средним и низким уровнями долговой устойчивости (табл. 3). Таблица 3 Регионы с наибольшим и наименьшим сокращением государственного долга после реструктуризации относительно 1 января 2024 г.

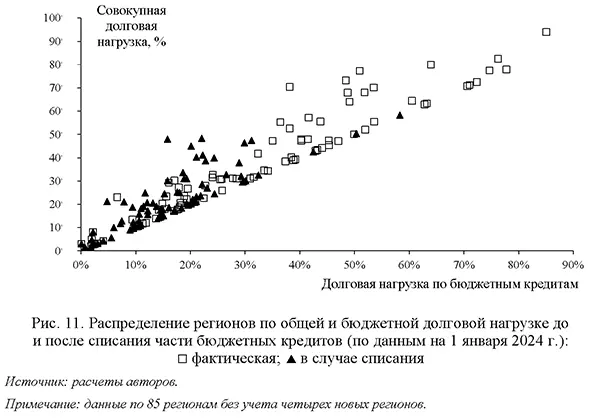

Источник: расчеты авторов. Одним из следствий такого распределения может стать значительное выравнивание регионов по показателю долговой нагрузки за счет бюджетных кредитов. Данный показатель рассчитывался как отношение бюджетных кредитов к сумме налоговых и неналоговых доходов бюджета субъекта РФ за 2023 г. В результате списания среднее и медианное значения показателя по регионам России значительно снижаются: с 32,7% и 31,6% до 16,5% и 15,1% соответственно. В свою очередь, снижение нагрузки по бюджетным кредитам определяет значительное снижение совокупной долговой нагрузки, рассчитываемой как отношение государственного долга к налоговым и неналоговым доходам субъекта РФ в 2023 г. - среднее и медианное значения показателя по регионам России снижаются с 37,9% и 32,6% до 21,7% и 19,1% соответственно. Результатом списания части задолженности станет существенное сближение регионов по показателям долговой нагрузки в целом (рис. 11).

Таким образом, списание части задолженности регионов по бюджетным кредитам действительно способствует повышению долговой устойчивости, причем преимущественно субъектов с наибольшей долговой нагрузкой. Однако основным вопросом становится долгосрочный эффект этой меры, без которого сложно говорить о решении проблемы регионального долга. Такой эффект представляется невозможным без осуществления сопутствующих мер по укреплению бюджетной дисциплины субъектов РФ, в том числе, посредством развития существующего механизма субнациональных бюджетных правил. Обеспечение долгосрочной устойчивости регионального долгаСледует отметить, что списание бюджетных кредитов после их наращивания в 2021-2023 гг. для замещения коммерческой задолженности не является беспрецедентным решением в отечественной практике и вполне соответствует характеру взаимодействия в данной области между федеральным центром и регионами. Заметный рост доли бюджетных кредитов в региональном долге уже имел место в 2014-2017 гг. Тогда, после кризисов 2008-2009 гг. и 2015-2016 гг., доля бюджетных кредитов в региональном долге увеличилась с примерно 27% в начале 2014 г. до более 40% на конец 2017 г. Вследствие этого федеральный центр в 2018 г. отказался от выдачи новых кредитов и разработал программу реструктуризации уже выданных кредитов сроком до 2025 г. Существовавшие тогда условия (имевшаяся ликвидность на долговом рынке, постепенно снижающиеся ставки, рост доходов регионов) казались достаточными для сохранения устойчивости региональных финансов и решения проблем с бюджетными кредитами. Однако в 2020 г. положение региональных бюджетов стало ухудшаться, и в октябре 2020 г. был разработан механизм списания задолженности регионов по бюджетным кредитам13. В соответствии с этим механизмом, списания осуществлялись в размере налоговых поступлений в федеральный бюджет от реализации новых инвестиционных проектов, что, с одной стороны, снижало долговую нагрузку, с другой стороны - стимулировало инвестиции. В 2021-2023 гг. этот механизм последовательно расширялся14 вместе с практикой по его применению. Так, в конце 2023 г. 12 регионов получили право списать долги общим объемом 8,2 млрд руб.15 Теперь же списание региональных долгов, в случае реализации, приобретет фактически фронтальный характер. Реакцией на обострение проблемы долговой нагрузки в регионах со стороны федеральной власти традиционно было принятие необходимых мер оперативного характера. Среди таких мер было замещение коммерческой задолженности за счет предоставления бюджетных кредитов регионам на льготных условиях, разработка программ по реструктуризации долгов и снижению долговой нагрузки региональных бюджетов. Однако оперативное вмешательство, хотя и обеспечивает необходимый краткосрочный эффект в виде снижения долговой нагрузки, усугубляет другие структурные диспропорции в системе государственных финансов. Во-первых, наращивание бюджетных кредитов само по себе определяет увеличение зависимости регионов от федерального центра. Во-вторых, реструктуризация и списание бюджетной задолженности приводит к смещению стимулов региональных правительств в сторону от мер по повышению устойчивости региональной бюджетной политики. Таким образом, реализуемые преимущественно в ручном режиме меры по регулированию регионального долга не устраняют структурную уязвимость системы государственных финансов, а лишь купируют ее за счет поддержки со стороны федерального бюджета, которая, при всей эффективности, пока позволяет лишь снизить остроту проблемы. Явное преобладание дискреционной составляющей в сфере межбюджетных отношений и связанный с этим риск принятия непоследовательных, неэффективных решений определяют потребность в совершенствовании автоматических механизмов регулирования государственного долга и долговой политики регионов. Имеются исследования эффективности действующих в России механизмов такого регулирования как в виде ограничений долговой нагрузки [8; 16-18], модификации долговой политики регионов [19] так и шире, в контексте анализа российского и зарубежного опыта применения региональных бюджетных правил [20]. Очевидна необходимость такой работы с учетом новых факторов, условий и задач бюджетно-налоговой и, в целом, государственной политики России. Для более устойчивого и эффективного решения проблемы долговой нагрузки регионов в России необходим комплексный подход, предполагающий формирование институциональных условий и механизмов по обеспечению надлежащей и разумной долговой политики регионов без необходимости оперативного вмешательства со стороны федерального центра. В этом контексте следует обратить внимание на совершенствование существующего механизма субнациональных бюджетных правил, устанавливающих допустимый уровень дефицита бюджета и государственного долга субъектов РФ. Так, для регулирования задолженности регионов по коммерческим кредитам после запланированного списания бюджетных кредитов целесообразно дополнить уже закрепленные в Бюджетном кодексе РФ ограничения региональных бюджетов показателем предельного уровня задолженности субъекта РФ по коммерческим кредитам 25% от налоговых и неналоговых доходов. В свою очередь, повышению общей бюджетной устойчивости будет способствовать также снижение для всех регионов (а не только высоко дотационных, как предусматривает текущее правило) предельной величины дефицита бюджета субъекта РФ с 15% до 10% от объема налоговых и неналоговых доходов (что уже предлагалось в отдельных исследованиях [16]). Такие меры помогут не только снизить текущую долговую нагрузку, но и предотвратить ее чрезмерное увеличение в будущем. Кроме того, они способствуют повышению ответственности региональных властей и формированию более устойчивой модели экономического развития. Таким образом, для решения проблемы регионального долга в России требуется переход от оперативного вмешательства к системному институциональному подходу, который будет способствовать как бюджетной устойчивости, так и стабильному экономическому развитию субъектов РФ. 1 Бюджетный кодекс Российской Федерации, ст. 6. 2 Основные направления государственной долговой политики Российской Федерации на 2017-2019 годы. URL: http://minfin.ru/common/upload/library/2017/02/main/Dolgovaya_politika_2017-2019.pdf/ 3 Бюджетный кодекс Российской Федерации, ст. 107.1. 4 Можно отметить, что эта помощь республиканскому бюджету в итоге была оказана в виде удвоения трансфертов 2018-2019 гг. и выделения бюджетных кредитов — в 2021-2022 гг. 5 Согласно п. 4 ст. 107 БК РФ. 6 Инфраструктурные кредиты помогают регионам повысить инвестиционную привлекательность. URL: https://minfin.gov.ru/ru/press-center?id_4=38216- infrastrukturnye_kredity_pomogayut_regionam_povysit_investitsionnuyu_privlekatelnost/ 7 Нужно отметить, что такая тенденция наблюдалась и раньше, с 2017 г. Однако до 2020 г. это объяснялось скорее наращиванием задолженности регионов по ценным бумагам при снижении ставок, тогда как после 2020 г. сохранить такую динамику удалось за счет бюджетных кредитов. 8 URL: https://tass.ru/ekonomika/20430039/ 9 Регионы обновляют инфраструктуру. URL: https://www.minstroyrf.gov.ru/press/regiony-obnovlyayut-infrastrukturu/ 10 Оперативный доклад о ходе исполнения консолидированных бюджетов субъектов Российской Федерации январь — декабрь 2023 года. C. 64. Счетная палата РФ. URL: https://ach.gov.ru/upload/iblock/aeb/onfmmrhptn prtk5yatw22cbtreaqe1jk.pdf 11 Сообщение первого заместителя министра финансов в Комитет Совета Федерации по бюджету и финансовым рынкам от 22.05.2023 г. URL: http://council.gov.ru/media/files/SijQQ0UXnwWbvv6oZ6ddTDwxujVM6tdO. pdf 12 В открытом доступе отсутствуют данные по остальным СКК —около 110 млрд руб., большая часть которых была распределена на конкурсной основе. 13 Постановления Правительства Российской Федерации от 19 октября 2020 г. № 1704 и № 1705. 14 Постановления Правительства Российской Федерации от 12 октября 2021 г. № 1740 и от 4 августа 2023 г. № 1280. 15 Распоряжение Правительства Российской Федерации от 21 октября 2023 г. № 2933-р. Литература / References

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- История развития кредитной системы в России

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Безработица в России

- Кризис финансовой системы стран Азии и его влияние на Россию

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию