Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Что мы (не) знаем об эффективности инструментов ДКП в современном мире? |

|

Е. Л. Горюнов Теория денег всегда считалась одной из самых сложных проблем экономической науки. В XX в., с его опытом инфляций и гиперинфляций, этот раздел экономики стал одним из наиболее актуальных с точки зрения решения практических задач экономической политики (и политики вообще). Это был век интенсивной теоретической работы1 и богатого практического опыта — от катастрофического до экономического «чуда», причем в некоторых странах наблюдалось сочетание и того, и другого2. Новый этап дискуссии о современной денежной политике и практике ее реализации совпадает с глобальным кризисом 2008—2009 г., который по аналогии с Великой депрессией часто называют Великой рецессией. Как и в прошлом (в 1930-е и 1970-е годы), глобальный структурный кризис вызывает глубокие изменения в характере экономического роста, в бюджетной и денежно-кредитной политике (ДКП), а также формирует новую парадигму в экономической теории. Именно это переосмысление макроэкономической модели, включая ее теоретические основания и практические решения, происходит на протяжении последнего десятилетия. В XX в. можно выделить по крайней мере четыре этапа в развитии ДКП. В первые три десятилетия доминировало господство золотого стандарта как основы экономического и политического процветания. Отказ от него в годы Первой мировой войны воспринимался как вынужденный, в результате в 1920-е годы были предприняты попытки вернуться к нему, чего не избежал даже Советский Союз (введение золотого червонца в 1922 г.). Наиболее последовательно этот проект был реализован в Великобритании, которая вернулась к золотому стандарту в 1925 г. усилиями канцлера казначейства У. Черчилля (и при активных протестах Кейнса, который назвал такое решение «реликтом варварства»). Золотой стандарт рассматривался как источник стабильности экономической системы и барьер на пути высокой инфляции, которая поразила ряд стран в военный и первый послевоенный периоды. Но именно жесткость этой конструкции, как выяснилось вскоре, существенно усугубила тяготы Великой депрессии. В результате в 1950 — 1960-е годы ключевая задача ДКП виделась в смягчении экономического цикла и предотвращении дефляции. В основе этой политики лежало кейнсианское понимание регулирования, которое на протяжении четверти века позволяло поддерживать устойчивый экономический рост. Как нередко бывает, ситуация изменилась именно тогда, когда сторонниками новой доктрины стали те, кто традиционно отказывался признавать эффективность государственного вмешательства в экономику, и республиканский президент Р. Никсон сказал, что «сегодня мы все — кейнсианцы» (см.: Скидельски, 2011. С. 15). Стимулирование экономики в условиях шока предложения первой половины 1970-х годов обернулось стагфляцией и структурным кризисом, за которым последовало переосмысление основ макроэкономического регулирования. Именно дезинфляция стала теперь главной задачей, решить которую должны были денежные и бюджетные власти, а экономическая наука должна была разработать подходящую теоретическую конструкцию. Это касалось как развитых стран, так и тех, которые стали называть развивающимися рыночными экономиками3. В подавлении инфляции власти видели основу для обеспечения устойчивого экономического роста. Для этого использовались прежде всего методы монетарного регулирования. Одновременно были приняты серьезные институциональные решения по обеспечению независимости центральных банков (ЦБ). Постепенно широкое распространение в политике денежных властей стало получать таргетирование инфляции, пришедшее на смену таргетированию валютных курсов (в наиболее жестком варианте принимавшему форму «валютного комитета», currency board). Начало этому переходу положила Новая Зеландия в 1990 г., за ней постепенно последовали и другие развитые страны. Их успешный опыт, с одной стороны, а с другой — финансовый кризис 1997—1998 гг., который поразил преимущественно страны с фиксированным валютным курсом, привели к тому, что к 2002 г. инфляционное таргетирование стало наиболее популярным инструментом денежной политики, обеспечивающим макроэкономическую стабильность и рост. Вместе с тем переход к плавающим валютным курсам дал правительствам новый рычаг обеспечения национальной конкурентоспособности или, точнее, сделал использование этого рычага вполне легитимным и приемлемым. Речь идет о девальвации, которая ушла из сферы политической (решение правительства) и стала элементом рыночной конъюнктуры. Это повысило гибкость макроэкономического регулирования, но одновременно существенно расширило пространство для валютного манипулирования и валютных войн. В результате исследований и экспериментов к началу XXI в., как казалось, удалось выработать некоторое представление о «правильной» денежной политике. Совокупность теоретических оснований и вытекающих из них предписаний относительно ДКП получила в экономической литературе название «новый монетарный консенсус» (new monetary consensus). В наиболее концентрированном виде подобный оптимистический подход к пониманию «монетарного счастья» нашел отражение в статье М. Гудфренда «Как мир достиг консенсуса относительно монетарной политики» (Goodfriend, 2007). В ней описывались теоретические продвижения в монетарной теории и практические успехи в сфере ДКП. Общий посыл работы состоял в том, что со времен стагфляции 1970-х годов экономистам удалось разработать эффективный и универсально применимый подход к реализации ДКП — таргетирование инфляции. Автор назвал прогресс в качестве денежно-кредитной политики «выдающейся историей успеха». Только в заключении Гудфренд указал, что в отношении японской экономики консенсус еще не сформировался. К моменту публикации она полтора десятилетия находилась в состоянии стагнации и практически нулевой инфляции, несмотря на сверхмягкую монетарную политику, проводимую Банком Японии. В то время японский сценарий казался абсолютным исключением из правила. Как не раз было в прошлом, о наступлении благополучных времен объявили накануне тяжелого потрясения. Менее чем через год после указанной публикации разразился мировой финансовый кризис, который поставил под сомнение как теоретические, так и практические положения «нового монетарного консенсуса». Многие развитые экономики погрузились в состояние, сходное с японской. Среди экономистов получили распространение рассуждения о долговременной стагнации (secular stagnation; см.: Gordon, 2015; Summers, 2014). За десятилетие после мирового финансового кризиса макроэкономические условия в развитых странах так и не нормализовались. Это побуждает искать новые подходы к ДКП, критически пересматривать прежние концепции и даже обращаться к альтернативным неортодоксальным теориям. Снижение эффективности монетарной политики и макроэкономические условия в 2010-е годыЗа десять лет после мирового финансового кризиса 2008—2009 гг. в развитых странах наблюдалось сочетание сверхмягкой монетарной и фискальной политики и низких инфляции и темпов экономического роста. Безработица резко выросла в большинстве стран в 2009 г., но затем она снизилась, причем в США, Канаде, Великобритании, Японии и Германии опустилась ниже докризисного уровня (рис. 1). В обычной ситуации на фоне стимулирующей монетарной политики это рассматривалось бы как признак перегрева экономики, однако темпы роста выпуска и инфляции оставались низкими4.

Монетарные власти столкнулись со значительными сложностями. Не имея возможности снижать ставку существенно ниже нулевого уровня, органы денежно-кредитного регулирования развитых стран активно применяли политику количественного смягчения (quantitative easing, QE), то есть осуществляли масштабные покупки ценных бумаг, следствием чего стал кратный рост их балансов. Объективно оценить эффективность данных мер сложно. Сторонники их применения утверждают, что они помогли избежать дефляции и возможной экономической депрессии (см.: Wessel, 2009; Chung et al., 2012).

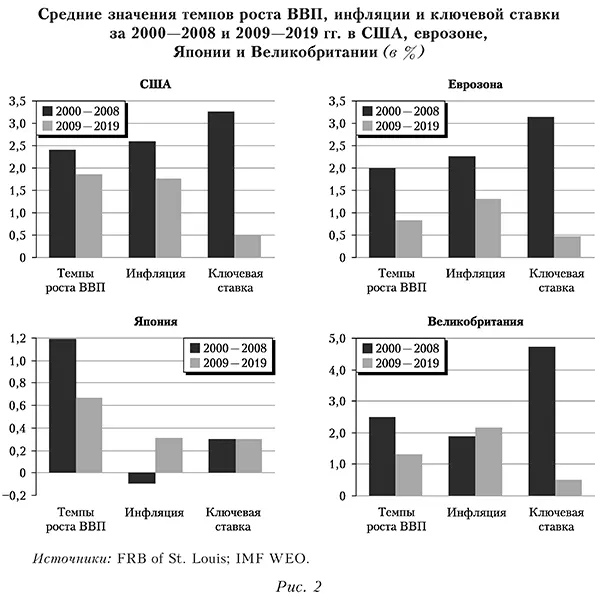

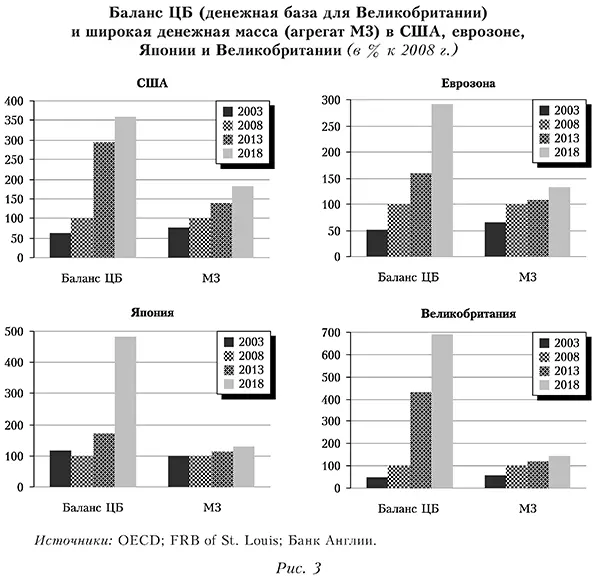

За последнее десятилетие было опубликовано много эмпирических исследований, показывающих, что программы выкупа активов, реализованные в США, еврозоне, Великобритании и др., позволили снизить долгосрочные ставки и тем самым поддержали кредитование и экономический рост5. Однако скептики отмечают, что количественное смягчение не оказало значимого эффекта на макропараметры, не помогло вернуть экономику к докризисному состоянию, так как инфляция оставалась стабильно ниже цели, а темпы экономического роста были низкими и неустойчивыми (рис. 2; см.: Blanchard, Summers, 2018; Greenlaw et al., 2018; Fullwiler, Wray, 2010). Несмотря на то что рост балансов центральных банков измерялся сотнями процентов, это не отразилось на темпах роста денежной массы и не привело к расширению кредитования (рис. 3).

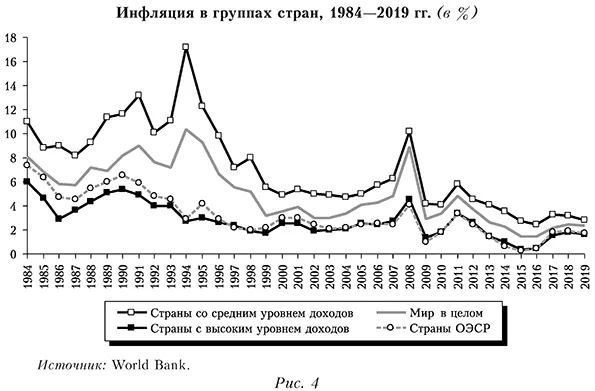

В 2020 г., когда мировая экономика столкнулась с беспрецедентным эпидемиологическим шоком, а экономики развитых стран так до конца и не оправились от последствий мирового финансового кризиса, центральные банки признали ограниченность доступных им инструментов стимулирования спроса. Отличительной чертой кризиса 2020 г. стало также то, что впервые в истории с аналогичными проблемами столкнулись ЦБ стран с развивающимся рынком: несмотря на рост неопределенности и глобальных рисков, не произошло резкого падения обменных курсов валют этих стран, а инфляция продолжала снижаться. Почему же инструменты ДКП, выполнявшие до этого главную роль в сглаживании экономического цикла, утратили свою силу? Во-первых, снижение эффективности политики ЦБ связано с глобальным и устойчивым дезинфляционным трендом, который начал формироваться 20—30 лет назад. «Потерянные десятилетия» в Японии (см.: Дробышевский и др., 2018) стали первым случаем, когда ЦБ трудно противодействовать замедлению инфляции и поддерживать экономическую активность в низкоинфляционной среде. Во-вторых, на возможностях монетарной политики отрицательно сказывается ослабление связи между инфляцией и ростом выпуска, то есть снижение наклона кривой Филлипса. В экономической литературе преобладает мнение, что эти изменения носят долговременный структурный характер и стали следствием массового перехода к режиму инфляционного таргетирования. В-третьих, очевидным ограничением для процентной политики ЦБ выступает наличие эффективной нижней границы номинальных ключевых ставок. Эта проблема значительно осложняется снижением нейтрального уровня реальной ставки в развитых странах. Отмеченные обстоятельства сильно сужают возможности денежных властей по проведению контрциклической политики. Наконец, в-четвертых, важным фактором ДКП выступает стимулирующая бюджетно-налоговая политика, которая привела к заметному росту государственного долга в начале 2010-х годов. В ближайшие годы он продолжит расти быстрыми темпами в результате реализации масштабного пакета антикризисных фискальных мер. Выход бюджетноналоговой политики на первый план может изменить распределение ролей между фискальными и денежными властями и повлиять на независимость последних. Глобальная дезинфляцияТенденция к снижению инфляции в масштабах мировой экономики сформировалась еще в 1980-е годы (см.: Ha et al., 2019; Helbling et al., 2006; Rogoff, 2003а, 2003b). Она наблюдалась не только в развитых странах, где ЦБ боролись с последствиями стагфляции 1970-х годов, но и в развивающихся (рис. 4), где монетарная дисциплина всегда была хуже, а инфляция — выше. Причем снижалась не только сама инфляция, но и ее волатильность, и этот процесс также был глобальным.

С конца 1990-х годов инфляция в развитых странах долго находилась вблизи отметки 2%, и именно ее признавали в качестве желаемого уровня, балансирующего позитивное влияние инфляции на экономическую деятельность и издержки от нее. Этот уровень был выбран в качестве цели в ведущих экономиках, проводивших политику инфляционного таргетирования6. Сильный негативный шок спроса, связанный с наступлением кризиса 2008—2009 гг., стал фактором значительного дефляционного давления. Для ЦБ задачи стимулировать экономический рост и предотвратить попадание в дефляционную спираль осложнялись необходимостью противодействовать не только шоку спроса, но и глобальному дезинфляционному тренду. Среди наиболее значимых факторов глобальной дезинфляции выделяется переход к более сдержанной монетарной политике в связи с введением таргетирования инфляции в широком круге стран. ЦБ укрепили свою независимость и стали уделять больше внимания контролю над инфляцией и одновременно ограничивать монетарное стимулирование экономики, а также эмиссионное финансирование дефицита государственного бюджета. Другим фактором торможения мировой инфляции стала глобализация, сопровождаемая ослаблением регулирования и сокращением монопольной ренты (см.: Blanchard, Philippon, 2003). Расширение международной торговли приводило к усилению конкуренции между национальными и иностранными производителями, в том числе из развивающихся стран, где издержки на труд были ниже. В результате цены стали приближаться к предельным издержкам вместе с сокращением маржи производителей, что способствовало замедлению потребительской инфляции. Кроме того, существует гипотеза, согласно которой значимым фактором дезинфляционного тренда стало распространение цифровых технологий в торговле. Они воздействуют на цены по ряду каналов (см.: Sveriges Riksbank, 2015). Во-первых, автоматизация снижает спрос на труд, повышает производительность и тем самым сдерживает рост зарплат и потребительских цен. Во-вторых, цифровые технологии делают информацию о товаре более доступной для потребителей и уменьшают издержки торговли. Новые торговые площадки, у которых издержки ниже, чем у традиционных торговых сетей, вступают с ними в конкуренцию, что также снижает торговую наценку7. Снижение наклона кривой ФиллипсаИзначально под кривой Филлипса понималась статистическая отрицательная связь между инфляцией и безработицей, которая была обнаружена в 1958 г. (см.: Gordon, 2011)8. Позднее по итогам стагфляции 1970-х годов, когда корреляция между инфляцией и безработицей стала положительной, понимание экономических процессов, стоящих за этой связью, изменилось, и сформировалась так называемая новокейнсианская макроэкономическая теория, ставшая фундаментом «нового монетарного консенсуса» (см.: Замулин, 2007). Согласно современным представлениям, под кривой Филлипса понимается положительная связь между инфляцией, с одной стороны, и показателями, характеризующими стадию экономического цикла (безработица, разрыв выпуска или отклонение предельных издержек от своего долгосрочного уровня), — с другой. Снижение наклона кривой Филлипса означает ослабление связи между инфляцией и экономической активностью, то есть отклик цен на изменение совокупного спроса становится менее выраженным. Во многих эмпирических исследованиях показано, что угол наклона кривой Филлипса в развитых странах действительно снижался, причем этот процесс начался еще до мирового финансового кризиса 2008—2009 гг. (см.: Kuttner, Robinson, 2010; Iakova, 2007; Roberts, 2006; Beaudry, Doyle, 2000; Blanchard et al., 2015; Forbes et al., 2020), то есть до того, как ЦБ развитых стран столкнулись с проблемой нулевой границы процентных ставок (см. ниже). Характерно, что значительный спад экономической активности и увеличение безработицы в этот период не сопровождались сильной дефляцией, хотя именно такую динамику потребительских цен предсказывала кривая Филлипса. Инфляция оставалась в достаточно узком диапазоне как в период спада, так и на стадии возвращения к росту (см.: IMF, 2013), когда безработица вернулась к докризисным значениям. Экономисты выдвигают два объяснения наблюдаемого ослабления связи инфляции и экономической активности. Первое предполагает, что снижение наклона кривой Филлипса связано с глобализацией (см.: Razin, Binyamini, 2007; Borio, Filardo, 2007; IMF, 2006). Ужесточение конкуренции внутренних производителей с иностранными ограничивает возможности первых повышать цены в ответ на увеличение совокупного спроса. Глобализация подавляет эффект переноса издержек производителей в цены. На инфляцию внутри страны, помимо внутреннего разрыва выпуска, все большее влияние начинает оказывать глобальный разрыв выпуска. Однако чем сильнее национальные производители интегрированы в мировые производственные цепочки, тем меньше их активность определяется внутренними макроэкономическими условиями, включая инфляцию. В результате инфляционные процессы становятся менее зависимыми от показателей экономической активности, что и проявляется в наблюдаемом снижении наклона кривой Филлипса. В соответствии со вторым объяснением это снижение связано с заякориванием инфляционных ожиданий (см.: Laxton, N’Diaye, 2002; Williams, 2006; Mishkin, 2007). Следствием повсеместного перехода ЦБ к инфляционному таргетированию с четко обозначенными целевыми уровнями инфляции стало уменьшение роли инфляционных ожиданий как ее самостоятельного фактора. Более жесткая реакция денежных властей на инфляционные шоки препятствует раскручиванию инфляционной спирали (см.: Clarida et al., 2000), в результате уменьшается процикличность инфляции, а кривая Филлипса становится более пологой. Главный вывод заключается в том, что действующие в рамках двойного мандата ЦБ в развитых странах теперь могут придавать больший вес устойчивости динамики выпуска по сравнению с задачей обеспечить ценовую стабильность. Поскольку связь между ростом цен и экономической активностью ослабляется, инфляционные риски отходят на второй план, и денежные власти могут проводить более агрессивную стимулирующую политику в условиях циклического спада, не опасаясь, что это будет иметь значимые негативные последствия для инфляции. В то же время высказываются опасения, что если рост цен выйдет из-под контроля, то возвращение к ценовой стабильности приведет к глубокой рецессии (см.: Blanchard et al., 2015). Эффективная граница процентных ставок и снижение нейтрального уровня реальной ставкиОдним из часто называемых факторов снижения действенности монетарной политики в развитых странах называют достижение так называемой «эффективной границы процентных ставок» (Effective lower bound — ELB)9. Эта проблема проявилась с наступлением финансового кризиса 2008—2009 гг. и с тех пор не была преодолена окончательно (рис. 5).

До кризиса ставки ЦБ ведущих развитых стран, за исключением Японии, были устойчиво положительными не только в номинальном, но и в реальном выражении. Процентная ставка играла роль ограничителя, удерживающего экономику от перегрева. С наступлением кризиса ключевые ставки были быстро снижены до близких к нулю уровней, после чего уже не возвращались к устойчиво положительным значениям. Банк Японии, ЕЦБ, ЦБ Швеции, Дании и Швейцарии установили отрицательные ставки. Исключением из правила стали США и Канада, где денежная политика ужесточалась в период с конца 2016 по начало 2019 г. Основанием для ужесточения стали рост занятости, которая вышла на докризисный уровень, и позитивная экономическая динамика. Однако это ужесточение было умеренным, и говорить о полной нормализации денежной политики в данных странах нельзя, поскольку в реальном выражении ставки денежного рынка остались практически нулевыми. Более того, во второй половине 2019 г. руководство ФРС вновь перешло к смягчению политики, мотивируя это неустойчивой инвестиционной активностью, рисками торможения экономического роста и тем, что инфляция оставалась ниже целевого уровня10 11. Глобальная рецессия 2020 г., вызванная распространением коронавируса, поставила ЦБ перед необходимостью вернуть ставки на минимально возможный уровень. Таким образом, нормализация ДКП в развитых странах откладывается на неопределенный срок. Снижение нейтрального уровня реальной ставки также ограничивает потенциал контрциклической монетарной политики10 11. Имеется в виду такой ее уровень, который балансирует совокупный спрос с производственным потенциалом экономики, в результате последняя находится в состоянии полной занятости, выпуск равен потенциальному, отсутствует устойчивое проинфляционное или дезинфляционное давление (см.: Williams, 2003). На нейтральный уровень реальной ставки влияют разные факторы: государственная бюджетно-налоговая политика, сберегательное поведение домохозяйств (зависит от демографической структуры населения, налогообложения, развитости финансовой системы и др.), рост производительности, долговая нагрузка частного сектора, экспортные возможности и т. д. Эмпирические исследования показывают, что тенденция к снижению нейтрального уровня реальной ставки возникла еще в начале 1980-х годов и затрагивала практически все развитые страны (см.: Del Negro et al., 2018; Brand et al., 2018; Summers, Rachel, 2019). Ее проявлением стало стабильное сокращение доходности широкого класса долговых инструментов, включая государственные (рис. 6) и корпоративные облигации разного рейтинга. Подчеркнем, что это нельзя отождествлять со снижением премий за ожидаемую инфляцию, поскольку доходность продолжала снижаться даже в условиях заякоренных ожиданий и стабильной инфляции.

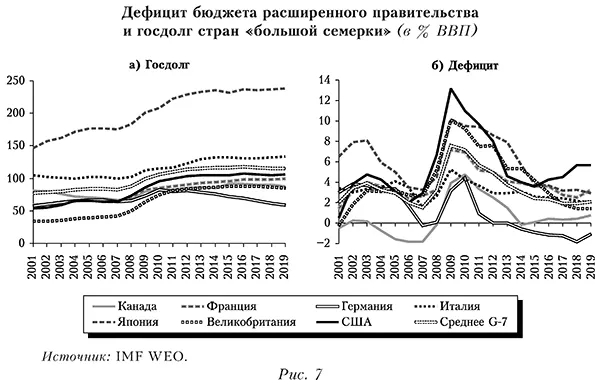

С точки зрения денежной политики низкий нейтральный уровень реальной ставки представляет серьезную проблему, сокращая пространство для стимулирующей процентной политики. Поскольку существует эффективная граница номинальной ставки, близкая к нулю, в каждый момент потенциал монетарного смягчения определяется дистанцией от текущего значения ключевой ставки до нулевого уровня. Следовательно, чем ниже нейтральный уровень реальной ставки, тем ниже аналогичный показатель номинальной ставки при неизменном целевом значении инфляции и тем меньше пространство для смягчения политики у ЦБ. Таким образом, возможности процентной политики ограничены сверху нейтральным уровнем номинальной ключевой ставки, а снизу — эффективной границей процентных ставок. Даже если предположить, что денежным властям развитых стран удастся в будущем вернуться к традиционным инструментам денежной политики, положительным значениям ключевых ставок, стабильной инфляции на целевом уровне и полной занятости, то в случае наступления рецессии пространство для маневра у них будет сильно сужено. С высокой вероятностью негативный шок совокупного спроса означает, что эти страны могут попасть в дефляционную ловушку. ЦБ вновь будут вынуждены опускать ключевые ставки до нуля, а затем прибегать к альтернативным нетрадиционным инструментам с неясной эффективностью. Фискальное доминированиеМировой финансовый кризис вынудил правительства многих стран принимать масштабные меры фискального стимулирования и поддержки экономики на фоне сокращения налоговых поступлений. Следствием этого стал резкий рост дефицитов бюджетов в посткризисные годы, стабилизация бюджетной политики началась только с 2014 г. Продолжительный период отрицательного бюджетного баланса привел к заметному увеличению государственного долга. Наибольшие рост дефицита и приращение госдолга в начале 2010-х годов наблюдались в Японии, Великобритании и США (рис. 7). Средний размер дефицита бюджета расширенного правительства в Японии и США за 2009—2014 гг. составил около 8,5%, в Великобритании — 7,6% ВВП. За эти пять лет относительная величина государственной задолженности выросла в Японии с 183 до 232% ВВП, в США — с 74 до 105% ВВП, в Великобритании — с 49 до 84% ВВП. В других странах «большой семерки» госдолг вырос меньше, но масштаб изменений был сопоставимым.

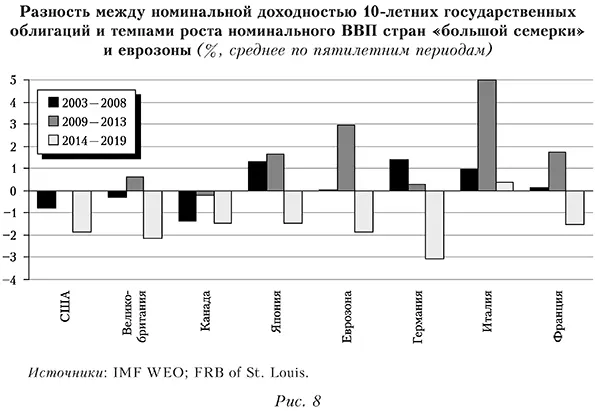

Одновременно ЕЦБ, ФРС, Банк Японии и Банк Англии проводили политику количественного смягчения, приобретая государственные облигации, включая долгосрочные. Формирование значительного госдолга и присутствие в активах ЦБ большого портфеля долгосрочных государственных облигаций несут риски дестабилизации, если денежным властям потребуется ужесточить монетарную политику. Повышение ставок приведет к обесценению портфеля государственных облигаций на балансе ЦБ, то есть технически они понесут убытки. Причем с учетом объема государственной задолженности процентные расходы бюджета могут вырасти. Все это ограничивает возможности денежных властей повышать ставки, может негативно сказаться на их независимости и в конечном счете привести к потере доверия к проводимой ДКП, к росту инфляционных ожиданий и риску стагфляции. Нетрадиционные меры денежно-кредитной политики: опыт использования и перспективыЭкономический кризис 2020 г., вызванный пандемией коронавируса, вновь сделал актуальной задачу модификации монетарной политики с целью обеспечить ее эффективность в сложившихся макроэкономических условиях. Еще до текущего кризиса шли оживленные дискуссии о том, какая политика будет эффективной при наступлении рецессии и какой будет роль ДКП (см.: Blanchard et al., 2010; Gagnon, Collins, 2019). Большинство экспертов сходились во мнении, что после снижения ставок до нуля следующим на очереди инструментом должны быть так называемые «нетрадиционные» меры денежной политики, включающие выкуп активов (количественное смягчение, QE), управление ожиданиями будущих ставок (forward guidance), а также расширение операций рефинансирования с параллельным смягчением условий его предоставления. Эти меры применялись ЦБ развитых стран в течение последних 10 лет и де-факто перешли из категории «нетрадиционных» в категорию основных. Отдельные ЦБ проводили политику отрицательных ставок (еврозона, Дания, Швеция, Швейцария, Япония), предоставляли целевое рефинансирование банкам по сниженным ставкам (Великобритания, еврозона, Венгрия) и управляли кривой доходности (Австралия, Япония). В экспертном сообществе обсуждаются и более экзотические меры, в частности прямое монетарное стимулирование посредством так называемых «вертолетных денег». Отдельное направление дискуссии касается корректировки инфляционного таргетирования, включая повышение целевого значения инфляции и использование гибридных режимов. Достичь целей, прописанных в мандатах ЦБ, нельзя без активного содействия фискальных властей. При этом некоторые авторы считают, что ЦБ должны отказаться от таргетирования инфляции, а задачу контрциклического регулирования экономической активности следует возложить на бюджетно-налоговые власти. Количественное смягчениеПока количественное смягчение рассматривается как один из главных инструментов денежных властей при нулевых ставках. Первой реакцией ЦБ на кризис 2020 г. стало обнуление ставок и запуск новых программ QE. Помимо задачи поддержать стоимость активов, программы QE нацелены на сохранение функциональности и ликвидности рынков во время острой фазы кризиса. Данный инструмент рассматривается как относительно безрисковый, если ЦБ выкупает государственные или квазигосударственные облигации. Единственным риском здесь остается процентный, но поскольку ЦБ может держать бумаги до погашения, он считается незначительным. Сам факт кратного увеличения баланса ЦБ из-за выкупа активов не рассматривается как угроза. Управление ожиданиямиКоммуникационная политика, известная как управление ожиданиями будущих процентных ставок, выполняет функцию традиционной процентной политики, когда ключевая ставка достигает эффективной границы. В обычной ситуации снижение ставки говорит о начале или продолжении периода монетарной экспансии и низких краткосрочных ставок, что через канал ожиданий сокращает долгосрочные ставки, от которых зависит кредитование реального сектора. Подаваемый ЦБ сигнал о будущей динамике ключевой ставки задействует тот же механизм. Опыт использования данной политики ФРС США и Банком Японии показал, что больший эффект достигается в случае, если ЦБ четко обозначает, на протяжении какого срока ставки будут оставаться на низком уровне. Сторонники использования этого инструмента считают, что за счет информационной политики можно эффективно влиять на ставки сроком до двух лет (см.: Campbell et al., 2012, 2017). Критики указывают на то, что недостатком сигнальной политики подобного типа выступает присущая ей динамическая непоследовательность. Если рыночные агенты доверяют сообщениям регулятора, то сигнал о продолжительном периоде низких ставок приведет к снижению стоимости кредитов. Но регулятор рискует потерять доверие, если макроэкономические условия изменятся и потребуется ужесточать политику в противоречие сигналам, данным ранее. Если же рынок изначально не будет доверять им, то коммуникационная политика вообще не имеет смысла. Управление кривой доходностиДенежные власти могут влиять на долгосрочные ставки не только с помощью сигналов, но и непосредственно осуществляя интервенции на указанном сегменте рынка. Это предполагается в рамках политики управления кривой доходности, которая практикуется в Японии с 2016 г. и в Австралии с 2020 г. ФРС рассматривает возможность использовать этот инструмент в будущем, тем более что денежные власти США уже прибегали к данной политике в середине XX в. (см.: Humpage, 2016). Отличие политики управления кривой доходности от политики QE в том, что программы выкупа активов, как правило, имеют четкий лимит, а при таргетировании долгосрочной доходности заранее установить необходимые объемы операций нельзя. Такой инструмент может использоваться как обеспечительная мера, дополняющая политику управления ожиданиями будущих ставок (см.: Bernanke, 2020). Отрицательные ставкиЕще одним доступным вариантом стимулирующей ДКП выступает снижение ставок до отрицательных значений. На практике такая политика реализуется через взимание ЦБ платы с кредитных организаций пропорционально сумме избыточных резервов на корреспондентских счетах. Если при этом имеет место значительный структурный профицит ликвидности, то у банков возникает дополнительный стимул сокращать резервы, расширяя кредитование. Данная мера применялась в отдельных странах (например, в Швейцарии и Швеции), но широкого распространения не получила ввиду ее ограниченной эффективности и наличия рисков негативных побочных последствий, первый из них — сокращение рентабельности банков. При введении отрицательных ставок у банков возникают издержки, связанные с выплатами по избыточным резервам, но поскольку возможности банков переложить эти издержки на вкладчиков ограничены, при снижающихся ставках по кредитам банковская маржа сокращается. Убытки банков приводят к уменьшению их капитализации, что создает дополнительные ограничения для расширения кредитования, а в более отдаленной перспективе грозит потерей устойчивости банковского сектора. Причина, по которой банки не могут устанавливать отрицательные ставки по депозитам, в том, что вкладчики будут изымать средства из банков и переводить их в наличную форму, в результате нарушится нормальное безналичное обращение. Это считается главным аргументом против введения отрицательных ставок. В действительности банки могут устанавливать их по депозитам крупных корпоративных клиентов, когда переход на наличный оборот связан с заметными издержками. Однако в этом случае увеличиваются издержки для реального сектора, что нежелательно с точки зрения стимулирования роста. Имеющиеся немногочисленные эмпирические исследования фиксируют умеренный положительный эффект от введения отрицательных ставок на кредитование реального сектора12. Но есть свидетельства разрыва связи между ставками по кредитам и ключевой ставкой, когда последняя выходит в область отрицательных значений (Eggertsson et al., 2019). Многие экономисты склоняются к мнению, что отрицательные ставки не станут полноценным инструментом ДКП, а если и будут применяться, то только в качестве вспомогательной меры (Bernanke, 2016а). Однако в литературе рассматриваются и альтернативные подходы, предполагающие решение проблемы нулевой границы процентных ставок за счет сокращения роли наличных денег. В настоящих условиях они едва ли применимы, но в будущем теоретически имеют некоторые шансы на реализацию. Среди возможных вариантов создания условий для эффективной реализации политики отрицательных ставок К. Рогофф выделяет следующие (Rogoff, 2017). Во-первых, можно полностью перейти к безналичным деньгам. Проблема эффективной границы процентных ставок не существует в экономике, где не используют наличные деньги, так как взимать отрицательный процент с безналичных денег несложно. Тот же подход можно использовать, если технически осуществимой станет выплата процентов (положительных и отрицательных) на наличные деньги13. Во-вторых, сделать наличные непривлекательным средством сбережения реально, если ввести отличающийся от 1 курс конвертации наличных в безналичные, который будет регулироваться ЦБ. В-третьих, изъятие из обращения купюр большого номинала также затруднит массированное бегство в наличные. Признавая ограничения, связанные с описанными подходами, Рогофф отмечает, что решить проблему эффективной границы процентных ставок и использовать политику отрицательных ставок в принципе можно. Целевое рефинансирование и «вертолетные деньги»Определенные надежды связывают с так называемой политикой «двойных ставок» (dual rates), то есть целевого рефинансирования банков под пониженный процент. По мнению ее сторонников, эта мера фактически устраняет проблему нулевой границы процентных ставок, поскольку позволяет снижать стоимость кредита до отрицательных значений (см.: Lonergan, Greene, 2020). Подобная политика проводится Банком Англии (Term Funding Scheme with additional incentives for SMEs), Резервным банком Австралии (Term Funding Facility) и ЕЦБ (T-ETRO — Targeted Fong Term Refinancing Operations), которые предоставляют банкам долгосрочные кредиты под ставку ниже ключевой с условием, что они расширят кредитование реального сектора в оговоренных объемах. В результате ставки по депозитам остаются на нулевом уровне, то есть вкладчики не теряют доход из-за отрицательных ставок, а банки заинтересованы в предоставлении кредитов реальному сектору по более низким ставкам, при этом их процентный доход не снижается. Потенциально ставки по льготному финансированию можно установить на отрицательном уровне. На данный момент неясно, насколько такая политика действительно позволяет обойти проблему нулевой границы процентных ставок, поскольку стоимость кредита для реального сектора не может быть ниже ставки по депозитам, которая, в свою очередь, не может опускаться существенно ниже нулевого уровня. Помимо этого, предоставление ЦБ кредитов банкам по отрицательным ставкам автоматически генерирует убытки. Другая мера, о необходимости которой говорят все чаще, — «разбрасывание вертолетных денег» (helicopter money drop)14. Экономисты понимают под этим фискальную экспансию, финансируемую центральным банком посредством перманентного расширения денежной базы15. Существует отличие между политикой «вертолетных денег» и монетизацией государственного дефицита, когда ЦБ напрямую или через посредника в лице коммерческого банка кредитует государство, хотя в обоих случаях источником финансирования служит денежная эмиссия. Когда ЦБ монетизирует дефицит, он эмитирует резервы под покупку государственного долга. При этом его баланс увеличивается: на стороне активов — за счет приобретенных государственных облигаций, на стороне обязательств — за счет приращения резервов. С точки зрения министерства финансов (казначейства), дефицит финансируется через размещение госдолга, который впоследствии должен быть погашен, то есть в будущем потребуется сократить расходы бюджета или повысить налоги. Политика «вертолетных денег» не предполагает расширение обязательств государственного бюджета, поскольку пополнение счета казначейства в ЦБ происходит без соответствующего увеличения активов и госдолга последнего. Государственный бюджет может использовать полученные средства для любых целей, причем отсутствует необходимость повышать налоги или сокращать расходы в будущем. Данную операцию можно представить и как выкуп ЦБ государственных облигаций с мгновенным и безусловным списанием долга. При этом ЦБ фиксирует убыток в размере эмитированной суммы, так как при списании долга его капитал сокращается (см.: Gali, 2020b). К преимуществам описанной политики относится ее способность эффективно обеспечивать рост совокупного спроса, во всяком случае в теории (см.: Gali, 2020а; Buiter, 2014). Проблема избыточной долговой нагрузки также отсутствует. Но при практической реализации этой политики возникают определенные сложности. Во-первых, технически денежная эмиссия приводит к убыткам ЦБ и сокращает его капитал, что подрывает его независимость. При всей условности такого понятия, как капитал центрального банка, убытки регулятора потенциально могут быть проблемой (см.: Stella, 1997). Во-вторых, подобная мера предполагает особый характер взаимодействия бюджетных и денежных властей, которое нужно нормативно оформить. Выбранный институциональный дизайн должен гарантировать как сохранение независимости ЦБ, так и поддержание фискальной дисциплины. Тогда для реализации подобных стимулирующих пакетов потребуется одновременное согласие парламента, формулирующего совместно с правительством цели использования средств, и ЦБ, устанавливающего количественный лимит на размер программы. В-третьих, новый инструментарий должен сочетаться с традиционной политикой и быть органичной частью инфляционного таргетирования. В-четвертых, реализация стимулирующих пакетов, скорее всего, приведет к росту процентных расходов ЦБ в фазе возвращения к положительным ставкам. Так как следствием совместной фискально-монетарной экспансии будет рост профицита ликвидности банковского сектора, для сохранения стабильности денежного обращения при повышении ставки ЦБ должен будет выплачивать проценты на резервы в размере ключевой ставки. Принимая во внимание, что вероятный размер стимулирующих пакетов и рост объема резервов будут значительными, процентные расходы ЦБ могут заметно возрасти. Отметим, впрочем, что с политикой количественного смягчения связана та же проблема. Трансформация инфляционного таргетирования и новые принципы координации фискальной и монетарной политикиНизкая результативность мер ДКП в текущих макроэкономических условиях побуждает переосмысливать содержание инфляционного таргетирования, искать его более эффективные варианты или разрабатывать иные режимы ДКП16. Среди вариантов модификации инфляционного таргетирования рассматриваются такие, которые допускают большую гибкость в определении целевого уровня инфляции. Одной из причин низких темпов роста называют невысокие инфляционные ожидания, избыточная ригидность которых мешает запустить экономический рост. Чтобы сдвинуть ожидания, подтолкнуть инфляционные процессы и расширить совокупный спрос, ЦБ мог бы повысить целевой уровень инфляции с 2 — 3%, как в большинстве развитых стран, до 4 — 5%. Такой вариант наиболее часто рассматривают в литературе. Преимущество коррекции целевого уровня инфляции в том, что при более высокой инфляции можно поддерживать реальную ставку на низком, в том числе отрицательном, уровне. Если нейтральная реальная ставка будет находиться в диапазоне от —3% до 0, то при целевом уровне инфляции 4% нейтральная номинальная ставка будет положительной, составляя от 1 до 4%, что вполне приемлемо. При этом принципиального пересмотра базового подхода инфляционного таргетирования не произойдет. Однако в отношении данного варианта большинство экономистов высказываются скептически. Во-первых, при низком нейтральном уровне реальной ставки даже такая корректировка целевого уровня инфляции будет недостаточной, чтобы уйти от проблем эффективной границы процентных ставок и дать ЦБ необходимое пространство для их снижения в периоды рецессий. Таким образом, с повышением целевого показателя инфляции отказаться от нетрадиционных мер едва ли получится. Во-вторых, пересмотр цели по инфляции нанесет удар по репутации денежных властей. При переходе к инфляционному таргетированию ЦБ прикладывали особые усилия, чтобы убедить экономических агентов в том, что выбранный целевой уровень инфляции не связан с текущей конъюнктурой, а составляет долгосрочную стратегическую цель регулятора. Неизменность целевого уровня инфляции формирует фундамент доверия к национальной валюте и заякоренных инфляционных ожиданий. Его пересмотр в сторону повышения вызовет у экономических агентов закономерные сомнения в том, что это специальная вынужденная и однократная мера и в дальнейшем повторного пересмотра не будет. Сложно предсказать, хватит ли у денежных властей репутационного ресурса, чтобы сдвинуть инфляционные ожидания на более высокий уровень и не привести к дезориентации рынков17. При невысоких выгодах от такой меры перспектива отказа от публично заявленных долгосрочных целей по инфляции не представляется привлекательной. В связи с этим эксперты и практики ищут варианты повышения краткосрочных инфляционных ожиданий без пересмотра долгосрочной цели по инфляции. В августе 2020 г. руководство ФРС решило, что достижение такой цели на уровне 2% будет интерпретироваться как таргетирование значения инфляции, усредненного за период18. Другими словами, если в течение некоторого периода инфляция была стабильно ниже 2%, то за ним должен последовать период, когда она будет выше 2%. В результате временное отклонение от цели вниз будет компенсировано временным отклонением вверх. У подобной модификации инфляционного таргетирования есть ряд недостатков, главным из них выступает возможная динамическая непоследовательность (см.: Reifschneider, Wilcox, 2019). Иными словами, чем дольше мы наблюдаем низкую инфляцию, тем больше экономические агенты будут ожидать, что политика ФРС будет более проинфляционной (фактическое значение выше 2%), чтобы усредненное значение инфляции за весь период было близко к цели. Наиболее существенное из перечисленных нововведений — более широкое комбинирование мер бюджетно-налоговой и денежно-кредитной политики, к которым относятся «вертолетные деньги» и отчасти политика таргетированного рефинансирования банков. По мнению многих экспертов, пересмотр принципов, на основании которых распределены роли между фискальными и монетарными властями, неизбежен, поскольку в последние годы кардинально изменился профиль макроэкономических рисков (см.: Feldstein, 2009; Fontana, 2009; Blanchard et al., 2010; Summers, 2016; Auerbach et al., 2010; Auerbach, Gorodnichenko, 2017). При сильном совокупном спросе и наличии мощных внутренних источников роста приоритетной задачей экономических властей становится предотвращение диспропорций и перегрева рынков, связанного с чрезмерно интенсивным использованием факторов и избыточно оптимистичными ожиданиями участников финансовых рынков. Во главу угла экономические власти ставят задачу обеспечить фискальную и монетарную дисциплину. Денежные власти ориентированы на сдерживание инфляции и поддержание финансовой стабильности. Проактивная фискальная политика в таких условиях вносит искажения в кредитные рынки (эффект вытеснения) и способствует формированию повышенных инфляционных ожиданий, поэтому фискальные власти прежде всего руководствуются принципом поддержания бюджетной устойчивости, низкого уровня госдолга и умеренного дефицита. Наделение ЦБ автономией от исполнительной власти служит единственной цели — укреплению монетарной и фискальной дисциплины. Указанный подход к экономической политике перестает обеспечивать оптимальный результат, если частный сектор не может генерировать совокупный спрос, способный загрузить имеющиеся производственные мощности, а ставки находятся на исторических минимумах. Риски неконтролируемого роста инфляции и бюджетного кризиса отходят на второй план, а главной угрозой становится погружение в многолетнюю стагнацию. Наибольший позитивный эффект с точки зрения стимулирования выпуска и возвращения инфляции к целевому уровню ожидается от таких мер, как таргетированное рефинансирование банков или фискальное стимулирование, финансируемое эмиссией, но они противоречат принципу четкого разграничения сфер действия монетарной и фискальной политики, так как представляют гибридный фискально-монетарный инструмент. По этой причине определенную популярность приобрели неортодоксальные экономические теории. Среди них наиболее обсуждаемой в настоящее время выступает современная монетарная (денежная) теория (Modern Monetary Theory — ММТ), где предлагается иной взгляд на приоритеты экономической политики. Современная монетарная теория как альтернатива «новому монетарному консенсусу»Согласно положениям ММТ19, основным инструментом макроэкономического регулирования призвана быть фискальная политика, а в задачи ЦБ должны входить только поддержание умеренных ставок и предоставление необходимой ликвидности. Конечная цель фискальной политики — обеспечение полной занятости, а уровень бюджетной экспансии следует выбирать исходя из данной цели. Высокий дефицит и быстрый рост госдолга не должны рассматриваться как факторы, ограничивающие бюджетную экспансию, поскольку государство всегда может эмитировать любой объем национальной валюты для покрытия расходов и обязательств, то есть риск бюджетного кризиса вследствие нехватки средств мнимый. Этот подход к бюджетно-налоговой политике был сформулирован А. Лернером и получил название принципа «функциональности государственных финансов». В ММТ особый акцент делается на необходимости отказа от парадигмы государственной финансовой политики с приоритетом устойчивости госфинансов в пользу парадигмы приоритета их функциональности. Независимость ЦБ при этом становится лишним элементом системы, так как денежным властям отводится исключительно техническая роль. Главный недостаток ММТ-подхода к экономической политике в том, что данная теория исходит из презумпции универсальности низких инфляционных ожиданий и устойчивого доверия к национальной валюте. Так, согласно ММТ, ускорение инфляции происходит только в редких случаях, когда экономика достигает полной занятости, а в остальных состояниях сохраняются ценовая стабильность и постоянство инфляционных ожиданий (см.: Palley, 2015; Rogoff, 2019). Было бы упрощением считать, что ценовая стабильность и заякоренность инфляционных ожиданий представляют собой экзогенно заданные условия и не связаны с укреплением монетарной дисциплины в результате распространения инфляционного таргетирования. Действительно, сейчас инфляционные ожидания в развитых странах низкие и вероятность их роста в краткосрочном периоде незначительна. Однако еще совсем недавно по историческим меркам они были весьма высокими, и экономики развитых стран страдали от стагфляции. Нет никаких гарантий, что со временем текущие макроэкономические условия не изменятся и доверие к национальным валютам, а значит, и их покупательная способность не ослабнут. Дизайн институтов макроэкономического регулирования следует выстраивать, принимая во внимание более широкую историческую перспективу, в рамках которой инфляционные всплески — совершенно ординарное явление20. Вместе с тем можно согласиться с позицией ММТ, согласно которой мейнстрим экономической теории переоценивает эффективность политики жесткой бюджетной экономии (fiscal austerity), преувеличивает риск бюджетного кризиса и предписывает проводить чрезмерно консервативную бюджетно-налоговую политику. В последние десятилетия частный сектор готов абсорбировать гораздо большие объемы государственного долга, чем представлялось ранее. Характерно, что трудности с пополнением бюджета возникали в странах зоны евро (Италия, Испания, Греция, Ирландия, Португалия), не имеющих возможности свободно эмитировать национальную валюту, в которой они осуществляют расходы и заимствования. Пи в Японии, ни в США, ни в Великобритании долгосрочные ставки не отреагировали на увеличение дефицита и госдолга, что говорит об отсутствии как роста инфляционных ожиданий, так и рисков дефолта. Для долгосрочной устойчивости бюджета определяющую роль играет величина разности между номинальной процентной ставкой и темпом роста номинального ВВП (так называемый дифференциал «ставка-рост»). Когда темпы роста ВВП превышают стоимость заимствований, что соответствует отрицательному значению дифференциала «ставка-рост», государственный долг, выраженный в процентах ВВП, сокращается, даже если государство поддерживает первичный бюджетный дефицит на нулевом уровне. После 2013 г., когда нормализовалась ситуация с бюджетными дефицитами в странах «большой семерки», номинальные ставки в них были ниже темпа роста выпуска (рис. 8), за исключением Италии. При этом в среднем за последние 20 лет значение дифференциала «ставка—рост» было отрицательным или близким к нулю, кроме Италии и Японии, где средние значения были положительными. Таким образом, условия заимствований в них остаются весьма благоприятными.

Развитые страны, обладающие монетарным суверенитетом, располагают и значительным фискальным пространством для активизации экономического роста. При нулевых ставках потери, связанные с эффектом вытеснения частных инвестиций, не могут возникнуть даже гипотетически. Поддержанный эмиссией фискальный стимул, будь то безусловный базовый доход, программа государственных инвестиций в «зеленые» технологии или иной комплекс мер, вероятно, станет важным инструментом экономической политики в будущем, тем более что потенциал фискальной экспансии еще не исчерпан. Подчеркнем, однако, что фискальное пространство все же не безгранично, и пренебрегать данным фактом, как это делает ММТ, было бы ошибкой. Упразднение не имеющей, по мнению сторонников ММТ, экономического смысла автономии ЦБ нельзя признать приемлемым, даже если он не способен восстановить рост выпуска и инфляции самостоятельно, то есть опираясь только на доступные ему инструменты, без содействия со стороны фискальных властей. Наделение ЦБ независимостью позволило оградить денежные власти от давления со стороны фискальных властей, когда долговая экспансия дестабилизирует ситуацию на денежном рынке и между двумя ветвями экономической власти возникает конфликт интересов. В настоящее время, когда фискальное стимулирование практически не влияет на инфляцию и стоимость денег в экономике, конфликт интересов отсутствует и не возникает условий, при которых ЦБ мог бы воспользоваться своей автономией. Но это не значит, что отказ от принципа автономии денежных властей не несет рисков в долгосрочной перспективе. Поэтому следует крайне осторожно относиться к гибридным фискально-монетарным мерам, которые могут подрывать независимость ЦБ и дают исполнительной власти рычаг воздействия на него. Независимость денежных властей не означает, что они не могут при необходимости координировать усилия с исполнительной властью для достижения полной занятости, если при этом отсутствуют инфляционные риски. Сейчас задачи обеспечить ценовую стабильность и полную занятость не противоречат друг другу. Когда действующий в рамках двойного мандата ЦБ осуществляет монетизацию бюджетного дефицита, он не выходит за пределы установленных стратегических целей, если дефицит связан с реализацией стимулирующих пакетов. Более того, именно стабильность инфляционных ожиданий, основанная на репутации ЦБ, выступает необходимым условием эффективности бюджетных мер. Сторонники ММТ подвергают жесткой критике практику введения дисциплинирующих правил (например, Маастрихтские критерии в отношении бюджетных показателей) или дисциплинирующих институциональных решений (выделение независимого ЦБ с мандатом на обеспечение ценовой стабильности), поскольку, по их мнению, это только сковывает возможности властей, искусственно сокращает пространство для маневра и не позволяет получить максимальную отдачу от мер экономической политики. Парадокс в том, что широкое пространство для маневра возникает, только если у экономических агентов существует уверенность, что власти будут использовать доступные им инструменты ответственно и сдержанно. Иными словами, оно расширяется с принятием государством некоторых правил самодисциплины. При отказе от дисциплинирующих правил в краткосрочной перспективе пространство для маневра увеличится, но впоследствии может значительно сократиться, поскольку экономические агенты пересмотрят свои ожидания и адаптируются к дискреционному характеру экономической политики. Заключение: выводы для России и других развивающихся странДостигнув значительного прогресса в снижении инфляции, денежные власти развитых стран оказались в положении, когда они практически лишились возможности эффективно влиять на экономическую динамику. В ближайшие десятилетия развитые страны не вернутся к прежней ситуации, в которой ЦБ, устанавливая ставку денежного рынка, эффективно сглаживал циклы и обеспечивал устойчивость инфляции и низкую волатильность темпов роста выпуска. В то же время опасения по поводу чрезмерной долговой нагрузки и рисков масштабных бюджетных кризисов в основном не оправдались, что дает возможность активнее использовать меры фискального стимулирования. Крайне важно, чтобы в будущем сохранялась приверженность принципам поддержания необходимого уровня дисциплины как в денежно-кредитной, так и в бюджетно-налоговой политике. Определенные надежды вселяет применение новых инструментов, таких как целевое рефинансирование банков для содействия кредитованию и фискальное стимулирование, финансируемое денежной эмиссией. Какое значение описанное переосмысление теории и практики монетарной политики имеет для российских денежных властей? Какие выводы можно сделать для развивающихся стран? В настоящее время в России и других сопоставимых странах отсутствуют условия, при которых традиционные меры ДКП теряют действенность. Если в развитых странах ключевые ставки не превышают 1% и во многих из них высока вероятность дефляции, то в большинстве развивающихся стран ставки, напротив, существенно выше, а риски возникновения устойчивой дефляции пренебрежимо малы. Эти страны имеют ряд структурных отличий, делающих их менее подверженными рискам попасть в ловушку ликвидности и долговременную стагнацию. Во-первых, в них ниже капиталовооруженность, а значит, выше предельная производительность капитала и связанный с ней нейтральный уровень ставки. Вместе с целевым уровнем инфляции эта величина определяет пространство для смягчения процентной политики, и в развивающихся странах оно существенное. Несмотря на то что Банк России недавно снизил оценки границы диапазона нейтрального уровня реальной ставки с 2 — 3% до 1—2%, с учетом цели по инфляции 4% российский регулятор обладает достаточным пространством для снижения ставки, если в этом возникнет необходимость. Заметим, что, как показывает опыт других стран, слишком низкие цели по инфляции могут представлять проблему. Целевой уровень инфляции 4%, принятый в России, вполне комфортный, поскольку он достаточно низкий, чтобы не создавать препятствия экономическому развитию (см.: Дробышевский и др., 2020), и при этом оставляет достаточное пространство для процентной политики. Во-вторых, иностранная валюта играет в развивающихся странах гораздо большую роль, чем в развитых. У ЦБ первых существует действенный инструмент вливания ликвидности при низких ставках — интервенции на валютных рынках. Его наличие практически исключает попадание экономики в дефляционную ловушку, поскольку ослабление валютного курса через эффект переноса способно сдержать дефляционные процессы. В целом у ЦБ развивающихся стран иная повестка, поскольку профиль макроэкономических шоков, которым им приходится противодействовать, отличается от характерных для развитых стран. Одна из главных особенностей — зависимость экономики первых от конъюнктуры глобального рынка капитала через канал валютного курса. Отток капитала часто становится причиной значительного ослабления курса, банковского или бюджетного кризиса, за которым следует рост инфляции. Помимо этого, в этих странах пространство для фискального стимула существенно уже, то есть бюджетная экспансия имеет больший искажающий эффект. Для них более вероятно попасть в стагфляцию, связанную с дестабилизирующим монетарным или фискальным стимулированием, чем в ловушку ликвидности японского типа. Таким образом, в настоящее время Россия и другие развивающиеся страны могут полагаться на традиционные методы денежно-кредитного регулирования, сопровождая их макропруденциальными мерами, способными повысить устойчивость финансового сектора к внешним шокам, а также структурными мерами, позволяющими укрепить курс национальной валюты.

1 Теоретический анализ причин и последствий инфляции после окончания Первой мировой войны начали И. Фишер (Fischer, 1928) и Дж. М. Кейнс (Keynes, 1919). 2 Наиболее яркий пример — опыт Германии. 3 Правда, память о дефляции не исчезла полностью, и 8 ноября 2002 г., поздравляя М. Фридмена с 90-летием, Б. Бернанке заверил его, что ФРС не повторит больше ошибок периода Великой депрессии (Bernanke, 2002; здесь и далее, если не указано иное, перевод наш. — Е. Г. и др.). 4 Выступая 15 апреля 2019 г. с докладом в Институте международной экономики Питерсона (РПЕ), Л. Саммерс так охарактеризовал макроэкономическую ситуацию в развитых странах: «Хотя педаль акселератора сейчас выжата практически до упора, автомобиль экономики развитых стран все же движется гораздо медленнее, чем ожидалось» (Summers, 2019). 5 Избранные работы, авторы которых считают позитивным эффект от нетрадиционных мер ДКП, включают: Meaning, Zhu, 2011; Haldane et al., 2016 — о политике Банка Англии; Jager, Grigoriadis, 2017; Demertzis, Wolff, 2016; Ciccarelli et al., 2017; Andrade et al., 2016; Gambetti, Musso, 2017 — о политике ЕЦБ; Belke et al., 2017; Chen et al., 2012; Hancock, Passmore, 2011; Chakraborty et al., 2020; D’Amico et al., 2012 — о политике ФРС и Matousek et al., 2019 — о политике Банка Японии. Ссылки на наиболее цитируемые статьи по данной теме можно найти в: Kuttner, 2018; Fabo et al., 2020; Bernanke, 2020. 6 Обзор исследований, посвященных выбору оптимального целевого значения инфляции, см. в работе: Синельникова-Мурылева, Гребенкина, 2019. 7 Влияние изменения структуры розничного рынка, связанное с приходом более технологичных игроков, на потребительские цены в начале 2000-х годов стали называть «эффектом Walmart», а в настоящее время — «эффектом Amazon». Впрочем, эмпирические исследования пока не обнаруживают значимого воздействия распространения цифровых технологий в розничной торговле на динамику потребительских цен (Charbonneau et al., 2017). 8 В самой статье А. Филлипса (Phillips, 1958) на основе анализа данных о состоянии рынка труда в Великобритании за 1861 — 1957 г. была найдена отрицательная связь между безработицей и темпом роста номинальной зарплаты. 9 В экономической литературе встречается также термин «нулевая граница процентных ставок» (Zero lower bound — ZLB). Отличия между этими терминами не принципиальны. В обоих случаях речь идет о ситуациях, когда денежные власти не могут стимулировать кредитование, опуская ставку до заметных отрицательных уровней, поскольку тогда возникает угроза бегства бизнеса и граждан в наличность. 10 См. официальные сообщения на сайте совета директоров ФРС: https: www. federalreserve.gov monetarypolicy files monetary20190918al.pdf; https: www.federalreserve.gov monetarypolicy files monetary20191030al.pdf; https: www.federalreserve.gov monetarypolicy files fomcminutes20191030.pdf 11 В 2012 г. руководство ФРС оценивало долгосрочное значение нейтральной реальной ставки для США на уровне 2,25°о, а в 2020 г. — 0,5°о (см.: Clarida, 2020). 12 В работе: Altavilla et al., 2019, на основе эмпирического анализа банков — резидентов зоны евро сделан вывод, что введение отрицательных ставок привело к росту инвестиций. В условиях отрицательных ставок на рынке ликвидности крупные устойчивые банки частично компенсировали свои убытки, вводя отрицательные ставки по депозитам корпоративных клиентов. В результате последние предпочитали сокращать остатки на счетах в кредитных организациях, увеличивая инвестиционные расходы. К аналогичному выводу приходят экономисты МВФ (IMF, 2017). 13 Аналогичные методы борьбы с ловушкой ликвидности предлагал в начале XX в. С. Гезелль, когда выдвинул концепцию так называемых «свободных денег» (см.: Gesell, 1958 [1916]). В его денежную систему был встроен механизм, действие которого аналогично введению отрицательного процента на наличность. 14 Образ вертолета, разбрасывающего деньги, ввел в оборот Фридмен (Friedman, 1969). 15 Для описания подобной политики Бернанке (Bernanke, 2016b) использует термин «фискальная программа, финансируемая денежной эмиссией» (MFFP — Money-Financed Fiscal Program), а Й. Гали (Gali, 2020а) — «фискальное стимулирование, финансируемое денежной эмиссией» (MFFS — Money-Financed Fiscal Stimulus). 16 В теоретических работах обсуждаются режимы таргетирования номинального ВВП, таргетирования прогнозируемого уровня инфляции и др. (см.: Sheedy, 2014; Svensson, 2020; Garin et al., 2016). 17 Повышение целевого уровня инфляции экономические агенты воспримут лучше, если это станет консолидированным решением ЦБ крупнейших стран, так как их экономики страдают от сходных проблем. Такое предложение выдвинул А. Позен в своем выступлении на конференции ЕЦБ 22 мая 2019 г. (https: www.ecb.europa.eu pub conferences html 20190521 _ ECB_colloquium.en.html). Если ФРС, ЕЦБ, Банк Японии и Банк Англии, а также другие ЦБ пересмотрят цели коллективно, то это будет иметь важное символическое значение и станет неявной, но надежной гарантией того, что впоследствии повышения целевого значения в дискреционном порядке не будет. 18 См. официальное заявление Совета директоров ФРС (https: www.federalreserve.gov monetarypolicy review-of-monetary-policy-strategy-tools-and-communications-statement-on-longer-run-goals-monetary-policy-strategy.htm).