Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Выход из кризиса в условиях санкций: миссия невыполнима? |

|

Афонцев С.А.

д. э. н. завотделом экономической теории Института мировой экономики и международных отношений РАН (ИМЭМО РАН) содиректор Научно-образовательного центра по мировой экономике ИМЭМО РАН — МГУ им. М. В. Ломоносова, профессор МГИМО (У) МИД России Специфика кризисаЭкономический кризис, борьба с которым как минимум на ближайший год будет главным приоритетом экономической политики России, радикально отличается от экономических потрясений, с которыми отечественной экономике приходилось сталкиваться в последние десятилетия. Если кризисы конца 1990-х и конца 2000-х годов происходили на фоне радикального сокращения темпов роста мировой экономики («Великая рецессия» 2008-2009 гг.) и/или ведущих ее подсистем (кризис на развивающихся рынках 1998-1999 гг.), то нынешний спад российской экономики наблюдается на фоне устойчивого оживления глобальной конъюнктуры. Темпы роста мировой экономики на протяжении последних трех лет устойчиво превышают 3%, а с учетом их «посткризисного отскока» в 2010-2011 гг. средний показатель за прошедшее пятилетие вышел на уровень 3,8-3,9%, что соответствует среднему показателю за 1996-2005 гг. (IMF, 2014а. Р. 182). Единственным регионом, где влияние глобального кризиса 2008-2009 гг. ощущается еще достаточно явственно, остается еврозона, хотя и для нее базовый прогноз предусматривает выход темпов роста на уровень 1,3% в 2015 г. и 1,9% в 2016 г. (European Commission, 2015), а с учетом начавшейся программы количественного смягчения ЕЦБ соответствующие показатели могут превысить 1,5 и 2,2%, соответственно. На этом фоне ожидаемый спад российской экономики выглядит снежной бурей в майский день. Радикальное ухудшение условий сотрудничества Российской Федерации с рядом ключевых внешнеэкономических партнеров (в первую очередь — с ЕС и США) существенно осложняет перспективы выхода из кризиса. Доступ к емким экспортным рынкам, а также внешним источникам капитала и технологий сыграл принципиально важную роль в обеспечении выхода из затяжного кризиса 1990-х годов и в преодолении катастрофического — на 7,8% — спада ВВП в 2009 г., ставшего самым глубоким среди стран «Большой двадцатки» (хотя в последнем случае до возврата на траекторию устойчивого экономического роста дело не дошло). Сокращение внешнеторгового и инвестиционно-технологического сотрудничества с большинством экономически развитых стран, ставшее результатом геополитического кризиса вокруг Украины, с неизбежностью становится тяжелым бременем для страны, экономика которой в высокой степени зависит от экспортных доходов (отношение экспорта к ВВП в 2014 г. составило 26,4% при расчете ВВП по среднегодовому курсу и 39,1% — по курсу на конец декабря 2014 г.), а чистый прирост обязательств по финансовому счету платежного баланса (кроме резервных активов) до введения санкций в эквиваленте составлял более 1/4 валового накопления капитала (26,5% в 2013 г.). Хотя причины развития кризисных процессов в российской экономике не связаны с геополитическими факторами (замедление экономического роста началось еще в IV квартале 2012 г., а перспективы вхождения в рецессию отчетливо оформились лишь во втором полугодии 2014 г. в контексте резкого снижения мировых цен на нефть), экономические санкции и их последствия оказывают решающее влияние на перечень доступных антикризисных мер. Влияние экономических санкцийВ применении экономических санкций, введенных после присоединения к России Крыма и Севастополя, можно выделить три основных этапа:

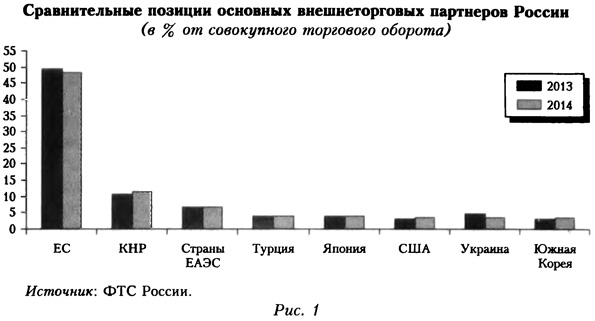

На первом этапе ограничительные меры полностью укладывались в доктрину целевых («умных») санкций, которая в настоящее время оказывает определяющее влияние на санкционную политику экономически развитых стран (Cortright, Lopez, 2002; Portela, 2014). Данная доктрина предусматривает ориентацию санкций на нанесение ущерба интересам политических элит, от которых реально зависит изменение политического курса стран-адресатов (запрет на поездки, замораживание активов), а также остановку военно-технического сотрудничества с этими странами, поставок им оборудования и технологий двойного применения, совместных проектов НИОКР в соответствующих сферах. В то же время характерной чертой доктрины целевых санкций является минимизация негативного влияния вводимых мер на рядовых граждан страны-адресата. В разное время ограничительные меры, основанные на доктрине целевых санкций, с переменным успехом вводились в отношении Ирака, Либерии, Ирана, Мьянмы, Ливии и Сирии. На фоне обострения политического кризиса на востоке Украины сначала США (16 июля 2014 г.1), а затем ЕС (31 июля 2014 г.2) перешли к политике секторальных санкций против России. Основной удар был нанесен по финансовому сектору (ограничения на осуществление операций, привлечение средств на фондовых рынках и получение банковских кредитов), а также по отраслям топливно-энергетического комплекса (в первую очередь путем ограничения экспорта в Россию технологий, связанных с добычей углеводородного сьфья из сланцев и глубоководной добычей, в том числе на арктических месторождениях). Кроме того, усилилось давление на российский оборонно-промышленный комплекс, которому фактически был закрыт доступ на западные рынки (включая рынки капитала и технологий). В качестве ответных мер (для описания которых часто используется не вполне удачный — ввиду отсутствия параллелей в международном праве — термин «контрсанкции») Россия ввела эмбарго на импорт широкого круга сельскохозяйственных и продовольственных товаров (включая рыбную продукцию) из США, ЕС, Канады, Австралии и Норвегии3, а также ограничила закупки ряда видов импортной продукции для государственных нужд. Характерной чертой следующего этапа — эскалации санкций — стала их хроническая десинхронизация с динамикой конфликта на Украине. Наиболее ярко это проявилось в рамках первой волны эскалации 12 сентября 2014 г.4, когда ужесточение финансовых санкций против российских компаний (в частности, снижение допустимого срока привлечения финансовых ресурсов с 90 до 30 дней), а также введение новых ограничений на трансфер технологий добычи углеводородного сырья и технологий двойного назначения совпало по времени с первыми шагами по выполнению подписанных 5 сентября Минских соглашений о нормализации ситуации на востоке Украины. Аналогичным образом принятое 9 февраля 2015 г. решение о расширении санкционного списка ЕС вступило в силу уже после подписания второго Минского соглашения5. Подобная десинхронизация создает дополнительное напряжение в отношениях России с западными партнерами и формирует у экономических субъектов ожидание сохранения экономических санкций против России (и даже их усиления), несмотря на возможные позитивные изменения в динамике конфликта на Украине.Выраженное влияние экономических санкций на российскую экономику прослеживается после введения секторальных ограничений. Если до этого негативный эффект санкций практически не выходил за пределы круга компаний, непосредственно ставших адресатами санкций, то с конца лета 2014 г. большинство крупных российских компаний (даже тех, которые не были прямыми адресатами санкций) отмечают такие последствия, как ограничение доступа к капиталу, технологиям и внешним рынкам, а также проблемы сотрудничества с иностранными партнерами в сферах, на которые санкции формально не распространяются. Спектр последних весьма широк — от введения предоплаты зарубежными поставщиками (на случай проблем доступа российских компаний-импортеров к международным платежным системам) до срыва совместных проектов с компаниями, имеющими филиалы в США и «перестраховывающимися» на случай недовольства американских властей сотрудничеством с Россией. Прямые последствия санкций сказались преимущественно на крупных и крупнейших компаниях, которые в первую очередь столкнулись с ухудшением условий доступа на зарубежные рынки капитала. Основная масса российских компаний до конца 2014 г. прямых последствий почти не заметила; в промышленности доля таких компаний составила 94% (Цухло, 2015). Однако нарастающий дефицит кредитных ресурсов и значительное повышение их стоимости уже с III квартала 2014 г. стали радикально менять макроэкономическую ситуацию, что неизбежно оказывает влияние как на инвестиционные планы, так и на динамику платежеспособного спроса на продукцию российских компаний. О масштабе соответствующих проблем дает представление статистика платежного баланса. С III квартала 2014 г. началось снижение чистых обязательств по финансовому счету (кроме резервных активов); в целом за год это снижение составило 48,7 млрд долл. Для сравнения: за 2013 г. прирост чистых обязательств составил 125,8 млрд долл. Прекратился приток прямых инвестиций в российскую экономику: если в I полугодии 2014 г. в нее поступило 22,2 млрд долл. средств прямых инвесторов, то за II полугодие они изъяли из нее не менее 2,6 млрд долл. Совокупный вывоз капитала частным сектором достиг 151,5 млрд долл., что не только подрывает инвестиционный базис экономики, но и оказывает негативное давление на динамику валютного курса и международных резервов, объем которых в 2014 г. сократился почти на 22% (на 107,5 млрд долл.).В 2015 г. главный макроэкономический вызов санкционного режима будет связан с необходимостью погашать внешние обязательства корпоративного сектора в условиях фактического отсутствия доступа к западным финансовым рынкам. На начало года объем соответствующих обязательств составлял 547,6 млрд долл., из которых 68,7% приходилось на компании небанковского сектора. С учетом государственного долга и долга ЦБ РФ (в целом 51,9 млрд долл.) совокупные внешние долговые обязательства более чем в 1,5 раза превышали объем международных резервов страны. Общий объем платежей по долгу в течение года должен составить порядка 134 млрд долл. (110,7 млрд долл. в счет погашения основной суммы долга и 23,2 млрд долл. по процентам). Соответствующие платежи в 2016 г., по предварительным расчетам, могут достичь 110 млрд долл. Таким образом, в отсутствие значимых компенсирующих факторов лишь погашение внешних обязательств может привести к сокращению международных резервов России более чем на 63% в течение двух лет6. К числу возможных в сложившейся ситуации компенсирующих факторов можно отнести опережающее падение импорта в условиях экономического кризиса, поиск новых экспортных рынков за пределами круга стран, применяющих экономические санкции против России, а также рост привлечения средств на не затронутых санкциями финансовых рынках. Первый из упомянутых факторов может действовать только в кризисных условиях7, и о его позитивном влиянии на развитие экономики можно говорить лишь в том случае, если с его помощью в среднесрочной перспективе удастся «запустить» устойчивые процессы импортозамещения. Второй и третий гипотетически способны дать прямой позитивный эффект, и их поддержка должна войти в число приоритетов антикризисной политики. Но на что реально в соответствующих сферах можно рассчитывать? Структура внешней торговли: устойчивое равновесиеВ 2014 г. произошло резкое падение показателей российской внешней торговли. По итогам года стоимостной объем экспорта сократился на 5,8%, объем импорта — на 9,2%. В наибольшей мере пострадали торговые связи с Украиной (падение торгового оборота на 29,6%)8, ЕС (на 9,7%), Японией (на 7,3%). В то же время страновая структура российской внешней торговли демонстрировала завидную устойчивость (табл. 1, рис. 1).

ЕС по-прежнему остается ключевым партнером России, на который пришлась почти половина (48,2%) ее внешнеторгового оборота (52% совокупного российского экспорта и 41,4% российского импорта). Для сравнения: интенсивность торговли с Китаем (вторым по значимости торговым партнером России) уступала показателям ЕС более чем в 4 раза. На него в прошлом году пришлось 11,3% внешнеторгового оборота России, а на страны Евразийского экономического союза — ЕАЭС (Белоруссия, Казахстан, Армения) — лишь 6,9%. Даже Украина, несмотря на значительное (более чем на 1 п. п.) падение доли в российской торговле, уверенно входит в число восьми ведущих торговых партнеров России. При всей драматичности происходящих изменений они носят скорее количественный, а не качественный характер. Таблица 1 Страновая структура внешней торговли России

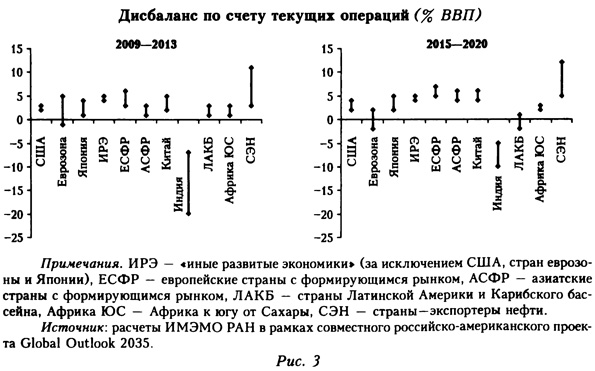

Источник: ФТС России. Столь выраженная устойчивость страновой структуры внешней торговли России кажется парадоксальной только на первый взгляд, но имеет прочные объективные основания. С одной стороны, страновая структура российского экспорта в решающей мере определяется направлениями поставок углеводородного сырья. Несмотря на многолетние дискуссии о необходимости диверсификации экспорта и ухода от сырьевой специализации страны, доля энергоносителей в структуре российского экспорта устойчиво повышалась, и в последние годы они обеспечивают более 65% экспортных поступлений (рис. 2). Сохраняющаяся ориентация на преимущественно трубопроводные каналы поставки означает высокую инерцию в географии экспорта и делает невозможным быстрый маневр торговыми потоками в ответ на изменение политических условий сотрудничества с ключевыми партнерами.

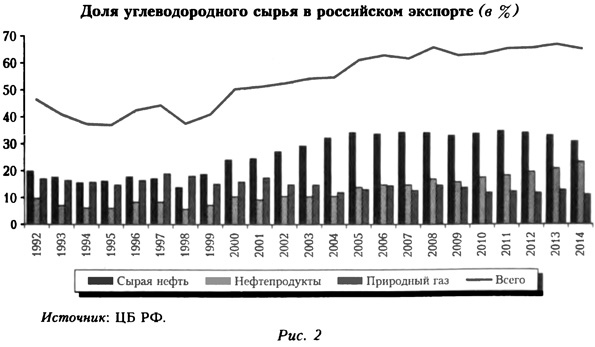

С другой стороны, возможности изменения страновой структуры импорта в решающей степени определяются степенью замещаемости между товарами, произведенными в разных странах. Если в сфере потребительского импорта, как показал опыт функционирования российского продовольственного рынка в условиях эмбарго на поставку продукции из ряда стран, такие возможности оказались значительными (фактически «незаменимыми» — в плане объема поставок и качества товаров — стали только сыры производства ЕС), то в сфере закупок высокотехнологичной продукции инвестиционного назначения они существенно ограничены. Возможности переключиться на поставки из стран, не применяющих санкции по отношению к России, в данном случае лимитируются фактическим отсутствием на их рынках продукции необходимого технологического уровня либо использованием в ней незаменимых компонентов, произведенных в странах, использующих санкции («компонентные риски»). Наиболее критическая ситуация в настоящее время складывается в сфере закупок авиакосмической продукции и оборудования для разработки шельфовых и сланцевых запасов углеводородного сырья: сокращение соответствующего импорта из стран — ключевых партнеров не может быть компенсировано из других источников. Указанные факторы обусловливают, в частности, тот факт, что ставший объектом острых дискуссий «разворот России на Восток» пока почти не отразился на внешнеторговой статистике. Доля стран Азиатско-Тихоокеанского региона в российской внешней торговле составляет 27%, а перспективы ее увеличения связаны в первую очередь с нефтегазовым экспортом (в том числе с реализацией трубопроводных проектов на китайском направлении), что приведет к дальнейшему закреплению сырьевой специализации российской экономики. В свою очередь, закупка в азиатских странах оборудования, запрещенного к экспорту в Россию из США и ЕС (в частности, китайского оборудования для нефтегазодобычи), осложняется вопросами адекватности его технологического уровня и «компонентными рисками». В случае дальнейшего снижения интенсивности торговли с ЕС и неизбежного падения объемов импорта из США (его рост в 2014 г. был обусловлен разовым эффектом исполнения контрактов на поставку гражданской авиатехники, заключенных задолго до введения санкций) будет повышаться доля стран АТР в торговле России, но без решительных шагов по диверсификации структуры экспорта в соответствующие страны эта тенденция будет носить чисто статистический характер. Еще меньше оптимизма вызывают перспективы сотрудничества в рамках ЕАЭС. Падение оборота российской торговли с соответствующими странами в 2014 г. было сильнее, чем сокращение российской торговли в целом, и составило 8,6%, что лишь немногим меньше падения торговли с ЕС — несмотря на очевидные различия в политическом контексте торгового взаимодействия и растущий объем скрытого реэкспорта попавших под российское эмбарго европейских товаров через территорию Белоруссии и Казахстана. Причины такого положения следующие. Экономики стран ЕАЭС имеют низкий уровень взаимодополняемости; объем взаимной торговли едва превышает 6% (для сравнения: в ЕС он составляет свыше 60%). В странах ЕАЭС отсутствуют производства, способные заменить «выпадающий» импорт из стран, применяющих санкции против России, а перспективы совместных технологических разработок в соответствующих областях (в частности, российско-белорусских проектов в сфере ОПК) выходят далеко за пределы 5-летнего горизонта планирования. Более того, несмотря на отмену тарифных барьеров во взаимной торговле, уровень нетарифных барьеров остается довольно высоким: в 2014 г. российские компании оценивали его на уровне 25% от стоимости экспорта в Белоруссию и Казахстан (Пелипась и др., 2014. С. 19). В этих условиях говорить о том, что торговля со странами ЕАЭС может в сколько-нибудь значительной мере компенсировать ущерб от действия экономических санкций, означало бы выдавать желаемое за действительное. Альтернативные источники финансовых средствПредложение финансовых средств на глобальных рынках капитала в среднесрочном периоде будет определяться состоянием платежных балансов ведущих групп стран в мировой экономике. В последние годы соответствующие вопросы активно обсуждаются в контексте проблемы «глобальных дисбалансов». С одной стороны, прогрессирующее накопление внешних обязательств в странах с устойчиво высокими дефицитами по счету текущих операций, финансируемыми за счет притока средств по счету операций с капиталом, сделало их зависимыми от состояния глобальных финансовых рынков и повысило уязвимость к долговым кризисам. С другой стороны, экономика стран с устойчиво высоким активным сальдо платежного баланса по текущим операциям серьезно пострадала от сокращения спроса на экспортную продукцию в условиях кризиса. С учетом этого сокращение глобальных дисбалансов стало рассматриваться в качестве важной предпосылки нормализации условий развития мировой экономики и снижения рисков дальнейших сбоев в ее функционировании в средне- и долгосрочной перспективе. Сам факт наличия стран с устойчиво дефицитным/профицитным платежным балансом по текущим операциям считается нормой для мировой экономики, и присутствие соответствующих дефицитов/ профицитов в ряде случаев может создавать дополнительные возможности для экономического роста. Более того, в посткризисный период дестабилизирующее влияние дисбалансов на мировую экономику будет ограничено двумя факторами. С одной стороны, ускорению экономического роста и одновременно обеспечению финансовой стабильности будет способствовать изменение структуры потоков капитала в пользу прямых иностранных инвестиций, объем которых уже к 2020 г. должен выйти на уровень 4% глобального ВВП. С другой стороны, в период глобального кризиса произошло резкое сокращение объема портфельных и «прочих» инвестиций с 4-5% глобального ВВП в 2007 г. до 1-2% в 2012-2013 гг. (Butzen et al., 2014. P. 45). Достигнутый уровень следует считать слишком низким для развития инвестиционной базы в странах — реципиентах капитала. С учетом этого возрастание дисбалансов в посткризисный период может выступать драйвером устойчивого роста в мировой экономике, а не угрозой для нее. Применительно к проблеме доступности внешних средств для развития российской экономики принципиальное значение имеет рост активного сальдо платежного баланса (соответственно повышение объема средств, доступных для вложения в зарубежные активы) в странах, не применяющих санкции против России. Глобальные дисбалансы традиционно подразделяются на дисбалансы по счету текущих операций (flow imbalances) и дисбалансы в уровне чистых внешних активов (stock imbalances). По сравнению с докризисным уровнем, совокупная величина дисбалансов по счету текущих операций сократилась в 2006-2013 гг. с 5,6 до 3,6% мирового ВВП. Размер дисбалансов в уровне чистых внешних активов продолжал увеличиваться: в группе 10 крупнейших стран-дебиторов чистые обязательства выросли с 11,6 до 15,5% глобального ВВП, в группе крупнейших стран-кредиторов чистые активы повысились с 11,9 до 16,3% глобального ВВП благодаря сохранению дисбалансов по счету текущих операций (хотя их абсолютная величина сократилась) и переоценке обязательств/активов с учетом изменения валютных курсов (IMF, 2014а. Р. 117, 130). Механизмы дальнейшего изменения дисбалансов в период до 2020 г. будут принципиально разными для стран, в которых динамика счета текущих операций определяется главным образом внешним спросом на экспортные товары и услуги (страны «экспортной модели»), и стран, где она определяется преимущественно динамикой притока зарубежного капитала (страны «капиталоимпортирующей модели»). Среди первой группы доминируют страны с активным сальдо платежного баланса по текущим операциям, а для стран второй группы характерно превышение импорта над экспортом, финансируемое поступлением капитала из-за рубежа. Именно страны первой группы являются ключевыми международными кредиторами, причем на три крупнейшие — Японию, КНР и Германию — в настоящее время приходится более половины чистых накопленных активов (IMF, 2014b. P. 26, 41). Для динамики дисбалансов по счету текущих операций в странах «экспортной модели» ключевое значение будут иметь темпы роста мировой торговли. С 1994 г. по 2004 г. темпы роста глобальной торговли товарами в среднем более чем в 2 раза превышали темпы роста глобального ВВП в текущих ценах (максимальное превышение — в 2,4 раза — наблюдалось в 2000 г.)9. В 2005-2006 гг. данное отношение снизилось до 1,9-2 раз, в 2007-2013 гг. находилось в диапазоне 1,6-1,8 раза (минимальное значение зафиксировано в кризисном 2009 г.). В период 2015-2020 гг. с учетом ускоренного опережающего роста мировой торговли (эффект компенсации кризисного замедления) соответствующее превышение возрастет до 2,1-2,2 раза. В этих условиях ожидаемая динамика дисбалансов по счету текущих операций в крупнейших странах «экспортной модели», где состояние счета текущих операций определяется внешним спросом на экспорт, будет выглядеть следующим образом:

Обобщающая информация по ожидаемой динамике дисбалансов приведена на рисунке 3. Возможность для России компенсировать потерю доступа к финансовым рынкам развитых стран прослеживается только на рынках Китая и других развивающихся экономик Азии, где профицит платежного баланса по счету текущих операций в 2015-2020 гг. будет составлять порядка 5% ВВП, и ведущих стран — экспортеров нефти, где соответствующий показатель окажется в диапазоне 5-12% ВВП. На первом направлении успехи российских компаний пока довольно скромные: по сравнению с утраченными возможностями на западном направлении, доступ на азиатские финансовые рынки оказался существенно более сложным, а стоимость кредитных ресурсов — существенно более высокой. Финансовые рынки ведущих стран — экспортеров нефти (в первую очередь так называемых «Монархий Залива») российскими компаниями практически не освоены. Оба географических направления нельзя назвать легкими с точки зрения грядущего «похода за капиталом», но в случае сохранения санкционного режима других вариантов для российских компаний, похоже, не предвидится.

Перспективы импортозамещенияНесмотря на выраженное сокращение возможностей для экономического развития в условиях режима санкций, ограничение доступа зарубежных товаров на российский рынок и снижение валютного курса рубля относительно ведущих мировых валют дали определенные надежды на запуск процессов импортозамещения в российской экономике. Но насколько они оправданны? Наиболее быстрые и впечатляющие результаты импортозамещения традиционно достигаются в тех случаях, когда значительное падение поставок импортных товаров наблюдается на фоне низкой загруженности производственных мощностей и рабочей силы. Если эти условия выполняются, то выраженный прирост выпуска может произойти уже в краткосрочном периоде — в первые 1-2 года после вступления в силу факторов снижения импорта. При этом существенное значение имеет динамика доходов населения: если они резко снижаются, то успешное импортозамещение оказывается под вопросом из-за недостаточного внутреннего спроса; напротив, если они устойчиво повышаются, то у национальных производителей появляются дополнительные стимулы расширять производство для обслуживания растущего внутреннего рынка. (Именно благоприятное сочетание данных факторов после девальвации рубля и кризиса 1998 г. стало основной причиной рекордно высоких (8,9 и 8,7%) темпов роста российской промышленности в 1999-2000 гг.) Чтобы эффект импортозамещения не ограничился краткосрочным периодом и дал устойчивые результаты в перспективе 3-5 лет, отечественные компании должны иметь возможность осуществлять инвестиции в расширение производства, технологическую модернизацию и повышение уровня производительности. Для этого необходим доступ к источникам капитала и технологий, на основе которых могут быть созданы новые производственные мощности, а также доступ к емким внешним рынкам. Доступ к государственному заказу оказывает сходное воздействие с точки зрения возможностей экономии на масштабе производства, однако, в отличие от конкуренции за получение доступа к экспортным рынкам, конкуренция за получение государственных заказов отнюдь не всегда гарантирует выявление наиболее эффективных ком-паний-поставщиков. Как следствие, статус поставщика продукции по государственным контрактам не гарантирует, что соответствующая компания сможет успешно развивать поставки в сегменты рынка, где спрос предъявляет не государство, а частные экономические субъекты. Особого внимания заслуживает роль ценового фактора, проявляющегося и в краткосрочном (1-2 года), и в среднесрочном (3-5 лет) периоде. В краткосрочном периоде рост цен способен как поддержать импортозамещение (если опережающий рост цен наблюдается на готовую продукцию, выпускаемую отечественными компаниями), так и подорвать его потенциал (если быстро растут цены на сырье и комплектующие, необходимые для импортозамещающего производства). Негативный эффект роста цен еще более выражен в среднесрочном периоде, когда возникает необходимость приобретать оборудование для расширения производства. Если цена импортного оборудования растет, а отечественные аналоги уступают ему по цене и качеству, то возможности для эффективного импортозамещения на рынках продукции, выпускаемой с помощью соответствующего оборудования, оказываются существенно ограниченными. Как проявляются перечисленные факторы в настоящее время? Если падение импорта, как было показано ранее, оказалось весьма значительным, то по другим направлениям картина менее оптимистична. Во-первых, крайне ограничены возможности расширения производства без осуществления дополнительных инвестиций. Загрузка производственных мощностей на предприятиях «среднего эшелона» российской промышленности еще в I квартале 2014 г., до введения ограничений на поставки импортной продукции, достигала 76%, загрузка рабочей силы — 87% (Аукуционек, Демина, 2014. С. 11). Дальнейшее повышение данных показателей проблематично. Учитывая резкое падение реальных доходов населения в начале 2015 г., поддержки импортозамещения со стороны спроса населения ожидать сложно. Что же касается ценового фактора, то положительные стимулы для импортозамещения сконцентрированы в ограниченном числе секторов: животноводство, птицеводство, а также производство рыбной продукции из отечественного сырья. Возможности опоры на государственный заказ, с учетом ухудшения ситуации с доходами бюджета, также ограничены (за исключением отраслей ОПК, а также, в меньшей степени, машиностроения и легкой промышленности). Наконец, согласно данным опроса промышленных предприятий, проведенного в сентябре 2014 г. Институтом экономической политики им. Е. Т. Гайдара10, 30% предприятий ожидает, что процессы импортозамещения приведут к росту цен на продукцию, которую они приобретают в производственных целях. Причем для некоторых отраслей эта доля еще больше: 57% — в пищевой промышленности, 40 — в легкой промышленности, 35% — в машиностроении. Если учесть, что 20% опрошенных предприятий ожидали падения качества приобретаемой продукции при переходе к закупкам у отечественных производителей, то возможности расширения производства импортозамещающей продукции могут оказаться существенно ограниченными из-за роста издержек производства. С учетом перечисленных факторов максимально благоприятные условия для осуществления проектов импортозамещения к началу 2015 г. сложились в металлургии и в агропромышленном комплексе. В металлургии уход с рынка украинских поставщиков и ограничения на импортные поставки продукции, используемой при реализации проектов нефтегазодобычи, создают возможности использовать часть современных производственных мощностей, выпускающих конкурентоспособную на мировом рынке продукцию, для обслуживания внутреннего рынка. В пищевой промышленности и животноводстве (прежде всего в свиноводстве и птицеводстве) удачно совпали факторы опережающего роста цен на внутреннем рынке, быстрой окупаемости инвестиционных проектов и реализации программ государственной поддержки, в том числе на региональном уровне. В других отраслях обрабатывающей промышленности перспективы импортозамещения выглядят гораздо более скромно. В химии, фармацевтике, лесоперерабатывающей и целлюлозно-бумажной промышленности экономические санкции практически не повлияли на стимулы к импортозамещению. Удорожание импорта вследствие снижения валютного курса рубля может вызвать рост спроса на произведенную российскими компаниями продукцию, однако высокая зависимость от импортных материалов и оборудования существенно ограничивает ожидаемый позитивный эффект. Машиностроение и отрасли оборонно-промышленного комплекса могут рассчитывать на рост внутреннего спроса и расширение государственного заказа, однако ограничение доступа к западным технологиям и приостановка проектов международного сотрудничества существенно подрывают их способность наладить эффективное импортозамещающее производство. Особенно критичным действие данных факторов может оказаться в авиакосмической отрасли, где перспективы полного замещения импортных комплектующих и технологий при сохранении пользовательских характеристик выпускаемой продукции в принципе отсутствуют. Не менее сложная ситуация в легкой промышленности. Несмотря на то что введенный в августе 2014 г. запрет на импорт ряда видов продукции (тканей, текстильной и трикотажной одежды, кож и одежды из кожи, обуви и т. д.) для государственных нужд обещает ей расширение госзаказа, общий уровень конкурентоспособности соответствующих производств в настоящее время настолько низкий, что о реальном импортозамещении в сегментах рынка, остающихся открытыми для конкуренции со стороны импорта, говорить не приходится. Возможности нейтрализации неблагоприятных факторов, препятствующих успешному импортозамещению, с помощью государственных программ его поддержки крайне скромные. Быстрого позитивного эффекта таких программ можно ожидать только в отдельных отраслях агропромышленного комплекса, где и так возникли благоприятные условия для импортозамещения. Государственная поддержка импортозамещения в машиностроении и оборонно-промышленном комплексе в лучшем случае может дать результат через 3-5 лет; при этом одной из ключевых задач поддержки импортозамещения в машиностроительном комплексе выступает недопущение роста цен на его продукцию, используемую в производственном процессе других отраслей экономики. В противном случае импортозамещение в машиностроении, даже если оно окажется успешным, через рост цен будет подрывать перспективы импортозамещения по экономике в целом. Государственная поддержка компаний топливно-энергетического комплекса не будет иметь импортозамещающего эффекта, поскольку конкуренция импортной продукции на внутреннем рынке ТЭК в настоящее время фактически отсутствует. В других отраслях экономики проведение такой политики маловероятно с учетом нарастания проблем с бюджетными доходами и нецелесообразно с учетом ограниченного потенциала замены импортной продукции товарами российского производства. Прогнозные оценки факторов импортозамещения и обусловленных ими темпов прироста промышленного выпуска по отраслям приведены в таблице 2. В целом, хотя реализация проектов импортозамещения может оказаться привлекательной стратегией для металлургов и компаний, представляющих отдельные отрасли агропромышленного комплекса и машиностроения, надежды на стимулированный импортозамещением масштабный рост промышленного производства представляются безосновательными. Таблица 2 Отраслевые факторы и ожидаемые результаты импортозамещения

Примечания. Н — негативное, П — позитивное, РН — резко негативное, РУ — риск ухудшения, ШР — шансы и риски. Если ячейка таблицы не заполнена — ожидается отсутствие влияния соответствующего фактора. Источник: расчеты в рамках подготовки «Доклада о сценариях развития российской экономики в условиях санкций и падения цен на нефть» Комитета гражданских инициатив.

Проведенный анализ позволяет сделать выводы, которые нельзя назвать оптимистичными. Введенные в рамках санкционного режима ограничения на доступ российских компаний к рынкам экономически развитых стран имеют критическое значение для российской экономики. Без восстановления полноценного доступа к этим рынкам можно в лучшем случае говорить о минимизации ущерба, наносимого начавшимся кризисом, но не о перспективах выхода из него. Стратегии поиска внешнеторговых партнеров и источников капитала за пределами круга стран, применяющих санкции против России, заслуживают всемерной поддержки, но их потенциал с неизбежностью ограничен технологическим уровнем поставляемой продукции в первом случае и издержками выхода на «неосвоенные» рынки капитала — во втором. В свою очередь, экономические санкции и проводимая российским правительством политика ответных мер не столько создают условия для импортозамещения, сколько ограничивают российский бизнес в доступе к финансовым ресурсам и технологиям, а потребителей обрекают на перспективу приобретать менее качественную продукцию по более высоким ценам. В этих условиях перспективы выхода из кризиса следует связывать не с «разворотом на Восток» или с тотальным импортозамещением, а со скорейшей нормализацией условий сотрудничества с зарубежными партнерами, восстановлением стабильности валютного курса рубля и осуществлением структурных и институциональных преобразований, направленных на преодоление сырьевой зависимости российской экономики. Эти задачи требуют ответственных политических решений, принятие которых существенно осложняется растущей готовностью политических элит приносить экономические приоритеты в жертву геополитическим. Представляется, однако, что главным геополитическим приоритетом любой страны должно быть обеспечение достойного уровня жизни граждан, проживающих на ее территории. Осознать этот факт необходимо и для скорейшего дипломатического урегулирования проблем, осложняющих отношения России с ведущими странами-партнерами, и для поиска действенных путей вывода российской экономики из кризиса. 1 Sectoral Determinations by the Secretary of the Treasury Pursuant to Executive Order 13662 (July 16, 2014) // Federal Register Doc. 2014-24988: Sanctions Actions Pursuant to Executive Orders 13660, 13661 and 13662. A Notice by the Foreign Assets Control Office on October 21, 2014. 2 Council Regulation (EU) No 833/2014 of 31 July 2014 Concerning Restrictive Measures in View of Russia's Actions Destabilising the Situation in Ukraine // Official Journal of the European Union 31.7.2014 L229/1-L229/11. 3 Указ Президента РФ № 560 от 6 августа 2014 г. «О применении отдельных специальных экономических мер в целях обеспечения безопасности Российской Федерации»; Постановление Правительства РФ № 778 от 7 августа 2014 г. «О мерах по реализации Указа Президента России „О применении отдельных специальных экономических мер в целях обеспечения безопасности Российской Федерации"». 4 Council Regulations (EU) No 959/2014 and No 960/2014, Council Implementing Regulation (EU) No 961/2014, Council Decisions 2014/658/CFSP and 2014/659/CFSP // Official Journal of the European Union, 12.9.2014 L271; Federal Register Doc. 2014-24988..., October 21, 2014. 5 Council Decision (CFSP) 2015/241 of 9 February 2015 amending Decision 2014/145/CFSP concerning restrictive measures in respect of actions undermining or threatening the territorial integrity, sovereignty and independence of Ukraine // Official Journal of the European Union, v.58, 16 February 2015, p.L40/14-L40/20. 6 Значительная неопределенность связана с оценкой доли внешних обязательств, приходящихся на расчеты между ассоциированными структурами, а потому не предполагающими фактического движения валютных средств за границу. Диапазон соответствующих оценок традиционно составляет 30 — 50%, но даже если ориентироваться на верхнюю границу, то сокращение международных резервов за счет долгового фактора в 2015 -2016 гг. составит более 120 млрд долл., то есть порядка 1/3 от уровня на начало 2015 г. 7 В краткосрочном периоде он способен оказать значительную поддержку платежному балансу. В частности, активное сальдо платежного баланса по счету текущих операций, несмотря на санкционные, ценовые и валютные шоки II полугодия, по итогам 2014 г. не только не сократилось, но и возросло до 56,7 млрд долл. (по сравнению с 34,1 млрд долл. в 2013 г.). Это произошло за счет того, что импорт товаров и услуг в Российскую Федерацию сократился сильнее, чем российский экспорт. 8 Приходится констатировать также потерю значительной части российских прямых инвестиций в Украине, выступавших катализатором взаимной торговли (ЦИИ ЕАБР, 2014). Подробнее о проблемах российско-украинской торговли см.: Дынкин, Кобр и некая, 2014. 9 Расчеты на основе десятилетних скользящих средних (WTO, 2014. Р. 20). 10 Ведомости. 2014. 1 октября. Список литературы Аукуционек С., Демина Н. (2014). Группировка промышленных предприятий по загрузке производственных мощностей и уровню банковской задолженности // Российский экономический барометр. № 3. С. 11 — 13. [Aukutsionek S., Dyo-mina N. (2014). The grouping of industrial enterprises by capacity utilization rate and level of debts to banks. Rossiyskiy Ekonomicheskiy Barometr, No. 3, pp. 11 — 13. (In Russian).] Дынкин А. А., Кобринская И. Я. (ред.) (2014). Ассоциация Украины с Европейским союзом: последствия для России. М.: ИМЭМО РАН. [Dynkin A. A., Kobrin-skaya I. Ya. (eds.) (2014). Ukraine-EU association agreement: Consequences for Russia. Moscow: IMEMO RAS. (In Russian).] Пелипась И. В., Точицкая И. Э., Шиманович Г. И., Анисимов А. М. (2014). Оценка влияния нетарифных барьеров на взаимную торговлю в ЕЭП на основе опроса предприятий-экспортеров // Евразийская экономическая интеграция. № 4. С. 5 — 30. [Pelipas I. V., Tochitskaya I. Е., Shimanovich G. I., Anisimov A. M. (2014). Estimation of the Impact of Non-Tariff Barriers on Mutual Trade in the Eurasian Common Economic Space Using Data of the Survey of Exporting Companies. Evraziyskaya Ekonomicheskaya Integratsiya, No. 4, pp. 5—30. (In Russian).] ЦИИ ЕАБР (2014). Мониторинг взаимных инвестиций в странах СНГ (Доклад Jsfe 26). СПб.: Центр интеграционных исследований Евразийского банка развития. [EDB (2014). Monitoring of mutual investment in the CIS (Report No. 26). St. Petersburg: Center for Integration Studies, Eurasian Development Bank. (In Russian).] Цухло A. (2015). Как война в Донбассе помогла российской промышленности // РБК daily. 26 февраля. URL http://daily.rbc.rU/opinions/economics/26/02/2 015/54efl9609a7947471b8adae3. [Tsuhlo А. (2015). War in Donbass has Helped Russian Manufacturing. RBC daily. February 26. (In Russian).] Butzen P., Deroose M., Ide S. (2014). Global imbalances and gross capital flows. National Bank of Belgium Economic Review, September, pp. 41 — 60. Cortright D., Lopez G.A. (eds.) (2002). Smart Sanctions: Targeting Economic Statecraft. N.Y.: Rowman & Littlefield. European Commission (2015). European Economic Forecast. European Economy, No. 1, Winter. IMF (2014a). World Economic Outlook: Legacies, Clouds, Uncertainties. October. Washington, DC. IMF (2014b). 2014 Pilot External Sector Report. Washington, DC. Portela C. (2014). The EU's Use of 'Targeted' Sanctions: Evaluating Effectiveness. CEPS Working Document, No. 391. WTO (2014). World Trade Report 2014. Trade and Development: Recent Trends and the Role of the WTO. Geneva: World Trade Organization.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка