Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Потребительское кредитование |

(Курсовая работа)Потребительский кредит является одним из самых распространенных видов банковских операций в развитых странах Запада. При этом следует подчеркнуть, что сфера действия потребительского кредита намного шире, нежели только покупки товаров длительного пользования (durable goods), таких как автомашины, бытовая техника и т. п. Так, покупка недвижимости в рассрочку, по существу, также является одной из разновидностей долгосрочного потребительского кредитования; текущие покупки посредством дебетовых кредитных карточек по своей значимости и распространенности не уступают использованию потребительского кредита при крупных покупках. Большинство кредитных карточек, используемых населением стран Запада, являются именно дебетовыми, что принципиально отличается от кредитных карточек, распространенных в нашей стране. Дебетовая кредитная карточка может иметь дебетовый (отрицательный остаток), что означает, что в пределах определенного лимита банк-эмитент фактически кредитует покупки владельца кредитной карточки по покрытию его текущих расходов. Потребительский кредит под поручительство получил такое широкое распространение в промышленно развитых странах в первую очередь потому, что посредством использования данной технологии финансирования покупок резко расширяется емкость рынка по целому спектру потребительских товаров и недвижимости. По существу, целые фрагменты потребительского рынка функционируют благодаря использованию различных схем потребительского кредитования. В нашей стране производители товаров длительного пользования (понимаемых в широком смысле слова, включая недвижимость) ежедневно сталкиваются с проблемами ограниченности спроса, вызванной как раз отсутствием возможности эффективной продажи в рассрочку. Это в первую очередь касается жилищного строительства и отчасти автомобилестроения, торговых организаций, реализующих достаточно дорогой импортный ширпотреб, бытовую и оргтехнику и пр. Между тем, с точки зрения практического применения, схемы потребительского кредитования не представляют собой ничего сложного. Это не своп-сделки, не сложные схемы страхования финансовых рисков – технология потребительского кредитования в принципе не сложнее выдачи обычных коммерческих кредитов. Единственное объективное условие, необходимое для широкого распространения потребительского кредитования, – это нормализация политического и экономического климата в стране, включая упорядочение и четкое соблюдение хозяйственного законодательства. Экономическая стабилизация важна с той точки зрения, что она порождает взаимное доверие кредитора и заемщика (потребителя) в контексте долгосрочной финансовой состоятельности друг друга. При сделках потребительского кредитования и для кредитора, и для заемщика важна предсказуемость другой стороны. Иными словами, выдавая кредит на покупку автомобиля в рассрочку или выдавая кредитную карточку, банк-кредитор ориентируется на уровень заработной платы (или иных доходов потребителя) и для него важно, чтобы этот уровень дохода, являющийся источником покрытия кредита, с большой степенью вероятности сохранился на весь – иногда весьма продолжительный – срок кредитования. Точно так же потребитель должен быть уверен в долгосрочной финансовой стабильности банка-кредитора как фактора выполнения им своих обязательств (особенно актуально это, например, при покупке дома в рассрочку, частично финансируемой за счет единовременного взноса покупателем собственных накоплений). Четкая спецификация нормативной базы является защитой как кредитора, так и покупателя от форс-мажорных обстоятельств, вызванных сознательным либо вынужденным уклонением участника сделки от исполнения своих обязательств по договору потребительского кредита. Эффективное хозяйственное законодательство в таких случаях оперативно и с минимальными издержками в судебном порядке защищает финансовые интересы пострадавшей стороны. В свете вышесказанного понятно, почему потребительское кредитование под поручительство при всей его простоте и чрезвычайной актуальности для российской экономики в нашей стране в 1990-е гг. не получило сколько-нибудь серьезного развития. Эксперименты, в частности в Москве, по покупке жилья, несмотря на поддержку муниципальных властей, так экспериментами и остались. Сейчас, когда четко обозначились тенденции общей экономической и политической стабилизации и некоторого оживления, в первую очередь в отраслях легкой промышленности, появляются необходимые предпосылки для более широкого применения технологии потребительского кредитования при продаже товаров и услуг населению. Государственное регулирование потребительского кредитования в РФГосударственное регулирование кредитных отношений выражается прежде всего в принятии федеральными органами государственной власти нормативных актов, устанавливающих основы организации банковской системы, ее структуру и принципы функционирования, порядок регистрации и лицензирования деятельности кредитных организаций и в осуществлении Центральным банком Российской Федерации от имени государства банковского регулирования, надзора и контроля за деятельностью кредитных организаций. Банковское потребительское кредитование тесным образом связано с государственным (и муниципальным) кредитом. Вместе с тем оно находится под регулирующим воздействием государства. Важным звеном осуществления государством кредитного потребительского регулирования является разработка и реализация его кредитной политики. Кредитная политика государства, в системе государственного регулирования кредитных отношений, определяется как необходимое условие целенаправленного осуществления финансовой деятельности государства, содержание которой определяется совокупностью экономических методов, закрепленных нормами финансового права, направленных на регулирование государственной экономики. Комплекс мер государственного регулирования, направленный на обеспечение надежности и финансовой устойчивости банков и иных кредитных организаций при осуществлении банковской деятельности и, следовательно, при совершении банковских операций, показывает возможность отнесения к банковским операциям только тех сделок, которые определяют сущность банков и характеризуются разрешительным порядком совершения, посредством лицензирования, а также установлением со стороны государства контроля и надзора за законностью их совершения. Категория "банковская кредитная потребительская операция" имеет право на существование только с точки зрения публичных интересов в банковской деятельности, в связи с чем предлагается следующее определение банковской кредитной операции – это урегулированные нормами права публично-правовые отношения, одной из сторон в которых является банк или кредитная организация, реализующие свою специальную правоспособность посредством гражданско-правовых сделок. С организационно-правовой стороны осуществление государством финансовых функций, в целях реализации задач социально-экономического развития, происходит в виде деятельности представительных и исполнительных органов власти. Органом, в функции которого входит осуществление деятельности в сфере кредита, является Центральный Банк Российской Федерации. Регулируя сферу потребительских кредитных отношений, государство применяет различные по своему содержанию формы воздействия на нее. В современной экономической теории регулирования рыночной экономики существует несколько подходов и соответственно ряд программ кредитной политики. В соответствии с действующим банковским законодательством, для государственного регулирования и управления деятельностью кредитной банковской системы необходимо: во-первых, обязательное лицензирование профессиональной деятельности банков; во-вторых, соблюдение банками и иными кредитными организациями правовых норм и общих правил, регулирующих порядок проведения банковских операций; в-третьих, осуществление надзора за банками и иными кредитными организациям и со стороны государства в лице Банка России в рамках предоставленных ему законом полномочий; в-четвертых, установление, в соответствии со ст. 61 Закона о Банке России, для субъектов потребительского уровня банковской системы экономических нормативов. Указанные меры в системе государственного регулирования кредитных потребительских отношений направлены на обеспечение стабильности кредитно-финансовой системы государства в целом и банковской системы в частности, т.е. носят публичный характер. Рассмотрим механизмы государственного регулирования потребительского кредитования в РФ на примере Сберегательного банка. Многочисленные филиалы Сберегательного банка кредитуют российских граждан с 1988 года. Потребительское кредитование для самого крупного банка страны – одно из основных, профильных направлений деятельности. Финансовый кризис 1998 года негативным образом отразился на экономической ситуации в России в целом. Это, разумеется, повлияло и на платежеспособность населения, и, следовательно, на развитие программы потребительского кредитования в Сбербанке России: остаток задолженности по кредитам физических лиц в наших филиалах за 1998 год снизился на 20% – с 4,72 млрд. рублей до 3,82 млрд. рублей. [Цылина Г. А. Государство и потребительское кредитование. // М., Постскриптум, 1999, № 7, стр. 23.] В дальнейшем, по мере стабилизации экономики страны и роста доходов населения, постепенно росли и объемы кредитов, выданных Сбербанком России гражданам. С января 1999 года по июль 2003 года остаток задолженности по кредитам физических лиц за увеличился почти в шесть раз – до 22,56 млрд. рублей. Интересно проследить динамику этого роста. В 1999 году филиалами банка выдано населению кредитов на 7,3 млрд. рублей, в том числе рублевых – на 7,1 млрд. рублей, в иностранной валюте – на $10,0 млн., а в 2000-м – уже на сумму 26,0 млрд. рублей, в том числе рублевых – на 25 млрд. рублей и на $36,3 млн. – валютных. Характерно, что в общем объеме потребительских кредитов ссуды, имеющие просроченную задолженность, составляют незначительную часть: к примеру, на начало 2003 года остаток просроченной задолженности в общем остатке задолженности по кредитам населению составлял около 1%. Развитие кредитования граждан – одно из основных направлений кредитной политики Сбербанка России. В настоящее время, кроме традиционных видов (кредита на неотложные нужды и кредита на приобретение, строительство и реконструкцию объектов недвижимости), филиалы Сбербанка России предоставляют:

Сбербанк предлагает широкий спектр потребительских кредитов. Соответственно и подходы, в зависимости от назначения и размера ссуды, различные – как к обеспечению суммы кредита, так и к оценке платежеспособности клиента или поручителя. Определяя сумму по ссудам на неотложные нужды, приобретение, строительство и реконструкцию объектов недвижимости, "связанным" и "образовательным" займам, банк исходит из среднемесячных доходов потенциального заемщика за последние полгода. Учитывая огромное социальное значение кредитования на покупку недвижимости и на образование, в этих случаях в расчет платежеспособности заемщика (или его законного представителя) могут быть приняты доходы, полученные им по двум местам работы, либо совокупный доход супругов (законных представителей учащегося) по одному месту работы. Более простая ситуация с кредитами под залог ценных бумаг или мерных слитков драгоценных металлов – здесь максимальная сумма определяется на основании залоговой стоимости представленного обеспечения. Для корпоративных кредитов решающим становится анализ финансового состояния предприятия, выступающего поручителем, в рамках установленного лимита риска. К сожалению, в нашей стране пока что отсутствует сколько-нибудь доступная информационная система, которая позволила бы банкам проверить финансовую благонадежность клиентов. Поэтому, как правило, банки вынуждены справляться своими силами, изобретая свои методики определения платежеспособности. Специалисты Сбербанка разработали специальную анкету, которая позволяет получить более подробную информацию о клиенте, провести анализ его кредитоспособности и таким образом облегчить принятие решения о возможности сотрудничества с ним. Методика эта основана на действующем законодательстве и опыте работы на рынке потребительского кредитования. Конечно, и анкета, и другие формы анализа кредитоспособности – не являются неким универсальным, окончательным инструментом на все времена. Жизнь меняется и требует новых подходов, предполагая и более гибкие, и более точные методы оценки платежеспособности клиентов и заемщиков. В кредитной практике Сбербанка России, как известно, активно используется механизм поручительства. Поручителем по кредиту может стать как юридическое, так и физическое лицо. Во втором случае поручитель – это платежеспособный гражданин Российской Федерации, имеющий постоянный доход. Возрастная амплитуда достаточно широка: от 18 до 70 лет. Есть, правда, дополнительное условие – к моменту возврата кредита, предусмотренному договором, возраст поручителя не должен превышать 75 лет. В соответствии с договором поручительства, поручитель и заемщик несут солидарную ответственность за своевременное погашение и обслуживание кредита. Если обязательства заемщиком нарушаются, банк начинает претензионно-исковую работу – и с заемщиком, и с поручителями. Требования к тем и другим предъявляются одновременно. Все остальные меры, включая принудительное взыскание задолженности, предпринимаются в полном соответствии с действующим законодательством – в судебном порядке. [Цылина Г. А. Государство и потребительское кредитование. // М., Постскриптум, 1999, № 7, стр. 25.] Безусловно, кредитование населения сегодня является одним из наиболее активно развивающихся и перспективных направлений банковской деятельности. Что же касается спроса на эту услугу, то ответ напрашивается сам собой. Экономическая стабильность и связанные с ней рост доходов и уверенность людей в завтрашнем дне – вот те условия, которые способны положительно влиять на развитие рынка потребительских кредитов. Еще одно необходимое условие – грамотные принципы кредитной политики банков, поскольку одновременно с увеличением спроса на кредиты будет усиливаться и конкуренция между банками за лидерство в этом секторе услуг. В планах Сбербанка России – увеличение доли потребительских кредитов в кредитном портфеле: как за счет увеличения объемов кредитования, так и путем продвижения новых продуктов, разрабатываемыми банковскими специалистами, которые стараются учитывать потребности различных возрастных и социальных групп населения. Законодательная базаСогласно статье 823 ГК РФ, потребительский #M12291 841501021кредит#S может иметь применение только в таких договорах, предметом которых являются #M12291 841501421вещи#S, #M12291 841502481определенные#S родовыми признаками. Потребительский #M12291 841501021кредит#S может быть кредитом покупателя, предоставляемым в виде #M12291 841500288аванса#S или предварительной оплаты, или кредитом поставщика, если он предоставляется в форме отсрочки и рассрочки оплаты товаров, работ или услуг. К потребительскому #M12291 841501021кредиту#S применяются правила главы 42 ГК РФ, если иное не предусмотрено правилами о договоре, из которого возникло соответствующее #M12291 841502727обязательство#S, и не противоречит существу такого обязательства. Применительно к #M12291 841502175 договору купли-продажи# ГК РФ различает три вида потребительского #M12291 841501021кредита#S: предварительную оплату (статья 487), оплату #M12291 841500566товара в кредит#S (с отсрочкой – статья 488) и оплату товара в рассрочку (статья 489). В случаях, когда #M12291 841502175договором купли-продажи#S предусмотрена #M12291 841502718обязанность#S покупателя оплатить товар полностью или частично до передачи продавцом товара (предварительная оплата), покупатель должен произвести оплату в срок, предусмотренный договором, а если такой срок договором не предусмотрен – в срок, определенный в соответствии со статьей 314 ГК. В случае неисполнения покупателем обязанности предварительно оплатить товар применяются правила, предусмотренные статьей 328 ГК. [Богданова С. М. Принципы банковского права. // Вестник СГАП. Саратов, 2000, № 1, стр. 5.] К договору о продаже #M12291 841500566товара в кредит#S с условием о рассрочке платежа применяются правила, предусмотренные пунктами 2, 4 и 5 статьи 488 ГК. Кроме того, п. 3 статьи 500 ГК РФ предусматривает, что в #M12291 841502175договоре розничной купли-продажи#S с рассрочкой платежа покупатель вправе оплатить товар в любое время в пределах установленного договором периода рассрочки оплаты товара. Пункт 1 статьи 733 ГК просто констатирует возможность предоставления в кредит материала подрядчиком заказчику, в том числе с условием оплаты заказчиком материала в рассрочку. Такое же упоминание содержится в п. 2 статьи 811 ГК (о возможности возврата в рассрочку суммы займа), а также в п. 2 статьи 951 и п. 3 статьи 954 ГК (о возможности уплаты страховых взносов [#M12291 841500156премий]#S]ъ] в рассрочку). Гражданский Кодекс Российской Федерации занял промежуточную позицию между ГК РСФСР 1964 года и Основами 1991 года. С одной стороны, признавая определенную самостоятельность кредитных отношений, законодатель прямо указал в п. 2 ст. 819 ГК РФ на применение к кредитным отношениям правил, регулирующих отношения займа, если иное не предусмотрено параграфом 2 главы 42 ГК РФ либо не вытекает из существа кредитного договора. С другой стороны, ГК РФ отделил отношения займа и кредитные отношения от расчетных отношений. Помимо этого, законодателем выделены в отдельный институт неизвестные до этого времени институты "товарного и коммерческого кредита". В соответствии со ст. 819 ГК РФ, "по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за нее". Немаловажную роль также играет и положение о возможности применения к кредитным отношениям правил о договоре займа. [Богданова С. М. Принципы банковского права. // Вестник СГАП. Саратов, 2000, № 1, стр. 8.] Кредитный договор вступает в силу не с момента реальной передачи денежных средств, а с момента достижения сторонами соответствующего соглашения. В соответствии с общими правилами консенсуальных сделок, заемщик может принудить кредитора, в том числе с помощью средств государственного принуждения, к выдаче ему кредита. Однако кредитный договор содержит исключение применения такого правила: п. 1 ст. 821 ГК РФ "Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок". Кредитный договор с участием граждан обладает рядом особенностей. "Наиболее близко стоящий к потребностям граждан в современных условиях, Сбербанк России осуществляет социальные программы путем кредитования потребительских нужд граждан. Банки осуществляют долгосрочное и краткосрочное кредитование населения. Долгосрочные кредиты населению выдаются на:

Краткосрочные кредиты выдаются гражданам на неотложные нужды наличными деньгами, расчетными чеками. Кредитование физических лиц осуществляется в несколько этапов: На первом этапе – выяснение кредитоспособности клиента. Для этого кредитный инспектор должен выяснить уровень дохода, который был бы достаточен для своевременного погашения ссуды, наличие у клиента имущества, семейное положение, его расходы и т. д. Клиент должен предъявить следующие документы:

Анализ платежеспособности проводится как по заемщику, так и по его поручителю. На основании этого руководитель (или кредитный комитет) принимает решение о предоставлении кредита. На втором этапе заемщик предоставляет следующие документы:

В зависимости от вида и размера кредита банки требуют два или три поручительства. При оформлении ссуды на строительство требуется справка о разрешении на строительство, смета, собственные затраты (не менее 30%). Третий этап предусматривает реальное предоставление заемщику суммы кредита путем зачисления средств на беспроцентный счет клиента в банке. С этого счета перечисляются деньги в уплату за стройматериалы, садовые домики и др. Одновременно банк направляет в нотариальную контору извещение о выдаче ссуды для приобретении жилья с целью запрещения на продажу дома. Погашение и уплата процентов по долгосрочной ссуде, как правило, осуществляется со следующего после получения ссуды квартала и производится ежеквартально. Ссуды на строительство жилого дома для проживания погашаются с 3-го года после ее получения. Ссуда на неотложные нужды производится ежемесячно в равных пропорциях. [Аранович А. С. Правовые аспекты регулирования активных операций банков. Учебно-практическое пособие. – Саратов. Прокуратура Саратовской области, 2002, стр. 126.] При просрочке возврата ссуды Сбербанк перечисляет просроченную сумму на счет просроченных ссуд, которую они вправе взыскать с поручителя в судебном порядке". Несмотря на незначительные различия в подходах к методике кредитования клиентов в различных коммерческих банках страны, можно выделить главное – это правовое обеспечение кредитных договоров, экономическая целесообразность и действенный контроль, направленный на возврат кредитных средств. Целесообразно рассмотреть законодательство какой-либо страны, например США, где потребительское кредитование имеет большое распространение. Наибольшее распространение потребительский кредит получил в США: только за период 1970-х гг. наблюдался троекратный рост остатков по потребительскому кредиту. К началу 1990-х гг. он превышал сумму 600 млрд. долл. Стоит отметить, что темпы роста потребительского кредита в промышленно развитых странах Европы опережали динамику рынка США (так, в Германии в 1970-х гг. наблюдался пятикратный рост потребительского кредита, достигнув уровня 190 млрд. долл. США к началу нынешнего десятилетия). Однако разница в стартовых позициях стран после Второй мировой войны предопределила особенное положение рынка США как наиболее емкого и развитого. Поэтому, анализируя западный опыт, мы в первую очередь обращаем свое внимание на практику потребительского кредита США. [Богданова С. М. Принципы банковского права. // Вестник СГАП. Саратов, 2000, № 1, стр. 9.] Под потребительским кредитом в федеральном законодательстве США и законодательствах отдельных штатов понимается получение физическим лицом кредита для удовлетворения личных и семейных потребностей, а также нужд домашнего хозяйства. Очевидно, что такое толкование включает в себя как покупку товаров и услуг для текущего потребления, так и товаров длительного пользования и покупку недвижимости. Последний вид потребительского кредита принято выделять в отдельную отрасль в силу ее специфики. В настоящей статье мы будем в основном рассматривать классический вид потребительского кредита: покупка в рассрочку товаров длительного пользования (durable goods). В законодательной практике США потребительский кредит принято делить на погашаемый постепенно (installment) и единовременно (non installment). Потребительский кредит погашаемый разовым взносом должника, как правило, предоставляется коммерческими банками (single payment loans) или предприятиями сферы услуг (service credits). Под постепенно погашаемым кредитом понимается ссуда, погашаемая двумя и более взносами. Именно этот вид потребительского кредита получил наибольшее распространение в США (без учета ипотечного кредита). Это во многом связано с развитием практики такого вида постепенно погашаемого кредита (installment credit), как возобновляемого кредита (open end credit). Под возобновляемым кредитом, в отличие от разового (close end credit), понимается предоставление ссуды заемщику посредством возобновляемого/револьверного счета заемщика у кредитора (revolving charge account), разновидностью которого являются дебетовые кредитные карточки. [Цылина Г. А. Государство и потребительское кредитование. // М., Постскриптум, 1999, № 7, стр. 27.] В общем виде возобновляемый кредит можно определить как "кредитный договор, в соответствии с которым:

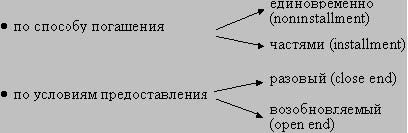

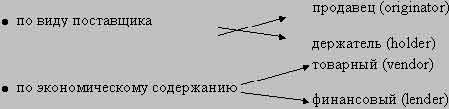

Возобновляемый кредит наиболее распространен в сфере обращения кредитных карточек, эмитируемых коммерческими банками, предприятиями розничной торговли и компаниями-владельцами сети бензоколонок. Другим методом классификации потребительского кредита является деление поставщиков потребительского кредита на первичных агентов-продавцов (originators) и вторичных агентов-кредиторов (holders). В широком классе случаев продавцом кредита (originator) и кредитором (holder) будет выступать одно и то же лицо, однако типична и ситуация, когда на рынке будут присутствовать два агента: например, большая часть кредитов на покупку автомобиля оформляется по месту продажи автомобиля дилером, а затем передается в банк или финансовую компанию. В этом случае автодилер за дисконт передает свои права по кредиту финансовому учреждению. Кроме того, законодательство США подразделяет потребительский кредит на финансовый (lender credit) и товарный (vendor credit). Очевидно, что под финансовым кредитом подразумевается выдача денежной ссуды, а под товарным – предоставление продавцом товара права потребителю заплатить за сделанную у него покупку в рассрочку. Таким образом, можно составить следующую схему классификации потребительского кредита в США:

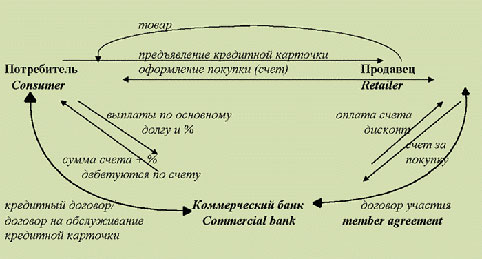

Схема 1. Общая схема функционирования потребительского кредита Согласно предложенной выше классификации, можно выделить две принципиальные схемы продажи товаров длительного пользования в кредит: – двусторонняя (два основных варианта схемы):

– трехсторонняя (покупатель–продавец–кредитор), при которой продавец товара немедленно предъявляет счет покупателя (потребителя) к оплате финансовому институту (банк, финансовая компания), обслуживающему покупателя; эту схему, как правило, обслуживают три независимых договора: договор купли-продажи между потребителем и продавцом, кредитный договор между потребителем и финансовым институтом и договор участия (member agreement) между банком и продавцом о переводе банку счетов, выставленных на потребителя, за оговоренный дисконт. Наибольший интерес представляет последняя схема, так как она получила наибольшее распространение в практике потребительского кредита. Во многом это объясняется популярностью среди потребителей кредитных карточек, эмитированных коммерческими банками и финансово-кредитными учреждениями. Графически последняя схема представлена на рис. 1. Стоит указать на природу дисконта, уплачиваемого предприятием розничной торговли банку за учет счета покупателя, который является по сути скидкой за платеж наличными (cash discount). Дело в том, что в практике торговых предприятий принято предоставлять скидку (обычно 3–5%) со стандартной цены клиентам, оплачивающим покупку наличными. При оплате кредитной карточкой потребитель такой скидки не получает. С другой стороны, продавец, предъявив счет в банк, фактически достигает того же эффекта, что и в случае получения наличности. Таким образом, покупатель, воспользовавшись кредитной карточкой, экономит на необходимости получать наличные в банке (комиссия банка за снятие наличных), но теряет право на скидку, которое переходит к банку. [Роуз П. С. Потребительское и ипотечное кредитование. // Роуз П. С. Банковский менеджмент: Пер. с англ. – М., 1995, стр. 58.] Ставка дисконта в основном зависит от условий договора участия (member agreement), но, как правило, составляет 5%, т. е. находится на уровне ставки скидки за платеж наличными. Кредитные бюро как движущая сила потребительского кредита. Успех развития потребительского кредита в США во многом связан с функционированием на рынке специализированных информационных агентств: так называемых кредитных бюро (credit bureaus) и кредитно-сыскных бюро (credit reporting bureaus/investigating bureaus). Кредитные бюро, как правило, организуются ассоциациями торговых и финансовых предприятий, хотя не исключены случаи создания и независимых бюро. Эти агентства занимаются сбором финансовой информации не только о текущих, но и потенциальных клиентах предприятий-участников. [Макаревич Л. Н. О проблемах кредитования в России. // Деньги и кредит, 1998, № 6, стр. 13.] К таким данным относится не только информация о доходах клиента, но и предположительная оценка состояния счета клиента в банках, данные о предоставленных и погашенных кредитах. Кроме того, досье на клиента может также содержать и информацию, потенциально влияющую на его кредитоспособность: семейное положение, количество иждивенцев, судебные иски и иногда личные характеристики клиента: данные об успеваемости в учебных заведениях, где учился клиент, возможные осложнения в личных отношениях (например, потенциальный развод), моральный облик и т. д. Кредитные бюро собирают и предоставляют данные на абонентских условиях членам ассоциаций, однако могут продать разовую информацию и третьим лицам, но за существенно большую плату. Часто предприятия-члены ассоциации "скидывают" имеющиеся у них данные кредитному бюро, чтобы они впоследствии стали доступными остальным членам ассоциации. Таким образом, кредитные бюро выполняют еще и функцию общего банка данных по клиентам предприятий-участников ассоциации. Кредитно-сыскные бюро, напротив, собирают информацию только по заказу о конкретном лице в более широком разрезе и делают меньший упор на финансовое положение, скорее концентрируясь на личностных характеристиках данного лица. Основными заказчиками кредитно-сыскных бюро являются работодатели и страховщики, однако компании, оперирующие на рынке потребительского кредита, также обращаются в кредитно-сыскные бюро. Таким образом, наличие разветвленной сети информационных агентств (кредитных и кредитно-сыскных бюро), на данные которой опираются большинство поставщиков потребительского кредита, позволяет существенно снизить издержки по оценке кредитоспособности отдельных потребителей, что существенно снижает финансовые риски, связанные с потребительским кредитом. Основные теоретические положения применения потребительского кредитованияВ зарубежной практике потребительскими называют ссуды предоставляемые населению для приобретения потребительских товаров длительного пользования. Частные лица пользуются также и другими ссудами (в т. ч. на строительство и приобретение жилья, неотложные нужды и прочие). Эта практика складывалась десятилетиями и отличается многообразием. Прежде всего для нее характерно разнообразие кредиторов: банковские потребительские ссуды; ссуды торговых организаций; потребительские ссуды кредитных учреждений небанковского типа (ломбарды, пункты проката, кассы взаимопомощи, кредитные кооперативы, строительные общества, пенсионные фонды и т. д.); личные или частные потребительские ссуды (предоставляемые частными лицами); потребительские ссуды, предоставляемые заемщикам непосредственно на предприятиях и в организациях по месту работы. [Долан Э. Дж., Кэмпбелл К. Д., Кэмпбелл Р. Дж. "Деньги, банковское дело и денежно-кредитная политика". – Москва–Ленинград, 1991, с. 111.] Например, в США большую часть потребительских ссуд предоставляют американцам коммерческие банки (44%), но с ними активно конкурируют финансовые компании (около 24%), кредитные кооперативы (13,9%) и специализированные сберегательные институты (10,7%). Правда, роль ссудосберегательных учреждений после кризиса 1980-х резко снизилась. Есть и другие возможности получить ссуду (см. табл. 1.) Таблица 1 Данные о предоставлении потребительских ссуд в США (в процентах к итогу)

Аналогичная практика наблюдается и в странах Западной Европы, где практически все кредитные институты – от универсальных коммерческих банков (например, в Германии) до специализированных сберегательных институтов (взаимосберегательных банков в Великобритании и сберегательных банков в других странах) – выполняют различные услуги по кредитованию индивидуальных заемщиков. С учетом различий кредиторов можно выделить формы прямого и косвенного кредитования населения на потребительские цели. При предоставлении прямого банковского кредита заключается кредитный договор между банком и заемщиком – пользователем ссуды. Косвенный банковский кредит предполагает наличие посредника в кредитных отношениях банка с клиентом. Таким посредником чаще всего выступают предприятия розничной торговли. Кредитный договор в этом случае заключается между клиентом и магазином, который в последующем порядке получает ссуду в банке. О распространенности подобной формы кредитования свидетельствует, например, тот факт, что в настоящее время свыше 60% ссуд, выдаваемых американцам на приобретение автомобиля, представляют собой косвенный кредит. Прямое и косвенное банковское кредитование потребительских нужд населения имеют свои преимущества и недостатки. Первое, что выгодно отличает прямое банковское кредитование от косвенного, – это простота организации кредитного процесса, которая позволяет точно оценить объект кредитования, выяснить экономическую целесообразность выдачи ссуды и организовать действенный контроль за ее использованием и погашением. Все это, несомненно, положительно сказывается на организации кредитных отношений банка с заемщиком. С другой стороны, к негативным факторам, с точки зрения банка, связанным с прямым банковским кредитованием, обычно относят несколько более высокий уровень риска, чем при косвенном банковском кредитовании. Косвенное банковское кредитование потребительских нужд населения позволяет банку сократить влияние рисков (кредитных, процентных, валютных, рыночных и прочих), поскольку ссуды, предоставляемые, например, юридическим лицам (торговым организациям, предприятиям, на которых работают ссудозаемщики, фирмам и т. д.), позволяют с большей степенью достоверности и реальности определить кредитоспособность заемщика (юридического лица), возможности погашения ссуды в срок и полностью, организовать действенный контроль, в том числе на стадии погашения ссуды. С точки зрения клиента важно также, что: а) он получает ссуду в момент возникновения потребности (в торговой организации при покупке товаров длительного пользования, например по кредитной карте), б) для него нет необходимости обращаться в банк с просьбой о выдаче ссуды и т. д. Другой особенностью современной системы кредитования индивидуальных заемщиков является разнообразие видов ссуд. Наиболее распространенными видами банковских ссуд, предоставляемых населению, являются следующие. [Панова Г. С. Банковское обслуживание частных лиц. М., ДИС, 1994, стр. 87.] Кредит по текущему счету (овердрафт). В индустриально развитых странах Запада с рыночной экономикой заключение договора между банком и клиентом на открытие единого активно-пассивного текущего счета требует, как практически единственное условие, "хорошее знание материальных условий клиента" в течение 6 месяцев. (На практике решение вопроса о выдаче кредита по текущему счету может приниматься и быстрее – в пределах 1–3 месяцев.) Если клиент имеет свой счет в банке свыше 6 месяцев и получает в основном регулярные доходы (например, заработную плату, пенсию, стипендию или другие выплаты со стороны), то клиент практически автоматически имеет право получить кредит в форме овердрафта. Овердрафт (англ. overdraft) – это сумма, в пределах которой банк кредитует владельца текущего счета. Существует и иное определение овердрафта. Это форма краткосрочного кредитования, которая дает право клиенту банка проводить платежи с текущего счета сверх кредитовых поступлений на этот счет, в результате чего образуется дебетовое сальдо. Максимальный размер (дебетовое сальдо) и срок пользования кредитом предусматриваются в кредитном договоре между банком и заемщиком. Действительно, при кредитовании по текущему счету в форме овердрафта клиент может получить ссуду, воспользовавшись средствами со своего счета, без предупреждения банка или оформления каких-либо документов. Лимит кредитования составляет обычно 4–6 ежемесячных регулярных доходов клиента. Предоставляя подобного рода ссуду, банк никакого обеспечения не требует. Овердрафт – это самый распространенный вид краткосрочного кредита в современной западной банковской практике. Овердрафт нередко сравнивают с контокоррентным кредитом (итал. conto corrente – текущий счет). Однако важнейшим отличием овердрафта от контокоррентного кредита является предоставление последнего, как правило, на производственные цели на основе кредитной линии первоклассным заемщикам. В то время как овердрафт – это форма кредитования частных лиц на текущие потребности. В Великобритании, Канаде, Германии и других западных странах право пользоваться овердрафтом предоставляется наиболее надежным клиентам. В США до недавнего времени овердрафт был запрещен, но в современных условиях банки практикуют и такую форму кредитования. Для открытия текущего счета клиент банка заполняет так называемую аппликационную форму (стандартизованное заявление) и направляет ее в банк. Анализ информации, содержащейся в заявлении, позволяет работникам банка сделать заключение о платежеспособности клиента и целесообразности открытия ему текущего счета с возможностью овердрафта. Признав финансовое положение клиента удовлетворительным и получив подписанный клиентом договор (заявление на открытие текущего счета с возможностью овердрафта), банк открывает текущий счет и зачисляет на него средства клиента. Текущий счет, предусматривающий возможность овердрафта, открывается, как правило, лицам, достигшим 18-летнего возраста, имеющим возможность осуществлять платежи в погашение овердрафта. Клиент банка может пользоваться кредитом по текущему счету в случае нехватки собственных средств без предупреждения банка и без дополнительного оформления документов на выдачу ссуды. Эта простая и удобная клиенту форма кредитования предполагает оформление документов лишь один раз – при открытии текущего счета. В дальнейшем клиент банка имеет возможность использовать кредиты в пределах лимита кредитования, который определяется в договоре. Кредит выдается в размере 4–6 ежемесячных регулярных доходов, т. е. лимит кредитования обычно устанавливается в этих пределах. Таким образом, кредит по текущему счету может использоваться для финансирования не только мелких, но и относительно крупных затрат. Предоставление кредита по текущему счету не ограничено во времени, т. е. конкретные сроки погашения кредита не устанавливаются. Кредит по текущему счету не требует обеспечения. Все данные об использовании кредита по текущему счету (сумма и сроки предоставления кредита, уровень процентной ставки и сумма средств в погашение ссуды, размер неиспользованного лимита кредитования и др.) отражаются в отчете о движении средств на счете клиента. Отчеты регулярно выдаются клиенту для контроля за состоянием средств на его текущем счете. Эта форма кредитования является в настоящее время наиболее распространенной формой краткосрочного кредитования населения практически во всех странах Запада. Например, в Великобритании, открывая текущий счет, заемщик получает в банке бесплатно чековую книжку, чековую гарантийную пластиковую карту, платежную карту, а также возможность получать отчет о движении средств на счете по требованию, заказать чековую книжку или пластиковые карты, баланс счета и пользоваться кредитом по счету в форме овердрафта. Данный вид кредита по способу выдачи относится к револьверным. Возобновляемый (револьверный) кредит представляет собой соглашение, по которому банк обязуется предоставлять клиенту ссуды в пределах заранее определенного лимита на период от 12 месяцев до 3 лет (например, предоставление потребительских ссуд по кредитной карте заемщика или овердрафт). Каждая ссуда может подтверждаться векселем. Возобновляемый кредит подкрепляется обычно кредитным соглашением. Нередко возобновляемые кредиты содержат опцион, позволяющий заемщику конвертировать возобновляемую ссуду в срочный кредит. Срок в 7 лет – максимальный для подобного рода соглашения (но есть и исключения) с различными комбинациями возобновляемых кредитов и срочных ссуд (например, 2 и 5 лет или 3 и 4 года). Вместе с тем, следует иметь в виду, что, несмотря на то что средства предоставляются на долгосрочной основе, схема выплат по кредиту должна начать действовать, когда опцион вступает в силу. В группу револьверных кредитов, как правило, включают кредиты, предоставляемые клиентам по кредитным картам, кредитные линии или кредиты по единым активно-пассивным счетам в форме овердрафта. Кредитные линии по счетам до востребования частных лиц менее распространены в мировой банковской практике, но используются аналогично кредитам по кредитным картам. Кредитная линия – это соглашение между банком и потребителем, заключенное, как правило, в письменной форме, о кредитовании в пределах заранее определенного лимита в течение установленного срока (обычно до 1 года). Каждая ссуда может подтверждаться векселем, выписываемым на срок 30, 60 или 90 дней. Размер задолженности может колебаться в зависимости от изменения реальной потребности клиента, но совокупный остаток по кредитной линии не должен превышать установленного лимита. Проценты уплачиваются только за пользование реально полученными ссудами. Ссуды обычно предоставляются в форме 90-дневных векселей, которые могут быть возобновлены. Пользуясь револьверным кредитом по текущему счету, клиенты могут выписывать чеки на суммы, превышающие остаток средств на счете (чековый кредит), но уплачивают при этом проценты банку за пользование овердрафтом. В британских банках, например, в настоящее время клиентам предоставляется беспроцентный овердрафт на сумму до 500 ф. ст. на весь период пользования ссудой, а по кредиту, превысившему этот лимит, уплачиваются проценты. Анализ среднего уровня процентной ставки за пользование овердрафтом по сравнению с другими видами ссуд свидетельствует о том, что этот уровень можно отнести к средним. Аналогичная ситуация наблюдается и в других странах. Например, в Германии процентная ставка за пользование кредитом по текущему счету в 1991 г. составляла в среднем 12–14%. Сумма процентов за пользование ссудой взыскивается автоматически со счета клиента в конце каждого квартала. Для удовлетворения различных потребностей клиентов западных банков в пользовании ссудными средствами с текущего счета банки предлагают различные модификации таких кредитов. Например, в Германии предлагается пользоваться кредитом по текущему счету, обеспеченному сберегательным вкладом клиента или его ценными бумагами; в Великобритании предлагается использовать так называемую "кредитную зону" текущего счета (собственно овердрафт). Она начинает действовать в том случае, если на текущем счете клиента образуется дебетовое сальдо, но он продолжает пользоваться кредитом в пределах определенного лимита. Например, National Westminster Bank предлагает своим клиентам следующие условия пользования ссудой [Роуз П. С. Потребительское и ипотечное кредитование. // Роуз П. С. Банковский менеджмент: Пер. с англ. – М., 1995, стр. 98]:

Для владельцев текущего счета, пользующихся кредитом, банки предлагают новую услугу – защиту "кредитной зоны", т. е. ее страхование. Защита "кредитной зоны" состоит в том, что лимит кредитования клиента имеет постоянное адекватное покрытие. Условия пользования защитой "кредитной зоны "могут быть, например, следующими:

Защита "кредитной зоны" начинает действовать (начинаются выплаты дохода) после того, как клиент потеряет работу, станет жертвой несчастного случая или перенесет заболевание продолжительностью более 14 дней. Платежи осуществляются банком в течение 12 месяцев или до тех пор, пока клиент снова не будет в состоянии приступить к работе. В случае смерти клиента общая сумма страховки будет перечислена на его счет. Кредит по текущему счету, обеспеченный сберегательным вкладом и ценными бумагами, также является разновидностью овердрафта. Важным преимуществом данного вида ссуды является возможность для клиента банка преодолеть временные финансовые затруднения не используя собственные средства. Кредит по текущему счету с обеспечением используется заемщиком свободно, без уведомления банка, в пределах определенного в кредитном договоре лимита кредитования. Это доверительный кредит, используемый клиентом без указания цели. Предоставление ссуды не ограничено во времени. Процентная ставка за пользование обеспеченным кредитом по текущему счету – одна из самых низких в банковской практике стран Запада, поскольку уровень обеспечения кредита высок и все доходы от сберегательных вкладов и ценных бумаг, являющихся обеспечением, поступают на данный текущий счет. Наряду со ссудами, удовлетворяющими совокупную текущую потребность в средствах, индивидуальные заемщики в западных странах широко используют также целевые ссуды. Потребительские ссуды предоставляются частным лицам для приобретения дорогостоящих товаров (драгоценности, мебель, автомашины и т.д.), т. е. ссуда является целевой. В Германии наиболее распространенной формой потребительского кредита выступает предоставление кредита в налично-денежной форме в сумме до 75 тыс. марок. Это выгодно заемщику, поскольку при оплате товара наличными магазин может сделать клиенту скидку до 5% стоимости товара. За пользование таким кредитом банк устанавливает фиксированную процентную ставку на весь срок действия кредитного договора. Уровень процентной ставки относительно невысок. Кроме уплаты процентов за пользование ссудой, заемщик возмещает банку затраты на обработку данных кредитного договора. Максимальный срок пользования потребительским кредитом в Германии составляет 6 лет. Размер ежемесячного платежа в погашение ссуды зависит от размера ссуды, срока действия кредитного договора, процентной ставки. После определения размера платежа, его сумма автоматически ежемесячно взыскивается с текущего счета клиента. Сумма кредита, срок кредитования, формы и сроки погашения ссуды, а при необходимости и обеспечение определяются в кредитном договоре по соглашению сторон в зависимости от кредитоспособности заемщика. В Великобритании потребительский кредит предоставляется клиенту для приобретения практически любого товара или оплаты услуг: ссуда на потребительские цели (consumer loan), формирование личного кредитного плана (personal credit plan); ссуда с погашением в рассрочку (instalment loan); потребительская денежная ссуда с разовым погашением (single payment personal cash loan); ссуда под страховой полис (policy loan); ссуда частному лицу на неотложные нужды (use-as-you-please loan) и др. Ссуды выдаются после анализа кредитоспособности клиента на суммы свыше 500 ф. ст. кратные 100, причем верхнего лимита кредитования не существует. Банк самостоятельно определяет возможности клиента по погашению ссуды. В отдельных случаях банки идут на предоставление клиентам льгот при получении потребительских ссуд. Индивидуальным заемщикам предоставляется возможность страхования погашения ссуды. Максимальный срок пользования ссудой составляет 5 лет. Процентная ставка по ссуде рассчитывается на основе ежедневных расчетов месячной ставки. Годовая процентная ставка также указывается для сведения клиентов в специальной таблице. Другим видом целевых потребительских ссуд являются ипотечные ссуды. С помощью ипотечных ссуд в первую очередь финансируется банками покупка клиентами домов, земельных участков и частных квартир. Ипотечный кредит предоставляется клиенту под обеспечение недвижимым имуществом. В качестве обеспечения могут использоваться дом, квартира, земельный участок ссудозаемщика и т. п. В Германии единственным условием предоставления ипотечного кредита является предъявление в банк копий документов, подтверждающих право собственника на имущество, выступающее обеспечением ссуды. Кредит предоставляют в сумме обеспечения. Ипотечный кредит нередко предполагает льготные условия предоставления и погашения. Размер ссуды зависит от стоимости объекта обеспечения кредита, т. е. от стоимости имущества клиента банка. В Великобритании ипотечные ссуды включают в себя: ссуду физическому лицу на покупку нового дома до момента продажи заемщиком его старого дома (bridging loan); ссуду на покупку дома (housing loan), предлагаемую физическим лицам, как правило, не владеющим на момент выдачи ссуды какой-либо недвижимостью; ссуду на улучшение (ремонт) дома (home improvement loan), предоставляемую домовладельцу, планирующему реконструкцию, перестройку или ремонт принадлежащего ему дома; ссуду фермеру на улучшение земельных угодий (improvement loan) и др. [Цылина Г. А. Государство и потребительское кредитование. // М., Постскриптум, 1999, № 7, стр. 30.] Например, ссуда на приобретение клиентом банка своего первого дома оформляется следующим образом. Покупателю дома бесплатно выдается брошюра банка "Информация для покупателя дома", в которой дается подробная информация о том, как правильно выбрать ссуду и страховку, а также каков порядок приобретения дома; даются цифровые примеры определения суммы ссуды и прилагается аппликационная форма. Эти ссуды выдаются британскими банками клиентам, достигшим 18-летнего возраста, в размере до 95% ипотеки в том случае, если клиент банка приобретает свой первый дом. Причем минимальная сумма ипотеки установлена в размере 15001 ф. ст. При этом размер ссуды определяется путем умножения регулярного годового дохода клиента на три. В случае если кредит получают одновременно два заемщика (например, муж и жена), то размер ссуды определяют так: 2,25 умножить на общий доход клиентов, или 3 умножить на размер наибольшего дохода одного из заемщиков плюс 1 и все это умножить на доход второго заемщика. Для клиента, решившего приобрести новый дом взамен старого, банк выдает ипотечную ссуду в сумме до 80% стоимости или покупной цены дома (выбирается наименьшая величина). Минимальный размер ссуды при этом составляет 15001 ф. ст. Причем лимит задолженности не устанавливается. Расчет суммы ссуды аналогичен приведенному выше. Если клиент банка решает все же остаться в своем прежнем доме, то банк возмещает ему до 80% ипотеки. [Аранович А. С. Правовые аспекты регулирования активных операций банков. Учебно-практическое пособие. – Саратов. Прокуратура Саратовской области, 2002, стр. 52.] Наряду с предоставлением ипотечного кредита британские банки предлагают индивидуальным заемщикам дополнительные финансовые услуги: страхование строений; страхование обстановки дома; страхование платежей в погашение ипотечной задолженности; страхование ипотеки; бриджинг ссуды (кредитование разницы в стоимости нового и старого домов); ссуды на улучшение жилищных условий и ссуды с индивидуальными условиями; пенсионные ссуды, размер которых зависит от места работы и планов ухода на пенсию клиента банка (например, клиент может получить освобождение от уплаты налогов на пенсионные выплаты, если он уплачивает проценты по такой ссуде. Ипотечная задолженность погашается за счет необлагаемой налогами общей суммы пенсии, оставляя другую ее часть для личного потребления); процентные займы предоставляются частным лицам, переезжающим в новый дом в конце их карьеры. Им предлагается уплатить лишь проценты по ипотечному кредиту за счет других источников средств – продажи ценных бумаг, освобождения от налогов пенсионных сумм или др. Рассмотрим расчет параметров сделки потребительского кредитования. Мы проиллюстрируем методику расчета параметров сделки потребительского кредитования на примере постепенно погашаемых кредитов (installment credit). Финансовая деятельность по предоставлению кредита предполагает использование различных методов погашения задолженности, а также последовательностей определения параметров кредитной сделки, выбор которых зависит чаще всего от статуса кредитора (если банк или кредитное учреждение за базовый параметр берут процентную ставку, то розничный торговец может отталкиваться от разработанного им графика погашения задолженности). При этом, объявляя график погашения кредита покупателю, розничный продавец (retailer) должен четко понимать, какую ставку процентов он применяет и какое финансовое бремя ложится в итоге на заемщика. В практике потребительского кредита США эти параметры входят в число прочих, которые кредитор должен "раскрыть" при заключении сделки. Для определения годовой ставки поставщики потребительского кредита (vendors), как правило, пользуются специальными таблицами годовых процентных ставок (annual percentage rate), которые позволяют получить величину ставки, исходя из графика погашения долга. В потребительском кредите простые проценты, как правило, начисляются на всю сумму кредита и присоединяются к основной сумме долга уже в момент выдачи кредита. Погашение долга с процентами производится равными частями на протяжении всего срока кредита. Таким образом, сумма долга с процентами равна: S = P(1 + ni), где S – наращенная сумма долга; P – выданный кредит; n – срок кредита в годах; i – ставка процентов за период. Разовый погасительный платеж будет исчисляться как q = S/nm, где q – сумма разового погасительного платежа; m – количество погасительных платежей в году. В связи с тем, что проценты начисляются на всю сумму долга, а фактическая его сумма периодически уменьшается во времени, эффективная процентная ставка (по фактически использованному кредиту) оказывается заметно выше, чем ставка по условию потребительского кредита. Для измерения эффективной процентной ставки интерпретируем погасительные платежи как постоянную срочную ренту, а выданный кредит – как текущую (приведенную) величину ренты. Под текущей величиной потока платежей, в том числе финансовой ренты, понимается сумма всех дисконтированных членов такого потока на "нулевой" момент времени. Для определения текущей величины ренты применяются коэффициенты приведения ренты, рассчитываемые как сумма членов геометрической прогрессии, состоящей из дисконтных множителей на каждый период платежа. Значения этих коэффициентов (anj) зависят только от ставки процентов и числа членов ренты, они рассчитаны для широкого спектра значений ставок (j) и количества платежей (n) и приводятся в специальных таблицах. Таким образом, текущая величина ренты равна: A = R/anj, где R – член ренты. Оценка эффективной ставки сводится, следовательно, к расчету коэффициента приведения такой ренты по данным, характеризующим условия потребительского кредита. Приравняем текущую величину платежей (дисконтируя по неизвестной ставке j) сумме долга: P = q/anj. Далее получаем: anj = n/(1 + ni). Значение искомой ставки рассчитывают из полученного коэффициента приведения. Получаемая таким образом ставка годовых сложных процентов заметно больше ставки, примененной при кредитовании. Например, при трехлетнем периоде потребительского кредитования под 10% годовых действительная ставка составит 19,46%, т. е. практически в два раза больше. [Аранович А. С. Правовые аспекты регулирования активных операций банков. Учебно-практическое пособие. – Саратов. Прокуратура Саратовской области, 2002, стр. 87.] Поскольку практика потребительского кредита предполагает начисление процентов сразу на всю сумму кредита, одна из задач, возникающих при планировании погашения задолженности, заключается в определении остатка задолженности на любой момент срока кредитования, иначе говоря, как расчленить погасительный платеж на сумму погашения основного долга и проценты по кредиту. Для этого применяется так называемое правило 78 (rule of 78). Название правила вытекает из суммы порядковых номеров месяцев одного года (она равна 78). Предположим, кредит берется на один год с помесячным погашением. Согласно "правилу 78", при первом платеже уплата процентов составляет величину, равную 12/78 от общей начисленной суммы процентов, оставшаяся часть суммы идет на погашение основного долга. Из второго платежа на уплату процентов идет 11/78 общей начисленной суммы процентов и т. д. Последняя уплата процентов составит 1/78. Таким образом, процентные платежи представляют собой убывающую арифметическую прогрессию, т. е. погашение процентов происходит ускоренно. [Роуз П. С. Потребительское и ипотечное кредитование. // Роуз П. С. Банковский менеджмент: Пер. с англ. – М. 1995, стр. 154.] Обобщим это правило для n лет и p платежей в году. Тогда последовательные номера месяцев в обратном порядке представляют собой величины t = pn, pn–1, pn–2,..., 1, а сумма этих чисел будет равна: Q = pn(pn + 1)/2. Доли от общей суммы процентов, следовательно, составят t/Q. Теперь находим абсолютные суммы процентных платежей: (t/Q)Pni, где P – первоначальная сумма долга. "Правило 78" позволяет использовать при погашении потребительского кредита метод равных срочных уплат. В соответствии с этим методом на протяжении всего срока погашения заемщиком регулярно выплачивается фиксированная величина, часть которой идет в погашение долга, а другая часть выплачивается в виде процентов за заем. Величина долга систематически убывает. В связи с тем, что процентные выплаты уменьшаются, увеличиваются суммы, идущие на погашение долга. Фиксированная величина одной регулярной выплаты, равная Y, может рассматриваться как постоянная рента, поэтому, приравняв первоначальную сумму долга текущей величине этой ренты, получим: Y = P·1/anj, где anj – коэффициент приведения годовой ренты со ставкой j. Зная размер срочной выплаты, можно разработать план погашения кредита при условии, что проценты начисляются на остаток долга. Рассмотрим более подробно применение в России практики автокредитования, т.к. в последние годы кредитование покупки автомобиля в России превратилось из эксклюзивной банковской практики в повседневную. Машины для банка, по большому счету, ничем не отличаются от дачных домиков или мебели в городских квартирах: все это товары, на которые клиент готов взять под проценты деньги. Поэтому кредит на автомобиль можно взять и "неавтомобильный". Скажем, Сбербанк предоставляет валютные (долларовые) кредиты под 14% годовых или рублевые под 22%. Основные документы, которые необходимо предоставить,– это составленная бухгалтерией вашего предприятия справка о ваших доходах и уплаченных налогах плюс поручительства от двух до четырех (в зависимости от суммы кредита) человек. Официальные справки о доходах-налогах поручителей в этом случае также необходимы, причем все участники – заемщик и поручители – должны иметь высокую "белую" зарплату: ежемесячный платеж по кредиту вообще во всех банках не может превышать 35–50% от ежемесячного дохода клиента. Зато полученные столь тернистым путем деньги вы можете использовать по своему усмотрению: хоть купить автомобиль, хоть проиграть в казино. Банк это проверять не будет – лишь бы вы ему платили согласно графику. Естественно, кредиты с обтекаемой формулировкой "на неотложные нужды" выдают и множество коммерческих банков. Целевой же автомобильный кредит как банковский продукт имеет свои особенности. Вот его минусы для клиента. Во-первых, при составлении договора с любой кредитной организацией минимум 30% стоимости авто вы должны выплатить сразу. Во-вторых, купленная вами машина до выплаты банку всей суммы оформляется ему в залог. Клиенту выдается только свидетельство о госрегистрации авто, а его ПТС (кто не знает – паспорт транспортного средства) "залегает" на кредитный срок в сейфе банка. Соответственно, продать или как-то по-другому переоформить транспортное средство без согласия банка в период выплаты кредита вы не можете, и все возможные попытки сделать это квалифицируются как мошенничество. В-третьих, условием получения автомобильного кредита является обязательная страховка авто по полной программе: угон-ущерб (КАСКО) плюс гражданская ответственность и жизнь водителя. В-четвертых и в-пятых, автомобильные кредиты, как правило, выдаются на срок не более трех лет и не могут быть погашены раньше определенного времени, скажем шести месяцев. Если у вас вдруг появились деньги и желание расплатиться досрочно, банк скорее всего возьмет с вас штраф за упущенную выгоду. Для сравнения: тот же кредит Сбербанка "на неотложные нужды" выдается на пять лет и может быть без штрафных санкций погашен хоть на следующий день после получения. Наконец, условия кредитования тем или иным банком могут различаться в зависимости от того, как владелец той или иной марки (точнее, его представительство в России) договорится с банком. Скажем, стандартный первоначальный взнос составляет 30% стоимости машины. Но с ноября Volvo Car Russia вместе с Межпромбанком начинают программу кредитования покупки машин марки Volvo с первоначальным взносом 20% от стоимости машины. [Аранович А. С. Правовые аспекты регулирования активных операций банков. Учебно-практическое пособие. – Саратов, Прокуратура Саратовской области, 2002, стр. 51.] Теперь о плюсах. Положив в свой сейф ПТС вашего авто, банк застраховался от недобросовестного кредитного поведения клиента: если перестанете платить, он может отнять машину. Поэтому автомобильные кредиты банки выдают технологически проще и, как правило, на более крупные суммы, чем нецелевые кредиты. Это преимущество является для многих потребителей решающим, перевешивая упомянутые сложности. Серьезный передел – или формирование, назвать можно по-разному – российского рынка автокредитования произошел именно в 2002 году. Это было вызвано тем, что в апреле 2002 года ЦБ отозвал лицензию у Инвестиционной банковской корпорации (ИБК). ИБК выдавала автомобильные кредиты с начала 2000 года, возродив тем самым рынок, практически умерший после кризиса 1998 года. Именно эта финансовая организация задавала тон на рынке: приблизиться к ее показателям конкуренты не могли. Есть даже мнение, что прочие банки предоставляли автокредиты исключительно для того, чтобы представить клиентуре максимально широкий спектр услуг – так сказать, "до кучи". Однако гибель лидера привела не к краху рынка, а, напротив, к его бурному развитию. В сферу автокредитования устремились "дремавшие" доселе банки, и сегодня до десятка активных игроков предлагают во многом сходные условия. Оценки рынка специалистами несколько разнятся. По одним данным, на середину 2002 года годовой объем московского рынка составляет $150–170 млн., что при среднем размере кредита в $18 тыс. составляет чуть меньше 10 тыс. кредитов в год. По этим расчетам, рынок автокредитования по сравнению с серединой 2001 года вырос в пять раз. Есть и более впечатляющие "свежие" оценки – $250 млн. в год, однако, по мнению большинства опрошенных специалистов, эти цифры завышены. Так или иначе, нынешняя ситуация позволяет говорить если не о буме, то о бурном развитии автомобильного кредитования (подобная тенденция, впрочем, наблюдается и в прочих сферах кредитования). [Цылина Г. А. Государство и потребительское кредитование. // М., Постскриптум, 1999, № 7, стр. 28.] Показательно и другое: если год назад о кредитах можно было говорить применительно к конкретной марке автомобиля и автосалону – кто дает кредиты? кто нет? на какие машины?– то сейчас практически нет сколько-нибудь известных салонов, где кредитование не практикуется вообще. Да и марки машин, покупаемых в кредит, могут быть какие угодно. Позвонив, например, в ООО "Кунцево Автохаус Трэйдинг", чтобы выяснить рекламируемые официальными дилерами особые условия приобретения в кредит автомобиля Ford Focus, можно параллельно узнать, что в этой же фирме в кредит можно купить еще с десяток марок ведущих мировых автопроизводителей. Пожалуй, интереснее вопрос, на какие машины потребители берут кредиты? В фирме "Ауди Центр Москва", например, мне сообщили, что в кредит почти исключительно покупают модели А6 и А4. Представительские А8 покупают без кредитов, равно как стильные А2 и спортивные Audi TT. Этот пример можно экстраполировать и на модельные ряды других марок автомобилей: кредитами в первую очередь пользуются те, кому нужна "машина для жизни". Те же, кто приобретает "роскошь на колесах" или "дорогую игрушку", в кредитах, как правило, не нуждаются. Рассмотрим типичную кредитную схему, по аналогии с которой можно рассчитать схему покупки автомобиля различной марки и стоимости. Итак, в том же "Ауди Центр Москва" можно прибегнуть к услугам любого из семи банков. При стоимости модели А6 определенной комплектации $36 тыс. необходимый первоначальный взнос (треть цены) составит $10,8 тыс. Таким образом, в кредит берется $25,2 тыс. Максимальный срок кредитования – три года. При самой распространенной процентной ставке 14% годовых ежемесячный платеж составит $861. За три года клиент отдаст банку $31 тыс., удорожание автомобиля составит $5,8 тыс., или 16%. Таким образом, каждый год рассрочки будет удорожать машину примерно на 5%, а не на годовую ставку по кредиту – 14%. Почему? Дело в том, что в кредитных схемах годовые проценты рассчитываются не с первоначальной, а с остаточной суммы займа. Заметим, что приобретать А6 по такой схеме может человек, заявивший свой месячный доход в $1,7–1,8 тыс. (в этом случае ежемесячный платеж по кредиту – меньше половины заработка). На практике, понятно, мало кому из людей с такой зарплатой подобная машина "по зубам". Впрочем, автокредитование вступило в стадию бурного развития не из-за совершенства финансовой схемы, а из-за реального упрощения механизма получения кредита. Лариса Занина, руководитель направления "лизинг и кредитование" "Ауди Центр Москва": "Мы стремимся, чтобы кредитные документы клиент оформлял прямо у нас в автосалоне. Известно, что если покупателя отпускать – он не возвращается. Поэтому в банк нашему клиенту нужно ехать только один раз, чтобы подписать договор". По словам г-жи Заниной, практически все банки сегодня не требуют в качестве обязательного условия предоставление официальной справки о доходах – достаточно рукописного заявления клиента. Также и с поручительством: оно или вообще не требуется, или зачастую за мужа, скажем, может поручиться жена. Даже если ее личные доходы незначительны. Для рынка автокредитов вообще характерен такой расклад: чем дороже кредит – тем легче его получить. Чем меньше процентная ставка – тем больший пакет документов должен предоставить заемщик. Екатерина Кваснюк, менеджер по потребительскому кредитованию и лизингу компании "АвтоГанза" (официальный дилер Volkswagen): "Ставка кредита может зависеть от пакета предоставленных заемщиком документов. Скажем, ММБ даст вам кредит под 12% годовых при наличии официальной справки о доходах, а без нее – под 14%. А если вы готовы взять кредит под 17%, то "Русь-банк" выдаст вам от $5 тыс. до $50 тыс., удовлетворившись одними только ксерокопиями паспорта и водительского удостоверения". Нужно отметить, что тенденция к упрощению схем выдачи кредитов всеми игроками рынка абсолютно явная – видимо, сегодня это главный способ борьбы за клиента. С другой стороны, нужно учитывать существующие здесь тонкости. Обходиться без справки о "белых" доходах – это требование рынка, а вот директивы ЦБ выдвигают к коммерческим банкам прямо противоположные требования. Поэтому вряд ли станет универсальным правило, что банк поверит рукописному заявлению любого клиента. Общую платежеспособность клиента кредитные эксперты банка рассматривают индивидуально, и "тем индивидуальнее", чем выше сумма предполагаемого кредита. Если кредитовать вас по каким-то причинам не захотят – официальное объяснение этому ("отсутствует информация о доходах заемщика") всегда найдется. [Аранович А. С. Правовые аспекты регулирования активных операций банков. Учебно-практическое пособие. – Саратов. Прокуратура Саратовской области, 2002, стр. 98.] Автокредитные предложения разных финансовых структур действительно все меньше отличаются друг от друга. Среди оригинальных предложений стоит отметить уже упоминавшийся план приобретения в кредит автомобиля Ford Focus. Первоначальный взнос клиенту предлагается сделать не 30, а 50%. Для автомобиля стоимостью около $12 тыс. это составляет $6 тыс. Ставка кредита предлагается всего 10% годовых. В течение двух с половиной лет клиенту предлагается выплатить по $240 ежемесячно. Эта сумма включает в себя страховку на первый год, причем КАСКО рассчитывается также по весьма низкой ставке – 6,9% от стоимости машины плюс $130 ГО, а страхование жизни водителя не требуется. Если недавно начавшая работать схема не даст сбоев и не выявит неприятных для потребителя подводных камней, дилеры Ford вполне имеют шанс привлечь не только любителей новых иномарок, но и представителей той значительной части россиян, чьи амбиции сегодня не идут дальше приобретения продукции отечественного автопрома, – нетрудно заметить, что сумма первоначального взноса за Focus эквивалентна цене новой вазовской "десятки". Планы у Ford Motor Company, во всяком случае, весьма честолюбивы: еще до конца 2003 года продать 12500 "Фокусов". В 2001 году, для сравнения, было продано 2360 этих автомобилей. Амбициозные проекты озвучивает и команда менеджеров, которая после падения ИБК перешла в "Европейский трастовый банк". На днях автодилерам была представлена комплексная программа обслуживания, отличительная черта которой – отсутствие верхней планки выдаваемого кредита. Кроме того, "Евротраст" объявляет о готовности гибко подходить к оценке платежеспособности клиента и кредитовать приобретение подержанных автомобилей. Последние два момента, однако, эксклюзивными не являются. Однако, по мнению банкиров, на первое место сегодня выходит не оригинальность, а качество предоставляемых банковских услуг. Борис Новиков, вице-президент "Европейского трастового банка": "Разница в процентной ставке в один, два, три процента для клиента на самом деле является не очень существенной – в подавляющем большинстве случаев это что-то около $10 в месяц. Куда важнее, насколько быстро банк работает с документами, насколько технологичен процесс выдачи кредитов. Кроме того, потребителю имеет смысл уточнять в деталях все условия. Некоторые банки, например, берут определенную сумму только за рассмотрение вашей заявки и не возвращают эти деньги, даже если заявка отклонена. Или берут дополнительный, не заявленный ранее процент за открытие и ведение счета. Мы во главу угла ставим технологичность и четкость выполнения объявленных условий и в скором времени рассчитываем завоевать минимум 30% рынка автокредитования". [Цылина Г. А. Государство и потребительское кредитование. // М., Постскриптум, 1999, № 7, стр. 32.] Очевидно, озвученное правило можно считать главным при выборе среди схожих кредитных предложений: в автосалоне или банке следует детально оговаривать сроки исполнения обязательств, а также размеры всех, в том числе "неявных", выплат. Маркетинговые исследования как программ разных банков, так и предложений по конкретным маркам автомобилей потребитель может провести при помощи специализированного интернет-сайта carloan.ru. Нужно также иметь в виду, что излишне высокие процентные ставки – неоправданный подарок банкирам. Конкуренция наверняка заставит их все больше снижать валютную ставку, которая уже сегодня то тут, то там опускается ниже привычных 14%. Тем более что жители цивилизованных стран, как правило, "живут взаймы" под 5–7% годовых. ЗаключениеНа сегодняшний день рынок потребительского кредита в России весьма узок и ориентирован в основном на высокодоходные группы населения. Сбербанк, который ранее был монополистом на рынке потребительского кредита и ориентировался на массового потребителя, практически прекратил свою деятельность в этом направлении из-за высокой степени невозврата. Наибольшее развитие схемы потребительского кредитования получили на рынке жилья, причем весь рынок в основном сконцентрирован в Москве и частично в Санкт-Петербурге. Кроме того, некоторые автодилеры в Москве практикуют продажу автомобилей в рассрочку. Стоит оговориться, что в обоих случаях речь не идет о потребительском кредите в классическом его понимании: потребительский кредит здесь присутствует только в своей экономической сути, а фактические правоотношения сторон закрепляются, как правило, иным образом. Дело в том, что вместо сделки купли-продажи и кредитного договора с клиентом оформляется договор аренды с правом выкупа (лизинг), а реализуемый товар (квартира, автомобиль) находятся в собственности продавца до момента выплат потребителем всей стоимости товара и арендных взносов, которые и можно интерпретировать как проценты по потребительскому кредиту. Кроме того, потребителя, как правило, попросят оплатить от 30 до 50% стоимости покупки при заключении договора. Кратко охарактеризуем основные преимущества и недостатки такой схемы кредитования:

В общем и целом описанная выше практика потребительского кредита является неэффективной (и именно поэтому не получает массового применения) в силу следующих обстоятельств:

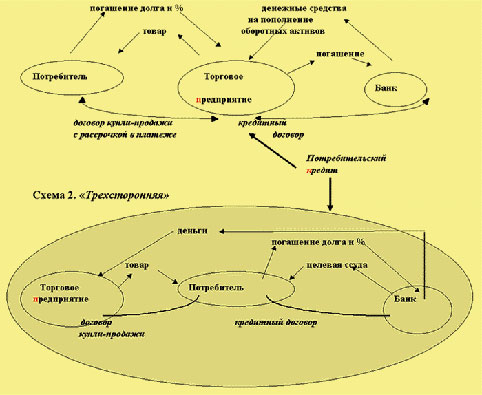

Возможные схемы проведения операций потребительского кредитования в условиях российской экономики Исходя из в целом негативной оценки существующей российской практики, разумным представляется взять за основу западный опыт потребительского кредита. Основываясь на нем, можно выделить две основные схемы (технологии) проведения операций потребительского кредитования (см. схемы 1 и 2):

Схема 1.

Схема 2. Комментарий к схемам:

Выбор в пользу реализации одной из предложенных моделей (схема 1 и схема 2) будет зависеть от результатов сравнительного анализа изменения эффективности и рисковости хозяйственных операций для торговой организации в зависимости от внедряемой схемы. Таблица 2 Сравнительный анализ эффективности и рисковости возможных схем организации потребительского кредита

Приведенная выше таблица имеет очевидное прикладное применение. Так, каждый вид рисков и показателей эффективности можно экспертным путем оценить количественно. Следовательно, можно просчитать целесообразность применения одной из схем путем сопоставления суммирующих результатов по каждой из предложенных схем. Методику можно распространить и на большую вариацию схем/моделей. Дело в том, что схема 1 и схема 2 представляют собой два класса сценариев. Можно выделить следующие подклассы схемы 1 и схемы 2: – по виду кредита (открытый/закрытый); – по условиям погашения (в конце/частями); – по возможности переуступки долга третьим лицам (отсутствие/наличие вторичного рынка – например, в схеме 1 торговая организация продает долг потребителя стороннему банку). Таким образом, число возможных комбинаций по выделенным нами параметрам составляет 16 (8 по каждому классу/схеме). Если отсечь заведомо невыполнимые (например, перепродажа долга по открытому кредиту), то мы получаем следующий набор (таблица 3). Таблица 3 Сравнительный анализ эффективности и рисковости возможных схем организации потребительского кредита

На основе общего подхода, изложенного в табл. 3, можно сделать рейтинговую оценку всех подклассов. Такой рейтинг позволил бы сделать более обоснованный выбор в пользу одного из классов, так как на уровне подкласса проявились бы колебания эффективности и рисков, которые незаметны при оценке класса (схемы) в целом. Список использованной литературы

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию