Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Инфляционное таргетирование в мире и России |

|

Б. А. Замараев Режим инфляционного таргетирования успешно используется на протяжении почти 30 лет монетарными властями многих стран. Объективной предпосылкой его распространения стали процессы глобализации, приведшие к существенному возрастанию трансграничных товарных и финансовых потоков. Важную роль сыграли гибкость и адаптивность подходов и инструментария инфляционного таргетирования. Россия перешла на этот режим позже большинства стран — только в конце 2014 г., что обусловлено коренной трансформацией социально-экономических и институциональных условий развития национального хозяйства в предшествующие десятилетия. Инфляционное таргетирование в миреПервой страной, перешедшей в 1990 г. к режиму инфляционного таргетирования (ИТ), стала Новая Зеландия. Сегодня он используется в 36 странах, 25 из них развивающиеся. Все они существенно отличаются друг от друга по уровню общеэкономического и финансового развития. По данным Всемирного банка, в момент перехода к ИТ, например, в Филиппинах размер ВВП на душу населения составлял только 1013 долл., а в Японии — 40 490 долл. В переходе различных стран к ИТ можно выделить несколько этапов:

В результате если до середины 2000-х годов принципов ИТ придерживались преимущественно развитые страны, то в настоящее время их применяют монетарные власти многих развивающихся стран (см. врезку 1).

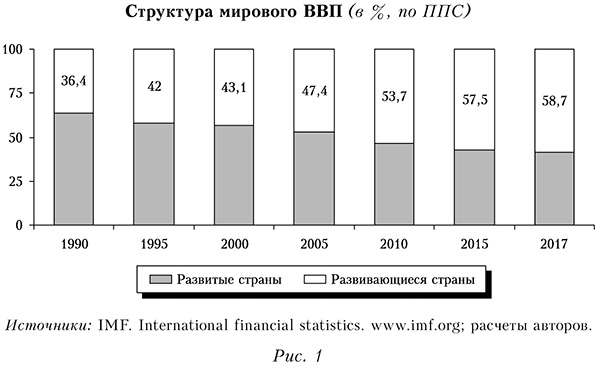

Переход к ИТ был предопределен процессами глобализации и либерализации экономической деятельности. Расширение торговой и финансовой интеграции между странами, устойчивое замедление динамики и снижение волатильности потребительских цен, увеличение глубины финансовых рынков существенным образом трансформировали как структуру мирового производства, так и инструментарий экономической политики. В изменившихся условиях гибкость принципов и инструментария таргетирования инфляции позволила монетарным властям различных стран успешно применять данный режим для управления денежно-кредитными условиями воспроизводства и их регулирования с учетом страновых особенностей. В конце XX — начале XXI в. новой реальностью стала доминирующая роль развивающихся экономик в мировом производстве. Либерализация торгового и финансового законодательства в этих странах способствовала их активной интеграции в мирохозяйственные процессы и ускорению темпов экономического роста, превысивших показатели развитых стран. В результате вклад развивающихся стран в мировое производство возрос с 36,4% в 1990 г. до 58,7% в 2017 г. (рис. 1).

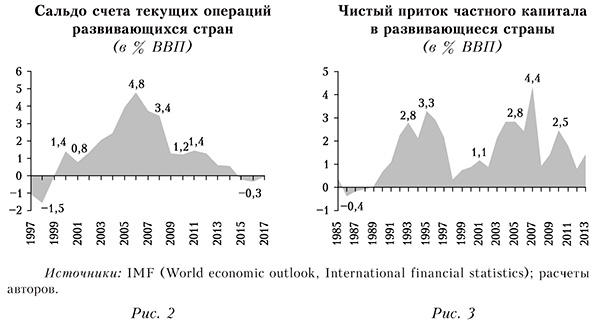

Одновременно с опережающей динамикой роста развивающихся стран неизбежным следствием глобализации стало увеличение объемов и значимости трансграничных потоков товаров, услуг и инвестиций. Так, по отношению к ВВП развивающихся стран чистые поступления по текущим операциям возросли до 4,8% в 2006 г., а чистые внешние заимствования корпораций и населения — до 4,4% ВВП в 2007 г. Глобальный кризис 2008—2009 гг. затормозил расширение экономической интеграции развивающихся стран с остальным миром. В 2015 г. относительная величина их сальдо счета текущих операций вновь стала отрицательной (-0,2% ВВП), а финансового счета существенно сократилась (рис. 2-3).

Наряду с внешними предпосылками возникли внутренние возможности для перехода к режиму ИТ и в развитых, и в развивающихся странах. Ключевым стал общемировой тренд устойчивого замедления динамики потребительских цен. Инфляционный пик в мире был пройден в 1992 г., когда среднегодовой рост цен на потребительских рынках развивающихся стран превысил 120%. К концу 1990-х годов он замедлился до 13,4%, а с начала 2000-х годов устойчиво оставался в области однозначных чисел. Даже в кризисном 2008 г. среднегодовой темп прироста потребительских цен ускорился только до 9,2%. В 2017 г. в развивающихся странах он замедлился до минимального за всю историю наблюдений — 4,0%. В результате разрыв в динамике потребительских цен в развивающихся и развитых странах сократился с 117 и. и. в 1992 г. до 6,3 и. и. в 2000 г., то есть до перехода многих стран к ИТ. В 2017 г. разрыв снизился до исторического минимума 2,6 и. и. При низких темпах роста потребительских цен возможности монетарных властей управлять денежно-кредитными переменными, соответствующими удержанию инфляции вблизи целевых ориентиров, существенно расширились (рис. 4).

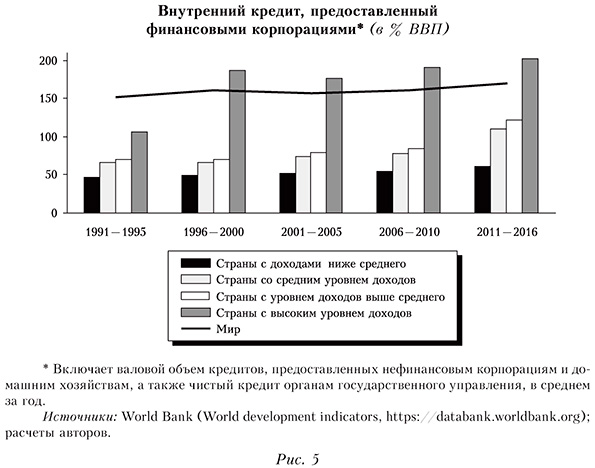

Это положение подтверждается результатами ряда исследований, согласно которым, по мере замедления динамики цен, во-первых, снижается их волатильность (Judson, Orphanides, 1999; Vega, Winkelried, 2012); во-вторых, ослабевает эффект переноса обменного курса во внутренние цены, хотя в развивающихся странах он остается выраженным гораздо сильнее, чем в развитых. Так, если в первых он колеблется от 31 до 61%, то во вторых — около 14% (Пономарев и др., 2014)1. В совокупности влияние этих факторов является ключевым при определении диапазона толерантности — области значений обменного курса, в которой монетарные власти готовы отказаться от вмешательства в процесс курсообразования, не создавая рисков для финансовой стабильности (Taylor, 2000; Choudri, Hakura, 2001; Devereux, Yetman, 2002). Помимо замедления динамики потребительских цен, другой важной предпосылкой перехода к ИТ стало увеличение глубины финансового сектора. В целом по миру среднегодовой внутренний кредит финансовых корпораций экономике увеличился со 152% мирового ВВП в 1991-1995 гг. до 170% в 2011-2016 гг. Наиболее быстро расширялись финансовые операции в странах, где уровень доходов выше среднемирового, — со среднегодовых 69,7% ВВП этих стран в 1991-1995 гг. до 122,1% ВВП в 2011-2016 гг. Быстрое расширение финансового сектора увеличивало возможности монетарных властей управлять денежно-кредитными условиями (рис. 5).

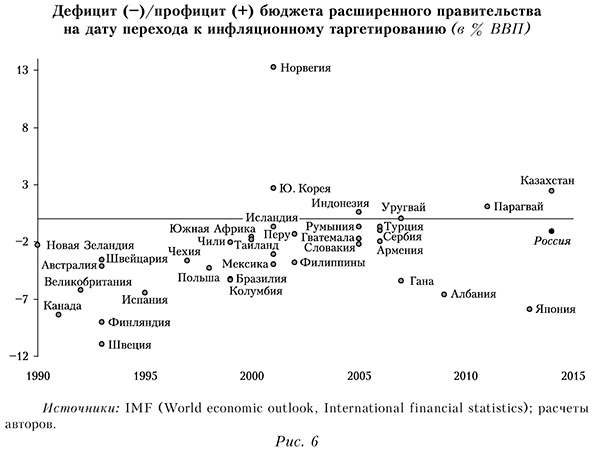

В условиях возрастающей экономической и финансовой интеграции таргетирование монетарных или курсовых показателей не обеспечивало устойчивого достижения целей ДКП во все большем числе стран. Практика подтвердила триллему монетарной политики о несостоятельности попыток поддерживать фиксированный обменный курс в малых открытых экономиках при одновременном проведении независимой ДКП. В рамках гипотезы о «невозможной троице» мобильность капитала ставит монетарные власти перед выбором: поддерживать фиксированный обменный курс или проводить независимую ДКП (Obstfeld et al., 2004; Aizenman et al., 2015; Taylor, 2010). Более того, при существенно возросшем уровне интеграции мировой экономики монетарные власти малых открытых экономик в «состоянии проводить независимую ДКП только в условиях ограничения потоков капитала» (Rey, 2018). На практике это проявилось, когда США первыми в кризис 2008-2009 гг. снизили процентные ставки до нулевых значений и ввели программы количественного смягчения и в дальнейшем при последовательном ужесточении ими ДКП. Процессы глобализации сопровождались чередой финансово-экономических кризисов, наиболее сильно поразивших развивающиеся страны Латинской Америки и Азии. Результатом кризисов стало осознание необходимости кардинально пересмотреть ДКП. Инструментарий ИТ стал единственно доступным подходом к реализации действенной ДКП не только для развитых, но и для открытых развивающихся экономик. Вот почему в большинстве случаев переход к таргетированию инфляции, прежде всего в развивающихся странах, был осуществлен либо в острой фазе кризиса, либо по завершении валютных и банковских кризисов. Исключение составляют ФРС США и ЕЦБ, которые реализуют ДКП без явного номинального якоря, хотя и используют в качестве количественной цели динамику потребительских цен, что стало возможно с учетом их роли эмитентов резервных валют и высокого уровня доверия к ним со стороны экономических агентов. Так, для ФРС ориентиром, обеспечивающим ценовую стабильность, служит 2-процентный рост потребительских цен, а для ЕЦБ — их рост, не превышающий, но близкий к 2%. Кроме ценовой стабильности, для ФРС равными по значимости выступают и цели по максимизации занятости и поддержанию стабильных и умеренных долгосрочных процентных ставок. ЕЦБ первоочередную роль отводит ценовой стабильности, однако регулятор также содействует полной занятости и сбалансированному экономическому росту. Именно наличие равнозначных целей и у ФРС, и у ЕЦБ не позволяет их ДКП охарактеризовать как инфляционное таргетирование, хотя в обоих случаях операционным ориентиром монетарного управления служит краткосрочная ставка межбанковского рынка. Несмотря на относительную молодость инфляционного таргетирования, принципы его применения и используемый инструментарий заметно трансформировались. Повышение гибкости подходов стало ответом на критику за чрезмерную жесткость в достижении инфляционной цели, приводящую в том числе к увеличению разрыва между потенциальными и фактическими темпами экономического роста и повышению волатильности обменных курсов национальных валют в результате бездействия монетарных властей (Friedman et al., 1996). Пожалуй, единственным неизменным атрибутом практической реализации этого режима монетарного управления по сей день выступает наличие количественно выраженного целевого ориентира инфляции. Наиболее существенным изменениям подверглись курсовая и процентная политики. Коррекция инструментария курсообразованияВозможность воздействовать на движение транснациональных потоков капитала и соответственно на обменный курс национальной валюты в рамках таргетирования инфляции монетарные власти получают, модифицируя традиционные инструменты. При этом важно, что используемые для этого механизмы регулирования условий курсообразования не противоречат подходам и принципам ИТ. В настоящее время монетарные власти шести развитых (Австралия, Канада, Япония, Норвегия, Швеция, Великобритания) и четырех развивающихся (Чили, Мексика, Польша, Россия) стран придерживаются ИТ в его традиционном понимании. Это предполагает удержание инфляции вблизи целевого ориентира при свободно плавающем обменном курсе, то есть неучастии регулятора в процессе курсообразования. Однако при повышении рисков для ценовой или финансовой стабильности монетарные власти, в том числе придерживающиеся режима свободно плавающего курса, прибегают к валютным интервенциям. Но эти интервенции специфичны. Во-первых, отсутствуют цели по поддержанию уровня или динамики обменного курса, и операции по покупке/продаже иностранной валюты проводятся в объемах, не препятствующих влиянию фундаментальных факторов. Во-вторых, они осуществляются большей частью в соответствии с публично анонсируемым интервенционным правилом, содержащим конкретные сроки и условия проведения операций на внутреннем валютном рынке (Kamil, 2008). Такой подход позволяет снизить вероятность спекулятивных атак на нем. В целях ограничения курсовой волатильности валютные интервенции были возобновлены в Польше, Мексике и Индонезии. При этом в 2008 г. их частота в Мексике и в 2011 г. в Польше превзошла допустимые лимиты2, а действовавший режим курсообразования был временно переклассифицирован МВФ в плавающий. Помимо ограничения курсовой волатильности, например, в Турции, Мексике и Чили цель валютных интервенций заключалась в пополнении валютных резервов (Киюцевская, Трунин, 2017). Коррекция инструментария процентных ставокРиски, порождаемые изменением интенсивности и направления движения транснациональных потоков капитала, привели к трансформации процентной политики. В периоды кризиса и посткризисного восстановления, защищая внутренний финансовый рынок, монетарные власти, использующие коридор процентных ставок, активно регулировали его ширину и расположение в нем ключевой процентной ставки. Расширяя процентный коридор и допуская увеличение волатильности процентных ставок денежного рынка, монетарные власти стремятся ограничить приток транснационального капитала за счет увеличения процентных рисков. Используя асимметричный процентный коридор, монетарные власти воздействуют на движение транснациональных потоков капитала, корректируя относительную привлекательность своих депозитных или кредитных операций, усиливая или ослабляя эффект от изменения ключевой ставки. Как правило, монетарные власти развитых стран используют более узкий, чем в развивающихся странах, процентный коридор. Так, если в первом случае его ширина варьирует от 50 до 200 б. и., как, например, в Швеции в 1994-1995 гг., то во втором может достигать даже 800 б. и., как в Польше в 2001 г. Модифицируя инструментарий ИТ, монетарные власти успешно применяют его для управления и регулирования денежно-кредитными условиями воспроизводства с учетом объективных предпосылок и закономерностей. Речь идет в первую очередь о процессах глобализации и либерализации торговых и финансовых операций с остальным миром, а также о расширении финансового посредничества. Реализация режима инфляционного таргетирования в РоссииВведению инфляционного таргетирования в России предшествовала трансформация финансовых условий воспроизводства, обусловленная отказом от инструментария ДКП планово-централизованной экономики советского периода. Коренное изменение условий хозяйствования и активная интеграция в мировую экономику потребовали адаптации механизмов монетарного регулирования и управления к изменившимся реалиям. Менее чем за 30 лет Банк России прошел путь от дискретной ДКП и управления обменным курсом до полномасштабного режима ИТ и свободно плавающего валютного курса. Особенности финансовой системы РоссииВ отличие от большинства стран, таргетирующих инфляцию, экономика России в 2000-е годы имела профицитный бюджет (дефицитный только в отдельные годы) и низкий уровень государственного долга. На момент перехода к ИТ в среднем величина дефицита по всем странам оценивалась на уровне 2,7% ВВП, в настоящее время она сократилась до 1,9% ВВП. Па этом фоне выделялась Норвегия, где профицит бюджета расширенного правительства на дату перехода к ИТ превышал 13% ВВП (рис. 6).

Величина бюджетного дефицита определяет, с одной стороны, потенциал роста долгового рынка государственных ценных бумаг, а с другой — риски, порождаемые фискальным доминированием. Большая величина государственного долга расширяет возможности монетарных властей проводить операции на вторичном рынке и обеспечивает критически важный объем залогового обеспечения, необходимого для привлечения кредитными организациями заемных средств монетарных властей. В настоящее время совокупная величина обязательств расширенного правительства в таргетирующих инфляцию странах достигла 54% ВВП по сравнению с 49% ВВП при его внедрении. В России в силу продолжительного периода значительного бюджетного профицита возможность формировать емкий рынок государственных ценных бумаг была ограниченной, что снизило залоговый потенциал кредитных организаций. При введении ИТ в 2014 г. и до конца 2017 г. относительная величина государственного долга России составляла 16% ВВП. На момент внедрения ИТ меньший государственный долг был только в Ю. Корее — 15% ВВП на конец 1998 г. В настоящее время долговые обязательства российского бюджета остаются минимальными из таргетирующих инфляцию стран, что снижает угрозу фискального доминирования и его негативного влияния на реализацию ДКП (табл. 1). Таблица 1 Отдельные макроэкономические характеристики стран, таргетирующих инфляцию (в % ВВП)

* 2010 г. ** 2008 г. Источники. World Bank (World development indicators); IMF (International financial statistics). Другими существенными отличиями финансовой системы России выступают недостаточная глубина и слабая фрагментация финансовых рынков. Несмотря на быстрый экономический рост до кризиса 2008—2009 гг., сопровождаемый активной трансформацией условий хозяйствования, банковская система России остается недостаточно развитой по меркам большинства передовых стран. Так, относительная величина банковской задолженности нефинансовых корпораций и населения в России на момент введения ИТ составляла 55% ВВП. Это незначительно уступало ее среднему уровню на момент введения этого режима другими странами — 59,4%. Однако, учитывая, что основная группа стран перешла к таргетированию инфляции до кризиса 2008—2009 гг., а развитые страны еще раньше — в 1990-е годы, в настоящее время отставание выросло. Так, в России на конец 2017 г. глубина банковского сектора уменьшилась до 53% ВВП, а в других таргетирующих инфляцию странах она возросла в среднем до 85,5% ВВП (см. табл. 1). В России, как и в большинстве стран, подготовка к введению режима ИТ велась в течение длительного времени. О переходе к ИТ в качестве перспективной задачи Банк России впервые объявил в 2004 г. (Банк России, 2004), но сроки завершения этой работы неоднократно передвигались. Однако обвал цен на мировых рынках нефти и введение западными странами финансово-экономических санкций против российской экономики ускорили переход к полномасштабному режиму ИТ и плавающему валютному курсу. Об этом Банк России объявил 10 ноября 2014 г., отказавшись от проведения валютных интервенций, но сохранив за собой право возобновить их для поддержания финансовой устойчивости. Банк России определил следующие целевые значения изменения потребительских цен: 5,0% в 2014 г., 4,5% в 2015 г. и 4% в 2016 г. (Банк России, 2013). Но валютный кризис 2014 г. внес свои коррективы. При годовом приросте потребительских цен в ноябре 2014 г. на 9,1% «амбициозная» цель по достижению инфляции 4% (Банк России, 2014) была сдвинута на 2017 г. (Банк России, 2015) (врезка 2).

В России цель по инфляции 4% находится в диапазоне, которого придерживается большинство развивающихся стран, хотя во многих из них допускается отклонение фактической инфляции от точечной цели в пределах плюс/минус 1-2 и. и. В отличие от развивающихся, в развитых странах ориентиром служит уровень 2%, в отдельных случаях цель задана не точечным значением, а коридором 1-3% (табл. 2). Таблица 2 Годовая инфляция в таргетирующих ее странах (в %, в скобках отклонения в п. п.)

* Первоначально в качестве целевого индикатора использовалась базовая инфляция. ** IV кв. к IV кв. предыдущего года. *** С сентября 2017 г. целевым выступает 2-процентный рост потребительских цен без учета изменения ипотечных процентных ставок. Источники: официальные сайты центральных банков. В процессе перехода к инфляционному таргетированию Банк России рассматривал этот режим как один из механизмов обеспечения макроэкономической стабильности (Банк России, 2007) и как важнейшее условие формирования сбалансированного и устойчивого экономического роста (Банк России, 2008). В течение переходного периода механизмы реализации ДКП трансформировались по двум ключевым направлениям. Во-первых, Банк России последовательно ослаблял свое участие в процессе курсообразования, расширяя с октября 2010 г. границы колебаний обменного курса и сокращая объем валютных интервенций. Во-вторых, он развивал систему процентных инструментов, например, в сентябре 2013 г. была введена ключевая ставка с симметричным процентным коридором шириной 200 б. и. Целью этих изменений было создание условий для перехода к плавающему курсу рубля и повышения действенности процентной политики монетарного регулятора. Реализацию нового монетарного режима осложняли и внутренние, и внешние факторы. Из внутренних наибольшие сложности были связаны с низким уровнем доверия к проводимой ДКП, высоким уровнем инфляционных и девальвационных ожиданий. Помня о последствиях августовского 1998 г. и мирового 2008—2009 гг. кризисов, вызвавших сильную девальвацию рубля, российские граждане использовали валютный курс в качестве ориентира, формирующего их инфляционные ожидания и потребительское поведение. Внешние факторы, осложнявшие Банку России таргетирование инфляции, помимо негативных последствий санкционного давления, были связаны с волатильностью цен на мировых сырьевых рынках и с ожидаемым ужесточением ДКП монетарными властями развитых стран, в первую очередь США. Переходя к свободному плаванию рубля, Банк России с 10 ноября 2014 г. отменил действовавший операционный интервал и регулярные валютные интервенции. Вместо покупок валюты, зависящих от состояния платежного баланса, ключевым механизмом регулирования ликвидности в банковской системе стали его операции по предоставлению/абсорбированию ликвидности, а ставки по ним — основным инструментом влияния на уровень процентных ставок и трансграничные потоки капитала. Внешние шоки — финансовые санкции западных стран и падение цен на нефть — в конце 2014 г., как и осенью 2008 г., спровоцировали атаку на рубль. Российский рубль, обесценивавшийся с середины 2014 г., только за ноябрь потерял 11,1% своей стоимости и еще 17,2% — в декабре. При отказе регулятора от проведения валютных интервенций панические настроения и ажиотажный спрос на иностранную валюту дестабилизировали финансовые рынки. В декабре 2014 г. в разгар кризиса на валютном рынке курс доллара взлетал до 80 руб., в то время как на рубеже 2013—2014 гг. он не превышал 33 — 35 руб. Однодневные ставки денежного рынка MIACR к концу 2014 г. подскочили до 15 —17% против 6% в начале года. В острой фазе валютного кризиса и дестабилизации финансового рынка Банк России, противодействуя возросшим девальвационным и инфляционным рискам, 16 декабря 2014 г. резко — сразу на 6,5 п. п. — поднял ключевую ставку до запретительного уровня 17%. Повышение ключевой ставки и последующие совместные действия регуляторов — аукционы валютного РЕПО Банка России и продажа валюты из Резервного фонда правительства РФ — пресекли спекулятивные операции против рубля и стабилизировали ситуацию на валютном и финансовом рынках. Выход национальной валюты к концу 2014 г. на новый уровень 58 — 62 руб./долл, стал не результатом действий Банка России, а (при его отстранении от курсообразования) подстройкой к фундаментальным изменениям внешних условий. В дальнейшем тренд кратковременного улучшения внешней конъюнктуры — с января по май 2015 г. среднемесячные цены на нефть марки Brent повысились с 49,8 до 65,6 долл./барр. — содействовал стабилизационным процессам на финансовом рынке. В мае среднемесячный курс национальной валюты укрепился до 50,6 руб./долл., но ставки по долгосрочным кредитам свыше одного года оставались на высоком уровне, превышая 16% годовых. Таким образом, ужесточение монетарной политики, подкрепленное управлением ликвидностью с помощью инструментов в иностранной (валютные РЕПО Банка России) и национальной (расходы Резервного фонда правительства РФ) валюте, в короткие сроки обеспечило финансовую стабильность при существенном ухудшении денежно-кредитных условий воспроизводства (Борисова и др., 2016). Смягчение денежно-кредитной политикиСтабилизация на финансовом рынке позволила Банку России приступить к смягчению ДКП и в течение полугода понизить ключевую ставку на 6 и. и. до 11% годовых (июль 2015 г.). В результате средневзвешенные процентные ставки по кредитам нефинансовым организациям свыше одного года снизились за 2015 г. с более чем 16% до менее 14% годовых. Но после произошедшего на рубеже 2014—2015 гг. обвала рубля и скачка потребительских цен на рынке продолжали сохраняться высокие девальвационные и инфляционные ожидания. К усилению про-инфляционного давления привело обесценение рубля, спровоцированное очередным падением цен на нефть (с 65,6 долл./барр. в мае 2015 г. до локального минимума 32,2 долл./барр. в январе 2016 г.), повышением процентной ставки ФРС США и замедлением роста китайской экономики. В начале 2016 г. курс доллара к рублю вырос до 76—78 руб./долл. Все это вынудило Банк России в течение года не снижать ключевую ставку, несмотря на начавшееся быстрое падение инфляции. Смягчению монетарной политики препятствовали высокие риски, которые, как отмечал Банк России, способствовали поддержанию «умеренно жестких денежно-кредитных условий»3. На это указывала динамика спреда CDS, характеризующего плату инвестора за «страхование» рисков, возникающих при приобретении им ценных бумаг. После скачка в конце января 2015 г. до посткризисного максимума 566 б. п. спред по 5-летним CDS контрактам на государственные облигации России начал медленно и неустойчиво снижаться. Его среднемесячные значения за 2015 г. снизились лишь до 377 б. и., а за 2016 г. — до 258 б. п. Для сравнения: в январе 2014 г. его значения превышали 170 б. п. Такая динамика CDS спреда свидетельствовала о сохранении в российской экономике высоких рисков, что сдерживало снижение процентных ставок. Только после формирования на рубеже 2015—2016 гг. устойчивого тренда снижения риска Банк России смог приступить к очередному циклу понижения ключевой ставки (рис. 7).

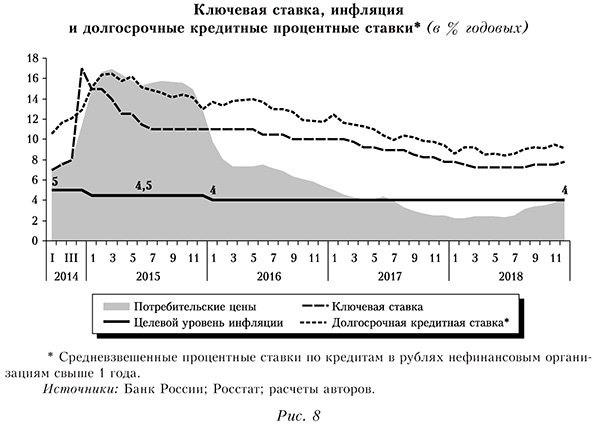

С марта 2015 по декабрь 2016 г. годовой темп прироста потребительских цен снизился более чем в три раза — с локального максимума 16,9% до 5,4%. Не в последнюю очередь это было вызвано слабым потребительским спросом в результате проводимой социально-экономической политики. После валютного кризиса и введения антироссийских санкций в рамках бюджетной консолидации индексация заработных плат бюджетников и пенсий была существенно ниже фактического роста потребительских цен. Ограничивала инфляцию и индексация регулируемых цен и тарифов ниже их экономически обусловленных уровней. Сказались и внешние факторы — снижение цен на мировых рынках продовольствия и начавшееся укрепление рубля, вызванное улучшением конъюнктуры мировых сырьевых рынков. Быстрое замедление инфляции привело к смягчению денежно-кредитных условий. К концу 2016 — началу 2017 г. обменный курс стабилизировался на уровне 60 — 62 руб./ долл., а средневзвешенные процентные ставки по долгосрочным кредитам нефинансовым организациям опустились до 12-13% годовых (рис. 8).

Снижение инфляции и начавшееся оживление экономики позволили Банку России приступить к очередному циклу осторожного смягчения монетарной политики — ключевая ставка была снижена до 10% (сентябрь 2016 г.). Затем цикл смягчения вновь прервали внешние факторы — ожидание повышения ставки по федеральным фондам ФРС США и неопределенность в отношении продления договоренности стран ОПЕК+ об ограничении добычи нефти. Осторожный подход Банка России к смягчению ДКП определялся рисками дестабилизации финансового рынка на фоне масштабных поступлений в экономику средств Резервного фонда, направляемых на финансирование дефицита бюджета, а также средств Банка России на поддержку санируемых банков, и, как следствие, формирования профицита ликвидности. Существенное влияние оказывал и внешний фон. Антироссийские финансовые санкции, спровоцировав сильный отток капитала, усугубленный вынужденным погашением внешнего долга, скорректировали платежный баланс. Российские банки и предприятия быстро сокращали свою зависимость от внешних заемных средств. В условиях ужесточения монетарной политики ФРС США дальнейшее быстрое снижение ключевой ставки Банком России привело бы к сокращению спреда между внутренними и иностранными процентными ставками, то есть к снижению привлекательности операций carry trade. Таким образом, вместо заимствования средств в валюте стран с низкими процентными ставками, их конвертации и вложения в долговые обязательства России с высокими ставками, что поддерживало приток спекулятивного капитала, возник бы его отток, чреватый повышением спроса на иностранную валюту и ослаблением рубля с соответствующим давлением на цены производителей и потребителей. В 2017 г. инфляция продолжала устойчиво снижаться. Наибольший вклад в ее замедление внесло быстрое снижение стоимости продовольственного сегмента потребительской корзины — высокие урожаи способствовали сильному падению цен на рынке плодоовощной продукции. Рост цен на нефть, восстановление экономической активности укрепляли национальную валюту и снижали страновую премию за риск, повышая интерес внешних инвесторов к вложениям в российские активы. Снижение ценовой динамики ниже целевого ориентира на фоне благоприятных внутренних и внешних условий позволило Банку России в октябре 2017 г., принимая решение о снижении ключевой ставки до 8,25%, впервые заявить о намерении продолжить переход от умеренно жесткой к нейтральной денежно-кредитной политике. Но при этом было подчеркнуто, что переход будет происходить постепенно. На рубеже 2017—2018 гг. средневзвешенные процентные ставки по кредитам нефинансовым организациям свыше 1 года опустились до 9 — 10% годовых. В феврале 2018 г. Банк России допустил «завершение перехода от умеренно жесткой к нейтральной денежно-кредитной политике в 2018 г.»4. Более того, устойчивое снижение инфляции (в январе-феврале темп прироста потребительских цен в годовом выражении снизился до минимального в новейшей истории значения 2,2%) стало основанием для Банка России допустить более быстрое смягчение ДКП. В марте 2018 г., понизив уровень ключевой ставки до 7,25% годовых, регулятор заявил, что продолжит снижение ключевой ставки и завершит переход к нейтральной денежно-кредитной политике в 2018 г. Диапазон нейтрального значения ключевой процентной ставки в российской экономике Банк России оценивает на уровне 6—7% годовых5. Но предположение о быстром смягчении монетарной политики не оправдалось. С весны 2018 г. внешние и внутренние риски ужесточения денежно-кредитных условий усилились (см. рис. 8). Во-первых, с окончанием действия конъюнктурных факторов, связанных в том числе с динамикой продовольственных цен, прервалось продолжавшееся в течение двух с половиной лет быстрое замедление инфляции — она вновь стала ускоряться. Во-вторых, возросли проинфляционные риски — было запланировано повышение с 1 января 2019 г. ставки НДС с 18 до 20%. И, наконец, после введения в апреле 2018 г. санкций США против российских компаний «Русал» и Еп+ на валютном и долговом рынках возросла волатильность. Внешняя ситуация осложнилась ростом напряженности на мировом финансовом рынке и волной валютных кризисов на рынках развивающихся стран. Потенциал снижения ключевой ставки уменьшился — возросла страновая премия за риск на Россию, а после повышения ставки по федеральным фондам ФРС США в марте до 1,5-1,75% и объявления в июне ЕЦБ о сворачивании программы количественного смягчения ускорился рост доходности на финансовых рынках развитых стран. Ужесточение монетарной политики ФРС США, активно использовавшей механизмы «forward guidance» (сигналы о дальнейших направлениях реализации ДКП), привело к росту курсовой волатильности и повышению напряженности на мировых финансовых рынках. Наиболее уязвимыми оказались развивающиеся страны, столкнувшиеся с обесценением национальных валют и резким оттоком капитала в результате снижения привлекательности внутренних активов по сравнению с безрисковыми активами развитых стран. В этих условиях, стремясь ослабить инфляционное давление, порождаемое обесценением национальных валют, и сдержать отток капитала, монетарные власти развивающихся стран, таргетирующих инфляцию, действуя в противовес ФРС США, приступили к ужесточению ДКП. Так, Банк Аргентины повысил ключевую процентную ставку в сентябре 2018 г. до 65% при ускорении годовой динамики потребительских цен до 40%; Банк Турции повысил ставку до 24%, хотя с учетом фактической инфляции (24,5%) она оставалась в области отрицательных значений. В Индии ключевая процентная ставка была повышена в два этапа с 6 до 6,5%, в Мексике — в три этапа с 7,25 до 8,0%, в Саудовской Аравии — в четыре этапа с 1,5 до 2,5%, а в Индонезии — в пять этапов с 4,25 до 6,0%. На этом фоне Банк России взял паузу в снижении ключевой ставки. Трижды сохранив ее на уровне 7,25%, он предупредил рынки о возможности более медленного смягчения монетарных условий, чем предполагал ранее, и отложил завершение перехода к нейтральной ДКП сначала на конец 2018 г., а затем — на 2019 г.6 Упреждающее ужесточение денежно-кредитной политикиВозросшие геополитические риски, а также риски ускорения роста цен и повышения инфляционных ожиданий побудили Банк России пересмотреть монетарную политику. В рамках бюджетного правила с февраля 2017 г. средства от ежемесячных покупок валюты, равные дополнительным нефтегазовым доходам бюджета от превышения фактических цен на нефть марки Urals над базовой ценой 40 долл./барр., направляются в Фонд национального благосостояния. Это способствовало стабилизации рубля. Курс национальной валюты на протяжении всего 2017 и в начале 2018 г. устойчиво сохранялся в пределах 57—59 руб./долл., но затем началось его ослабление (врезка 3).

Практика приобретения иностранной валюты за счет дополнительных доходов бюджета Банком России по поручению Минфина не противоречит принципам таргетирования инфляции, поскольку этим не решается задача по достижению и поддержанию целевой динамики или уровня обменного курса. Приобретая иностранную валюту на внутреннем рынке и повышая тем самым спрос на нее, Банк России ограничивает укрепление рубля, но только при растущих ценах на нефть. Напротив, при их снижении он усиливает давление на рубль и содействует его ослаблению. Реакцией внутреннего рынка на новый пакет антироссийских санкций, введенных в апреле 2018 г., стали ослабление рубля и повышение его волатильности. Банк России на неделю прекратил закупку для Минфина валюты на открытом рынке. Вторую валютную паузу Банк России и правительство РФ были вынуждены взять в августе 2018 г. в ответ на рост геополитических рисков. В начале августа были снижены объемы покупок иностранной валюты в рамках бюджетного правила, но рост волатильности и ослабление рубля продолжились, вынудив приостановить закупку валюты. Прекращение с 9 августа Банком России закупок валюты вернуло курс в коридор 65-67 руб. долл. Покупки возобновились 17 августа, однако возвращение регулятора на валютный рынок совпало с ослаблением рубля, вызванным ожиданием нового пакета санкций США в связи с делом Скрипалей. Кроме того, был опубликован законопроект о расширении санкций, которые могли бы ограничить иностранные инвестиции в ОФЗ и долларовые расчеты российских госбанков. В ответ начался рост ставок по депозитам и кредитам. Возросшая неопределенность относительно санкций против России на фоне оттока капитала с развивающихся рынков спровоцировала массовый выход нерезидентов из российского госдолга и существенное повышение доходности ОФЗ. В начале сентября доходность 10-летних ОФЗ впервые с марта 2016 г. превысила 9% годовых. На торгах 23 августа курс доллара поднялся выше отметки 69 руб., достигнув максимального с апреля 2016 г. значения. Для снижения рисков подрыва финансовой стабильности, порождаемых избыточной курсовой волатильностью, Банк России отказался от проведения валютных операций на открытом рынке. Минфин начал закупать валюту напрямую у ЦБ РФ. На этот шаг Банк России пошел, чтобы снизить волатильность финансовых рынков. Покупки иностранной валюты на внутреннем рынке в рамках бюджетного правила возобновились только 15 января 2019 г. Несмотря на всплески напряженности в апреле и августе 2018 г., адаптация экономики к новой системе курсообразования — свободно плавающему рублю — привела к значительному снижению его волатильности. В начале 2000-х годов, до мирового финансово-экономического кризиса, среднемесячная волатильность обменного курса доллара к рублю колебалась в пределах от 1,2 до 2,5% (страны с ИТ — от 2,8 до 5,4%). Столь низкие значения определялись режимом курсообразования, в рамках которого Банк России управлял динамикой обменного курса. Во время российского валютного кризиса 2014 г., на фоне скромного увеличения волатильности по всем развивающимся странам, таргетирующим инфляцию, до 4,0%, волатильность рубля выросла до максимума 16,6%. После перехода к инфляционному таргетированию и плавающему курсу рубля она устойчиво снижалась и к 2017 г. опустилась до 1,8% (страны с ИТ — 2,8%). Но рост напряженности на мировом финансовом рынке, вызванный ужесточением ДКП в развитых странах и торговым конфликтом США и Китая, а также новые антироссийские санкции США и угроза их ужесточения в дальнейшем вновь дестабилизировали российский валютный рынок. В 2018 г. среднемесячная волатильность обменного курса доллара к рублю возросла до 6,6%, что незначительно превышало показатели 2008-2009 гг. (6,4%), когда Банк России удерживал курс рубля от обрушения посредством масштабных валютных интервенций (рис. 9).

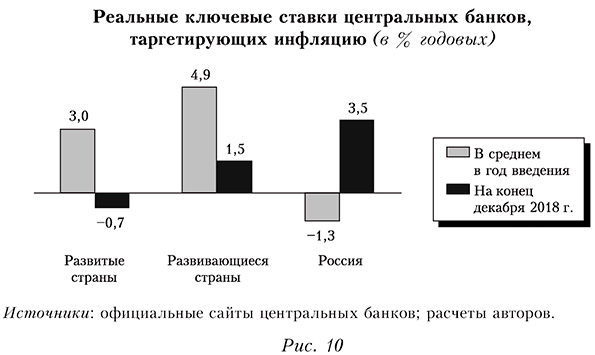

В сентябре 2018 г. началось ужесточение ДКП — впервые с декабря 2014 г. ключевая ставка повышена на 0,25 и. и. — до 7,5%. После повышения Банком России ключевой ставки и прекращения им покупок валюты на открытом рынке финансовые рынки временно стабилизировались: в октябре рубль укрепился к доллару, доходность 10-летних ОФЗ снизилась до 8,68%. Таким образом, упреждающее повышение ключевой ставки показало готовность Банка России ужесточать ДКП при повышении внешней напряженности с целью держать под контролем не только ценовую динамику, но и волатильность финансового рынка. Так, рост ставок по долгосрочным кредитам начался уже в июле 2018 г., то есть до повышения ключевой ставки в ответ на растущие внутренние и внешние риски. Внутренние риски заключались в ускорении темпов роста цен и повышении инфляционных ожиданий при запланированном увеличении ставки НДС и продолжении подстройки цен к произошедшему ослаблению рубля. Внешние — в повышении ФРС США ставки по федеральным фондам в декабре до 2,25—2,5%, угрозе введения новых американских санкций против российской экономики и волатильности мировых цен на нефть. Так, ожидаемое превышение предложения над спросом на мировом рынке нефти привело к падению цен на нефть марки Brent до 50 долл./барр. к концу декабря 2018 г. с 80,6 долл./ барр. в октябре. Совет директоров Банка России, учитывая напряженность на российском финансовом рынке и возможный рост привлекательности относительно безрисковых активов развитых стран, в декабре 2018 г. повысил ключевую ставку на 0,25 и. и. — до 7,75% годовых. При этом он заявил, что упреждающее повышение ключевой ставки ограничит будущий рост инфляционных рисков, но отодвинет создание условий для смягчения ДКП на конец 2019-2020 г.7 Как показывает мировой опыт, в подавляющем большинстве стран за время таргетирования инфляции стоимость денег в экономике уменьшается, о чем свидетельствует снижение номинальных процентных ставок монетарных властей. В то же время в реальном выражении в гораздо большем числе стран, в первую очередь развивающихся — Казахстан, Индонезия, Гана, Мексика, Чили, ставки выросли8. Россия среди них не стала исключением. Но при этом величина положительной реальной ключевой ставки — около 3,5% на конец 2018 г. — превысила ее среднее значение среди таргетирующих инфляцию стран. Устойчивое сохранение ключевой ставки Банка России — основного операционного инструмента процентной политики — в положительной области реальных значений поддерживало всю систему процентных ставок в экономике на относительно высоком уровне. Таким образом, денежно-кредитные условия воспроизводства ограничивали совокупный внутренний спрос и, как следствие, снижали интенсивность использования факторов производства (рис. 10).

По итогам 2018 г. денежно-кредитные условия в российской экономике ухудшились. Инфляция осталась вблизи целевого ориентира, но ускорилась с 2,5% в 2017 г. до 4,3%. Средние однодневные ставки денежного рынка MIACR после максимальных значений 15-17% годовых в декабре-феврале 2014-2015 гг., снизившись до локального минимума 6,9% в мае 2018 г., возросли в ноябре и декабре соответственно до 7,2 и 7,7% годовых. Величина средневзвешенных процентных ставок по долгосрочным кредитам нефинансовым организациям свыше 1 года возросла до 9,2% годовых, а стоимость доллара — до 69,5 руб. Результатами использования режима инфляционного таргетирования и применения бюджетного правила стали обеспечение ценовой и поддержание финансовой стабильности как составных элементов макроэкономической стабильности. Так, несмотря на существенные колебания цен на нефть, волатильность национальной волюты заметно снизилась, а денежно-кредитные условия с конца 2014 г. устойчиво и последовательно смягчались: динамика потребительских цен уменьшилась с 11,4% в 2014 г. до 4,3% в 2018 г., ставки по долгосрочным кредитам свыше 1 года — с 12,9% в 2015 г. до 9,2% в 2018 г. Происходила девалютизация банковских балансов: доля валютных депозитов в их общем объеме сократилась с 35,7% в 2015 г. до 27,4% в 2018 г. В целом оценка риска для финансовой стабильности России снизилась с 102,6 в кризис 2014 г. до 96,8 в 2017 г. Как представляется, произошедшее в 2018 г. ужесточение ДКП — повышение ключевой ставки с 7,25 до 7,75% — стало адекватной реакцией монетарного регулятора на угрозы усиления внешних и внутренних девальвационных и проинфляцион-ных рисков (табл. 3). Таблица 3 Финансовые показатели российской экономики (на конец года, в %)

* Индекс финансовой стабильности, рассчитываемый Goldman Sachs, представляет собой средневзвешенное значение краткосрочных и долгосрочных процентных ставок, эффективного обменного курса, отношения цен акций к среднему за 10 лет доходу на акцию. Веса индикаторов определяются на основе оценки их влияния на ВВП. Источники: Банк России; Росстат; Goldman Sachs; расчеты авторов. Практика последних десятилетий свидетельствует о том, что в условиях глобальной экономической и финансовой интеграции, существенного увеличения объемов трансграничных потоков валютнофинансовых средств инфляционное таргетирование становится единственно приемлемым режимом ДКП и для развитых, и для развивающихся стран. Доступность ИТ для стран, значительно отличающихся друг от друга макроэкономическими параметрами, обусловлена как замедлением темпов роста и снижением волатильности потребительских цен, так и высокой адаптивностью его подходов и инструментария к изменению внешних и внутренних условий. В то же время зависимость развивающихся экономик от транснациональных потоков капитала и вызванное этим усиление курсовой волатильности, несмотря на ослабление эффекта переноса, не позволяют их монетарным властям сохранять толерантность на внутреннем валютном рынке. Для России ИТ стало результатом последовательного изменения подходов, целей и инструментария реализации ДКП в течение длительного периода. Этот процесс определялся как коренными социально-экономическими преобразованиями общественного устройства в стране, так и существенными изменениями материально-вещественных и финансово-стоимостных характеристик воспроизводства. Все эти изменения, как и происходящие на глобальных рынках и в экономиках остального мира, требовали осмысления в процессе разработки и реализации монетарного управления и регулирования. Реализация режима ИТ в России как одного из элементов макроэкономической политики способствовала:

Следствием перехода к ИТ стало обеспечение и поддержание финансовой стабильности после валютного кризиса 2014 г. Режим инфляционного таргетирования, наряду с другими инструментами макроэкономического управления в российской экономике, позволил не допустить формирования системных рисков, которые могли бы в случае их реализации оказать негативное воздействие на трансформацию сбережений в инвестиции. 1 В России в настоящее время эффект переноса динамики номинального эффективного курса рубля снизился до 10% в диапазоне от 3 до 6 месяцев (http: www.cbr.ru press st 2018-09-14), а в 2014 г. он достигал 28,1% за 6 месяцев и 47,7% за год (Пономарев и др., 2014). Существенному ослаблению эффекта переноса способствовало и снижение доли импорта в структуре потребления населения. Так, если в 2013 г. импортная продукция составляла 44% ресурсов розничной торговли, то в 2015 г. — 38, а в 2017 г. — 35%. 2 В рамках свободно плавающего обменного курса валютные интервенции монетарных властей рассматриваются в качестве экстраординарной меры, цель которой заключается не в достижении поддержании конкретных значений уровня или динамики обменного курса, а в сохранении устойчивости валютного рынка. В течение полугода допускается не более трех случаев валютных интервенций продолжительностью не более трех дней каждый (IMF, 2019). 3 http: www.cbr.ru press PR 2fileM8032016_133000keyrate2016-03-18T13_21_21.htm 4 Банк России. Пресс-релиз от 09.02.2018 г. 5 Это диапазон, где денежно-кредитная политика не способствует ни снижению, ни ускорению инфляции относительно целевого уровня (Пресс-конференция Председателя Банка России Э. Набиуллиной 23 марта 2018 г.). 7 Пресс-конференция Председателя Банка России Э. Набиуллиной 14.12.2018 г. 8 Реальные процентные ставки рассчитаны с учетом фактической динамики потребительских цен на момент введения инфляционного таргетирования и в декабре 2018 г. Список литературы / ReferencesБанк России (2004). Основные направления единой государственной денежно-кредитной политики на 2005 год. [Bank of Russia (2004). Guidelines for the single state monetary policy for 2005. (In Russian).] Банк России (2007). Основные направления единой государственной денежно-кредитной политики на 2008. [Bank of Russia (2007). Guidelines for the single state monetary policy in 2008. (In Russian).] Банк России (2008). Основные направления единой государственной денежно-кредитной политики на 2009 год и период 2010 и 2011. [Bank of Russia (2008). Guidelines for the single state monetary policy in 2009 and for 2010 and 2011. (In Russian).] Банк России (2013). Основные направления единой государственной денежно-кредитной политики на 2014 год и период 2015 и 2016. [Bank of Russia (2013). Guidelines for the single state monetary policy in 2014 and for 2015 and 2016.] Банк России (2014). Основные направления единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017. [Bank of Russia (2014). Guidelines for the single state monetary policy in 2015 and for 2016 and 2017.] Банк России (2015). Основные направления единой государственной денежно-кредитной политики на 2016 год и период 2017 и 2018. [Bank of Russia (2015). Guidelines for the single state monetary policy in 2016 and for 2017 and 2018.] Борисова И., Замараев Б., Козлова И., Назарова А., Суханов Е. (2016). Российская экономика под гнетом санкций и дешевой нефти. Вопросы экономики. № 7. С. 5 — 35. [Borisova I., Zamaraev В., Kozlova I., Nazarova A., Sukhanov E. (2016). Russian economy under the pressure of sanction and cheap oil. Voprosy Ekonomiki, No. 7, pp. 5—35. (In Russian).] https: doi.org 10.32609 0042-8736-2016-7-5-35 Дробышевский С., Киюцевская А., Трунин П. (2016). Мандат и цели центральных банков: эволюция и уроки кризиса. Вопросы экономики. № 5. С. 5—24. [Drobyshevskiy S., ICiyutsevskaya A., Trunin Р. (2016). Central banks’ mandate and objectives: Evolution and the crisis lessons. Voprosy Ekonomiki, No. 5, pp. 5—24. (In Russian).] https: doi.org 10.32609 0042-8736-2016-5-5-24 Картаев Ф. (2017). Полезно ли инфляционное таргетирование для экономического роста? Вопросы экономики. № 2. С. 62—74. [ICartaev Ph. (2017). Is inflation targeting useful for economic growth? Voprosy Ekonomiki, No. 2, pp. 62—74. (In Russian).] https: doi.org 10.32609 0042-8736-2017-2-62-74 Киюцевская A. M., Трунин П. В. (2017). Курсовая политика в рамках инфляционного таргетирования: мировая практика и действия Банка России Деньги и кредит. № 5. С. 32 — 39. [ICiyutsevskaya А. М., Trunin Р. V. (2017). Exchange rate policy in the framework of inflation targeting: World practice and Bank of Russia actions. Dengi і Kredit, No. 5, pp. 32 — 39. (In Russian).] Пономарев Ю., Трунин П., Улюкаев А. (2014). Эффект переноса динамики обменного курса на цены в России. Вопросы экономики. № 3. С. 21 — 35. [Ponomarev Yu., Trunin Р., Ulyukaev А. (2014). Exchange rate pass-through in Russia. Voprosy Ekonomiki, No. 3, pp. 21 — 35. (In Russian).] https: doi.org 10.32609 0042-8736-2014-3-21-35 Трунин П. В., Божечкова А. В., Киюцевская А. М. (2015). О чем говорит мировой опыт инфляционного таргетирования? Деньги и кредит. № 4. С. 61 — 67. [Trunin Р. V., Bozhechkova А. V., ICiyutsevskaya А. М. (2015). Inflation targeting: What does the world experience say? Dengi і Kredit, No. 4, pp. 61 — 67. (In Russian).] Aliyev I. (2012). Is fiscal policy procyclical in resource-rich countries? CERGE-EI Working Paper Series, No. 464. Aliyev R. (2012). Monetary policy in resource-rich developing economies. CERGE-EI Working Paper Series, No. 466. Aizenman J., Chinn M. D., Ito H. (2015). Monetary policy spillovers and the trilemma in the new normal: Periphery country sensitivity to core country conditions. NBER Working Paper, No. 21128. Benkhodja M. T. (2011). Monetary policy and the Dutch disease in a small open oil exporting economy. Gate Working Paper, No. 1134. Bernanke B. S., Mishkin F. S. (1997). Inflation targeting: A new framework for monetary policy? Journal of Economic Perspectives, Vol. 11, No. 2, pp. 97—116. Choudri E., Hakura D. (2001). Exchange rate pass-through to domestic prices: Does the inflationary environment matter? IMF Working Paper, No. WP 01 194. Czech National Bank (2008). Ten years of inflation targeting. CNB Economic Research Bulletin, Vol. 6, No. rb06 1. Devereux M., Yetman J. (2002). Price setting and exchange rate pass-through: Theory and evidence. In: Price adjustment and monetary policy. Ottawa: Bank of Canada, pp. 347-371. Friedman В. M. et al. (1996). A price target for US monetary policy? Lessons from the experience with money growth targets. Brookinqs Papers on Economic Activity, Vol. 1996, No. 1, pp. 77-146. Husain A. M., Tazhibayev K., Ter-Martirosyan A. (2008). Fiscal policy and economic cycles in oil-exporting countries. IMF Working Paper, No. WP 08 253. IMF (2012). Macroeconomic policy frameworks for resource-rich developing countries. Washington, DC. IMF (2019). Annual report on exchange rate arrangements and exchange restrictions. Washington, DC. Judson R., Orphanides A. (1999). Inflation, volatility and growth. International Finance, Vol. 2, No. 1, pp. 117-138. Kamil H. (2008). Is the central bank intervention effective under inflation targeting regimes? The case of Colombia. IMF Working Paper, No. WP 08 88. Obstfeld M., Shambaugh J. C., Taylor A. M. (2004). The trilemma in history: Tradeoffs among exchange rates, monetary policies, and capital mobility. NBER Working Paper, No. 10396. Orphanides A. (2010). Reflections on inflation targeting. In: D. Cobham, 0. Eitrheim, S. Gerlach, J. F. Gvigstad (eds.). Twenty years of inflation targeting: Lessons learned and future prospects (pp. 13—24). Cambridge etc.: Cambridge University Press. Rey H. (2018). Dilemma not trilemma: The global financial cycle and monetary policy independence. NBER Working Paper, No. 21162. Svensson L. E. O. (2011). Monetary policy after the crisis. Speech at the conference “Asia’s role in the post-crisis global economy”, held at Federal Reserve Bank of San Francisco, November 29. https: www.bis.org review rlll201a.pdf Taylor A. M. (2010). Global finance after the crisis. Bank of Enqland Quarterly Bulletin, Q4, pp. 366-377. Taylor J. (2000). Low inflation, pass-through, and pricing power of firms. European Economic Review, Vol. 44, No. 7, pp. 1389 — 1408. Vega M., Winkelried D. (2012). Inflation targeting and inflation behavior: A successful story? MPRA Paper, No. 838. https: mpra.ub.uni-muenchen.de 838 Vinayagathasan Th. (2013). Inflation and economic growth: A dynamic panel threshold analysis for Asian economies. Journal of Asian Economics, Vol. 26, pp. 31 — 41. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка