Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Перспективы социально-экономического развития России

- Теория экономических механизмов

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Как обеспечить бюджетную устойчивость в России? |

|

Соколов И.А. Пандемия и кризис 2020 г. нанесли серьезный урон государственным финансамНа настоящем этапе борьбы с коронавирусом и сглаживания последствий экономического кризиса бюджетная поддержка национальных экономик реализуется посредством наращивания антикризисных бюджетных расходов, снижения или отсрочки налоговых платежей, предоставления госгарантий [1]. Основным источником финансирования поддержки прямых ассигнований и замещения выпадающих доходов бюджета традиционно выступает заемное финансирование [2-4]. В свою очередь подобная мягкая бюджетная политика приводит к росту текущего дефицита государственного бюджета и наращиванию госдолга [5]. Государственные расходы в странах, борющихся с кризисом, растут, хотя внутри расходов и возможно выделение части сумм на антикризисные меры. Согласно данным МВФ на октябрь 2020 г. [1], развитые страны прореагировали на пандемию ростом расходных обязательств и выпадающих доходов по налоговым льготам суммарно в среднем на 10% ВВП, в то время как страны с формирующимся рынком - на объем поддержки - 4% ВВП. Анализ исследователей из МВФ показывает, что и развитые страны, и страны с формирующимся рынком прибегали к стимулирующей бюджетной политике, даже несмотря на существенные суверенные спреды по десятилетним государственным облигациям относительно десятилетних казначейских обязательств США на момент начала пандемии1 2. Более того, согласно работе Делера и соавторов [6], эти страны с формирующимся рынком столкнулись по мере распространения пандемии с ростом спреда на 200 п. и более. В таких условиях под вопросом оказалось не только проведение контрциклической бюджетной политики посредством принятия дополнительных расходных обязательств и стимулирующих налоговых мер, но даже удержание запланированного уровня расходов бюджета в кризис, в противном случае сокращение государственных расходов или увеличение налогов может создать дополнительный негативный шок совокупного выпуска. Необходимость сокращать расходы во время экономического кризиса может не только вызывать дополнительный негативный циклический шок для экономики, но и воздействовать на долгосрочные темпы роста в том случае, если это сокращение затрагивает так называемые производительные расходы, способствующие росту общей факторной производительности [7-11]. Ретроспективный анализ исследователей из МВФ показал, что наибольшие риски сокращения в кризис, главным образом для развивающихся стран, приходятся как раз на бюджетные инвестиции [12], которые относятся к производительным расходам [13]. К сожалению, для России 2010-е годы прошли практически без заметных улучшений структуры государственных расходов [14]: определенный сдвиг в сторону наращивания производительных расходов наметился лишь в связи с реализацией приоритетных национальных проектов со второй половины 2019 г., и то исключительно за счет перераспределения финансирования непроизводительных статей расходов. Поэтому кризис, разразившийся в 2020 г., затормозил начавшиеся положительные изменения в структуре расходов федерального бюджета страны, выводя на первый план задачу оказания бюджетной поддержки бизнесу и населению и откладывая решение вопросов стимулирования экономического роста посредством государственного спроса. Потребности в финансировании мер трех антикризисных пакетов и Общенационального плана восстановления экономики привели к дополнительному наращиванию бюджетных расходов в 2020 г. на сумму не менее 2,1 трлн. руб. Если принять во внимание также государственные гарантии, отсрочки по возврату ранее выданных бюджетных кредитов и выпадающие вследствие налоговых послаблений доходы, можно констатировать, что ухудшение среднесрочной сбалансированности федерального бюджета приняло такие масштабы, при которых потенциал бюджетной политики как инструмента стимулирования экономического роста серьезно ограничен. Так, А. Полбин и соавторы [15] выражают сомнения в возможности проведения значительной контрциклической бюджетной политики в России из-за падения доходов бюджета, ограниченных возможностей для заимствований и быстрого исчерпания средств Фонда национального благосостояния при использовании его в обход текущего бюджетного правила. В этой связи вопрос возврата способности государственного бюджета оказывать заметное положительное влияние на экономический рост в первую очередь за счет наращивания инвестиционных расходов зависит от успешного и быстрого восстановления бюджетной устойчивости, что в свою очередь порождает вопросы к бюджетным характеристикам и процедурам, ее обеспечивающим. Текущее бюджетное правило не способно обеспечить бюджетную устойчивость без торможения экономического развитияКак показывает мировой опыт, потребность в бюджетных правилах возникает в силу цикличности экономики, изменчивости условий торговли и необходимости поддерживать определенный уровень бюджетных расходов (в отсутствие какого-либо значительного пересмотра роли государства в экономике). Фактически бюджетные правила призваны повысить бюджетную дисциплину и улучшить состояние государственных финансов, вводя жесткие требования и тем самым ограничивая возможности для ручного управления. Существуют четыре типа бюджетных правил, исходя из параметра, на который направлено ограничение (доходы, расходы, дефицит, долг), и множество вариаций внутри каждого типа. Общей чертой правил является ограничение бюджетных трат в периоды благоприятной макроэкономической и внешнеторговой конъюнктуры и дополнительного долгового финансирования расходов при негативных шоках. При этом страны сильно различаются по уровню жесткости этих ограничений и допущений. Например, по оценкам Европейского рейтингового агентства, самые жесткие бюджетные правила как реакция на долговой кризис были приняты в 2011-2012 гг. в Италии и Испании (которые при этом отличаются крайне низкой дисциплиной их соблюдения), а наиболее слабые ограничения применяются в настоящее время в Великобритании и Венгрии. В то же время «крайние» (слишком жесткие и слишком мягкие) конструкции бюджетных правил в наибольшей степени подвержены неустойчивости во времени. Но временный характер действия любой конструкции применяемых в странах бюджетных ограничений является вовсе не исключением, а именно правилом. Причин тому несколько. Во-первых, каждое правило требует механизма принуждения к исполнению, в то время как политики более склонны к перекладыванию бремени решения проблем по сокращению расходов и погашению долга на плечи следующих поколений. В этой связи многие бюджетные правила не смогли пережить даже одного электорального цикла (например, Болгария, Аргентина, Армения, Хорватия, Венгрия, Исландия, Индия). Во-вторых, переосмысление действующих бюджетных ограничений может потребоваться из-за перехода к новым экономическим условиям как следствие фундаментальных сдвигов в структуре экономики и соответственно в налоговой базе, так и в результате кардинального пересмотра роли государства в развитии экономики и социальной сферы. В-третьих, соблюдение отдельных правил (например, только предела уровней дефицита бюджета или государственного долга) не только не обеспечивало бюджетной стабильности, но и создавало риски усугубления макроэкономического шока в случае необходимости секвестирования расходов в ответ на временное падение ВВП. Макроэкономические последствия пандемии 2020 г. и введения карантинных мер в бюджетной системе Российской Федерации отличаются от кризисов 2008-2009 гг. и 2014-2015 гг. тем, что фактором уменьшения поступлений в бюджет является не только падение цены на нефть, но и снижение экономической активности в целом. Конструкция действующего бюджетного правила (впрочем, как и предыдущих версий) ориентирована в первую очередь на то, чтобы нивелировать негативные последствия резких падений цены на нефть для бюджета. Предельный объем расходов федерального бюджета определяется суммированием трех составляющих - базо-вых3 нефтегазовых доходов, ненефтегазовых доходов, расходов на обслуживание государственного долга. При этом выпадающие нефтегазовые доходы замещаются за счет средств, накопленных в Фонде национального благосостояния (далее -ФНБ), а для выпадающих ненефтегазовых доходов конкретного способа финансирования бюджетным правилом не предусмотрено. Такая ситуация имеет как минимум два объяснения. Во-первых, опыт предыдущих кризисов показывает, что именно сглаживание шоков цены на нефть являлось определяющим моментом устойчивой бюджетной политики в России в кризисный период. Во-вторых, фокус на шоки цены на нефть для бюджетного правила объясним тем, что страны, зависимые от экспорта сырья4, как правило, используют сходные конструкции бюджетного правила (с накоплением средств в специально созданном суверенном фонде, с использованием цен отсечения). Однако следует иметь в виду, что такие экономики, как, например, стран Персидского залива, гораздо более зависимы от цен на сырье, чем Россия, и разделение на нефтегазовые и ненефтегазовые доходы для них не имеет большого смысла. Для России же это разделение весьма существенно. В то же время кризис 2020 г. показал невозможность одновременного следования текущему бюджетному правилу и недопущение проциклической бюджетной политики в сложившихся макроэкономических условиях. В результате следование бюджетному правилу было приостановлено для 2021 г. в надежде на его дальнейшее использование, начиная с 2022 г. Однако, на наш взгляд, текущая конструкция бюджетного правила обречена на изменения в силу следующих обстоятельств. Базовая цена на нефть медленно, но постоянно растет на 2% ежегодно - к 2030 г. она составит 51,7 долл./барр., т.е. может быть устойчиво выше прогнозной (фактической) цены, что потребует постоянного использования средств ФНБ (ликвидные объемы средств которого крайне незначительны). Устойчивое сокращение нефтегазовых поступлений при торможении динамики ненефтегазовых доходов, которые также процикличны, будет симметрично сокращать предельные расходы ФБ - уже к 2030 г. они не смогут превысить 15% ВВП, что соответствует уровню расходов федерального бюджета в начале 2000-х годов. В рамках предельных расходов могут в скором времени оказаться только текущие расходы федерального бюджета, а все бюджетные инвестиции будут финансироваться исключительно за счет долговых заимствований. Тем самым будет создана крайне неустойчивая модель стимулирования экономического развития за счет бюджета - инвестиции будут зависимы от долговой конъюнктуры. Очевидно, что действующее бюджетное правило может успешно функционировать только при благоприятной макроэкономической конъюнктуре (относительно высокой цене на нефть и неотрицательных темпах долгосрочного экономического роста), а значит, оно неустойчиво во времени. Подходы к изменению бюджетного правилаПри рассмотрении подходов к модификации действующего бюджетного правила должно соблюдаться несколько условий [16], в частности, устранение процикличности государственных расходов, обеспечение прозрачности процедур, включая установление целевых значений показателей, используемых в бюджетном правиле. Согласно исследованию [17] процикличность бюджетной политики, как правило, более явно проявляется в годы подъема экономики, чем в период спада. Однако прозрачность того, как будет формироваться расходная часть бюджета, важна именно во время спада для недопущения значительного роста процентных ставок по государственным заимствованиям. Мировой опыт использования бюджетных правил, основанных на предельных значениях долга и дефицита, показал, что они не устраняют процикличности бюджетной политики5, поэтому их применение нецелесообразно. С учетом того, что негативные макроэкономические шоки в России в последние десятилетия в основном были связаны с падением цен на нефть, отказываться от практики формирования суверенных резервов посредством аккумулирования природной ренты не следует. В то же время, на наш взгляд, в новой версии бюджетного правила необходимо учесть возможность иных шоков, чем изменение цен на нефть, а также понять, какие доходы, помимо нефтегазовых, также восприимчивы к шокам цен на нефть. Эти два фактора, например, отражены в чилийском бюджетном правиле. Что касается выпадения ненефтегазовых доходов при негативных макроэкономических шоках, то наряду с Чили, в Швейцарии, в Германии, Великобритании и других странах реализуется принцип бюджета, сбалансированного на циклической основе. Данный принцип предполагает, что при падении ВВП государство увеличивает привлечение заимствований, но при оживлении экономики их погашает. Для этого используется оценка структурных доходов. На основе специальных статистических техник (например, фильтр Ходрика-Прескотта) ВВП разделяется на структурную и циклическую компоненты [18], а затем оцениваются величины структурных доходов [19]. Опыт использования бюджетных правил, ориентированных на циклическую сбалансированность, показал, что страны, применяющие их, в значительной степени смогли снизить уровень государственного долга. Таким образом, этим странам удалось повысить уровень бюджетной устойчивости. Однако следует помнить, что бюджетные правила, как и другие правила государственной экономической политики, не могут предусмотреть всех возможных сценариев развития макроэкономической ситуации. При возникновении таких ситуаций возможно отступление от бюджетных правил, если их соблюдение будет означать или усугубление экономической ситуации, или создание препятствия долгосрочному экономическому развитию. Поэтому нередко еще одной составляющей гибкости бюджетного правила должна быть оговорка об особых обстоятельствах, или «правило черного хода» (англ. escape clause), которая встречается в системах фискальных ограничений ряда стран (Германии, Великобритании, Словакии, Швейцарии, Бразилии и др.). Это правило предполагает, что при очень резких изменениях экономической конъюнктуры, природных бедствиях и т.п. потолок расходов может быть выше, чем предусматривает бюджетное правило6. Текущий кризис продемонстрировал, что введение такого рода оговорки - вполне уместная практика и для России. Таким образом, новая версия бюджетного правила, способного обеспечить бюджетную устойчивость, должна заключаться в нижеследующем.

Безусловно, для внедрения такого рода правила необходим переходный период (минимум 2-3 года), поскольку он потребует серьезной бюджетной консолидации. Дело в том, что даже изменив бюджетное правило и обеспечив его неукоснительное соблюдение, фундаментальных проблем долгосрочной бюджетной несбалансированности не решить. Как показывают исследования [20], речь идет о таких двух факторах, как устойчивое сокращение нефтегазовых доходов бюджета и незавершенность пенсионной реформы, обеспечивающей сбалансированность бюджета Пенсионного фонда РФ. Поэтому долгосрочная бюджетная устойчивость напрямую зависит от ответа на эти вызовы. Проведение системной бюджетной консолидации как ответ на вызовы долгосрочной бюджетной устойчивостиПод бюджетной консолидацией понимается уменьшение дефицита бюджета, которое может происходить путем как сокращения расходов, так и повышения налогов [21]. В мировой практике отдельные страны не раз прибегали к бюджетной консолидации. Последний раз бюджетная консолидация была провоцирована мировым кризисом 2008-2009 гг. [22]. Падение доходов порою вкупе с ростом расходных обязательств из-за внедрения антикризисной программы поддержки экономики ведет к росту заимствований, что обусловливает необходимость проведения бюджетной консолидации. Однако стоит отметить, что страны, принимая во внимание отрицательное воздействие бюджетной консолидации на ВВП, чтобы не углубить спада в экономике, старались ее отложить. Возможности к этому были обусловлены тем, насколько та или иная страна имела доступ к долговому финансированию [23]. Отдельные страны (например, Эстония и Венгрия) были вынуждены начать это уже в 2009 г., однако большинство стран ОЭСР - только в 2011 г., а некоторые даже позднее (например, Германия, США, Япония). Отчасти консолидация была облегчена тем, что при росте экономики поступления в бюджет увеличивались еще быстрее, а часть сокращения расходов происходила автоматически, поскольку некоторые антикризисные меры имели временный характер. Тем не менее консолидация потребовала изменений, вызванных ростом налогового бремени и (или) сокращением расходных обязательств. Оценки результатов бюджетной консолидации показали следующее [24-26]:

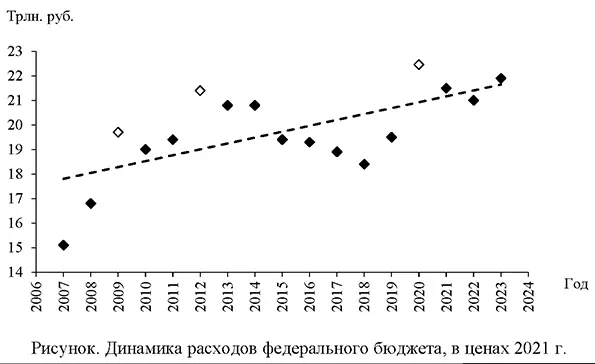

Россия также участвовала в череде бюджетных консолидаций, однако их проведение было смягчено тем, что восстановление экономики происходило с общим оживлением мирового хозяйства, а вызванный этим рост цен на нефть привел к росту бюджетных поступлений. В частности, в последний раз секвестр расходов федерального бюджета применялся в 2015 г., когда на стадии исполнения федерального бюджета сокращению (до 15% уровня годового объема) подверглись все условно незащищенные статьи расходов и на стадии формирования законопроекта о федеральном бюджете на 2016 г., когда были «срезаны потолки» незащищенных программных и непрограммных расходов на 10%. При «фронтальном» секвестре проблемой является не столько недостаток формально закрепленных процедур проведения оптимизации государственных расходов, а также порядка их признания неэффективными, сколько отсутствие видения среднесрочных приоритетов при распределении бюджетных ассигнований. В результате применения данного подхода, как правило, наблюдалось сокращение производительных расходов (в первую очередь инвестиционного характера). Так, в 2016 г. при запланированном секвестре на 10% по незащищенным статьям по факту расходы на оплату труда возросли на 5,4%, а расходы на бюджетные инвестиции в объекты капитального строительства сократились на -16,1%. «Точечная» консолидация, предусматривающая сокращение отдельных бюджетных ассигнований, как правило, также не дала ощутимого бюджетного эффекта. В частности, в 2014 г. число финансируемых ФЦП снизилось с 49 до 46 ед., а общий объем запланированных бюджетных расходов сократился с 1025,5 млрд. руб. в 2013 г. до 937,2 млрд. руб. в 2014 г. Однако эффект «точечной» консолидации расходов имел временный характер: сокращение по одним статьям замещалось ростом объемов финансирования по другим или компенсировалось в последующие годы. Гораздо нагляднее эффективность бюджетной консолидации в России показана на рисунке: хотя за каждым пиком (о) расходов федерального бюджета (2009, 2012, 2020 гг.) следовала их оптимизация, поступательный тренд наращивания расходов она не «переламывала».

Безусловно, можно было бы говорить о необходимости проведения жесткой бюджетной политики сразу после выхода из текущего экономического спада. Однако практика последнего десятилетия ставит под сомнение эффективность всех применявшихся в России способов бюджетной консолидации. Временный отказ от финансирования новых строек и осуществления инвестиционных закупок («перенос вправо»), «точечная» оптимизация, фронтальный секвестр, отсутствие индексации, -все это говорит о том, что сокращение расходов было неглубоким, к тому же оптимизации подвергались в первую очередь расходы инвестиционного характера (закупки инвестиционных товаров, строительство и т.п.) или расходы, стимулирующие развитие (субсидии, вложения в уставной капитал и т.п.), поэтому их восстановление впоследствии было вполне оправданным. При проведении в будущем оптимизации бюджетных расходов крайне важно не допустить сокращения расходов производительного характера в реальном выражении по сравнению с достигнутым в 2020 г. уровнем, что дополнительно осложняется фактором низкой гибкости структуры расходов федерального бюджета. Дело в том, что основную негибкость структуры расходов создают так называемые условно постоянные (защищенные) расходы. По нашим оценкам, они предопределяют расходы федерального бюджета на сумму до 14,5 трлн. руб. в условиях 2021 г. и состоят из расходов на оплату труда госслужащих, военнослужащих и приравненных к ним, сотрудников казенных учреждений, публично-правовых обязательств, трансфертов во внебюджетных фонды, дотаций на выравнивание бюджетной обеспеченности и субвенций, субсидий на выполнение госзаданий на оказание государственных услуг бюджетными и автономными учреждениями, компенсационных субсидий юридическим лицам, выполнение международных обязательств, расходов на обслуживание госдолга и др. Все эти расходы в значительной степени обусловлены высокой долей прямого государственного участия в экономике, с одной стороны, и традиционно высоким спросом на общественные блага, с другой. Поэтому без радикального сокращения государственного присутствия в экономике и социальной сфере, а также пересмотра социальных обязательств (что неизбежно связано с ростом социальной напряженности в обществе) заметно снизить условно постоянные расходы в обозримой перспективе не представляется возможным. В целом для снижения негативного для экономического роста эффекта бюджетной консолидации можно предложить следующую тактику ее проведения.

В условиях низкой приватизационной инициативы со стороны государства и неготовности к пересмотру социальных обязательств реальный оптимизационный эффект, по нашим оценкам, едва ли может превышать 500 млрд. руб. чистой экономии (т.е. не предполагающей последующего восстановления сокращенных расходов при улучшении макроэкономической ситуации). Поэтому в обстоятельствах, когда одновременно наблюдается тенденция устойчивого сокращения нефтегазовых поступлений в федеральный бюджет и сохраняется выраженная негибкость структуры расходов федерального бюджета, не позволяющая их заметно сократить (минимум на 2% ВВП) не за счет производительных расходов, невольно встает вопрос о налоговом варианте бюджетной консолидации. Оценка потенциала повышения налоговых поступленийПовышение налогов как вариант бюджетной консолидации, согласно исследованиям [24; 26], несет в себе большие риски для восстановления экономики, чем вариант снижения государственных расходов. В то же время следует отметить, что эти исследования не учитывали такого варианта усиления налогового бремени, как рост налоговой нагрузки на природную ренту и загрязнение окружающей среды. Налоги на природную ренту характеризуются гораздо меньшими негативными эффектами экономической активности [27-29], а экологические налоги создают так называемую двойную выгоду, поскольку не только дают дополнительные поступления в бюджет, но и способствуют уменьшению ущерба для окружающей среды [30; 31]. По нашим оценкам, совершенствование экологических сборов может составить до 200 млрд. руб. ежегодно. Реализуемое с 2021 г. предложение Минфина России8 об усилении налоговой нагрузки на добычу твердых полезных ископаемых также выглядит благоразумной мерой. По оценкам Всемирного банка, рента от твердых полезных ископаемых (кроме угля) в России варьируется в пределах 1% ВВП, что составляет около 10% уровня нефтяной ренты. Таким образом, при том же уровне изъятии ренты это может дать дополнительно до 500 млрд. руб. ежегодно. Помимо этого, согласно расчетам А. Каукина и М. Миллер [32], возможно скорректировать налоговый маневр в нефтегазовом секторе, предполагающий отмену экспортной пошлины на нефть в обмен на рост ставки НДПИ, что даст дополнительно около 400 млрд. руб. ежегодно. И хотя фокус налогообложения на изъятие природной ренты чреват тем, что бюджет станет еще более уязвимым к изменению условий торговли и конъюнктуры внешних рынков, модифицированное бюджетное правило вместе с ФНБ способны вполне успешно купировать бюджетные риски падения сырьевых цен. Наконец, если данных мер окажется недостаточно для финансирования возрастающего уровня расходов, определенный бюджетный потенциал имеют налоги на потребление. Во-первых, налогообложение потребления касается всех домашних хозяйств, в то время как налогообложение доходов затрагивает только тех, кто имеет доходы, а при более широкой базе ставку можно поднимать не так высоко [33]. Во-вторых, предыдущий аргумент тем сильнее действует в пользу налогообложения потребления, чем меньше возможностей сокрытия потребления в сравнении с доходами [34]. Как показывают исследования [35], собираемость НДС в России за 2010-е годы возросла в том числе вследствие автоматизации налогового администрирования. Это позволяет говорить о предпочтительности варианта повышения налоговой нагрузки посредством улучшения собираемости НДС за счет гармонизации администрирования в рамках ЕАЭС, снижения порога допуска малого бизнеса к УСН, который многократно превышает международные аналоги, а также сокращения перечня товаров со льготной ставкой НДС, налогообложение по которой дает низкий выравнивающий эффект благосостояния [36]. Бюджетный эффект повышения ставки НДС до 22% при реализации вышеупомянутых мер, приводящих к повышению его собираемости, по нашим оценкам, может составить до 1,5 трлн. руб. ЗаключениеОбеспечение долгосрочной бюджетной устойчивости предусматривает, скорее, нахождение ответа на такие фундаментальные вызовы, как сокращающиеся нефтегазовые доходы, негибкая структура расходов бюджета, несбалансированная система пенсионного обеспечения, чем донастройка системы реагирования на краткосрочные макроэкономические шоки. В то же время наличие гибкого во времени и безоговорочно соблюдаемого бюджетного правила способно заметно повысить качество бюджетной политики как инструмента государственного регулирования экономики, снимая проблему неуправляемого роста долговой нагрузки. По нашему мнению, поддержание долгосрочной бюджетной устойчивости предполагает реализацию как оптимизации части непроизводительных расходов, так и увеличение налоговой нагрузки. При этом наименее негативными вариантами экономической активности выступают повышение экологических сборов и налогов на природную ренту (в случае России - усиление налоговой нагрузки на добычу твердых полезных ископаемых и корректировка налогового маневра в нефтегазовом секторе). В случае же недостаточности этих налоговых мер следует прибегнуть к увеличению ставки НДС при улучшении качества его администрирования. Причем крайне важно , чтобы решения об ужесточении налогового режима (повышения налогов, оптимизации налоговых льгот) принимались заблаговременно (3-4 года) до их реализации, что позволит участникам скорректировать свои биз-нес-модели и поведение на рынке. 1 Статья подготовлена на основе доклада на Международной конференции по макроэкономическому анализу и прогнозированию, посвященной 85-летию со дня рождения академиков В.В. Ивантера и Ю.В. Ярёменко, а также 35-летию основания Института народнохозяйственного прогнозирования РАН. 2 Для стран зоны евро спреды отсчитывались от государственных облигаций Германии. 3 Если фактическая цена на нефть равна цене отсечения по бюджетному правилу, то базовые нефтегазовые доходы равны фактическим нефтегазовым доходам. 4 Высокая зависимость доходов федерального бюджета от цены на энергоносители сохраняется не ниже 32% всех доходов бюджета в условиях 2020 г. 5 Норма бездефицитного федерального бюджета была изъята из БК РФ в кризис 2008-2009 гг. в том числе в силу данного обстоятельства. 6 Например, в Швейцарии обе палаты Федерального собрания (парламента) должны признать обстоятельства таковыми. 7 По мере увеличения доли налогов на добычу твердых полезных ископаемых в доходах федерального бюджета следует рассмотреть возможность распространения практики определения цены отсечения и для отдельных твердых полезных ископаемых (упомянутый опыт Чили показывает, что это вполне реализуемо). В этом случае аналитическое разделение на нефтегазовые и ненефтегазовые доходы логично было бы заменить на сырьевые и несырьевые налоговые поступления. 8 «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2021 год и плановый период 2022 и 2023 годов» (октябрь 2020 г.) Литература / References

|

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Новые книги и журналы

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию

- 50 лекций по микроэкономике - Тарасевич Л.С. - Учебное пособие

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Кризис финансовой системы стран Азии и его влияние на Россию

- Иностранные инвестиции

- Безработица в России

- Источники формирования оборотных средств в условиях рынка