Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Подоходное налогообложение как основа социально ориентированной налоговой политики в Российской Федерации |

|

Сильвестрова Т.Я.

Калинина Г.В. Гурова С.Ю. Одним из приоритетных направлений в разработке налоговой политики Российской Федерации является ее постепенная социализация, предполагающая ориентировку не только на потребности рынка, но и на общечеловеческие ценности. Именно это позволит, снизив социальную напряженность в обществе, обеспечить дальнейшее экономическое приращение. При таком подходе из всей совокупности экономических субъектов следует с особым вниманием отнестись к домашним хозяйствам, ибо именно в них формируется социальная направленность личности, мотивы поведения человека, в том числе и экономического. Правительство РФ осуществляет первые шаги, определяющие значение домашних хозяйств в структуре российской экономики. Так, немало сделано для поддержки малоимущих, многодетных семей: налоговые преференции, бесплатное выделение земли для строительства домов и дач семьям, в которых родился третий и последующий ребенок, предоставление семейного капитала при рождении второго ребенка, осуществление выплат дополнительных пособий при рождении третьего и последующих детей в тех регионах страны, где демографическая ситуация хуже, чем в среднем по стране, и др. [2]. Существенным же, на наш взгляд, способом поддержки развития института семьи может и должно выступить налоговое регулирование доходов семьи, заключающееся в налогообложении подоходным налогом несколько взаимозависимых семей. Методика и результаты исследованияВ России подавляющая часть населения проживает в составе семьи, в которой доходы и расходы совместны. Сегодня физическое лицо, содержащее семью — себя, супругу(а), детей, родителей платит такую же сумму налогов, сколько и несемейное, бездетное, без дополнительных расходов на других членов семьи при одинаковом их заработке. Данная ситуация оценивается обществом как социально несправедливая. Соответственно, с учетом демографической ситуации в России и проводимой политики укрепления семьи введение консолидированного налогообложения для физических лиц (КНОФЛ) можно рассматривать как насущную необходимость. Такой подход будет способствовать перераспределению налогового бремени и на практике даст возможность реализовать принцип справедливости и обеспечит повышение налоговой платежеспособности российских граждан. «Семейное» налогообложение уже давно и успешно практикуется в развитых зарубежных странах с развитой, экономически обоснованной налоговой системой, например в США, Германии, Франции. В таблице наглядно представлен опыт Франции по введению семейных коэффициентов, дифференцирующих уплату подоходных налогов в зависимости от состава семьи. Налоговая система России — система сравнительно молодая, постоянно адаптирующаяся к новым экономическим реалиям и потребностям государства, подвергающаяся частым необходимым изменениям и корректировкам. В современной экономике России подоходный налог носит индивидуальный характер, тогда как источником уплаты налогов и сборов, как правило, является семейный бюджет. Немаловажно, что понятие «семья» практически четко не определено налоговым законодательством, но в теории права выработано несколько общетеоретических определений этого понятия, из которых основными являются социологическое и юридическое. В соответствии с социологическим определением семья — это объединение лиц, основанное на браке, родстве, принятии чужих детей на воспитание, характеризующееся общностью быта, интересов, взаимной заботой. В соответствии с юридическим определением семья — это объединение, как правило, совместно проживающих лиц, связанных взаимными правами и обязанностями, возникающими из брака, родства, усыновления или иной формы устройства семьи [5]. Под термином «семья», по нашему мнению, с целью совершенствования налогообложения следует понимать объединение лиц, связанных взаимными правами и обязанностями, которые ведут совместное хозяйство и общее потребление, следовательно, имеют единый бюджет. «Семейные» коэффициенты, действующие во Франции [4]

Таким образом, любые физические лица могут по желанию входить в состав семьи на вышеназванных условиях. При этом семья как консолидированный налогоплательщик может состоять из нескольких взаимозависимых семей (нетрудоспособные родители по объективным причинам должны причисляться к семье своих детей или тех родственников, которые их содержат; несовершеннолетние дети, не имеющие собственного источника дохода, превышающего прожиточный минимум, даже если проживают отдельно от семьи и т. д.). Количественный состав семьи должен быть закреплен законодательно, например не более десяти членов. С введением предлагаемого семейного налогообложения возникнет масса вопросов, касающихся налогового администрирования. В частности, по какому принципу регистрировать новые субъекты налогообложения в налоговых органах? Мы предлагаем проводить регистрацию семей по месту их проживания, которое и определит место постановки налогоплательщика на налоговый учет, а удостоверяющим документом может служить совместная налоговая декларация, которую подает один из членов семьи, как мы предполагаем, получающий наибольший доход. Все вышеизложенное позволяет сделать вывод о необходимости внесения дополнений в гл. 3, а также в гл. 23 Налогового кодекса РФ в части констатации понятия «семья» в целях налогообложения и рассмотрения ее в составе группы консолидированных налогоплательщиков. Следующим актуальным вопросом налогообложения доходов семьи выступает освобождение от налогообложения минимального дохода в размере, необходимом для поддержания жизнедеятельности человека, не ниже установленной в государстве величины прожиточного минимума. По мнению авторов, действующая методика расчета минимального прожиточного минимума является несовершенной, ведь она осуществляется в условиях поляризации уровня социально-экономического развития регионов России, когда возможность поддержания минимального уровня жизни в одном регионе зачастую не является таковой же в другом. В этой связи при расчете прожиточного минимума одного члена семьи целесообразно использовать «региональные» корректировочные коэффициенты. При этом расчет необлагаемого минимума (назовем его, например, общий прожиточный минимум семьи — ОПМ) можно представить в виде суммы величин прожиточных минимумов, приходящихся на каждого члена семьи: ОПМ = ПМ1 + ПМ2 + ПМ3 + ... + ПМп где ПМ1 — прожиточный минимум одного члена семьи. Еще одним эффективным и гибким инструментом налоговой политики, который может оказывать существенное влияние на решение социальных задач, поддерживающих статус домашних хозяйств, является институт налоговых освобождений, льгот и вычетов [3]. Так, ст. 217 НК РФ устанавливает исчерпывающий перечень доходов, которые не подлежат налогообложению (освобождаются от налогообложения) [1]. Данный перечень является единым и подлежит применению на всей территории РФ как в отношении физических лиц, являющихся налоговыми резидентами РФ, так и в отношении физических лиц, не являющихся налоговыми резидентами РФ. Указанные в данной статье доходы рассматриваются в качестве средств, которые не формируют налоговую базу. Новыми положениями ст. 218 Налогового кодекса с 01.01.2012 г. отменены стандартные налоговые вычеты, предоставляемые работающему гражданину, в размере 400 р. при исчислении НДФЛ. Это связано с тем, что стандартные вычеты для подавляющей массы налогоплательщиков, пользующихся вычетами на общих основаниях, не выполняют свое предназначение. Отсутствие индексации приводит к сокращению реальной величины льготы. В связи с чем, во-первых, размер стандартных вычетов целесообразнее привязать к минимальному размеру оплаты труда (и) или изменению уровня инфляции (индексом потребительских цен); во-вторых, целесообразно дифференцировать стандартные вычеты по субъектам РФ, использовать корректирующие коэффициенты (К1, К2 ...) при исчислении налоговой базы, поскольку величина прожиточного минимума по регионам различается в несколько раз; в-третьих, необходимо законодательно закрепить права регионов на установление прожиточного минимума и, исходя из утвержденного федеральным законодательством норматива, предоставить возможность регионам самостоятельно увеличивать величину стандартных вычетов, действующую на данной территории [2]. Последние тенденции совершенствования российского налогового законодательства связаны со все большей ориентацией его на социальную составляющую. Так, в соответствии со ст. 218 Налогового кодекса с 01.01.2012 г. увеличен размер налогового вычета на одного и двух детей с 1000 до 1400 р.; «на третьего и каждого последующего ребенка» — с 1000 до 3000 р., а также увеличены суммы вычетов на ребенка-инвалида с 2000 р. (двойной вычет по 1000 р.) до 3000 р. [1]. Помимо этого:

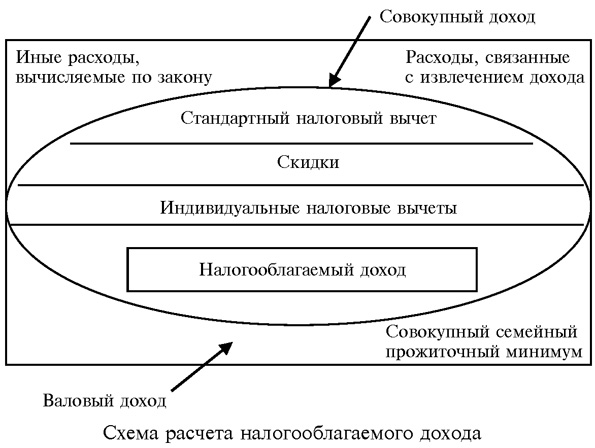

Эти изменения налогового законодательства во многом способствуют оптимизации налогообложения доходов физических лиц, являются основой создания оптимальной правовой модели налога на доходы физических лиц. Однако данный набор мер представляется нам недостаточным. Например, наличие в семье инвалида или тяжелобольного человека существенно увеличивает общие расходы семьи на лечение. В целях поддержки государство предоставляет таким семьям льготы в виде налоговых вычетов, связанных с расходами на свое лечение и лечение членов своей семьи. При этом размер вычетов из налоговой базы является стандартным для всех налогоплательщиков (13 % НДФЛ), а также неработающих граждан, независимо от фактической способности осуществлять такие расходы, а значит, и от возможности пользования подобными вычетами. Вышеизложенное касается и имущественных вычетов (ст. 220 НК РФ). По действующему законодательству чем выше доход налогоплательщика, тем значительнее размер имущественного вычета. Возникает вопрос, смогут ли воспользоваться имущественным вычетом малоимущие слои населения. На сегодняшний момент налоговое законодательство имеет некоторые пробелы в вопросах налогообложения социально незащищенных слоев общества [5]. Таким образом, основной проблемой действующей системы налоговых вычетов по налогу на доходы физических лиц является их недостаточный размер, отсутствие корректировки на инфляцию и дифференцированного подхода, учитывающего возможность налогоплательщиков воспользоваться такими расходами. Для решения поставленной проблемы необходимо увеличить сумму вычетов в абсолютном выражении с учетом специфики региональной и местной дифференциации, фактической платежеспособности и семейного положения налогоплательщиков. Условно назовем такие вычеты семейными. С учетом опыта развитых стран в основе расчета налогооблагаемого дохода можно использовать следующую формулу для расчета налогооблагаемого дохода семьи — НД:НДс = ВД — (Ор + Пр ) = Сд — Нв — Вс где ВД — валовой доход; Ор — основные расходы, связанные с извлечением дохода; Пр — прочие расходы; Сд — совокупный доход; Нв — налоговый вычет (стандартный, имущественный, социальный). Данную формулу возможно скорректировать на показатель совокупного семейного прожиточного минимума по регионам (см. рисунок).

Необходимо также поддерживать сумму льгот адекватной существующему состоянию экономики и производить их корректировку уполномоченными органами в начале налогового периода. ВыводыЗанимаясь проблемой реализации социальной составляющей налоговой политики более десяти лет, считаем, что отсутствие ярко выраженного социального проявления в налоговой политике является значительным препятствием в реализации прав и обязанностей налогоплательщиков. Налогоплательщик должен понимать, что государство, формируя бюджет, через систему дифференциации налогообложения домашних хозяйств поддерживает возможность их социально-экономического развития. Все вышеизложенное дополняет научную концепцию авторов: только социально направленная налоговая политика может быть результативной. СПИСОК ЛИТЕРАТУРЫ 1. Налоговый кодекс Российской Федерации: [офиц. текст]. М.: Омега-Л, 2014. 2. Александрова Н.В. Налоговые стимулы экономической активности региона // Роль и приемы совершенствования бухгалтерского учета, аудита и финансового менеджмента на предприятиях в современных условиях: [сб. науч. ст.]. Чебоксары: Филиал СПбГЭУ, 2014. С. 13—15. 3. Большова Л.А. Налоговая политика России, оценка и пути совершенствования // Российская кооперация и вузовская наука: опыт взаимодействия и перспективы развития: матер. межвуз. науч.-практ. конф., посв. 180-летию потребит. кооперации (28 января 2011 г.). Чебоксары, 2011. С. 320—322. 4. Корчагин Ю.А. Эффективность и качество национальных человеческих капиталов стран мира. Воронеж: ЦИРЭ, 2011. 5. Сильвестрова Т.Я., Калинина Г.В., Гурова С.Ю. В поисках подходов социально составляющей налоговой политики Российской Федерации // Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. Экономические науки. 2014. № 4(199). C. 159—165. 6. Сайт Минфина. URL: http://minfin.midural.ru 7. Сайт ФНС России. URL: www//nalog.ru 8. Основные направления налоговой политики Российской Федерации на 2013 г. и на плановый период 2014 и 2015 годов. URL: http://www.consul tant.ru/document/cons_doc_LAW_129118/ 9. URL: http://www.e-college.ru/xbooks/xbook061 /book/index/index.html?g 10. Компания «Консультант Плюс». URL: http://www.consultant.ru/document/cons_doc_LAW_ 129118/ 11. URL: rating.rbc.ru

|

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию