Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

О таргетировании инфляции |

|

Глазьев С.Ю.

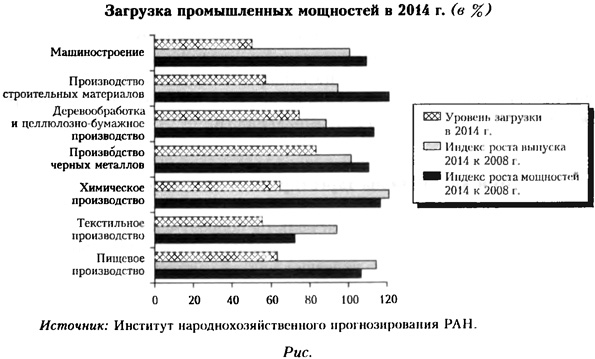

академик РАН Советник Президента РФ по вопросам региональной экономической интеграции В 2014 г. руководство Банка России заявило о переходе к режиму таргетирования инфляции. В результате вместо снижения с 6,5% до заявленного уровня — 5% — она превысила 11%. Продолжение политики, при которой денежные власти не могут не только достичь целевых параметров основных макроэкономических показателей, но даже спрогнозировать направление их движения, в условиях санкционной войны и снижения цен на нефть становится угрозой суверенитету Российской Федерации. Что значит таргетировать инфляцию?В переводе с английского таргетирование — это целеполагание (target — цель, мишень). Другими словами, таргетирование инфляции означает, что центральный банк подчиняет свою политику единственной цели — снизить темпы инфляции. Под последней, судя по многочисленным разъяснениям Банка России, понимается индекс потребительских цен (ИПЦ). Таким образом, объявляя о переходе к политике таргетирования инфляции, Банк России имеет в виду, что денежная политика подчиняется достижению целевых показателей ИПЦ. В год, предшествовавший переходу к этой политике (2013), он составил 6,5%. На 2014 г. цель по инфляции была установлена на уровне 5%, а реально составила 11,4%. На 2015 г. она установлена на отметке 7,5%, но, по прогнозам, достигнет 15-16%. Как можно видеть, переход к таргети-рованию инфляции не помог достичь ее целевых параметров. Отметим, что снижение инфляции всегда было главным приоритетом в деятельности Банка России, который устанавливал целевые параметры на планируемый год и трехлетнюю перспективу. Но в операциональной политике Банка России, наряду с целевыми ориентирами по инфляции, отслеживались также ориентиры по обменному курсу рубля и приросту денежных агрегатов — денежной базы и денежной массы. С развитием инструментов рефинансирования появился еще один управляющий параметр — ставка рефинансирования, которую ЦБ РФ в 2014 г. заменил ключевой ставкой. В чем отличие проводимой сегодня политики таргетирования инфляции от прежней денежной политики, в которой тоже ставили цель снизить инфляцию до определенного уровня? Судя по Основным направлениям единой государственной денежно-кредитной политики (ОНЕГДКП) и выступлениям руководителей денежных властей, особенностями политики таргетирования инфляции выступают отказ от установления целевых ориентиров по обменному курсу национальной валюты и использование в качестве управляющего параметра ставки рефинансирования (теперь — ключевой ставки). Денежные власти заявляют, что таргетирование инфляции предполагает перевод курса рубля в свободное плавание. При этом ни в ОНЕГДКП, ни в выступлениях руководителей денежных властей, ни в статьях идеологов данной политики не было приведено ни одного убедительного доказательства этого тезиса (Юдаева, 2014; Набиуллина, 2015). Он принимался как не подлежащая обсуждению аксиома, хотя у любого системно мыслящего человека она вызвала бы сомнения. На начальных курсах студентов, изучающих теорию управления, учат, что избирательная способность управляющей системы должна быть не ниже разнообразия объекта управления. Система денежного обращения весьма сложная, ее состояние постоянно меняется в зависимости от переменного сочетания большого числа внешних и внутренних факторов, определяющих спрос и предложение на денежном рынке, скорость обращения денег, деловую конъюнктуру и инвестиционную активность. Состав инструментов государственного регулирования должен соответствовать множеству этих факторов, чтобы решающим образом влиять на их сочетание. С точки зрения теории управления утверждение о том, что таргетирование инфляции предполагает отказ от контроля над фактором, который определяет динамику цен на большую часть потребительских товаров — обменным курсом, абсурдно. Здесь возникают закономерные вопросы: это то же самое, что пытаться обогревать комнату без стекол на окнах зимой, забывая, что температура в ней будет зависеть не от мощности отопительного оборудования, а от температуры и ветра за окном. Столь странное отношение к реальности объясняется догматическим мышлением, основанным на вере в мифы. В данном случае миф заключается в том, что денежные власти представили самих себя в качестве простого механизма с одним манипулятором. Согласно мифу о таргетировании инфляции, если у вас нет ограничений на движение капитала, то курс национальной валюты должен находиться в свободном плавании, и для целей управления остается только один инструмент регулирования валютно-финансового рынка — ставка процента. Исходя не только из положений теории управления, но и из обычного для любого хозяйственника здравого смысла ясно, что для контроля над инфляцией в условиях открытой экономики и ее сверхзависимости от импорта прежде всего нужно контролировать курс рубля. Но денежные власти, наоборот, от такого контроля отказались, как от множества других инструментов регулирования валютно-финансового рынка, в том числе наиболее действенных, связанных с использованием валютных ограничений. При этом для любого опытного спекулянта очевидно, что одной ставкой процента в условиях свободного движения денег по счету капитала курс рубля удержать невозможно, если вы только не эмитент мировой резервной (якорной) валюты. Из этого следует, что при таких самоограничениях на применение общепринятых в мировой практике инструментов регулирования валютно-финансового рынка об управлении им говорить не приходится. Его состояние будет целиком определяться настроениями игроков и планами спекулянтов, а не намерениями денежных властей, сознательно допускающих хаос. Поэтому в дальнейшем слово «таргетирование» в качестве определения политики Банка России мы будем брать в кавычки, потому что на деле под ней денежные власти понимают не систему мер по достижению целевого уровня инфляции, а всего лишь сведение инструментов денежной политики к ключевой ставке процента, по которой коммерческим банкам предоставляются краткосрочные кредиты на поддержку ликвидности. Возникает вопрос: зачем при наличии большого числа инструментов управления денежным обращением ограничивать себя одним? Смысл «таргетирования» инфляцииРассмотрим логику денежных властей, избравших политику «таргетирования» инфляции. Если постулируется отказ от контроля над трансграничным движением денег по счету капитала, то в условиях свободного рыночного ценообразования для управления макроэкономическими параметрами у денежных властей имеются, наряду с контролем над обменным курсом рубля, инструменты денежной политики: учетная ставка и иные условия предоставления ликвидности, нормативы обязательного резервирования, достаточности капитала, формирования резервов по ссудам и ценным бумагам, а также возможность управлять объемами операций на открытом рынке с гособлигациями и валютными интервенциями, которые в совокупности образуют денежную базу. В научной литературе считается доказанной трилемма о том, что в отсутствие золотого стандарта невозможно одновременно иметь открытый рынок капитала, поддерживать фиксированный обменный курс национальной валюты и проводить автономную денежную политику. По-видимому, исходя из этой логики, денежные власти выбирают автономную денежную политику, предпочитая манипулировать ставкой процента и жертвуя управлением валютным курсом. Указанная трилемма была сформулирована М. Обстфельдом с соавторами на основе эмпирического исследования денежной политики национальных банков в период между Первой и Второй мировыми войнами (Obstfeld et al., 2004). Однако с тех пор многое изменилось. Возник глобальный финансовый рынок с мировой резервной валютой (доллар), эмитируемой Федеральной резервной системой (ФРС) США в основном под обязательства американского правительства. Поскольку объем этих обязательств растет в геометрической прогрессии и вышел далеко за пределы устойчивости американской налогово-бюджетной системы, указанную трилемму следует дополнить «леммой» о нарастающей эмиссии мирового капитала в форме необеспеченных обязательств США, стран ЕС, Японии и Швейцарии, вместе с которыми растет эмиссия доллара, евро, фунта, иены и франка. В период после глобального финансового кризиса 2008-2009 гг. масса этих валют на мировом финансовом рынке увеличилась в 3-5 раз (суммарный прирост денежной базы доллара, евро, фунта, иены и швейцарского франка в 2007-2014 гг. достиг 5,2 трлн долл.). Их среднегодовая эмиссия составляет в среднем 743 млрд долл., что в 3-4 раза превышает объем денежной базы РФ и сопоставимо с денежной массой российской экономики. Европейский Центробанк вынужден наращивать денежную эмиссию на 60 млрд евро в месяц еще не менее года, увеличивая денежный навес почти бесплатных кредитов, часть из которых, несмотря на санкции, подпитывает спекуляции и на российском рынке. В отличие от межвоенного периода, для современного рынка капитала характерно нарастающее инфлирование (вздутие) за счет необеспеченной эмиссии мировых резервных валют. Из этого следует, что страны, которые имеют открытый финансовый рынок, неизбежно подвергаются давлению безграничной и нарастающей эмиссии указанных валют в форме мощных потоков спекулятивного капитала. Это означает появление на мировом финансовом рынке сетевой монополии связанных с эмитентами мировых валют мегаспекулянтов, обладающей огромными возможностями манипулировать им, в том числе устанавливая контроль над открытыми для свободного движения капитала национальными сегментами мировой финансовой системы. В отличие от мирового рынка товаров, подчиняющегося законам конкуренции и регулируемого нормами ВТО, мировой финансовый рынок серьезно не регулируется, а нормы МВФ защищают такое дерегулирование в интересах финансовых спекулянтов (инвестиционных супербанков), пользующихся неограниченным кредитом со стороны центральных банков — эмитентов мировых резервных валют. Из сказанного следует квадрилемма: если национальный центральный банк не имеет возможности эмитировать мировую резервную валюту и держит открытым счет трансграничного движения капитала, то он не может контролировать ни обменный курс национальной валюты, ни процентные ставки на рынке. Владеющие доступом к эмиссии мировых резервных валют кредитно-финансовые организации могут в любой момент провести спекулятивную атаку на незащищенный национальный финансовый рынок, обрушив курс валюты, или предоставить заемщикам из этой страны любой объем кредита по приемлемой для них ставке процента. По отношению к России они это демонстрировали многократно. Таким образом, чтобы управлять состоянием национальной валютно-денежной системы, необходимо контролировать трансграничное движение денег по капитальным операциям. В противном случае макроэкономическое положение, да и само развитие отечественной экономики, подчинены манипулированию из-за рубежа. При этом управление валютно-финансовым рынком в смысле снижения энтропии (хаотичности изменений) оказывается невозможным. Самоустранение государства от контроля над необходимым числом параметров функционирования валютно-финансового рынка делает его зависимым от неограниченного числа субъектов управления, включая как иностранных мегаспекулянтов, так и российских, к которым относятся квазигосударственные и олигархические офшорные бизнес-группы. Из изложенного следует, что политически так называемое «таргетирование» инфляции означает передачу контроля над состоянием национальной валютно-финансовой системы внешним силам (прежде всего ФРС США, а также Банку Англии, ЕЦБ и Банку Японии), а экономически это делается в интересах финансовых спекулянтов. Если государство теряет контроль над курсом своей валюты, то оно передает возможность манипулировать им валютным спекулянтам. Если ЦБ при этом их еще и кредитует, а также на практике отдает им в управление валютную биржу, то спекулянты получают возможность разгонять волны повышения и понижения курса рубля любой амплитуды, и возникает эффект резонанса в форме «валютных качелей». Валютно-финансовый рынок входит в состояние турбулентности, происходят дезорганизация всей внешнеэкономической деятельности и расстройство воспроизводства зависимых от нее предприятий. Именно это и произошло в российской экономике в результате перехода к политике «таргетирования» инфляции. Реальные последствия «таргетирования» инфляцииНегативные последствия перехода к политике таргетирования инфляции для воспроизводства экономики были очевидны из теоретических соображений задолго до ее практического воплощения. Еще три года назад в своем «Особом мнении» о проекте «Основных направлений единой государственной денежно-кредитной политики на 2013-2015 гг.» в отношении планировавшегося перехода к свободному плаванию курса рубля мы отмечали: «Таргетирование инфляции, заявляемое Банком России в качестве главной цели денежно-кредитной политики, не может быть обеспечено без контроля за трансграничным движением капитала, амплитуда колебаний которого может в нынешних условиях достигать величин, сопоставимых с объемом валютных резервов. Под влиянием этих колебаний изменения обменного курса рубля, который отпущен ЦБ в „свободное плавание", могут оказаться достаточно значительными для подрыва макроэкономической стабильности. Аналогичным образом дестабилизирующий эффект может иметь и заявляемый Банком России переход к плавающей ставке рефинансирования». И год назад, в своем «Особом мнении» о нынешней редакции ОНЕГДКП, когда западные страны уже вводили антироссийские санкции и становились очевидными риски обрушения курса рубля под воздействием усиления оттока капитала, мы вновь предупреждали: «В прямое нарушение конституционной цели деятельности ЦБ в ОНЕГДКП декларируется отказ от регулирования курса рубля, который будет складываться на основе стихийного соотношения спроса и предложения на валютном рынке. Дерегулирование последнего и отказ от контроля за трансграничным движением капитала в условиях высокой долларизации сбережений, офшоризации экономики и зависимости платежного баланса от экспорта минерального сырья влекут хаотизацию валютного рынка, переток капитала из реального сектора в спекулятивные сферы финансового рынка и делают в принципе невозможным обеспечение устойчивости рубля». О справедливости этих предостережений наглядно свидетельствуют практические последствия перехода к политике «таргетирования» инфляции. Объявив об отказе от таргетирования обменного курса и скачкообразно повысив процентные ставки, ЦБ усилил дефицит денег и сделал валютные спекуляции самым привлекательным видом деятельности в экономике. Инвестиционная активность в реальном секторе экономике резко снизилась, высвобождающиеся из него капиталы устремились в спекулятивную «воронку». По итогам 2014 г. лидером по извлечению прибыли стали валютные спекулянты, заработавшие на девальвации рубля, а затем продолжавшие наживаться на его ревальвации. В течение всего прошлого года прибыльность валютных спекуляций против рубля составляла десятки процентов годовых, а когда курс рубля был отпущен в свободное плавание, достигала в иные дни 100%. В то же время рентабельность обрабатывающей промышленности опустилась до 5-7%, существенно снизилась платежеспособность предприятий реального сектора. Условия их кредитования последовательно ухудшались по мере повышения Банком России ключевой ставки. После ее повышения до 17% кредит для большинства предприятий реального сектора стал недоступен, и оставшаяся в экономике ликвидность устремилась на валютный рынок. Последующее обрушение рынка стало закономерным результатом как манипулирования им, так и проводимой денежными властями политики. В 2015 г. политика стимулирования валютных спекуляций продолжилась. Чтобы снизить спрос на валюту на бирже, Банк России запустил механизм рефинансирования в иностранной валюте по операциям валютного РЕПО. Тем самым он создал новый канал обогащения спекулянтов, теперь уже на повышении курса рубля. Беря валютные кредиты по 2%, банки конвертируют их в рубли, покупая ОФЗ с доходностью более 10%, а затем продают их и снова конвертируют в валюту по уже повысившемуся курсу рубля. С учетом его роста на 1/3 нетрудно подсчитать, что доходность этих валютно-финансовых спекуляций составляла 30-40%, что и в прошлом году в период плавного снижения курса рубля. Неудивительно, что деньги продолжали притекать на валютно-финансовый рынок, уходя из реального сектора. Обрабатывающие производства не смогли воспользоваться повышением конкурентоспособности своей продукции вследствие девальвации рубля из-за сверхжесткой денежно-кредитной политики. Несмотря на все призывы руководства страны к широкому импортозамещению и использованию повышения ценовой конкурентоспособности отечественной продукции после девальвации рубля для расширения ее производства, в реальности этого сделать не удалось по причине отсутствия кредита. Более того, портфель рублевых кредитов, выданных реальному сектору, по итогам I квартала 2015 г. сократился на 410 млрд руб., а доля просроченной задолженности по рублевым кредитам реальному сектору по состоянию на 1 мая текущего года выросла по сравнению с началом 2014 г. более чем на 60% (на 27% с начала 2015 г.) и достигла почти 7% кредитного портфеля данного сегмента. В результате, не имея возможности привлечь кредиты для расширения производства, промышленные предприятия предпочли поднять цены, воспользовавшись повышением стоимости конкурирующего импорта, и снизить объем выпуска товаров. Тем самым они усилили тенденцию к повышению инфляции. Когда курс рубля снизился вдвое и до 16% выросла инфляция, повысились ставки процента, издержки предприятий увеличились на 20-30% в зависимости от доли импортных комплектующих. После повышения курса рубля на 1/3 их ценовая конкурентоспособность по отношению к импорту соответственно снизилась, вернувшись на уровень, с которого год назад начиналась девальвация рубля. С учетом роста внутренних цен потенциал девальвации оказался в основном исчерпанным. Только денег по сравнению с прошлым годом стало на 1/4 меньше, а кредиты — вдвое дороже и менее доступны. По существу, деятельность Банка России свелась к финансированию валютных спекуляций. Из 8 трлн руб., выданных Центробанком на рефинансирование коммерческих банков в прошлом году, 3/4 оказалось на валютном рынке. Аналогичная ситуация складывается с валютными кредитами, объем которых превысил 30 млрд долл. При этом попытки ЦБ повлиять на финансовый рынок, повышая процентные ставки, успеха не имели, да и не могли иметь, потому что доходность спекуляций на «раскачивании» валютного рынка многократно превышает ключевую ставку. К тому же манипулирующие рынком спекулянты почти не рискуют, поскольку легко просчитывают политику денежных властей. Они легко расшатали в прошлом году валютный коридор, заранее зная алгоритм действий Банка России, а в этом году без риска для себя конвертируют кредиты по валютным РЕПО в ОФЗ. Из-за такой политики главным генератором деловой активности в российской экономике стала Московская биржа. Объем торгов на ней составил в прошлом году около 4 трлн долл., чтр в два раза превышает ВВП страны и в 10 раз — ее внешнеторговый оборот. Спровоцированная политикой Банка России спекулятивная «воронка» абсорбирует все больше ликвидности из банков и реального сектора. Экономика страны оказалась подчинена интересам валютно-финансовых спекулянтов, наживающихся на ее дестабилизации за счет потерь других хозяйствующих субъектов, граждан и государства. После обвального падения курса рубля вследствие решения о переходе к его свободному плаванию руководители денежных властей начали ссылаться на указание «не палить зря» резервы. Действительно, политика Банка России по борьбе с инфляцией путем повышения процентных ставок привела к переходу российских заемщиков на внешние источники кредита, общая величина которых намного превысила объем валютных резервов. Однако из установки «не палить зря» резервы не вытекает отказ от валютных интервенций вообще. Смысл накопления валютных резервов заключается в обеспечении стабильности базовых условий внешнеэкономической деятельности, прежде всего обменного курса национальной валюты. Если курс рубля действительно нужно было девальвировать, исходя из объективных факторов торгового баланса — падение цен на нефть и другие товары сырьевого экспорта, западные санкции и отток капитала, то делать это надо было одновременно со стабилизацией курса на новом уровне, не давая тем самым подняться спекулятивной волне. Например, курс можно было бы понизить в 1,5 раза и зафиксировать на месяц, чтобы дать торговле время адаптироваться к новым условиям, и одновременно предоставить кредиты производственным предприятиям для наращивания импортозамещения. Тогда не возникла бы спекулятивная волна и стало бы расти производство благодаря повышению ценовой конкурентоспособности. Что и как должны таргетировать денежные властиУстойчивость национальной валюты подразумевает не только поддержание стабильного номинального обменного курса рубля по отношению к другим валютам. Она включает еще две составляющие: во-первых, устойчивость покупательной способности доходов и сбережений россиян, номинированных в национальной валюте; во-вторых, создание за счет управления валютным курсом максимально благоприятных макроэкономических условий для устойчивого развития национальной экономики, финансовой системы, инвестиций и в конечном счете повышения благосостояния граждан как главной цели экономической политики. Действующие в настоящее время ОНЕГДКП не предусматривают пи защиты, ни обеспечения устойчивости рубля и в первом (нет инфляции), и во втором (стабильность курса) смыслах. Следование заложенным в них принципам уже привело к провалу как в защите покупательной способности доходов и сбережений граждан, так и в обеспечении благоприятных для роста макроэкономических условий. Год назад в своем «Особом мнении» о ОНЕГДКП на текущий год мы отмечали, что «ОНЕГДКП не предусматривают никаких мер по необходимому для воспроизводства экономики расширению денежного предложения, замещению замороженных вследствие санкций внешних источников финансирования внутренним кредитом. Их реализация усугубит сжатие денежной массы, что повлечет спазматическое сокращение кредита, цепочки дефолтов и резкий делеверидж. Без принятия адекватных упреждающих мер со стороны ЦБ РФ денежная масса в 2015 г. рискует сократиться на 15-25%, что вызовет паралич всей финансовой системы, неплатежи и дефолты по прииеру 1996-1998 гг., обрушение инвестиционно-банковской системы, глубочайший инвестиционный кризис, спад производства и рост безработицы». Эти подкрепленные прогнозными расчетами предупреждения во многом сбылись, но денежные власти продолжают прежний курс на поддержание завышенных процентных ставок и свободное плавание рубля. В первом случае они исходят из навеянного МВФ мифа о «перегретости» российской экономики, в реальности работающей не более чем на 2/3 своих потенциальных возможностей. В обоснование этого приводились аргументы о якобы достигнутом равновесном уровне безработицы, которые совершенно не отражали положение на рынке труда. Вопреки данным опросов предприятий и официальной статистики, свидетельствовавшим о значительной скрытой безработице и недогруженности производственных мощностей на 40%, аналитики Банка России считали, что нарастить выпуск можно не более чем на 1,5%, и делали вывод об инфляционной опасности смягчения денежной политики (см. рисунок)1.

Еще менее понятна убежденность руководителей денежных властей в том, что они могут справиться с инфляцией и колебаниями курса рубля, манипулируя процентными ставками. За годы рыночных реформ опубликовано множество исследований, результаты которых свидетельствуют об отсутствии статистически значимой зависимости между динамикой процентных ставок и денежной массы, с одной стороны, и уровнем инфляции — с другой. При этом хорошо прослеживается жесткая зависимость между первыми двумя показателями и динамикой производства и инвестиций. Всегда и везде сокращение денежной массы и повышение ставки процента сопровождаются падением производства и инвестиций. Особенно наглядно это видно в российской экономике. Повышение процентных ставок для снижения инфляции и укрепления национальной валюты — стандартная рекомендация МВФ. Она основана на математических моделях рыночного равновесия, которые не соответствуют экономической реальности, но иллюстрируют очень простые и внешне убедительные суждения. Денежные власти уверены: повышение процентных ставок усиливает привлекательность банковских вкладов, что ограничивает спрос и приводит к снижению цен, а также связывает свободные деньги и сокращает их предложение на валютном рынке, способствуя укреплению национальной валюты. Однако эта аргументация не учитывает того, что повышение процентных ставок ведет к росту издержек у заемщиков, который они переносят на себестоимость продукции, в результате растут цены и девальвируется национальная валюта. Сокращение спроса также может приводить к падению производства и увеличению издержек под влиянием эффекта отдачи от масштаба выпуска; как следствие, цены могут не снижаться, а повышаться. И наоборот: снижение процентных ставок и увеличение предложения денег могут трансформироваться в расширение производства и инвестиций и соответственно — в снижение цен и издержек. Реальная экономика отличается от моделей равновесия так же, как живой организм от муляжа. Денежные власти не учитывают очевидное — нелинейность и неравновесность процессов экономической динамики, а в нашем случае — пагубную роль демонетизации экономики. В условиях низкой монетизации российской экономики расширение денежного предложения до сих пор сопровождалось не повышением, а снижением инфляции вследствие абсорбирования денег недокредитованным реальным сектором. Если Банк России не изменит механизм рефинансирования коммерческих банков и они продолжат использовать получаемые кредитные ресурсы на финансирование валютных спекуляций, то увеличение кредита вызовет новую волну валютных спекуляций и очередное снижение курса рубля с последующим разгоном инфляционной волны. Точно можно прогнозировать, что продолжение начавшейся в 2014 г. демонетизации экономики усугубит спад производства и инвестиций. Выход из стагфляционной ловушки заключается в переходе к многоканальной системе рефинансирования коммерческих банков под спрос на кредиты со стороны производственных предприятий, предусматривающий контроль за целевым использованием предоставляемых кредитных ресурсов. При этом ставки рефинансирования по разным каналам должны соответствовать уровню рентабельности соответствующих секторов экономики и свойственных им рисков. Так, рефинансирование коммерческих банков под кредиты предприятиям военно-промышленного комплекса и на проектное финансирование под контролем правительства может осуществляться по нулевой ставке, на цели импортозамещения — по ставке 2%, на жилищное строительство — 3% и т. д. На цели поддержания ликвидности рефинансирование может предоставляться коммерческим банкам, как и сейчас, по ключевой ставке с условием, что они не будут использовать эти кредиты для спекуляций против рубля. Главное в описанной схеме — обеспечить возвратность и целевое использование предоставляемых кредитов на расширение производства товаров и услуг, которые свяжут увеличивающийся с ростом денежного предложения спрос соответствующим приростом предложения товарной массы. Для этого у ЦБ есть необходимый инструменты и возможности контроля, как и для блокирования атак иностранных спекулянтов — начиная от валютных ограничений по счету капитала и заканчивая введением налога на валютно-финансовые спекуляции. Нужно только научиться их применять, как делают все успешно развивающиеся экономики мира. По нашему мнению, причиной втягивания российской экономики в стагфляционную ловушку стала ошибочная политика денежных властей. Остается вопрос: могут ли они ее исправить? Ответ только один — да, если они не будут исходить в своей политике из стандартных рекомендаций международных организаций, прежде всего МВФ. Последние работают в интересах не российской экономики, а международного, преимущественно американского, капитала. Ему от России требуются не рост производства, а благоприятные условия для извлечения сверхприбылей, которые легче всего получить путем спекулятивных атак с целью дестабилизировать национальный финансовый рынок. В руководящей роли МВФ можно убедиться, ознакомившись с Заявлением миссии МВФ в Москве от 1 октября 2014 г., адресованным российским денежным властям2. В нем, в частности, были даны следующие рекомендации: «Центральному банку России имеет смысл продолжить курс на ужесточение ДКП и поднять процентные ставки с целью снижения инфляции и продолжения своего движения в сторону таргетирования инфляции, достижимого в рамках полностью гибкого курсообразования»; «для снижения инфляции потребуется ужесточение денежно-кредитной политики. Банк России в последние месяцы принял надлежащие меры, повысив процентные ставки по своим операциям и возобновив переход к большей гибкости обменного курса. Однако темпы базовой инфляции ускорились, вследствие чего для стабилизации и сдерживания инфляционных ожиданий потребуется дальнейшее ужесточение денежно-кредитной политики. Повышение процентных ставок также поможет ограничить отток капитала». МВФ влияет на политику Банка России не только посредством периодических указаний, но и помогая внедрять соответствующие методики: экономико-математические модели, формальные представления о взаимозависимостях макроэкономических параметров. Указанные модели и методики, несмотря на их наукообразие, не отражают состояние реальной экономики, дают ошибочные оценки перспектив ее роста и развития, а их использование лишает Россию возможности проводить суверенную денежно-кредитную политику. 1 Особое мнение члена Национального финансового совета С. Ю. Глазьева по проекту решения НФС «Об Основных направлениях единой государственной денежно-кредитной политики на 2015-2017 гг». 2 IMF. Russian Federation: Concluding Statement for the September 2014 Staff Visit, http: www.imf.org external np ms 2014 100114.htm. Список литературыНабиуллина Э. С. (2015). Нет цели по конкретным значениям курса рубля // РБК. 28 июня. [Nabiullina Е. S. (2015). There is no goal on specific values of the ruble exchange rate. RBK, June 28. (In Russian).] Юдаева К. (2014). О возможностях, целях и механизмах денежно-кредитной политики в текущей ситуации // Вопросы экономики. № 9. С. 4 — 12. [Yudaeva К. (2014). On the opportunities, targets and mechanisms of monetary policy under the current conditions. Voprosy Ekonomiki, No. 9, pp. 4 — 12. (In Russian).] Obstfeld M., Shambaugh J. C., Taylor A. M. (2004). Monetary sovereignty, exchange rates, and capital controls: The trilemma in the interwar period. IMF Staff Papers, Vol. 51, Special Issue, pp. 75 — 108.

|

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию