Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Рынок государственных облигаций: возможности внедрения системы первичных дилеров в России на основе мирового опыта |

|

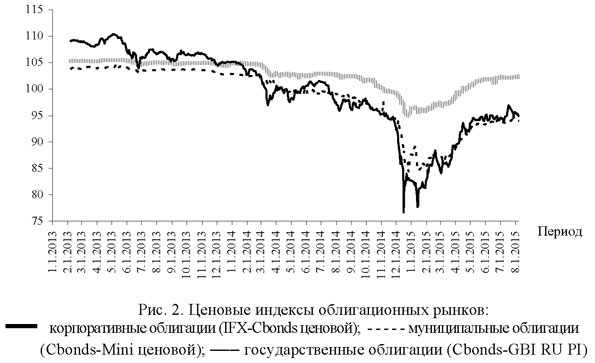

Дешко А.В. Рынок российских государственных облигаций в условиях экономического стресса 2014-2015 гг. испытал значительные потрясения. Существенно - почти втрое за два года - снизилась ликвидность рынка, резко упали котировки, причем обвал на рынке гособлигаций оказался более сильным, чем на других внутренних облигационных рынках (рис. 1, 2)2. Последнее выглядит странно, если учесть, что государственные облигации в отличие от муниципальных и корпоративных имеют почти нулевой кредитный риск. Возможно, причиной является большая доля участия нерезидентов на данном рынке. Однако в период стресса в конце 2014 - начале 2015 гг. существенного сокращения портфелей рублевых гособлигаций у иностранных держателей не происходило, тем не менее ценовой индекс рынка снизился на 20%. Другие важнейшие факторы - резкое повышение ключевой ставки Банка России, пересмотр международных кредитных рейтингов, уменьшение доверия к российским активам из-за падения цен на нефть и ослабления рубля - были общими для всех внутренних облигационных рынков.

Но какими бы ни были причины повышенной уязвимости рынка государственных облигаций, ее последствием стало усиление негативного воздействия первоначальных стрессов на финансовый сектор и на экономику в целом. Обесценение гособлигаций - наиболее значимой части банковского портфеля ценных бумаг -вызвало немедленные масштабные убытки банков. Это в свою очередь стало одной из ключевых причин декапитализации банковского сектора и фактически началом системного банковского кризиса, сопровождаемого сжатием предложения кредита.

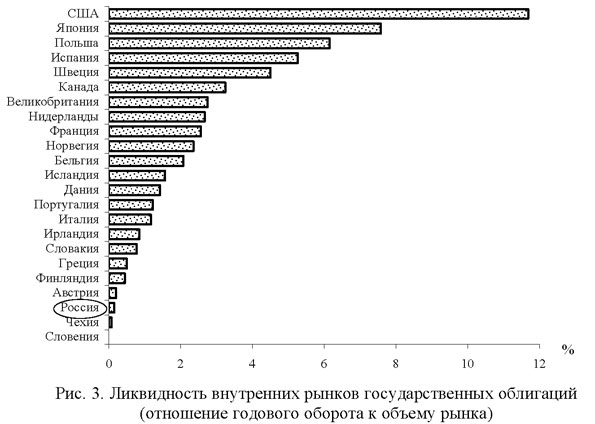

Высокая волатильность и очень низкая ликвидность (рис. 3)3 российского рынка государственных облигаций могут ограничить планируемое в ближайшие годы увеличение финансирования бюджетного дефицита за счет привлечения средств с этого рынка, повысить стоимость такого привлечения.

Широко применяемым в практике других стран способом повышения ликвидности и снижения волатильности рынка гособлигаций является внедрение системы первичных дилеров (ПД) - финансовых организаций, обладающих особым статусом, обязывающим их обеспечивать стабильность первичных размещений гособлигаций и оборота данного рынка. Проведенный в 2001 г. Международным валютным фондом опрос национальных органов, ответственных за управление государственным долгом, показал, что 92% регуляторов рекомендуют использование института первичных дилеров (рис. 4) [1].

Принимая во внимание перспективы роста нагрузки на внутренний рынок гособлигаций как источник финансирования бюджета РФ, неблагоприятные текущие характеристики этого рынка, а также значимую вероятность новых внешних шоков, целесообразно рассмотреть возможность внедрения на рынке института первичных дилеров (далее - ИПД). Поскольку разнообразие подходов к формированию ИПД в мире очень велико, то центральным становится вопрос о выборе «модели», адаптированной к российской специфике. При разработке подходов к внедрению данного института следует также учесть ранний опыт его функционирования в России (1996-1998 гг.). Обязательства и привилегии первичных дилеров и маркетмейкеров - анализ мирового опытаИнститут первичных дилеров применяется в различных странах для решения двух основных задач:

В большинстве стран к финансовым организациям, участвующим в процессе первичного размещения ГЦБ, предъявляется также требование выполнения функций маркетмейкера на вторичном рынке. Это обусловлено необходимостью создания эффективного механизма доставки ГЦБ до конечных инвесторов. Вменение финансовой организации обязательства участия на рынке гособлигаций должно компенсироваться получением определенных привилегий на данном рынке. Набор и параметры обязательств и привилегий определяют суть «модели» первичного дилерства. Важное условие надежного функционирования такого механизма - внутренняя сбалансированность «модели», которая определяется: во-первых, балансом обязательств и привилегий, во-вторых, балансом обязательств на первичном и вторичном рынках. Обязательства на первичном рынкеВ различных странах функции управления государственным долгом и взаимодействия с ПД выполняют либо центральные банки, либо департаменты министерств финансов. Орган, ответственный за управление государственным долгом (далее - DMO -Debt Management Office) может требовать от ПД:

Наиболее важным, нацеленным на решение задачи стабильного финансирования государственного бюджета, является требование ПД участвовать в первичных размещениях ГЦБ. Это требование DMO рассматривает в контексте частоты участия и минимального объема выкупа ГЦБ каждым ПД. В соглашение с ПД4 может быть включено требование регулярного, или обязательного участия в каждом размещении. Многие страны требуют от ПД выставления заявок по приемлемым ценам (соответствующим ценам вторичного рынка) и в объеме, не меньшим, чем определенный, заранее задаваемый уровень. Параметры требований участия ПД в первичном размещении характеризуются различной степенью жесткости. Так наиболее жесткая из них соотносится с требованием участия ПД в каждом размещении с обязательным минимальным объемом выкупа, а наиболее мягкая - с отсутствием каких-либо требований (табл. 1). Таблица 1 Распределение стран по параметрам требования участия ПД в размещениях ГЦБ*

* Табл. 1: составлена А. Дешко на основе анализа соглашений между DMO и ПД и с учетом [2]. 1 — требование указано в соглашении между DMO и ПД, 0 — не указано. Обязательства на вторичном рынкеОбязательства ПД на вторичном рынке вводятся для обеспечения его ликвидности. Наиболее распространенными из них являются:

От ПД также требуется поддержание заданного уровня оборота торгов на вторичном рынке за определенный период (табл. 2). Таблица 2 Распределение стран по требованиям к ПД на вторичном рынке*

* Составлено А. Дешко на основе анализа соглашений между DMO и ПД.

1 — требование указано в соглашении между DMO и ПД, 0 — не указано. Количественно уровень оборота может быть в виде доли общего объема торгов либо всех участников на вторичном рынке (что характерно на начальных стадиях развития рынка государственных облигаций), либо только ПД. Последнее имеет место обычно в случае высоких показателей оборота у остальных участников. Так, в Греции минимальный объем торгов каждым ПД в течение года должен составлять 2% общего объема торгов на всех рынках, регулируемых DMO5. В то же время в Бельгии минимальная, 2-процентная доля для каждого ПД рассчитывается от общего объема торгов всех ПД. Отсутствие данного требования в некоторых странах может свидетельствовать о большей ориентированности на ценовую определенность, чем на объемы торгов, которые DMO сложно качественно оценить вследствие возможного искусственного характера сделок (торговля между собой двух маркетмейкеров). На практике в периоды высокой рыночной волатильности или скорого наступления важных рыночных событий (например, выход макроэкономических данных) DMO в соглашениях с ПД предусматривают ряд изменений требований на вторичном рынке:

ПривилегииИх предоставление нацелено, во-первых, на повышение мотивации деятельности ПД, во-вторых, на поддержку операций, выполняемых ПД, на первичном и вторичном рынках. К привилегиям, характерным для большинства стран, относятся:

В зависимости от устройства рынка государственного долга ПД могут наделяться статусом эксклюзивного или привилегированного контрагента DMO в его операциях по управлению государственным долгом (синдицированное размещение, сделки с деривативами, операции «buy-back» (выкупа ценных бумаг с рынка) и операции обмена ценными бумагами). Некоторые привилегии предоставляются не во всех странах. Это зависит от степени жесткости требований к ПД на первичном и вторичном рынках. В частности, к таким привилегиям относятся: На первичном рынке:

На вторичном рынке:

Целью предоставления ПД эксклюзивного права участвовать в аукционах является обеспечение ПД необходимым объемом ГЦБ для выполнения ими функции маркетмейкера на вторичном рынке. Аукцион, в котором право участия имеют только ПД, называется закрытым. Инвесторы могут участвовать в таких аукционах только через ПД. Одно из основных преимуществ закрытых аукционов заключается в повышении ликвидности вторичного рынка. Недостаток такого типа аукциона - возможный сговор ПД, в особенности, когда число их незначительно. Проведение аукционов закрытого типа может обусловливаться также потребностью правительства в непрерывном финансировании бюджета в надлежащих объемах. Однако платой за прогнозируемое покрытие размещаемого объема для DMO может стать более низкая цена, выставляемая ПД при размещении ГЦБ. Другой тип аукциона - открытый - предполагает участие напрямую других институциональных инвесторов помимо ПД. Преимущество аукциона такого типа -меньшая вероятность сговора участников. Недостатком является «размывание» государственных ценных бумаг по большому кругу участников, в результате ухудшается состояние ликвидности на вторичном рынке. В случае проведения аукциона открытого типа DMO после завершения сбора заявок может предоставить ПД дополнительно время для подачи заявок6. Выплата комиссионного вознаграждения за подачу заявок, удовлетворенных по результатам аукциона. Так в Исландии центральный банк выплачивает комиссионное вознаграждение в размере 0,1% рыночной цены принятых заявок по ГЦБ со сроком погашения более трех лет. Для казначейских облигаций со сроком погашения менее трех лет объем комиссионного вознаграждения составляет 0,04% рыночной цены принятых заявок. В день расчетов комиссионное вознаграждение вычитается из платы ПД за купленные ценные бумаги. В Швеции выплата комиссионных распределяется среди всех ПД пропорционально их участию в течение года на первичном и вторичном рынках. Помимо базового вознаграждения (600 тыс. швед. крон), выплачиваемого каждому ПД, который удовлетворяет минимальным требованиям активности на первичном и вторичном рынках, дополнительно распределяется 4 млн. швед. крон среди ПД пропорционально их участию в первичных аукционах, в операциях по обмену ценных бумаг и их выкупу. Кроме того, 6 млн. швед. крон распределяется среди ПД пропорционально их доле в общем объеме торгов на вторичном клиентском рынке7 за год. Для участников аукциона эксклюзивное право подачи неконкурентных заявок может содержать значительную выгоду при определенных рыночных условиях. Если рыночная цена соответствующих ценных бумаг возросла с момента проведения аукциона, то участники получают безрисковую прибыль: одновременно покупают эти бумаги по фиксированной цене на вторичном круге размещения и тут же продают их. Такой механизм идентичен инструменту «опцион кол» - DMO предоставляет участникам право купить ценные бумаги по фиксированной цене через определенный срок после проведения аукциона. Этот период может варьироваться от несколько часов до нескольких дней. Длина периода, вероятно, зависит от характеристик вторичного рынка, в частности, от волатильности цен. В странах с большей волатильностью срок подачи заявок должен быть меньшим, чем в странах с сильными колебаниями цен. Тем не менее страны могут не следовать этому правилу в том случае, если с параметрами этой привилегии соотносится объем требований к ПД. После проведения аукциона в зарубежных странах сроки подачи ПД неконкурентных заявок различны [3]. Период подачи ПД неконкретных заявок в различных странах

Цена, по которой ПД подают неконкурентные заявки, является, в случае «американского» способа проведения аукциона, средней или средневзвешенной, а в случае «голландского» способа - минимальной ценой, принятой на аукционе9. Распределение предлагаемого объема на вторичном круге аукциона в большинстве стран зависит от степени участия дилеров как в первичных размещениях, так и на вторичных торгах. Некоторые страны в методике распределения акцентируют внимание на успешности участия дилеров в первичных размещениях, тогда как для других стран более важна ликвидность на вторичном рынке. Так, в Австрии после проведения аукциона участникам предлагается 15% размещенного объема. Две трети этого объема распределяются между дилерами в пропорции их участия в двух предшествующих аукционах. Оставшаяся часть размещается поровну среди пяти дилеров с наибольшим вкладом в ликвидность вторичного рынка (пять лучших дилеров в таблице рэнкинга). Привилегии на вторичном рынкеЦелью предоставления ПД эксклюзивного доступа к механизму кредитования государственными облигациями является компенсация рисков, вытекающих из самого характера деятельности ПД. В случае, когда маркетмейкер выставляет твердые цены и обязан продать бумаги, которых у него нет в портфеле, он может занять ценные бумаги у регулятора [4]. Эта привилегия предоставляется в большинстве стран. Например, в Норвегии правительство обладает собственным портфелем всех государственных ценных бумаг, которым управляет центральный банк. Максимальный объем, приходящийся на каждую бумагу, в 2014 г. составлял 8 млрд. норв. крон. ПД могут занять ценные бумаги на срок до пяти дней по рыночным ценам. Форвардная цена обратной сделки рассчитывается как ключевая ставка Банка Норвегии за вычетом 5 баз. п. В Исландии срок кредитования ценными бумагами предусматривает не более 28-ми дней. ПД в качестве обеспечения обязаны предоставить долговые ценные бумаги, выпущенные правительством, фондом жилищного финансирования, наличность (по решению Банка Исландии) или любое другое обеспечение по усмотрению Банка Исландии. Ставка дисконтирования по вносимым ценным бумагам в обеспечение различается в зависимости от срока погашения: для ценных бумаг с оставшимся до погашения сроком менее года - 2%, со сроком от одного до пяти лет - 5%, более 5 лет - 7%. Доход Банка Исландии от операций кредитования составляет 0,2% годовых: ставка по кредиту ценными бумагами рассчитывается как ключевая ставка Банка Исландии плюс 0,1%, а выплачиваемая ставка по вносимым в обеспечение бумагам - ключевая ставка минус 0,1%. В целом эта привилегия способствует стабильному выполнению ПД своих обязательств на вторичном рынке, однако она не может покрыть всех рисков в случае резкого нарастания кризисных событий в силу ограниченности объемов, которые может предоставить DMO, и сроков кредитования. Предоставление эксклюзивного права стриппирования и реконституции государственных ценных бумаг позволяет дилерам решать задачи по оптимизации инвестиционного портфеля, а также создавать инвестиционные продукты с определенным денежным потоком для своих клиентов. Эксклюзивное право участвовать в операциях по обмену государственных ценных бумаг и операциях выкупа выгодно для ПД в силу того, что выкуп ценных бумаг с рынка часто проводится с премией относительно рыночных цен [5]. Система оценки активности ПД на первичном и вторичном рынкахОна предназначена для существенного воздействия на рыночное поведение ПД. Оценка может включать как количественный, так и качественный критерии [6]. Отсутствие этих критериев или несоответствие им может привести ПД к утрате своего статуса. Таким образом, несмотря на формальное отсутствие в соглашениях определенных требований к ПД, они могут быть включены в систему оценки деятельности ПД, что обязывает ПД соответствовать этим требованиям. Кроме того, система оценки может быть построена таким образом, что преимущества статуса ПД - участие в неконкурентных аукционах - могут прямо зависеть от деятельности как на первичном, так и на вторичном рынках. В Словакии, несмотря на отсутствие в соглашении с ПД обязательств по покупке ГЦБ на первичных размещениях и поддержании определенного объема торгов на вторичном рынке, в системе оценки присутствуют жесткие критерии, невыполнение которых приводит к расторжению соглашения. Так, доля выкупа ГЦБ на первичных размещениях каждым ПД за определенный период времени10 должна составлять не менее 3%. Также проводится относительное стандартизированное сравнение ПД по параметрам доли в объемах торгов на вторичном рынке в разрезе междилерских и клиентских сделок, среднего спрэда, среднего времени поддержания двусторонних котировок в торговой системе. Такие критерии оценки направлены на активизацию деятельности ПД на первичном и вторичном рынках, что способствует росту конкуренции между ними. В Ирландии в соглашении относительно обязательств ПД на вторичном рынке не предусмотрены максимальные величины спрэда, однако DMO уделяет этому показателю особое внимание и рассматривает его в качестве ключевого компонента оценки вклада ПД в обеспечение ликвидности вторичного рынка. Выделение основных «моделей» первичного дилерстваАнализ опыта регулирования деятельности первичных дилеров рынка ГЦБ в различных странах позволяет выделить три основные национальные «модели» первичного дилерства. Ключевой критерий различения «моделей» - выбор регулятором сегмента рынка, выступающего в качестве главного объекта поддержки: первичный рынок, вторичный рынок, или оба этих сегмента одновременно. Признаками, позволяющими отнести национальную систему регулирования рынка ГЦБ к той или иной «модели», являются следующие требования национального регулятора к ПД:

Судя по результатам проведенного нами анализа, «тяготение» страны к той или иной «модели» первичного дилерства тесно связано с национальными особенностями сферы государственных финансов (табл. 3). Таблица 3 Наиболее распространенные «модели» первичного дилерства на рынке государственных ценных бумаг

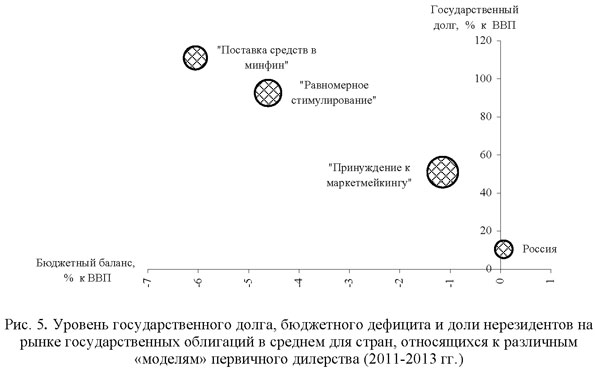

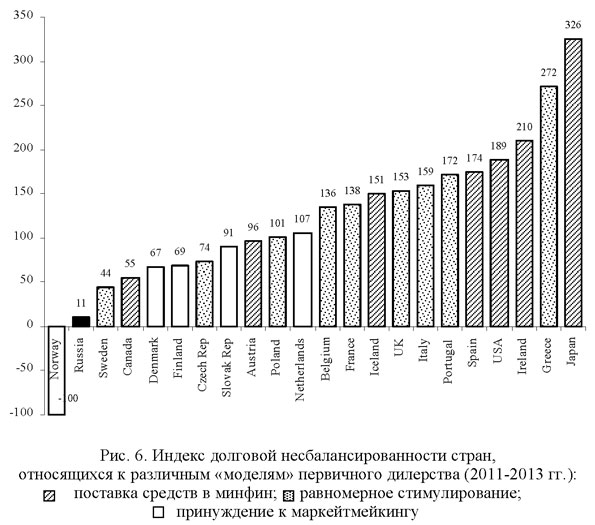

Первая «модель» - «поставка средств в минфин» - часто применяется странами, имеющими высокий объем государственного долга и значительный бюджетный дефицит (рис. 5, 6). Для того, чтобы покрывать бюджетный дефицит и рефинансировать накопленный долг, требуется система, позволяющая поддерживать устойчиво высокий спрос на аукционах по размещению государственных ценных бумаг. Ключевыми элементами такой системы являются жесткие обязательства ПД на первичном рынке: участие в каждом аукционе по размещению ГЦБ; выставление заявок объемом не менее определенной доли от размещаемого объема государственных ценных бумаг (табл. 4).

Рис. 5. Бюджетный баланс расширенного правительства: «-» — бюджетный дефицит, «+» — бюджетный профицит. Диаметр окружности соответствует средней доле нерезидентов на рынке государственных облигаций. При столь жестких требованиях к участию на первичном рынке у ПД должен быть сильный стимул, компенсирующий им принимаемые на себя риски. Ключевым стимулом является эксклюзивное право подачи неконкурентных заявок на втором этапе аукциона. Для усиления этого стимула национальные регуляторы часто прибегают к установлению взаимосвязи между распределением неконкурентных заявок и активностью дилеров в конкурентном первичном размещении.

Рис. 6. Индекс долговой несбалансированности = отношение государственного долга к ВВП - 10 х отношение баланса бюджета расширенного правительства к ВВП. Источник: расчеты авторов, Мировой банк, МВФ. Жесткая привязка ПД к присутствию на первичном рынке, как правило, не позволяет регулятору выставлять столь же жесткие требования к параметрам их операций на вторичном рынке (таких, например, как минимальный объем оборотов). Впрочем, этого и не требуется. Следствием принуждения ПД к выкупу большей части размещаемого объема ГЦБ является высокая активность дилеров на вторичном рынке: чтобы «разгрузить» свой баланс, им необходимо распродавать ранее выкупленные бумаги конечным инвесторам. Таблица 4 Параметры операций ПД на рынке ГЦБ в странах, относящихся к первой «модели» первичного дилерства*

* Рассчитано на основе соглашения DMO с ПД. ** Учитывается количество дилеров по долгосрочным ГЦБ в случае разбиения дилеров на группы в зависимости от срока до погашения.

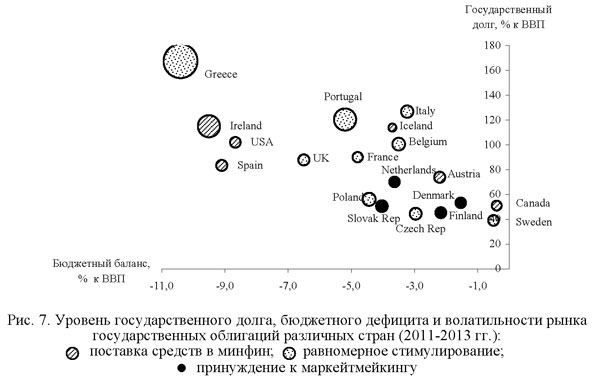

*** При условии подходящих цен заявок для эмитента. **** Рассчитано как объем обязательный к покупке ПД (500 млн. исл. крон) к объему предложения на состоявшихся аукционах долгосрочных ГЦБ в среднем с 11.10. 2013 г. по 11.07.2014 г. Описанная «модель» первичного дилерства применяется в Австрии, Ирландии, Исландии, Испании, Канаде, США, Японии. Для стран, реализующих вторую «модель» - «равномерное стимулирование» - характерен более низкий уровень бюджетного дефицита, чем для стран, тяготеющих к «модели» «поставка средств в минфин»11. Тем не менее величина государственного долга в странах, реализующих вторую «модель», достаточно высока, а их рынки ГЦБ могут быть весьма волатильными из-за значимой спекулятивной компоненты в спросе (рис. 7). Поскольку потребность в привлечении средств на рынке ГЦБ у стран, использующих данную «модель», несколько ниже, чем у стран, использующих первую «модель», то условия участия ПД в первичных размещениях не столь жесткие (требование минимального уровня участия в первичных размещениях в течение определенного периода времени, а не на каждом аукционе). Это обстоятельство позволяет ужесточить требования к участию ПД на вторичном рынке (поддержание каждым ПД минимальной доли оборота рынка). Последнее адекватно задаче снижения волатильности цен вторичного рынка.

Рис. 7. Бюджетный баланс расширенного правительства: «+» — бюджетный профицит, «-» — бюджетный дефицит.

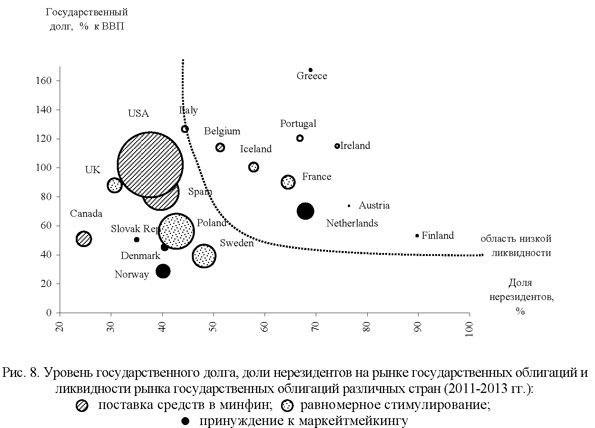

Диаметр окружности соответствует волатильности доходности рынка. Волатильность рассчитывается как стандартное отклонение среднемесячной доходности по долгосрочным облигациям. К странам, применяющим такую «модель», относятся: Бельгия, Великобритания, Греция, Италия, Португалия, Польша, Франция, Чехия, Швеция. Страны, реализующие третью «модель» - «принуждение к маркетмейкингу» - имеют низкий относительно ВВП уровень государственного долга и относительно сбалансированный (в некоторых случаях - даже профицитный) бюджет. Однако «обратной стороной» сбалансированности государственных финансов являются во-первых, невысокая ликвидность рынка ГЦБ (малый объем первичных размещений не способствует поддержанию оборотов рынка), во-вторых, «выкупленность» рынка нерезидентами (величина государственного долга небольшая, при этом иностранные инвесторы считают уровень кредитных рисков низким (рис. 8)12.

Рис. 8. Диаметр окружности соответствует ликвидности рынка государственных облигаций..

Ликвидность рассчитывается как отношение оборота вторичного рынка к объёму долга , по государственным облигациям, деноминированным в национальной валюте. Источник: расчеты авторов по данным: Мировой банк, МВФ, DMO. Низкая ликвидность вторичного рынка требует от регуляторов концентрации на стимулировании активности ПД именно на данном сегменте. Инструментами стимулирования становятся жесткие требования к объему выставляемых ПД на вторичном рынке ГЦБ заявок на покупку-продажу, к максимальной ширине спрэдов и к минимальному периоду времени котирования ценных бумаг. При этом данная «модель» характеризуется отсутствием конкретных требований к участию ПД в первичных размещениях государственных облигаций. В большинстве стран, относящихся к данной «модели», отсутствует право подачи ПД неконкурентных заявок. Слабая регламентация деятельности ПД на первичном рынке данных стран вполне оправданна: из-за небольшого объема первичных размещений проблем со спросом, как правило, не возникает. При этом сами ПД имеют достаточные стимулы к участию в первичных размещениях, поскольку в этом случае они смогут сформировать запас государственных облигаций различных видов, необходимый им для выполнения своих обязательств на вторичном рынке. К странам, реализующим данную «модель», относятся: Дания, Нидерланды, Норвегия, Словакия, Финляндия. Оценка влияния выбора «модели» первичного дилерства на ликвидность и ценовую устойчивость рынков государственных облигацийНами было проведено оценивание влияния специфики системы государственных финансов страны на параметры рынка государственных облигаций - его ликвидность и во-латильность. Показатель ликвидности рассчитывался как отношение годового оборота рынка к объему долга, показатель волатильности - как стандартное отклонение индикаторов доходности на основе помесячных данных. Оценивание проводилось путем построения панельных регрессий на погодовых данных по 22-м странам. Проверялось влияние на ликвидность и волатильность рынка фундаментальных показателей, характеризующих его состояние - отношения государственного долга к ВВП, отношения бюджетного сальдо к ВВП, доли нерезидентов на рынке гособлигаций, а также значимость принадлежности страны к одной из «моделей» первичного дилерства13. Наряду с перечисленными объясняющими переменными в эконометрические модели включена дамми-переменная, «отвечающая» за специфику развития после глобального кризиса 2008 г. При построении эконометрической модели ликвидности рынка (табл. 5, 6) в итоговой выборке использованы данные за 2004-2013 гг. Общее число наблюдений составило 104 (менее 50% первоначальной выборки). Таблица 5 Описательные статистики переменных уравнения ликвидности в 2004-2013 гг.*

* Расчеты авторов по данным Мирового банка, МВФ, DMO. Таблица 6 Коэффициенты корреляции переменных уравнения ликвидности в 2004-2013 гг.*

* Расчеты И. Ипатовой. При построении эконометрической модели волатильности рынка в выборку вошло значительно большее число наблюдений (табл. 7 и 8). Таблица 7 Описательные статистики переменных уравнения волатильности в 2000-2013 гг.*

* Расчеты авторов по данным Мирового банка, МВФ, DMO. Таблица 8 Коэффициенты корреляции переменных уравнения волатильности в 2000-2013 гг.*

* Расчеты И. Ипатовой. Были оценены сквозные регрессии, включающие разное сочетание объясняющих переменных (табл. 9, 10)14. В качестве эконометрической модели, наилучшим образом объясняющей уровни ликвидности и волатильности признана модель 3, включающая в качестве объясняющих переменных фундаментальные показатели рынка гособлигаций, а также дамми-переменную принадлежности страны к модели 1. Таблица 9 Результаты оценивания моделей показателя ликвидности в 2004-2013 гг.*

* Расчеты И. Ипатовой. Звездочками в таблице (*, **, ***) обозначена значимость на 10, 5, 1-процентном уровнях соответственно. В скобках приведены стандартные ошибки. Таблица 10 Результаты оценивания моделей показателя волатильности в 2000-2013 гг.*

* Расчеты И. Ипатовой.

Звездочками в таблице (*, **, ***) обозначена значимость на 10, 5, 1-процентном уровнях, соответственно. В скобках приведены стандартные ошибки. Моделирование позволило выявить основные закономерности, определяющие ликвидность национального рынка ГЦБ:

Что касается волатильности рынка, то при прочих равных условиях:

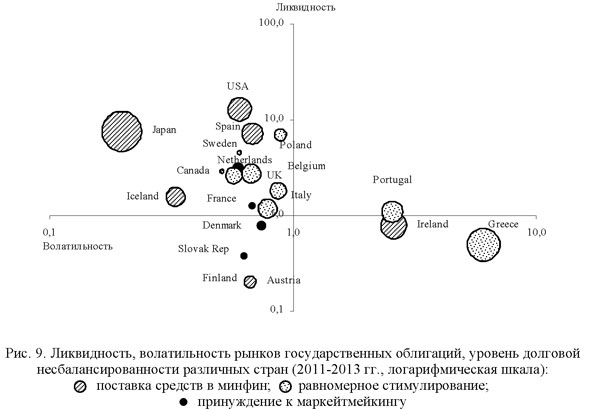

Кроме того, эконометрическое моделирование показало, что страны, относящиеся к первой «модели» («поставка средств в минфин»), при прочих равных условиях имеют лучшие показатели ликвидности и волатильности (рис. 9). Данное обстоятельство позволяет рекомендовать эту «модель», как высокоэффективную для стран с высоким уровнем госдолга. Страны, имеющие высокий уровень госдолга (больше 80% ВВП) и при этом относящиеся к типу «равномерное стимулирование» (Италия, Греция, Великобритания, Бельгия), имеют худшие показатели, чем это предсказывается эконометрической моделью, не учитывающей тип регулирования первичного дилерства. Однако для стран с умеренным уровнем госдолга (Швеция, Польша) реализация типа «равномерное стимулирование» может быть оценена, как относительно эффективная.

Диаметр окружности соответствует индексу долговой несбалансированности страны.

Ликвидность рассчитывается как отношение оборота вторичного рынка к объёму долга, по государственным облигациям, деноминированным в национальной валюте.

Волатильность рассчитывается как стандартное отклонение среднемесячной доходности по долгосрочным облигациям. Источник: Расчеты авторов по данным Мирового банка, МВФ, DMO. Страны, относящиеся к типу регулирования «принуждение к маркетмейкингу», имеют показатели ликвидности и волатильности, колеблющиеся вокруг величин, предсказываемых эконометрическими моделями, не учитывающими тип регулирования. Так, например, Норвегия, Нидерланды и Финляндия имеют более высокий уровень ликвидности, а Словения, Словакия и Дания - более низкий, чем предсказывают такие модели. Что касается волатильности, то она у всех стран группы низка (среднее стандартное отклонение среднемесячной доходности по долгосрочным облигациям составляет -0,68 по сравнению со среднем по выборке 1,07). Однако это объясняется высоким уровнем долговой сбалансированности данных стран и в целом соответствует модельным значениям. Это позволяет считать данный тип регулирования умеренно-эффективным. Опыт функционирования института первичного дилерства в России в 1996-1998 гг.Первый опыт применения первичного дилерства на российском рынке ГЦБ относится к 1996 г. К концу 1996 г. функции первичных дилеров выполняли 42-е финансовые организации. Они не обладали эксклюзивным правом подачи заявок на аукционах по первичному размещению - вместе с ними участие принимали обычные дилеры (около 270-ти организаций на конец 1996 г.). Российские ПД были обязаны подавать заявки на каждом аукционе на размещение государственных краткосрочных облигаций и облигаций федерального займа с переменным купонным доходом общим объемом не менее 1% номинального объема выпуска. Кроме того, каждый ПД был обязан купить на аукционах в течение срока действия договора не менее 1% общего количества проданных на этих аукционах государственных облигаций. Остальные дилеры не имели никаких обязательств в отношении участия в аукционах. На вторичном рынке ПД предоставлялось эксклюзивное право подачи лимитированных заявок с сохранением в котировках в торговой системе. Остальные участники могли совершать сделки только по встречной (рыночной) цене. Монополизация вторичного рынка в руках ПД приносила им значительные выгоды, повышая привлекательность статуса ПД. В то же время от ПД на вторичном рынке требовалось поддержание определенной ширины спрэда, а также выставление заявок минимальным объемом 5 тыс. шт. Другое преимущество ПД заключалось в эксклюзивном доступе к операциям РЕПО с Банком России на ежедневной аукционной основе, а также в возможности привлечь от регулятора однодневный кредит без обеспечения. Для остальных участников-дилеров доступным способом привлечения средства от Банка России оставалось только ломбардное кредитование. Характер регулирования ПД в период 1996-1998 г. в целом соответствовал «модели» «поставка средств в минфин». Такая структура регулирования была адекватна условиям, в которых функционировал российский рынок ГЦБ в данный период -высокий уровень государственного долга и бюджетного дефицита. Это было одним из факторов, позволявших поддерживать высокую ликвидность рынка. В то же время такая конструкция не была способной защитить рынок от исключительно высокой волатильности, обусловленной кризисным состоянием российской экономики. Использование института первичного дилерства в современных условиях. Судя по специфике функционирования отечественного рынка государственных облигаций, введение института первичного дилерства может оказать на него значимое позитивное влияние. В настоящее время он функционирует, как рынок лимитированных заявок. Такие рынки обладают слабой сопротивляемостью сильным шокам - в момент их возникновения спрос резко сокращается, рынок теряет ликвидность [7]. Кроме того, на российском рынке примерно половина покупок осуществляется в режиме переговорных сделок (участники подают адресные заявки, не попадающие на рынок). Это снижает репрезентативность рыночных индикаторов доходности. Присутствие на рынке маркетмейкеров, гарантирующих определенный уровень ликвидности и непрерывно поддерживающих двусторонние котировки, способно существенно изменить ситуацию. Поскольку Россия относится к странам с низким уровнем государственного долга, относительно сбалансированным бюджетом, и страдающим от нехватки ликвидности вторичного рынка, то к ней наиболее близка группа стран, реализующих третью «модель» первичного дилерства - «принуждение к маркетмейкингу». Требования к ПД относительно вторичного рынка в российских условиях должны включать, во-первых, поддержание твердых двусторонних котировок по всем государственным ценным бумагам, обращающимся на Московской бирже на протяжении всего времени проведения торгов. Во-вторых, ширина выставляемого ПД спрэда не должна превышать установленной в договоре с ПД определенной величины, которая может различаться в зависимости от оставшегося срока до погашения ценной бумаги. В-третьих, ПД обязаны выставлять заявки с определенным минимальным объемом, который также может варьироваться относительно оставшегося до погашения срока. Включение формального требования поддержания ПД определенной минимальной доли общего объема торгов на вторичном рынке не считается эффективным, так как может привести к искажению механизма ценообразования в условиях наличия единственной площадки для торговли ГЦБ. В договоре первичного дилера необходимо предусмотреть возможность смягчения требований в условиях возникновения негативных рыночных событий, учитывая частые периоды повышенной волатильности на российском рынке государственного долга (2005, 2008-2009, 2012, 2014-2015 гг.). При этом такое смягчение не должно предусматривать полной отмены требований к маркетмейкерам на вторичном рынке, так как это противоречит их основному назначению - содействию повышенной устойчивости рынка. В качестве «образца» может быть использована практика регулирования деятельности ПД в Норвегии15. Система оценивания ПД может оказывать значительное воздействие на активность маркетмейкера, стимулируя к ответственному выполнению функций. В качестве оцениваемых параметров деятельности ПД на первичном рынке могут быть предложены:

На вторичном рынке при оценке деятельности ПД особое внимание следует уделять ширине спрэда котировок и периоду котирования ценных бумаг в торговой системе. Это позволит минимизировать риск олигопольного поведения ПД. Относительно жесткие требования к деятельности ПД на вторичном рынке должны «уравновешиваться» соответствующими привилегиями. Исходя из специфики российских условий, может быть предложено следующее «меню» привилегий (табл. 11), включающих эксклюзивное право:

Таблица 11 Основные параметры рекомендуемой для России «модели» первичного дилерства

В российских условиях эксклюзивное право ПД участвовать в аукционах второго круга с подачей неконкурентных заявок представляется неэффективным (в силу низкой потребности Минфина России в дополнительном привлечении средств после проведения основного аукциона). Кроме того, предоставление такого права в мировой практике увязывается с обязательной покупкой минимальной доли размещаемых облигаций. Последнее плохо совмещается с конструкцией предлагаемой «модели» первичного дилерства. 1 Исследование осуществлено в рамках Программы фундаментальных исследований НИУ ВШЭ в 2016 г. 2 Рис. 1 рассчитан Е. Пенухиной (ЦМАКП) по данным CBonds, информационного агентства, специализирующегося в сфере финансовых рынков. Рис. 2 — по CBonds. 3 Рассчитан А. Дешко по данным национальных органов управления, ответственных за управление госдолгом (DMO). 4 Наименование этих документов различно между странами. В основном это «Соглашение с первичными дилерами» — «Primary Dealer Agreement» (далее — соглашение). 5 На текущий момент это электронные платформы HDAT, EuroMTS, BrokerTec и другие платформы компаний BGC и ICAP. 6 Так, в Испании ПД обладают эксклюзивным правом в течение 30 мин. после завершения сбора заявок на аукционе выставить собственные заявки. 7 Объем торгов на междилерском рынке не учитывается. 8 Составлено А. Дешко на основе анализа соглашений между DMO и ПД. По Бельгии в 3-й день: обычные неконкурентные заявки выставляются ПД, которые удовлнтворяют минимальным требованиям на первичном и вторичном рынках; в 7-й день специальные неконкурентные заявки: выставляются ПД, которые показали наибольшую активность на первичных и вторичных рынках за определенный период времени. 9 «Американский» способ проведения аукциона предполагает, что заявки участников ранжируются по уровню предложенной цены покупки бумаг в порядке убывания, а затем удовлетворяются в том же порядке, начиная с максимальной предложенной цены до полного исчерпания выставленного на продажу объема бумаг. В случае «голландского» способа все заявки удовлетворяются по цене отсечения — минимальной цене, которую предлагают участники, попавшие в число победителей. 10 Период времени устанавливается на официальных встречах DMO c ПД. 11 Иногда умеренный уровень бюджетного дефицита является следствием вынужденной политики бюджетной консолидации, проводя щейся данными странами после потрясений на рынках государственных облигаций. 12 Дополнительным фактором, способствующим доминированию иностранных инвесторов на рынках облигаций данных стран, является то обстоятельство, что в данную группу входят небольшие и открытые экономики. 13 Номера групп соответствуют номерам «моделей» первичного дилерства. При этом в отдельную подгруппу выделены Чехия, Италия и Польша как страны, обладающие спецификой регулирования в рамках третьей модели. 14 Также были оценены панельные регрессии с фиксированными и случайными индивидуальными эффектами, но по результатам тестов было принято решение использовать оценки сквозной регрессии. 15 Норвежским маркетмейкерам разрешается расширить максимально допустимый спрэд не более чем в 3 раза за 10 минут до и в течение 5 минут после опубликования важной рыночной информации, выход которой заранее был известен участникам рынка. В случаях возникновения кризисных событий на рынке маркетмейкеры также имеют право расширить спрэд не более чем в три раза на протяжении 24 часов. Однако они должны незамедлительно уведомить об этом центральный банк Норвегии и привести доказательства обоснованности такого решения. В особых случаях Банк Норвегии по согласованию с ПД может установить иные минимальные объемы заявок и/или максимальные величины спрэда. Тем не менее, во всех трех случаях с маркетмейкеров не предусмотрено снятие обязательства по поддержанию двусторонних котировок ГЦБ в торговой системе. 16 Примеры таких рынков см. [8]. Литература1. Arnone M, Iden G. Primary Dealers in Government Securities: Policy Issues and Selected Countries Experience // IMF Working Paper. March 2003. № 45. С. 20. 2. Bloomestein (2009). New Challenges in the Use of Government Debt Issuance Procedures, Techniques and Policies in OECD Markets. OECD Vol. 2009/1. С. 8-9. 3. World Bank (2009). Non-Competitive Subscription Practices in Primary Dealer Systems. The Gemloc Peer Group Survey Analysis. С. 4. 4. World Bank (2011). Securities Lending. The Gemloc Peer Group Survey Analysis. С. 6. 5. OECD (2012). Buyback and Exchange Operations: Policies, Procedures and Practices among OECD Public Debt Managers // Working Papers on Sovereign Borrowing and Public Debt Management. 2012. № 5. С. 12. 6. AFME (2015). European Primary Dealers Handbook. 7. Алехин Б.И. Новый рынок для государственного долга //Рынок Ценных Бумаг. 2006. № 25. С. 12. 8. AFME (2011). European Bond Price Discovery & Market Data Guide.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию