Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Современная денежная теория (ММТ): новая парадигма или набор рекомендаций для макроэкономической политики? |

|

В.О. Грищенко Глобальный пандемический шок 2020 года, приведший к резкому торможению экономической активности и последующему погружению большинства стран в полномасштабную рецессию, вынес на повестку дня вопрос о том, какие меры макроэкономической политики следует использовать в сложившихся обстоятельствах. Вызванный локдауном обвал как совокупного предложения, так и совокупного спроса заставил центральные банки и правительства по всему миру провести переоценку всего арсенала стандартных и нестандартных антикризисных инструментов, испытанных в ходе предыдущего мирового кризиса (2007-2009 годов). Блокирование тяжелейших экономических и социальных последствий пандемии потребовало задействования всех возможных рычагов для поддержки сектора здравоохранения, пострадавших граждан и компаний в огромном количестве сфер экономики. На первый план вышли меры бюджетной экспансии, позволившие смягчить масштабы шока в реальном секторе, напрямую компенсировать стремительное сжатие доходов населения и бизнеса. По состоянию на декабрь 2020 года общий размер фискальной поддержки в мировой экономике составил 13,8 трлн долл. (около 16% глобального ВВП в 2020 году)1. Конкретные параметры и структура стимулирующих пакетов различаются в страновом разрезе, но можно утверждать, что во многих экономиках размер бюджетного ответа на коронакризис на порядок превысил величину дискреционных мер периода Великой рецессии десятилетней давности. К примеру, в США масштаб бюджетного стимула составил 19% ВВП (около 4 трлн долл.), что в пять раз превышает размер антикризисного плана 2009 года. Массивная фискальная экспансия как минимум временно отодвинула на второй план вопросы о том, как и когда правительства будут оплачивать такой «аттракцион бюджетной щедрости». Более того, фискальное стимулирование уже рассматривается не только в привычном узком контексте краткосрочной стабилизации. Так, в последнем мониторинге налогово-бюджетной политики МВФ целая глава посвящена обоснованию желательности долгосрочного поддержания бюджетных расходов на повышенном уровне. Подчеркивается критическая роль государственных инвестиций, которые преподнесены как инструмент обеспечения структурной трансформации в различных отраслях и повышения совокупной факторной производительности. В частности, отмечаются потенциально высокие мультипликативные эффекты от бюджетного инвестирования в исследования и разработки, новые технологии «зеленой» экономики, развитие сектора здравоохранения, расширение транспортной и цифровой инфраструктуры2. Вероятно, инструментарий фискальной политики постепенно меняет свой статус, выходя из разряда экстренных мер антициклического характера, используемых только в сложных кризисных ситуациях, и превращаясь в фактор системного стимулирования экономического развития на более долгосрочных временных горизонтах. Для бюджетных властей во многих странах потенциальный выигрыш от устойчиво экспансионистской политики в текущих условиях доминирует над опасениями увеличения дефицитного финансирования и долговой нагрузки, которыми она будет сопровождаться. Сложившаяся ситуация во многом иллюстрирует один из основных постулатов современной денежной теории (Modern Monetary Theory, ММТ) о том, что дефицит бюджета не может априори рассматриваться как негативное явление. Технически это всего лишь оборотная сторона увеличения чистых финансовых сбережений частного сектора экономики. Ключевой чертой ММТ является сочетание особой теории суверенной валюты, являющейся симбиозом государственной (хартальной) и кредитной теорий денег [Bell, 2001], и концепции функциональных финансов [Lerner, 1943]. Эта комбинация позволяет отделять сторонников ММТ («неохарталистов») от исследователей из смежных гетеродоксных направлений [Lavoie, 2013]. Объектом анализа ММТ выступает монетарно суверенное государство, которое имеет неограниченные возможности использования национальной валюты для осуществления расходов или погашения задолженности в национальной валюте и не является аналогом домохозяйства с точки зрения необходимости балансирования своего бюджета. Техническое отсутствие финансовых ограничений (риска дефолта) создает коридор возможностей для использования бюджетных ресурсов с целью управления спросом и достижения полной занятости в экономике3. С точки зрения ММТ налоги не являются средством финансирования расходов. Напротив, осуществление расходов является необходимым условием последующего получения государством налоговых поступлений4. Единственным существенным ограничителем для активного влияния правительства на выпуск, занятость и доходы через бюджетные рычаги служат лишь реальные производственные возможности. Несмотря на то что среди широкой публики ММТ получила известность недавно, в действительности ее сложно назвать новой. Она зародилась уже больше двух десятилетий назад, но долгое время была известна лишь в узких академических кругах и находилась вне актуальных макроэкономических дискуссий, охватывающих представителей мейнстрима и крупных политических игроков. В 2019 году был выпущен первый учебник по макроэкономике, целиком построенный на принципах ММТ [Mitchell et al., 2019], а повышение внимания к ММТ в научной среде уже было отмечено введением двух новых специализированных кодов в классификации JEL — B52 и E125. Великий локдаун 2020 года еще больше усилил интерес к ММТ, которая стремительно ворвалась в публичную повестку в последние несколько лет. События этого года неизбежно приведут к новому витку полемики о пересмотре многих конвенциональных представлений о границах стимулирующей политики, иерархии целей и инструментов макроэкономического регулирования, сформированных в недрах нового неоклассического синтеза. Само зарождение такой полемики стало возможным во многом благодаря ММТ. Дуализм ММТ: от описания реальности к макроэкономическим рекомендациямММТ как научно-исследовательская программаПри попытке дать краткое описание ключевых идей современной денежной теории первой проблемой является размытость самого термина. Действительно, ММТ можно охарактеризовать как самостоятельное направление (школу) экономической мысли, как группу ученых-единомышленников с некоторым общим видением задач макроэкономической политики или просто как политическую кампанию без уникального теоретического фундамента. Впрочем, макроэкономика мейнстрима также состоит из множества элементов, теорий и отдельных моделей различной степени связности. Известный методолог Имре Лакатош считал, что подходящим объектом для научных оценок являются не отдельные теории, а кластеры более или менее взаимосвязанных теорий — научноисследовательские программы (НИП) [Лакатос, 2008. С. 359-369]. ММТ можно считать НИП в том смысле, что она объединяет «под одной крышей» несколько теорий, входящих также в посткейнсианскую НИП (самый яркий пример — кредитная теория денег). ММТ не сводится к политическим рекомендациям или простому описанию реальности с помощью набора бухгалтерских проводок. Она содержит ряд принципов разной степени универсальности, формирующих, если следовать методологии Лакатоша, «твердое ядро» НИП и «защитный пояс» вспомогательных гипотез ad hoc. К первой группе можно отнести, в частности, аксиоматические представления о «реалистичном» (неоптимизирующем) поведении людей, врожденной нестабильности капиталистической экономики, «беневолентном»6 правительстве. Ко второй — в частности, тезисы об эндогенности денежной массы, отсутствии эффекта вытеснения частных инвестиций госрасходами (crowding out), пренебрежимо малом эффекте переноса колебаний валютного курса на цены (exchange rate pass-through, ERPT), слабой чувствительности инвестиций к изменению процентных ставок. Многие НИП способны корректно описать тот или иной аспект действительности. Однако из этого не следует, что они позволяют разработать оптимальную политику7. На наш взгляд, острота споров вокруг ММТ в последнее время во многом вызвана тем, что представляющие «сторону обвинения» не отделяют позитивный (описательный) аспект ММТ от нормативного (политических рекомендаций). Рассматривая ниже эти аспекты по отдельности, мы попробуем оценить успехи ММТ, соответственно, в двух дискуссиях: о функционировании фиатных денежных систем и об оптимальной экономической политике. Если в первой сторонники ММТ смогли найти ряд убедительных доводов — за счет знания практических нюансов и опоры на балансовые методы анализа, то вторая пока не вышла за рамки старых обсуждений преимуществ и недостатков политики laissez faire. ММТ: позитивный анализММТ утверждает, что в современных фиатных денежных системах банковские кредиты «создают депозиты». Этот процесс никак не ограничен, вопреки мейнстримной «теории частичного резервирования», объемом банковских резервов или денежной базы. Это связано с тем, что банки, испытывающие нехватку резервов, всегда могут обратиться за ними к центральному банку — в противном случае начнут расти ставки на денежном рынке, которые центральный банк стремится контролировать. Способность же банков выдавать кредиты, по ММТ, ограничена спросом на кредит со стороны кредитоспособных заемщиков, а также капиталом банков. Часть депозитов в системе появляется как результат госрасхо-дов. Все депозиты могут быть обменены в соотношении 1:1 на наличную валюту, эмитируемую государственными органами (центральным банком или казначейством). Поэтому в современном мире депозиты (которые статистика считает деньгами8) одновременно являются и кредитными, и фиатными. Трактовка ММТ инфляционного процесса менее однозначна. Разумным выглядит определение инфляции как длительного процесса роста цен. В результате «инфляция по ММТ» не совпадает с динамикой индекса потребительских цен (ИПЦ), так как последний учитывает и краткосрочные ценовые колебания. Инфляция, согласно ММТ, может быть вызвана факторами как со стороны спроса, так и со стороны предложения. Подобная традиция доминировала в кейнсианской литературе 1960-1970-х годов [Nelson, 2005]. По ММТ, инфляция вызвана давлением со стороны спроса, то есть превышением спроса над производственными возможностями экономики, в тех редких случаях, когда экономика достигла полной занятости — ситуации, когда нет вынужденной безработицы9. Для прочих ситуаций инфляция интерпретируется как результат конфликта между факторами производства за распределение дохода: фирмы стремятся сохранить прибыль, а работники требуют повысить номинальную зарплату. Поводом к «войне наценок» становятся шоки предложения. При этом полноценное сопротивление фирмам работники могут оказать только в условиях высокой загрузки мощностей и пользуясь поддержкой сильных профсоюзов. Получается, что необходимым условием высокой и неконтролируемой инфляции в конечном счете является полная занятость. ММТ в целом корректно описывает технические особенности функционирования современной фиатной денежной системы. Однако из этого не вытекает рекомендация MMT о необходимости стимулирующей политики. ММТ об оптимальной экономической политикеВажную роль при разработке рекомендаций в области экономической политики играет идеология. В ее основе лежат представления об «экономической справедливости». Между сторонниками ММТ существует редкое единодушие: подавляющее большинство отстаивают идеи левой части политического спектра — по духу они близки к кейнсианству британского Кембриджа и марксизму. Неожиданно и вне всякой связи с эндогенным созданием денег10 «выясняется», что капиталистическая экономика склонна существенно недоиспользовать ресурсы, иначе говоря, выпуск в ней «хронически ниже потенциального уровня»11. Это проявляется в сохраняющейся «вынужденной» безработице как результате нежелания фирм нанимать работников из-за сложностей со сбытом продукции: безработица оказывается выше, чем в «золотой век кейнсианства», то есть намного больше 2%. В целом инфляция считается менее опасной проблемой для общества, чем безработица12. Исходя из взглядов сторонников ММТ на функционирование экономики, а также из предпочтений, описанных выше, можно выделить три компонента «политики в духе ММТ» [Wray, 2020].

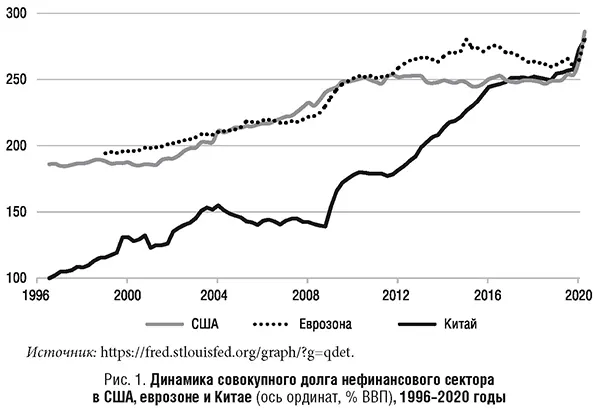

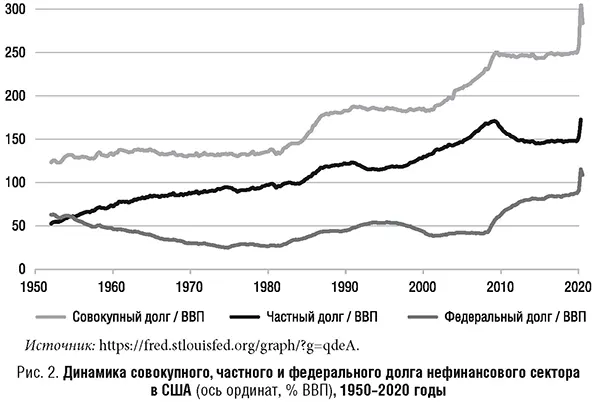

Согласно ММТ, государство должно использовать преимущественно инструменты фискальной политики — налоги и госрас-ходы13. Фискальные меры, по ММТ, действуют быстрее, чем изменение процентных ставок14. А поскольку принятие мер зависит от политической конъюнктуры, предпочтительны встроенные стабилизаторы. Сторонники ММТ призывают сократить объем дискреционных мер (discretionary policy), в рамках которых правительство решает, когда и какие инструменты применять, и расширить сферу политики по заранее разработанным правилам (rule-based policy). Это будет способствовать устранению «политических циклов», неопределенности относительно ожидаемых действий правительства и временных лагов, присущих дискреционной политике [Гребенников, 2019]. Программы гарантированной занятости (job guarantee, JG)15 в широком смысле относятся к классу автоматических фискальных стабилизаторов, основанных на бюджетных правилах. Они одновременно обеспечивают достижение потенциального уровня ВВП (как его понимает ММТ) и нивелируют инфляционную угрозу. В рамках таких программ безработные нанимаются госсектором на более низкую зарплату, что и устраняет проблему безработицы, и снимает инфляционное давление через механизм автоматической стабилизации — при ужесточении политики люди становятся не безработными, а просто перемещаются в госсектор и получают меньше. Вместо NAIRU16 основным показателем становится NAIBER17 («буферная занятость, не ускоряющая инфляцию»). Согласно ММТ, использование JG позволяет нивелировать инфляционный потенциал полной занятости. Гибкий курс расширяет пространство для оперативных действий и устраняет финансовые ограничения для государства. В то же время ММТ допускает управление курсом при возможном введении валютных ограничений. Таргетирование процентных ставок можно понимать двояко: (1) как управление центральным банком ставками денежного рынка с помощью инструментов денежно-кредитной политики, обеспечивающее воздействие на все остальные ставки в экономике (для достижения цели по инфляции), и (2) как поддержание ключевой ставки центрального банка на фиксированном низком уровне для стимулирования экономической активности и облегчения долгового бремени правительства. В целом рекомендации ММТ по макроэкономической политике вряд ли выходят за пределы левокейнсианского консенсуса в дискуссиях 1940-1970-х годов, перенесенного на современную фиатную почву. Есть ли случаи реализации полноценной «политики ММТ» на практике? Сторонники ММТ утверждают, что до настоящего времени таких прецедентов не было. Эпизоды высокой инфляции в странах Африки и Латинской Америки трактуются как результат избыточного стимулирования экономик, не обладающих реальным денежным суверенитетом, и в отдельных случаях — резкого сокращения производственного потенциала (Зимбабве начала 2000-х [Mitchell et al., 2019]). Программы предоставления безусловной помощи (США, 2007-2009 и 2020 годы), как считается, также не имеют отношения к ММТ, которая требует обеспечить всех желающих работой, а не «разбрасывать деньги с вертолета». В следующем разделе мы приведем некоторые примеры использования логики MMT в реалиях мировой экономики. ММТ для анализа прикладных проблемПри исследовании практических ситуаций представители ММТ используют метод секторальных балансов как одно из приложений методологии согласованной динамики запасов и потоков (stock-flow consistent approach), разработанной Уинном Годли [Lavoie, 2012]. Секторальные балансы связаны уравнением: S - I = G - T + X - M, где чистые сбережения частного сектора (S - I) равны сумме финансовых дефицитов государственного и внешнего секторов. Различие между ММТ и мейнстримом в трактовке этого выражения, производного от основных макроэкономических тождеств, заключается в следующем. Во-первых, в ММТ подчеркивается, что профицит бюджета при прочих равных приводит к дефициту частного сектора, что оборачивается ускоренным накоплением последним задолженности и заканчивается в конце концов финансовым кризисом. Если же частный сектор сберегает за счет профицита внешнего сектора, это не может быть справедливо в отношении всех стран и не продлится долго. Политика «разори соседа» (“beggar thy neighbor”) представляет собой игру с нулевой суммой. Во-вторых, сбережения являются не источником, а следствием инвестиций — здесь позиция ММТ совпадает с точкой зрения посткейнсианцев-горизонталистов. Это объясняется тем, что инвестиции всегда являются преднамеренным решением, а сбережения преимущественно происходят непреднамеренно (non-volitional) [Moore, 2006]. Новые инвестиции могут появиться за счет доступа к кредиту, при создании которого, как было отмечено ранее, банки не ограничены ни депозитами, ни необходимостью поддерживать нормативную величину обязательных резервов. В системе национальных счетов сбережения также являются лишь «бухгалтерским» результатом инвестиций, а чистые сбережения S - I, обобщая, — следствием дефицитных расходов других секторов экономики. По аналогии MMT показывает, как новый кредит автоматически становится новым депозитом, дефицит бюджета — новым сбережением негосударственного сектора независимо от выбора способа финансирования дефицита, а дефицит внешнего сектора как разница между экспортом и импортом приводит к накоплению резидентами активов в другой валюте. Динамика долга и секторальные потокиMMT утверждает, что существует фундаментальная разница между постоянными дефицитами частного и государственного секторов. Она заключается в том, что первые неустойчивы [Mitchell et al., 2019. P. 358]. Продолжительное время современные денежные системы и экономики развивались за счет накопления частного долга, что приводило к периодическим кризисам. В период с конца 1990-х годов многие страны столкнулись с естественным «потолком» частного долга и балансовой рецессией — ситуацией, когда частный сектор не может больше накапливать обязательства и вынужден сокращать долговую нагрузку [Koo, 2011]. Первым примером стала Япония, дальше глобальный финансовый кризис 2007-2009 годов затронул всю мировую экономику, а с «потолком» частного долга столкнулись США и страны еврозоны. Следующим мог быть Китай, но он оказался самым ММТ-«продвинутым» — легко пережил кризис 2007-2009 годов за счет активного кредитного стимулирования, а дальше избежал кризиса частного долга, постепенно увеличив фискальное стимулирование и дефицит бюджета. Совокупный долг нефинансового сектора, то есть частного небанковского и государственного, достиг значения более 250% ВВП в большинстве крупнейших экономик мира (США, еврозоне и Китае, рис. 1). Эмпирические данные за последние годы указывают на достижение плато на уровне выше 250% ВВП. Удивительно, что уровень совокупного долга совпадает в странах с принципиально различными структурой экономики, темпами роста и экономической политикой. Достигнутый уровень долга, по нашему мнению, не столь важен, в отличие от факта, что превышение долговой динамики над динамикой ВВП эмпирически подтверждается на длинном периоде. Постоянная величина такого превышения приводит к определенному уровню долга к ВВП. Возможно, традиционно рассматриваемая в мейнстримной макроэкономике долгосрочная проблема накопления долга может оказаться преувеличенной.

На примере США (рис. 2 и 3) и Китая можно проследить, как опережающий рост частного долга прекратился и стал «замещаться» бюджетным дефицитом и ростом госдолга18. Отсюда можно сделать вывод, что со временем любая крупная суверенная экономика сталкивается с необходимостью увеличения фискальных дефицитов и накопления государственного долга вместо частного. Малые экономики и страны с формирующимися рынками могут рассчитывать на внешний сектор, что на макроуровне означает или постоянный отток капитала, или увеличение долга перед внешним сектором. И то, и другое имеет неустойчивый характер и может приводить к периодическим кризисам.

Для США ежегодный прирост совокупного долга в номинальном выражении составляет около 10% ВВП при номинальном росте экономики около 4% (около 2% в реальном выражении). Для Китая прирост долга 20-25% ВВП при номинальном росте экономики — 8-10% (6-7% реального роста). Эмпирические данные19 показывают, что ежегодные значения прироста совокупного долга и потока частных сбережений во многих странах, включая Россию, не опускаются ниже 10% (рис. 4). Согласно принципу двойной записи, это означает, что в экономике на каждые 100 единиц ВВП образуется не менее 10 единиц финансовых сбережений в долговых инструментах — деньгах и облигациях.

Общепринятым считается отрицательное отношение к внешнеторговому дефициту, так как он приводит к накоплению внешних долгов, сокращению рабочих мест и другим рискам. ММТ не разделяет такой точки зрения, понимая под торговым дефицитом сугубо финансовые операции. Внешнеторговый дефицит, как и отрицательное сальдо текущего счета, говорит лишь об одном: резиденты других стран являются нетто-покупателями активов в национальной валюте. Кроме того, последователи MMT отмечают, что импорт для страны является реальной выгодой, а экспорт — издержками собственных реальных ресурсов, а значит, ситуация торгового дефицита — чистая выгода страны от внешней торговли. MMT и нестандартная макроэкономическая политикаДля противодействия последствиям финансового кризиса 2007-2009 годов США и ряд других стран в основном использовали нестандартную денежно-кредитную политику (ДКП). Согласно классификации Банка международных расчетов20, к нестандартной политике относятся следующие операции: экстренное кредитование центральным банком финансовых посредников, количественное смягчение (QE), отрицательные ставки и заявления о дальнейших действиях (forward guidance). По мнению сторонников ММТ, за исключением экстренного кредитования (представляющего собой реализацию функции кредитора последней инстанции, то есть обязанность центрального банка), эти меры не дали ощутимого результата, а в некоторых случаях даже оказали дестимулирующее влияние. В процессе количественного смягчения центральный банк покупает на рынке долгосрочные финансовые активы, понижая, таким образом, долгосрочные ставки процента и добавляя резервы в банковскую систему. С точки зрения сторонников ММТ, рост объема резервов не в состоянии простимулировать кредит или денежную массу, так как денежный мультипликатор «не работает». QE не способно стимулировать кредитование и спрос, так как оно лишь меняет одни финансовые активы на другие, а не создает новые. Поэтому QE сводится в основном к дополнительному воздействию на процентные ставки путем «уплощения» кривой доходности. Хотя вследствие QE и может произойти небольшое увеличение расходов населения и бизнеса за счет эффекта богатства, при этом сократятся расходы пенсионеров, зависящие от их процентных доходов, которые будут снижаться по мере снижения процентных ставок [Mitchell et al., 2019]. Таким образом, ММТ рассматривает QE как некий предельный вариант стандартной ДКП, который, как и любой другой ее вариант, демонстрирует ограниченность. Исследователи из Банка международных расчетов, проанализировав программы QE в тринадцати странах с формирующимися рынками в период пандемии, не обнаружили значимых побочных эффектов, отметив, напротив, падение доходности гособлигаций при стабильности курсов валют [Arslan et al., 2020]. Соответственно, и обратный процесс — нормализация денежно-кредитной политики — по ММТ, не мог иметь серьезных негативных последствий, сравнимых по масштабам с последствиями бюджетной консолидации, что подтвердилось на практике. Повышение ставок на американском денежном рынке в условиях избыточных резервов в интерпретации ММТ стало возможным благодаря оплате счетов банков в ФРС21. Это соответствует мнениям экономистов центральных банков, в том числе самой ФРС, а также Банка международных расчетов [Bo-rio, Disyatat, 2009; Disyatat, 2010; Keister, McAndrews, 2009], и выгодно отличается от часто оторванных от реальности трактовок представителей мейнстрима [Improving the Federal Reserve System.., 2012]. Еще прохладнее отношение ММТ к политике отрицательных ставок. Когда в еврозоне ключевая ставка достигла отрицательных значений, банки действительно получили стимулы к меньшему использованию резервов. Однако это не стимулировало их наращивать кредитование своих клиентов. В конечном счете введение отрицательных ставок в интерпретации ММТ — всего лишь новый налог (на банки), а повышение налогового бремени в ситуации «недолета» инфляции до цели выглядит странно [Mitchell et al., 2019]. При этом последние изменения в стратегии ФРС (переход к таргетированию средней инфляции) сторонники ММТ воспринимают позитивно22. В целом духу ММТ больше соответствует фискальное стимулирование. В этом контексте можно рассматривать инициативу Клаудии Сэм (далее — план Сэм [Sahm, 2019]). Она предлагает создать в США систему прямых стимулирующих выплат физическим лицам, которые будут осуществляться автоматически при резком росте уровня безработицы. Иными словами, речь идет о встроенном автоматическом стабилизаторе, который включается в условиях рецессии. Согласно плану Сэм, автоматические единовременные стимулирующие выплаты будут производиться физическим лицам, когда трехмесячный средний национальный уровень безработицы повышается как минимум на 0,5 п.п. по сравнению с минимальным уровнем за предыдущие двенадцать месяцев. Общая сумма стимулирующих выплат в первый год установлена в размере 0,7% ВВП, что составляет около 1% реальных потребительских расходов. Чтобы платежи продолжались в условиях длительной рецессии и медленного восстановления после первого года, во второй год или последующие годы годовые выплаты будут зависеть от динамики уровня безработицы. Важно отметить, что, по мнению Сэм, автоматические выплаты населению следует рассматривать лишь в качестве первой линии защиты во время рецессии, а не в качестве полной замены дискреционной фискальной политики или других автоматических стабилизаторов, которые могут стать дополнительным стимулом по мере развития макроэкономических условий. Особенности политики в странах с формирующимися рынками: позиция ММТАнализ ситуации в странах с формирующимися рынками с точки зрения ММТМонетарно суверенным с точки зрения ММТ считается государство, которое имеет собственную валюту, гибкий обменный курс и выпускает долг в своей валюте. Вместе с тем не обязательно иметь свободно плавающий курс (free floating) [Mitchell et al., 2019. P. 519], как в России и еще двух-трех странах с формирующимися рынками (СФР). Курс национальной валюты может быть просто плавающим (floating) с интервенциями центрального банка, как в Южной Корее, или управляемым плаванием (managed floating), как в Китае, вместе с ограничениями на потоки капитала. Следует отметить, что валютные интервенции в практике ЦБ с гибким обменным курсом направлены на сглаживание избыточных колебаний, а не на достижение определенного уровня. Направленность операций ЦБ может влиять на ожидания участников рынка и уменьшать резкие движения на валютном рынке, что в итоге способно увеличить доверие к проводимой денежно-кредитной политике в СФР. Как и при таргетировании ставок, ЦБ достаточно объявить о своих действиях (направленности интервенций), не прибегая к операциям на открытом рынке в существенном объеме. Объем валютных интервенций и накопление значительных международных резервов в СФР отходят на второй план. Объем резервов может влиять на ожидания, но их использование по прямому назначению в существенных объемах (валютные интервенции, покупка импорта, погашение внешнего долга) исключается в условиях плавающего курса. Одновременно практика постоянного накопления золотовалютных резервов может привести к занижению курса национальной валюты, уменьшению импорта и в конечном счете — ограничению потенциальных темпов роста экономики (подробнее см. [Manuylov et al., 2021]). Многие СФР не обладают всеми признаками суверенитета, но основные принципы MMT, описывающие работу современной денежной системы, в них продолжают работать23. СФР с ограниченным суверенитетом (долг в иностранной валюте или привязка курса) помимо ограничений, связанных с инфляцией или структурными проблемами, сталкиваются с финансовыми ограничениями, связанными с платежеспособностью. Смягчение политики в таких странах, например в форме поддержания чрезмерно низких процентных ставок, может через ослабление курса приводить не только к существенному ускорению инфляции, но и к обострению проблем с валютной задолженностью. Поэтому при выработке рекомендаций для СФР велика роль особенностей конкретной страны, а общие соображения из литературы по ММТ, посвященной преимущественно развитым странам, отходят на второй план. Наиболее чувствительным моментом для СФР является зависимость от внешнего сектора и иностранных кредиторов. Эти страны сталкиваются с риском обесценения курса национальной валюты и значительным эффектом переноса курса на инфляцию. Кроме того, отличительная черта СФР — сбережения резидентов не только в национальной, но и в иностранной валюте. Иностранные сбережения резидентов могут формироваться как за счет положительного торгового баланса (чистого оттока капитала), так и за счет притока средств нерезидентов24. Страна может иметь плавающий курс и выпускать долг преимущественно в национальной валюте, но размещать его в значительной части в пользу иностранных кредиторов, тем самым ставя зависимость своего платежного баланса и фискальной политики от желания иностранных инвесторов покупать долг. Такое желание возникает у иностранных кредиторов, как правило, из спекулятивных соображений: высокая процентная ставка и/или ожидание существенного укрепления национальной валюты, а оба этих фактора неустойчивы в долгосрочной перспективе и способны (в случае слишком высокой ставки) вредить экономике. Кроме ограничений на потоки капитала СФР могут использовать два действенных способа снижения риска обесценения национальной валюты:

Оба варианта способны удовлетворить и потребность резидентов во внешних сбережениях. Неприемлемый с точки зрения ММТ способ — привлечение долга в иностранной валюте. Универсальное правило — занимать в той валюте, в которой получаешь доход, — подсказывает, что внешний долг может быть лишь для экспортеров с валютной выручкой. Одним из важных примеров практической реализации рекомендаций ММТ в СФР можно считать опыт Индонезии, где весной-летом 2020 года Банк Индонезии решил купить государственные облигации напрямую у правительства, чтобы помочь финансировать бюджетные меры по борьбе с пандемией коронавируса. Общий объем покупок государственных облигаций составляет около 28 млрд долл. (около 70% антикризисного пакета мер), причем центральный банк вернет все проценты, полученные по этим ценным бумагам, правительству. В дополнение к этому Банк Индонезии решил разделить бремя дополнительных расходов правительства по процентам по эмиссии специальных государственных облигаций осенью 2020 года для поддержки микро-, малых и средних предприятий26. Подобные заявления и действия Банка Индонезии, созвучные концепции ММТ, не привели к негативным последствиям (доходности гособлигаций не выросли, а курс индонезийской рупии к доллару США даже укрепился по сравнению с уровнями марта 2020-го). Опыт Индонезии тем не менее пока не пользуется популярностью у СФР — ее примеру последовали только Филиппины27. ММТ для РоссииВ России выполняются основные условия монетарного суверенитета, такие как плавающий валютный курс и управление процентными ставками. В этом разделе мы рассмотрим, насколько соответствуют применяемые в России стабилизационные фискальные механизмы предписаниям ММТ. Основа текущей экономической стратегии — российское бюджетное правило (БП)28, в котором одновременно совмещены фискальная политика, управление торговым балансом и валютным курсом. Оно эффективно снижает зависимость экономики от динамики цен на нефть, но одновременно существенно ограничивает возможности бюджета для регулирования совокупного спроса за пределами нефтегазовой отрасли. Ограничение расходов и фиксирование первичного дефицита на уровне 0 или 0,5% ВВП прямо противоречит принципам MMT. С позиций ММТ фискальная политика прежде всего призвана регулировать экономику, а не фискальный баланс (он относится к эндогенным факторам). В мировой практике различают три категории бюджетных правил, ограничивающих (1) бюджетный баланс, (2) государственный долг или (3) показатели расходов. Авторы российского БП склоняются к первой категории — «нулевой структурный баланс» [Кудрин, Соколов, 2017. С. 5], аргументируя это тем, что «отсутствие дефицита означает долгосрочную стабильность фискальной политики» [Гурвич, Соколов, 2016. С. 9]. Само российское нефтегазовое бюджетное правило (уже четвертое по конфигурации начиная с 2004 года) хоть и ограничивает величину расходов, но де-факто считает предельную величину расходов из размера целевого структурного дефицита (от 0 до 1% ВВП в год). Структурный дефицит и проценты по госдолгу предполагается закрывать эмиссией облигаций, а возможный недостаток структурных нефтегазовых доходов — накоплениями из ФНБ, который размещен преимущественно в иностранной валюте. В установлении дискреционного дефицита бюджета заключается основное противоречие MMT и нынешней идеологии БП29, основанной на ограниченных возможностях финансирования дефицита. В современной денежной системе дефицитные расходы бюджета, включая проценты по госдолгу, сами создают финансовые ресурсы для приобретения гособлигаций, а выбор дюрации госдолга, процентной ставки и даже пула инвесторов — функции денежно-кредитной политики. Бюджетная статистика показывает успешность выполнения цели по первичному бюджетному дефициту (около 0) как на федеральном, так и на региональном уровнях. Но стабильный дефицит приводил к существенной нестабильности расходов бюджетной системы, особенно на федеральном уровне, несмотря на то что именно федеральный бюджет, согласно MMT, является монетарно суверенным и финансово независимым. Таблица 1 Дефициты и расходы бюджетов РФ

Источники: https://minfin.gov.ru/ru/statistics/conbud/; https://minfin.gov.ru/ru/statistics/ fedbud/. Другая проблема российского правила заключается в том, что иностранную валюту копит не тот субъект, которому она необходима или кто может оперативно реагировать на изменение потоков капитала. Сберегает иностранную валюту бюджет, в то время как иностранная валюта нужна частному сектору и/или центральному банку для проведения возможных интервенций. Бюджет суверенной страны тратит в национальной валюте и не нуждается в иностранной. Совершая валютные операции по БП, Банк России исключает или сводит к минимуму собственные валютные интервенции, предполагая, что нейтральный подход в лучшей степени отвечает политике инфляционного таргетирования. Нейтральность валютных операций и бюджетной политики через БП создает приоритет монетарной политики управления ключевой ставкой вместо использования всего арсенала инструментов для достижения макроэкономических целей и стабильности. ММТ не разделяет идею эффективности политики инфляционного таргетирования (с помощью манипулирования ставок) для достижения устойчивой цели по инфляции, одновременно признавая необходимость управления валютным курсом в определенных обстоятельствах, особенно в СФР. Необходимо признать, что в России осторожная фискальная политика и БП позволяют добиться цели по инфляции даже при очень нестабильном валютном курсе. Отвечая таким критериям суверенности, как гибкий валютный курс и отсутствие долга в иностранной валюте, Россия действует во многом как несуверенная страна, связывая свою фискальную политику с курсом иностранной валюты. Бюджетные накопления в иностранной валюте создают заинтересованность бюджета в ослаблении курса национальной валюты, что увеличивает склонность к внешним сбережениям и у частного сектора (соответствующий отток капитала и недоиспользование внутренних ресурсов). Помимо бюджетного правила и инфляционного таргетирования новым элементом российской экономической политики с 2018 года стали национальные проекты. Идеи приоритетных расходов бюджета в рамках тринадцати нацпроектов сгруппированы по трем направлениям — человеческий капитал, комфортная среда для жизни и экономический рост. Как ожидается, реализация проектов позволит ответить на вызовы, ранее признанные ключевыми: демографическая ситуация и недостаток инвестиций в ВВП30. На реализацию национальных проектов предполагается выделять средства как из бюджета, так и из внебюджетных источников, но с сохранением имеющейся конструкции БП. С точки зрения MMT современная экономика недоиспользует реальные ресурсы, а финансовые ресурсы не являются ограниченными. Поэтому идея перераспределения одних и тех же финансовых ресурсов между факторами роста ВВП на стороне предложения (труд — текущие расходы, капитал — инвестиции), скорее всего, не будет иметь результата без соответствующего увеличения источников роста на стороне спроса и совокупной факторной производительности (total factor productivity). Если посмотреть на историю России с 1990-х годов, более высокие темпы экономического роста в 2000-2007-м и 2010-2013-м сопровождались увеличением совокупного долга темпом более 10% ВВП в год, из которых существенная часть приходилась на увеличение чистых внешних активов (или долга иностранцев перед резидентами) за счет положительного торгового баланса. Уровни долга и развития финансовых рынков позволяют России продолжать наращивать частный долг без использования государственного. Но темпы роста частного долга должны быть существенно более высокими, что будет сопряжено с накоплением макроэкономических рисков. В перспективе такой подход может закончиться балансовой рецессией [Koo, 2011]. В 2019 году Максим Орешкин также обратил внимание на недостаток совокупного спроса для обеспечения экономического роста. Кроме того, он достаточно точно воспроизвел базовые идеи MMT.

Итак, какие новации в макроэкономической политике в России возможны и желательны с точки зрения MMT?

Исходя из логики ММТ, оправданным будет переход от таргетирования цели по дефициту бюджета в рамках БП к цели по динамике номинальных расходов бюджета. По опыту других стран при установлении «потолка» расходов можно исключить расходы на обслуживание госдолга и капитальные расходы [Кудрин, Соколов, 2017. С. 19], связанные с масштабными инфраструктурными проектами, а также иные экстраординарные расходы, например вызванные пандемией. В современных денежных системах потенциал фискального стимулирования ограничивается инфляцией, а не размером долга или дефицита бюджета. В СФР, включая Россию, есть дополнительные факторы — валютный курс и предпочтения в иностранных сбережениях резидентов. Поэтому, исходя из логики ММТ, фискальная и денежно-кредитная политики могут быть направлены как на мягкое дестимулирование внешних сбережений, потребительского импорта, спекулятивных потоков капитала, так и на ограничение волатильности курса национальной валюты. Критические аргументы против ММТ: к развитию дискуссииВ российском научном сообществе обсуждение теории и практики ММТ началось гораздо позже, чем в США. Только в 2019 году вышли обзорная статья Сергея Моисеева «Хайп вокруг (не)денеж-ной (не)теории» [Моисеев, 2019] и статья Петра Гребенникова, где внимание сосредоточено на истории ММТ и ее применимости к описанию антикризисной политики в ходе рецессии 20072008 годов [Гребенников, 2019], а в 2020-м — работа Сергея Андрюшина, посвященная первому учебнику по ММТ [Андрюшин, 2020], и статья Юрия Корчака, где ММТ обсуждается с марксистских позиций [Корчак, 2020]. На наш взгляд, критических тезисов, приведенных в работах Моисеева и Андрюшина, недостаточно, чтобы «опровергнуть ММТ», а в последней статье дискуссия смещена в плоскость обсуждения жизнеспособности рыночного механизма как такового (что в ММТ принимается как данность). В этом разделе мы последовательно рассмотрим возражения против ММТ, начиная с основанных на неверной интерпретации, и возможные ответы на них «в духе ММТ», а затем остановимся на тех положениях ММТ, которые, на наш взгляд, критика обошла своим вниманием.

Попытки выдать ММТ за «новый монетаризм с фискальным уклоном» (предпринимаются также в статье [Корчак, 2020]), на наш взгляд, безосновательны. В учебнике по ММТ в параграфе 10.4 интерпретация создания денег с точки зрения ММТ прямо противопоставляется неоклассической версии, в основе которой лежит денежный мультипликатор [Mitchell et al., 2019]. Кроме того, в учебнике много места отведено критике количественной теории денег, вне которой мультипликатор не имеет большого значения для реализации денежно-кредитной политики. Фискальный канал создания денег действительно играет в ММТ важную роль, однако считается, что деньги, обращающиеся в экономике, в равной степени могли быть созданы как государством напрямую, так и банками33.

Действительно, в учебнике роли нормативов в принятии банками решений о кредитовании отводится недостаточно места. Тем не менее их роль ММТ признает, хотя и считает второстепенной34, возможно, из-за того, что любой современный центральный банк должен удовлетворять спрос банков на резервы (в том числе возникающий из-за введения новых нормативов) в полном объеме.

Сторонники ММТ возразили бы на это, что она современная в том смысле, что описывает современные фиатные денежные системы, которые, как утверждается, функционируют принципиально не так, как денежные системы в эпоху золотого стандарта (в то же время большинство исследований в рамках мейнстрима посвящено де-факто системам либо без денег, либо золотому стандарту). В ММТ акцент сделан на фискальной политике, так как она напрямую и сильнее влияет на спрос в экономике, значимо воздействует на денежную сферу (денежную массу и банковские резервы). К тому же в ММТ центральный банк и министерство финансов считаются частями единого целого, поэтому нет смысла их противопоставлять. Отождествление теории с моделью (моделями) — это одна из возможных точек зрения, соответствующая традиции, восходящей к Леону Вальрасу, которую в свое время популяризировали Роберт Лукас, Эдвард Прескотт и другие [Де Фрей, 2019]. Главное в ней — наличие «теоретически обоснованных» (заведомо нереалистичных, но удобных для моделирования) предпосылок. Подобная теория никогда не будет описывать реальную экономику, в лучшем случае она сможет создать внешне правдоподобную имитацию. А ММТ как раз стремится воспроизвести реальность. В определенном смысле она следует традициям Альфреда Маршалла, которые развивали Джон Мейнард Кейнс, Милтон Фридмен, Роберт Солоу и другие не менее известные экономисты. Соответственно, в ММТ используются не сугубо модельные техники вроде оптимизации, которые редко встречаются «в жизни», а принципы бухгалтерского учета, отражающие суть реальных экономических процессов. ММТ — такая же совокупность теоретических построений, как институционализм, австрийская школа, марксизм или посткейнсианство. Она основана на ряде закономерностей и не исследует разные явления каждый раз заново — как принято у чистых практиков.

Как показывает один из основателей ММТ Билл Митчелл35, долгосрочная нейтральность денег вытекает из целого ряда нереалистичных предпосылок36: закона Сэя, теории ссудных фондов (loanable funds theory: инвестиции и сбережения уравниваются ставкой процента), предположений об убывающей предельной производительности факторов производства, отсутствии денег либо их неучастии в процессе производства, свободном замещении труда капиталом, доминировании в кривой спроса эффекта замещения над эффектом дохода и пр. Все они нужны для того, чтобы доказать, что полная занятость — естественное состояние экономики. Если же считать это недоказанным, то остается лишь предполагать, что потенциальный уровень ВВП достигается «достаточно часто». Очевидно, что спор здесь далек от завершения, и отрицание ММТ долгосрочной нейтральности вряд ли можно использовать в качестве обвинения. Более того, единства по вопросу нет и в самом мейнстриме. Так, долгосрочную нейтральность денег оспаривают Клаудио Борио и его коллеги из Банка международных расчетов; правда, они связывают ее с другими причинами, прежде всего с финансовыми циклами ^ипд^агоепкіїкиї а а1., 2019].

Тезис основан на предположении, что существует некоторая предельная величина выплат по госдолгу. В истории действительно можно найти немало примеров стран, которые при достижении такой предельной величины резко меняли политику, стремясь стабилизировать бюджет. Однако это было связано с одновременным ускорением инфляции либо стремлением властей следовать доктрине сбалансированного бюджета. Если же даже при существенном госдолге инфляция продолжит оставаться стабильно низкой, такой необходимости не возникнет. Ситуация будет оставаться стабильной до тех пор, пока темпы экономического роста будут превышать стоимость обслуживания долга. Возможно, функционирование при высоких уровнях долга — это просто новая реальность, к которой нужно будет приспосабливаться.

Действительно, консенсуса по поводу оценок NAIRU нет. В то же время трудно поверить (не только сторонникам ММТ, но и другим кейнсианским экономистам, в том числе представителям мейнстрима), что равновесная безработица на уровне 7-10-12% — это здоровая ситуация и результат адекватной работы экономической системы. Большая часть этой «равновесной» безработицы имеет вынужденный характер.

Утверждения о большей инертности показателей экономической активности вызывают сомнения и нуждаются в эмпирической проверке. В реальности именно инфляция и инфляционные ожидания демонстрируют существенную инерцию в силу особенностей измерения (использования показателей «год к году»37) и адаптивного характера цен (номинальные жесткости, индексации) и инфляционных ожиданий (назадсмотрящие ожидания). Проблему недостаточного количества инструментов можно обойти с помощью использования встроенных механизмов (таких как гарантированная занятость).

Действительно, во многих странах использовались отдельные стимулирующие меры, в том числе рекомендованные ММТ. Однако сторонники ММТ не стали бы называть это «политикой, рекомендованной ММТ». Во всех этих случаях государства не обладали реальным денежным суверенитетом, ряд принципов ММТ был нарушен (стимулирование продолжалось в том числе в условиях ускоряющейся инфляции), использовались устаревшие и неадекватные инструменты (масштабное государственное регулирование цен и доходов — политика, продемонстрировавшая низкую эффективность еще в 1960-1970-х годах в развитых странах). Кроме того, проведение экономической политики в СФР сопряжено с дополнительными рисками, поэтому нужна дополнительная адаптация рекомендаций ММТ с учетом как особенностей СФР в целом, так и отличительных черт отдельных стран.

Это замечание отчасти справедливо: тема преодоления не «виртуальных» финансовых, а реальных ограничений, особенно в СФР, остается недостаточно проработанной. Вместе с тем в ММТ прописаны ограничения фискальной экспансии (соответствие производственных возможностей экономики спросу) и предложен механизм для нивелирования инфляционных последствий (гарантированная занятость). На наш взгляд, точка зрения последователей ММТ недостаточно обоснована по ряду вопросов дискуссии о денежных системах. ММТ отрицает возможность эффекта вытеснения38 в современных денежных системах (в номинальном выражении). Согласно логике ММТ, правительства выпускают облигации не для того, чтобы профинансировать дефицит бюджета, а для того, чтобы помочь центральному банку в управлении процентной ставкой: выпуск облигаций приводит к изъятию банковских резервов, что давит на ставки вверх, в то же время если облигации приобретают только банки, денежная масса не сокращается. Не подвергая сомнению корректность балансового отражения операций, отметим несколько особенностей эмиссии гособлигаций. Во-первых, интерпретация ММТ отражает скорее американские реалии, чем универсальные закономерности. Всё же большинство центральных банков и правительств рассматривают эмиссию гособлигаций как внешний фактор (для технического по своей сути процесса управления ликвидностью банковского сектора), а не как инструмент. Во-вторых, гособлигации часто приобретают и небанки39 (что влечет за собой краткосрочное сокращение денежной массы), а приобретение облигаций банками может оказывать влияние на их политику кредитования (в ряде случаев облигации могут выступать субститутами кредитов). Этот эффект в ММТ не рассматривается — видимо, на том основании, что для ММТ важнее динамика расходов, чем денежной массы. Можно тем не менее согласиться с тем, что приобретение гособлигаций небанками вряд ли значимо повлияет на ставки коммерческих банков, поскольку они определяются ставками центрального банка. Если госрасходы будут слишком большими, ускорение инфляции приведет к снижению частных инвестиций в реальном выражении или к повышению ставки центральным банком. Первый случай («эффект вытеснения в реальном выражении») сторонники ММТ признают и призывают с ним бороться40. Во втором случае рост ставок искусственный и необязательный — ведь с инфляционной угрозой, согласно ММТ, лучше бороться фискальными инструментами. Спорными, кроме того, выглядят следующие заявления последователей ММТ.

ЗаключениеГлобальный экономический кризис 2020 года стал триггером шокового пересмотра стандартных представлений о фискальной устойчивости. В изменившихся условиях голоса сторонников ММТ неизбежно слышны громче, чем когда-либо до этого. Некоторые характеристики макроэкономической реальности (прежде всего в развитых странах) сегодня вполне соответствуют принципиальным положениям ММТ, которые рассматриваются в статье. В частности, нарастающие масштабы фискальных дефицитов и приобретения государственного долга на баланс центральных банков одновременно показывают вторичность инфляционных рисков по сравнению с негативными дефляционными эффектами при падении совокупного спроса и отсутствие у монетарно суверенного государства финансовых ограничений для поддержки граждан и бизнеса (вне зависимости от фазы цикла). Конечно, преждевременно говорить о смене доминирующей теоретической парадигмы, в рамках которой анализируется бюджетная политика, или тем более о ММТ-революции. Вероятно, при нормализации макроэкономической ситуации в повестку вернутся устранение чрезмерных дефицитов и новый раунд фискальной консолидации (к примеру, российским правительством он уже запланирован на период 2021-2023 годов). Учитывая эту возможность и несмотря на то, что многие представители мейнстрима продолжат с серьезным скепсисом или даже отторжением оценивать прикладные рекомендации ММТ, можно утверждать, что маргинальность теории существенно снизилась, а ее актуальность станет не менее весомой в будущем. Что касается критики ММТ, особенно представленной в российской литературе, то ее, на наш взгляд, пока недостаточно для «опровержения» ММТ, при том что она обходит стороной ряд спорных положений концепции. 1 Здесь и далее в этом абзаце используется статистическая информация из специальной базы данных МВФ о мерах фискального характера в ответ на шок, вызванный COVID-19. 2 International Monetary Fund. Fiscal Monitor: Policies for the Recovery. 2020. October. P. 31-48. 3 Определение этого термина в ММТ отличается от традиционно используемого в мейнстриме понятия «естественный уровень безработицы» (см. подробнее [Mitchell et al., 2019. P. 290-301]). 4 В англоязычной литературе этот принцип выражается емкой фразой “Spend, then tax” («Сначала расходуй, потом собирай налоги»). 5 https://www.aeaweb.org/econlit/jelCodes.php?view=jel. 6 Действующем исключительно исходя из выгод для общества в целом. 7 Для успешной политики необходимы также правильное определение целей, эффективное использование имеющихся методов и пр. 8 ММТ называет деньгами единицу учета обязательств в экономике, а не сами эти обязательства. В этом смысле деньги не имеют вещественной формы. Связь между обязательствами и деньгами как их измерителем такая же, как в футболе между «вещественным» голом и «символическим» очком, которое получает за него отличившаяся команда. Соответственно, и бумажные деньги — не сами обязательства государства, а символ этих обязательств. Смысл денег для их держателя заключается в праве уплатить ими налоги и рассчитаться по другим обязательствам перед государством [Mitchell et al., 2019]. 9 Фактически ММТ воспроизводит теорию инфляционного разрыва Кейнса [Mitchell et al., 2019]. 10 Это можно показать следующим образом: деньги создаются эндогенно в процессе удовлетворения спроса платежеспособных заемщиков. Но сам по себе спрос оказывается недостаточным, из-за того что экономика находится в «плохом» равновесии с вынужденной безработицей и неполной загрузкой мощностей. 11 Отклонение экономики от потенциального уровня выпуска объясняется не жесткостью цен и зарплат, как у новых кейнсианцев, а недостатком совокупного спроса в условиях фундаментальной неопределенности будущего (что характерно для посткейнсианской традиции). 12 Политику макроэкономической стабилизации, предполагающую повышение ставок для поддержания ценовой стабильности, ММТ считает субоптимальной. 13 Контроль цен и доходов и другие административные меры также могут быть применены для обуздания инфляции, но не являются в ММТ ядром антиинфляционной политики. 14 Фискальные инструменты воздействуют на выпуск напрямую, а меры денежно-кредитной политики — лишь косвенно. «Правительство может попытаться простимулировать экономику, изменяя направленность фискальной политики (снижая налоги и наращивая госрасходы). При приемлемых величинах мультипликатора расходов и начального уровня долговой нагрузки этот уровень снизится, так как ВВП станет расти быстрее, чем совокупный долг. Устанавливая низкую процентную ставку, ЦБ увеличивает возможность снижения долговой нагрузки...» [Mitchell et al., 2019. P. 358] 15 Альтернативное название — «работодатель последней инстанции» (employer of last resort, ELR). 16 Уровень безработицы, не ускоряющий инфляцию (non-accelerating inflation rate of unemployment). 17 Non-accelerating inflation buffer employment ratio. 18 О долговой ситуации в США и Китае см. дополнительно [Петров и др., 2019а; 2019Ь]. 19 См. подборку диаграмм dashboard “Debt to GDP”: https://research.stlouisfed.org /dashboard/36616. 20 BIS Committee on the Global Financial System. Unconventional Monetary Policy Tools: A CrossCountry Analysis. CGFS Papers. No 63. 2019. 21 С 2008 года ФРС начала выплачивать банкам проценты по банковским резервам — средствам на счетах в ФРС, что позволило ей, создав для банков арбитражные возможности, сделать ставку на денежном рынке независимой от объема банковских резервов (который в ходе антикризисных мероприятий резко вырос — в традиционной системе ставка должна была бы упасть до нуля). 22 По мнению Билла Митчелла, «теперь ФРС не будет ужесточать ДКП по мере роста занятости до того, как появятся инфляционные последствия. Иными словами, политика уже не будет смещенной в сторону превентивного реагирования <...> Это сдвиг парадигмы». Mitchell W. US Federal Reserve Statement Signals a New Phase in the Paradigm Shift in Macroeconomics. 23 Как суверенным, так и несуверенным странам сначала необходимо что-то купить в своей валюте или иным способом выпустить ее, чтобы потом изъять ее через налоги или выпуск гособлигаций. 24 Россия ощутила на себе зависимость рынка ОФЗ от нерезидентов в 2018 году, даже несмотря на низкий размер госдолга и высокий положительный торговый баланс. Риск введения масштабных антироссийских санкций, в частности на приобретение государственных облигаций, привел к массовому уходу иностранных инвесторов с рынка ОФЗ, росту ставок, снижению курса рубля и повышению инфляции, что вынудило Банк России реагировать повышением ставок. 25 В совокупности СФР имеют отрицательный текущий счет, но финансируют его за счет устойчивых прямых иностранных инвестиций, превышающих размер текущего счета, что позволяет удовлетворить и внешние сбережения резидентов. 26 https://www.bloomberg.com /news/articles/2020-07-06/ bank-indonesia-agrees-to-buy -govemment-debt-to-help-fund-budget 27 https://www.globalcapital.com /article/b1nt5nnj43zlmh /slippery-slope-em-central-banks -warned-of-debt-monetisation-risks. 28 Это правило, действующее с 2017 года, позволяет бюджету использовать только те нефтегазовые доходы, которые возникли до определенного уровня цен на нефть (40 долл. в ценах 2017 года с увеличением на 2% ежегодно). Избыточные доходы направляются в Фонд национального благосостояния (ФНБ) и размещаются в иностранной валюте. Правило связано с механизмом изъятия избыточных нефтегазовых доходов у частного сектора и соответствующими операциями на валютном рынке. 29 По мнению разработчиков БП, «долговое финансирование при несовершенных рынках капитала может приводить к эффекту вытеснения частных расходов государственными из-за роста реальных процентных ставок» [Кудрин, Соколов, 2017. С. 20], «неоправданный рост бюджетных расходов означает повышение текущего благосостояния за счет будущих поколений, на которые переносится бремя погашения государственного долга» [Гурвич, Соколов, 2016. С. 6]. MMT не признает идею эквивалентности Барро — Рикардо (зависимости между текущим и будущим налогообложением), а ставки в современной денежной системе, в том числе доходность гособлигаций, определяются политикой центрального банка. 30 Вызовы и перспективы экономической политики в России были изложены в статье главы Минэкономразвития Максима Орешкина (в настоящее время он является экономическим помощником Президента РФ). Для увеличения темпов роста экономики выше мировых отмечена «необходимость кардинального изменения соотношения приростов инвестиционных и текущих расходов относительно сложившихся в последние годы» и повышение доли инвестиций в ВВП с 20 до 25% [Орешкин, 2018. С. 20]. 31 Максим Орешкин ответил на вопросы читателей РБК // Интервью М. Орешкина для РБК. 2019. 25 октября. 32 Аналогичные предложения Орешкина: для достаточности совокупного спроса при инфляции 4% России требуется рост кредитного предложения на 5-7% ВВП в год. Когда дефицит бюджета 0%, Банк России должен обеспечить рост частного кредита на 5-7% ВВП за счет понижения ставок вплоть до 3% при цели по инфляции 4%. Если инфляция так и не достигнет 4%, нужно применять меры фискального стимулирования и увеличивать дефицит. 33 Один из основателей ММТ Ларри Рэндалл Рэй приложил немало усилий для «скрещивания» кредитной и государственной теорий денег (см., например, [Wray, 2004]). 34 Mitchell W. Lending Is Capital—Not Reserve-Constrained. 35 Mitchell W. Money Neutrality—Another Ideological Contrivance by the Conservatives. 36 Иными словами, долгосрочная нейтральность денег — атрибут неоклассической модели, но не обязательно свойство реального мира. 37 Критику этой идеи см. в [Бессонов, 2003]. 38 Эффект вытеснения можно определить как низкую эффективность стимулирующей фискальной политики, обусловленную сокращением инвестиций и потребления в ходе финансирования дефицита бюджета выпуском гособлигаций. Согласно традиционным представлениям, эффект вытеснения проявляется, в частности, в том, что при выпуске гособлигаций денежная масса сокращается, а процентные ставки растут. В результате совокупный эффект фискального стимулирования, обеспеченного выпуском гособлигаций, на денежную массу равен нулю (госрасходы увеличивают денежную массу, выпуск гособлигаций сокращает). 39 Под небанками мы имеем в виду население, предприятия и небанковских финансовых посредников. В США в последние десятилетия доля гособлигаций, приобретенных небанками, растет: с 1945 года по 2011-й доля гособлигаций, которыми владели американские банки, упала с 51 до 20%. Ситуация качественно изменилась по сравнению с серединой XX века, когда формировались взгляды одного из идейных отцов ММТ Аббы Лернера [Fiebiger, 2012]. 40 Mitchell W. Saturday Quiz—August, 7 2010—Answers and Discussion. 41 Mosler W. Proposals for the Banking System. 42 Mitchell W The Natural Rate of Interest Is Zero При этом ММТ допускает, что ставка, устанавливаемая на практике центральным банком, может быть выше нуля. Вообще уровень процентных ставок не столь существен в ММТ: считается, что центральный банк должен поддерживать ставку постоянной. 43 Это означает, что центральный банк в ситуации избыточной ликвидности перестает рассчитывать лимиты по своим операциям и вообще следить за потребностями банков на ежедневной основе. Отказ от регулирования ликвидности, как демонстрирует пример ФРС осени 2019 года, может привести и к потере центральным банком способности управлять процентными ставками. Литература

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию