Популярные статьи

- Государственно-частное партнерство: теория и практика

- Международный форум по Партнерству Северного измерения в сфере культуры

- Мировой финансовый кризис и его влияние на Россию

- Совершенствование оценки эффективности инвестиций

- Качество и уровень жизни населения

- Фактор времени при оценке эффективности инвестиционных проектов

- Кластерный подход в стратегии инновационного развития зарубежных стран

- Государственная собственность в российской экономике - Масштаб и распределение по секторам

- Вопросы оценки видов социального эффекта при реализации инвестиционных проектов

- Теория экономических механизмов

- Перспективы социально-экономического развития России

- Особенности нового этапа инновационного развития России

- Экономический кризис в России: экспертный взгляд

- Налоговые риски

Популярные курсовые

- Учет нематериальных активов

- Потребительское кредитование

- Бухгалтерский учет - Курсовые работы

- Финансы, бухгалтерия, аудит - курсовые и дипломные работы

- Денежная система и денежный рынок

- Долгосрочное планирование на предприятии

- Диагностика кризисного состояния предприятия

- Интеграционные процессы в современном мире

- Доходы организации: их виды и классификация

- Кредитная система: место и роль в ней ЦБ и коммерческих банков

- Международные рынки капиталов

- Многофакторный анализ производительности труда

- Непрерывный трудовой стаж

- Виды и формы собственности и трансформация отношений собственности в России

- Анализ финансово-хозяйственной деятельности

Навигация по сайту

Мир и Россия в условиях трансформации: устойчиво ли восстановление экономик? |

|

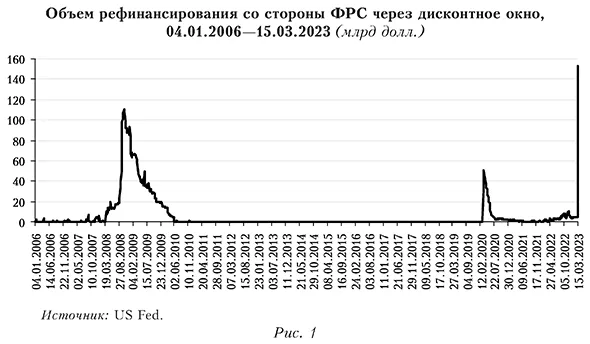

Μ. В. Ершов Во многих ведущих странах динамика показателей экономического развития более позитивная, чем ожидалось ранее. Во второй половине текущего года международные организации пересмотрели в сторону улучшения прогнозы роста многих экономик на 2023 г. Рост мирового ВВП должен превысить среднее значение за последние десять лет. Эксперты начали снижать оценки вероятности рецессии в экономике США, которой опасались из-за перехода Федеральной резервной системы (ФРС) к повышению ставок. Теперь начали прогнозировать даже так называемую «мягкую посадку». При этом риски рецессии сохраняются в Европе. В России динамика экономического роста также лучше прогнозировавшейся раньше. По-прежнему не снимаются с повестки дня и, более того, актуализируются задачи, стоящие перед центральными банками (ЦБ) относительно снижения инфляции и поддержания экономического роста. По оценкам Банка международных расчетов (БМР), «мировая экономика достигла критического и опасного момента» (BIS, 2023; здесь и далее перевод мой. — Μ. Е.). МВФ считает, что в случае резкого ужесточения финансовых условий могут сработать неблагоприятные циклы обратной связи, которые вновь станут испытывать на прочность устойчивость глобальной финансовой системы (IMF, 2023b). МВФ, несмотря на пересмотр своих прогнозов по экономическому росту в положительную сторону, также указывает, что турбулентность в финансовом секторе может усилиться по мере того, как рынки будут приспосабливаться к дальнейшему ужесточению политики ЦБ (IMF, 2023а). Избыточные меры в данном направлении могут привести мировую экономику к неоправданно сильному замедлению (UNCTAD, 2023а). В целом 2023 г. начался неспокойно. В США обанкротились три коммерческих банка. Причем величина их активов превысила суммарный показатель всех 25 американских банков, которые обанкротились в период глобального финансового кризиса в 2008 г. (когда, напомним, были поставлены рекорды по масштабам банкротств). Сам кризис 2008—2009 гг. бывший глава ФРС А. Гринспен охарактеризовал как «кредитное цунами, происходящее раз в столетие»1. В России (даже несмотря на сильнейшее санкционное давление) фиксируются положительные темпы роста экономики (по последним оценкам главы Минэкономразвития России, 3,0% в 2023 г.2). Перед страной также стоят задачи по укреплению своих позиций в мире и поиску путей и механизмов расширения связей с дружественными странами в рамках новых конфигураций на фоне усиления использования внутренних основ роста и необходимости экономической трансформации. На государственном уровне обозначена важность перехода к так называемой «экономике предложения». Данный подход требует соответствующих ресурсов и механизмов реализации. По сути, речь идет о качественно иной парадигме инструментов и механизмов экономического развития для России. Противоречивая картина мировой экономикиДинамика мировой экономики в 2023 г. оказалась лучше, чем ожидали многие эксперты и международные организации. Однако появляются новые обстоятельства, которые могут вносить системные изменения в глобальное развитие, в том числе эскалация конфликта на Ближнем Востоке. Кроме того, отметим негативные последствия повышения ставок и сворачивания программ количественного смягчения в развитых странах. Напомним позицию ЮНКТАД: «Экономический рост в развитых странах поддерживается фискальными мерами... Рост продолжится, если текущая политика поддержки сохранится» (UNCTAD, 2021). Повышение процентных ставок ЦБ разных стран происходило максимально синхронно за всю наблюдаемую историю. Это ограничивает проведение арбитражных операций и уменьшает возможности получения дохода участниками рынка. Такая макроунификация сопровождается унификацией и на микроуровне. Еще сильнее уменьшит их возможности введение единой минимальной ставки корпоративного налога (эту меру рассматривают в 140 странах). Кроме того, корпоративные и государственные долги во многих странах достигли исторических максимумов. В результате сужается пространство для движения капиталов. Регуляторы пытаются сгладить обостряющиеся проблемы с помощью масштабной накачки ликвидности, что фактически растягивает во времени объявленный ими переход к циклу ужесточения денежно-кредитной политики (ДКП). В целом центробанки столкнулись с уникальным сочетанием серьезных вызовов. Задача поддерживать экономический рост остается актуальной, но одновременно наблюдается ужесточение ДКП, причем на фоне увеличивающегося объема государственной задолженности (и необходимости ее обслуживания), перегрева фондового рынка и растущих цен на недвижимость. Повышаются риски бизнеса, которые он принял на себя в период низких процентных ставок, что вновь реанимирует проблему «левериджа», характерную для глобального финансового кризиса 2008—2009 гг. Усиливается финансовая уязвимость. То, что эти факторы отмечаются одновременно, позволяет БМР характеризовать ситуацию как «устрашающую» (BIS, 2023). Наиболее сложные вызовы стоят именно перед центральными банками. Регуляторы сделали выбор между экономическим ростом и сдерживанием инфляции в пользу последнего, но им важно вовремя прекратить ужесточение своей политики. В противном случае негативные явления в экономиках могут перерасти в масштабный кризис на фоне стремления западных стран отказаться от поставок российских энергоресурсов. Как известно, кризисные явления следуют за ужесточением ДКП. Однако текущее повышение ставок имеет свои особенности. Оно началось на фоне признаков замедления роста экономик. При этом регуляторы уже имеют значительный опыт стабилизации ситуации в кратчайшие сроки и располагают для этого техническими и технологическими возможностями. Все больше опережающих финансовых индикаторов, которые ранее служили предвестниками тех или иных процессов в экономике, начинают свидетельствовать о характере их взаимосвязи лишь косвенно (см.: Ершов, 2022). В частности, это касается так называемой инверсии показателей доходности кратко- и долгосрочных американских гособлигаций, которая «предупреждала» о вероятности скорого наступления рецессии. Теперь она по-иному отражает процессы в экономике, фиксируя не столько возможность перехода темпов роста ВВП в отрицательную зону, сколько их замедление или ускорение. При этом не исключено, что в будущем инверсия вновь станет отражать традиционные связи. Она отмечается с июля 2022 г. (более одного года), однако ВВП США продолжает расти, хотя и более низкими темпами. Масштабное вливание ликвидности размыло рамки и критерии оценок рисков, что не позволяет понять реальную уязвимость системы в целом и ее конкретных участников. После повышения ставок в ведущих странах инфляция стала снижаться, хотя еще заметно превышает целевые значения. Между тем тренд на ее снижение пока нельзя назвать устойчивым. Ожидается, что такой уровень инфляции в мире сохранится в течение какого-то времени, что может вынудить хозяйствующих субъектов адаптироваться к новым условиям и затормозит темпы их развития. В то же время повышенная инфляция будет способствовать абсорбированию избыточной денежной массы, которая образовалась в мировой экономике после пандемии COVID-19. Повышение процентных ставок и ужесточение условий на финансовых рынках на фоне более дорогой логистики привели к росту банкротств и дефолтов в мире. За первое полугодие 2023 г. только в США число дефолтов и заявлений о банкротстве от бизнеса превысило показатель за весь 2022 г. Существенный рост банкротств отмечается в еврозоне и Великобритании. К крупным можно отнести упомянутое банкротство трех американских банков в марте—мае 2023 г., что могло перерасти в более значимый кризис, потянув за собой глобальный финансовый рынок. Банкротство первого банка произошло довольно быстро (за 48 часов) и было неожиданностью для рынка, что вызвало рост негативных настроений. Это спровоцировало бегство от риска: часть средств инвесторы направили на рынок гособлигаций, часть — на вложения в золото. В результате снизилась доходность облигаций, а стоимость золота возросла до уровня апреля 2022 г., достигнув почти 2000 долл, за унцию. Однако нервозность на рынке довольно быстро начала спадать в результате оперативных и масштабных мер регуляторов. По признанию ФРС США, объем ликвидности, влитой в финансовый сектор, избыточно перекрывал требуемый. Вновь стали активно применять решения, которые использовались в период глобального финансового кризиса (безлимитное количественное смягчение, заявления о том, что рынок получит столько ликвидности, сколько нужно, и др.). То, что раньше было разовыми и чрезвычайными мерами, сейчас становится обычной практикой. Значит ли это, что других возможностей бороться с кризисными рисками уже нет? В современных условиях меры поддержки, принимаемые ФРС, приобретают еще одно измерение системного характера. Учитывая, что акционерами ФРС являются крупнейшие американские банки, получается, что они посредством ее инструментов и механизмов помогают сами себе. В этом находит проявление классическое понятие государственно-монополистического капитализма — совмещение власти государства с силой монополий в едином механизме для решения общих задач. Все это заставляет задуматься об особенностях трансформации западных экономических систем. ФРС вновь четко дала понять рынку, что она готова справиться с любым давлением на ликвидность. Только за одну неделю ФРС в рамках механизма рефинансирования через дисконтное окно (discount window borrowing) выдала банкам кредиты более чем на 150 млрд долл. — рекордный показатель даже по сравнению с объемом рефинансирования во время финансового кризиса 2008 г. (рис. 1). Это свидетельствует о том, что ситуация была очень опасной и могла быстро перерасти в масштабный кризис.

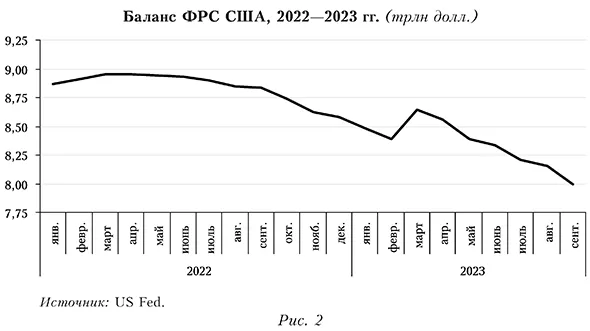

Беспрецедентные вливания ликвидности в сжатые сроки имели место в отдельные «суперстрессы» в прошлом. В 2001 г. (атака на «башни-близнецы» в США) объем ресурсов, полученных коммерческими банками у ФРС через дисконтное окно за один день, более чем в 200 раз превысил средние показатели обычных дней. В октябре 2008 г. после краха банка Lehman Brothers ФРС за один день выдала банкам кредитов на рекордную сумму 110 млрд долл, (при этом всего за два года — 2006 и 2007 гг. — весь объем рефинансирования, который банковская система США получила от ФРС, составил 47 млрд долл.). Это сопоставимо с объемом рефинансирования, предоставленным банкам только 15 марта 2023 г., — 153 млрд долл., когда обанкротился первый из трех упомянутых банков (за весь 2022 г. было выделено рефинансирования на 170 млрд долл.). Операции по поддержке банков вновь спровоцировали рост баланса ФРС, который только за одну неделю в марте увеличился почти на 300 млрд долл. Это перекрыло почти половину объема количественного ужесточения, которое началось в апреле 2022 г. (рис. 2). Затем после короткого повышения падение баланса ФРС возобновилось.

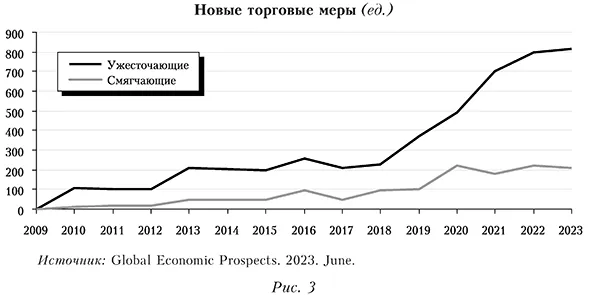

Рост ставок после их длительного нахождения на низком уровне может иметь негативный эффект и для банков. Для заемщиков с кредитами с плавающими ставками их рост может осложнить обслуживание кредитов, что ухудшит балансы банков. При значительном объеме выданных кредитов по фиксированным низким ставкам (особенно ипотечных) повышение ставок сокращает маржу банков в длительной перспективе, так как стоимость их фондирования будет расти. Кроме того, количественное ужесточение ведет к сокращению резервов банков, особенно средних, что также повышает вероятность удорожания их фондирования. В условиях растущей фрагментации и локализации в мировой экономике получают распространение протекционистские меры (рис. 3), которые одновременно могут быть как предпосылками, так и следствием нарушения цельности финансово-экономической системы: в 2023 г. более половины стран находились под теми или иными финансовыми санкциями (IMF, 2023b). Наблюдается стремление государств защитить свои экономики и повысить прочность их внутренних основ, снижается объем прямых иностранных инвестиций (ПИИ; в 2022 г. — на 12%) (UNCTAD, 2023b).

Тенденция перестройки глобальных торговых потоков, ставшая заметной в период пандемии, еще больше усилилась. Изменения коснулись и таких крупнейших участников мирового рынка, как США и Китай, торговая взаимозависимость которых сократилась (UNCTAD, 2023с). Феномен деглобализации стал столь заметным, что в ЕС даже опубликовали стратегию обеспечения экономической безопасности, в которой предлагается за счет новых защитных мер оказать поддержку технологическому развитию (European Commission, 2023). Также допускается введение контроля не только за входящими инвестициями, но и за инвестициями, направленными в другие страны, чтобы не допустить использование экономических связей в политических целях. Отметим, что в США по-прежнему действует Комитет по иностранным инвестициям, который регулирует их приток в страну. Рост геополитической напряженности в мире в последние годы усиливает тенденцию к фрагментации и на финансовых рынках. Это может привести к росту волатильности на них и повысить уязвимость их участников к шокам (IMF, 2023b). Положительные тенденции отмечаются на рынке труда: в США и в Европе сохраняется исторически низкий уровень безработицы. Фондовые индексы ведущих западных бирж демонстрируют растущую динамику и приближаются к историческим пиковым значениям, достигнутым в 2021 г. (хотя рост обеспечивается узким сегментом компаний, что усиливает перекосы в структуре рынка). Это может привести к неправильным решениям не только их участников, но и регуляторов. Тем более что из-за накачки ликвидности параметры и индикаторы рынка масштабно деформировались и не позволяют корректно оценивать риски. В американской экономике имеются скрытые драйверы роста, которые потенциально могут улучшить экономическую динамику. В частности, в США вместе с военными расходами значимым механизмом поддержки экономики может стать масштабное обновление основных средств, которое требуется в связи с их высоким средним возрастом. В последний раз такой возраст оборудования (свыше 10 лет) в отдельных важных секторах экономики (двигатели, турбины, некоторые виды электрооборудования) наблюдался после Второй мировой войны3, затем последовало взрывное увеличение инвестиций, что ускорило темпы экономического роста. Этому будет способствовать и тенденция к переносу ряда производств из других стран в США. Значимым последствием санкций стали изменения на глобальных топливных рынках. Перенаправление спроса европейских стран на энергоресурсы от России к США и, по сути, замена поставщика обеспечивают последним новые возможности. С точки зрения вопросов жизнеобеспечения экономических систем в кризисные времена природные ресурсы важнее, чем продукция высокотехнологичных отраслей. Вот почему в кризис покупают в первую очередь лекарства, еду и топливо, а не компьютерные игры нового поколения и смартфоны (Ершов, 2005). Поэтому в сложных экономических условиях страны с сырьевыми ресурсами могут получить относительное преимущество. В настоящее время требуется выработать баланс между экономическим ростом и повышением ставок; уменьшением кредитного плеча (deleverage) и кредитной активностью; улучшением качества балансов и повышением ставок; сокращением неравенства и обеспечением технологического развития; внедрением искусственного интеллекта и поддержанием занятости и др. Столь новые и разнонаправленные задачи обусловливают формирование новой модели развития, которая учитывала бы все указанные альтернативы. Российская экономика перед лицом новых вызововСитуация, складывающаяся в мире и вокруг России, ставит новые задачи перед отечественной экономикой. Распространение геополитической напряженности на другие страны и регионы делает их решение еще более настоятельным. Причем ослабление мирового хозяйства и его трансформация могут ужесточить условия для российской экономики. Действительно, с введением санкций стало ясно, что в подобной ситуации важнейшую роль в национальном экономическом развитии должны играть внутренние механизмы. Активизировались дискуссии о создании экономики предложения. Это предполагает расширение производства и сферы услуг, наращивание инвестиций и др. Добавим, что проблемы низких процентных ставок, длинных денег, устойчивости валютной сферы начинают играть еще более важную роль. Очевидно, что такие качественные изменения требуют принципиально иных подходов — от мер общей экономической политики до корректировки условий на финансовых рынках и др. Переход к экономике предложения определяет необходимость соответствующего расширения внутреннего спроса, в том числе со стороны населения. На важность повышения доходов именно на текущем этапе развития российской экономики неоднократно указывали российские экономисты (Аганбегян, 2022; Широв, 2023). Активная роль государства в экономике после введения санкций 2022 г. формирует позитивные тенденции, в результате оценки роста российской экономики на 2023—2024 гг. были улучшены. В условиях санкций и специальной военной операции экономическая политика правительства РФ стала более активной и стимулирующей, что внушает оптимизм участникам рынка. Становятся еще более актуальными вопросы создания режима наибольшего благоприятствования для производителя, стимулирования отраслей, дальнейшего формирования механизмов активной промышленной политики в целом. В то же время остается ряд нерешенных вопросов. В частности, в валютно-финансовой сфере, как и раньше, важную роль играют внешние факторы (приток экспортной выручки), а механизмы курсо-образования, по сути, остаются теми же, что и несколько лет назад, в качественно иной ситуации. В результате отмечаются высокая волатильность валютного курса и процентных ставок, недостаточный объем частных инвестиций и др. Согласно опросу РСПП, нестабильность курса рубля — второй по значимости фактор, который затрудняет ведение бизнеса в России (РСПП, 2023). Такую же негативную роль играют и высокие волатильные процентные ставки. Хотя ситуация в мире и в РФ принципиально изменилась, особенно за последние два года, Банк России по-прежнему уделяет первостепенное внимание достижению целей по инфляции и намного меньшее — обеспечению стабильного курса рубля, стимулированию инвестиций и созданию длинных денег, поддержанию экономического роста в целом. Подобные подходы регулятора ориентированы на достижение в первую очередь краткосрочных целей, уменьшая возможности ДКП в реализации мер экономической политики. Для повышения роли финансовой сферы как внутреннего фактора развития экономики важно обеспечить взвешенную процентную и курсовую политику. Между тем рубль в 2023 г. вновь был в числе наиболее волатильных валют. При этом, напомним, что «защита и обеспечение устойчивости рубля — основная функция Центрального банка Российской Федерации» (ст. 75 Конституции РФ). Банк России регулярно подчеркивает это в своих документах (см.: Банк России, 2023). Однако с 2014 г., когда был введен режим свободного плавания рубля, он часто попадал в списки наиболее волатильных валют в мире. Причем его курс характеризуется как краткосрочной неустойчивостью, часто меняя свои значения (краткосрочная волатильность), так и изменчивостью курсовых трендов (то значимо укрепляясь, то обесцениваясь). В 2022 г. рубль был в числе укрепившихся валют (+2,8%), а за девять месяцев 2023 г. он обесценился на 25%. Под влиянием санкций возможности регулятора использовать международные резервы сузились. Несмотря на это, Банк России планирует сохранить режим плавающего валютного курса (Банк России, 2023). Ни в одном из сценариев ДКП, рассмотренных на 2024—2026 гг., он не предполагает корректировать проводимую курсовую политику и не предлагает механизмы стабилизации курса. В 2015 г. председатель ЦБ РФ говорила, что поддержка рубля была оправданной, пока не было санкций и не упали цены на нефть4. Но когда оба эти события (которые, заметим, напрямую подрывают стабильность валютного курса) произошли, вместо того чтобы стабилизировать валютный рынок, Банк России решил прекратить поддержку рубля. Между тем тогда участие ЦБ было бы крайне важным для поддержания устойчивости рынка и сохранения уверенности его участников. Это справедливо и применительно к текущей ситуации, когда в условиях усилившейся нестабильности в мире рынку необходима поддержка регулятора: комплекс мер активной политики позволил бы снизить риски и обеспечить рост. На то регулятор и существует, чтобы в критические моменты выходить на рынок и изменять складывающиеся негативные тренды в соответствии с приоритетами, которые стоят перед экономикой. При этом он не должен допускать и провалов рынка. Отметим, что и развитые страны, которые используют режим свободного плавания национальной валюты, неоднократно вмешивались в курсообразование. В частности, в 2022—2023 гг. Банк Японии проводил интервенции на валютном рынке, причем чтобы не только уменьшить волатильность курса (текущая цель), но и не допустить чрезмерного обесценения национальной валюты (тренд системного характера). В условиях сокращения сальдо торгового баланса РФ, нестабильности притока валюты и высокой неопределенности на рынке от регулятора требуются дополнительные действия, чтобы избежать чрезмерной волатильности курса рубля. В текущей ситуации при регулировании валютного курса необходим комплексный подход. В октябре 2023 г. было решено возобновить обязательную продажу валютной выручки экспортерами, хотя это затронуло не всех из них. Как утверждал регулятор, экспортеры и так продавали значительную часть своей выручки на рынке, что позволяло говорить об отсутствии необходимости вводить ее обязательную продажу. Однако этот довод не дает уверенности участникам рынка. Любое изменение ситуации может привести к изменению поведения экспортеров на валютном рынке. Поэтому должны быть четкие формальные указания регулятора, которые проясняли бы перспективы для участников рынка. Представляется, что законодательное предписание экспортерам продавать валютную выручку поможет сформировать более предсказуемую и стабильную среду на валютном рынке. При этом ЦБ может корректировать объемы продажи валютной выручки в зависимости от конкретных условий. Кроме того, это предписание поможет расширить ресурсную базу банков, также делая ее более прогнозируемой. Введение обязательной продажи валютной выручки экспортерами должно сопровождаться мерами, предотвращающими обратные действия (в частности, обратную покупку валюты, отток капитала и т. д.). Об этом справедливо предупреждал Банк России. Нужны изменения в законодательстве, которые ограничивали бы возможности таких операций для экспортеров. Можно рассмотреть широкий спектр инструментов, включая налоговые льготы, которые формировали бы структуру портфелей участников реального сектора, или введение контроля за покупкой валюты, если это не вызвано производственной необходимостью. Целесообразно активнее применять различные нормативы, делающие рублевые операции более привлекательными; нужен четкий контроль за операциями carry-trade, открытыми валютными позициями и проч. Можно также установить гибкий коридор валютных колебаний (некие аналоги управляемого плавания, лимиты диапазона колебаний и т. д.). Еще раз подчеркнем, что важны не только уровень волатильности, но и само значение курса рубля. Эксперты и представители реальной экономики считают, что в нынешних условиях санкций и глобального передела на мировых рынках необходим более крепкий и стабильный рубль (ИНП РАН, 2023)5. Сейчас в условиях принципиальных изменений в мире страны и регуляторы готовы обсуждать не только модификацию текущих oneрационных подходов, но и возможность пересмотра ключевых основ валютно-финансовой системы (как основного ядра всей экономической жизни) и создания новой модели ее функционирования. Россия должна быть готова адекватно реагировать на возникающие вызовы и изменения. Хотя валютно-финансовая проблематика, на первый взгляд, связана с внешней средой, она в большой степени определяет внутренние экономические процессы. Слабый и волатильный рубль ограничивает возможности российской валюты выполнять функции ведущего расчетного и платежного средства (в том числе для целей инвестирования) не только в РФ, но и в рамках региональных объединений. Высокая волатильность курса негативно влияет на восприятие рубля международным сообществом, усложняет решение такой гео-экономической задачи, как расширение его применения в международных расчетах. Валюта, характеризующаяся высокой волатильностью, не привлекательна для экономических субъектов и вызывает интерес лишь у спекулятивных игроков. Напомним, что среди ключевых целей санкций была дестабилизация рубля. Тогда это означает, что главной антисанкционной мерой для России должно быть обратное — обеспечение стабильности его курса. Удешевление рубля имеет еще одно важное последствие системного характера. Его обесценение было основной причиной неоднократного повышения ключевой ставки Банка России в 2023 г.6 Столь резкие и частые изменения ключевого индикатора финансового рынка негативно воздействуют на внутренний спрос, который должен стать важнейшим драйвером экономического роста. Отметим еще одну интересную взаимосвязь. Известно, что девальвация рубля ведет к росту инфляционных ожиданий и к повышению процентной ставки. Последнее, в свою очередь, обусловливает рост инфляционных ожиданий (так как растущие издержки будут переноситься в рост цен). Это вновь потребует повышения ключевой ставки. Высокая ставка ухудшает перспективы российской экономики и будет опять вести к удешевлению рубля. (Как правило, считается, что повышение ставки должно определять укрепление национальной валюты7, но, как показывает российская практика, нередко рост ставки на курс рубля влияет слабо или вообще влияет в противоположную сторону; см.: Ершов, 2016.) В итоге формируется своего рода замкнутый самоподпитывающийся цикл, где причина часто выступает следствием себя самой, а сам характер связи образует классическую форму философской «causa sui» — «причины себя». При этом возникают условия для спекулятивного раскачивания внутреннего российского валютного рынка, масштабы которого заметно уменьшились, что еще больше повышает его уязвимость. Сильное обесценение курса рубля в 2023 г. активизировало дискуссию о курсообразовании в целом. Как известно, за пределами России находится немало рублей. Это даже побудило Минэкономразвития выдвинуть инициативу о возможном использовании механизма, который позволил бы разграничить внутренний и внешний рублевые рынки. Однако Банк России не согласен с такими подходами, так как это может привести к множественности курса рубля. При всей правильности идеи единого курса и нежесткого валютного регулирования (особенно в теории) представляется, что в России вряд ли удастся избежать тех или иных форм валютных ограничений, сегментации рынков и даже множественных курсов. В целом валютная экспансия и проникновение рубля в международную валютную сферу, в том числе посредством использования во внешнеторговых расчетах, несут риски роста офшорной торговли, в которой могут участвовать спекулятивные игроки, обусловливая дестабилизацию валютного курса. Возможности контроля за офшорной торговлей ограничены. С этим сталкивался и Китай8. Негативное влияние волатильности на офшорном рынке может сказаться и на внутреннем валютном рынке. В любом случае требуются фильтры входа/ выхода с внутреннего на офшорный рынок, необходим тщательный мониторинг финансовых потоков (по аналогии с переходом от безналичных расчетов к наличным, только со своими нюансами). Наверное, со временем на смену двойственному курсу может прийти новый единый курс, который будет учитывать специфику рынка. (Даже в Китае влияние офшорного курса юаня на внутренний сильное, хотя курс китайской валюты в значительной степени фиксированный.) Если в России сохранится свободное курсообразование, то следует иметь в виду риски воздействия на курс рубля извне, учитывая, что недружественные страны в числе первых санкционных целей указывали на его желательный обвал. Поэтому проблема носит не только операционный, но и стратегический характер. Одновременно с ухудшением счета текущих операций и сокращением притока валюты увеличивается денежная база рубля и растет денежное предложение. Это свидетельствует об активизации роли внутренних источников в формировании денежной базы, что способствует укреплению независимости финансово-экономического сектора от внешних рынков и конъюнктуры, особенно важному в условиях санкций. Ключевыми покупателями российских гособлигаций выступают отечественные коммерческие банки. Их роль еще больше возросла с 2022 г., так как с российского долгового рынка ушли нерезиденты, доля которых на нем в отдельные периоды достигала 1/3. Банк России рефинансирует коммерческие банки под залог ОФЗ, что позволяет регулятору держать их на коротком поводке. Такие операции носят преимущественно краткосрочный характер и не дают возможности банкам выдавать экономике длинные деньги, участвовать в финансировании инвестиций. Большое число операций рефинансирования на короткий срок не равнозначно небольшому числу долгосрочных операций. Более активное участие Банка России в покупке ОФЗ способствовало бы росту глубины финансового рынка и ликвидности в экономике, создавая более благоприятные условия для финансового развития. По оценкам МВФ, оно повышает устойчивость страны и ускоряет экономический рост (Sahay et al., 2015). Ранее мы неоднократно писали о том, что у российской экономики есть возможности абсорбировать дополнительные финансовые ресурсы на низкоинфляционной основе (Ершов, 2022). То, что рост ликвидности часто не является инфляционным фактором, в последнее время стали подтверждать и эксперты МВФ (Berger, 2023). Анализ влияния роста денежной массы (М3) на инфляцию для США и ЕС за последние соответственно 52 и 62 года показал, что динамическая связь между этими параметрами менялась и в период 1980—2020 гг. ослабевала. Это свидетельствует о неоднозначности тезиса, согласно которому рост денежной массы обязательно приводит к росту цен. Банк России утверждает, что регуляторы начинают применять механизмы покупки активов в условиях практически нулевых ставок, когда дальше их снижать уже невозможно (Банк России, 2023). Однако напомним, что в США масштабные покупки ФРС американских казначейских облигаций применялись еще в 1980-е годы, когда ставки были значительно выше нуля. Поэтому использовать механизм покупки национальных гособлигаций можно и при положительных ставках. Все это актуально для формирования эффективной поддержки механизмов экономики предложения, о которой речь шла выше. Новые производства требуют дополнительного финансирования, то есть новых денег, тогда как перераспределение финансовых ресурсов из одних сфер в другие не приводит к появлению новой ликвидности. По оценкам российских экономистов (Маевский, Малков, 2021), переход от валютного способа монетизации к долговому будет способствовать укреплению рубля, росту ВВП, а также снижению инфляции. Более того, прямое использование бюджетных средств для финансирования инвестиций позволяет достичь более высоких темпов роста, чем когда средства направляются в инвестиции опосредованно (Маевский и др., 2023). Это подтверждает важность монетарного стимулирования экономического роста в России. Банк России в ключевом документе по ДКП на 2024—2026 гг. прогнозирует замедление темпов прироста денежной базы и денежной массы относительно 2022—2023 гг. (см. таблицу). В условиях, когда экономика нуждается в дополнительных ресурсах для структурных трансформаций, недостаточно высокие темпы прироста денежного предложения могут ограничивать финансирование инвестиций и соответственно экономический рост. Таблица Прирост денежной базы и денежной массы по прогнозам Банка России (в %)

Источник: Банк России, 2023. В такой ситуации нестабильный уровень процентной ставки имеет негативный эффект как для реального сектора, так и для банков. В частности, это сокращает срочность пассивов последних, повышая волатильность их фондирования. На фоне изменчивости ключевой ставки регулятора банки повышают ставки лишь на краткосрочные депозиты, что стимулирует вкладчиков сокращать их сроки. Кроме того, еще больше сужаются возможности банков по длинному кредитованию реального сектора. Когда финансовый регулятор повышает процентные ставки, а внешние финансовые рынки закрыты и экономика нуждается в ресурсах, правительство РФ вынуждено расширять меры поддержки. В частности, осенью 2023 г. продлены меры поддержки малого и среднего предпринимательства и увеличены ее объемы. В результате правительство РФ восполняет ресурсы реального сектора, которые становятся труднодоступными вследствие жесткой ДКП. Рост объема государственных субсидий по льготным кредитам может одновременно снижать ее эффективность. В целом такие расхождения в подходах регуляторов в условиях санкций снижают доверие к проводимой экономической политике. На фоне повышенной неопределенности важна скоординированность их действий. В начале процесса введения санкций против России координация между Банком России, Министерством финансов и правительством возросла, что и позволило быстро стабилизировать ситуацию. Тем не менее позднее вновь стали отмечаться расхождения в их подходах. Однако инициированный Минфином в 2023 г. законопроект о разрешении открывать филиалы иностранных банков в России был поддержан ЦБ РФ. Напомним, что этот вопрос имеет долгую историю, в том числе в связи с переговорами о вступлении России в ВТО. Тогда мы писали: «Иностранные банки решают в первую очередь проблемы, в которых заинтересованы их акционеры и которые могут существенно отличаться от системных общеэкономических задач, стоящих перед экономикой и перед национальной экономической политикой» (Ершов, Зубов, 2005). Так и получилось в 2022 г., когда иностранные коммерческие банки, руководствуясь в первую очередь неэкономическими соображениями, быстро ушли с российского рынка, несмотря на то что работа на нем была для них выгодной. О том, что функционирование филиалов иностранных банков в стране сопряжено с определенными рисками, говорит и тот факт, что в Великобритании в 2023 г. рассматривалась возможность ограничить их деятельность или даже обязать иностранные банки открывать вместо них дочерние компании. Открытие филиалов иностранных банков в России могло бы обеспечить дополнительный приток ликвидности, возможно, по более доступной цене. Однако при этом повышаются риски для стабильности внутреннего финансового рынка и экономики в целом в условиях появления значительного числа недружественных стран. Более того, государства, которые на текущем этапе входят в число дружественных, могут изменить свои внешнеэкономические позиции или их могут вынудить это сделать. В результате приток капитала в Россию через филиалы иностранных банков может быстро превратиться в отток, причем более сильный в случае дестабилизации ситуации на мировых финансовых рынках и решения консолидировать прибыль материнского банка, что не раз отмечалось в экономической истории. Предлагаемые изменения предусматривают определенные ограничения для иностранных филиалов, что оправданно. Однако нельзя исключать, что в дальнейшем по разным причинам их могут отменить. Необходимо четче прописать ряд требований к филиалам иностранных банков заранее, в частности, об условиях репатриации прибыли, полученной ими в России, а также их выхода с российского рынка. Формирование экономики предложения и связанные с ней меры поддержки российских производителей требуют выборочных и при необходимости более активных протекционистских мер для снижения давления со стороны импорта, даже если это не соответствует нашим обязательствам перед международными организациями. Изменение внешних условий и характера взаимодействия с бывшими партнерами определяет необходимость ответных изменений, в том числе в части участия России в международных соглашениях. Раньше на этапе вступления России в ВТО, когда перспективы процесса были не ясны, а к РФ постоянно выдвигали новые требования, мы подчеркивали, что «с учетом того огромного обеспечения природными ресурсами, которыми располагает Россия и которые сопоставимы с ресурсным обеспечением всех стран ВТО, вместе взятых, совершенно очевидно, что Россию в ВТО примут» (Ершов, 2005). Это в итоге и произошло. Представляется, что и сейчас, несмотря на санкции против России, большинство иностранных участников будут вынуждены рано или поздно считаться с российской позицией не только по геополитическим соображениям, но и по соображениям экономической целесообразности. Мир проходит через существенные системные и функциональные изменения, которые могут предшествовать формированию новой конфигурации международных экономических отношений между странами. Очевидно, что перед лицом стоящих вызовов предстоит найти не только текущие, операционные механизмы, которые позволили бы экономикам одновременно совмещать развитие и жесткую дисциплину, но и новые системные механизмы и рынки для роста в условиях новых рисков. Хотя масштаб и сложность проблем возрастают, можно надеяться, что экономические интересы и здравый смысл возобладают. 1 Greenspan: It’s a “credit tsunami”. CNN. 23.10.2008. http: edition.cnn.com 2008 BUSINESS 10 23 global.markets index.html 2 https: www.gazeta.ru business news 2023 11 10 21681775.shtml 3 US Bureau of Economic Analysis, https: apps.bea.gov 4 Выступление Председателя ЦБ РФ Э. С. Набиуллиной в Государственной Думе Российской Федерации 16.06.2015. https: cbr.ru press event ?id=5220 5 https: www.kommersant.ru doc 6252119 6 Отметим, что курс рубля стал последовательно укрепляться лишь в октябре 2023 г., несмотря на начало цикла повышения ставки с июля 2023 г. Представляется, что среди главных причин его укрепления были налоговые выплаты экспортеров, сильная недооценка рубля, а также введенная в первой половине октября 2023 г. обязательная продажа валютной выручки экспортерами. 7 Этой проблематике посвящено немало исследований (см.: Isard, 1978; Sohmen, 1969; Bilson, 1981 и др.). 8 В этой связи заслуживают внимания внесенные в октябре 2023 г. в Госдуму правительством РФ поправки к закону о валютном регулировании и контроле, которые предусматривают расширение функций ЦБ РФ в части контроля за активами и обязательствами перед нерезидентами зарубежных «дочек» российских резидентов-экспортеров. Предполагается, что экспортеры будут отчитываться о валютных операциях не только самой компании, но и ее зарубежных дочерних структур (https: www.kommersant.ru doc 6310327). Список литературы / ReferencesАганбегян А. Г. (2022). Главные экономические вызовы, стоящие перед Россией. Труды Вольного экономического общества России. Т. 238. С. 88 — 101. [Aganbegyan A. G. (2022). The main economic challenges facing Russia. Scientific Works of the Free Economic Society of Russia, Vol. 238, pp. 88 — 101. (In Russian).] https: doi.org 10.38197 2072-2060-2022-238-6-88-101 Банк России (2023). Основные направления единой государственной денежно-кредитной политики Банка России на 2024 год и период 2025 и 2026 годов. Москва. [Bank of Russia (2023). Monetary policy guidelines for 2024—2026. Moscow.] Ершов Μ. В. (2005). Экономический суверенитет России в глобальной экономике. Μ.: Экономика. [Ershov Μ. V. (2005). Russia’s economic sovereignty in the global economy. Moscow: Ekonomika. (In Russian).] Ершов Μ. (2016). Механизмы роста российской экономики в условиях обострения финансовых проблем в мире. Вопросы экономики. № 12. С. 5—25. [Ershov Μ. (2016). On the mechanisms of growth of the Russian economy under conditions of worsening financial problems in the world. Voprosy Ekonomiki, No. 12, pp. 5—25. (In Russian).] https: doi.org 10.32609 0042-8736-2016-12-5-25 Ершов Μ. В. (2022). Российская экономика в условиях новых санкционных вызовов. Вопросы экономики. № 12. С. 5—23. [Ershov Μ. V. (2022). Russian economy in the face of new sanctions challenges. Voprosy Ekonomiki, No. 12, pp. 5—23. (In Russian).] https: doi.org 10.32609 0042-8736-2022-12-5-23 Ершов Μ. В., Зубов В. Μ. (2005). Эффективность банковской системы: актуальные аспекты. Деньги и кредит. № 10. С. 3 — 10. [Ershov Μ. V., Zubov V. Μ. (2005). Efficiency of the banking system: Current aspects. Russian Journal of Money and Finance, No. 10, pp. 3 — 10. (In Russian).] ИНП PAH (2023). Квартальный прогноз. Вып. № 59. [Institute for Economic Forecasting, RAS (2023). Quarterly Forecast, No. 59. (In Russian).] Маевский В. И., Малков С. Ю. (2021). О долговом способе монетизации российской экономики. Terra Economicus. Т. 19, № 4. С. 21 — 35. [Mayevsky V. L, Malkov S. Y. (2021). On the debt method of monetization of the Russian economy. Terra Economicus, Vol. 19, No. 4, pp. 21 — 35. (In Russian).] Маевский В. И., Малков С. Ю., Рубинштейн А. А. (2023). Макроэкономические условия перехода России к высоким темпам роста: опыт Х-экономики Китая. Вопросы экономики. № 10. С. 98 — 123. [Mayevsky V. L, Malkov S. Y., Rubinstein A. A. (2023). Macroeconomic conditions of Russia’s transition to high growth rates: China’s experience. Voprosy Ekonomiki, No. 10, pp. 98 — 123. (In Russian).] https: doi.org 10.32609 0042-8736-2023-10-98-123 РСПП (2023). Состояние российской экономики и деятельность компаний: результаты мониторинга РСПП во II квартале 2023 года. [RSPP (2023). The state of the Russian economy and the activities of companies: Results of monitoring by the Russian Union of Industrialists and Entrepreneurs in the second quarter of 2023. (In Russian).] https: rspp.ru activity analytics sostoyanie-rossiskoi-ekonomiki-i-deyatelnost-kompaniy-rezultaty-monitoringa-rspp-vo-ii-kvartale-2023 Широв A. A. (2023). Развитие российской экономики в среднесрочной перспективе: риски и возможности. Проблемы прогнозирования. № 2. С. 6 — 17. [Shirov А. А. (2023). Development of the Russian economy in the medium term: Risks and opportunities. Problemy Prognozirovaniya, No. 2, pp. 6 — 17. (In Russian).] https: doi.org 10.47711 0868-6351-197-6-17 Berger H. (2023). A note of caution on the relation between money growth and inflation. IMF Working Paper, No. WP 23 137. https: doi.org 10.5089 9798400244834.001 Bilson J. F. O. (1981). The “speculative efficiency” hypothesis. Journal of Business, Vol. 54, No. 3, pp. 435-451. https: doi.org 10.1086 296139 BIS (2023). Annual economic report: Promoting global monetary and financial stability. Basel: Bank for International Settlements. European Commission (2023). European economic security strategy. Brussels, 20.06. JOIN(2023) 20 final. IMF (2023a). World economic outlook update: Near-term resilience, persistent challenges. Washington, DC, July. IMF (2023b). Global financial stability report. Safeguarding financial stability amid high inflation and geopolitical risks. Washington, DC, April. Sahay R., Cihak Μ., N’Diaye P., Barajas A., Bi R., Ayala D., Gao Y., Kyobe A., LamN., Saborowski C., Svirydzenka K., Yousefi S. R. (2015). Rethinking financial deepening: Stability and growth in emerging markets. IMF Staff Discussion Note, No. SDN 15 08. https: doi.org 10.5089 9781498312615.006 Isard P. (1978). Exchange-rate determination: A survey of popular views and recent models. Princenton Studies in International Finance, No. 42. Sohmen E. (1969). Flexible exchange rates. Chicago and London: University of Chicago Press. UNCTAD (2021). Trade and development report 2021. From recovery to resilience: The development dimension. New York: United Nations Publications. UNCTAD (2023a). World economic situation and prospects 2023. New York: United Nations Publications. UNCTAD (2023b). World investment report 2023. Investing in sustainable energy for all. New York: United Nations Publications. UNCTAD (2023c). Global trade update (June 2023). Geneva.

|

Похожие публикации

Новые книги и журналы

Популярные книги и учебники

- Экономикс - Макконнелл К.Р., Брю С.Л. - Учебник

- Бухгалтерский учет - Кондраков Н.П. - Учебник

- Капитал - Карл Маркс

- Курс микроэкономики - Нуреев Р. М. - Учебник

- Макроэкономика - Агапова Т.А. - Учебник

- Экономика предприятия - Горфинкель В.Я. - Учебник

- Финансовый менеджмент: теория и практика - Ковалев В.В. - Учебник

- Комплексный экономический анализ хозяйственной деятельности - Алексеева А.И. - Учебник

- Теория анализа хозяйственной деятельности - Савицкая Г.В. - Учебник

- Деньги, кредит, банки - Лаврушин О.И. - Экспресс-курс

Популярные рефераты

- Коллективизация в СССР: причины, методы проведения, итоги

- Макроэкономическая политика: основные модели

- Краткосрочная финансовая политика предприятия

- Марксизм как научная теория. Условия возникновения марксизма. К. Маркс о судьбах капитализма

- История развития кредитной системы в России

- Коммерческие банки и их функции

- Лизинг

- Малые предприятия

- Классификация счетов по экономическому содержанию

- Кризис отечественной экономики

- История развития банковской системы в России

- Маржинализм и теория предельной полезности

- Иностранные инвестиции

- Кризис финансовой системы стран Азии и его влияние на Россию

- Безработица в России

- Источники формирования оборотных средств в условиях рынка

Популярные лекции

- Шпаргалки по бухгалтерскому учету

- Шпаргалки по экономике предприятия

- Аудиолекции по экономике

- Шпаргалки по финансовому менеджменту

- Шпаргалки по мировой экономике

- Шпаргалки по аудиту

- Микроэкономика - Лекции - Тигова Т. Н.

- Шпаргалки: Финансы. Деньги. Кредит

- Шпаргалки по финансам

- Шпаргалки по анализу финансовой отчетности

- Шпаргалки по финансам и кредиту

- Шпаргалки по ценообразованию